23 марта 2016 smart-lab.ru Шадрин Александр

Вчера в Коммерсанте вышла статья - ЦБ снимает ограничения для инвестфондов

Банк России предложил для публичного обсуждения документ, вводящий новые требования к составу и структуре активов инвестиционных фондов. Он расширяет возможности по инвестированию средств, но вводит нормативы ликвидности и требования к названиям, не вводящим в заблуждение инвесторов. Нововведения упрощают процесс инвестирования управляющим компаниям, но затруднят процесс выбора для частного инвестора.

Вот тут на сайте ЦБ можно найти - Проект указания Банка России «О составе и структуре активов акционерных инвестиционных фондов и активов паевых инвестиционных фондов». Ищите через раздел «Публичное обсуждение».

Кажется, что ничего страшного не происходит, ЦБ хочет что-то сделать с ПИФами, навести так, сказать порядок в данной сфере, всё на благо пайщиков.

Но по факту, как раз ограничения и вводятся, но не те, которые необходимы — разрешается играть на срочном рынке, а инвестировать в акции дальних эшелонов запрещают! Абсурд!

А в дальних эшелонах встречаются очень хорошие инвестиции. Например, у государственного оборонного предприятия ДНПП при выплате на дивиденды 25% от чистой прибыли, может быть выплачен дивиденд около 7 тыс. руб., при текущей цене 15 тыс. руб.

Жаль, что деловые СМИ так и не умеют анализировать такого рода документы. Но сейчас не про них. ЦБ то понимает, что он делает?

Есть в данном Указании Банка России моменты, которые затрагивают лично меня, как пайщика паевых инвестиционных фондов. Изменения, которые делают жизнь хуже, и я думаю не только мне, но и многим другим!

Во-первых, согласно этому указанию ПИФы будут разделены на две группы:

— фонды только для квалифицированных инвесторов;

— фонды не для квалифицированных инвесторов.

По второй группе возможны фонды двух категорий: фонд недвижимости и фонд рыночных финансовых инструментов. Вся старая градация: фонд облигаций, фонд акций, смешанный фонд, индексный фонд и т.д. – отменяются. Зачем? Зачем такого рода изменения именно сейчас. Несколько надуманный предлог, якобы устарела система.

Как пишет Коммерсант:

В результате, по оценке представителей управляющих компаний (УК), документ стал революционным, так как меняет ставшую неактуальной систему.

Да точно, революционным, скорее даже реакционным.

Страшно то, что в состав фонда рыночных финансовых инструментов могут входить только активы, допущенные к торгам на биржах Российской Федерации (тут конечно, они зря во множественном числе пишут – у нас только одна биржа, где можно купить акции – Московская биржа), и биржах, расположенных в иностранных государствах по списку. Еще паи открытых фондов, производные финансовые инструменты (на фондовый индекс, на ставку, курс валют), инструменты денежного рынка.

ЦБ хочет снизить риски, запрещая акции дальних эшелонов в составе портфелей ПИФов, но с другой стороны разрешает откровенную игру деньгами пайщиков – производные финансовые инструменты (по сути сделки пари, Карл!).

Проблема в том, что фонд рыночных финансовых инструментов – это по факту наследник розничных фондов для простых людей, не сможет иметь в составе активы, которые не торгуются на бирже. То есть все бордовые бумаги – МЗиК, ДНПП, облгазы, маленькие нефтяники и банки.

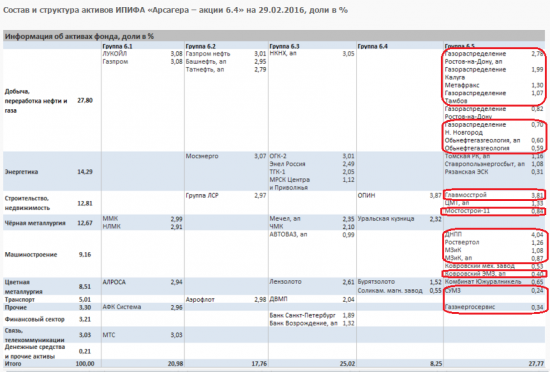

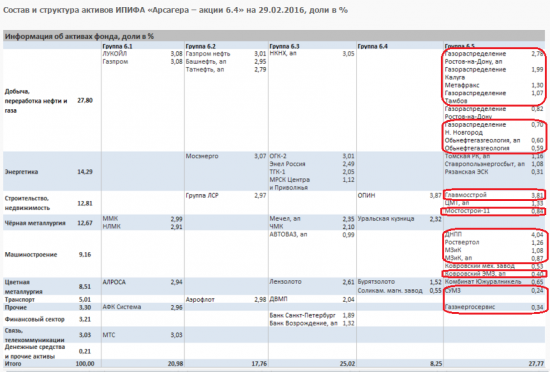

Я являюсь пайщиком подобного рода фонда – это ИПИФА «Арсагера – акции 6.4», в его составе сейчас около 20% таких бумаг.

Я и покупаю паи этого фонда по причине, что не смогу сделать это самостоятельно, не смогу сформировать портфель на Борде (RTS Board) при наличии малой суммы. УК помогает мне в этом. А сейчас получается, ЦБ лишает меня такой возможности.

ЦБ было бы разумным разрешить приобретать бумаги, не торгующиеся на бирже, только интервальным фондам и ограничить долю таких бумаг в пределах 20-30% от портфеля, а также ввести дополнительный контроль за оценкой бумаг и за соблюдением прав акционеров в таких акционерных обществах. Такое ощущение складывается, что ЦБ просто не хочет работать и исполнять функции, которые закреплены за ним законодательно.

Мегарегулятор не может справиться не только с манипуляторами на рынке и прочими аферистами, которых порой сложно найти, но и с вполне известными компаниями, такими как Газпром, которые не исполняют предписания ЦБ, как раз в акциях дальних эшелонов (облгазы)!

То есть, ЦБ не справляясь со своими прямыми обязанностями, вместо решения проблемы хочет просто запретить простым инвесторам инвестировать через ПИФы в активы, которые не торгуются на бирже. Да и вообще в принципе не инвестировать в такие активы, так как самостоятельно им выйти туда очень сложно.

И почему под эту волну попадают добросовестные управляющие? Почему должны пострадать обычные пайщики?

Нельзя все проблемы решать запретами.

Это то же самое, что запретить автомобили, так как происходят ДТП.

И еще, ЦБ по факту вводит имущественный ценз для обычных инвесторов, теперь смогут инвестировать в такого рода активы, да более рисковые, но и более доходные – только инвесторы, с крупными капиталами через ИДУ и фонды для квалифицированных инвесторов (более 5-6 млн. руб.).

А ведь именно УК через ПИФ нивелировала риски инвестиций в далекие эшелоны, через диверсификацию и защиту интересов всех пайщиков благодаря единой позиции и юридической поддержке со стороны профессионального управляющего.

ИПИФА «Арсагера – акции 6.4» — классная идея, фонд, инвестирующий в перспективные идеи. И меня этого хочет ЦБ лишить.

Вот такое стимулирование инвестиций в России?

Считаю, неправильно принимать такого рода изменения. Они не продуманы и не полезны. В данной сфере нельзя так действовать (как слон в посудной лавке), ведь и так нет доверия среди населения к индустрии коллективных инвестиций, что лишает наших граждан такого важного инструмента для сбережений, как акции.

Я очень зол!

Банк России предложил для публичного обсуждения документ, вводящий новые требования к составу и структуре активов инвестиционных фондов. Он расширяет возможности по инвестированию средств, но вводит нормативы ликвидности и требования к названиям, не вводящим в заблуждение инвесторов. Нововведения упрощают процесс инвестирования управляющим компаниям, но затруднят процесс выбора для частного инвестора.

Вот тут на сайте ЦБ можно найти - Проект указания Банка России «О составе и структуре активов акционерных инвестиционных фондов и активов паевых инвестиционных фондов». Ищите через раздел «Публичное обсуждение».

Кажется, что ничего страшного не происходит, ЦБ хочет что-то сделать с ПИФами, навести так, сказать порядок в данной сфере, всё на благо пайщиков.

Но по факту, как раз ограничения и вводятся, но не те, которые необходимы — разрешается играть на срочном рынке, а инвестировать в акции дальних эшелонов запрещают! Абсурд!

А в дальних эшелонах встречаются очень хорошие инвестиции. Например, у государственного оборонного предприятия ДНПП при выплате на дивиденды 25% от чистой прибыли, может быть выплачен дивиденд около 7 тыс. руб., при текущей цене 15 тыс. руб.

Жаль, что деловые СМИ так и не умеют анализировать такого рода документы. Но сейчас не про них. ЦБ то понимает, что он делает?

Есть в данном Указании Банка России моменты, которые затрагивают лично меня, как пайщика паевых инвестиционных фондов. Изменения, которые делают жизнь хуже, и я думаю не только мне, но и многим другим!

Во-первых, согласно этому указанию ПИФы будут разделены на две группы:

— фонды только для квалифицированных инвесторов;

— фонды не для квалифицированных инвесторов.

По второй группе возможны фонды двух категорий: фонд недвижимости и фонд рыночных финансовых инструментов. Вся старая градация: фонд облигаций, фонд акций, смешанный фонд, индексный фонд и т.д. – отменяются. Зачем? Зачем такого рода изменения именно сейчас. Несколько надуманный предлог, якобы устарела система.

Как пишет Коммерсант:

В результате, по оценке представителей управляющих компаний (УК), документ стал революционным, так как меняет ставшую неактуальной систему.

Да точно, революционным, скорее даже реакционным.

Страшно то, что в состав фонда рыночных финансовых инструментов могут входить только активы, допущенные к торгам на биржах Российской Федерации (тут конечно, они зря во множественном числе пишут – у нас только одна биржа, где можно купить акции – Московская биржа), и биржах, расположенных в иностранных государствах по списку. Еще паи открытых фондов, производные финансовые инструменты (на фондовый индекс, на ставку, курс валют), инструменты денежного рынка.

ЦБ хочет снизить риски, запрещая акции дальних эшелонов в составе портфелей ПИФов, но с другой стороны разрешает откровенную игру деньгами пайщиков – производные финансовые инструменты (по сути сделки пари, Карл!).

Проблема в том, что фонд рыночных финансовых инструментов – это по факту наследник розничных фондов для простых людей, не сможет иметь в составе активы, которые не торгуются на бирже. То есть все бордовые бумаги – МЗиК, ДНПП, облгазы, маленькие нефтяники и банки.

Я являюсь пайщиком подобного рода фонда – это ИПИФА «Арсагера – акции 6.4», в его составе сейчас около 20% таких бумаг.

Я и покупаю паи этого фонда по причине, что не смогу сделать это самостоятельно, не смогу сформировать портфель на Борде (RTS Board) при наличии малой суммы. УК помогает мне в этом. А сейчас получается, ЦБ лишает меня такой возможности.

ЦБ было бы разумным разрешить приобретать бумаги, не торгующиеся на бирже, только интервальным фондам и ограничить долю таких бумаг в пределах 20-30% от портфеля, а также ввести дополнительный контроль за оценкой бумаг и за соблюдением прав акционеров в таких акционерных обществах. Такое ощущение складывается, что ЦБ просто не хочет работать и исполнять функции, которые закреплены за ним законодательно.

Мегарегулятор не может справиться не только с манипуляторами на рынке и прочими аферистами, которых порой сложно найти, но и с вполне известными компаниями, такими как Газпром, которые не исполняют предписания ЦБ, как раз в акциях дальних эшелонов (облгазы)!

То есть, ЦБ не справляясь со своими прямыми обязанностями, вместо решения проблемы хочет просто запретить простым инвесторам инвестировать через ПИФы в активы, которые не торгуются на бирже. Да и вообще в принципе не инвестировать в такие активы, так как самостоятельно им выйти туда очень сложно.

И почему под эту волну попадают добросовестные управляющие? Почему должны пострадать обычные пайщики?

Нельзя все проблемы решать запретами.

Это то же самое, что запретить автомобили, так как происходят ДТП.

И еще, ЦБ по факту вводит имущественный ценз для обычных инвесторов, теперь смогут инвестировать в такого рода активы, да более рисковые, но и более доходные – только инвесторы, с крупными капиталами через ИДУ и фонды для квалифицированных инвесторов (более 5-6 млн. руб.).

А ведь именно УК через ПИФ нивелировала риски инвестиций в далекие эшелоны, через диверсификацию и защиту интересов всех пайщиков благодаря единой позиции и юридической поддержке со стороны профессионального управляющего.

ИПИФА «Арсагера – акции 6.4» — классная идея, фонд, инвестирующий в перспективные идеи. И меня этого хочет ЦБ лишить.

Вот такое стимулирование инвестиций в России?

Считаю, неправильно принимать такого рода изменения. Они не продуманы и не полезны. В данной сфере нельзя так действовать (как слон в посудной лавке), ведь и так нет доверия среди населения к индустрии коллективных инвестиций, что лишает наших граждан такого важного инструмента для сбережений, как акции.

Я очень зол!

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба