21 октября 2016 smart-lab.ru

Предлагаю сделать расчет эффективности инвестирования в ТОП 4 компании российского рынка (Газпром, Сбербанк, ЛУКОЙЛ, Роснефть)

За расчет возьмем период с января 2010 по текущую дату (октябрь 2016). Будем инвестировать раз в месяц по 10 тысяч рублей в одну из бумаг, а потом сравним эффективность данных вложений, с депозитом в рублях под 10% и долларовым депозитом под 2% годовых.

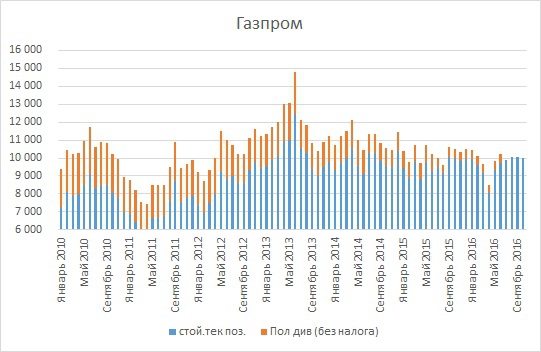

Для начала предлагаю сделать расчет для акций Газпрома. Средняя цена за 5.5 лет 154, текущая цена 135. разница -19 руб или -12%.

Дивиденды за этот период были следующие:

2010 — 2.39

2011 — 3.85

2012 — 8.97

2013 — 5.99

2014 — 7.2

2015 — 7.2

2016 — 7.89

Теперь, давайте посмотрим, сколько же на сегодняшний день будут стоить этот портфель с учетом всех дивидендов. Напомню, на покупку мы потратили за 5.5 лет 820 тысяч рублей.

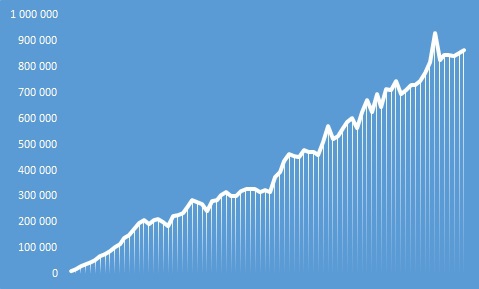

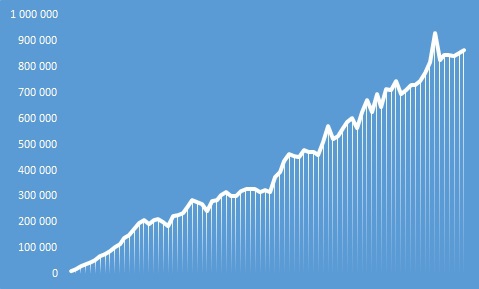

Взглянем на портфель в динамике с 2010 года

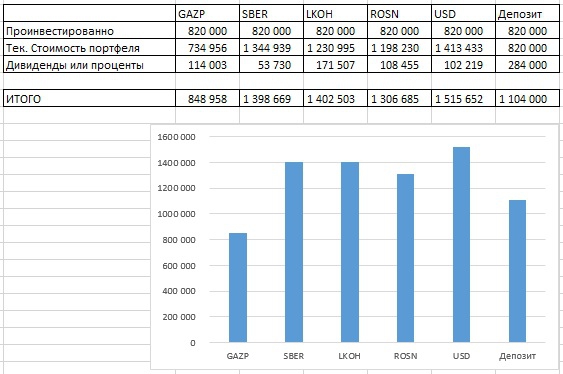

Проделав аналогичные расчеты по всем другим инструментам получим следующую таблицу

Получается, что при прочих равных условиях, инвестирования в акции гораздо выгодней, чем размещение денег на депозите.

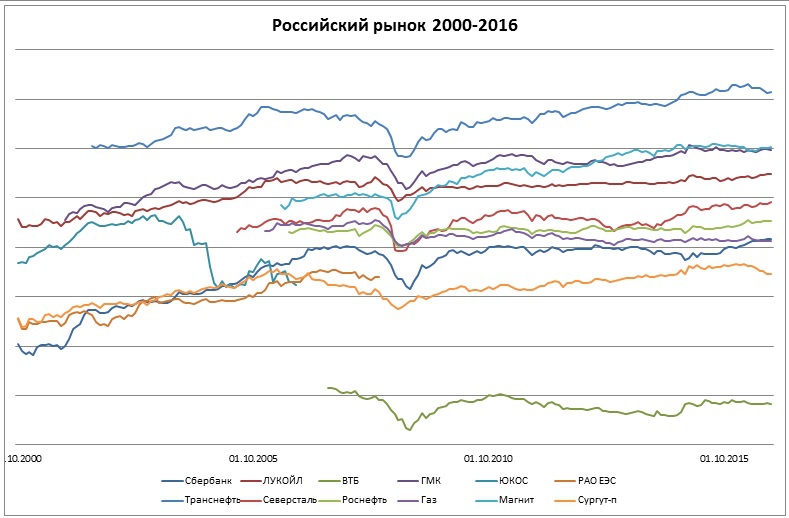

Благодаря сайту финам, мне удалось загрузить исторические котировки ТОП-12 российских компаний, которые торгуются на московской бирже, начиная с октября 2000 года. В этот список вошли 10 действующий компаний (Сбербанк, ЛУКОЙЛ, ВТБ, ГМКНорНикель, Транснефть-п, Северсталь, Роснефть, Газпром, Магнит, Сургутнефтегаз-п), 1 обанкротившаяся (ЮКОС) и 1 расформированная (РАО ЕЭС)

Для начала, взглянем на динамику основных акций за период с 2000 года по октябрь 2016

Только 5 бумаг, торгуются с 2000 года, остальные вышли на открытый рынок позже.

Предлагаю рассчитать доходность инвестиций в каждую из бумаг, на протяжении 16 лет. Для этого мы промоделируем ситуацию с поморью MS Excel.

Задача: просчитать какая доходность, будет продемонстрирована на инвестиции в каждую из акций, в размере 10 000 рублей. Дата покупки будет каждый год одна и та-же, последний торговый день января. Расчеты будут вестись с учетом дивидендов и ростом курсовой стоимости бумаги. Далее эти расчеты будут переведены в процентную доходность в годовом выражении. Важно, инвестиции будут рассчитываться с тем условием, что мы купили бумагу в определенную дату и ничего не делали с ней до октября 2016 года и стабильно получали по ней дивиденды.

В таблице приведенной ниже, стоимость акций на дату приобретения, напоминаю, каждую бумагу мы будем покупать на 10 000 рублей, и в дальнейшем посмотрим, сколько она принесет денег на сегодняшний день (с учетом дивидендов и курсового роста)

В следующей таблица рассчитаем, сколько стоила бы позиция сегодня, открытая в январе каждого года на сумму 10 000 рублей.

Мы видим, что практически все акции стоят больше 10 000 рублей. А это говорит о том что инвестировать в бумаги российских компаний, на длительном горизонте, это выгодно.

На следующем слайде, предлагаю сделать такую же аналитику, но только отдельно по дивидендам

Мы видим, что абсолютный рекордсмен, на горизонте инвестирования 5 лет, акции Сургутнефтегаза, они принесли бы своим акционерам, на 10 000 рублей, инвестированные в январе 2010 года практически 16 тысяч рублей. Далее идут компании Транснефть и Северсталь.

В завершении, давайте посмотрим на общую доходность (дивиденды+курсовой рост)

И в самой последней таблице приведем это к годовой доходности.

Теперь давайте взгляним на среднюю годовую доходность за 16, 10 и 5 лет

Если инвестировать не в одну акцию а в несколько, да еще из разных отраслей. На большом горизонте времени можно получить хорошую доходность.

За расчет возьмем период с января 2010 по текущую дату (октябрь 2016). Будем инвестировать раз в месяц по 10 тысяч рублей в одну из бумаг, а потом сравним эффективность данных вложений, с депозитом в рублях под 10% и долларовым депозитом под 2% годовых.

Для начала предлагаю сделать расчет для акций Газпрома. Средняя цена за 5.5 лет 154, текущая цена 135. разница -19 руб или -12%.

Дивиденды за этот период были следующие:

2010 — 2.39

2011 — 3.85

2012 — 8.97

2013 — 5.99

2014 — 7.2

2015 — 7.2

2016 — 7.89

Теперь, давайте посмотрим, сколько же на сегодняшний день будут стоить этот портфель с учетом всех дивидендов. Напомню, на покупку мы потратили за 5.5 лет 820 тысяч рублей.

Взглянем на портфель в динамике с 2010 года

Проделав аналогичные расчеты по всем другим инструментам получим следующую таблицу

Получается, что при прочих равных условиях, инвестирования в акции гораздо выгодней, чем размещение денег на депозите.

Благодаря сайту финам, мне удалось загрузить исторические котировки ТОП-12 российских компаний, которые торгуются на московской бирже, начиная с октября 2000 года. В этот список вошли 10 действующий компаний (Сбербанк, ЛУКОЙЛ, ВТБ, ГМКНорНикель, Транснефть-п, Северсталь, Роснефть, Газпром, Магнит, Сургутнефтегаз-п), 1 обанкротившаяся (ЮКОС) и 1 расформированная (РАО ЕЭС)

Для начала, взглянем на динамику основных акций за период с 2000 года по октябрь 2016

Только 5 бумаг, торгуются с 2000 года, остальные вышли на открытый рынок позже.

Предлагаю рассчитать доходность инвестиций в каждую из бумаг, на протяжении 16 лет. Для этого мы промоделируем ситуацию с поморью MS Excel.

Задача: просчитать какая доходность, будет продемонстрирована на инвестиции в каждую из акций, в размере 10 000 рублей. Дата покупки будет каждый год одна и та-же, последний торговый день января. Расчеты будут вестись с учетом дивидендов и ростом курсовой стоимости бумаги. Далее эти расчеты будут переведены в процентную доходность в годовом выражении. Важно, инвестиции будут рассчитываться с тем условием, что мы купили бумагу в определенную дату и ничего не делали с ней до октября 2016 года и стабильно получали по ней дивиденды.

В таблице приведенной ниже, стоимость акций на дату приобретения, напоминаю, каждую бумагу мы будем покупать на 10 000 рублей, и в дальнейшем посмотрим, сколько она принесет денег на сегодняшний день (с учетом дивидендов и курсового роста)

В следующей таблица рассчитаем, сколько стоила бы позиция сегодня, открытая в январе каждого года на сумму 10 000 рублей.

Мы видим, что практически все акции стоят больше 10 000 рублей. А это говорит о том что инвестировать в бумаги российских компаний, на длительном горизонте, это выгодно.

На следующем слайде, предлагаю сделать такую же аналитику, но только отдельно по дивидендам

Мы видим, что абсолютный рекордсмен, на горизонте инвестирования 5 лет, акции Сургутнефтегаза, они принесли бы своим акционерам, на 10 000 рублей, инвестированные в январе 2010 года практически 16 тысяч рублей. Далее идут компании Транснефть и Северсталь.

В завершении, давайте посмотрим на общую доходность (дивиденды+курсовой рост)

И в самой последней таблице приведем это к годовой доходности.

Теперь давайте взгляним на среднюю годовую доходность за 16, 10 и 5 лет

Если инвестировать не в одну акцию а в несколько, да еще из разных отраслей. На большом горизонте времени можно получить хорошую доходность.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба