21 декабря 2016 Wolf Street

В мире облигаций происходит много всего ранее невиданного. Например, китайские власти сегодня впервые в истории остановили торги фьючерсных контрактов на свои государственные облигации после того как цены рухнули, а доходность 10-летней облигации достигла 3.4%. Торги возобновились лишь после того как Народный банк Китая впрыснул $22 млрд в краткосрочные денежные рынки.

Какое отношение этот переполох имеет к американским облигациям? Китай сбрасывает их для облегчения внутренних проблем…

Американское министерство финансов выпустило октябрьский «Отчет казначейства по международному капиталу» Treasury International Capital (TIC) и то, что в нем сказано о динамике казначейских облигаций не имеет исторических прецедентов.

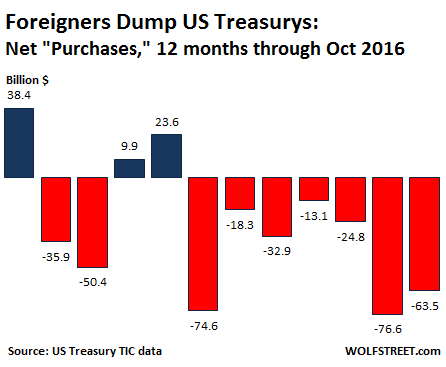

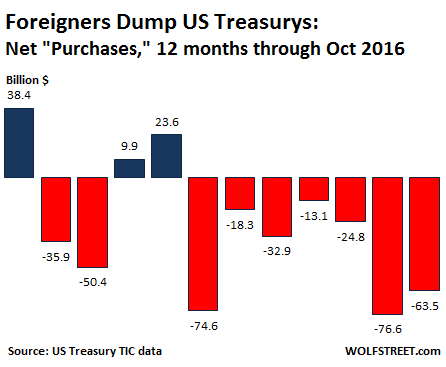

Нетто «покупки» казначейских облигаций и нот «частными» инвесторами достигли отметки в минус $18.3 млрд в октябре, по данным TIC. Иными словами, «частные» иностранные инвесторы продали на $18.3 млрд больше, чем купили. «Официальные» иностранные инвесторы, включая центральные банки, скинули нетто $45.3 млрд казначейских облигаций и нот. В сумме они продали в октябре $63.5 млрд государственных долгов США.

В сентябре те же иностранные игроки уже продали государственных бумаг США на рекордные $76.6 млрд. Они продают государственные облигации уже семь месяцев подряд. За последние 12 месяцев по октябрь они продали их на $318.2 млрд:

Иностранцы скидывают американские государственные долги: нетто «покупки», 12 месяцев по октябрь 2016 года

12-месячной распродажа таких масштабов никогда ранее не бывало. В 2012 году было несколько месяцев робких нетто продаж, немного в 2013 и 2014 гг, но ничего серьезного, потому что ФРС покупала в рамках программы количественного смягчения. Но позднее, после окончания сворачивания количественного смягчения продажи усилились в 2015 году и резко выросли в 2016 году.

Этот график от Trading Economics с начала 1980-х гг показывает, насколько исторически необычной является такая оптовая распродажа (выделена красным) американских государственных долгов иностранцами:

Этот график особенно показателен: он жестоко и бескомпромиссно говорит, что иностранные покупатели финансировали ежегодные дефициты размером в $1+ трлн во время и после Финансового Кризиса, когда нетто покупки за несколько месяцев превзошли отметку в $100 млрд. Другим крупным покупателем была ФРС.

Но мир изменился с прошлого года. Китай, когда-то бывший крупнейшим владельцем американских государственных долгов, пытается справиться с собственными финансовыми проблемами, угрожающими взрывом. Он пытается сохранить целостность своих пузырей активов, особенно в сфере недвижимости, не позволив им вырасти еще больше и взорваться – и все это одновременно. И в процессе Китай распродает валютные резервы лопатой.

По данным TIC с поправкой рыночной цены, Китай был крупнейшим продавцом в октябре, сбросив бумаг на $41 млрд. За последние шесть месяцев он продал на $128 млрд. Тем самым он сократил размер своего портфеля американских государственных облигаций до $1.116 трлн, что меньше японского портфеля. Япония, ставшая теперь крупнейшим американским кредитором, сократила их объем в октябре на $4.5 млрд до $1.132 трлн.

Япония и Китай являются сегодня крупнейшими американскими кредиторами - США по-прежнему должны им $2,250 млрд - и они сокращают кредитование.

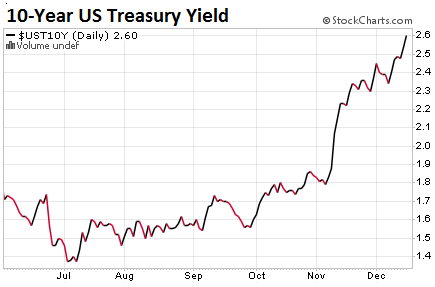

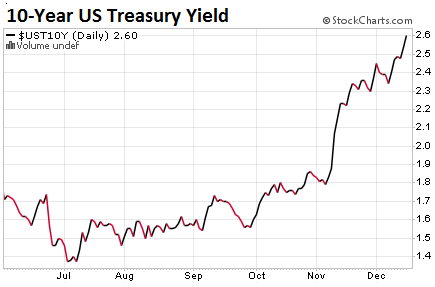

Но кто покупает эту бумагу? На каждого продавца должен быть покупатель. Но когда спрос проседает, продавцы могут предложить более выгодную сделку. Таким образом, они должны снизить цену - для покупателей, это означает, что доходность растет и, как следствие, бумага становится более привлекательной. Доходность 10-летних казначейских облигаций почти удвоилась с июля этого года, достигнув сегодня 2.60% (на графике ниже):

Министерство финансов нашло покупателей с такой доходностью. Но оставшиеся покупатели -теперь, когда крупнейшие держатели превратились в продавцов - могут требовать еще более высокой доходности в будущем. Все это происходит на фоне резкого роста предложения: за последние 24 месяца валовой национальный долг США вырос на $1.85 млрд, или примерно на $925 млрд за 12 месяцев (использование двухлетнего среднего устраняет искажения из-за схватки с долговым потолком). Очень скоро валовой национальный долг США достигнет $20 трлн.

И учитывая амбициозные программы дефицитного финансирования и сокращения налогов избранного президента Трампа (Trump), на рынок скоро может поступить куда больше долгов. Но на этот раз ни Китай, ни Япония, ни другие крупные международные игроки вполне вероятно не захотят санировать США, как это было в период Финансового Кризиса. Рынок облигаций тоже все это видит. Отсюда резня в государственных облигациях, которые считаются одними из самых консервативных инвестиций в мире.

Какое отношение этот переполох имеет к американским облигациям? Китай сбрасывает их для облегчения внутренних проблем…

Американское министерство финансов выпустило октябрьский «Отчет казначейства по международному капиталу» Treasury International Capital (TIC) и то, что в нем сказано о динамике казначейских облигаций не имеет исторических прецедентов.

Нетто «покупки» казначейских облигаций и нот «частными» инвесторами достигли отметки в минус $18.3 млрд в октябре, по данным TIC. Иными словами, «частные» иностранные инвесторы продали на $18.3 млрд больше, чем купили. «Официальные» иностранные инвесторы, включая центральные банки, скинули нетто $45.3 млрд казначейских облигаций и нот. В сумме они продали в октябре $63.5 млрд государственных долгов США.

В сентябре те же иностранные игроки уже продали государственных бумаг США на рекордные $76.6 млрд. Они продают государственные облигации уже семь месяцев подряд. За последние 12 месяцев по октябрь они продали их на $318.2 млрд:

Иностранцы скидывают американские государственные долги: нетто «покупки», 12 месяцев по октябрь 2016 года

12-месячной распродажа таких масштабов никогда ранее не бывало. В 2012 году было несколько месяцев робких нетто продаж, немного в 2013 и 2014 гг, но ничего серьезного, потому что ФРС покупала в рамках программы количественного смягчения. Но позднее, после окончания сворачивания количественного смягчения продажи усилились в 2015 году и резко выросли в 2016 году.

Этот график от Trading Economics с начала 1980-х гг показывает, насколько исторически необычной является такая оптовая распродажа (выделена красным) американских государственных долгов иностранцами:

Этот график особенно показателен: он жестоко и бескомпромиссно говорит, что иностранные покупатели финансировали ежегодные дефициты размером в $1+ трлн во время и после Финансового Кризиса, когда нетто покупки за несколько месяцев превзошли отметку в $100 млрд. Другим крупным покупателем была ФРС.

Но мир изменился с прошлого года. Китай, когда-то бывший крупнейшим владельцем американских государственных долгов, пытается справиться с собственными финансовыми проблемами, угрожающими взрывом. Он пытается сохранить целостность своих пузырей активов, особенно в сфере недвижимости, не позволив им вырасти еще больше и взорваться – и все это одновременно. И в процессе Китай распродает валютные резервы лопатой.

По данным TIC с поправкой рыночной цены, Китай был крупнейшим продавцом в октябре, сбросив бумаг на $41 млрд. За последние шесть месяцев он продал на $128 млрд. Тем самым он сократил размер своего портфеля американских государственных облигаций до $1.116 трлн, что меньше японского портфеля. Япония, ставшая теперь крупнейшим американским кредитором, сократила их объем в октябре на $4.5 млрд до $1.132 трлн.

Япония и Китай являются сегодня крупнейшими американскими кредиторами - США по-прежнему должны им $2,250 млрд - и они сокращают кредитование.

Но кто покупает эту бумагу? На каждого продавца должен быть покупатель. Но когда спрос проседает, продавцы могут предложить более выгодную сделку. Таким образом, они должны снизить цену - для покупателей, это означает, что доходность растет и, как следствие, бумага становится более привлекательной. Доходность 10-летних казначейских облигаций почти удвоилась с июля этого года, достигнув сегодня 2.60% (на графике ниже):

Министерство финансов нашло покупателей с такой доходностью. Но оставшиеся покупатели -теперь, когда крупнейшие держатели превратились в продавцов - могут требовать еще более высокой доходности в будущем. Все это происходит на фоне резкого роста предложения: за последние 24 месяца валовой национальный долг США вырос на $1.85 млрд, или примерно на $925 млрд за 12 месяцев (использование двухлетнего среднего устраняет искажения из-за схватки с долговым потолком). Очень скоро валовой национальный долг США достигнет $20 трлн.

И учитывая амбициозные программы дефицитного финансирования и сокращения налогов избранного президента Трампа (Trump), на рынок скоро может поступить куда больше долгов. Но на этот раз ни Китай, ни Япония, ни другие крупные международные игроки вполне вероятно не захотят санировать США, как это было в период Финансового Кризиса. Рынок облигаций тоже все это видит. Отсюда резня в государственных облигациях, которые считаются одними из самых консервативных инвестиций в мире.

http://wolfstreet.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба