1 мая 2017 utmedia

На рынках часто возникают тренды, которые подчиняются сезонным закономерностям. Поэтому, когда вам кажется, что система торговли не дает той отдачи, на которую вы рассчитывали, может быть полезно провести анализ сезонности, чтобы оптимизировать торговую систему.

Сезонность рынка и алгоритмические стратегии - две концепции, которые, при правильном использовании, могут дать трейдерам и инвесторам преимущество. Сезонность - это статистически очевидная, повторяющаяся модель поведения рынка. Системы алгоритмической торговли используют специально разрабатываемые быстрые и точные автоматизированные технологии и подходы к анализу рынка и работы на нем.

Разные подходы имеют разный потенциал. В данной статье мы исследуем преимущества, которые можно получить при их объединении. Начнем с преимуществ, которые предлагает каждый подход.

Алгоритмическое преимущество

Алгоритмическая стратегия работает в соответствии с заложенной в нее логикой. Каждый, кто применяет на финансовых рынках алгоритмическую систему, надеется получить технологию, которая будет "умнее" обычного подхода к рынку, сможет лучше анализировать рыночную ситуацию и исполнять сделки на основании быстрой реакции на качественные торговые сигналы.

Термин "алгоритмическая стратегия" имеет ряд синонимов, таких как: система автоматической торговли, робо-инвестирование или "черный ящик". Все они предполагают следующее:

- Автоматическая означает торговлю “без участия человека”, то есть такая система работает сама по себе

- Системная означает наличие разумного набора правил и параметров

- Робо-инвестирование поднимает торговлю, выполняемую программным обеспечением, до уровня ответственно управляемого портфеля

- Черный ящик означает специально разработанный, непрозрачный и неизменяемый подход к рынку.

В целом, когда мы говорим об алгоритмической стратегии, то имеем в виду, что такая система работает исключительно без участия человека, мы не знаем подробностей ее работы (черный ящик) и что наше вмешательство для ее включения или отключения не требуется. Во многом, это действительно так, и некоторые системы доказали свою работоспособность в таком режиме. Тем не менее, существует вероятность того, что использование сезонности позволит оптимизировать или усилить определенные стратегии, не вмешиваясь в их внутреннюю логику.

Преимущество сезонности

Трейдеры, использующие сезонность при принятии решений, ищут повторяющиеся тренды в течение календарного года. Идею повторяющихся сезонных моделей поведения довольно легко понять, когда речь идет об определенных классах товаров, таких как сельскохозяйственная продукция (на нее оказывают влияние погода, время посева и время сбора урожая), энергетические ресурсы (уровень спроса/предложения коррелирован с временем года) и драгоценные металлы, в частности золото, спрос на которое обычно достигает пика во время периода свадеб в Индии (влияют и другие фундаментальные факторы).

Сила сезонных трендов может быть исторически стабильной, но это нельзя рассматривать как точное предсказание: не все годы демонстрируют корреляцию цены и сезонных моделей поведения. То тот факт, что такая историческая закономерность существует, является достаточным свидетельством того, что за этими ценовыми моделями стоит экономическая деятельность. Интересно также отметить, что закономерности, связанные с сезонной покупкой/продажей определенных товаров, остаются доминирующими, независимо от фундаментальных (бычьих или медвежьих) условий рынка.

Сезонность / алгоритмический гибрид

Использование сезонности для оптимизации стратегии означает преимущество сделок в лонг, когда сезонный тренд направлен вверх, и преимущество сделок в шорт, когда он направлен вниз. Другими словами, сезонность можно использовать, чтобы включать или отключать сигналы на покупку/продажу в те месяцы, когда сезонные модели статистически проявляют силу.

Тестирование гибридного подхода к алгоритмической торговле

Если сезонность может помочь оптимизировать и без того хорошо работающую алгоритмическую стратегию путем предоставления преимущества сделкам в шорт или в лонг, то можно предположить, что она также может помочь оптимизировать и плохо работающую стратегию. Именно это мы попытался исследовать, проделав следующие шаги:

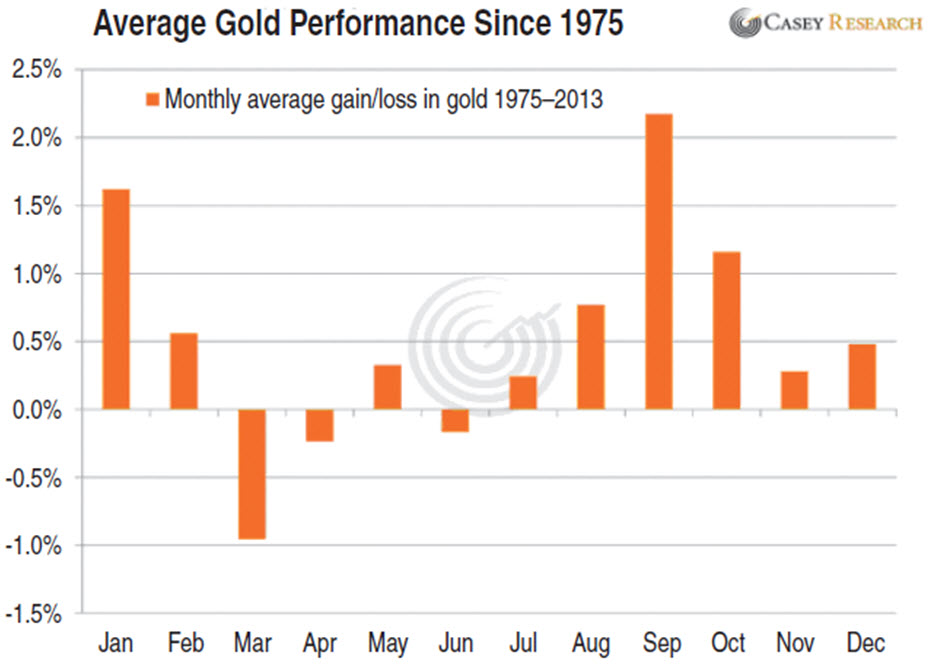

Шаг 1: Выявление сезонной модели поведения. Мы решили сосредоточиться на рынке золота. Судя по графику сезонности золота за 38 лет, месяцы с августа по сентябрь стабильно демонстрировали сильный повышающийся тренд (рисунок 1). Как говорилось выше, повышение спроса на золото в эти два месяца можно частично связать, наряду с другими фундаментальными факторами, с сезоном свадеб в Индии

Рисунок 1. Сезонность по золоту

Шаг 2: Выработка правил для изменения стратегий. В августе и сентябре мы рассматривали только позиции в лонг. Причина такого решения довольно проста: так как сезонное поведение в эти месяцы является отражением повышения спроса на золото, то почему бы не следовать за историческим трендом?

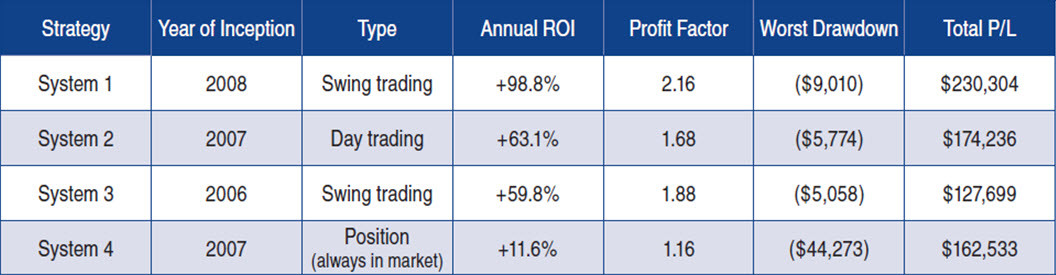

Шаг 3: Выбор стратегий. В идеале, нужно иметь несколько торговых систем, из которых можно было бы сделать выбор. Например, мы можем выбирать из девяти алгоритмических систем, которые ориентированы исключительно на фьючерсы по золоту. Среди этих девяти, мы выбрали четыре, которые представляют весь спектр результативности - от самых прибыльных до наименее прибыльных. Торговля по каждой системе проводилась отдельно. Для некоторых из них это была торговля внутри дня, для других - свинговые или позиционные сделки. Одна система торговала только позиции в лонг, другая предполагала постоянное присутствие в рынке, а остальные брали в разное время позиции как в лонг, так и в шорт (рисунок 2).

Рисунок 2. Сводные показатели четырех стратегий торговли фьючерсами на золото

Примечание: Каждая система объединяет реальные и гипотетические результаты, в зависимости от разных точек ее жизненного цикла.

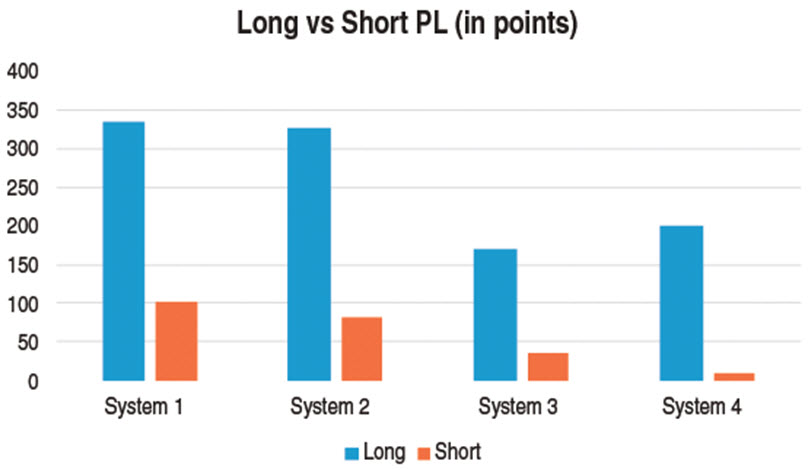

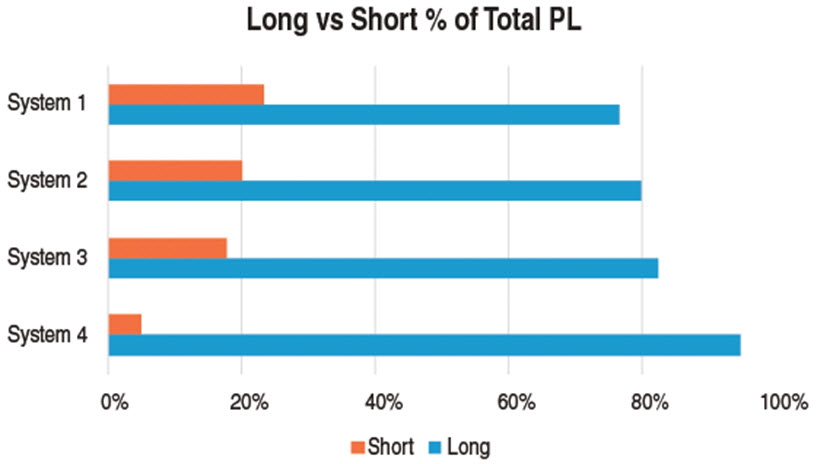

Шаг 4: Нахождение сделок в августе и сентябре и сравнение сделок в лонг и в шорт. Мы сосредоточились на сделках в августе и сентябре, отдельно учитывая совместную результативность сделок в лонг и в шорт по сравнению с результативностью сделок только в лонг. Результаты приведены на рисунках 3 и 4.

Рисунок 3. Прибыль от сделок в лонг и в шорт в августе – сентябре (в пунктах)

Рисунок 4. Доля сделок в шорт и в лонг в итоговой прибыли

Сравнение результативности и эффективности торговых стратегий

Имеет ли значение соотношение количества сделок в лонг и в шорт, когда на рынке есть тренд вверх? Начнем с системы 1, которая показала наилучшие результаты. 85.4% сделок в лонг были прибыльными. Среди сделок в шорт, прибыльными были 91.7%, но сделок в шорт было гораздо меньше - в общей сложности, было 48 лонговых позиций и 12 шортовых. Очевидно, что шортовые сделки улучшили общую прибыльность системы. В то же время, неоспоримым является тот факт, что прибыльность системы 1 была обусловлена именно тем, что сделок в лонг было в четыре раза больше, чем сделок в шорт. Кроме того, для систем 2 и 3 мы отметили следующее: шортовые позиции показали хороший процент прибыльных сделок и были прибыльными, но сделок в лонг было в 2-3 раза больше, чем сделок в шорт.

Вывод: Основываясь на этих наблюдениях, можно сказать, что следование сезонному тренду значительно изменило ситуацию, так как все три системы, основанные на совершенно разных правилах торговли и параметрах, согласовались с наличием сезонного смещения в лонг.

Неэффективность системы 4 Результативность системы 4, которая предполагала постоянное нахождение в рынке, продемонстрировала неэффективность открытия позиций в шорт в период исторического тренда вверх. Ее лонговые позиции принесли 94.9% итогового положительного P/L. Тот факт, что шортовые позиции дали всего 5.1% от общей прибыли, порождает вопрос: Насколько нужны были эти шортовые позиции? Система 4 совершила 16 сделок в лонг и 15 - в шорт, то есть соотношение примерно 50/50. Тем не менее, сделки в лонг принесли основную часть прибыли. Это значит, что сделки в шорт (составлявшие половину общего объема торговли в августе и сентябре) принесли не только жалкие 5% прибыли, но и необязательные торговые издержки. Таким образом, они были крайне неэффективными.

Как управлять алгоритмическим портфелем, основанным на сезонности

Возможности такого гибридного подхода предоставляют исследователям рынка массу возможностей для поиска хороших возможностей пополнения торгового счета. Любой частный трейдер может продолжить исследование этого подхода на разных рынках, где есть сильные сезонные зависимости.

К сожалению, многие люди, использующие алгоритмические стратегии, легко переключаются с одной системы на другую или включают и отключают системы на основании только одного показателя - просадки баланса счета.

Они делают это, даже если просадка находится в оговоренных разработчиком пределах. Другими словами, люди соглашаются использовать алгоритмический продукт, но без четких и объективных оснований вмешиваются в его работу. Это, как правило, происходит потому, что они не понимают, как работает система, и неуютно чувствуют себя, когда она приносит убытки (даже если эти убытки находятся в ожидаемых пределах); либо они считают, что могут улучшить результативность системы; либо они не обладают достаточным капиталом, чтобы принять риски, связанные с данной стратегией.

Исследование сезонности

Не все стратегии работают надежно. Чтобы правильно понимать, стоит ли продолжать работать по торговой системе или отказаться от нее, нужно обладать солидными знаниями. Но если вы хотите вмешиваться в работу системы, для этого должны быть объективные причины. Анализ сезонности - одна из возможностей, которую стоит исследовать, чтобы оптимизировать свои стратегии. Он даст вам исторически подтвержденные параметры и вероятностные показатели, которые помогут лучше ориентироваться в рыночной ситуации.

Сезонность рынка и алгоритмические стратегии - две концепции, которые, при правильном использовании, могут дать трейдерам и инвесторам преимущество. Сезонность - это статистически очевидная, повторяющаяся модель поведения рынка. Системы алгоритмической торговли используют специально разрабатываемые быстрые и точные автоматизированные технологии и подходы к анализу рынка и работы на нем.

Разные подходы имеют разный потенциал. В данной статье мы исследуем преимущества, которые можно получить при их объединении. Начнем с преимуществ, которые предлагает каждый подход.

Алгоритмическое преимущество

Алгоритмическая стратегия работает в соответствии с заложенной в нее логикой. Каждый, кто применяет на финансовых рынках алгоритмическую систему, надеется получить технологию, которая будет "умнее" обычного подхода к рынку, сможет лучше анализировать рыночную ситуацию и исполнять сделки на основании быстрой реакции на качественные торговые сигналы.

Термин "алгоритмическая стратегия" имеет ряд синонимов, таких как: система автоматической торговли, робо-инвестирование или "черный ящик". Все они предполагают следующее:

- Автоматическая означает торговлю “без участия человека”, то есть такая система работает сама по себе

- Системная означает наличие разумного набора правил и параметров

- Робо-инвестирование поднимает торговлю, выполняемую программным обеспечением, до уровня ответственно управляемого портфеля

- Черный ящик означает специально разработанный, непрозрачный и неизменяемый подход к рынку.

В целом, когда мы говорим об алгоритмической стратегии, то имеем в виду, что такая система работает исключительно без участия человека, мы не знаем подробностей ее работы (черный ящик) и что наше вмешательство для ее включения или отключения не требуется. Во многом, это действительно так, и некоторые системы доказали свою работоспособность в таком режиме. Тем не менее, существует вероятность того, что использование сезонности позволит оптимизировать или усилить определенные стратегии, не вмешиваясь в их внутреннюю логику.

Преимущество сезонности

Трейдеры, использующие сезонность при принятии решений, ищут повторяющиеся тренды в течение календарного года. Идею повторяющихся сезонных моделей поведения довольно легко понять, когда речь идет об определенных классах товаров, таких как сельскохозяйственная продукция (на нее оказывают влияние погода, время посева и время сбора урожая), энергетические ресурсы (уровень спроса/предложения коррелирован с временем года) и драгоценные металлы, в частности золото, спрос на которое обычно достигает пика во время периода свадеб в Индии (влияют и другие фундаментальные факторы).

Сила сезонных трендов может быть исторически стабильной, но это нельзя рассматривать как точное предсказание: не все годы демонстрируют корреляцию цены и сезонных моделей поведения. То тот факт, что такая историческая закономерность существует, является достаточным свидетельством того, что за этими ценовыми моделями стоит экономическая деятельность. Интересно также отметить, что закономерности, связанные с сезонной покупкой/продажей определенных товаров, остаются доминирующими, независимо от фундаментальных (бычьих или медвежьих) условий рынка.

Сезонность / алгоритмический гибрид

Использование сезонности для оптимизации стратегии означает преимущество сделок в лонг, когда сезонный тренд направлен вверх, и преимущество сделок в шорт, когда он направлен вниз. Другими словами, сезонность можно использовать, чтобы включать или отключать сигналы на покупку/продажу в те месяцы, когда сезонные модели статистически проявляют силу.

Тестирование гибридного подхода к алгоритмической торговле

Если сезонность может помочь оптимизировать и без того хорошо работающую алгоритмическую стратегию путем предоставления преимущества сделкам в шорт или в лонг, то можно предположить, что она также может помочь оптимизировать и плохо работающую стратегию. Именно это мы попытался исследовать, проделав следующие шаги:

Шаг 1: Выявление сезонной модели поведения. Мы решили сосредоточиться на рынке золота. Судя по графику сезонности золота за 38 лет, месяцы с августа по сентябрь стабильно демонстрировали сильный повышающийся тренд (рисунок 1). Как говорилось выше, повышение спроса на золото в эти два месяца можно частично связать, наряду с другими фундаментальными факторами, с сезоном свадеб в Индии

Рисунок 1. Сезонность по золоту

Шаг 2: Выработка правил для изменения стратегий. В августе и сентябре мы рассматривали только позиции в лонг. Причина такого решения довольно проста: так как сезонное поведение в эти месяцы является отражением повышения спроса на золото, то почему бы не следовать за историческим трендом?

Шаг 3: Выбор стратегий. В идеале, нужно иметь несколько торговых систем, из которых можно было бы сделать выбор. Например, мы можем выбирать из девяти алгоритмических систем, которые ориентированы исключительно на фьючерсы по золоту. Среди этих девяти, мы выбрали четыре, которые представляют весь спектр результативности - от самых прибыльных до наименее прибыльных. Торговля по каждой системе проводилась отдельно. Для некоторых из них это была торговля внутри дня, для других - свинговые или позиционные сделки. Одна система торговала только позиции в лонг, другая предполагала постоянное присутствие в рынке, а остальные брали в разное время позиции как в лонг, так и в шорт (рисунок 2).

Рисунок 2. Сводные показатели четырех стратегий торговли фьючерсами на золото

Примечание: Каждая система объединяет реальные и гипотетические результаты, в зависимости от разных точек ее жизненного цикла.

Шаг 4: Нахождение сделок в августе и сентябре и сравнение сделок в лонг и в шорт. Мы сосредоточились на сделках в августе и сентябре, отдельно учитывая совместную результативность сделок в лонг и в шорт по сравнению с результативностью сделок только в лонг. Результаты приведены на рисунках 3 и 4.

Рисунок 3. Прибыль от сделок в лонг и в шорт в августе – сентябре (в пунктах)

Рисунок 4. Доля сделок в шорт и в лонг в итоговой прибыли

Сравнение результативности и эффективности торговых стратегий

Имеет ли значение соотношение количества сделок в лонг и в шорт, когда на рынке есть тренд вверх? Начнем с системы 1, которая показала наилучшие результаты. 85.4% сделок в лонг были прибыльными. Среди сделок в шорт, прибыльными были 91.7%, но сделок в шорт было гораздо меньше - в общей сложности, было 48 лонговых позиций и 12 шортовых. Очевидно, что шортовые сделки улучшили общую прибыльность системы. В то же время, неоспоримым является тот факт, что прибыльность системы 1 была обусловлена именно тем, что сделок в лонг было в четыре раза больше, чем сделок в шорт. Кроме того, для систем 2 и 3 мы отметили следующее: шортовые позиции показали хороший процент прибыльных сделок и были прибыльными, но сделок в лонг было в 2-3 раза больше, чем сделок в шорт.

Вывод: Основываясь на этих наблюдениях, можно сказать, что следование сезонному тренду значительно изменило ситуацию, так как все три системы, основанные на совершенно разных правилах торговли и параметрах, согласовались с наличием сезонного смещения в лонг.

Неэффективность системы 4 Результативность системы 4, которая предполагала постоянное нахождение в рынке, продемонстрировала неэффективность открытия позиций в шорт в период исторического тренда вверх. Ее лонговые позиции принесли 94.9% итогового положительного P/L. Тот факт, что шортовые позиции дали всего 5.1% от общей прибыли, порождает вопрос: Насколько нужны были эти шортовые позиции? Система 4 совершила 16 сделок в лонг и 15 - в шорт, то есть соотношение примерно 50/50. Тем не менее, сделки в лонг принесли основную часть прибыли. Это значит, что сделки в шорт (составлявшие половину общего объема торговли в августе и сентябре) принесли не только жалкие 5% прибыли, но и необязательные торговые издержки. Таким образом, они были крайне неэффективными.

Как управлять алгоритмическим портфелем, основанным на сезонности

Возможности такого гибридного подхода предоставляют исследователям рынка массу возможностей для поиска хороших возможностей пополнения торгового счета. Любой частный трейдер может продолжить исследование этого подхода на разных рынках, где есть сильные сезонные зависимости.

К сожалению, многие люди, использующие алгоритмические стратегии, легко переключаются с одной системы на другую или включают и отключают системы на основании только одного показателя - просадки баланса счета.

Они делают это, даже если просадка находится в оговоренных разработчиком пределах. Другими словами, люди соглашаются использовать алгоритмический продукт, но без четких и объективных оснований вмешиваются в его работу. Это, как правило, происходит потому, что они не понимают, как работает система, и неуютно чувствуют себя, когда она приносит убытки (даже если эти убытки находятся в ожидаемых пределах); либо они считают, что могут улучшить результативность системы; либо они не обладают достаточным капиталом, чтобы принять риски, связанные с данной стратегией.

Исследование сезонности

Не все стратегии работают надежно. Чтобы правильно понимать, стоит ли продолжать работать по торговой системе или отказаться от нее, нужно обладать солидными знаниями. Но если вы хотите вмешиваться в работу системы, для этого должны быть объективные причины. Анализ сезонности - одна из возможностей, которую стоит исследовать, чтобы оптимизировать свои стратегии. Он даст вам исторически подтвержденные параметры и вероятностные показатели, которые помогут лучше ориентироваться в рыночной ситуации.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба