8 сентября 2017 utmedia

Вашему вниманию предлагается хорошая моментумная стратегия. Трейдерам, начинающим работать с акциями, фьючерсами и валютными парами, можно рекомендовать изучить эту стратегию одной из первых. Опытные трейдеры знают, что волатильность на рынке повышается, когда цена приближается к High/Low 52 недель или пробивает такой уровень. Это происходит потому, что годовой High/Low находится в центре внимания многих участников рынка, включая профессиональные хедж-фонды и паевые фонды, которые придают этим уровням большое значение.

Основы торговой формации

Еще задолго до того, как доступ к интернету стал повсеместным, а трейдеры начали пользоваться сложными системами торговли, было известно, что High/Low 52 недель представляет собой уровень, пробитие которого является хорошим торговым сигналом, так как рынок может продолжить движение в том же направлении с сохранением моментума.

С течением времени, по мере того, как все больше трейдеров становились приверженцами покупки/продажи на High/Low 52 недель, рынок начал все чаще демонстрировать ложные пробои этих уровней. В результате, доверие трейдеров к ним упало вместе с шансами на прибыльное завершение таких сделок.

Другой подход к торговле High/Low 52 недель

После нескольких лет наблюдений за тем, как рынок ведет себя вблизи уровней High/Low 52 недель, профессиональные трейдеры поняли, что при достижении такого уровня рынок в большинстве случаев откатывает, чтобы затем снова войти в эту зону и сделать пробой сильным моментумным движением.

Рассмотрим стратегию, которая позволяет воспользоваться таким поведением цены, не подвергая свой торговый счет неоправданным рискам при откатах.

Поиск инструментов, которые касаются уровня High/Low 52 недель

Нужно начать с поиска акций или других инструментов, которые подходят к своим High/Low 52 недель. Нам нужны не те акции, которые медленно движутся в сторону этих уровней, а те, которые идут к нему с моментумом и повышенной волатильностью.

Чем больше моментума и волатильности мы видим вблизи уровня, тем лучше. В данном примере видно, как акция приближается к уровню 52 недель, как намагниченная. Следует также убедиться, что выбранный инструмент обладает достаточной волатильностью при нормальных условиях торговли, поэтому отбор надо производить аккуратно.

Акция выходит на High 52 недель

Наблюдение за рынком после ложного пробоя

После того, как акция достигла уровня High/Low 52 недель, мы должны увидеть мгновенный откат от этого ценового диапазона. Затем цена должна взять паузу на 1-3 недели, чтобы консолидироваться и снова попытаться пробить этот уровень.

В данном примере, акция быстро откатывает и консолидируется в течение примерно 2 недель, а затем повторно пытается подойти к High 52 недель.

Акция откатывает и консолидируется в течение двух недель

Наблюдение за уровнями входа

Нам нужна самая верхняя точка, которая служит уровнем High/Low 52 недель. Ежедневно выставляем стоповый ордер на 0.25$ центов выше этой точки.

Ордер следует держать только в течение первого часа торгов. Пробой, которого мы ожидаем, должен быть очень мощным. Как правило, он происходит в первые же минуты после звонка на открытие. В более позднее время редко можно увидеть пробой, который бы обладал достаточным моментумом для того, чтобы в него можно было входить. Если в первый час торгов ваш ордер не исполнился, следует сразу же отменить его.

В данном примере можно увидеть, как в акции происходит гэп вверх, и цена не разворачивается вниз. Волатильность должна быть аналогична той, которая наблюдалась при первом пробое.

После второго пробоя акция растет примерно на 3$

Взгляд на стратегию внутри дня

В данном примере можно увидеть весь процесс развития данной сделки, от начала до конца. Вход происходит на 0.25$ выше цены High 52 недель. В данном случае, гэп произошел в момент открытия торговой сессии, поэтому наш ордер исполнился по гораздо худшей цене. Но это не должно нас сильно беспокоить, так как моментум, создаваемый гэпом в районе уровня High 52 недель, обычно сохраняется, как в нашем примере. После исполнения начального ордера, нужно выставить стоповый ордер ниже Low предыдущего дня.

Работа по 15-минутному графику

Пример с Low 52 недель

В данном примере мы видим, как акция устанавливает начальный Low 52 недель. С этого момента начинаем следить за ней в течение последующих 1-3 недель, чтобы посмотреть, произойдут ли в ней откат вверх и очередная попытка пробить уровень Low 52 недель. Рекомендуется торговать по данной стратегии не только на покупку, но и на продажу.

Движение вниз, в большинстве случаев, более сильное и быстрое, чем движение вверх.

Начинаем следить за акцией после того, как она установила новый Low 52 недель

В данном примере, откат в акции продолжался всего 6 дней. При движении вниз, откат обычно тоже происходит быстрее. Обратите внимание, насколько волатильным был пробой Low 52 недель. Здесь тоже он начался с небольшого гэпа. Такой гэп не является обязательным, но при торговле по данной стратегии, он наблюдается довольно часто. Второй пробой уровня Low 52 недель, как правило, сопровождается сильным моментумом.

В акции происходит гэп вниз, и цена продолжает падать до конца дня

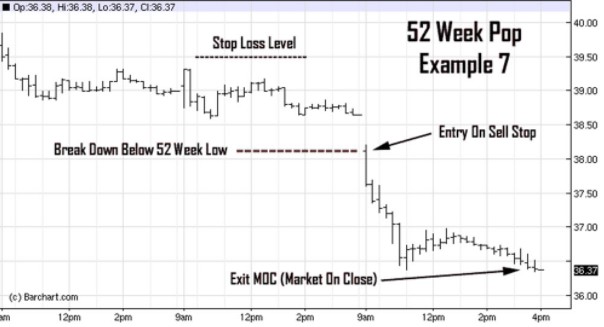

Вся сделка на внутридневном графике

Здесь вы можете увидеть на внутридневном графике всю последовательность событий в ходе данной сделки. В качестве примеров, мы рассмотрели две акции. Но данная стратегия так же хорошо работает на товарном, фьючерсном и валютном рынках. Некоторые трейдеры с неизменным успехом применяют ее уже в течение многих лет.

Акция закрывается вблизи Low дня

О чем следует помнить при работе по стратегии пробоя High/Low 52 недель

Торгуя по стратегии пробоя High/Low 52 недель, следует использовать 15-минутный график, так как этот таймфрейм очень хорошо работает с акциями. Искать необходимую формацию следует на дневном графике. Убедившись, что формация правильная, и выставив ордер на вход в сделку, переключитесь на более низкий таймфрейм, чтобы убедиться, что события развиваются правильным образом.

Стоп-лосс ставим на несколько центов ниже Low дня, предшествующего дню пробоя. Если сделка пойдет по плану, цена больше не должна возвращаться к данному уровню. Не забывайте также, что не следует входить в сделку после первого час торгов.

Данный метод основан на моментумном движении, поэтому, если оно не начинается сразу же утром, то, скорее всего, в этот день уже не начнется. И последнее: держите сделку открытой до конца дня, чтобы повысить свои шансы на получение максимальной прибыли.

Основы торговой формации

Еще задолго до того, как доступ к интернету стал повсеместным, а трейдеры начали пользоваться сложными системами торговли, было известно, что High/Low 52 недель представляет собой уровень, пробитие которого является хорошим торговым сигналом, так как рынок может продолжить движение в том же направлении с сохранением моментума.

С течением времени, по мере того, как все больше трейдеров становились приверженцами покупки/продажи на High/Low 52 недель, рынок начал все чаще демонстрировать ложные пробои этих уровней. В результате, доверие трейдеров к ним упало вместе с шансами на прибыльное завершение таких сделок.

Другой подход к торговле High/Low 52 недель

После нескольких лет наблюдений за тем, как рынок ведет себя вблизи уровней High/Low 52 недель, профессиональные трейдеры поняли, что при достижении такого уровня рынок в большинстве случаев откатывает, чтобы затем снова войти в эту зону и сделать пробой сильным моментумным движением.

Рассмотрим стратегию, которая позволяет воспользоваться таким поведением цены, не подвергая свой торговый счет неоправданным рискам при откатах.

Поиск инструментов, которые касаются уровня High/Low 52 недель

Нужно начать с поиска акций или других инструментов, которые подходят к своим High/Low 52 недель. Нам нужны не те акции, которые медленно движутся в сторону этих уровней, а те, которые идут к нему с моментумом и повышенной волатильностью.

Чем больше моментума и волатильности мы видим вблизи уровня, тем лучше. В данном примере видно, как акция приближается к уровню 52 недель, как намагниченная. Следует также убедиться, что выбранный инструмент обладает достаточной волатильностью при нормальных условиях торговли, поэтому отбор надо производить аккуратно.

Акция выходит на High 52 недель

Наблюдение за рынком после ложного пробоя

После того, как акция достигла уровня High/Low 52 недель, мы должны увидеть мгновенный откат от этого ценового диапазона. Затем цена должна взять паузу на 1-3 недели, чтобы консолидироваться и снова попытаться пробить этот уровень.

В данном примере, акция быстро откатывает и консолидируется в течение примерно 2 недель, а затем повторно пытается подойти к High 52 недель.

Акция откатывает и консолидируется в течение двух недель

Наблюдение за уровнями входа

Нам нужна самая верхняя точка, которая служит уровнем High/Low 52 недель. Ежедневно выставляем стоповый ордер на 0.25$ центов выше этой точки.

Ордер следует держать только в течение первого часа торгов. Пробой, которого мы ожидаем, должен быть очень мощным. Как правило, он происходит в первые же минуты после звонка на открытие. В более позднее время редко можно увидеть пробой, который бы обладал достаточным моментумом для того, чтобы в него можно было входить. Если в первый час торгов ваш ордер не исполнился, следует сразу же отменить его.

В данном примере можно увидеть, как в акции происходит гэп вверх, и цена не разворачивается вниз. Волатильность должна быть аналогична той, которая наблюдалась при первом пробое.

После второго пробоя акция растет примерно на 3$

Взгляд на стратегию внутри дня

В данном примере можно увидеть весь процесс развития данной сделки, от начала до конца. Вход происходит на 0.25$ выше цены High 52 недель. В данном случае, гэп произошел в момент открытия торговой сессии, поэтому наш ордер исполнился по гораздо худшей цене. Но это не должно нас сильно беспокоить, так как моментум, создаваемый гэпом в районе уровня High 52 недель, обычно сохраняется, как в нашем примере. После исполнения начального ордера, нужно выставить стоповый ордер ниже Low предыдущего дня.

Работа по 15-минутному графику

Пример с Low 52 недель

В данном примере мы видим, как акция устанавливает начальный Low 52 недель. С этого момента начинаем следить за ней в течение последующих 1-3 недель, чтобы посмотреть, произойдут ли в ней откат вверх и очередная попытка пробить уровень Low 52 недель. Рекомендуется торговать по данной стратегии не только на покупку, но и на продажу.

Движение вниз, в большинстве случаев, более сильное и быстрое, чем движение вверх.

Начинаем следить за акцией после того, как она установила новый Low 52 недель

В данном примере, откат в акции продолжался всего 6 дней. При движении вниз, откат обычно тоже происходит быстрее. Обратите внимание, насколько волатильным был пробой Low 52 недель. Здесь тоже он начался с небольшого гэпа. Такой гэп не является обязательным, но при торговле по данной стратегии, он наблюдается довольно часто. Второй пробой уровня Low 52 недель, как правило, сопровождается сильным моментумом.

В акции происходит гэп вниз, и цена продолжает падать до конца дня

Вся сделка на внутридневном графике

Здесь вы можете увидеть на внутридневном графике всю последовательность событий в ходе данной сделки. В качестве примеров, мы рассмотрели две акции. Но данная стратегия так же хорошо работает на товарном, фьючерсном и валютном рынках. Некоторые трейдеры с неизменным успехом применяют ее уже в течение многих лет.

Акция закрывается вблизи Low дня

О чем следует помнить при работе по стратегии пробоя High/Low 52 недель

Торгуя по стратегии пробоя High/Low 52 недель, следует использовать 15-минутный график, так как этот таймфрейм очень хорошо работает с акциями. Искать необходимую формацию следует на дневном графике. Убедившись, что формация правильная, и выставив ордер на вход в сделку, переключитесь на более низкий таймфрейм, чтобы убедиться, что события развиваются правильным образом.

Стоп-лосс ставим на несколько центов ниже Low дня, предшествующего дню пробоя. Если сделка пойдет по плану, цена больше не должна возвращаться к данному уровню. Не забывайте также, что не следует входить в сделку после первого час торгов.

Данный метод основан на моментумном движении, поэтому, если оно не начинается сразу же утром, то, скорее всего, в этот день уже не начнется. И последнее: держите сделку открытой до конца дня, чтобы повысить свои шансы на получение максимальной прибыли.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба