25 октября 2017 Ренессанс Капитал Кузьмин Олег

Мы полагаем, что на ближайшем заседании в пятницу 27 октября Банк России действительно мог бы несколько удивить рынок и снизить ключевую ставку сразу на 50 базисных пунктов, отмечает Олег Кузьмин, главный экономист по РФ и СНГ ИК "Ренессанс капитал". Это немного больше, чем ожидает рынок: согласно опросу агентства "Блумберг" консенсус ожиданий экономистов и аналитиков предполагает снижение ставки на 25 базисных пунктов.

"На наш взгляд, к более заметному снижению ставки могут привести три основные причины.

Во-первых, общая инфляционная картина выглядит исключительно благоприятно. По состоянию на середину октября годовая инфляция находится на уровне ниже 3%, и, что важно, это обусловлено не только рекордно низкими темпами прироста продовольственных цен. Непродовольственная инфляция и базовая инфляция без продуктов питания также находятся на уровнях, близких к 3%. Это придает уверенности в том, что с инфляцией все должно быть благополучно и в следующем году.

Вряд ли общая картина должна измениться с учетом сохранения умеренно жесткой направленности процентной и бюджетной политики, а также маловероятных, на наш взгляд, шоков валютного курса и перегрева экономики.

Во-вторых, снижение нашего прогноза инфляции в целом за 2017 г. до 3,1% автоматически уменьшает инфляционные риски для следующего года за счет меньших индексаций цен, оплаты труда и других переменных, привязанных к прошлогодней инфляции.

Наконец, в этих условиях уже не настолько опасным представляется возможное ускорение темпов роста цен на продовольствие в следующем году при нормализации объемов урожая основных сельскохозяйственных культур.

Таким образом, снижение инфляционных рисков, на наш взгляд, требует от Банка России реакции на происходящие процессы. Вместе с тем, мы полагаем, что Банк России все равно сохранит достаточно осторожный подход в ближайшие годы, и финальная ставка текущего цикла денежно-кредитной политики будет немного выше озвучиваемых регулятором 7%. Это будет способствовать устойчивому формированию экономической среды с новым низким уровнем инфляции, которая не будет дестабилизирована следующим шоком за счет внутренних или внешних условий (когда-то он все равно случится). С учетом этого мы можем предложить следующие варианты развития событий.

Перестраховавшись дважды, то есть медленно снижая ставку сейчас и поддерживая ее на умеренно высоком уровне в 2018-2019 гг., Банк России рискует допустить заметное и продолжительное отклонение инфляции от цели в нижнюю сторону. Не перестраховываться вообще – а именно снижать ставку более быстрыми темпами и в значительном масштабе – Банк России, на наш взгляд, точно не будет. В этой ситуации, на наш взгляд, оптимальным для Банка России было бы сделать текущую политику менее жесткой в более быстрые сроки. Это позволит сократить риск сохранения инфляции на излишне низком уровне в ближайшие 12-18 месяцев и в то же время не менять среднесрочные приоритеты политики.

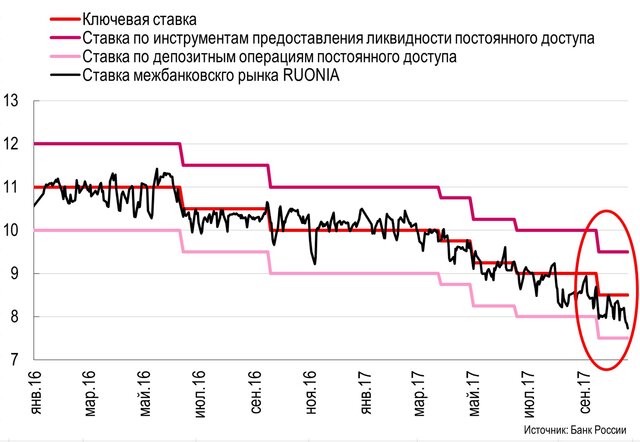

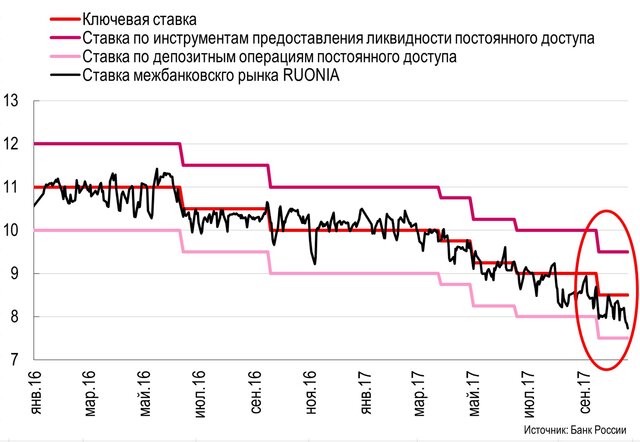

Что может заставить Банк России прибегнуть к более осторожному снижению ставки? На наш взгляд, один из возможных аргументов – произошедшее снижение однодневных ставок денежного рынка относительно ключевой ставки в последние месяцы, вызванное изменениями на денежном рынке. Если дисконт между рыночной ставкой и ключевой ставкой в размере 50 базисных пунктов, которого не было ранее, сохранится, это само по себе несет некоторое неявное смягчение денежно-кредитных условий.

Если Банк России действительно снизит ставку на полпроцента, это может, на наш взгляд, положительно отразиться на ценах рублевых облигаций. Мы не думаем, что стоит ожидать заметной реакции для курса рубля за пределами нескольких часов – текущая политика все равно останется умеренно жесткой даже после такого снижения ставки".

"На наш взгляд, к более заметному снижению ставки могут привести три основные причины.

Во-первых, общая инфляционная картина выглядит исключительно благоприятно. По состоянию на середину октября годовая инфляция находится на уровне ниже 3%, и, что важно, это обусловлено не только рекордно низкими темпами прироста продовольственных цен. Непродовольственная инфляция и базовая инфляция без продуктов питания также находятся на уровнях, близких к 3%. Это придает уверенности в том, что с инфляцией все должно быть благополучно и в следующем году.

Вряд ли общая картина должна измениться с учетом сохранения умеренно жесткой направленности процентной и бюджетной политики, а также маловероятных, на наш взгляд, шоков валютного курса и перегрева экономики.

Во-вторых, снижение нашего прогноза инфляции в целом за 2017 г. до 3,1% автоматически уменьшает инфляционные риски для следующего года за счет меньших индексаций цен, оплаты труда и других переменных, привязанных к прошлогодней инфляции.

Наконец, в этих условиях уже не настолько опасным представляется возможное ускорение темпов роста цен на продовольствие в следующем году при нормализации объемов урожая основных сельскохозяйственных культур.

Таким образом, снижение инфляционных рисков, на наш взгляд, требует от Банка России реакции на происходящие процессы. Вместе с тем, мы полагаем, что Банк России все равно сохранит достаточно осторожный подход в ближайшие годы, и финальная ставка текущего цикла денежно-кредитной политики будет немного выше озвучиваемых регулятором 7%. Это будет способствовать устойчивому формированию экономической среды с новым низким уровнем инфляции, которая не будет дестабилизирована следующим шоком за счет внутренних или внешних условий (когда-то он все равно случится). С учетом этого мы можем предложить следующие варианты развития событий.

Перестраховавшись дважды, то есть медленно снижая ставку сейчас и поддерживая ее на умеренно высоком уровне в 2018-2019 гг., Банк России рискует допустить заметное и продолжительное отклонение инфляции от цели в нижнюю сторону. Не перестраховываться вообще – а именно снижать ставку более быстрыми темпами и в значительном масштабе – Банк России, на наш взгляд, точно не будет. В этой ситуации, на наш взгляд, оптимальным для Банка России было бы сделать текущую политику менее жесткой в более быстрые сроки. Это позволит сократить риск сохранения инфляции на излишне низком уровне в ближайшие 12-18 месяцев и в то же время не менять среднесрочные приоритеты политики.

Что может заставить Банк России прибегнуть к более осторожному снижению ставки? На наш взгляд, один из возможных аргументов – произошедшее снижение однодневных ставок денежного рынка относительно ключевой ставки в последние месяцы, вызванное изменениями на денежном рынке. Если дисконт между рыночной ставкой и ключевой ставкой в размере 50 базисных пунктов, которого не было ранее, сохранится, это само по себе несет некоторое неявное смягчение денежно-кредитных условий.

Если Банк России действительно снизит ставку на полпроцента, это может, на наш взгляд, положительно отразиться на ценах рублевых облигаций. Мы не думаем, что стоит ожидать заметной реакции для курса рубля за пределами нескольких часов – текущая политика все равно останется умеренно жесткой даже после такого снижения ставки".

http://elitetrader.ru/uploads/posts/2011-07/1311600120_d023de44ebf2f28d7290172d01b66d93.png

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба