Минэкономразвития готов к новому налоговому маневру: если в нефтянке это означало перенос налоговой нагрузки с добычи на переработку, то в данном случае – с бизнеса на розничного потребителя. Логика простая: поднимать НДФЛ непопулярно, поэтому проще использовать другие налоги, собираемость которых уже хорошо отлажена или может быть отлажена в короткий срок

Очевидно, что одни из наиболее удобных с этой точки зрения налогов те, которые можно начислить на сделки в момент купли/продажи товаров и услуг. Отсюда вывод – НДС и налог с продаж.

Два, казалось бы, одинаковых налога, но налог с продаж может пополнять бюджеты субъектов Федерации, а это сейчас одна из ключевых задач для поддержания соцобязательств и стабильности на местах, ведь последние годы налоговые потоки уводились из регионов в центр. НДС – это федеральный налог.

Таким образом, бизнес просто переложит в цены новый налог, т. е. порядка 2-3%. Естественно, что в рамках конкуренции частично этот всплеск сначала может быть компенсирован снижением маржи продавцов и производителей.

Послужит ли все это оживлению экономической активности? Только если бизнес действительно будет уверен в том, что налоги пересматриваются раз и надолго, без дальнейших ухудшений. В таком случае на фоне низких ставок рост инвестиций возможен. В Минэке это понимают и озвучивают предельно четко (прогресс – раньше об этом говорил в основном бизнес).

Но сможет ли кто-то создать сейчас такую модель, которая будет гарантировать неухудшение налоговых условий на ближайший бизнес-цикл, т. е. на 5-7 лет? Если да, то инициативе будет сопутствовать успех.

Бюджетная консолидация, слегка подзабытое выражение, на самом деле нас не покидала. Одно из наиболее ярких проявлений процесса – заморозка пенсионных накоплений и, по сути, остановка начавшейся несколько лет назад реформы, которая могла бы существенно расширить влияние пенсионных накоплений на фондовый рынок.

Естественно, что в условиях растущей локальной потребности в ресурсах пенсионные деньги стали одной из первых жертв (хотя почему нельзя было поступить хитрее и направлять пенсионные средства на покупку ОФЗ, а эти средства уже и направлять на реализацию госпрограмм?).

На самом деле, повышение налогов и пенсионного возраста обсуждалось еще в период кризиса 2008 г., однако тогда было решено, что налоговая нагрузка повышаться по возможности не должна (вспомним спор о роли фискального регулирования в ЕС и США), а повышение пенсионного возраста преждевременно.

Сейчас сопротивляться этому становится все сложнее, учитывая, что пенсионный возраст в России является одним из самых низких и на пространстве СНГ (а что более важно – среди стран ЕАЭС), и по сравнению со странами ОЭСР, и в мире. Так что поднимать придется.

Контраргумент состоит в том, что даже при среднем возрасте 65-68 лет для мужчин и женщин в Центральной и Западной Европе срок дожития там составляет порядка 12-18 лет, а в России при возрасте выхода 60 для мужчин срок дожития в среднем не превышает 5 лет. Зато для женщин при выходе на пенсию в 55 лет он превышает 20 лет, а их больше.

Поэтому на фоне повышения пенсионного возраста по всему миру и применения разных прочих ухищрений (снижение выплат за ранний выход, стимулы за поздний выход, привязка индексации к динамике ВВП или инфляции - собственно, все это знакомо и по нашей реформе, где ценность баллов определяется правительством), оставаться вне этого тренда не получится, и стоит подготовиться морально к постепенному выравниванию пенсионных возрастов и их подъему.

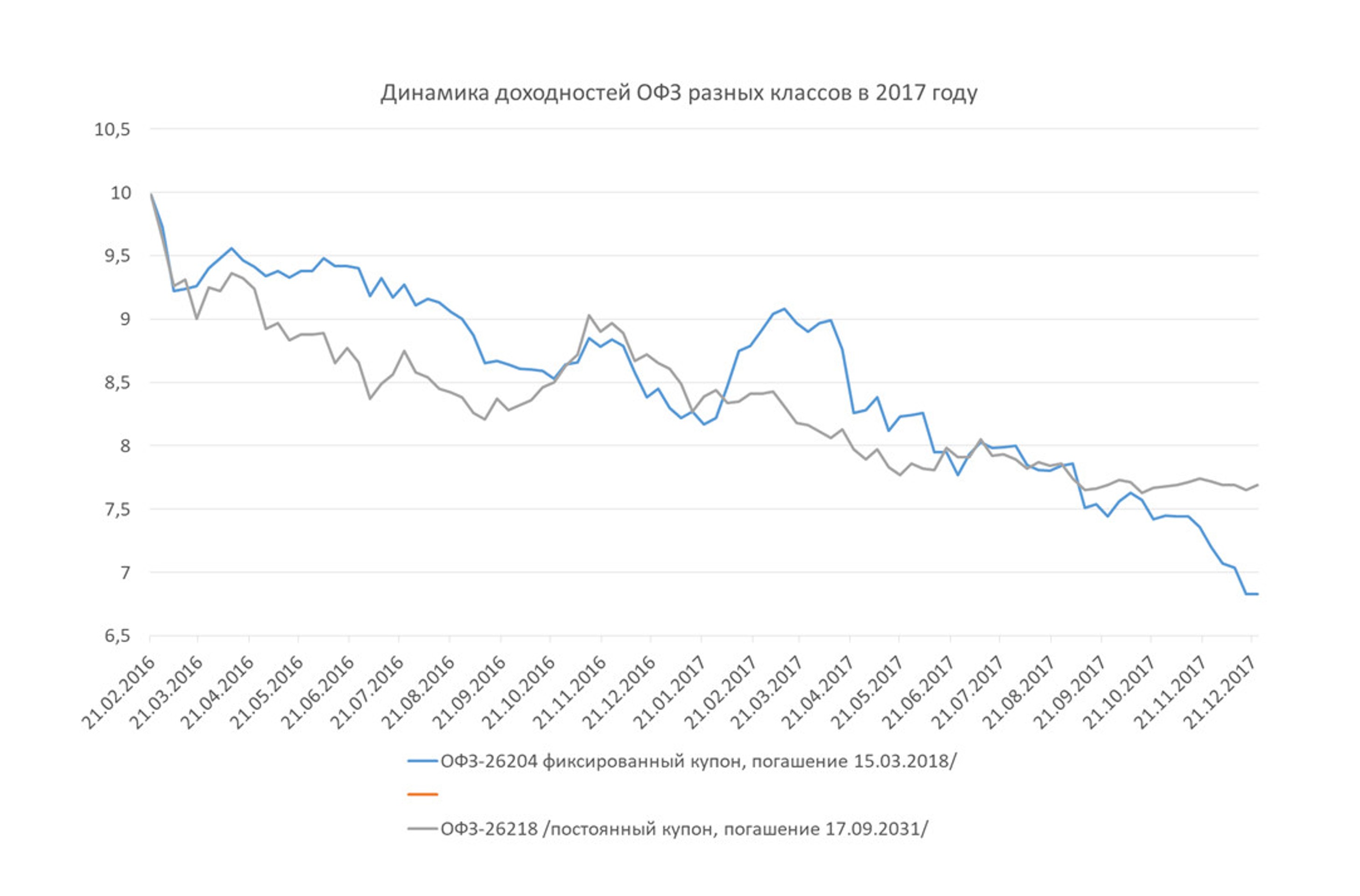

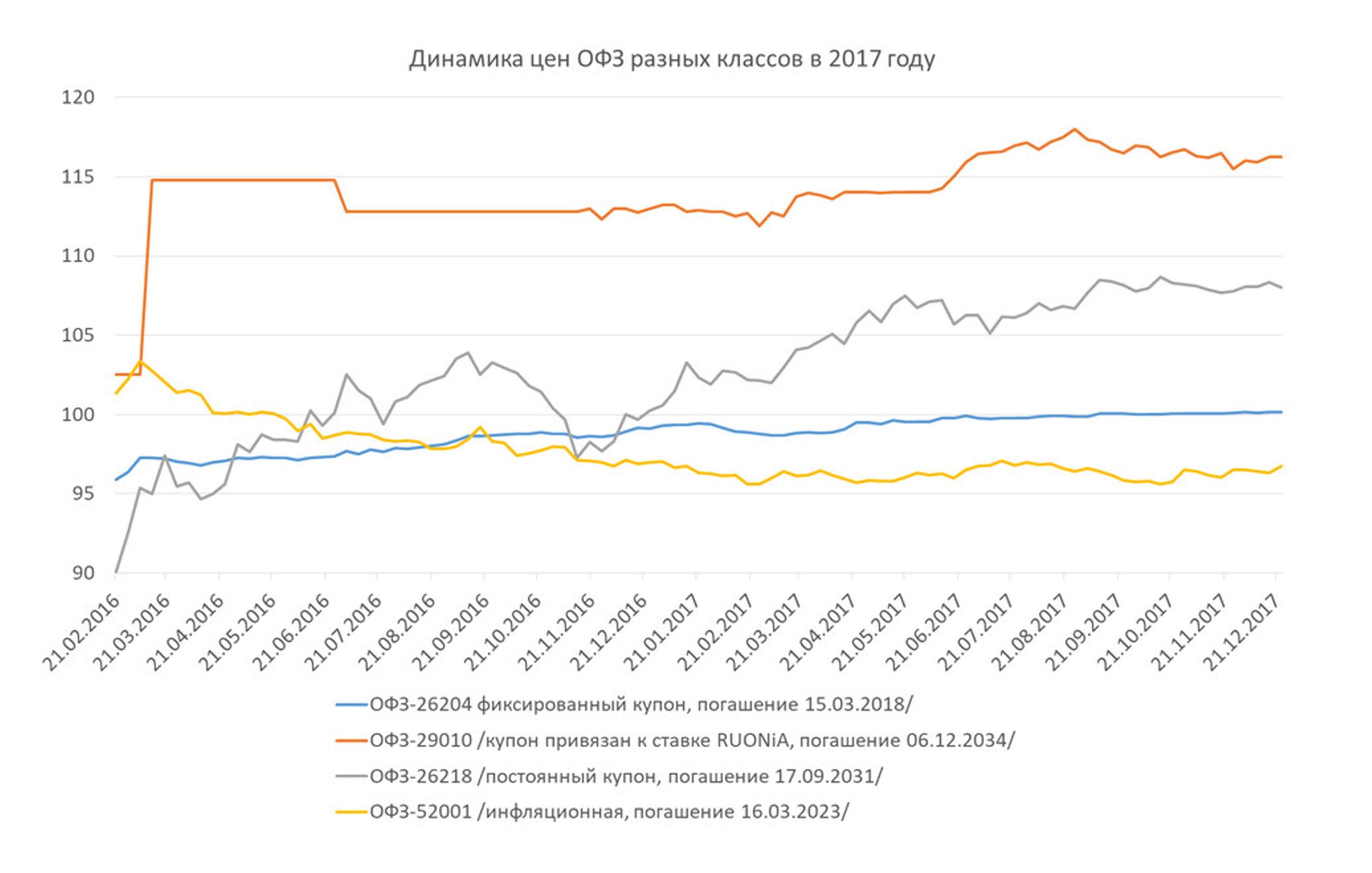

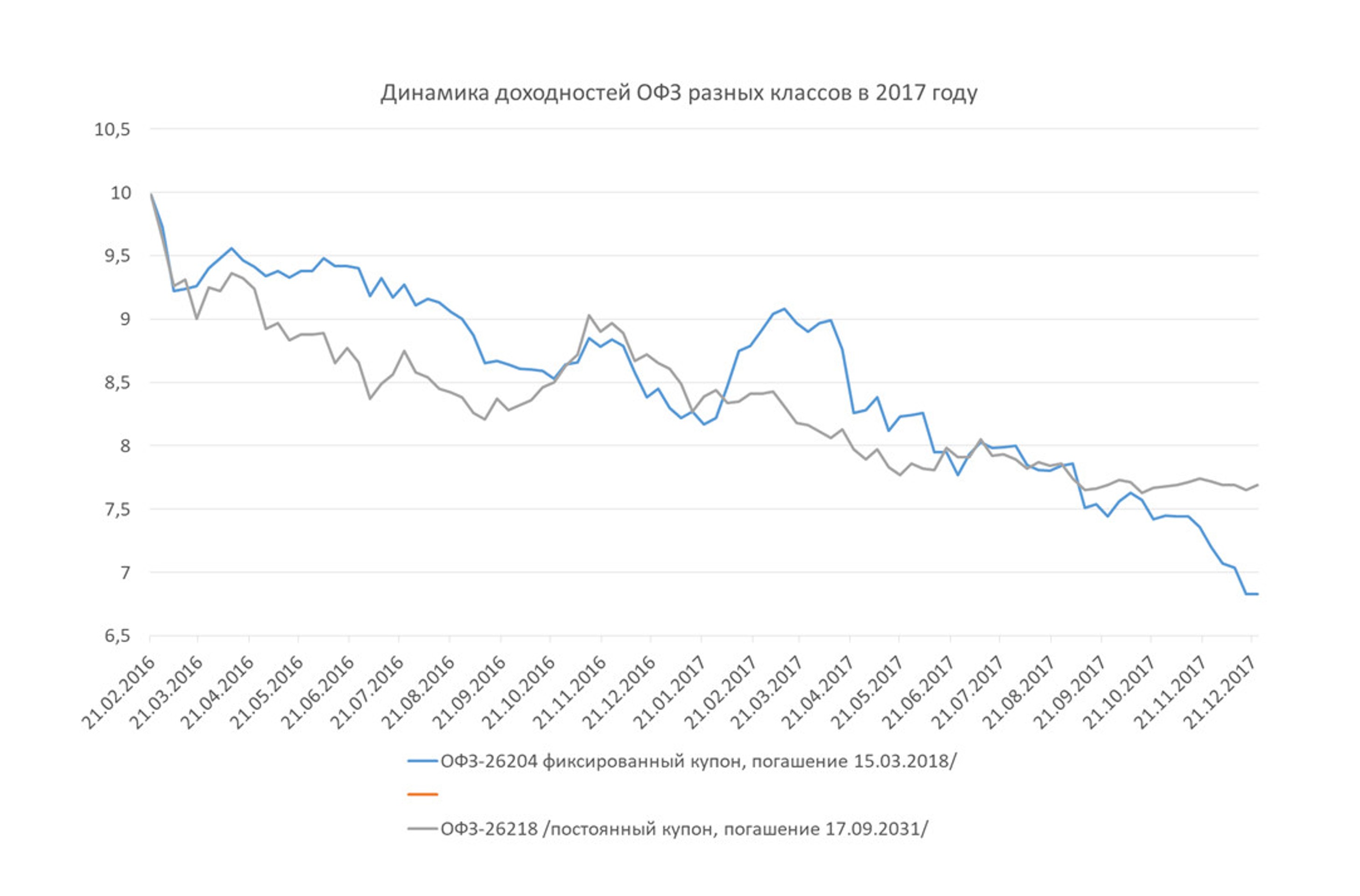

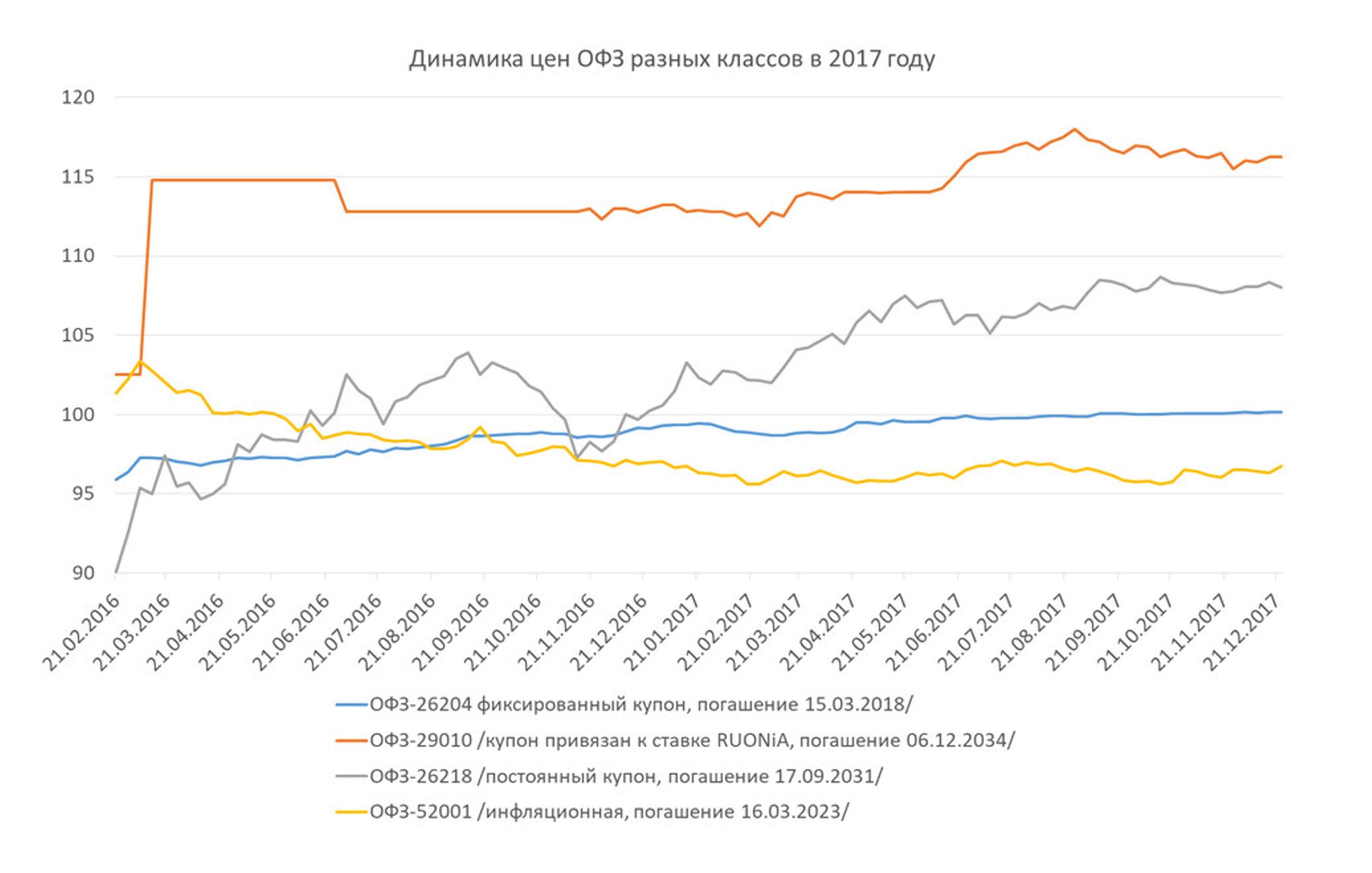

Вместе с тем, помимо повышения сборов можно увеличивать и заимствования, тем более что интерес к вложениям в госактивы в 2017 г. был успешно разогрет "народными ОФЗ", а в ближайшее время к ним могут присоединиться и валютные инструменты, которые смогут привлечь и амнистируемые капиталы.

Возможности для наращивания долговой нагрузки у федерального бюджета пока есть: уровень госдолга к ВВП остается очень низким, и расходы на его обслуживание пока составляют около 5% бюджета. Спрос на рублевый долг есть как со стороны внутренних покупателей, так и со стороны нерезидентов.

С последними сложнее: это покупатели, более нервные и чувствительные к политике, поэтому усиление санкций может привести к их оттоку, по крайней мере временному. Частично фиксация прибыли иностранными игроками уже началась в преддверии февраля, но на всех последних аукционах по размещению ОФЗ спрос с их стороны сохраняется.

Вряд ли санкции запретят покупку рублевого госдолга, но даже если это произойдет, интерес к этому инструменту сохранится и многие внешние игроки будут искать обходные пути для покупок.

Тем не менее поправки в трехлетний бюджет предполагают сокращение чистого объема выпуска ОФЗ в 2018 г. примерно на 200 млрд руб. до 817 млрд руб., так что продолжение развития внутреннего долгового рынка будет сопровождаться и повышением бюджетной дисциплины, а значит, рост налогов (а в 2019 г., вероятно, и тарифов) более чем вероятен.

Для частичного хеджа подобных изменений может послужить покупка привязанной к инфляции (через индексируемый номинал) ОФЗ-52001, поскольку инфляция, возможно, уже проходит свой минимум.

Очевидно, что одни из наиболее удобных с этой точки зрения налогов те, которые можно начислить на сделки в момент купли/продажи товаров и услуг. Отсюда вывод – НДС и налог с продаж.

Два, казалось бы, одинаковых налога, но налог с продаж может пополнять бюджеты субъектов Федерации, а это сейчас одна из ключевых задач для поддержания соцобязательств и стабильности на местах, ведь последние годы налоговые потоки уводились из регионов в центр. НДС – это федеральный налог.

Таким образом, бизнес просто переложит в цены новый налог, т. е. порядка 2-3%. Естественно, что в рамках конкуренции частично этот всплеск сначала может быть компенсирован снижением маржи продавцов и производителей.

Послужит ли все это оживлению экономической активности? Только если бизнес действительно будет уверен в том, что налоги пересматриваются раз и надолго, без дальнейших ухудшений. В таком случае на фоне низких ставок рост инвестиций возможен. В Минэке это понимают и озвучивают предельно четко (прогресс – раньше об этом говорил в основном бизнес).

Но сможет ли кто-то создать сейчас такую модель, которая будет гарантировать неухудшение налоговых условий на ближайший бизнес-цикл, т. е. на 5-7 лет? Если да, то инициативе будет сопутствовать успех.

Бюджетная консолидация, слегка подзабытое выражение, на самом деле нас не покидала. Одно из наиболее ярких проявлений процесса – заморозка пенсионных накоплений и, по сути, остановка начавшейся несколько лет назад реформы, которая могла бы существенно расширить влияние пенсионных накоплений на фондовый рынок.

Естественно, что в условиях растущей локальной потребности в ресурсах пенсионные деньги стали одной из первых жертв (хотя почему нельзя было поступить хитрее и направлять пенсионные средства на покупку ОФЗ, а эти средства уже и направлять на реализацию госпрограмм?).

На самом деле, повышение налогов и пенсионного возраста обсуждалось еще в период кризиса 2008 г., однако тогда было решено, что налоговая нагрузка повышаться по возможности не должна (вспомним спор о роли фискального регулирования в ЕС и США), а повышение пенсионного возраста преждевременно.

Сейчас сопротивляться этому становится все сложнее, учитывая, что пенсионный возраст в России является одним из самых низких и на пространстве СНГ (а что более важно – среди стран ЕАЭС), и по сравнению со странами ОЭСР, и в мире. Так что поднимать придется.

Контраргумент состоит в том, что даже при среднем возрасте 65-68 лет для мужчин и женщин в Центральной и Западной Европе срок дожития там составляет порядка 12-18 лет, а в России при возрасте выхода 60 для мужчин срок дожития в среднем не превышает 5 лет. Зато для женщин при выходе на пенсию в 55 лет он превышает 20 лет, а их больше.

Поэтому на фоне повышения пенсионного возраста по всему миру и применения разных прочих ухищрений (снижение выплат за ранний выход, стимулы за поздний выход, привязка индексации к динамике ВВП или инфляции - собственно, все это знакомо и по нашей реформе, где ценность баллов определяется правительством), оставаться вне этого тренда не получится, и стоит подготовиться морально к постепенному выравниванию пенсионных возрастов и их подъему.

Вместе с тем, помимо повышения сборов можно увеличивать и заимствования, тем более что интерес к вложениям в госактивы в 2017 г. был успешно разогрет "народными ОФЗ", а в ближайшее время к ним могут присоединиться и валютные инструменты, которые смогут привлечь и амнистируемые капиталы.

Возможности для наращивания долговой нагрузки у федерального бюджета пока есть: уровень госдолга к ВВП остается очень низким, и расходы на его обслуживание пока составляют около 5% бюджета. Спрос на рублевый долг есть как со стороны внутренних покупателей, так и со стороны нерезидентов.

С последними сложнее: это покупатели, более нервные и чувствительные к политике, поэтому усиление санкций может привести к их оттоку, по крайней мере временному. Частично фиксация прибыли иностранными игроками уже началась в преддверии февраля, но на всех последних аукционах по размещению ОФЗ спрос с их стороны сохраняется.

Вряд ли санкции запретят покупку рублевого госдолга, но даже если это произойдет, интерес к этому инструменту сохранится и многие внешние игроки будут искать обходные пути для покупок.

Тем не менее поправки в трехлетний бюджет предполагают сокращение чистого объема выпуска ОФЗ в 2018 г. примерно на 200 млрд руб. до 817 млрд руб., так что продолжение развития внутреннего долгового рынка будет сопровождаться и повышением бюджетной дисциплины, а значит, рост налогов (а в 2019 г., вероятно, и тарифов) более чем вероятен.

Для частичного хеджа подобных изменений может послужить покупка привязанной к инфляции (через индексируемый номинал) ОФЗ-52001, поскольку инфляция, возможно, уже проходит свой минимум.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба