31 января 2018 Вести Экономика

Европейский центральный банк теряет контроль над своим долговым рынком, и это может привести к крайне серьезным последствиям.

Несмотря на тот факт, что печатный станок центробанка все еще работает на полную мощность, а покупки активов продолжаются, долговой рынок Старого Света терпит крах: облигации стремительно дешевеют.

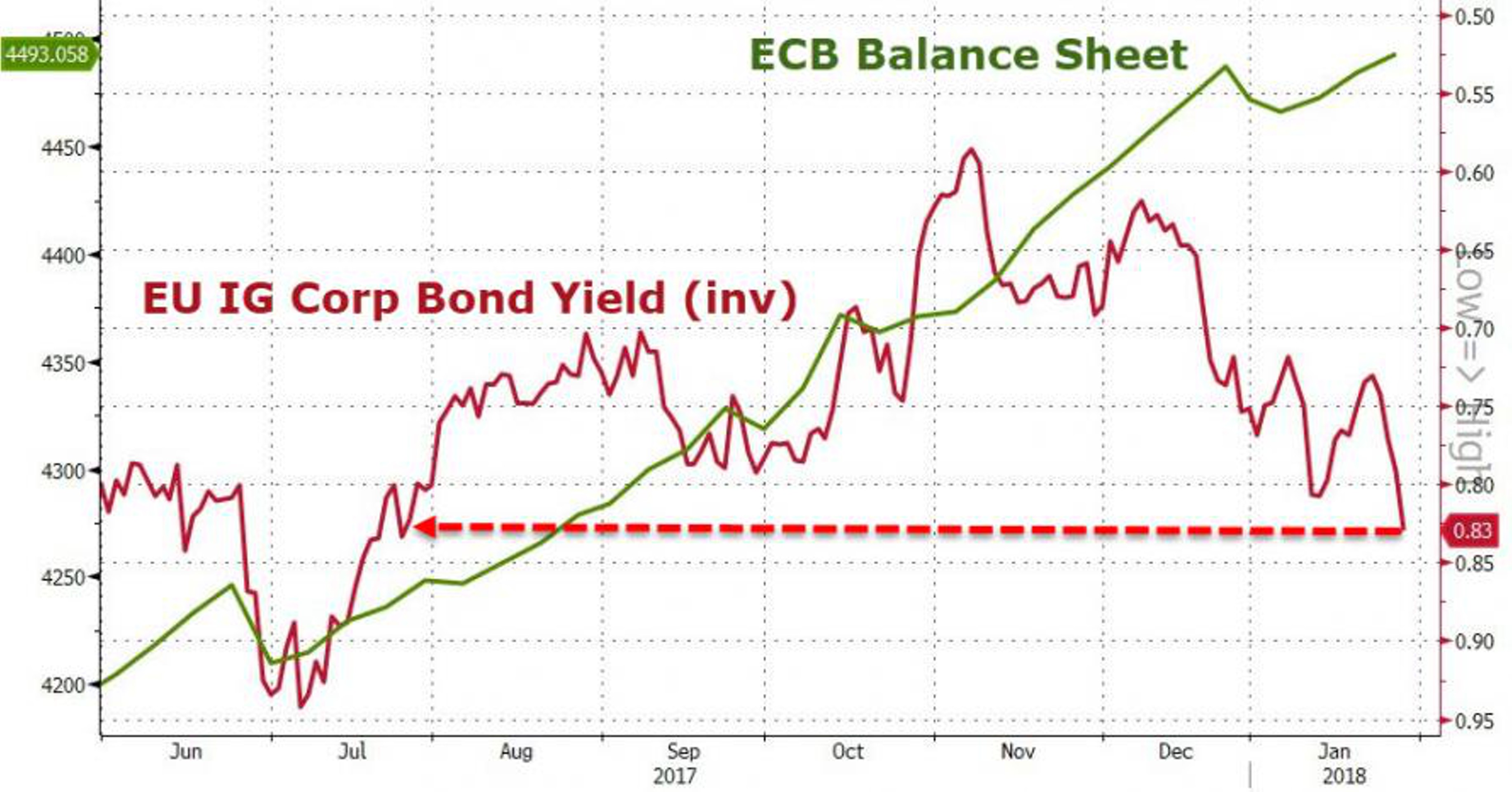

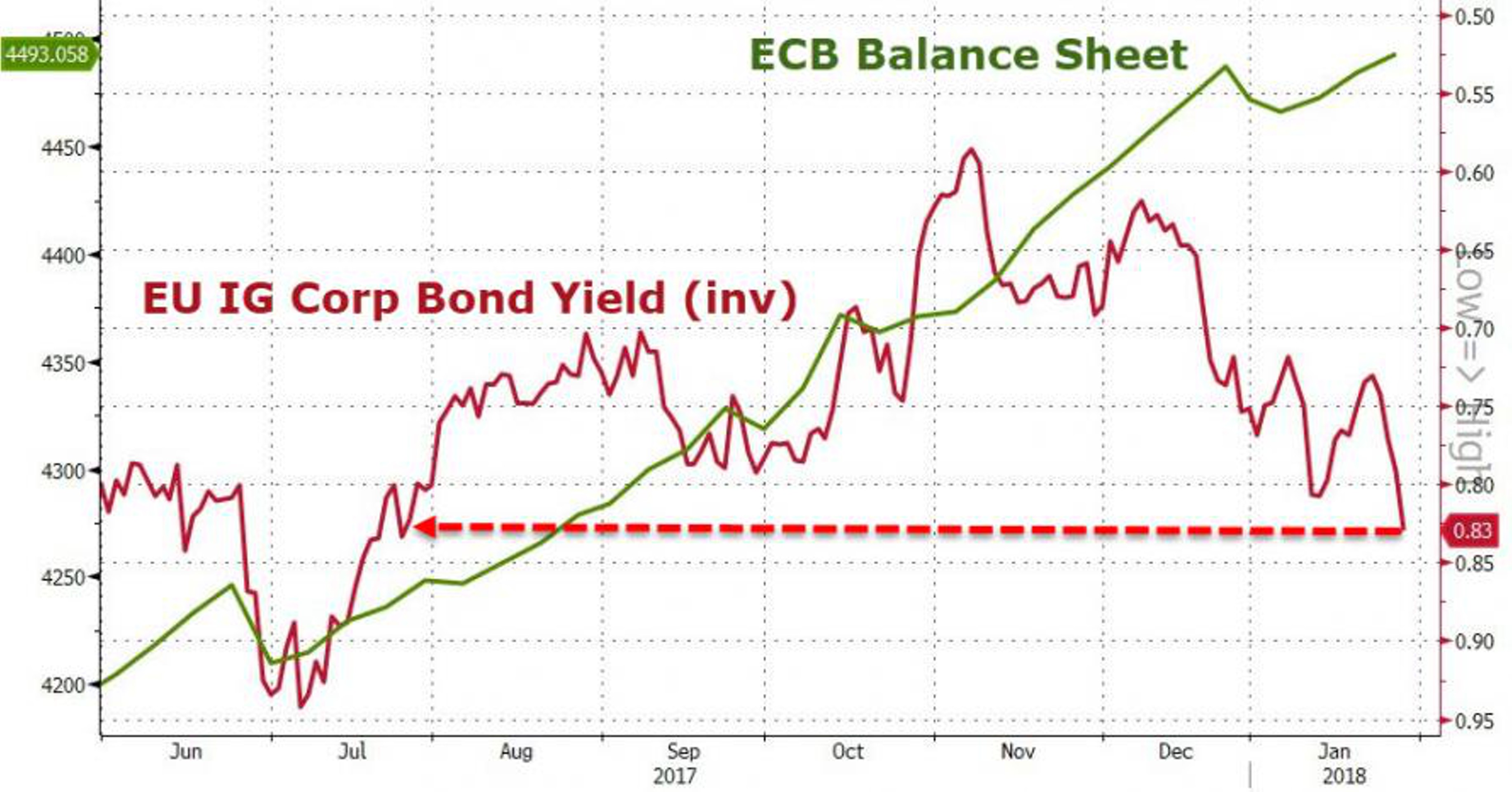

Доходность европейских корпоративных облигаций с инвестиционным рейтингом взлетела до максимума за последние шесть месяцев, и ее динамика разительно отличается от динамики покупок активов со стороны ЕЦБ.

Достаточно взглянуть на сравнительный график (доходность представлена в инверсионном виде).

Нет ничего удивительного в том, что на фоне стремительного роста доходностей облигаций под удар попадают акции. Механизм работы рынка очень прост: облигации считаются наименее рискованным вложением, и если их доходность сопоставима или выше по сравнению с дивидендной доходностью акций, то последние становятся непривлекательными для инвесторов.

Стоит сказать, что похожая картина наблюдается и в США. Там доходности 30-летних бумаг достигали ключевой отметки 3%, а 10-летние вплотную подобрались к уровню 2,75%. Этот факт уже вызывает тревогу и напряжение на всех рынках.

Неудивительно, что даже самый стойкий рынок в мире - американский - за последние несколько дней перешел к снижению.

Общая картина такова: два из трех крупнейших долговых рынков находятся в критической точке. По сути, контроль за рынком сохраняет только Банк Японии. Напомним, регулятор собирается удерживать в случае необходимости доходность не выше 0,1%, однако сегодня уже были попытки спекулянтов протестировать обстановку.

Видно, что Банк Японии появился и успокоил публику. В противном случае, если бы спекулянтам удалось пробить эту отметку, скорее всего, по всему миру прокатилась бы очень мощная волна распродаж.

Несмотря на тот факт, что печатный станок центробанка все еще работает на полную мощность, а покупки активов продолжаются, долговой рынок Старого Света терпит крах: облигации стремительно дешевеют.

Доходность европейских корпоративных облигаций с инвестиционным рейтингом взлетела до максимума за последние шесть месяцев, и ее динамика разительно отличается от динамики покупок активов со стороны ЕЦБ.

Достаточно взглянуть на сравнительный график (доходность представлена в инверсионном виде).

Нет ничего удивительного в том, что на фоне стремительного роста доходностей облигаций под удар попадают акции. Механизм работы рынка очень прост: облигации считаются наименее рискованным вложением, и если их доходность сопоставима или выше по сравнению с дивидендной доходностью акций, то последние становятся непривлекательными для инвесторов.

Стоит сказать, что похожая картина наблюдается и в США. Там доходности 30-летних бумаг достигали ключевой отметки 3%, а 10-летние вплотную подобрались к уровню 2,75%. Этот факт уже вызывает тревогу и напряжение на всех рынках.

Неудивительно, что даже самый стойкий рынок в мире - американский - за последние несколько дней перешел к снижению.

Общая картина такова: два из трех крупнейших долговых рынков находятся в критической точке. По сути, контроль за рынком сохраняет только Банк Японии. Напомним, регулятор собирается удерживать в случае необходимости доходность не выше 0,1%, однако сегодня уже были попытки спекулянтов протестировать обстановку.

Видно, что Банк Японии появился и успокоил публику. В противном случае, если бы спекулянтам удалось пробить эту отметку, скорее всего, по всему миру прокатилась бы очень мощная волна распродаж.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба