1 февраля 2018 Wolf Street

Как раз в тот момент, когда ФРС ускоряет темпы сворачивания количественного сжатия. Государственные облигации отреагировали.

Пока все пытаются понять, как прогнуть новую программу сокращения налогов в свою пользу и сберечь немного денег, американское министерство финансов только что объявило сколько новых нетто долгов им придется продать публике до конца второго квартала, чтобы сохранить правительство на плаву: $617 млрд.

По оценкам министерства финансов именно столько денег понадобится добавить к объему публично торгующихся американских государственных облигаций, - или «нетто публичных займов в частных руках», - до конца второго квартала. Поквартально:

В первом квартале министерство финансов ожидает увеличения национального долга США на $441 млрд. Оценка включает поправки на «понижение нетто потока наличных».

В втором квартале, то есть в пиковом налоговом сезоне, когда министерство финансов получает большую часть собранных налогов, ведомство ожидает увеличения национального долга США на $176 млрд.

Министерство также «предполагает», что с таким ростом долгов к концу июня у них на балансе останется $360 млрд.

Так что в следующие пять месяцев, если все пойдет по плану, брутто национальный долг США, чей размер в данный момент равен $20.5 трлн, включая $14.8 трлн в публично торгующихся облигациях и $5.7 трлн в долгах внутри страны, достигнет $21.1 трлн.

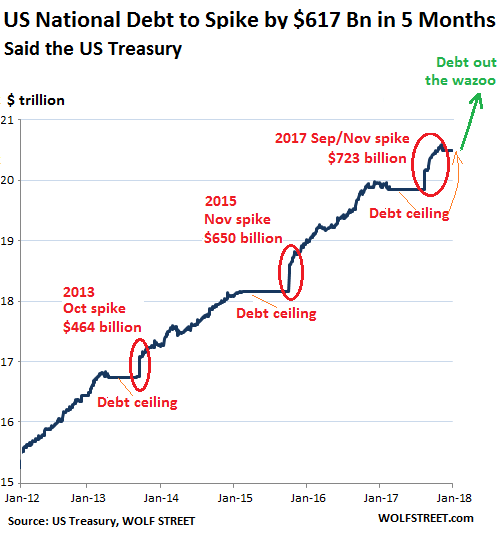

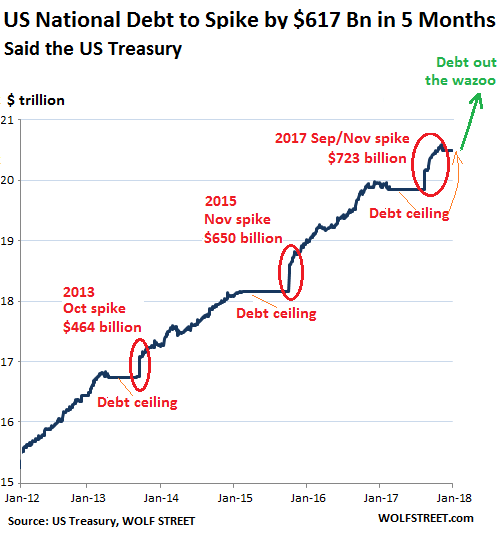

То есть мы получим скачок на 4% за пять месяцев. Обратите внимание на переполненное жаргоном описание происходящего – обозначено зеленым на графике:

Национальный долг США взовьется на $617 млрд через 5 месяцев, заявляет Казначейство. Октябрь 2013 – скачок на $464 млрд, debtceiling- долговой потолок, ноябрь 2015 – скачок на $650 млрд, сентябрь/ноябрь 2017 – скачок на $723 млрд. Долгов до ж… - зеленым

Плоские линии в 2013, 2015 и 2017 гг - результат трех предыдущих конфликтов из-за долгового потолка. За каждым конфликтом последовал колоссальный всплеск, когда долговой потолок был поднят или приостановлен, и когда «чрезвычайные меры», с которыми Казначейство удерживает правительство на плаву, были отменены. И обратите внимание на текущий потолок долга, плоскую линию, начавшуюся в середине декабря.

В ноябре агентство Fitch Ratings оптимистично заявило, что «в реалистичном сценарии налоговых сокращений и макроэкономической ситуации» американский национальный долг раздуется до 120% ВВП к 2027 году. Но учитывая то, как события развиваются в данный момент, так долго нам ждать не придется.

В 2012 году брутто национальный долг США равнялся 95% ВВП. До Финансового Кризиса этот показатель находился на отметке в 63%. В конце 2017 года он достиг 106% ВВП!

В следующие пять месяцев размер долга вырастет на около 4%. Если очень скоро не произойдет какое-нибудь чудо, то в следующие пять лет размер долга будет расти быстрее из-за сокращений налогов, чем в предыдущие пять лет. Но за последние пять лет размер брутто национального долга уже вырос на почти 25% или на $4.1 трлн.

Так что это очень много долгов для экономики, растущей с отличной скоростью. Что произойдет, когда полная сила налоговых сокращений ударит по поступлениям американского правительства, или неожиданно начнется следующий экономический спад, а расходы вырастут, тогда как доходы упадут? Как это повлияет на кредитные нужды правительства?

Долговой рынок только начинает это подсчитывать.

Все это происходит точно в тот же момент, когда ФРС завершает программу количественного смягчения. Она сокращает свой портфель казначейских облигаций на $36 млрд в первом квартале и до $54 млрд во втором квартале. К тому же она уберет с баланса ипотечные облигации.

Не нашел ли рынок казначейских облигаций ответ на этот вопрос, учитывая скачок предложения? И не начнет ли измотанный народ покупать золото и скидывать американские долговые облигации? Ответ в том, что новых инвесторов необходимо завлечь в рынки с более высокой доходностью. А это означает куда более низкие цены. Что навредит существующим инвесторам.

И распродажа казначейских облигаций продолжается. Доходность десятилетних американских облигаций сегодня выросла до 2.73%, а это самая высокая доходность с 22 апреля 2014 года. А средний 30-летний ипотечный кредит с фиксированной ставкой, которая следует за эталонной ставкой десятилетней облигации, сегодня котировался со ставкой для самых надежных заемщиков на отметке 4.35%, - также самый высокий уровень с 2014 года.

Пока все пытаются понять, как прогнуть новую программу сокращения налогов в свою пользу и сберечь немного денег, американское министерство финансов только что объявило сколько новых нетто долгов им придется продать публике до конца второго квартала, чтобы сохранить правительство на плаву: $617 млрд.

По оценкам министерства финансов именно столько денег понадобится добавить к объему публично торгующихся американских государственных облигаций, - или «нетто публичных займов в частных руках», - до конца второго квартала. Поквартально:

В первом квартале министерство финансов ожидает увеличения национального долга США на $441 млрд. Оценка включает поправки на «понижение нетто потока наличных».

В втором квартале, то есть в пиковом налоговом сезоне, когда министерство финансов получает большую часть собранных налогов, ведомство ожидает увеличения национального долга США на $176 млрд.

Министерство также «предполагает», что с таким ростом долгов к концу июня у них на балансе останется $360 млрд.

Так что в следующие пять месяцев, если все пойдет по плану, брутто национальный долг США, чей размер в данный момент равен $20.5 трлн, включая $14.8 трлн в публично торгующихся облигациях и $5.7 трлн в долгах внутри страны, достигнет $21.1 трлн.

То есть мы получим скачок на 4% за пять месяцев. Обратите внимание на переполненное жаргоном описание происходящего – обозначено зеленым на графике:

Национальный долг США взовьется на $617 млрд через 5 месяцев, заявляет Казначейство. Октябрь 2013 – скачок на $464 млрд, debtceiling- долговой потолок, ноябрь 2015 – скачок на $650 млрд, сентябрь/ноябрь 2017 – скачок на $723 млрд. Долгов до ж… - зеленым

Плоские линии в 2013, 2015 и 2017 гг - результат трех предыдущих конфликтов из-за долгового потолка. За каждым конфликтом последовал колоссальный всплеск, когда долговой потолок был поднят или приостановлен, и когда «чрезвычайные меры», с которыми Казначейство удерживает правительство на плаву, были отменены. И обратите внимание на текущий потолок долга, плоскую линию, начавшуюся в середине декабря.

В ноябре агентство Fitch Ratings оптимистично заявило, что «в реалистичном сценарии налоговых сокращений и макроэкономической ситуации» американский национальный долг раздуется до 120% ВВП к 2027 году. Но учитывая то, как события развиваются в данный момент, так долго нам ждать не придется.

В 2012 году брутто национальный долг США равнялся 95% ВВП. До Финансового Кризиса этот показатель находился на отметке в 63%. В конце 2017 года он достиг 106% ВВП!

В следующие пять месяцев размер долга вырастет на около 4%. Если очень скоро не произойдет какое-нибудь чудо, то в следующие пять лет размер долга будет расти быстрее из-за сокращений налогов, чем в предыдущие пять лет. Но за последние пять лет размер брутто национального долга уже вырос на почти 25% или на $4.1 трлн.

Так что это очень много долгов для экономики, растущей с отличной скоростью. Что произойдет, когда полная сила налоговых сокращений ударит по поступлениям американского правительства, или неожиданно начнется следующий экономический спад, а расходы вырастут, тогда как доходы упадут? Как это повлияет на кредитные нужды правительства?

Долговой рынок только начинает это подсчитывать.

Все это происходит точно в тот же момент, когда ФРС завершает программу количественного смягчения. Она сокращает свой портфель казначейских облигаций на $36 млрд в первом квартале и до $54 млрд во втором квартале. К тому же она уберет с баланса ипотечные облигации.

Не нашел ли рынок казначейских облигаций ответ на этот вопрос, учитывая скачок предложения? И не начнет ли измотанный народ покупать золото и скидывать американские долговые облигации? Ответ в том, что новых инвесторов необходимо завлечь в рынки с более высокой доходностью. А это означает куда более низкие цены. Что навредит существующим инвесторам.

И распродажа казначейских облигаций продолжается. Доходность десятилетних американских облигаций сегодня выросла до 2.73%, а это самая высокая доходность с 22 апреля 2014 года. А средний 30-летний ипотечный кредит с фиксированной ставкой, которая следует за эталонной ставкой десятилетней облигации, сегодня котировался со ставкой для самых надежных заемщиков на отметке 4.35%, - также самый высокий уровень с 2014 года.

http://wolfstreet.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба