13 марта 2018 goldenfront.ru

Добрый день, это 19-й выпуск Австрийского обозрения, с вами Дмитрий Балковский, сегодня 11 марта.

Спасибо всем за комментарии и лайки. Короткие ответы:

Михаил Миронов: Наступит ли паника до середины 2019 года?

До конца 2019 года начнется экономический спад – гарантированно, но как события будут разворачиваться мы не знаем.

Liberty и Денис Алексеев: США загнали в угол, им нужна война. Какой выход они выберут?

Весь мир загнал себя в угол, и война вряд ли поможет. Не думаю, что у нас остается возможность выбора. Не стоит сравнивать Америку с Римской империей, как это любят либертарианские блогеры. Во-первых, потому что это слишком большой комплимент для Америки. Во-вторых, Рим пал не в 476 году, а в 1453 году, просуществовав еще тысячу лет после падения его Западной части.

И пока Америка остается гегемоном.

* * *

Теперь к новостям:

Здесь мы опять видим повторение расхожих заблуждений о том, что цена на золото определяется размером его физического предложения. НЕ определяется, потому что, и я уже много раз это говорил, на лондонском рынке драгоценных металлов LBMA за несколько дней оборачивается весь годовой объем добычи металла. Поэтому увеличение или сокращение его предложения на 50 или 100 т в год остается незамеченным.

Бытовым аналогом здесь может служить попытка поднять мировую цену на сахар с помощью скупки всего песка и рафинада во всех супермаркетах вашего микрорайона.

Сразу же отвечу на возражения о том, что в Лондоне торгуется бумага и там манипулируют ценой и т. д. Тем не менее, мы без проблем можем купить любое количество металла по этой цене как в монетах, так и в слитках. Подчеркну, что ПОКА можем.

Отсутствие спроса на драгоценные металлы на данной момент реально и объясняется сохранением уверенности в финансовой системе.

Стив Сэвилл (Steve Saville) перечисляет реальные факторы, определяющие долгосрочную цену на золото в этой статье:

«Без соблюдения какой-либо очередности самыми важными фундаментальными факторами, влияющими на рынок золота, являются: реальная процентная ставка, кривая доходности, кредитные спреды, относительная стабильность банковского сектора, а также обменный курс доллара США».

* * *

А вот эта новость суммарно, хотя и косвенно влияет на цену золота. На парламентских выборах, прошедших в прошлое воскресенье (4 марта) в Италии победили левые и правые евроскептики. Тут причинно-следственная цепочка очень проста. Приход к власти ненавистников Брюсселя в одной из крупнейших экономик континента – это очередной удар по европейским долговым и деривативным рынкам. И, как следствие, еще один аргумент в пользу золота, которое служит страховкой от долговых кризисов всех сортов. Выход Италии из Еврозоны/союза означает его конец и, как следствие, огромные проблемы на долговых рынках.

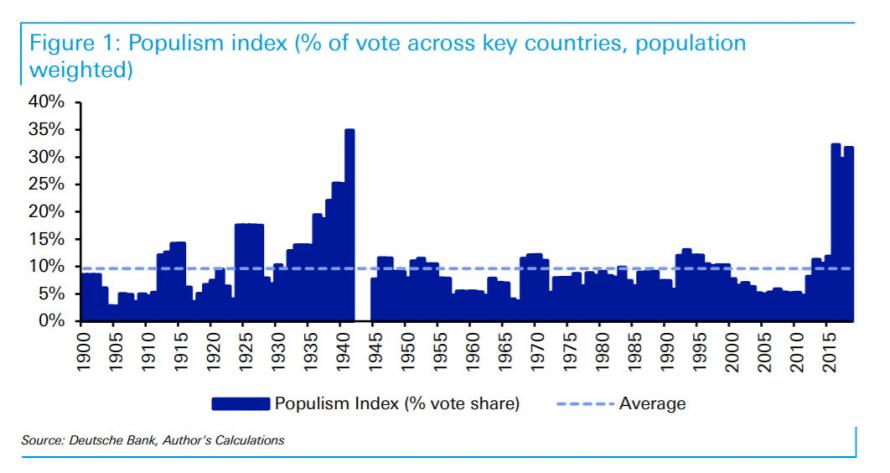

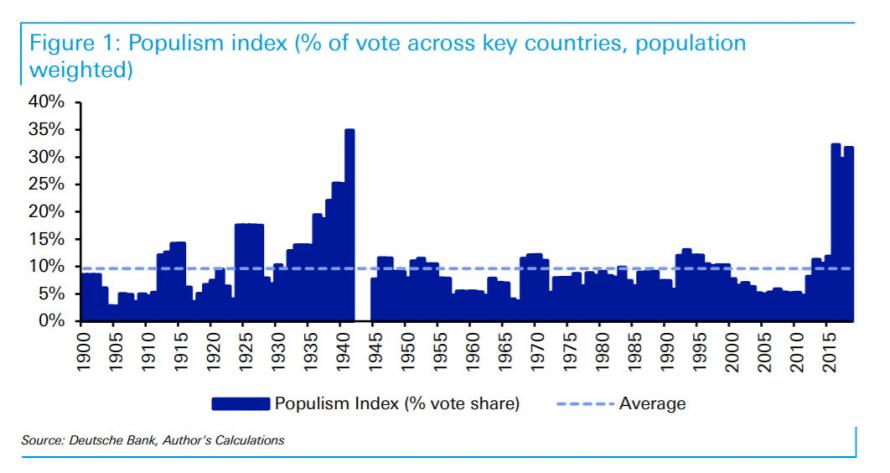

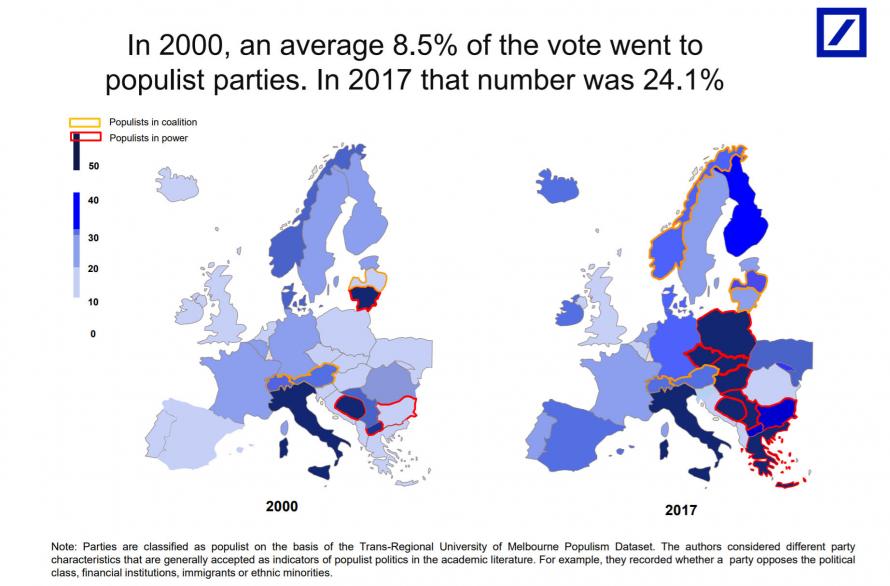

И евроскептический парад продолжает набирать силу. Zero Hedge приводит графики, показывающий сравнительную силу популистов в ключевых странах мира. На данный момент она находится на уровнях невиданных с 1930-х годов:

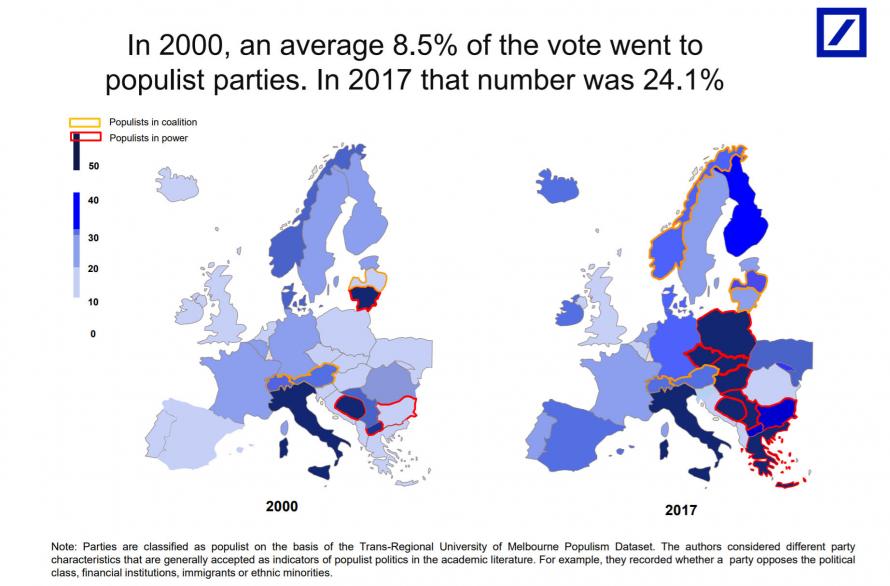

Что касается Европы, то там количество голосов, отданных за популистов выросло с 8.5% в 2000 году до 24.1% в 2017 году, то есть рост почти на 200%.

* * *

Буквально вчера на глаза попалась очень любопытная заметка от Кевина Мюира (Kevin Muir) – очень рекомендую этого автора.

Мы живем в стране, зависящей от экспорта ресурсов и у нас часто возникает вопрос – что будет с экспортерами ресурсов в период финансовой нестабильности, или, например, в случае краха увешанной долгами китайской экономики. Казалось бы, что в случае экономического краха потребление ресурсов падает.

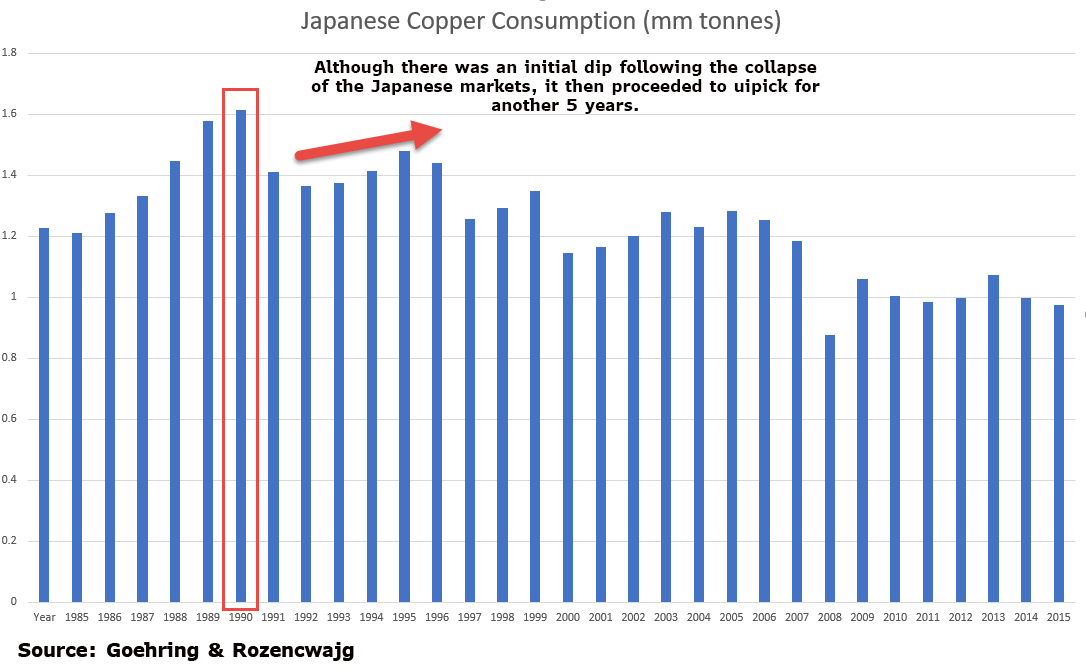

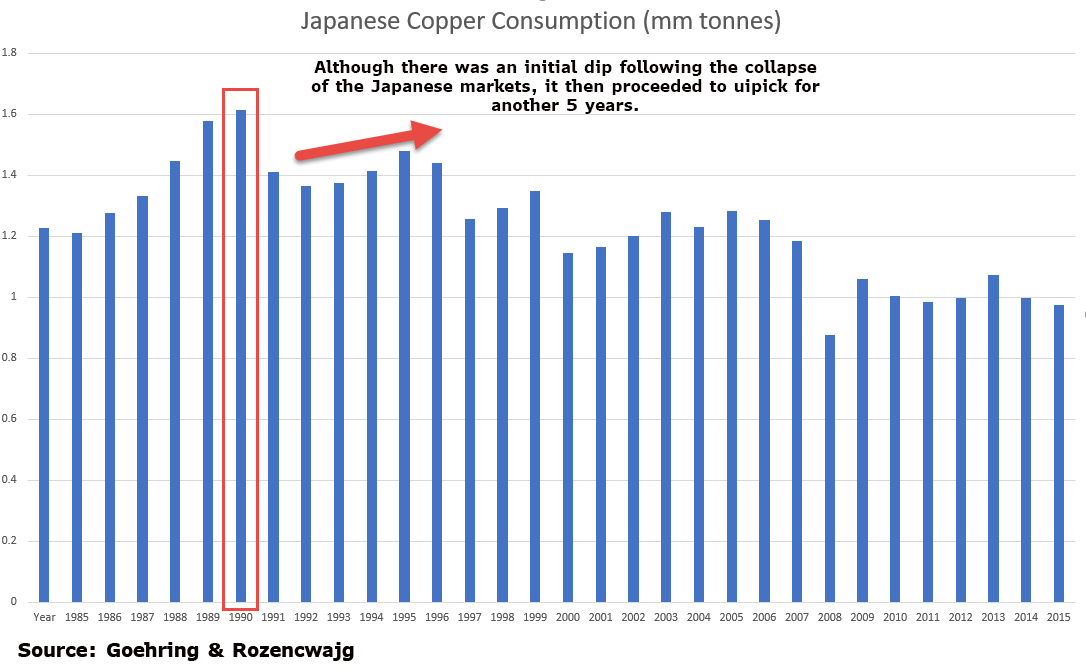

Оказывается нет, как показывает очень рекомендуемый им брокеридж Goerhring & Rozencwajgна примере Японии после краха фондового индекса Никкей в самом начале 1990-х. Как показывают графики ниже, потребление нефти не только не сократилось, но продолжало расти в течение следующих десяти лет.

Потребление такого ключевого ресурса как медь чуть сократилось, но совершенно не пропорционально падению финансовых рынков.

На самом деле это очень странно, хотя может объясняться бумом 1990-х и открытием новых рынков в Китае, Индии и бывшем СССР. Но вообще это представляет некоторую страховку для рынка ресурсов, включая золото.

Спасибо всем за комментарии и лайки. Короткие ответы:

Михаил Миронов: Наступит ли паника до середины 2019 года?

До конца 2019 года начнется экономический спад – гарантированно, но как события будут разворачиваться мы не знаем.

Liberty и Денис Алексеев: США загнали в угол, им нужна война. Какой выход они выберут?

Весь мир загнал себя в угол, и война вряд ли поможет. Не думаю, что у нас остается возможность выбора. Не стоит сравнивать Америку с Римской империей, как это любят либертарианские блогеры. Во-первых, потому что это слишком большой комплимент для Америки. Во-вторых, Рим пал не в 476 году, а в 1453 году, просуществовав еще тысячу лет после падения его Западной части.

И пока Америка остается гегемоном.

* * *

Теперь к новостям:

Во-первых, хотелось бы пожурить Союз Золотопромышленников России и его главу Сергея Кашубу за распространение заблуждений о том, что определяет цену на золото:

Восстановление высокого уровня цены на стабильном уровне $1400-1500 за унцию возможно лишь тогда, когда реально существенно сократится предложение золота на мировом рынке, считает Союз золотопромышленников. "Мы считаем, что до сих пор добыча золота в мире не покатилась вниз, а вышла на некое плато, на котором еще, может быть, 2-3 года продержится. Соответственно, уход большого количества золота с рынка мы не ожидаем в этом году и, может быть, даже в следующем. Поэтому этот фактор не будет способствовать повышательной тенденции на золото", - заявил в своем выступлении С. Кашуба.

http://www.finmarket.ru/news/4729443

Восстановление высокого уровня цены на стабильном уровне $1400-1500 за унцию возможно лишь тогда, когда реально существенно сократится предложение золота на мировом рынке, считает Союз золотопромышленников. "Мы считаем, что до сих пор добыча золота в мире не покатилась вниз, а вышла на некое плато, на котором еще, может быть, 2-3 года продержится. Соответственно, уход большого количества золота с рынка мы не ожидаем в этом году и, может быть, даже в следующем. Поэтому этот фактор не будет способствовать повышательной тенденции на золото", - заявил в своем выступлении С. Кашуба.

http://www.finmarket.ru/news/4729443

Здесь мы опять видим повторение расхожих заблуждений о том, что цена на золото определяется размером его физического предложения. НЕ определяется, потому что, и я уже много раз это говорил, на лондонском рынке драгоценных металлов LBMA за несколько дней оборачивается весь годовой объем добычи металла. Поэтому увеличение или сокращение его предложения на 50 или 100 т в год остается незамеченным.

Бытовым аналогом здесь может служить попытка поднять мировую цену на сахар с помощью скупки всего песка и рафинада во всех супермаркетах вашего микрорайона.

Сразу же отвечу на возражения о том, что в Лондоне торгуется бумага и там манипулируют ценой и т. д. Тем не менее, мы без проблем можем купить любое количество металла по этой цене как в монетах, так и в слитках. Подчеркну, что ПОКА можем.

Отсутствие спроса на драгоценные металлы на данной момент реально и объясняется сохранением уверенности в финансовой системе.

Стив Сэвилл (Steve Saville) перечисляет реальные факторы, определяющие долгосрочную цену на золото в этой статье:

«Без соблюдения какой-либо очередности самыми важными фундаментальными факторами, влияющими на рынок золота, являются: реальная процентная ставка, кривая доходности, кредитные спреды, относительная стабильность банковского сектора, а также обменный курс доллара США».

* * *

А вот эта новость суммарно, хотя и косвенно влияет на цену золота. На парламентских выборах, прошедших в прошлое воскресенье (4 марта) в Италии победили левые и правые евроскептики. Тут причинно-следственная цепочка очень проста. Приход к власти ненавистников Брюсселя в одной из крупнейших экономик континента – это очередной удар по европейским долговым и деривативным рынкам. И, как следствие, еще один аргумент в пользу золота, которое служит страховкой от долговых кризисов всех сортов. Выход Италии из Еврозоны/союза означает его конец и, как следствие, огромные проблемы на долговых рынках.

И евроскептический парад продолжает набирать силу. Zero Hedge приводит графики, показывающий сравнительную силу популистов в ключевых странах мира. На данный момент она находится на уровнях невиданных с 1930-х годов:

Что касается Европы, то там количество голосов, отданных за популистов выросло с 8.5% в 2000 году до 24.1% в 2017 году, то есть рост почти на 200%.

* * *

Буквально вчера на глаза попалась очень любопытная заметка от Кевина Мюира (Kevin Muir) – очень рекомендую этого автора.

Мы живем в стране, зависящей от экспорта ресурсов и у нас часто возникает вопрос – что будет с экспортерами ресурсов в период финансовой нестабильности, или, например, в случае краха увешанной долгами китайской экономики. Казалось бы, что в случае экономического краха потребление ресурсов падает.

Оказывается нет, как показывает очень рекомендуемый им брокеридж Goerhring & Rozencwajgна примере Японии после краха фондового индекса Никкей в самом начале 1990-х. Как показывают графики ниже, потребление нефти не только не сократилось, но продолжало расти в течение следующих десяти лет.

Потребление такого ключевого ресурса как медь чуть сократилось, но совершенно не пропорционально падению финансовых рынков.

На самом деле это очень странно, хотя может объясняться бумом 1990-х и открытием новых рынков в Китае, Индии и бывшем СССР. Но вообще это представляет некоторую страховку для рынка ресурсов, включая золото.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба