24 июля 2018 utmedia

Технический анализ, управление капиталом и правила торговли - вот три главных составляющих технической системы торговли. Но даже если эти элементы у вас есть, все равно надо быть начеку...

Уже много лет я использую технический анализ для поиска наиболее безопасных способов получения прибыли на фондовом рынке при минимальных рисках. Это был непростой путь. Я как и многие другие люди, начал торговать акциями, открыв торговый счет, приобретя программу для технического анализа и подключившись к поставщику данных в реальном времени. И у меня, конечно же, был настольный компьютер. Подключение к только появляющемуся интернету в те времена было очень медленным. Помню, как трудно было зарабатывать, когда покупаешь и продаешь акции при счете всего $1000, но платишь при этом высокие комиссии. И я, конечно же, совершал те же ошибки, которые совершает большинство трейдеров, делающих свои первые шаги в торговле.

Популярный путь

Поначалу я при принятии решений о покупке или продаже полагался на один или несколько технических индикаторов Я старался, чтобы мой стоп-лосс был как можно меньшим, а потенциал прибыли - как можно большим, то есть покупал пониже и продавал повыше. Но это не работало! Быть правым всего в 50% случаев оказалось недостаточно для получения прибыли, особенно, если учесть, что человеку свойственно слишком рано забирать прибыль и слишком поздно - убытки. Чтобы улучшить этот процент успешных сделок, я перепробовал практически все возможные индикаторы и их сочетания, но устойчивого результата это не принесло. Кроме того, выяснилось, что оптимизация индикаторов не улучшает реальных результатов торговли. Можете себе представить, как быстро улетучивался мой начальный капитал и все те деньги, которые я вносил дополнительно.

Моим следующим шагом стал акцент на управление капиталом и постановку стоповых ордеров. Понаблюдав за движениями на многих дневных графиках, я провел обширное тестирование на большом количестве акций с целью выявить, какой процент стоп-лосса принес бы наилучшие результаты за длительный период времени. Полученный результат меня удивил: стоп-лосс был равен 25%. Это означало, что я должен был быть готов потерять до 25%, прежде чем закрыть убыточную сделку. Затем мне также стало понятно, что для того, чтобы использовать стоп-лосс 25%, нужно иметь гораздо больше рискового капитала. Кроме того, при торговле по дневным графикам бывают длительные периоды неопределенности.

Мой совет состоит в том, что если вы торгуете отдельными акциями, то лучше проводить такой тест для конкретных бумаг. Это позволит отобрать акции, которые приносят хорошие результаты, и применять к ним более короткие в процентном отношении стоповые ордера. Вы заметите, что для дневных графиков стоп-лосс величиной от 10% до 15% дает наиболее прибыльные сделки за длительный период времени.

Если говорить о доступных вариантах, я предлагаю также провести этот тест и для индекса акций, даже если вы торгуете отдельными акциями. За счет использования в индексе большого числа акций с разными весовыми коэффициентами движения цены сглаживаются. Такие индексы можно торговать с помощью, так называемых, денежных индексов. Они позволяют торговать с привлечением заемных средств, даже если у вас небольшая сумма. Но для того, чтобы на ограниченном счете применять большие стоп-лоссы, нужно откорректировать риски, адаптировав размер лота и используя более короткие таймфреймы.

Определение стоп-лосса

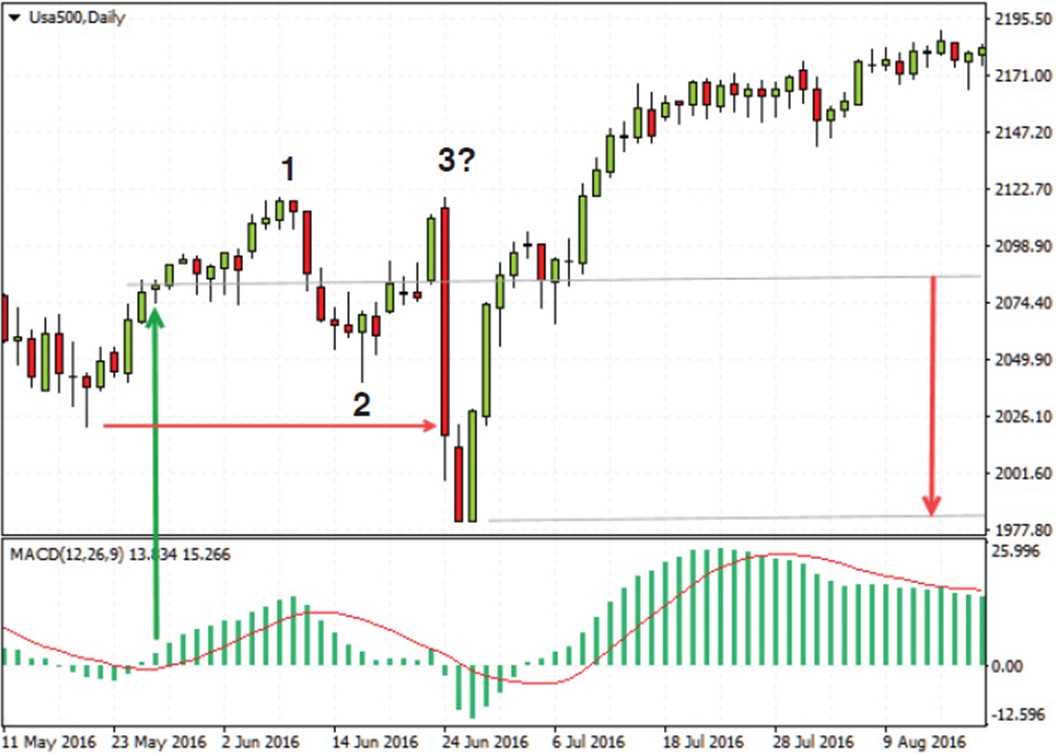

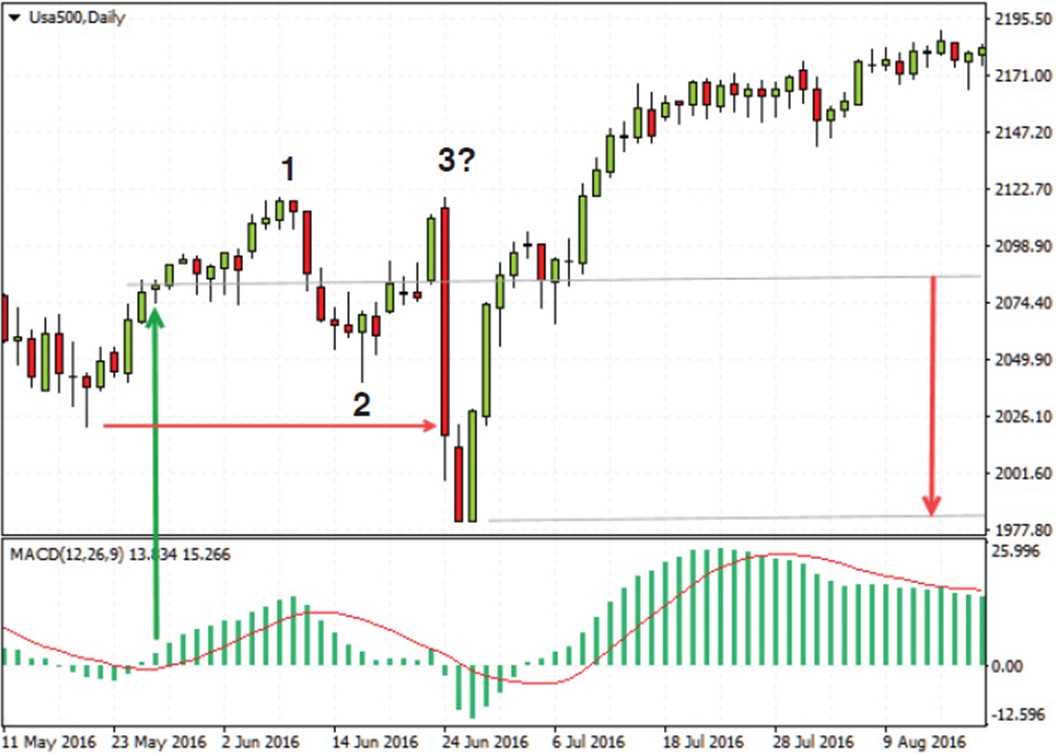

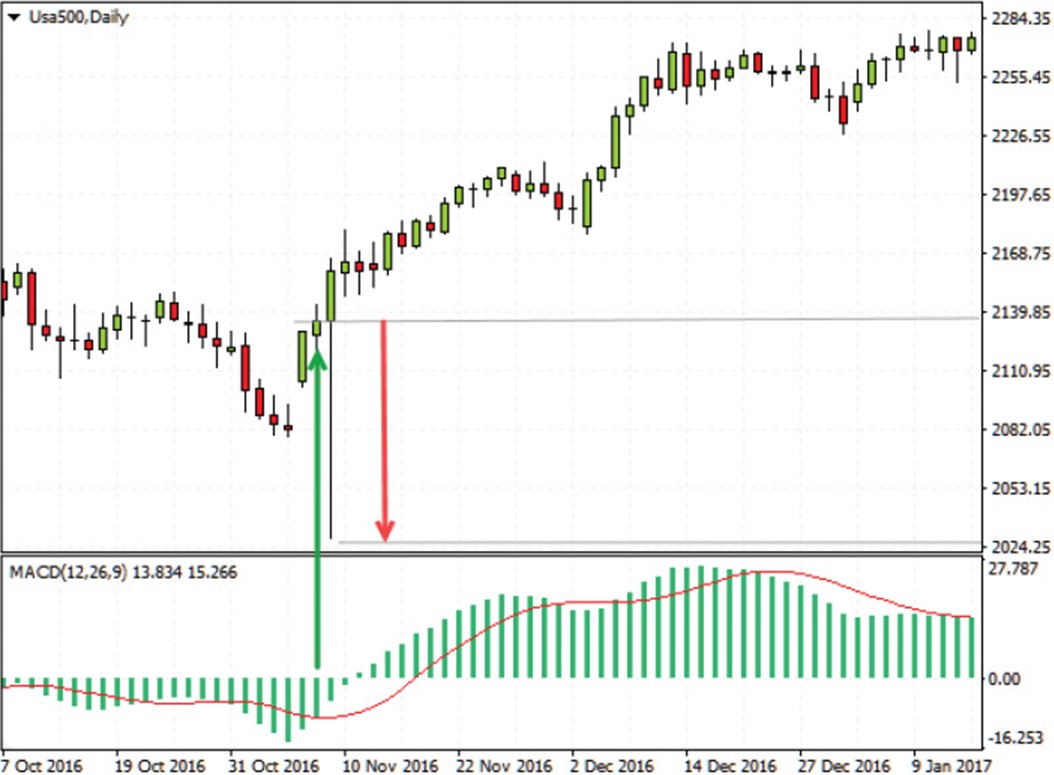

Проиллюстрирую преимущество использования достаточно большого стоп-лосса для сокращения числа убыточных сделок. Я использую денежный индекс USA500, основанный на фьючерсе S&P 500. Мой брокер позволяет торговать лотами всего 0.01, что составляет $0.10 за один индексный пункт. В качестве примера я воспользуюсь стандартной гистограммой MACD ((12/26 зеленая), которая при пересечении сигнальной линии (9 красная) снизу вверх генерирует торговый сигнал на вход в лонг. В первом примере, на рисунке 1, я открыл позицию в лонг по 2082 после первого пересечения (зеленая стрелка вверх в начале графика). Сначала сделка давала "бумажную" прибыль, но через 10 дней индекс сделал большой откат и вернулся к моей цене входа. Установив четыре дня спустя Low, который был выше предыдущего low, индекс возобновил тренд вверх. В тот момент я, вероятно, полагал, что в нем завершилось формирование волн Элиотта 1 и 2. Другими словами, я ожидал большого движения вверх волной 3. Хотя все выглядело идеально, S&P 500 сделал крупную коррекцию и опустился ниже уровней предыдущих Low.

Рисунок 1. События не всегда развиваются так, как мы предполагаем

Небольшой или технический стоп под Low в начале графика (красная горизонтальная линия) привел бы к закрытию сделки с убытком. На следующий день индекс опустился до 1981. Чтобы сделка в этот момент не закрылась, нам нужен стоп больше, чем 2082-1981 = 101 пункт, то есть на 101/2082 = 4.9% ниже уровня покупки. Сохранить сделку позволил бы любой начальный стоп-лосс более 5%. Движение вверх на 200 пунктов, которое за этим последовало, создало разницу в 10% - 5% прибыли вместо 5% убытка.

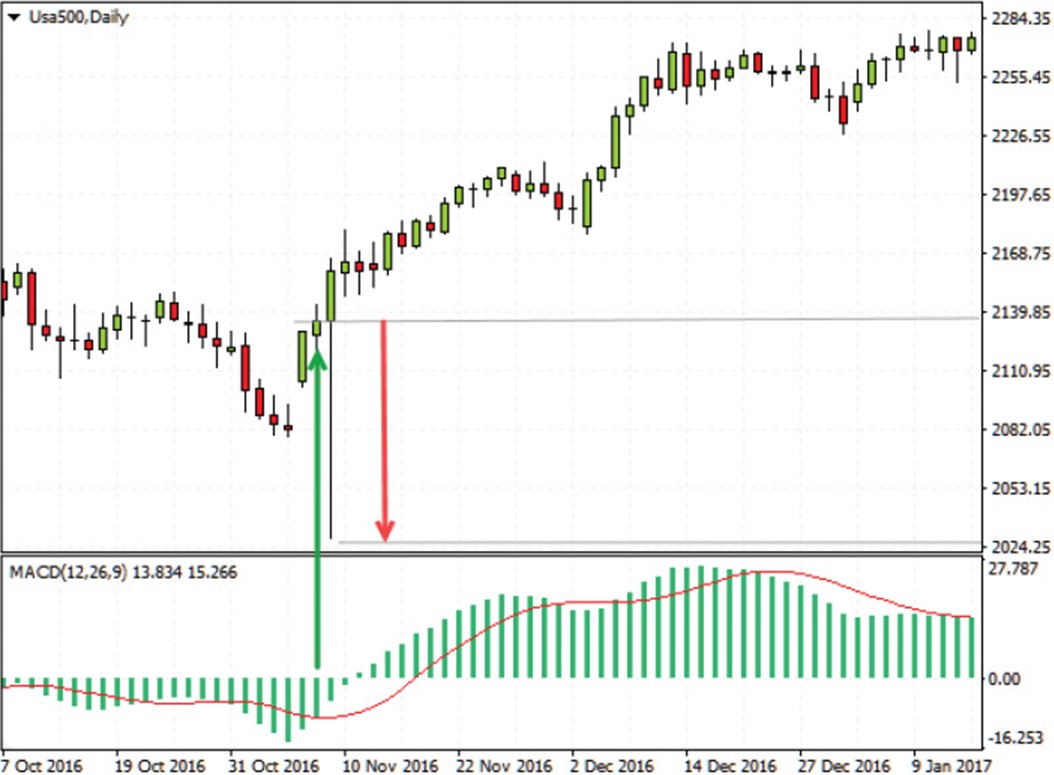

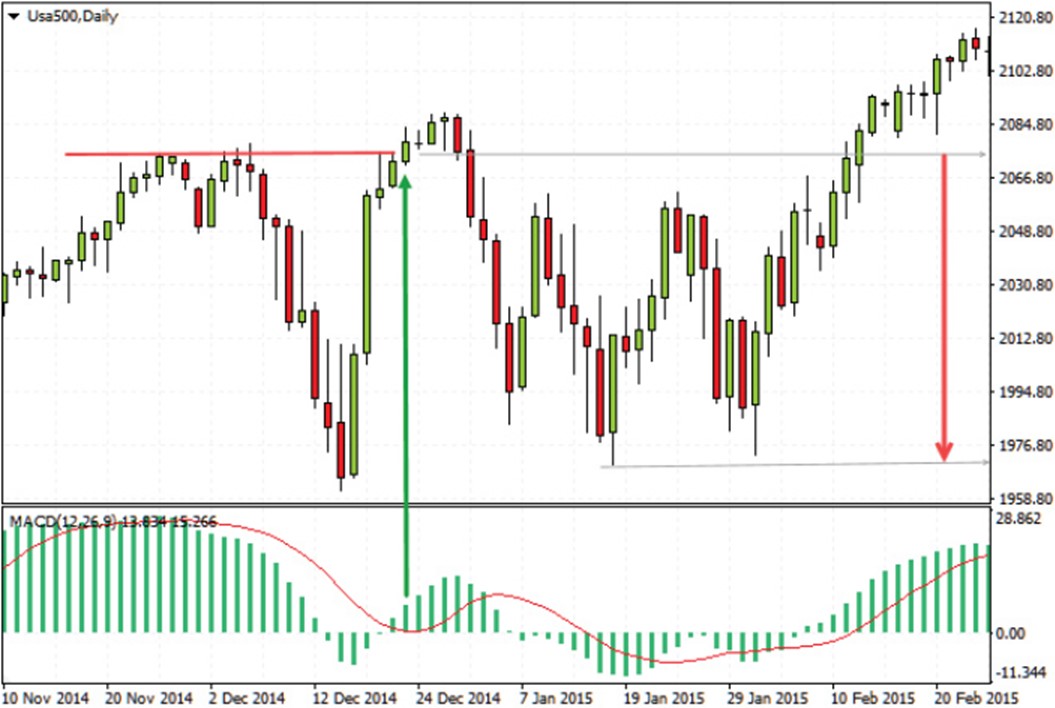

Во втором примере, на рисунке 2, произошло быстрое и внезапное движение. Я предполагал, что цена должна развернуться от Low с гэпом продолжения. Поэтому я с готовностью открыл сделку по цене закрытия следующего дня и радостно отправился спать, мечтая о крупном заработке.

Рисунок 2. Быстрое и внезапное движение

Какой же неприятный сюрприз ждал меня на следующий день! Индекс закрылся выше, но в течение дня установил абсолютный Low. Разница между моей ценой покупки и Low дня составила 2135-2028 = 107 индексных пунктов, или 107/2135 = 5%. В этом случае тоже начальный стоп более 5% сохранил бы мне лонговую позицию, которая принесла бы прибыль более 100 пунктов.

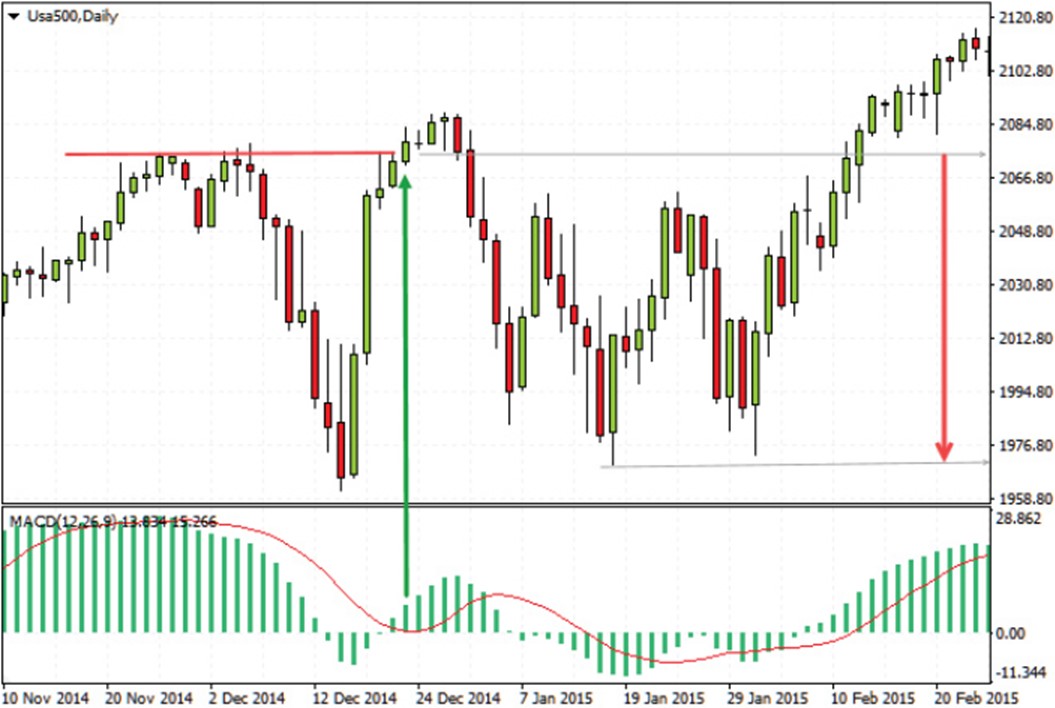

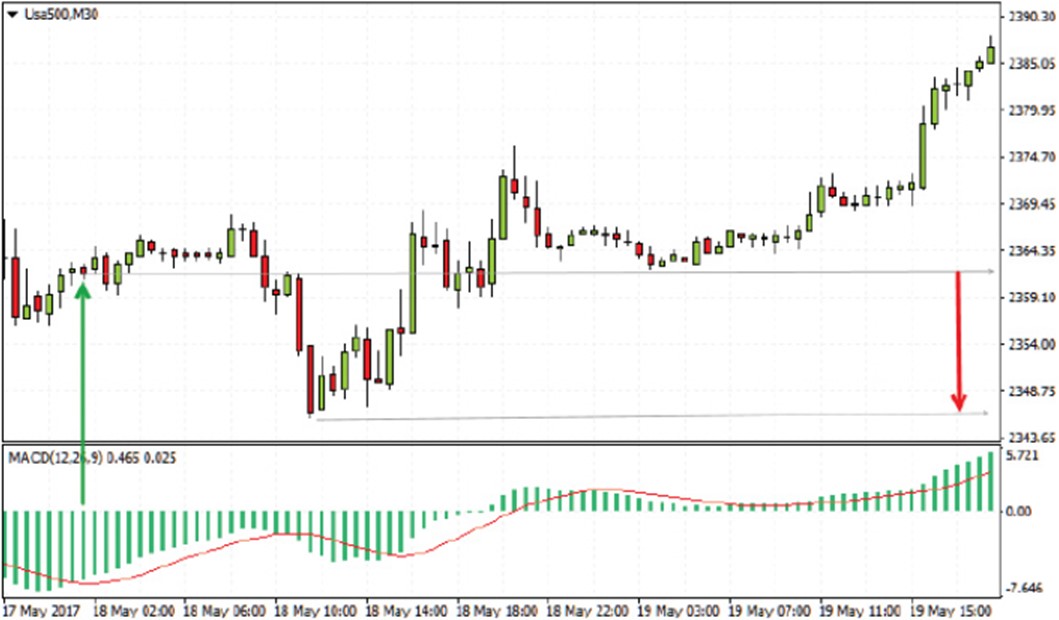

Третий пример, на рисунке 3, - типичное движение цены в пределах широкой консолидации. MACD и выдаваемый сигнал говорили о том, что нужно покупать индекс на пробитии предыдущего High.

Рисунок 3. Движение цены во время консолидации

При начальном стоп-лоссе 5%, сделка будет закрыта с убытком. Если же использовать стоп-лосс 6%, который покрывает движение вниз 2079-1970 = 109 пунктов или 109/2079 = 5.3%, это позволило бы мне сохранить сделку и немного заработать.

На рисунке 4 показан мой последний пример на дневном графике. Это типичный случай корректирующей волны 2 по Элиотту. Коррекция волной 2 чаще всего превышает 50%. Она может даже проходить уровень 61.8% и достигать 100%.

Рисунок 4. Защищайте убытки

На рисунке 4 после большой растущей свечи появляется сигнал на покупку. Когда он подтвердился другой большой свечой, я открыл позицию в лонг. В течение шести недель цены закрытия были выше уровня сигнала, пока не появилась большая красная свеча, а спустя два дня сформировался Low. Убыток составил 1605-1546 = 59 или 59/1605 = 3.7%. Начального стопа величиной 4% было бы достаточно для сохранения сделки. Эти четыре примера показывают, что при торговле USA500 на дневном таймфрейме следует использовать стоп-лосс около 6%. Понятно, что достаточно большой стоп-лосс - один из способов превратить убыточные сделки в прибыльные. Если вы торгуете по дневным графикам и используете размер лота 0.1 , или $1 за индексный пункт, то нужно иметь капитал не менее $1000. При средней величине максимально возможного убытка $100 (-5% от индекса) в каждой убыточной сделке, есть хорошие шансы заработать и пересидеть 10 убыточных сделок подряд.

Стоп-лосс в позиции с плечом

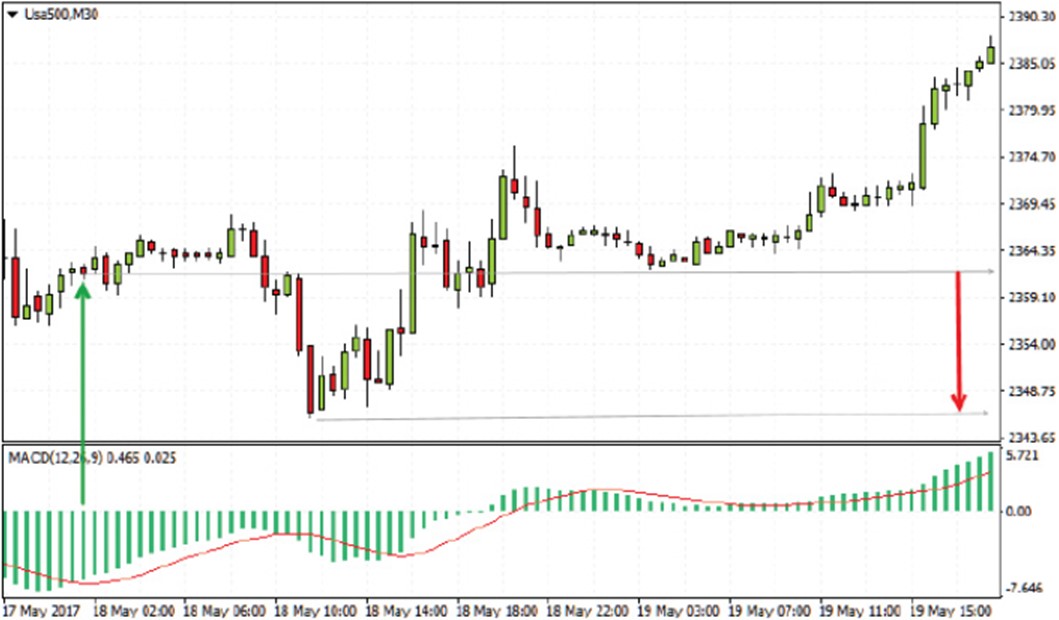

Поскольку я предпочитаю при торговле USA500 использовать плечо, мне нужно соответствующим образом адаптировать таймфрейм и размер лота, чтобы быть уверенным, что мой капитал позволит применять стоп необходимой величины. Приведу пример (рисунок 5). После большого движения вниз на 30-минутном графике я полагал, что это последний Low индекса, поэтому, на основании сигнала MACD, вошел в позицию в лонг по 2362 с начальным стоп-лоссом 1%.

Рисунок 5. Определение стоп-лосса в позициях с плечом

Однако это был не конец падения. Был сформирован еще один Low на 2346. Это было не страшно для моего стопа 1%, так как 2362-2346 = 16, или 16/2362 = 0.67%. Складывается впечатление, что со стопом 1% можно пересиживать большую часть откатов во время движения USA500 вверх.

При торговле $1 за один индексный пункт, убыток в худшем случае составит около $25. Плечо не имеет большого значения, если вы ограничиваете риски с помощью заранее заданного размера лота и ограничиваете максимальный начальный стоп-лосс в сделке. В данном случае я предлагаю минимальный капитал $250, который покрывает 10 сделок с максимальным убытком подряд. Учитывая 20 пунктов прибыли в данном примере, мы за два дня могли бы заработать $20, или 8%.

Система V-Trade

По прошествии времени мне стало ясно, что покупка в лонг или в шорт на основании 1-2 индикаторов не давала соотношения прибыльных и убыточных сделок лучше, чем 50/50. Для улучшения этого показателя необходимо учитывать больше параметров. Так появилась моя система V-Trade, которую за последние несколько лет я довел до совершенства.

Для открытия сделки я использую четыре графика. Три из них представляют собой модифицированные графики рэнко для короткого, среднего и длинного временных интервалов. Короткий может быть от нескольких минут до нескольких часов, средний - от нескольких часов до нескольких дней, и длинный - несколько недель. Четвертый график представляет собой стандартный свечной график с переключаемым таймфреймом, который переходит от 1 на 5, 15 или 30 минут, от одного на четыре часа, и от дневного к недельному или месячному таймфрейму.

Шаблон для графиков рэнко

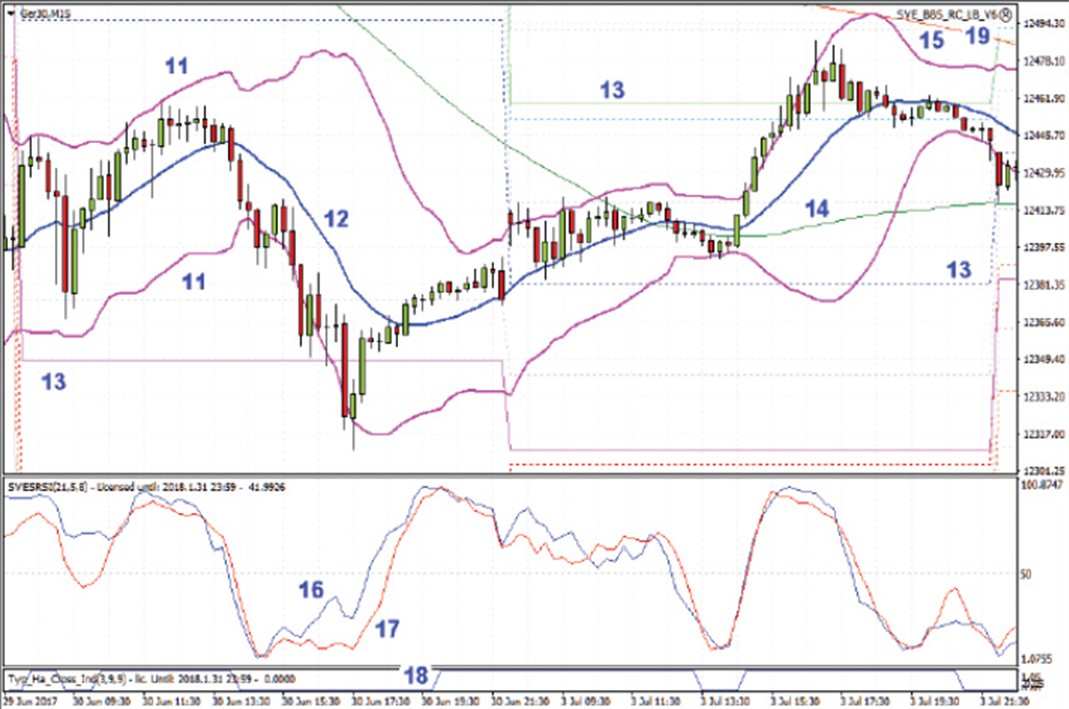

На рисунке 6 представлен графический шаблон V-Trade, который я применяю на модифицированных графиках рэнко.

Рисунок 6. График рэнко

Шаблон графика рэнко содержит:

Модифицированные прямоугольники рэнко. Прямоугольник, закрывающийся вверху, окрашивается в зеленый цвет, его цена открытия составляет его нижнюю границу. Прямоугольник, закрывающийся внизу, окрашивается в красный цвет, его цена открытия составляет его верхнюю границу. Фитили показывают самую высокую и самую низкую цены для данного интервала времени.

Краткосрочная (20) линейно взвешенная скользящая средняя цены (синяя линия). Она используется для определения краткосрочного тренда цены.

Простая скользящая средняя по 100 прямоугольникам (зеленая линия). Она используется для нахождения первого уровня динамической поддержки или сопротивления.

Простая скользящая средняя по 200 прямоугольникам (оранжевая линия). Она используется для нахождения второго уровня активной поддержки или сопротивления.

Верхняя/нижняя граница ленты волатильности цены. Внутри ленты цена формирует вершины и впадины.

Индикатор разворотов на High|Low в виде ломаной линии. Основан на ценовых тиках и используется для подсчета волн.

Стохастический индикатор RSI. Основное назначение этого индикатора - показывать конвергенцию, а также нормальную и скрытую дивергенцию между индикаторами и ценой.

Стохастический осциллятор цены.

Цифровой индикатор для подсчета рэнко. Может использоваться для автоматической торговли на основании разворота ряда последовательно повышающихся или понижающихся прямоугольников.

Экспертная система, позволяющая торговать вручную, открывая и закрывать сделки на основании пробоя линий поддержки/сопротивления, использовать различные экспертные системы для автоматической торговли, следящий стоп и др.

Шаблон для графиков, привязанных к фиксированному времени

На рисунке 7 показан шаблон свечного графика системы V-Trade для графиков с фиксированным интервалом времени.

Рисунок 7. Свечные графики

Шаблон с привязкой ко времени включает в себя:

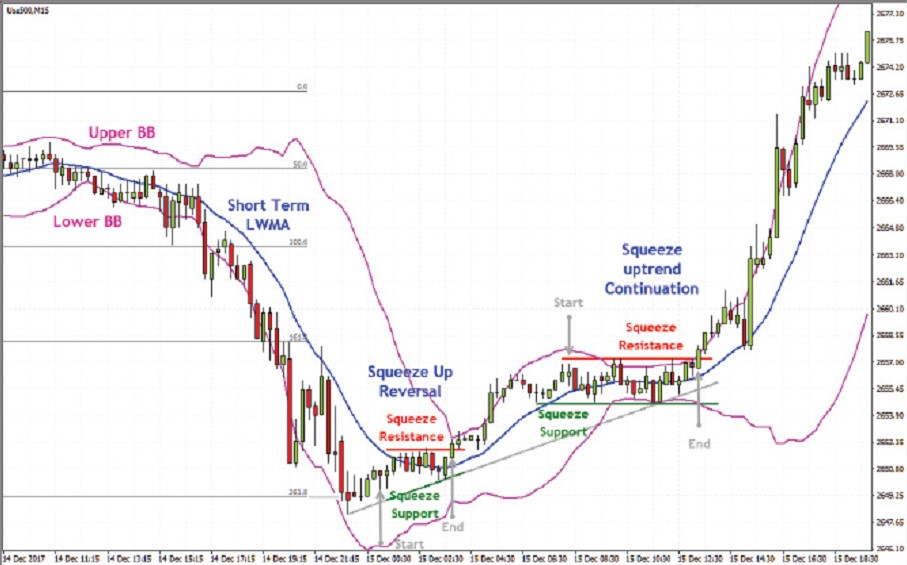

Верхняя/нижняя граница ленты волатильности. В качестве этой ленты используется лента Боллинджера с линейно взвешенной средней линией. Внутри этой ленты цена формирует вершины и впадины. В периоды консолидации лента сужается.

Краткосрочная (20) линейно взвешенная скользящая средняя цены (синяя линия). Она используется для определения краткосрочного тренда цены.

Точки разворота, рассчитанные на основании ценового диапазона предыдущего дня. Вычисляются следующие уровни: РР, медианная цена (синяя линия), уровни поддержки S1, S2 и S3, а также уровни сопротивления R1, R2 и R3. Точки разворота используются в качестве цели и уровней поддержки и сопротивления. Новый день торговли начинается в 00:00 по центрально-европейскому времени (CET), что соответствует GMT/UTC + 1.

Простая скользящая средняя по 100 свечам (зеленая линия). Она используется для нахождения первого уровня динамической поддержки или сопротивления.

Простая скользящая средняя по 200 свечам (оранжевая линия). Она используется для нахождения второго уровня активной поддержки или сопротивления.

Основное назначение стохастика RSI - показывать конвергенцию, а также нормальную и скрытую дивергенцию между индикаторами и ценой.

Стохастический осциллятор цены.

Типичный цифровой индикатор пересечения цены и цены хэйкин-аши. Может использоваться для открытия и закрытия сделок при автоматической торговле.

Экспертная система, позволяющая торговать вручную, открывая и закрывать сделки на основании пробоя линий поддержки/сопротивления, использовать различные экспертные системы для автоматической торговли, следящий стоп и др.

Важно: не торгуйте деньгами, которые не можете позволить себе потерять. Это неоспоримая истина для тех, кто торгует с высоким плечом. На рынке форекс плечо может достигать 1000:1. Вы только подумайте: при таком плече на каждые $100 вы можете купить до $100 000,

Пять базовых правил торговли

Правила торговли разворотов в лонг (TL)

TL1 Цена находится вблизи нижней границы ленты волатильности.

TL2 Последнее движение вниз представляет собой завершенный импульс или корректирующую волну.

TL3 Индикатор идет снизу вверх, показывая положительную или скрытую дивергенцию. После конвергентного движения в большинстве случаев следует просто откат.

TL4 Цена находится вблизи уровня поддержки и достигла пассивных/активных нижних целей.

TL5 Цена имеет фитиль ниже разворотного прямоугольника рэнко.

Правила торговли разворотов в шорт (TS)

TS1 Цена находится вблизи верхней границы ленты волатильности.

TS2 Последнее движение вверх представляет собой завершенный импульс или корректирующую волну.

TS3 Индикатор идет сверху вниз, показывая положительную или скрытую дивергенцию. После конвергентного движения в большинстве случаев следует просто откат.

TS4 Цена находится вблизи уровня сопротивления и достигла пассивных/активных верхних целей.

TS5 Цена имеет фитиль выше разворотного прямоугольника рэнко.

Правила для продолжения движения вверх (US)

US1 Цена находится вблизи уровня поддержки или нижней границы канала волатильности.

US2 Последний откат вниз представляет собой коррекционную волну, доходящую до ценовой цели.

US3 Индикаторы совершают конвергентное движение или показывают скрытую дивергенцию.

US4 Коррекционная волна доходит до пассивной/активной цели.

US5 Цена имеет фитиль ниже разворотного прямоугольника рэнко.

Правила для продолжения движения вниз (DS)

DS1 Цена находится вблизи уровня сопротивления или верхней границы канала волатильности.

DS2 Последний откат вверх представляет собой корректирующую волну (2,4,B), доходящую до ценовой цели.

DS3 Индикаторы совершают конвергентное движение или показывают скрытую дивергенцию.

DS4 Коррекционная волна доходит до пассивной/активной цели.

DS5 Цена имеет фитиль выше разворотного прямоугольника рэнко.

Еще одно правило, которого следует придерживаться во время торговли - не переторговывать. Кроме того, всегда следите за маржинальными требованиями.

Несмотря на кажущуюся простоту, это не так просто. Чтобы применять данные правила, нужно иметь хорошее понимание технического анализа.

Технический анализ

Умение принимать правильные решения о покупке и продаже является критически важным для каждого трейдера. Однако в некоторых условиях рынка бывает трудно определить, куда пойдет цена. Пытаются ли институциональные трейдеры, просто быстро заработать? Что делать розничному трейдеру? Рассмотрим один из способов, как это можно определить.

Это вторая из серии статей о системе торговли V-Trade. В ней я рассмотрю процесс принятия решений о покупке или продаже. Я расскажу, что необходимо знать о техническом анализе, чтобы успешно применять пять базовых правил торговли, изложенных в части 1. Мы рассмотрим несколько важных аспектов технического анализа, включая типы графиков, пассивные уровни поддержки и сопротивления, активные уровни поддержки и сопротивления, графические модели и счет волн. Затем я объясню, как я применяю эти методы для совершения сделок в ручном и автоматическом режимах.

Типы графиков

За свою карьеру я перепробовал практически все типы графиков. Как вы знаете, их выбор достаточно широк. Линейные, барные и свечные графики используют по оси Х фиксированный период времени. Это могут быть тиковые данные, секунды, минуты, часы, дни, недели или месяцы. Большинство трейдеров пользуются свечными графиками, привязанными к фиксированным периодам времени. Но действительно ли это наилучшее решение?

Институциональные трейдеры торгуют по ценовым уровням и ищут наиболее сильные уровни спроса/предложения, не сильно беспокоясь о том, сколько времени потребуется для подхода к такому уровню поддержки/сопротивления. Поэтому я предпочитаю использовать графики, не привязанные ко времени. Я обнаружил, что лучше всего пользоваться графиками рэнко, хотя в этом тоже есть свои сложности. Для начала продемонстрирую разницу между свечным графиком и графиком рэнко.

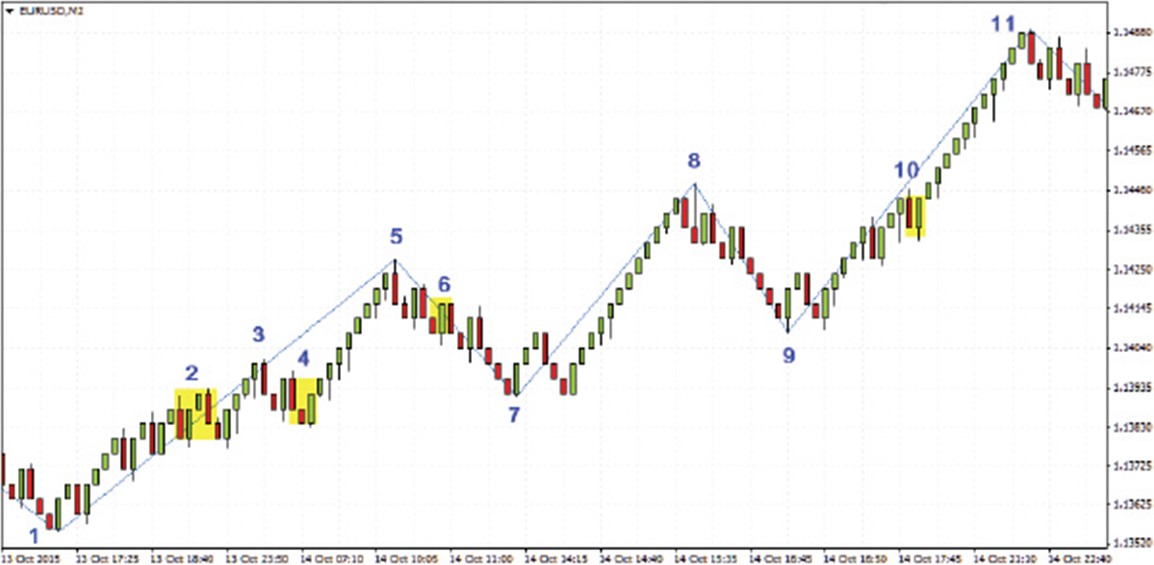

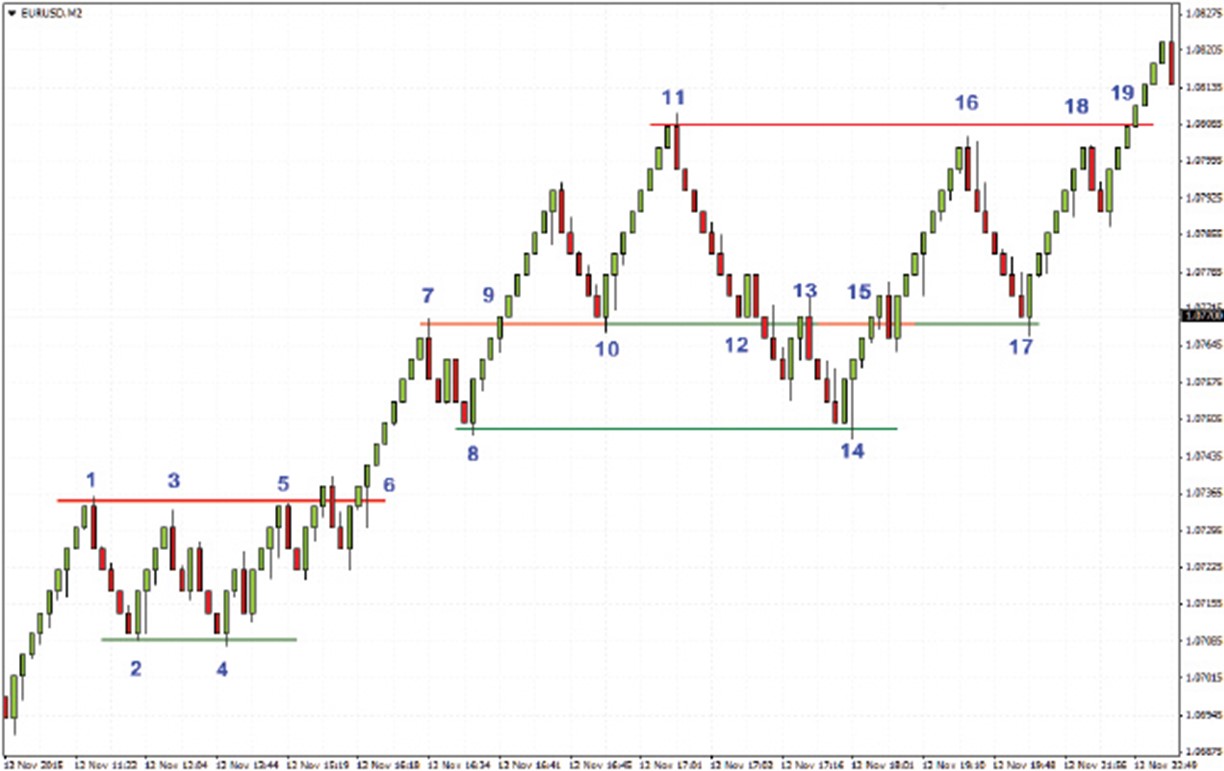

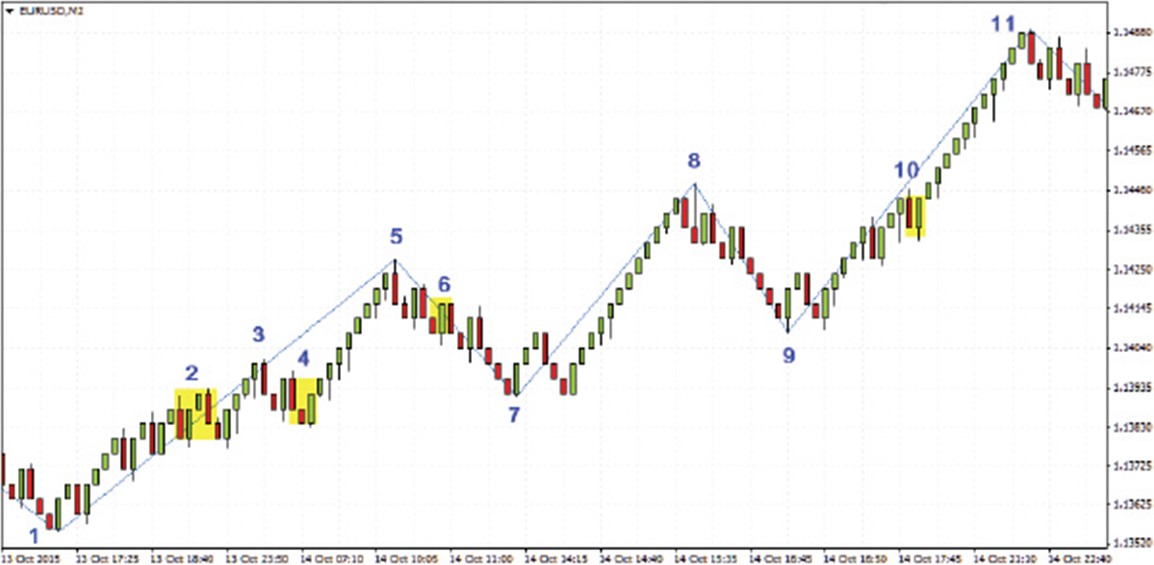

На рисунке 1 показан 15-минутный свечной график пары EURUSD. Каждая свеча представляет движение цены за период 15 минут. Свеча имеет зеленое тело, если она закрывается выше цены открытия. И свеча будет красной, если цена закрытия ниже цены открытия. Фитили сверху и снизу тела показывают максимальную и минимальную цены за 15-минутный период свечи.

Рисунок 1. 15-минутный свечной график EURUSD

На графике на рисунке 1 выделены области, подчеркивающие недостаток использования таких графиков. В отмеченных зонах цена ходит в узком диапазоне (рейндж). Эти мелкие движения влияют на все, что мы получаем на основании основного графика, включая скользящие средние, индикаторы и т. д. В результате, в такие периоды времени мы будем получать больше ложных сигналов на покупку и продажу.

Сравните 15-минутный свечной график на рисунке 1 с модифицированным графиком рэнко за период с 13 по 14 октября на рисунке 2. Большинство мелких ценовых движений, присутствующих на 15-минутном свечном графике, на модифицированном 4-пипсовом графике рэнко не видны. График рэнко дает более ясное и более компактное представление о движении цены, что облегчает принятие решений о покупке и продаже. Подсчет волн упрощается. Чтобы помочь вам лучше понять модифицированный график рэнко, рассмотрю его подробнее.

Рисунок. 2. Модифицированный график рэнко

Стандартный график рэнко

График рэнко, название которого, возможно, происходит от японского слова "рэнга", что означает "кирпич", учитывает только цену. Очередной прямоугольник (кирпич) на графике рэнко появляется в следующей колонке, когда цена проходит верхнюю или нижнюю границу предыдущего на определенное количество пипсов. Кирпич имеет зеленый цвет, когда цена закрывается на верхней его границе, и красный, когда на нижней. Обратите внимание, что гэпы размером больше самих кирпичей заполняются виртуальными кирпичами.

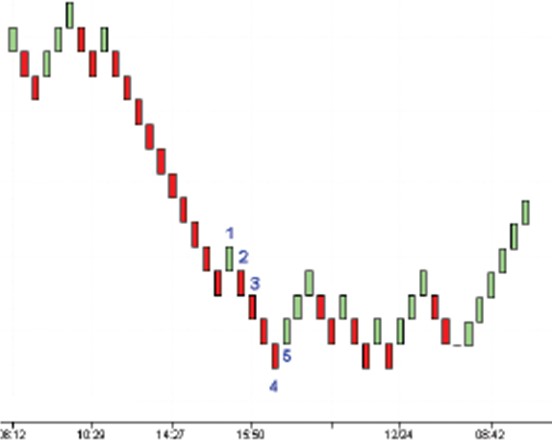

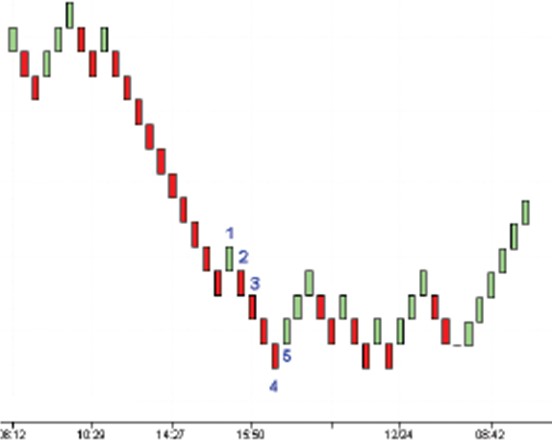

Рисунок 3. Где High и Low?

На рисунке 3 график рэнко для EURUSD с 5-пипсовыми (0.0005) кирпичами выглядит чистым, но не видно, есть ли там виртуальные кирпичи. Здесь нет фитилей, которые бы показывали максимальную и минимальную цены. Даже цены открытия и закрытия могут быть не там, где вы думаете.

Виртуальные кирпичи могут вводить в заблуждение, особенно, когда речь идет о тестировании на истории с открытием сделок по цене открытия следующего бара после появления торгового сигнала на покупку или продажу. Расчет прибыли и убытков может быть некорректным. Предположим, мы открываем сделку в лонг на закрытии бара, обозначенного на рисунке 3 цифрой 1. Программа тестирования на истории использует цену открытия следующего бара, обозначенного цифрой 2, которая является неправильной. Цена открытия находится на уровне цены закрытия бара 1, и эта разница равна пяти пипсам.

Правильный результат даст закрытие сделки в лонг на открытии бара, обозначенного цифрой 3. Если мы открываем сделку в лонг на закрытии бара 4, то программа обратного тестирования активирует сделку по цене открытия бара 5, что тоже неправильно.

Еще большие трудности вызывает появление гэпов. Вы получите больше сигналов на покупку или продажу сразу после гэпа. Например, если размер гэпа равен пяти кирпичам, то автоматическая система тестирования на истории совершит покупку после появления первого виртуального кирпича. Таким образом, гэпы, заполненные виртуальными кирпичами, дают ошибочные результаты, потому что купить можно только на закрытии последнего виртуального кирпича.

Модифицированный график рэнко

Учитывая недостатки графика со стандартными барами рэнко, я использую модифицированную версию - такую, как приведена на рисунке 4. Этот модифицированный график рэнко использует для следующего бара правильную цену открытия и показывает фитили с максимальной и минимальной ценами. Зеленый повышающийся прямоугольник может иметь фитиль только с нижней стороны, а красный понижающийся - только с верхней.

Рисунок 4. Модифицированный 5-пипсовый график рэнко

Модифицированный график рэнко более точно отражает движение цены в пределах одного бара. Однако проблема, связанная с заполнением гэпов виртуальными кирпичами, сохраняется. Виртуальные кирпичи не имеют реальных цен покупки/продажи. Для таких пар форекс, как EURUSD, и любых других инструментов с круглосуточными котировками эта проблема носит ограниченный характер. Но базовыми инструментами, в которых бывают крупные гэпы, пользоваться нужно осторожно, избегая торговли в периоды, когда можно ожидать гэпа. Виртуальные кирпичи не имеют верхних или нижних фитилей. Это можно использовать для распознавания последовательности виртуальных кирпичей на модифицированном графике рэнко.

Чтобы понять, как формируются прямоугольники на модифицированном графике рэнко, рассмотрим подробнее рисунок 4. Тело красного цвета означает открытие на верхней его границе и закрытие - на нижней. Тело зеленого цвета означает открытие на нижней границе и закрытие - на верхней. Повышающийся зеленый прямоугольник может иметь фитиль только снизу, а понижающийся прямоугольник - только сверху.

Для начала разворота вверх (точка 1 на рисунке 4) нужна зеленая свеча, как минимум, двойного размера. Если цена продолжает идти вверх, добавляется еще один кирпич одинарного размера после того, как она пройдет вверх расстояние, равное минимальному базовому размеру прямоугольника, установленному для данного графика. Фитиль в нижней части прямоугольника показывает, до какого минимума опустилась цена, прежде чем достигла цены закрытия данного кирпича. Для начала разворота тренда вниз (точка 2 на рисунке 4) нужна красная свеча, как минимум, двойного размера. Если цена продолжает идти вниз, добавляется еще один кирпич одинарного размера после того, как она пройдет вниз расстояние, равное минимальному базовому размеру прямоугольника, установленному для данного графика. Фитиль в верхней части прямоугольника показывает, до какого максимума поднялась цена, прежде чем достигла цены закрытия данного кирпича.

А что, если появляется разворотный двойной кирпич, но цена не продолжает движение в направлении разворота, как это произошло в точках 3 и 4 на рисунке 4? В таких случаях необходимо движение величиной в три базовых прямоугольника - один двойной для компенсации предыдущего двойного кирпича и еще один одинарный на продолжение предыдущего движения вниз или вверх.

Применяя последнее правило, можно избежать появления последовательностей бесполезных двойных кирпичей. Это позволяет сохранить компактный вид графика, и длинные последовательности двойных кирпичей не будут влиять на индикаторы и скользящие средние. Здесь я использую торговый терминал, который не хранит тиковые исторические данные. Поэтому кирпичи на истории формируются на основании минутных исторических данных. Тиковые данные в реальном времени создают кирпичи в реальном времени. В результате, тот же самый график может выглядеть иначе, в зависимости от начальной точки исторических данных и начальной точки реальных данных на графике.

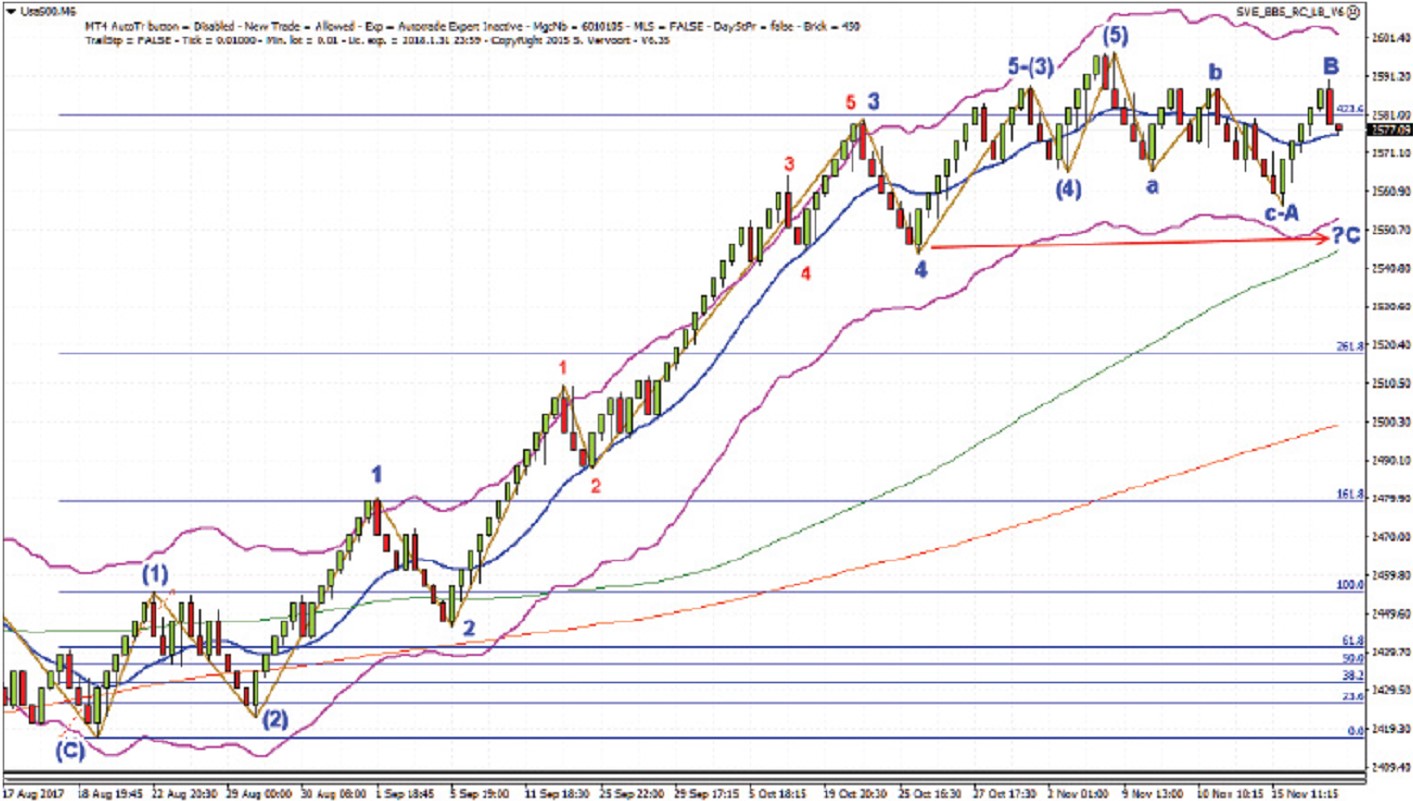

Долгосрочный модифицированный график рэнко

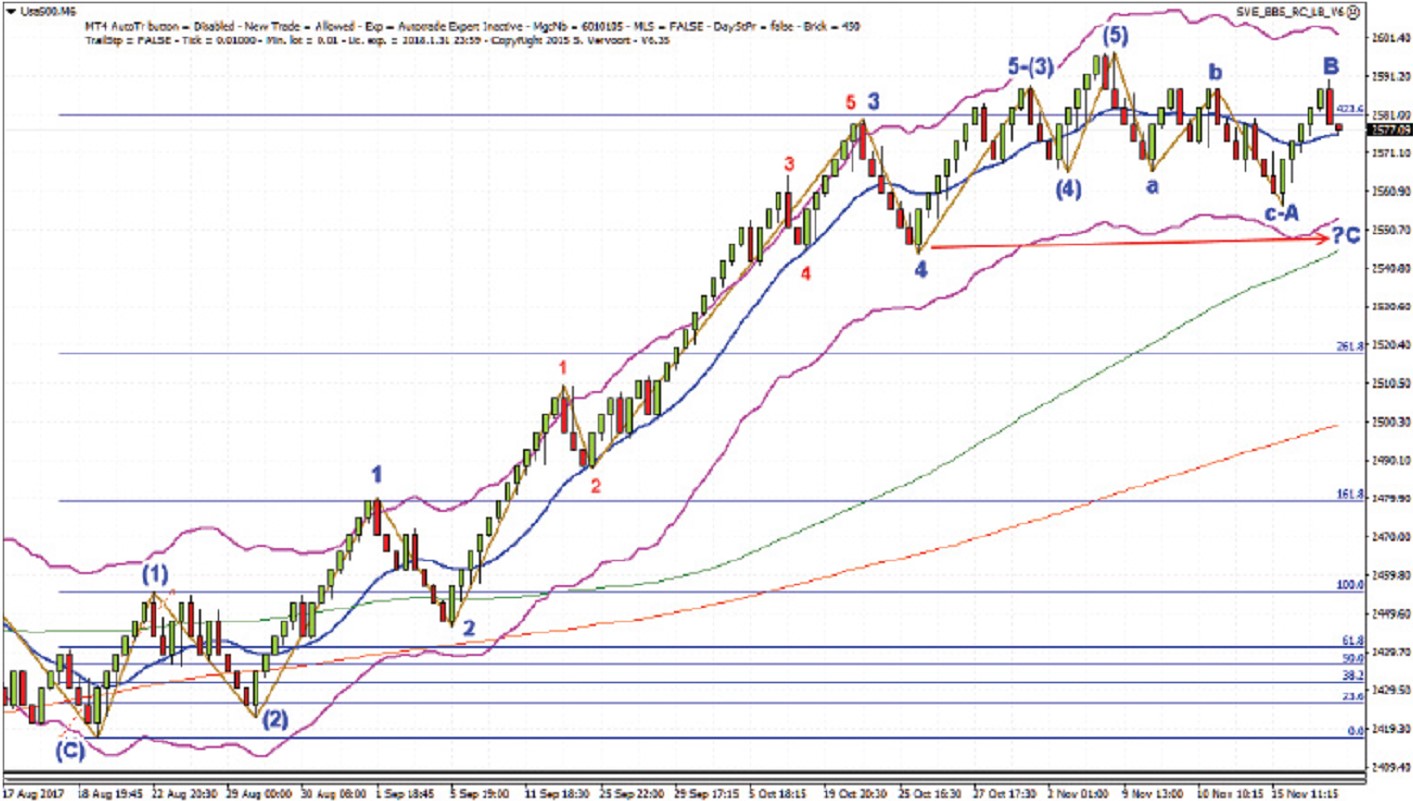

Рассмотрим долгосрочный модифицированный график рэнко на примере индекса S&P 500 (рисунок 5). Размер блока - 450 тиков, или 4.5 пункта. Этот график охватывает период с середины августа 2017 года до 17 ноября 2017 года. Обратите внимание на компактную структуру графика, на котором легко можно определить волны Эллиотта. Проекция Фибоначчи на волну (1) дает точные цели для промежуточных волн 1 и 3. Похоже, что волна (5) закончилась. Можно также заметить фигуру "голова и плечи". Я предполагаю, что первая коррекция опустится до уровня промежуточной волны 4, 100-кирпичной скользящей средней (зеленая линия) и нижней границы канала волатильности, в результате чего сформируется корректирующая волна С.

Рисунок 5. Долгосрочный график индекса S&P 500 с использованием блоков размером 450 тиков (4.5 пункта)

Пассивная поддержка и сопротивление

Раньше я уже рассказывал о том, как институциональные трейдеры торгуют по ценовым уровням - они покупают, чтобы накапливать акции или продают, чтобы их распределять. В процессе такого накопления или распределения цена колеблется, удерживаясь в ограниченном диапазоне, прежде чем произойдет пробой в том или ином направлении.

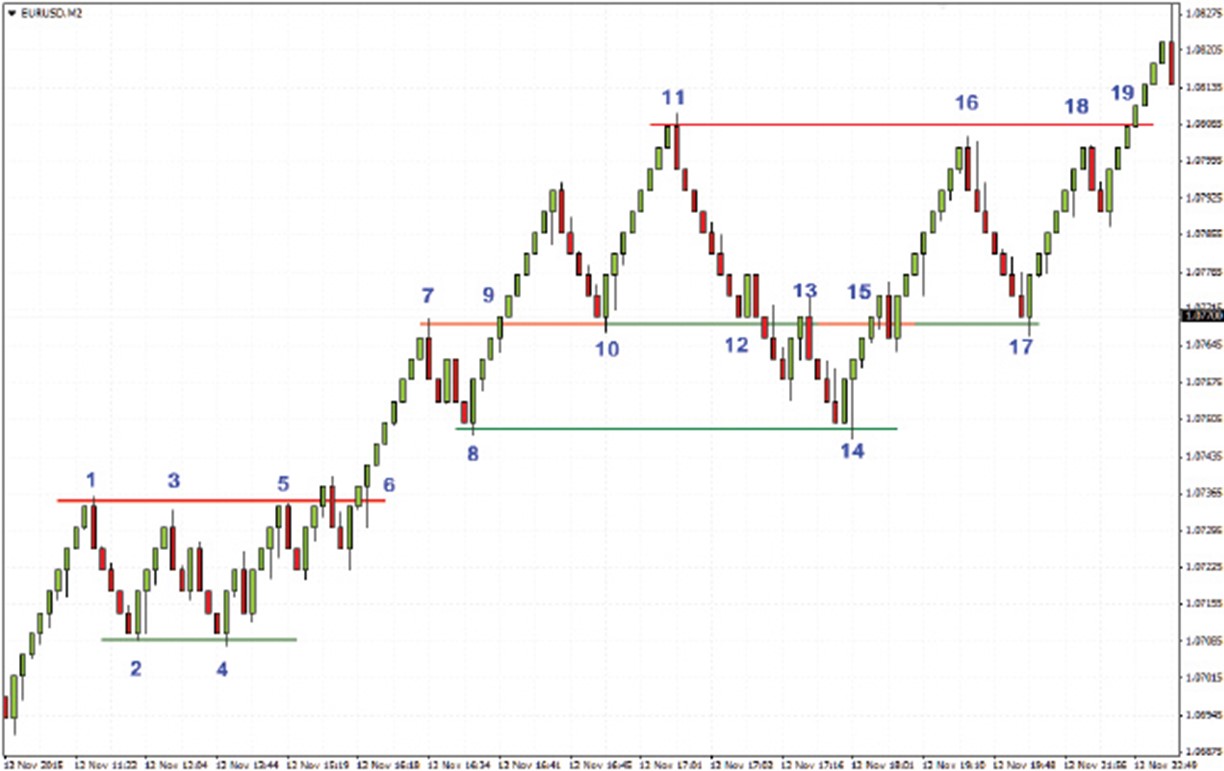

Это означает, что цена всегда ходит волнами, проходя через несколько уровней поддержки или сопротивления. На дне цена поддерживается достаточным количеством покупателей, а на вершине ее прижимает вниз возрастающее давление продаж. Эти силы формируют уровни поддержки/сопротивления, аналогичные тем, что показаны на рисунке 6.

Рисунок 6. Уровни поддержки и сопротивления на 40-тиковом модифицированном графике рэнко для пары EURUSD

Рост цены привлекает продавцов, но уменьшает количество покупателей. Когда достигается баланс между покупателями и продавцами, формируется уровень сопротивления. Когда уровень сопротивления пробивается, он становится линией поддержки для будущих ценовых уровней. Горизонтальные линии поддержки/сопротивления проходят через точки разворота цены. Уровень поддержки подтверждается, если цена разворачивается от такой линии. Если цена закрытия пересекает линию поддержки или сопротивления, уровень можно считать пробитым.

На рисунке 6, когда цена разворачивается в точке 1, мы проводим через вершину 1 будущую линию сопротивления (красная линия). Когда цена разворачивается вверх в точке 2, мы проводим через дно 2 будущую линию поддержки (зеленая линия). Обратите внимание на то, как в точках 3 и 5 цена не может пробить уровень сопротивления 1. Ей удается это сделать только в точке 6. В точке 4 цена разворачивается от уровня поддержки, сформированного минимумом 2.

В точке 7 формируется новый уровень сопротивления, а в точке 8 появляется новый уровень поддержки. В точке 9 пробивается уровень сопротивления 7, но цена откатывает к точке 10. Бывший уровень сопротивления 7 теперь становится поддержкой, и цена разворачивается вверх - к новому уровню сопротивления 11.

От точки 11 цена снова падает. Она находит небольшую поддержку в точке 12, проходит ее и вновь повышается до 13, где встречает сопротивление уровней 7 и 10. Наконец, она опускается до 14, подтверждая уровень поддержки 8.

После этого происходит движение вверх от 15 до 16. В точке 15 все еще сохраняется некоторое сопротивление и поддержка от прошлых уровней, а в точке 15 подтверждается уровень сопротивления 11.

В ходе следующей коррекции цена опускается до точки 17, где много прошлых уровней поддержки и сопротивления. После разворота вверх от 17 цена находит ограниченное сопротивление в точке 18, сформированное точками 11 и 16, а в точке 19 этот уровень сопротивления наконец пробивается. Как еще можно использовать пассивные уровни поддержки, мы рассмотрим в последующих частях из данной серии статей по системе торговли V-Trade.

Торговля и эмоции

Торговля может быть эмоциональной, поэтому лучше сначала попробовать свои силы на демо-счете. Торговать на демо-счете следует так, будто вы рискуете реальными деньгами на реальном счете. Лучше, чтобы на вашем демо-счете было столько же средств, сколько и на реальном. Это позволит привыкнуть к размеру прибыли и убытков. Пробои уровней поддержки и сопротивления торгуйте осторожно. Когда цена проходит такой уровень, многие трейдеры просто "впрыгивают" в сделку в предположении продолжения роста или падения цены. Порой их ожидания оправдываются. Но иногда цена уже через короткое время возвращается под уровень сопротивления или выше уровня поддержки. Почему?

Ложный пробой уровня поддержки

Когда происходит ложный пробой уровня поддержки, и цена опускается ниже него, вполне вероятно, что такой пробой был инициирован именно профессиональными трейдерами. Они хотят набрать более крупную позицию в противоположном направлении (в лонг), и предпочитают это сделать, собрав по более низким ценам крупную партию стоповых ордеров имеющихся на рынке открытых позиций. Когда цена находится вблизи линии поддержки, они начинают продавать, форсируя ее пробой. Непрофессиональные трейдеры следуют в направлении пробоя, что приводит к дальнейшему снижению цены. Профессионалы же открывают позиции в лонг, выставляя лимитные ордера на покупку на уровнях, где имеется скопление стоповых ордеров мелких покупателей. Когда цена опускается до этих уровней, лимитные ордера на покупку исполняются, и профессионалы получают в свои портфели крупные лонговые позиции. Продолжая покупать, профессионалы будут ждать, пока сила продаж иссякнет. В какой-то момент они продавят цену через уровень сопротивления, подав непрофессионалам сигналом о том, что начинается очередной рост цены. И они смогут, наконец, начать закрывать свои лонговые позиции по более высоким ценам, забирая хорошую прибыль. К тому времени, оказавшись на неправильной стороне этого ложного пробойного движения, вы, скорее всего, уже закроете свою шортовую позицию с убытком.

Ложный пробой уровня сопротивления

Когда происходит ложный пробой уровня сопротивления, то есть цена поднимается выше него, существует вероятность того, что такой пробой был инициирован профессиональными трейдерами. Они хотят набрать более крупную позицию в противоположном направлении (в шорт), в основном - за счет сбора по более высоким ценам крупной партии стоповых ордеров на открытые позиции.

Когда цена находится вблизи линии сопротивления, они открывают позиции в лонг, форсируя ее пробой. Непрофессиональные трейдеры следуют в направлении пробоя, что приводит к дальнейшему росту цены. Профессионалы же открывают позиции в шорт, выставляя лимитные ордера на продажу на уровнях, где имеется скопление стоповых ордеров мелких шортистов. Когда цена поднимается до этих уровней, лимитные ордера на продажу в шорт исполняются, и профессионалы получают в свои портфели крупные шортовые позиции.

Продолжая продавать, профессионалы будут ждать, пока сила покупок иссякнет.

В какой-то момент они продавят цену через уровень поддержки, подав непрофессионалам сигналом о том, что начинается очередное падение цены. Затем они начнут закрывать свои шортовые позиции по более низким ценам, забирая хорошую прибыль. К тому времени, оказавшись на неправильной стороне этого ложного пробойного движения, вы, скорее всего, уже закроете свою позицию в лонг с убытком.

Давайте рассмотрим несколько примеров ложных пробоев, чтобы научиться лучше распознавать их.

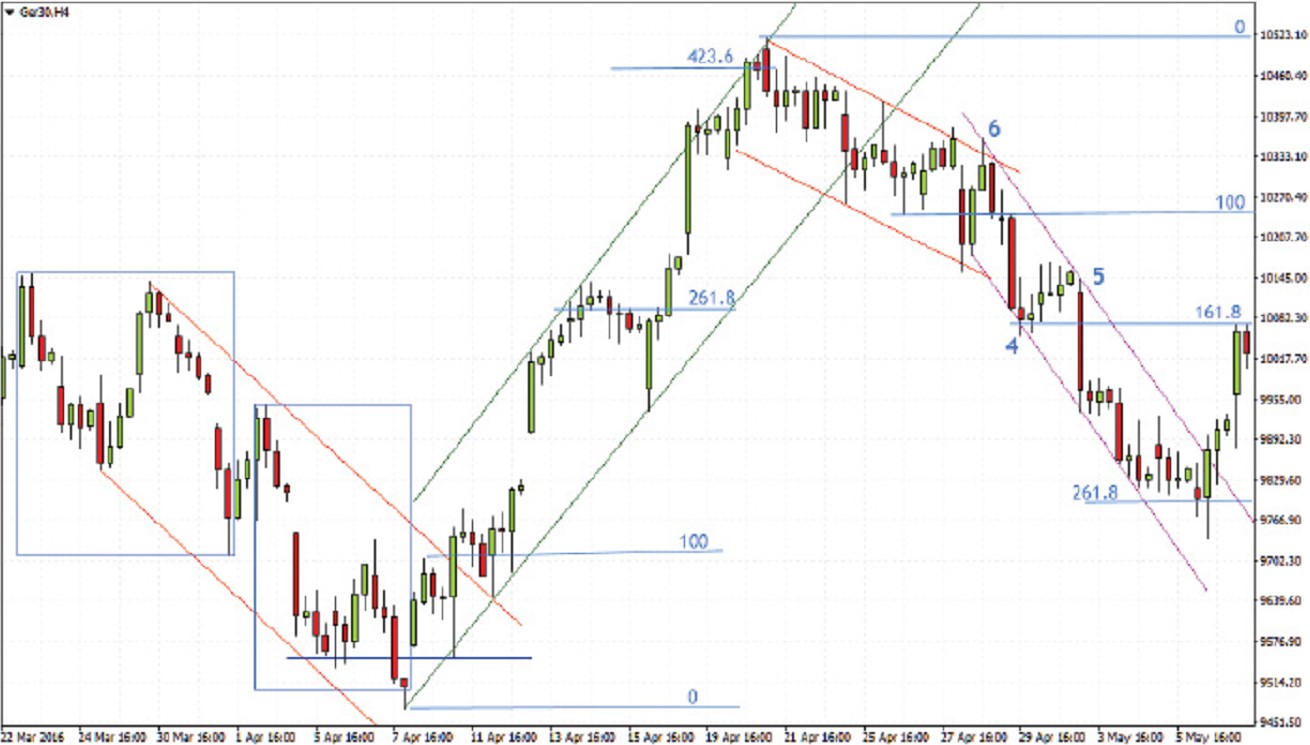

Примеры ложных пробоев уровня сопротивления

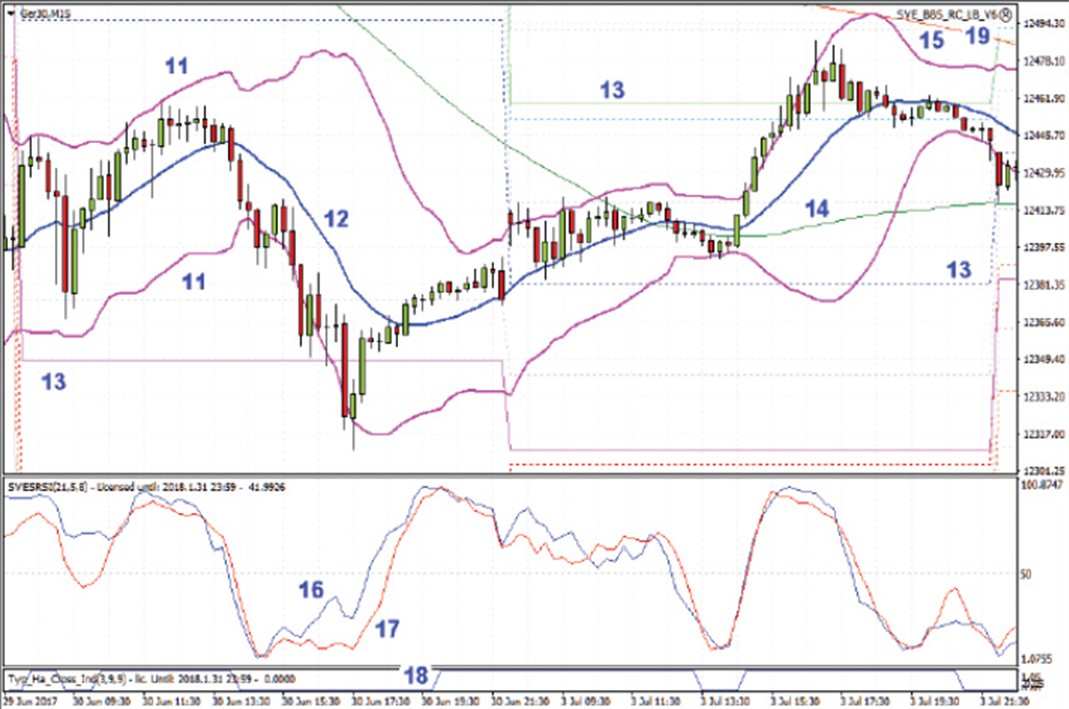

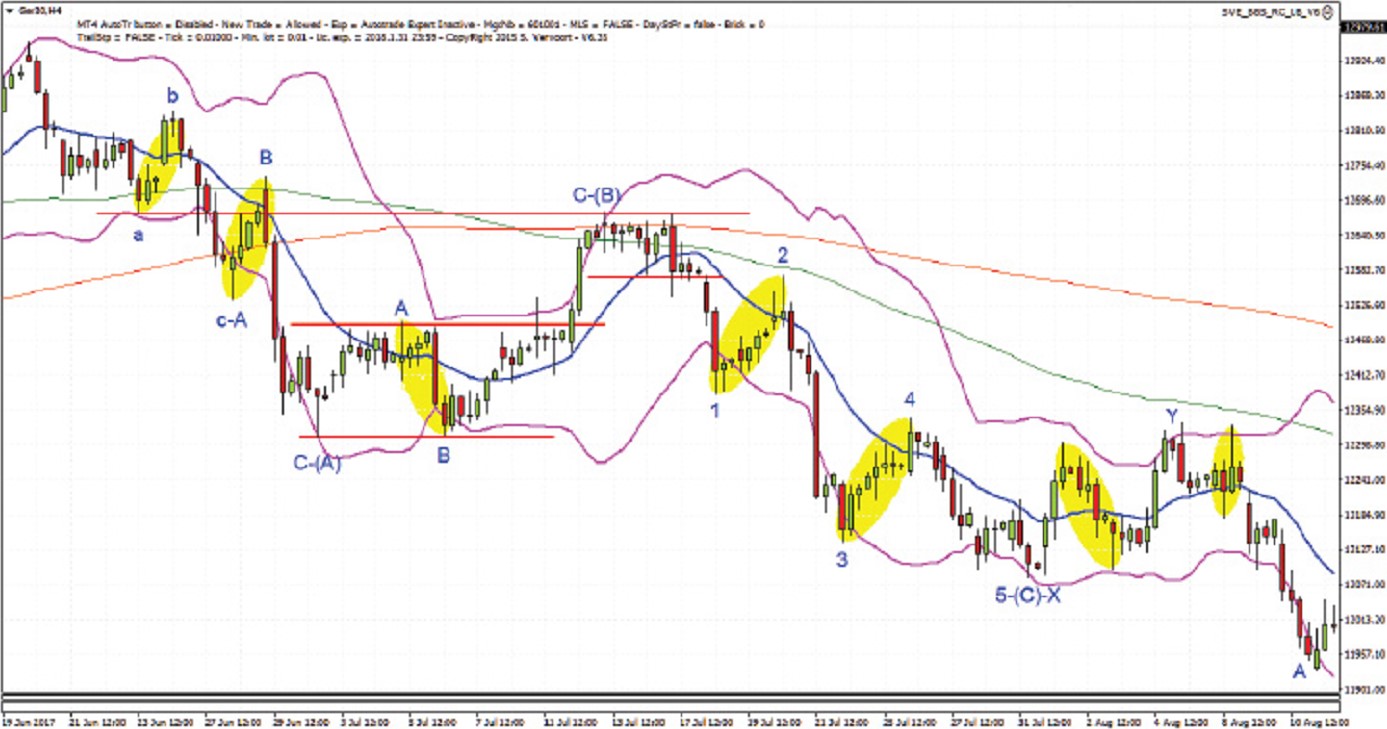

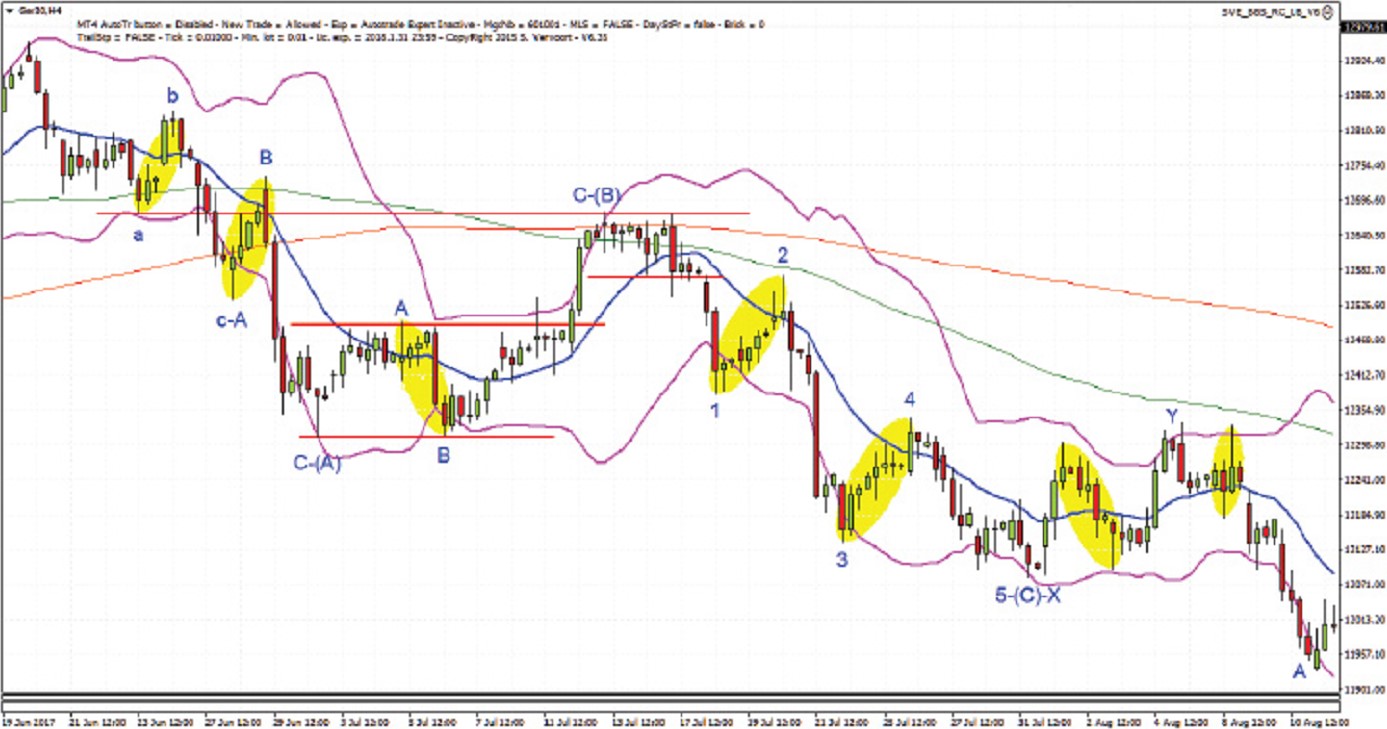

На рисунках 7 и 8 приведены примеры ложных пробоев уровня сопротивления. На рисунке 7 вы видите 32-пунктный модифицированный график рэнко для немецкого индекса DAX за период с середины июня до середины августа 2017 года. На таком графике удобно считать волны. 20 июня 2017 года индекс достиг долгосрочной вершины. В ходе первого небольшого зигзага волной А индекс откатил к 200-барной простой скользящей средней (SMA). Корректирующая волна В, как правило, представляет собой 50% коррекцию волны А и откатывает к 100-барной SMA. В большинстве случаев размер волны С можно оценить, взяв размер волны А (синий прямоугольник) и скопировав этот прямоугольник от вершины волны В (зеленый прямоугольник).

Рисунок 7. Ложный пробой сопротивления на 32-пунктном модифицированном графике рэнко немецкого индекса DAX

Здесь имеется зигзаг АВС, который может пойти еще дальше вниз, сформировав более длительную коррекцию с двойным зигзагом. После этого волна С становится новой волной (А) более высокого порядка. Затем, в первую очередь можно ожидать корректирующей волны (В). Это откатная волна (А) коррекции АВС между уровнями Фибоначчи 50% и 61.8%. Имеется еще одно пассивное сопротивление на уровне первой волны и верхней границе канала волатильности.

После завершения волны (В) можно оценить предполагаемый размер волны (С), построив проекцию длины волны (А) вниз от вершины волны (В). Это 5-волновая импульсная волна. Становится понятно, что мы имеем дело с длительной реакцией долгосрочного движения вверх. Возможно, реакция еще не закончилась. Волна (A)(B)(C), возможно, является первой понижающейся волной, и теперь можно ожидать второго зигзага вниз. Если это так, то первую волну я обозначу буквой Х, корректирующую волну - буквой Y, а понижающуюся волну - буквой Z.

Корректирующая волна Y доходит вверх до 100-барной SMA, которая является верхней границей канала волатильности и пассивным сопротивлением предыдущей корректирующей волны 4 (обычная цель для коррекции). Размер волны А можно оценить, построив проекции целевых уровней Фибоначчи на основании последнего отката. Индекс находит небольшую поддержку на уровне прошлых Low (161.8% по Фибоначчи), но продолжает идти вниз до второй цели (261.8% по Фибоначчи), формируя волну А.

Теперь я скопирую счет волн с рисунка 7 на рисунок 8, представляющий собой 4-часовой свечной график. Это позволяет более наглядно видеть, где цена находится по отношению к крупному движению. Выделенные желтым участки являются откатами импульсных или корректирующих волн, типы волн - В, 2 и 4. Обратите внимание, что эти коррекции практически всегда имеют форму флага или вымпела.

Рисунок 8. Ложный пробой сопротивления на 4-часовом графике немецкого индекса DAX

Когда 12 июля 2017 года цена пробивает вверх линию сопротивления А, которая является первой волной зигзагообразной корректирующей волны (B), можно предположить, что это ложный пробой сопротивления. Существует вероятность того, что профессиональные трейдеры инициировали этот пробой, чтобы набрать по более высоким ценам крупные позиции в обратном направлении (в шорт) за счет большого скопления стоповых ордеров продавцов в шорт. Мы видим, как на следующий день не профессиональные трейдеры, возможно, последовали за пробоем, что привело к еще большему росту цены. Профессионалы вблизи этих уровней выставляли лимитные ордера на открытие сделок в шорт.

Когда цена поднимается до этих уровней, лимитные ордера на продажу в шорт исполняются, и профессионалы получают в свои портфели крупные шортовые позиции. Профессионалы ждут, пока у покупателей иссякнут силы. При помощи профессионалов цена выходит из канала, что служит непрофессионалам сигналом о том, что снова начинается движение вниз.

Когда профессионалы знают цель для волны (С), которая приблизительно равна величине волны (А), они могут закрывать вблизи этого уровня свои шортовые позиции с большой прибылью. Непрофессионал мог бы на ложном пробое сопротивления входить в лонг. Но вы разбираетесь лучше. Вы бы поняли, что это был ложный пробой, и быстро закрыли бы свою позицию.

В следующий раз...

В третьей части данной серии мы продолжим рассматривать пассивные уровни поддержки/сопротивления, уровни Фибоначчи и дневные развороты. И я представлю вам индикатор, который показывает на графике разворотные уровни.

Система V-Trade «Проекции Фибоначчи и дневные развороты»

В третьей части автор рассматривает пассивные уровни поддержки и сопротивления, их поиск с помощью проекций Фибоначчи и дневные развороты.

Цель данной серии статей о системе V-Trade – рассказать о методах, которые я применяю при принятии решений о покупке/продаже в ручном и автоматическом режиме (или при их сочетании). Во второй части мы рассмотрели пассивные уровни поддержки и сопротивления. Сегодня основное внимание сосредоточим на проекциях Фибоначчи и дневных разворотах. Я также представлю индикатор, который показывает разворотные уровни на графике.

Пассивные уровни поддержки/сопротивления (продолжение)

Леонардо Писано Фибоначчи – итальянский математик, родившийся в 1170 году. В своей книге Liber Abaci он представил так называемый modus Indorum – индийский метод, который сегодня известен как хинду-арабская система записи чисел. В Liber Abaci также была представлена задача о росте гипотетической популяции кроликов, основанная на идеализированных предположениях. Ее решением служила числовая последовательность, получившая название чисел Фибоначчи.

Эта последовательность чисел была известна индийским математикам еще в шестом веке, но именно Фибоначчи представил ее западному миру в своей книге “Liber Abaci”. Этот числовой ряд выглядит следующим образом: 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144, 233 и т. д. Каждое число представляет собой сумму двух предыдущих. По мере увеличения значений, соотношение двух соседних чисел все больше приближается к так называемому золотому сечению (приблизительно 1:1,618 или 0,618:1).

Уровни Фибоначчи

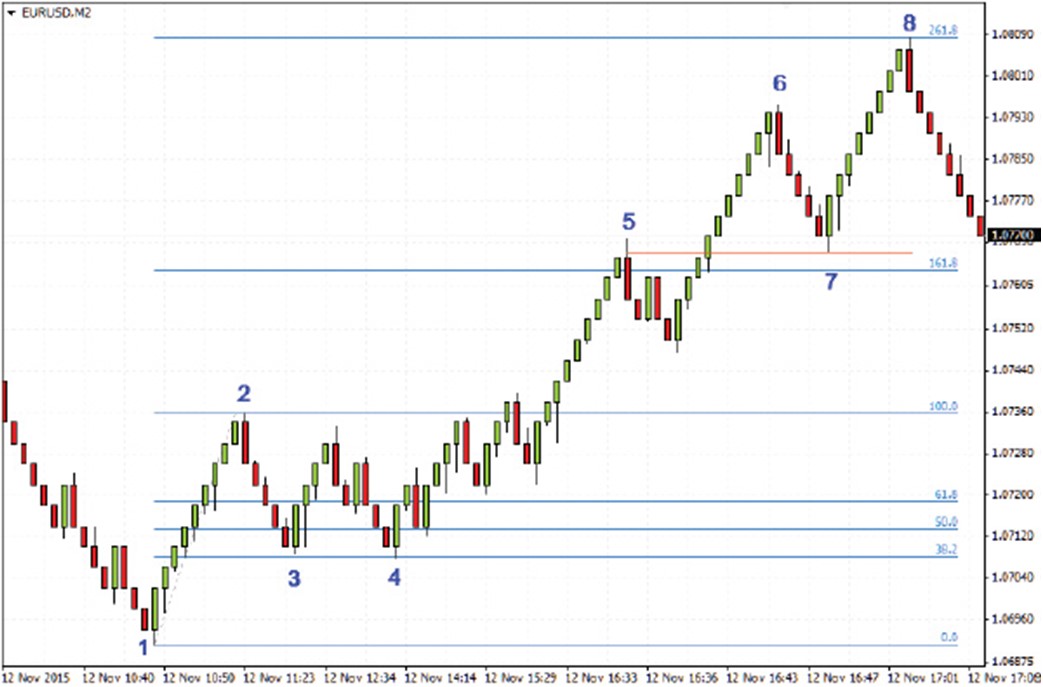

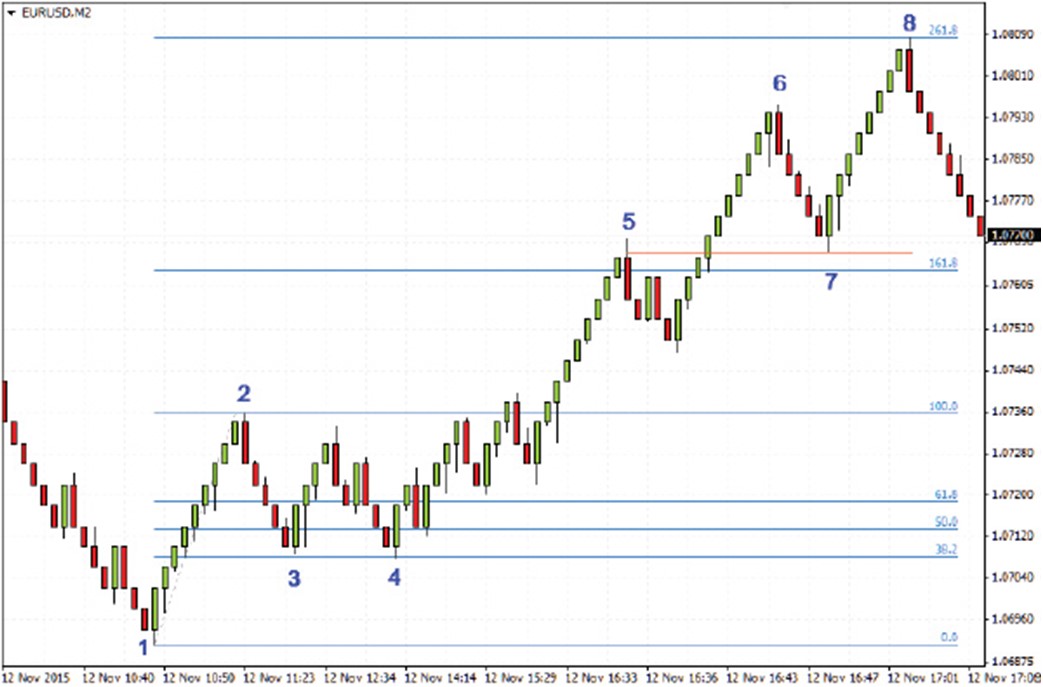

Чтобы нанести на график уровни Фибоначчи, нужно построить воображаемую вертикальную линию между двумя точками разворота (точки 1 и 2 на рисунке 1). Затем через нее надо провести горизонтальные линии на уровне 100% расстояния между точками 1 и 2, 61,8% (100*0.618), 50% (это число не входит в последовательность Фибоначчи), 38,2% (61.8*0,618) и 0%. Такие горизонтальные линии называются уровнями коррекции Фибоначчи; на них цена, как правило, находит поддержку.

Затем проводим горизонтальные линии на трех или более уровнях со значениями 161,8% (100*1.618), 261.8% (161.8*1.618) и 423.6% (261.8*1.618). Эти горизонтальные линии называются целевыми уровнями Фибоначчи. Цена, как правило, доходит до них и встречает там сопротивление.

Рисунок 1. Уровни коррекции и целей Фибоначчи

В большинстве платформ для технического анализа присутствует инструмент для построения уровней Фибоначчи. После того, как цена развернулась в точке 2 (рисунок 1), можно построить коррекции и проекции Фибоначчи от точек разворота 1 (уровень 0%) и 2 (уровень 100%). Это даст нам уровни поддержки при откате на значениях 61.8%, 38.2% и 50%, а также целевые уровни сопротивления на 161.8% и 261.8%.

На рисунке 1 видно, как цена реагирует на приближение к уровням коррекции и целей Фибоначчи. В точках 3 и 4 цена откатывает к уровню 38.2%. Движение вверх после таких уровней поддержки встречает сопротивление на уровне 100%, который является пассивным сопротивлением, сформированным предыдущей вершиной 2. Пробив уровень 100%, цена идет к точке 5 на уровне Фибоначчи 161.8%. Здесь имеется определенное сопротивление, и, после небольшого отката, цена проходит выше - к точке 6, после чего делает откат к точке 7, представляющей собой поддержку, сформированную прошлой вершиной 5 на цене, близкой к уровню Фибоначчи 161.8%. И наконец, цена проходит еще выше и достигает высшей точки 8 на уровне Фибоначчи 261.8%. Для построения проекций Фибоначчи можно использовать любые точки разворота тренда, как на коротких, так и на длинных таймфреймах.

Уровни Фибоначчи - важный инструмент предсказания целевых уровней и уровней поддержки.

Исходя из идеи о том, что сопротивление становится поддержкой, и наоборот, зачастую можно успешно использовать коррекции цены для построения проекций Фибоначчи. Покажу несколько примеров.

Верхние целевые уровни Фибоначчи

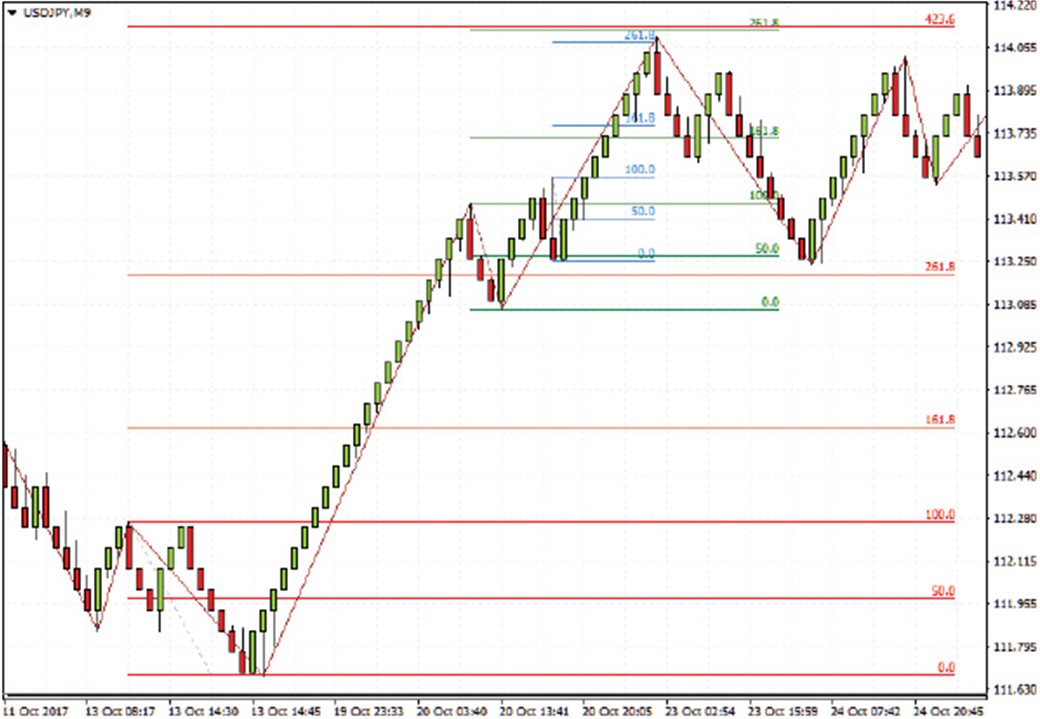

На рисунке 2 цена снижалась до 14:45 13 октября. Есть хорошие основания полагать, что это окончание текущего движения вниз. После 2-3 баров можно предположить, что мы имеем точку разворота вверх. Нет необходимости ждать следующую точку разворота при движении вверх, чтобы построить проекции Фибоначчи вверх. Для этого вполне можно воспользоваться предшествующим, понижающимся, участком. На рисунке 2 такая проекция показана красным цветом. Ее нулевой уровень находится на последнем Low, а 100% – на High предшествующего движения вниз.

Рисунок 2. Верхние целевые уровни Фибоначчи

Проекция 161.8% расположена на пассивном уровне сопротивления, сформированном вершинами предшествующего движения вниз. Цена доходит до целевого уровня 261.8%, который затем становится поддержкой для первого отката восходящего тренда. Затем цена идет еще выше - до целевого уровня 423.6%. Таким образом, с самого начала разворота вверх мы знали уровни, до которых может вырасти цена: 100%, 161.8%, 261.8% и 423.6%. При этом, конечно же, нужно помнить о том, что на этих уровнях стоит ожидать сопротивления.

После завершения первой коррекции восходящего движения с откатом до уровня 261.8%, на этом участке коррекции можно построить проекцию. Обратите внимание, что эта проекция Фибоначчи (обозначена зеленым цветом) дает тот же целевой уровень, что и красная проекция на 423.6%. И наконец, последняя возможная проекция (обозначена синим цветом) строится на основании последнего небольшого отката в завершающей части восходящего движения. Ее уровень 261.8% дает еще одно подтверждение вершины, сформированной 23 октября. В сочетании с другими средствами технического анализа, это мощный инструмент.

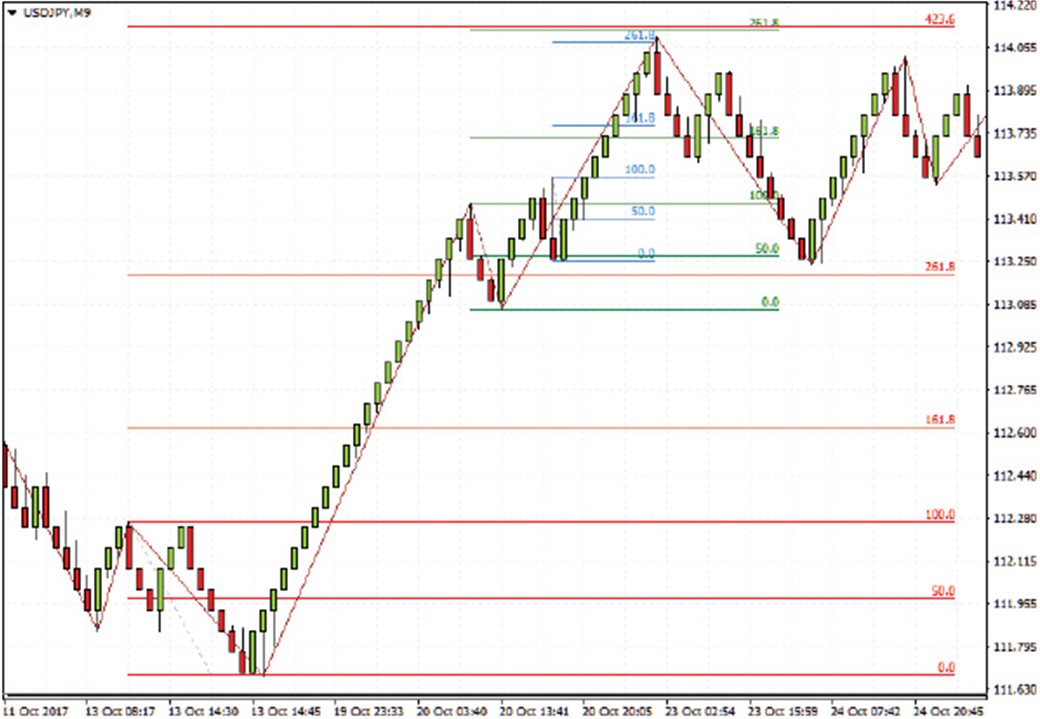

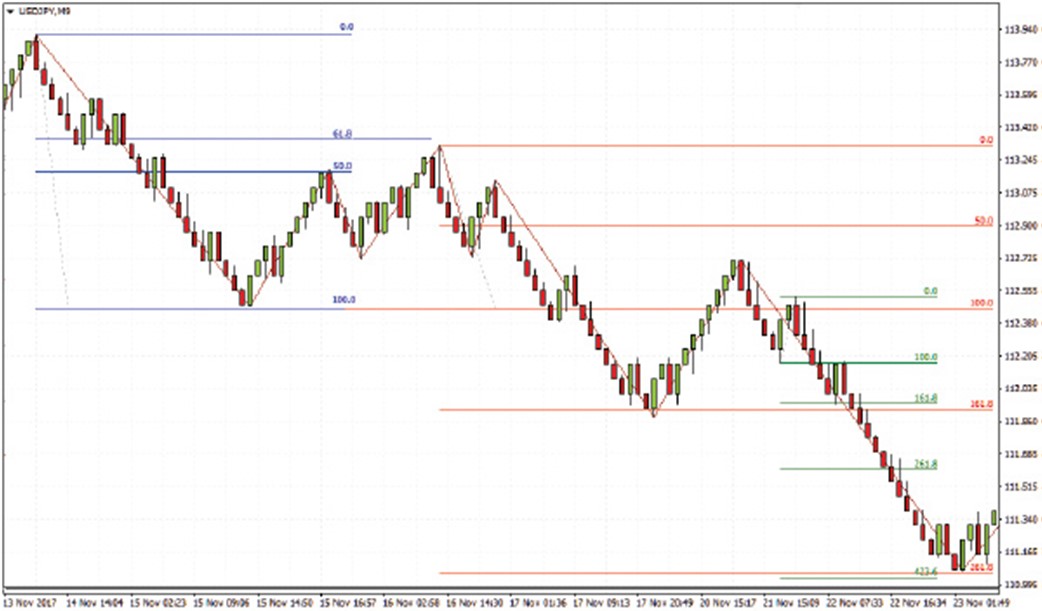

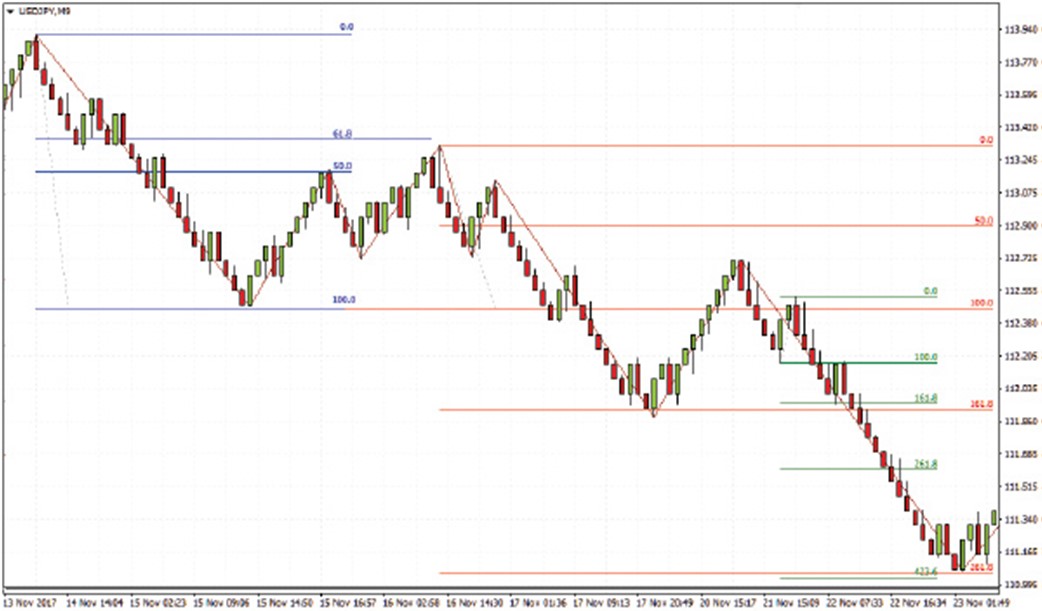

Коррекции Фибоначчи и нижние целевые уровни

На рисунке 3 приведен пример коррекций Фибоначчи и целевых уровней при движении вниз. От вершины, сформированной в ноябре 2017 года, инструмент USDJPY сделал первую корректирующую волну вниз. Нанеся на эту волну уровни коррекции Фибоначчи (синий цвет) – от нуля на вершине до 100% на дне этой первой волны, мы получили уровни коррекции на 50% и 61.8%. Откат на 50% – обычная реакция для корректирующей волны. Откат на 61.8% от 100% движения – максимальный откат, которого можно ожидать от корректирующей волны. Если откат превышает 61.8%, то это, скорее всего, уже не просто коррекция. Это может быть возобновление предыдущего тренда вверх или волна 2 импульсной волны вниз, так как откат волны 2 может доходить до 100%. Подробнее о волнах мы поговорим в последующей статье этой серии.

Рисунок 3. Уровни коррекции и нижних целей Фибоначчи

На рисунке 3, первый откат вверх доходит до обычного уровня 50%. Это могло быть окончание коррекции. Однако коррекция завершилась только после зигзага вверх. После отката 50% мы видим реакцию вниз 61.8% на коррекции вверх 50%. В этой точке третья волна восходящего зигзага возобновляет движение вверх, завершая коррекцию откатом на 61.8% (синий цвет) от первой коррекции вниз. После того, как эта точка разворота подтверждена, можно построить проекцию Фибоначчи вниз (красный цвет), ноль которой находится на вершине зигзагообразного отката, а дно - на Low первой волны (коррекция 100%), откуда началась зигзагообразная коррекция. Теперь у нас есть цели 100%, 161.8% и 261.8%. Можно увидеть, что все прогнозные цели были достигнуты, с несколькими откатами по ходу движения вниз.

На последнем большом участке падения, обратите внимание на маленький откат в самом начале этого большого движения. Построение целевых уровней Фибоначчи (зеленый цвет) на основании этого отката подтверждает красный целевой уровень 261.8% и зеленый целевой уровень 423.6%. Стоит также обратить внимание на прогнозную коррекцию 61.8% после второй волны вниз, непосредственно перед последним большим понижающимся участком.

Дневные развороты

Дневные разворотные уровни, рассчитанные на основании цен High, Low и закрытия предыдущего дня, дают важные внутридневные статические уровни поддержки и сопротивления. Вот как вычисляются разные уровни:

PP: Точка разворота = (High предыдущего дня + Low предыдущего дня + Цена закрытия предыдущего дня)/3

R1: Сопротивление 1 = PP*2 - Low предыдущего дня

S1: Поддержка 1 = PP*2 - High предыдущего дня

R2: Сопротивление 2 = PP + (High предыдущего дня – Low предыдущего дня)

S2: Поддержка 2 = PP - (High предыдущего дня – Low предыдущего дня)

R3: Сопротивление 3 = PP*2 + (High предыдущего дня – Low предыдущего дня*2)

S3: Поддержка 3 = PP*2 - (High предыдущего дня*2 – Low предыдущего дня)

Много лет просматривая графики, я заметил, что половинные или промежуточные значения обычно представляют временные уровни поддержки или сопротивления, но могут также быть и точками разворота, особенно, при подтверждении другими сигналами. Кроме того, цены Low и High предыдущего дня тоже дают практически полезные уровни поддержки и сопротивления. Поэтому я создал индикатор, который показывает основные уровни разворота, промежуточные уровни и уровни High и Low предыдущего дня. Вот как рассчитываются промежуточные уровни:

Среднее значение сопротивления 1 = (R1-PP)/2 + PP

Среднее значение поддержки 1 = (PP-S1)/2 + S1

Среднее значение сопротивления 2 = (R2-R1)/2 + R1

Среднее значение поддержки 2 = (S1-S2)/2 + S2

Среднее значение сопротивления 3 = (R3-R2)/2 + R2

Среднее значение поддержки 3 = (S2-S3)/2 + S3

Low предыдущего дня

High предыдущего дня

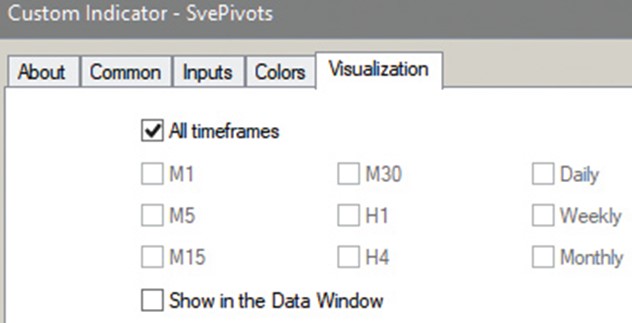

Свой индикатор я назвал SvePivots; он предназначен для использования только на графиках с фиксированной привязкой ко времени. Если использовать его на графиках, не привязанных к фиксированному времени, например на модифицированных диаграммах рэнко, то разворотные уровни будут рассчитываться неправильно, потому что начальный и конечный моменты времени баров рэнко имеют переменную привязку ко времени. Обращаю ваше внимание на то, что данный индикатор рассчитывается на основании цен High, Low и закрытия предыдущего дня, поэтому его не имеет смысла использовать на дневных, недельных и месячных графиках. Это учтено в программном коде индикатора. На всех других таймфреймах его можно активировать или отключать. Полный исходный код этого индикатора доступен в интернете по адресу Traders.com/files/Vervoort-1805.html, as well as in the Article Code section of Traders.com (только для подписчиков).

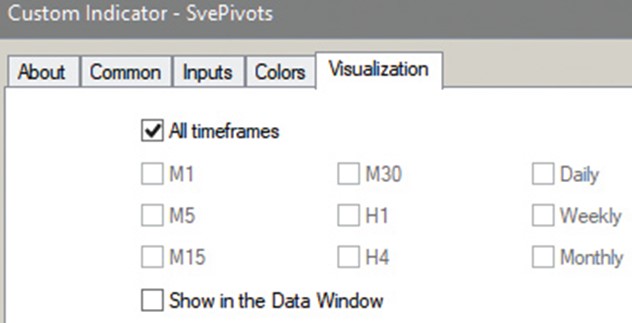

Настраивая вид и другие параметры SvePivots (рисунок 4), можно включать или отключать все таймфреймы, кроме дневного, недельного и месячного, которые работать не будут. Если опция "Все таймфреймы" не отмечена, вы можете делать выбор по своему усмотрению.

Рисунок 4. Настройка отображения индикатора

Можно также отображать значения всех разворотных уровней в окне данных. Я предлагаю вам не выбирать эту опцию просто для того, чтобы повысить скорость вычислений.

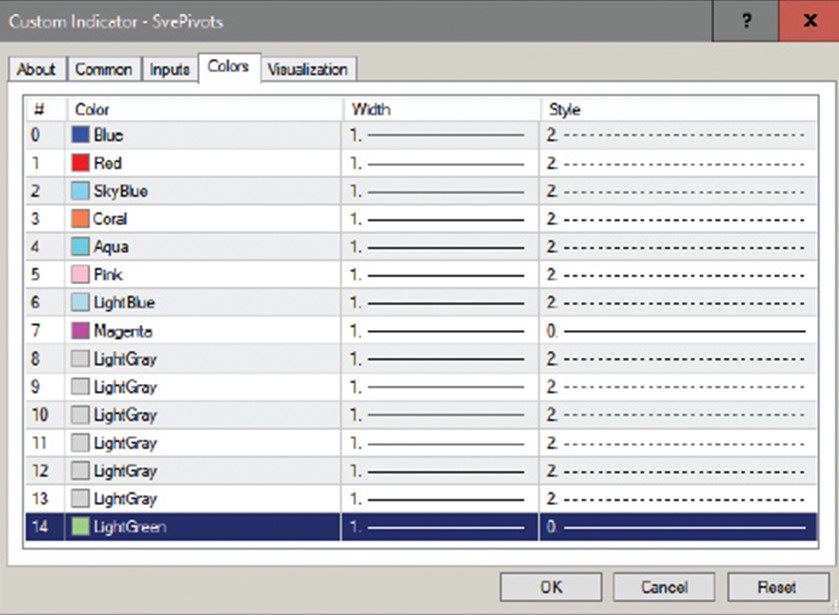

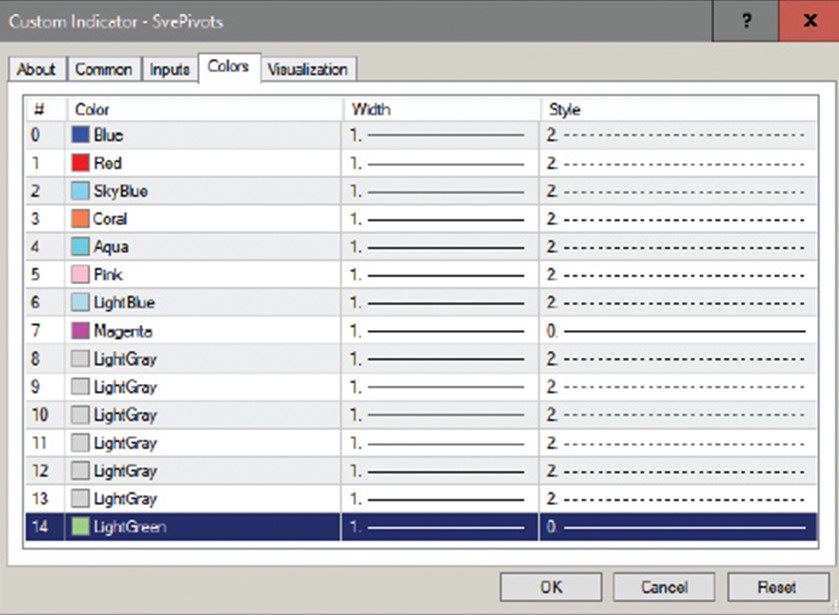

На рисунке 5 показаны все цвета, используемые по умолчанию. Конечно же, вы можете менять цвета, толщину линий и стиль по своему усмотрению. Каждому разворотному уровню сопоставлен свой конкретный цвет.

Рисунок 5. Цвета, ширина и стиль

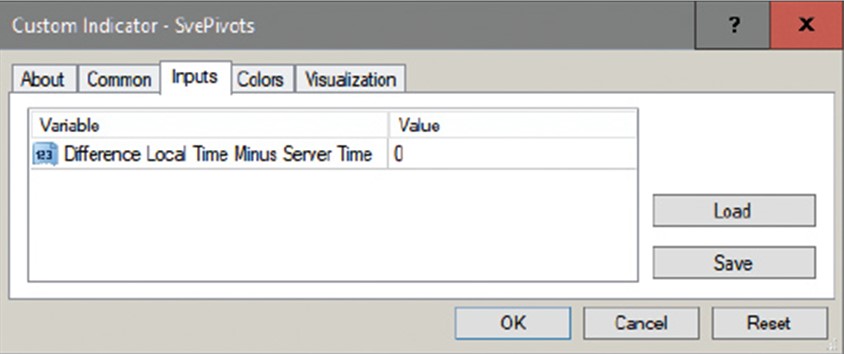

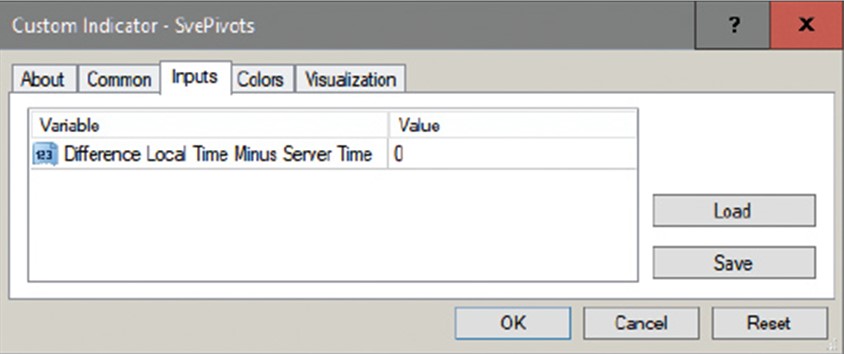

На вкладке «Входные данные», показанной на рисунке 6, имеется одна переменная, которую необходимо задать. Нужно ввести разницу в часах между локальным временем на вашем компьютере (отображается в нижнем правом углу окна Windows) и временем на сервере вашего брокера. Это время отображается в нижней части графиков.

Рисунок 6. Настройка часового пояса

Для чего это необходимо? Для инструментов, которые торгуются круглосуточно необходимо задать, когда будет начинаться новый торговый день. Если бы каждый трейдер использовал свои значения местного и серверного времени, то в каждом часовом поясе разворотные уровни поддержки и сопротивления получались бы разными. Это сделало бы индикатор бесполезным.

Обычно начало нового дня считается по центрально-европейскому времени (СЕТ). Это GMT/UTC плюс один час. Еще одна сложность связана с переходом ряда стран на летнее время. Зимой сдвига по времени нет, и можно использовать СЕТ. Летом нужно привязываться к CEST – центрально-европейскому летнему времени, то есть GMT/UTC плюс два часа.

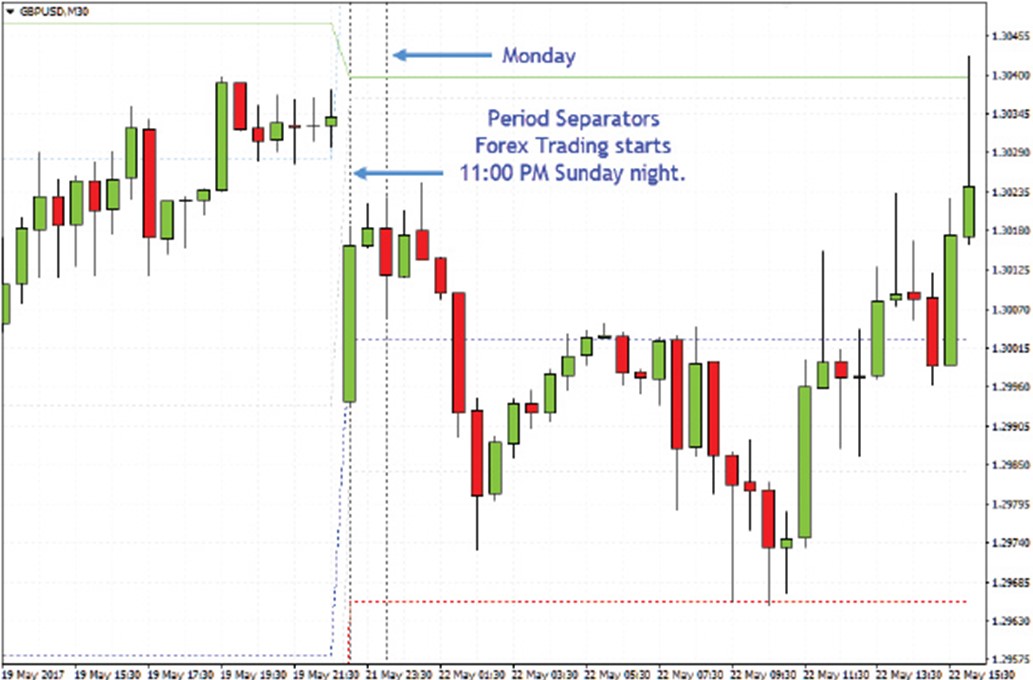

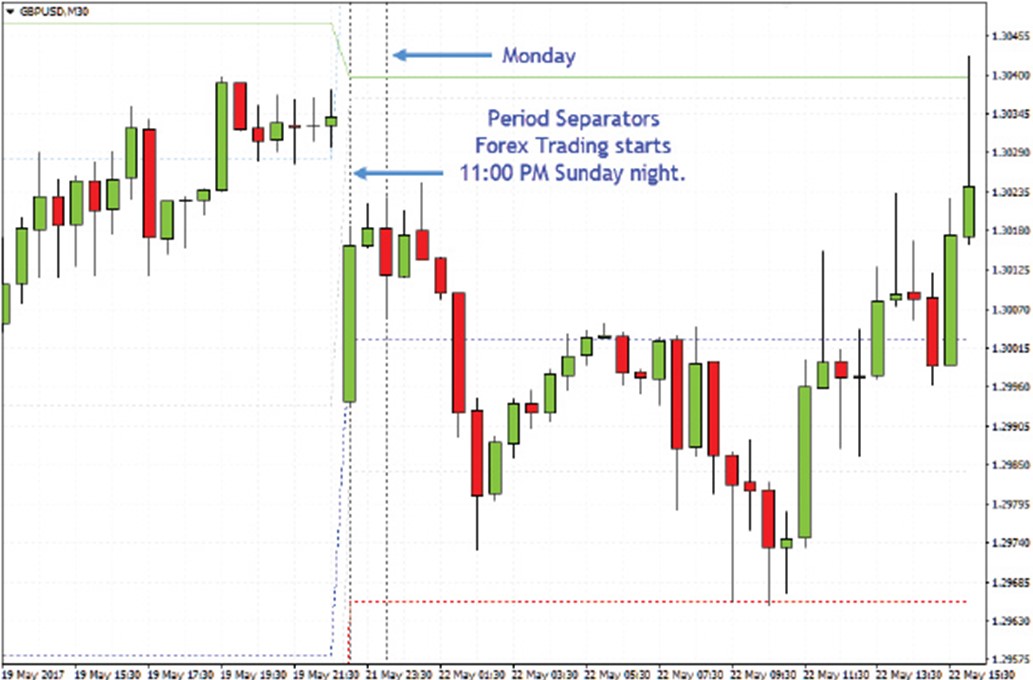

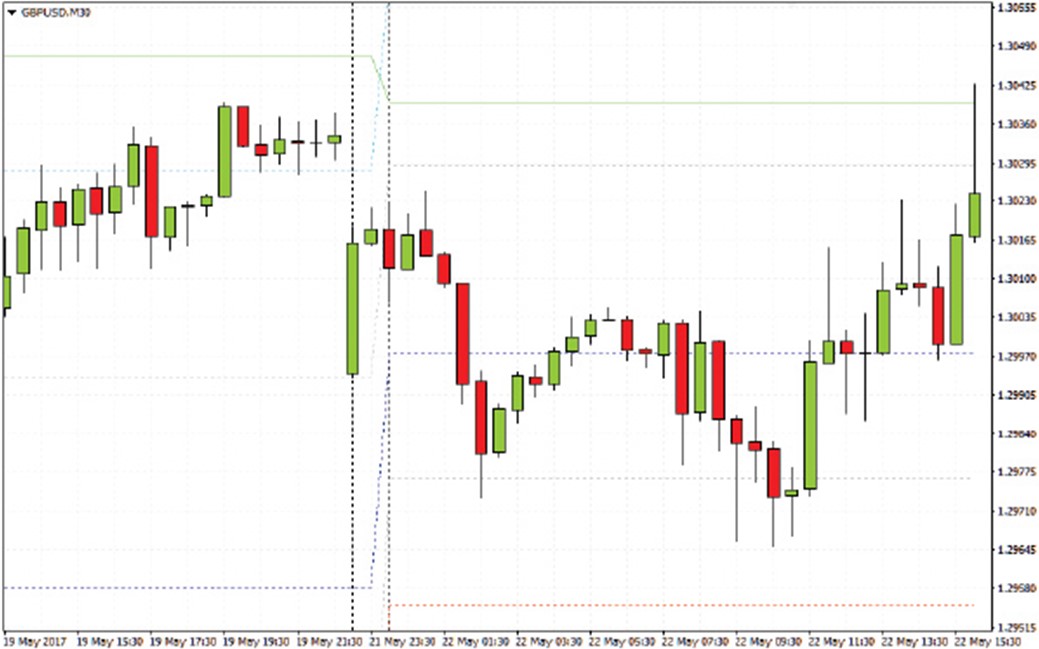

Можно выбрать «Разделители периодов». Это вертикальные линии, обозначающие начало дня, как показано на 30-минутном графике GBPUSD на рисунке 7. День начинается в 00:00, и торговля ведется 24 часа. Однако учтите, что рынок в пятницу закрывается в 23:00, а открывается в 23:00 воскресенья, ровно за час до начала понедельника в 00:00. Воскресенье – торговый день для всех валют, а торговля другими инструментами в это время, как правило, не ведется. Я подробнее расскажу об этом немного позже. Благодаря круглосуточному характеру торговли, гэпов практически не бывает. Если они случаются, то, как правило, между закрытием рынка в пятницу и его открытием в ночь на понедельник.

Рисунок 7. Разделители периодов на 30-минутном графике GBPUSD

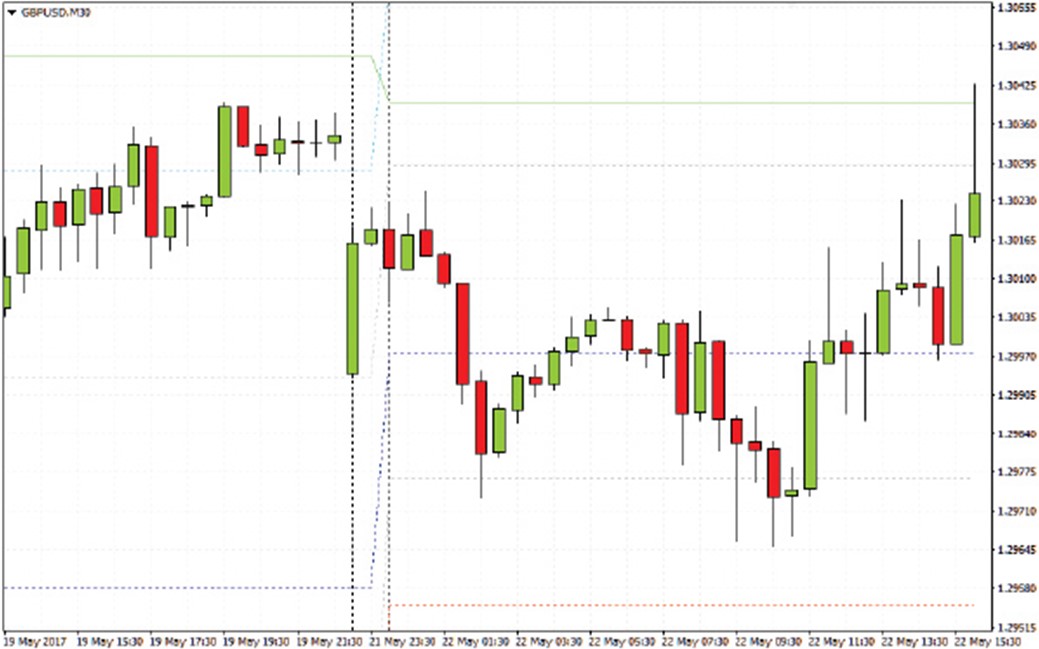

Давайте подробнее рассмотрим, как на графике выглядят разворотные уровни (рисунок 8). Этот график начинается с неполного дня. Затем начинается новый день, и разворотные уровни вычисляются на основании цен High, Low и закрытия неполного дня.

Рисунок 8. Дневные разворотные уровни на 30-минутном графике GBPUSD

Это означает, что разворотные уровни, отображаемые для первого полного дня, не имеют практической ценности. Правильные значения вычисляются лишь для третьего дня. Они основаны на полном предыдущем дне. После открытия рынка 20 октября цена остается вблизи разворотного уровня РР в течение примерно шести часов. Цена начинает падать и находит поддержку на Low предыдущего дня и целевом разворотном уровне поддержки S1. Примерно через три часа она быстро падает до целевого разворотного уровня поддержки S2.

Затем мы видим, как она в течение примерно четырех часов восстанавливается, встречая сопротивление на разворотном уровне поддержки S1M, что рядом с прошлыми уровнями поддержки и примерно на 50% отката нисходящей корректирующей волны между High предыдущего дня и Low текущего дня. Первый день с практически полезными разворотными уровнями завершается падением цены до разворотного уровня поддержки S1.

Раньше я уже упоминал о том, что расчет разворотных уровней должен начинаться в 00:00 CET. Следует убедиться в том, что введено правильное значение местного времени (вашего ПК) минус время сервера, и что изменение уровней дня четко совпадает с разделителями периодов, как показано на рисунке 9. Давайте проанализируем этот график, чтобы понять, помогут ли нам точки разворота найти уровни поддержки и сопротивления.

Рисунок 9. Местное время ПК минус серверное время соответствуют разделителям периодов

1 ноября начинается с движения вниз, к уровню поддержки РР. Последующее движение вверх приводит GBPUSD к разворотному уровню сопротивления R1, после чего следует еще один откат к поддержке РР, Небольшое движение вверх в районе окончания дня находит сопротивление на High предыдущего дня. Таким образом, движения цены 1 ноября были ограниченными.

На следующий день, 2 ноября, цена продолжила небольшое падение к уровню поддержки S1M. Из этой точки начинается движение вверх к разворотному уровню сопротивления R3 с прохождением уровней PP, R1 и R2. Обратите внимание, что на всех этих уровнях есть поддержка и сопротивление. После этого следует коррекция, и цена возвращается к уровню сопротивления R1, который теперь служит поддержкой.

3 ноября расстояние между разворотными уровнями значительно больше, чем 2 ноября, поскольку в предыдущий день было большое движение. Но обратите внимание, что GBPUSD идет вверх от PP до R1 и, после коррекции, еще дальше – к R2.

Вы убедились, что точки разворота – важный инструмент для поиска уровней поддержки и сопротивления и определения ценовых целей? Можно сделать вывод о том, что, при сочетании с другими инструментами для поиска пассивных и активных уровней поддержки и сопротивления, точки разворота могут играть важную роль.

Говоря о валютных рынках, нельзя не упомянуть о том, что торговля начинается в 23:00 воскресенья. Как вы считаете, этот час следует отнести к прошедшей или к новой неделе? Вполне логично не считать воскресенье торговым днем. Расчет точек разворота на основании только одного часа торговли не даст практически значимых уровней поддержки и сопротивления.

Более логичным представляется считать этот час началом новой недели, поскольку торговля завершилась в 23:00 пятницы и начинается в 23:00 воскресенья. В результате, на открытии часто возникают гэпы, после которых возможно усиленное движение. Предположим, что мы считаем торговлю в воскресенье «правильной». В этом случае воскресенье будет началом новой торговой недели, а уровни разворота будут рассчитываться на основании окончания прошлой недели в пятницу. Результат такого подхода представлен на рисунке 10. Новая неделя начинается в ночь воскресенья, а не в понедельник, при этом воскресенье и понедельник, по сути, представляют собой один день. Как говорилось выше, построение уровней разворота на основании лишь одного часа торговли в воскресенье не имеет большого смысла.

Рисунок 10. Торговля в воскресенье - начало новой недели

На рисунке 10 мы видим, как цена в понедельник зигзагообразным движением опускается до уровня поддержки 1, откуда поднимается до уровня сопротивления R1M и High предыдущего дня. Обратите внимание, что откат зигзагом вниз доходит как раз до разворотного уровня РР. Все движения происходят четко между разворотными уровнями. Похоже, что начало работы с воскресенья – как раз то, что практикует большинство участников рынка. Что будет, если начинать новую неделю с понедельника? В этом случае воскресенье должно относиться к предыдущей неделе. Это, конечно же, означает, что разворотные уровни будут вычисляться с учетом включения воскресенья в прошедшую пятницу. Воскресенье, как отдельный торговый день, не учитывается.

На рисунке 11 показан тот же график, что и на рисунке 10. Единственная разница заключается в том, что неделя начинается с понедельника, а не с воскресенья, а воскресенье считается частью прошедшей недели. Здесь можно увидеть, что движения цены соответствуют разворотным уровням с гораздо меньшей точностью.

Рисунок 11. Воскресная торговля относится к истекшей неделе

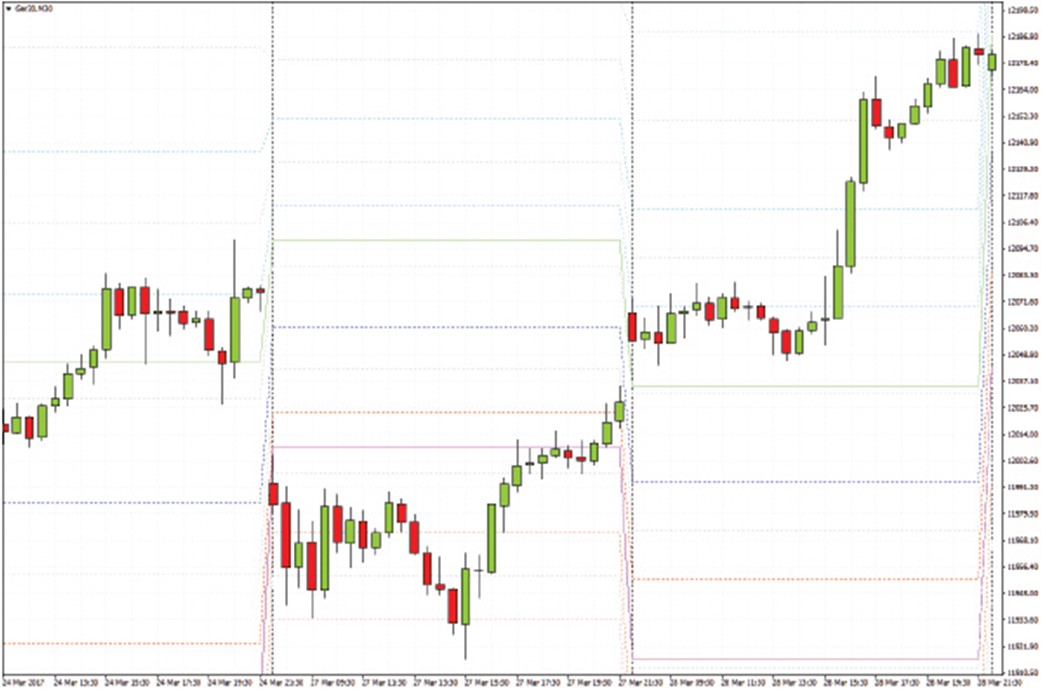

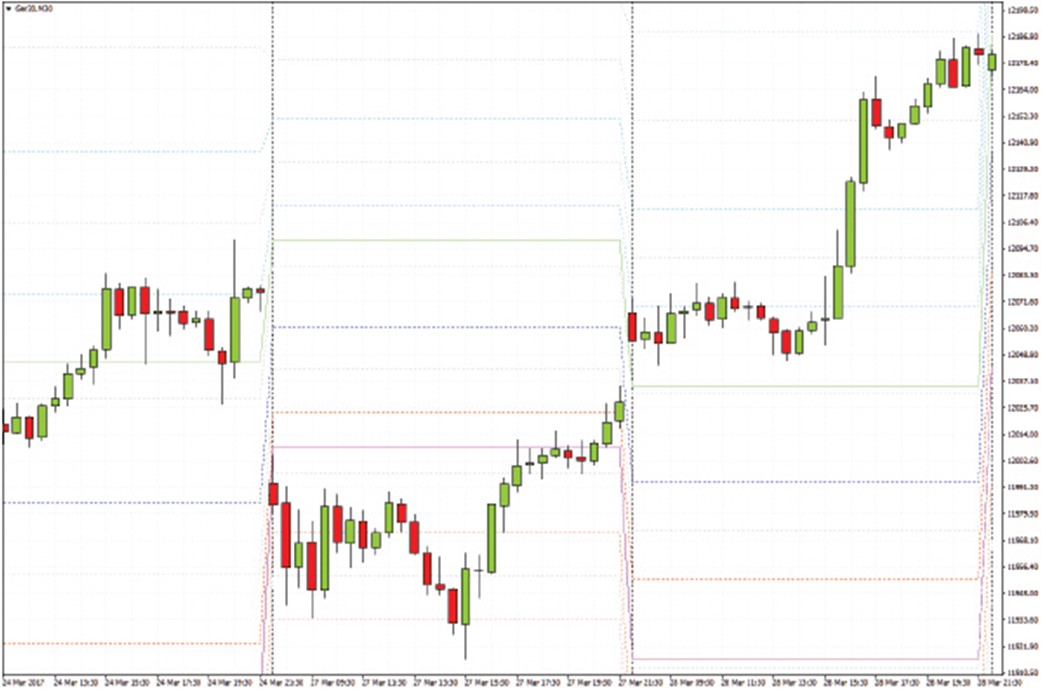

Давайте посмотрим на график, не относящийся к валютному рынку. На рисунке 12 приведен пример, взятый с 30-минутного графика CFD GER30 (немецкий индекс DAX). Торговля здесь ведется с понедельника по пятницу и начинается в 8:00 EST, а заканчивается в 22:00 EST. Поскольку в каждых сутках имеется 10-часовой разрыв между закрытием и новым открытием, гэпы происходят чаще.

Рисунок 12. Развороты на 30-минутном графике UTE CFD на немецкий индекс DAX

27 марта индекс открывается с большим гэпом, ниже цены Low предыдущего дня. Цена опускается еще ниже, дважды доходя до уровня поддержки S3, но начинает расти от него и доходит до разворотного уровня сопротивления S1 после того, как с определенным трудом пробила Low предыдущего дня.

28 марта цена открывается с гэпом вверх. Чтобы пройти уровень сопротивления R1, ей понадобилось примерно полдня. Во время роста цена без проблем проходит уровень сопротивления R2 и завершает день на уровне сопротивления R3.

Вы наверное уже убедились, что точки разворота – важный инструмент для поиска уровней поддержки и сопротивления и определения ценовых целей. Их можно использовать на валютном рынке, индексах и других торговых инструментах. Учтите, что создание индикатора разворотных уровней с началом недели в 23:00 воскресенья создает некоторые сложности для работы с полными неделями. Работать с неделями, на которые приходятся неторговые дни 25 декабря и 1 января, затруднительно, если только не применять к ним отдельный подход. Я исходил из того, что 26 декабря и 2 января никто не торгует, поэтому не включал эти дни в свою программу. Поэтому расчет разворотных уровней в такие периоды начинается со следующего дня.

В следующий раз...

В четвертой части этой серии о системе торговли V-Trade я расскажу о пассивных уровнях поддержки и сопротивления вил Эндрюса и о защитных стоповых ордерах, после чего можно будет перейти к рассмотрению активных уровней поддержки и сопротивления.

Технический анализ – тренды и развороты

Ценовые тренды

Очень важно использовать надежный метод оценки того, где ценовой тренд может развернуться. Даже если вы торгуете только краткосрочно, необходимо иметь хорошее представление о долгосрочном тренде. Это позволит торговать в направлении долгосрочного тренда, что повышает шансы на получение краткосрочной прибыли.

Бычий тренд появляется, когда пробиваются уровни сопротивления и формируются повышающиеся вершины и впадины. С другой стороны, большинство бычьих трендов заканчиваются на уровне сопротивления. В случае медвежьего тренда с понижающимися вершинами и впадинами, большинство уровней поддержки оказываются пробитыми, но медвежий тренд чаще всего заканчивается на уровне поддержки. Как понять, что начался новый бычий тренд?

Бычьи развороты

В общем случае, бычий разворот происходит в четыре этапа:

При бычьем развороте цена должна дойти до линии поддержки медвежьего тренда, коррекции или целевой цены.

Появится более высокая впадина внутри канала понижающегося тренда или уже за его пределами.

Произойдет пробой понижающейся трендовой линии, канала или горизонтального торгового диапазона вверх.

Появится повышающаяся вершина.

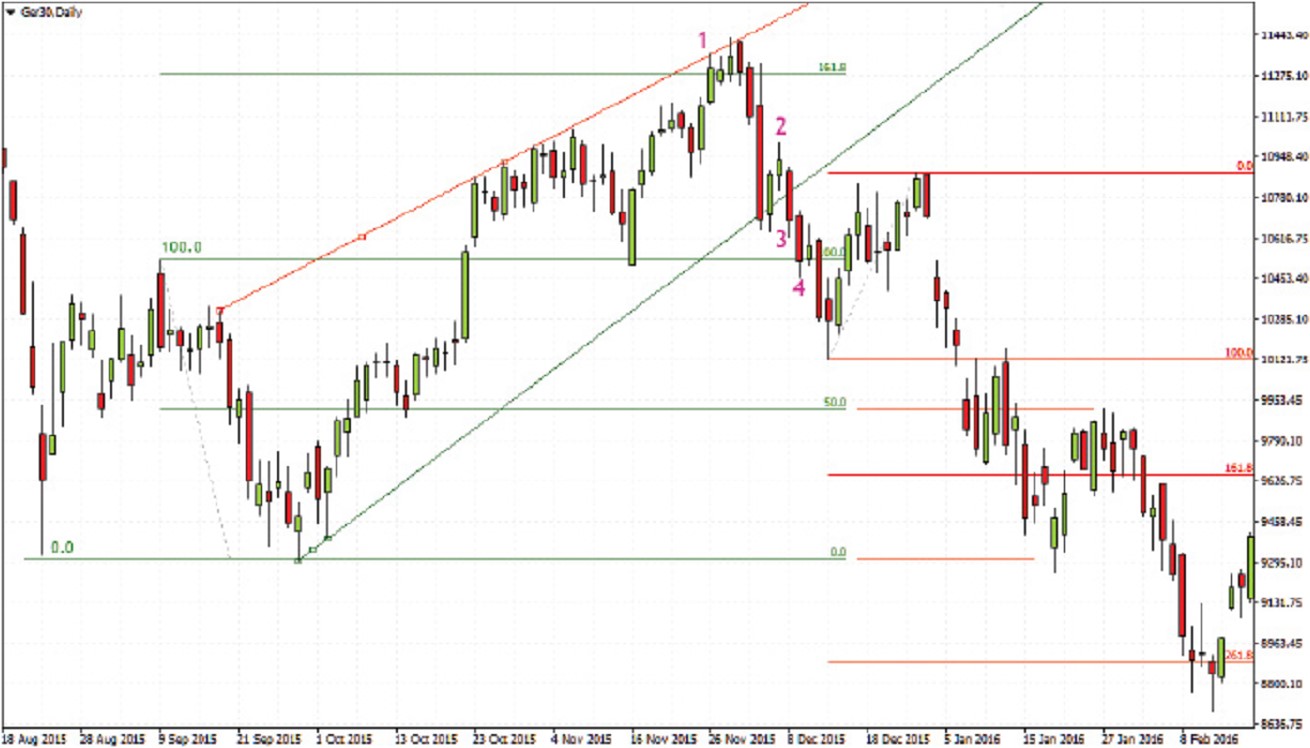

Эти четыре этапа можно увидеть на дневном графике индекса GER30 CFD DAX (рисунок 1). В точке 1 цена находит статическую поддержку на уровне предыдущего Low, подтвержденную целевым уровнем Фибоначчи 161.8% (синяя линия), растянутым от цены High (0) до начала первого отката (100). Точка 2 представляет собой более высокий по сравнению с точкой 1 Low. В точке 3 цена пробивает красную линию понижающегося тренда и выходит из понижающегося канала. И, наконец, в точке 4 цена поднимается выше последней вершины.

Критически настроенный наблюдатель может сказать, что Low перед точкой 1 достигает той же ценовой цели Фибоначчи. Цена идет вверх и откатывает, формируя более высокий Low. Однако второй этап, на котором должно произойти пробитие вверх понижающегося канала, не состоялся. Должны быть выполнены хотя бы три, а желательно все четыре условия. В противном случае разворот тренда не считается подтвержденным.

Рисунок 1. Бычий разворот

Медвежьи развороты

Давайте рассмотрим те же четыре этапа применительно к медвежьему развороту:

При медвежьем развороте цена должна дойти до линии сопротивления бычьего тренда, коррекции или целевой цены.

Появится более низкая вершина – внутри канала повышающегося тренда или уже за его пределами.

Произойдет пробой повышающейся трендовой линии, канала или горизонтального торгового диапазона вниз.

Появятся понижающаяся впадина.

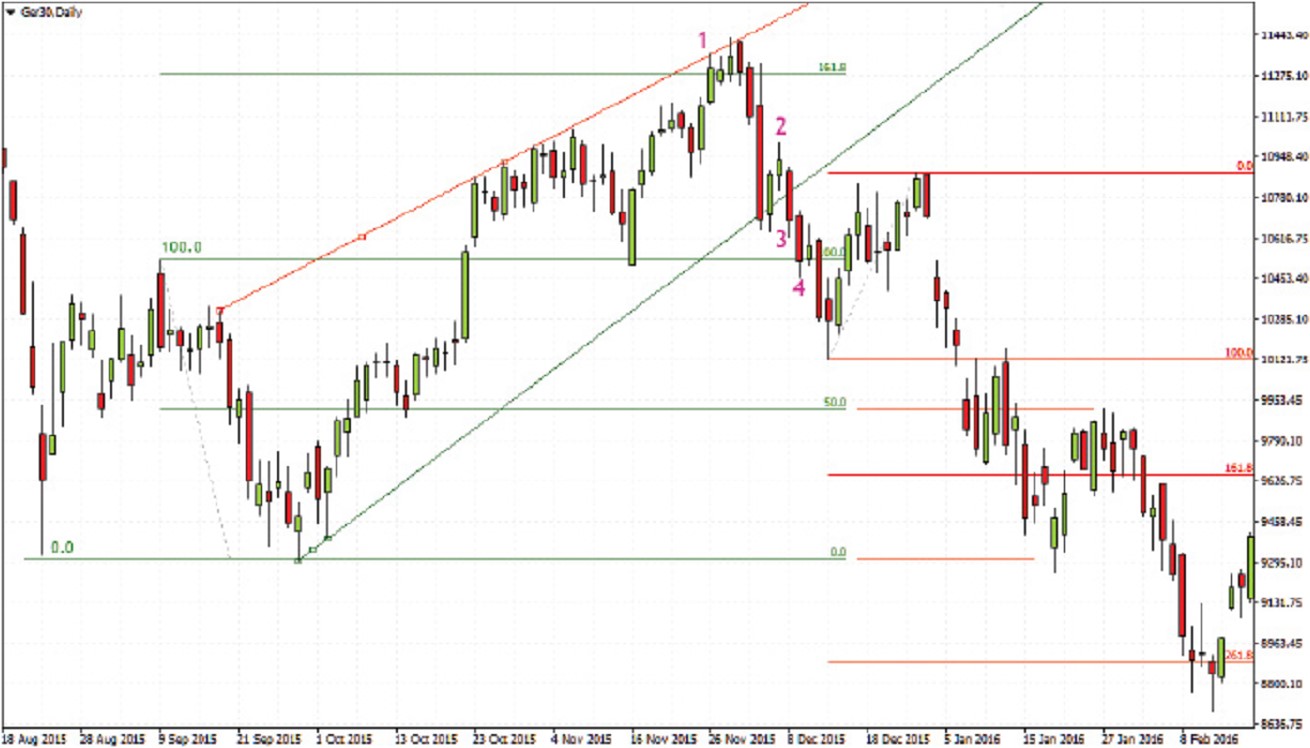

На рисунке 2 видно откат вверх после длительного движения вниз. Как выглядит состоящий из четырех этапов медвежий разворот на дневном графике индекса GER30 CFD DAX?

Рисунок 2. Медвежий разворот

В точке 1 цена находит статическое сопротивление на верхней границе восходящего клиновидного канала, подтвержденное целевым уровнем Фибоначчи 161.8% (зеленая линия), растянутым от цены Low (0) до конца первого отката вверх (100). Обратите внимание, что фигура восходящего клина образована зеленой трендовой линией, проведенной через два Low в начале восходящего движения. Верхняя красная граница клина идеально проходит через ценовые максимумы. Фигура восходящего клина в большинстве случаев пробивается вниз. Точка 2 представляет собой более низкий, по сравнению с точкой 1, High. В точке 3 цена пробивает вниз зеленую линию восходящего тренда и выходит из клиновидного канала. И, наконец, в точке 4 цена опускается ниже последней впадины.

Начинается понижающийся тренд, и после первого отката можно растянуть через него вниз проекцию Фибоначчи (красная линия), чтобы определиться с целями на будущее. Цена доходит до цели 161.8% и опускается ниже – к уровню начала предыдущего восходящего тренда. После отката к сопротивлению, сформированному бывшими Low восходящего тренда, цена падает до целевого уровня Фибоначчи 261.8%. Общее движение составило порядка 1500 индексных пунктов.

Трендовые каналы

Трендовые каналы представляют собой параллельные линии, между которыми ходит цена. Пересекающиеся линии фигуры треугольника или клина тоже считаются трендовыми каналами. Трендовые каналы являются уровнями поддержки/сопротивления и могут использоваться для нахождения ценовых целей или уровней разворота, когда цена выходит из канала.

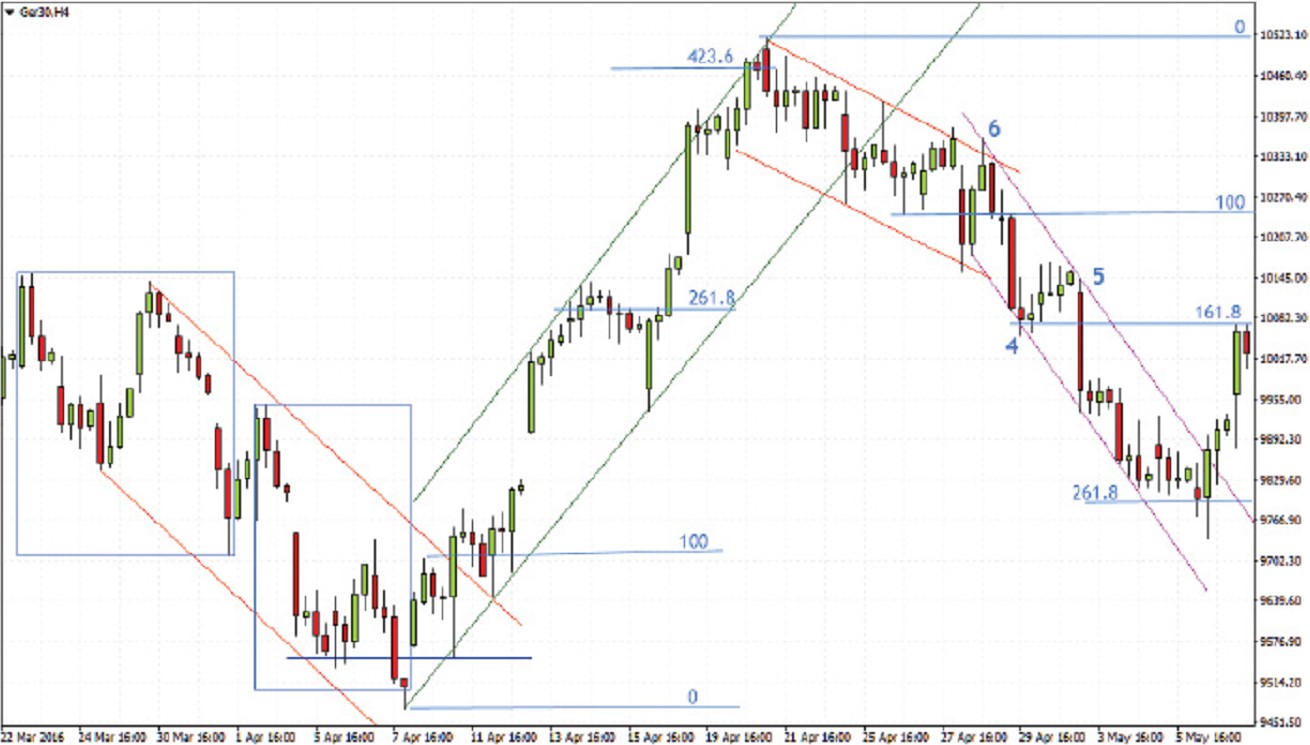

На рисунке 3 приведен 4-часовой график индекса DAX CFD. В конце марта происходит откат вверх, после которого понижающееся движение продолжается. Соединив на графике вершины свечей в начале продолжения понижающегося движения, можно построить понижающийся канал (обозначен красным цветом). Цели здесь находятся на нижней границе данного канала.

Рисунок 3. Трендовый канал

7 апреля индекс сформировал минимальный Low, после которого последовал типичный бычий разворот. С начала 10 марта, цена достигает поддержки на целевом уровне медвежьего тренда (не показано на графике), при этом размер второго зигзага вниз (синий прямоугольник) практически равен размеру первого зигзага вниз (первый синий прямоугольник). На корректирующей волне это происходит часто.

Затем мы видим появление более высокой впадины на уровне поддержки (толстая синяя линия). И, наконец, цена завершает бычий разворот, пробив вверх нисходящий канал и сформировав более высокий High. Low этого пробойного разворота используются для построения нижней границы восходящего канала.После гэпа вверх можно провести параллельную линию, которая будет служить верхней границей канала.

Построение проекции Фибоначчи вверх от начала восходящего движения дает ценовой уровень на 261.8%, что близко к прошлым вершинам. Здесь можно ожидать сопротивления и некоторого отката цены. В результате реакции в этой точке индекс опускается до уровня поддержки на нижней границе ценового канала.

Затем цена поднимается до цели Фибоначчи 423.6% и начинает разворот вниз на верхней границе канала и целевом уровне сопротивления Фибоначчи 423.6%. После этого появляется более низкий High, происходит пробой восходящего канала вниз, и формируется более низкий Low. Движение вниз происходит четко в границах канала, пока цена не достигает точки 4, после чего из точки 5 опускается еще одной крупной свечой. Можно предположить, что происходит ускорение падения, и построить верхнюю границу нового канала по точкам 5 и 6, а нижнюю - путем проведения параллельной линии через точку 4. Проекция Фибоначчи от вершины (0) до первой волны вниз (100) дает ценовые цели на уровнях 161.8% и 261.8%.

Канал в виде вил Эндрюса

Алан Холл Эндрюс является автором метода, получившего название вил Эндрюса. Его часто используют технические аналитики. Эндрюс описывает свой инструмент как метод медианной линии. Применение медианной линии основывается на идеях Исаака Ньютона и Роджера Бабсона, в том числе на третьем законе динамики Ньютона: «Каждому действию есть равное и противоположно направленное противодействие».

Медианная линия

На рисунке 4 первая базовая точка для проведения медианной линии восходящего или нисходящего канала вил рассчитывается как средняя точка коррекции (между точками 2 и 3). Второй базовой точкой является точка 1 предыдущего Low или High перед точками 2 и 3. Через такие две базовые точки проводится линия 4.

Рисунок 4. Вилы Эндрюса

Полезно знать, что примерно в 80% случаев цена возвращается к медианной линии! Но если цена не коснется медианной линии, то она пройдет точку разворота 3.

Вилы Эндрюса соответствуют тренду цены. Чтобы выбрать точку 1, которая задает наклон вил, можно воспользоваться скользящей средней, как это сделал я на рисунке 4, где красной линией показана простая скользящая средняя. Наклон вил в момент их построения соответствует наклону скользящей средней (толстая синяя линия). Учтите, что если скользящая средняя идет в направлении, обратном возможному наклону вил, то вилы лучше не строить. Необходимо дождаться, пока можно будет нанести вилы более-менее в соответствии с наклоном скользящей средней.

И наконец, следует учитывать, что цена в большинстве случаев реагирует на поддержку/сопротивление в виде центральной линии. Вернувшись к центральной линии, цена зачастую какое-то время остается возле нее, пока не определится с новым направлением движения – вверх или вниз. Выход цены за пределы вил всегда следует рассматривать в качестве сигнала на покупку или продажу.

Цена не доходит до медианной линии

На рисунке 5 я исхожу из того, что движение вниз продолжится. Я строю нисходящие вилы на основании базовых точек 1, 2 и 3. К сожалению, после разворота в точке 3 цена не доходит до срединной линии, а уходит за пределы канала вил, выше базовой точки 3.

Рисунок 5. Цена не доходит до медианной линии

В точке 6 происходит еще одно движение вниз, но, даже при построении на основании точек 1, 2 и 6, возврата к новой медианной линии не будет. Для вил, построенных по точкам 1, 2 и 6, красная линия скользящей средней направлена вверх, что не соответствует понижающемуся наклону вил. Заметив такое несоответствие, лучше дождаться, пока появится возможность построить новые вилы 5-6-7, наклон которых будет соответствовать наклону скользящей средней.

Защитные стоповые ордера

Нужно ли ставить защитные стоповые ордера? Я коснусь этого вопроса, потому что многие говорят, что всегда нужно использовать стоповые ордера, а другие утверждают, что их не следует использовать никогда. Те и другие в определенной степени правы. Чем длиннее стоп, тем больше шансов совершить прибыльную сделку. В то же время, в какой-то момент вам придется решиться принять крупный убыток. В противном случае, вы останетесь с позицией, которую, возможно, придется держать много лет, дожидаясь, пока она восстановится.

Поэтому – да, стопы после входа в сделку ставить надо, хотя бы в ручном режиме. Нужно определить точку, в которой небольшой прибыли положительных сделок будет достаточно, чтобы компенсировать некоторое количество крупных убытков.

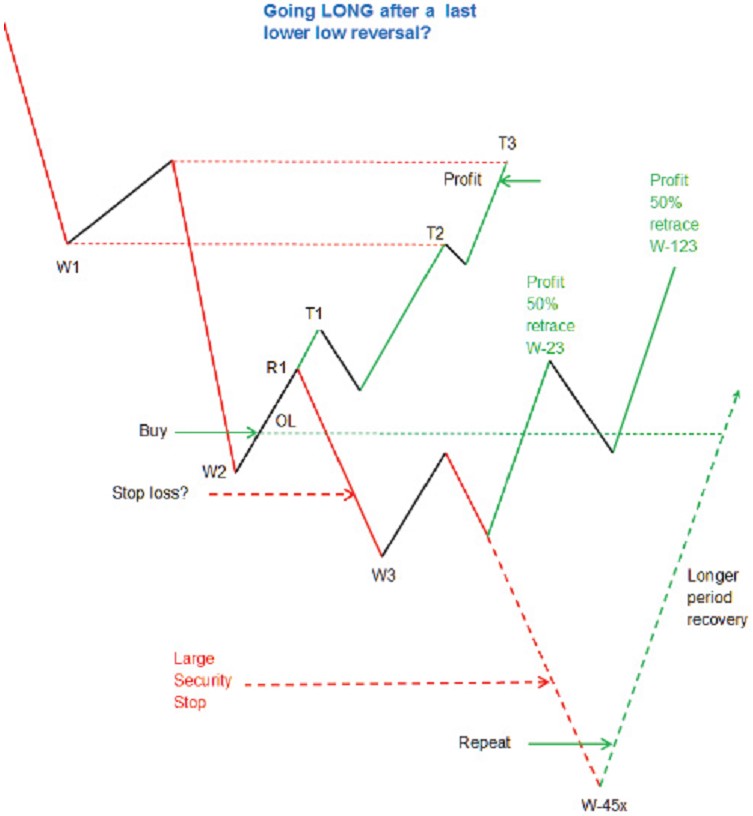

Использование большого стопа: Торговля разворота в лонг (шорт)

С точки зрения эмоций, закрывать прибыльную сделку не трудно. Уровнем для закрытия успешной сделки может служить ценовая проекция, построенная на основании уровней сопротивления, целей Фибоначчи, уровней разворота или любых целей при автоматической торговле. Закрытие убыточной сделки – это совсем другие ощущения, и к ним нужно быть готовым. Что, если вы захотите использовать достаточно большие стопы, чтобы увеличить количество прибыльных сделок? Прежде чем это сделать, убедитесь, что есть основания ожидать положительного исхода, задав себе вопрос: что может произойти, если сделка будет оставаться открытой длительное время?

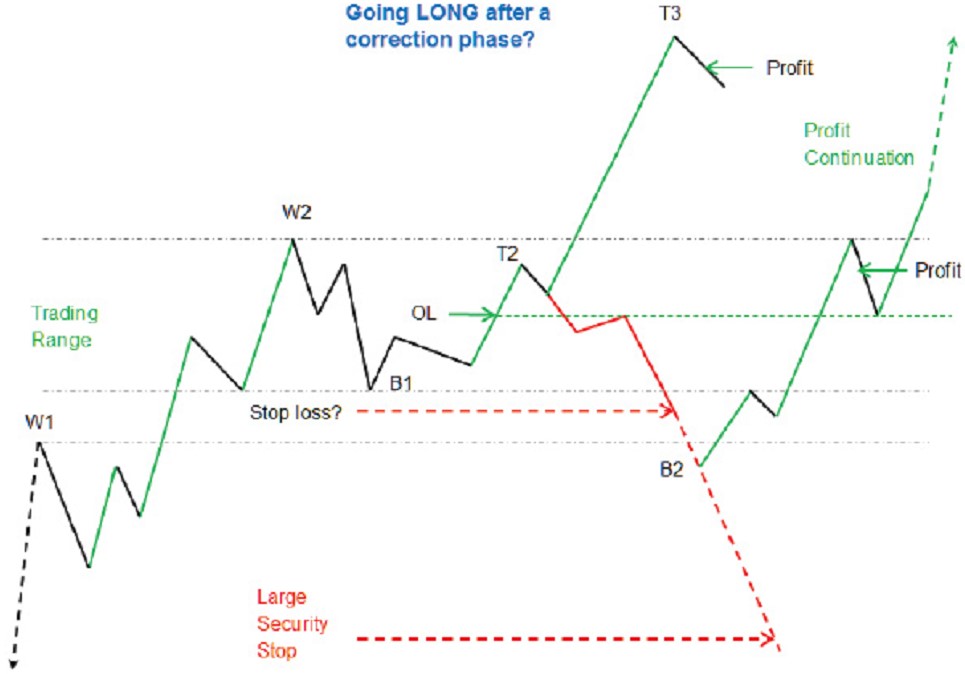

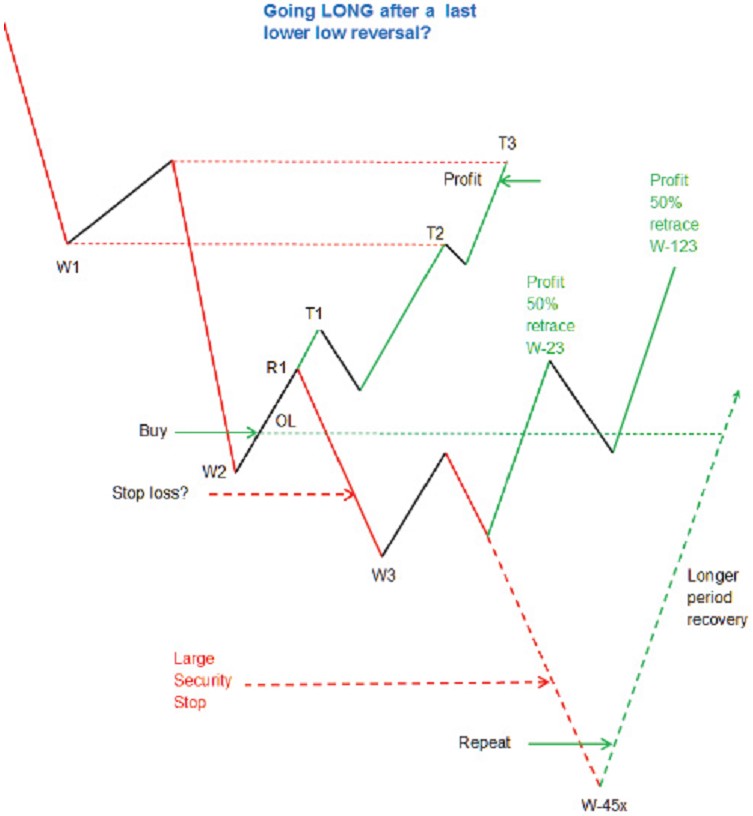

На рисунке 6 показано дно волны зигзагообразной коррекции в точке W2 и разворот вверх. После этого появляется торговый сигнал на покупку. Можно поставить технический стоповый ордер на несколько пипсов ниже дна W2. Если это разворот вверх, то можно ожидать 5-импульсной волны вверх, включающей вершины T1-T2-T3. Прибыль можно будет забрать в районе ценовой цели такой импульсной волны.

Рисунок 6. Использование большого стопа

К сожалению, она может развернуться в другом направлении! Сначала сделка выглядела хорошо, и цена шла вверх до уровня сопротивления R1 или уровня коррекции. Но в этой точке цена развернулась вниз, продолжив предыдущий понижающийся тренд и сформировав волну W3. Стоповый уровень пробивается, и позиция закрывается с убытком. Можно ли этого избежать? Один из вариантов – применять более длинные стопы (большие защитные стопы) в надежде, что может произойти откат. Коррекция 50% – обычное явление. Учтите, что откат может быть ограничен только последней волной, но может также быть откат на последнюю зигзагообразную волну коррекции или на последнюю импульсную волну, более долгосрочную коррекцию или даже на разворот долгосрочного тренда.

Открытая позиция по-прежнему может завершиться прибыльно, если применяется достаточно большой стоп. Как видно на рисунке 6, коррекция 50% на волнах W2-W3 приводит к прибыльной сделке. Более крупная коррекция 50% на волнах W1-W2-W3 даст больше прибыли. После пробития крупного стопового защитного стопа вы получите существенный убыток. Учтите, что на более долгосрочном Low можно ожидать значительной корректирующей волны. В этой точке хорошей идеей было бы открытие новой позиции в лонг и повторение той же стратегии для покрытия предыдущего крупного убытка. Нужно быть терпеливым - более крупные движения требуют больше времени! И вот еще важный момент. Приведите размер или суммарную стоимость позиции в соответствие с увеличенным размером стопа, если захотите использовать описанный метод. В противном случае вы начнете чувствовать себя не комфортно, и очень скоро!

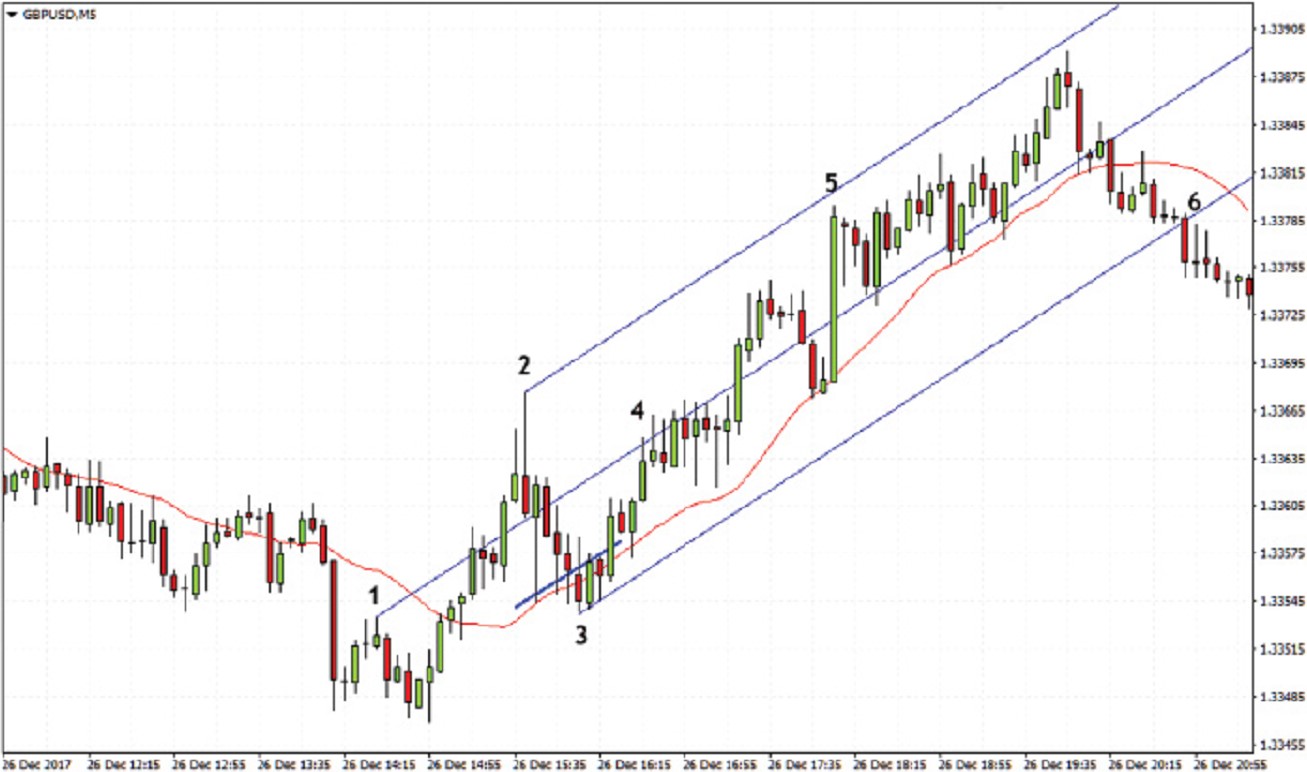

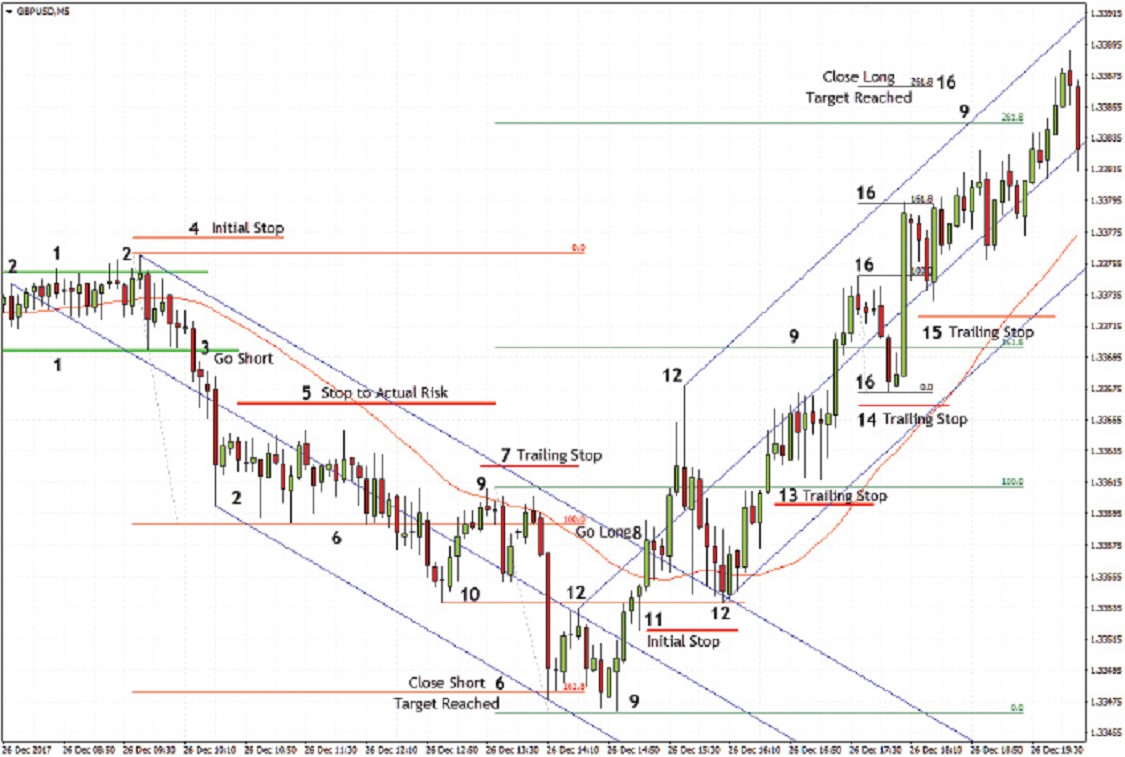

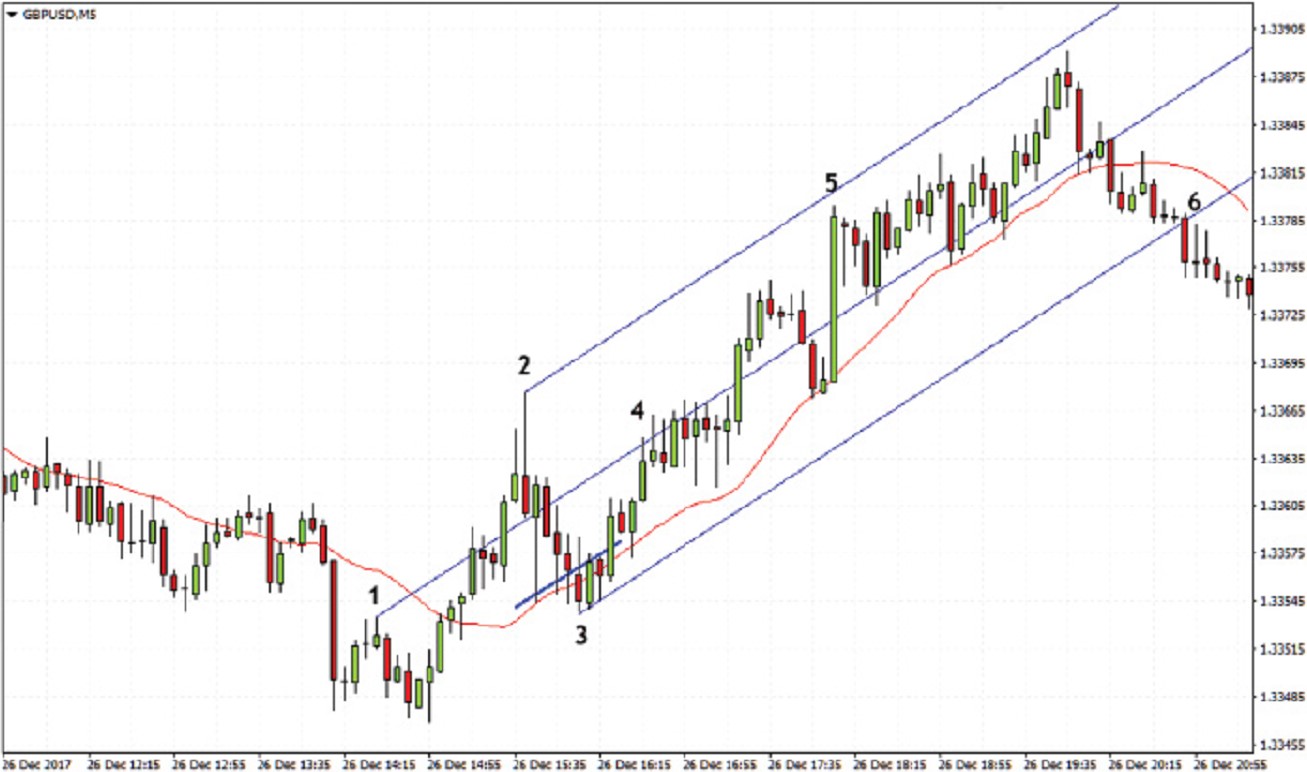

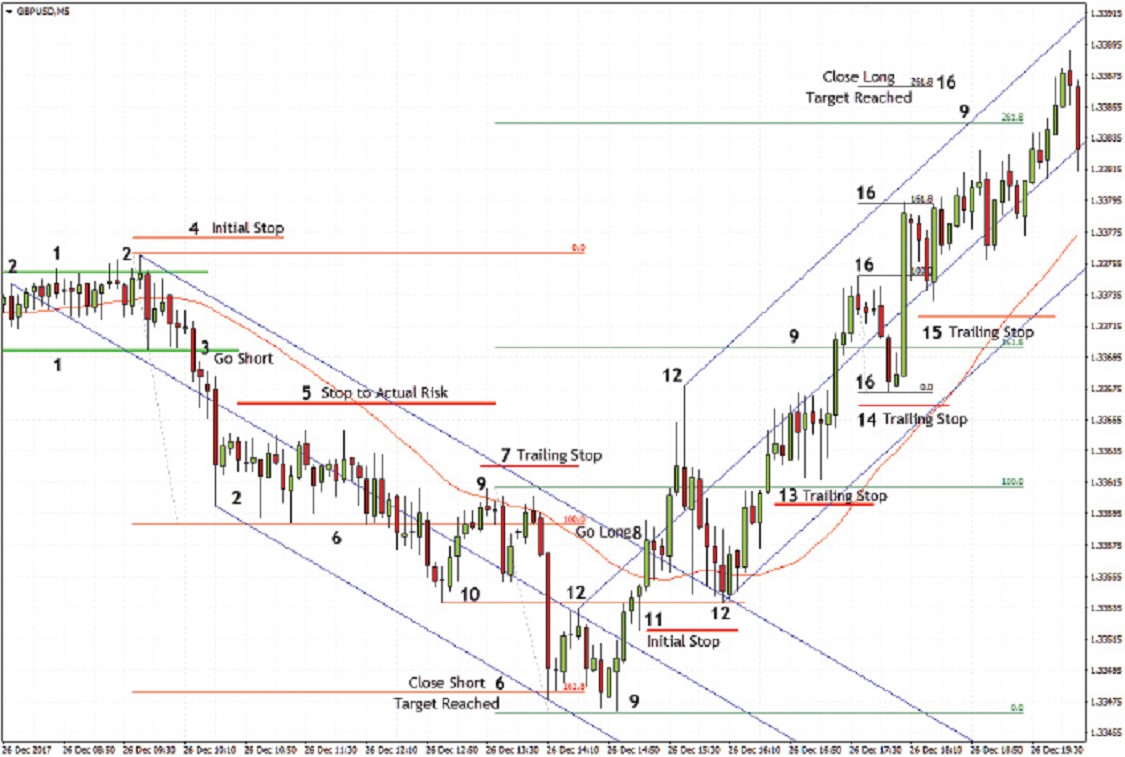

На 5-минутном графике GBPUSD (рисунок 7) приведен пример использования крупного защитного стопа. 21 декабря, между 13:20 и 13:25, когда цена достигла уровня High, сформировалась большая зеленая свеча. Но когда этот бар закрылся, у него был большой верхний фитиль. Предыдущая поддержка и другие сигналы побудили меня открыть позицию в лонг по 1.3369. Я применяю технический стоповый ордер на 1.3359, что на 10 пипсов ниже предыдущего Low. К сожалению, цена продолжила идти вниз, и мой стоповый уровень был пробит. Это стоило бы мне около 10 пипсов (1.3369-1.3359). При торговле по $1 на пипс убыток составил бы $10. При небольшом счете в $1000, это будет означать потерю 1% капитала.

Рисунок 7. Торговля разворота в лонг или в шорт

Но предположим, что я решил использовать не технический стоповый ордер, а большой защитный стоп. Поскольку рынок всегда прав, то единственное, что можно сделать, когда он не идет в ожидаемую сторону, это найти целевой уровень в противоположном направлении. С этой целью я построю проекцию Фибоначчи на основании вершины (0%) и первого отката в понижающемся движении (100%). Цели на 161.8% и 261.8% хорошо соответствуют и дают уровни поддержки и сопротивления. Я бы ограничил убытки на целевом уровне 423.6%. Стоповый ордер, невидимый для рынка, поставлю сразу под ним - на 1.3322. Таким образом, если цена дойдет до него, я потеряю около 50 пипсов ($50). Это в пять раз больше, чем в случае технического стопа. Может ли такая система быть прибыльной?

Чтобы узнать, нужно сначала определиться, будем ли мы использовать график с привязкой ко времени или с привязкой к ценовым уровням. Во-вторых, нужно задать правила для покупки/продажи. В-третьих, нужно задать правила ограничения потерь – каким образом и где будут размещаться стоповые уровни. Только сравнивая различные методы ограничения убытков и фиксации прибыли можно будет сказать, является ваша система прибыльной.

Опыт показывает, что, если использовать достаточно короткие стопы, соотношение прибыли и убытков будет, в лучшем случае, примерно 50/50.

Чтобы получать прибыль, нужно больше зарабатывать в положительных сделках и меньше терять в убыточных. Вы, наверное, уже убедились, что это не так просто. Многие трейдеры теряют в убыточных сделках больше, чем зарабатывают в положительных. Если использовать те же правила, но со значительно более длинными стопами, соотношение прибыль/убыток можно довести до 80/20 и более.

Нужно выяснить, какой размер стопа даст наилучшие результаты. Это тоже требует подробного рассмотрения. При одном и том же размере капитала, результаты торговли будут лучше, если торговать более крупные движения на более длинном отрезке времени, но при условии адаптации риска в абсолютных денежных единицах, чем при использовании меньшего временного периода и меньших стопов, но с более высоким риском в долларовом выражении.

Торговля по 5-минутному графику с достаточно длинным стопом в 35 пипсов при $1 за пипс будет означать риск $35 в каждой убыточной сделке. Если ваш стартовый капитал равен $1000, то это потеря 3.5%. С таким уровнем стопов можно достичь соотношения прибыль/убыток 80/20. Проигрыш в 20 сделках со средним убытком $35 даст суммарный убыток $700 (20*$35=$700). Это означает, что для выхода в безубыточность 80 положительных сделок должны давать средний заработок в 9 пипсов, или $9 (80*$9=$720).

Я считаю реалистичной целью среднюю прибыль на сделку в размере 15 пипсов, или $15. Тогда чистая прибыль составит $1200(80*15=$1200)-$700(20*$35)=$500, или 5% от стартового капитала. Это вполне выполнимая задача, даже если вы поначалу теряете деньги, ведь можно торговать с высоким плечом, чтобы увеличить покупательную способность даже при небольшом размере торгового счета.

Недостатком является то, что за несколько дней вы совершите много сделок. Преимущество состоит в том, что если вы сделаете это дважды за пару недель, то получите прибыль 10%. Кроме того, так можно торговать достаточно долго, чтобы получить годовую прибыль свыше 100%.

Можно ли достичь таких же результатов, если торговать только на 4-часовом графике? Давайте посмотрим на 4-часовой график. Величина стоп-лосса должна быть значительно больше - где-то порядка 250 пипсов, но при ограничении риска до $0.15 за пипс. Риск в убыточной сделке составит 250*$0.15=$37.50. При стартовом капитале $1000, это получается 3.75% убытка. С таким уровнем стопов нужно достичь соотношения прибыль/убыток 80/20. Проигрыш в 20 сделках со средним убытком $37.50 даст суммарный убыток 20*$37.5=$750. При этом, для выхода в безубыточность 80 положительных сделок должны дать среднюю прибыль 70 пипсов, или $10.50 (80*$10.5=$840).

Зарабатывать, в среднем, по 200 пипсов, или $30, в сделке вполне реально. Тогда чистая прибыль составит $2400(80*$30)- $750(20*37.5)=$1650, или 165% от стартового капитала. Недостатком здесь является то, что придется ждать дольше, если хотите получить 100% прибыли или больше. Преимущество состоит в том, что проверять сделку нужно лишь пару раз в течение дня. Полезно также знать, что всегда можно торговать как в лонг, так и в шорт без ограничений, и для торговли нет необходимости иметь много денег. Предположим, ваш стартовый капитал $10 000 или больше. Вы можете использовать для торговли лишь 10% этих денег. Это позволит ограничить риски десятью процентами от капитала. С помощью этих 10% можно заработать прибыль 100%, что будет означать прирост всего торгового капитала на 10% при риске всего 10%.

Использование большого стопа: Торговля на продолжение в лонг и в шорт

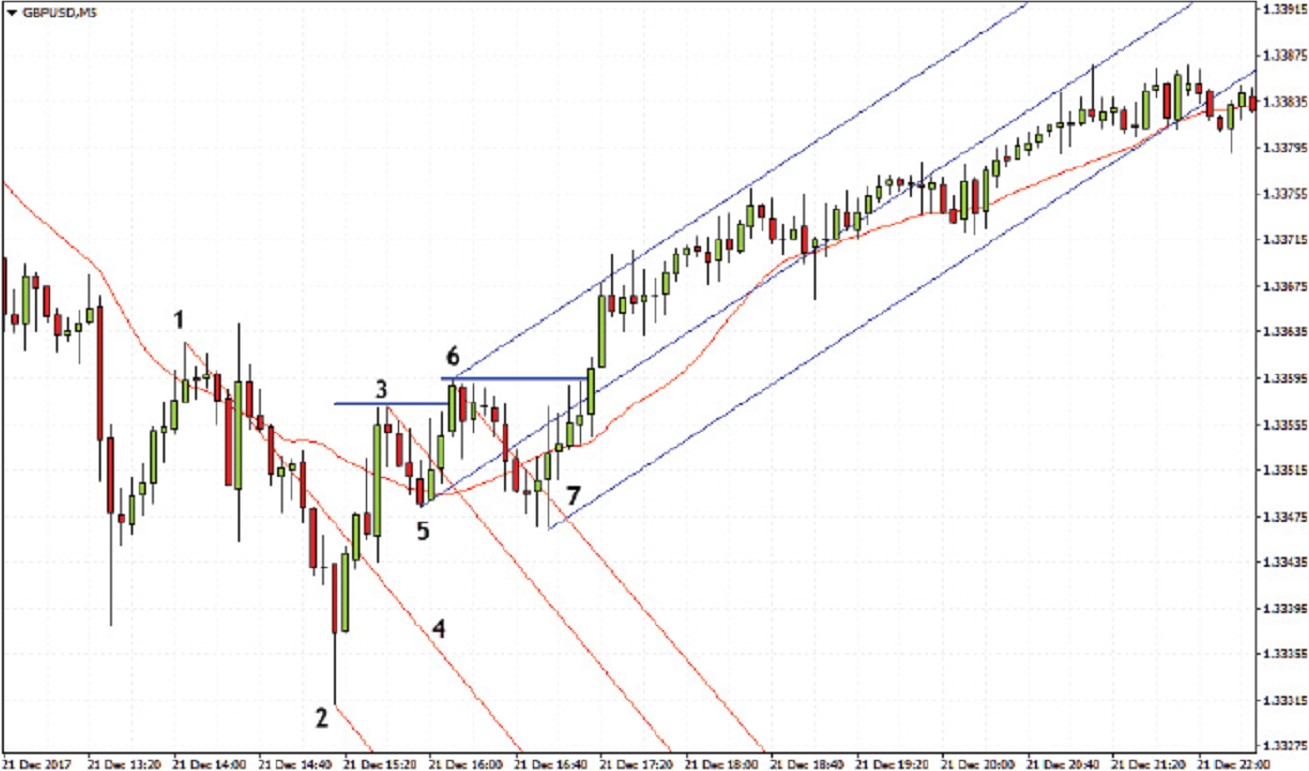

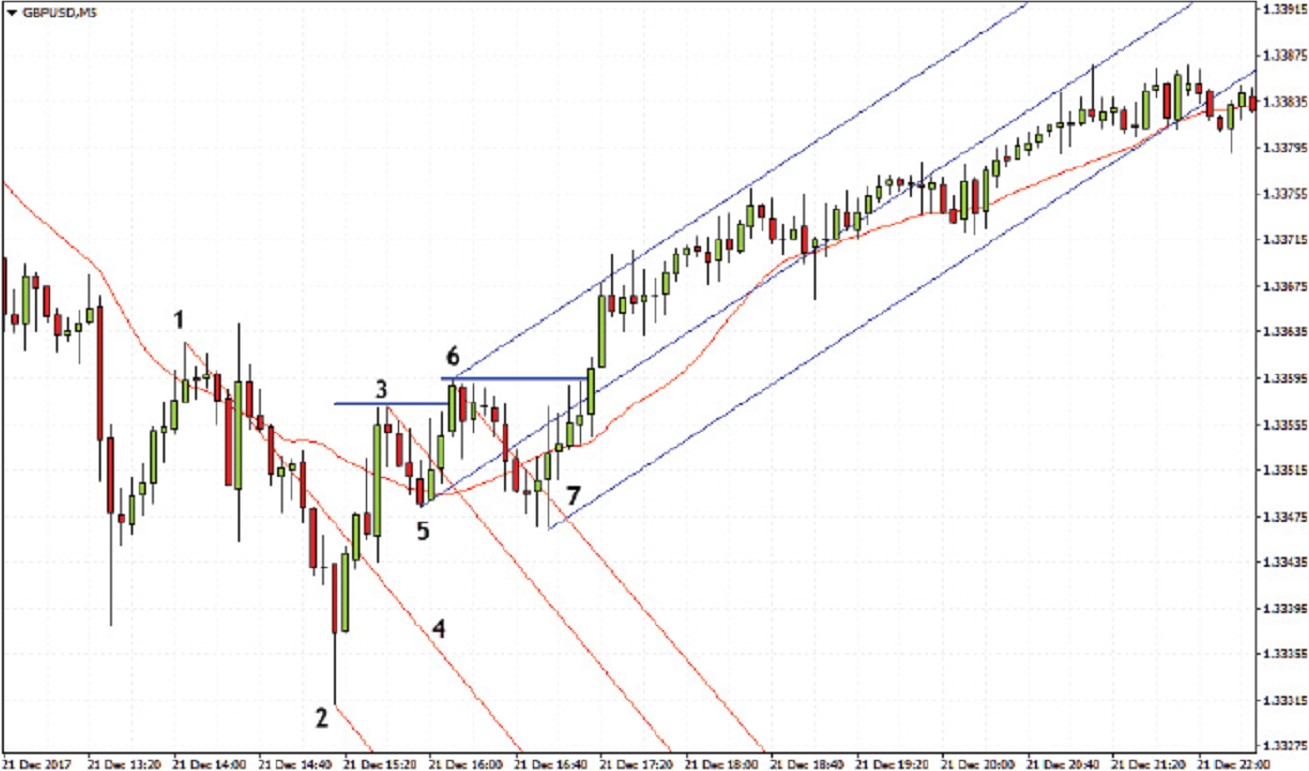

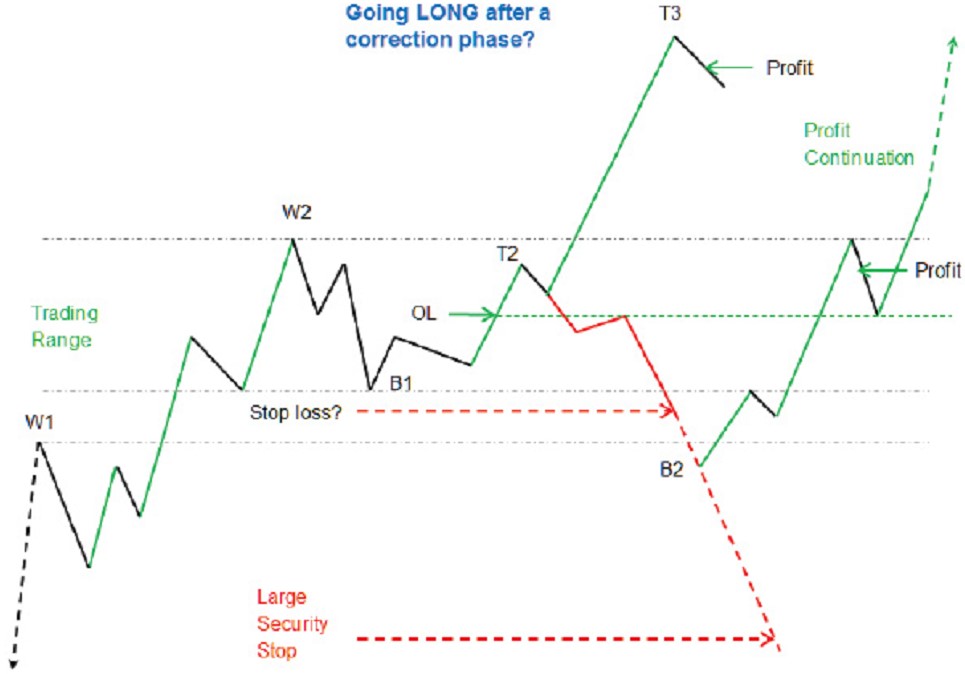

Возможна также ситуация, когда после коррекции вы ожидаете продолжения движения вверх (вниз). На графике 8 это происходит, когда движение вверх волнами W1-W2 входит в торговый диапазон.

Рисунок 8. Торговля на продолжение в лонг или в шорт

После дна B1 появляется более высокое дно, которое может означать продолжение восходящего движения еще одной импульсной волной. Поэтому можно открыть позицию в лонг на OL и поставить технический стоп на несколько пипсов ниже предыдущего дна B1. Если это в самом деле продолжение, можно забрать прибыль на следующей после Т2 волне - Т3.

Но существует вероятность обвала цены через нижнюю границу торгового диапазона и срабатывания технического стопа. В этом случае сделка закроется с убытком.

Чтобы избежать убытка, можно увеличить технический стоп-лосс, сделав его значительно шире. Это позволит пережить более крупную коррекцию предыдущего движения и все-таки заработать, когда, после большой коррекции, долгосрочное движение вверх возобновится. Чтобы доказать себе, что это – разумное решение, следует пользоваться техническими инструментами.

Многие начинающие трейдеры любят использовать маленькие стопы. Однако самая лучшая возможность заработать в сделке – это использовать широкие стопы. В то же время, важно, чтобы параметры стопового ордера согласовались с уровнем риска, который вы можете себе позволить. Независимо от того, насколько сильным кажется долгосрочный или краткосрочный тренд, всегда нужно защищать свои позиции. Вот зачем нужны защитные стоповые ордера. Эмоции всегда влияют на процесс принятия решений, и, если вы не ставите стоповые ордера, ваши убытки могут вырасти.

Но где устанавливать стоп-лосс? Если поставить его дальше, шансы заработать выше, но и риск увеличивается. С другой стороны, расположение стоповых ордеров слишком близко к текущей цене приведет к тому, что их будет слишком часто выбивать.

Использование коротких технических стопов

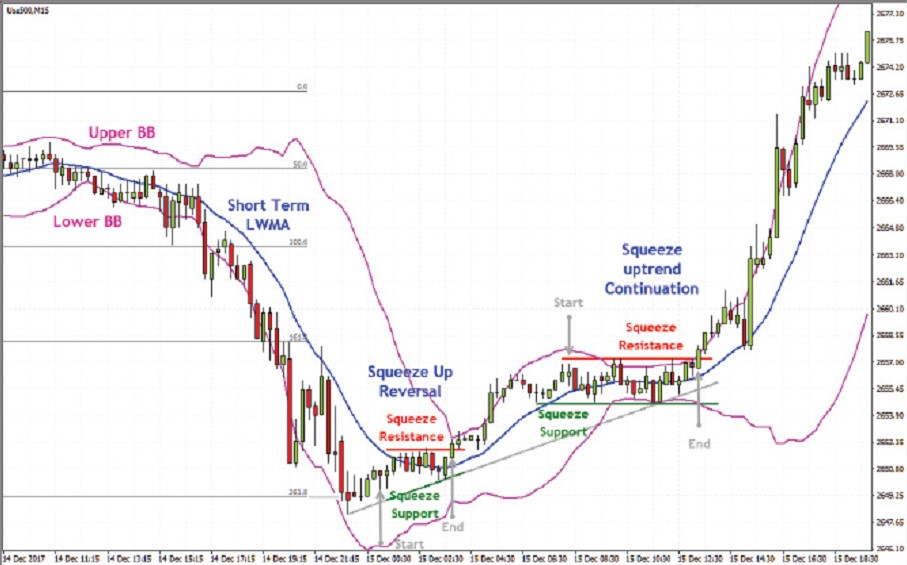

Короткие технические стоповые ордера желательно располагать вблизи уровней поддержки и сопротивления. Если же стоп находится слишком далеко, и риск слишком высок, следует привести количество лотов или общую стоимость позиции в соответствие с таким стоповым уровнем. На рисунке 9 приведен 5-минутный график GBPUSD. Цена ходит в горизонтальном диапазоне (1). Когда цена пробивает нижнюю границу торгового диапазона (3), я открываю позицию в шорт. Самый ближний начальный стоповый уровень должен находиться над самым высоким High торгового диапазона (4) - возможной точкой начала падения.

Рисунок 9. Короткие стопы

После того, как рынок начал идти в вашу сторону, можно привести параметры начального стопового ордера в соответствие с фактическим риском (5). После того, как в нисходящем движении наметился откат, можно с помощью вил (2) или уровней Фибоначчи (6) построить проекцию цели. Когда цель достигнута, сделку лучше закрыть.

Когда имеется достаточная нереализованная прибыль, можно начать использовать следящий стоп, расположив его за уровенем последнего, самого нижнего High (7). Этот следящий стоп должен быть достаточно большим, поскольку нужно оставаться в сделке, пока не будет достигнут целевой уровень цены. С другой стороны, нужно закрыть сделку с прибылью, если цена уже развернулась. Когда цель достигнута, и шортовая сделка закрыта, начинайте искать разворот или продолжение понижающегося тренда после фазы коррекции.

Я принимаю решение открыть сделку в лонг после того, как цена сформирует новый, более высокий High, пробьет уровень сопротивления (10), бывшую поддержку, и пробьет верхнюю границу нисходящего канала вил (8). В такой момент я могу построить проекцию Фибоначчи, основываясь на последнем зигзаге вниз, и найти проекции цены 161.8% и 261.8% (9). Примерно час спустя я могу построить восходящие вилы (12). Можно поставить начальный стоп непосредственно под самым нижним Low, но можно также применить более короткий стоп (11) - под подтвержденной линией поддержки/сопротивления (10). После того, как цена дойдет до медианной линии вил, можно начать использовать следящий стоп (14), размер которого по ходу вверх (15) корректируется, или использовать фиксированный стоп, привязанный к повышающимся Low.

Повторюсь, следящий стоп должен быть достаточно большим, потому что нужно оставаться в сделке, пока цена не дойдет до целевого уровня. Но с другой стороны, сделка должна быть закрыта с прибылью, если цена развернется.