27 июня 2018 Вести Экономика

Последние примерно двадцать лет стоимость финансовых и реальных активов находилась в стадии бурного роста, что привело к грандиозному отрыву этой стоимости от реальности, поскольку мировая экономика развивается вовсе не такими темпами.

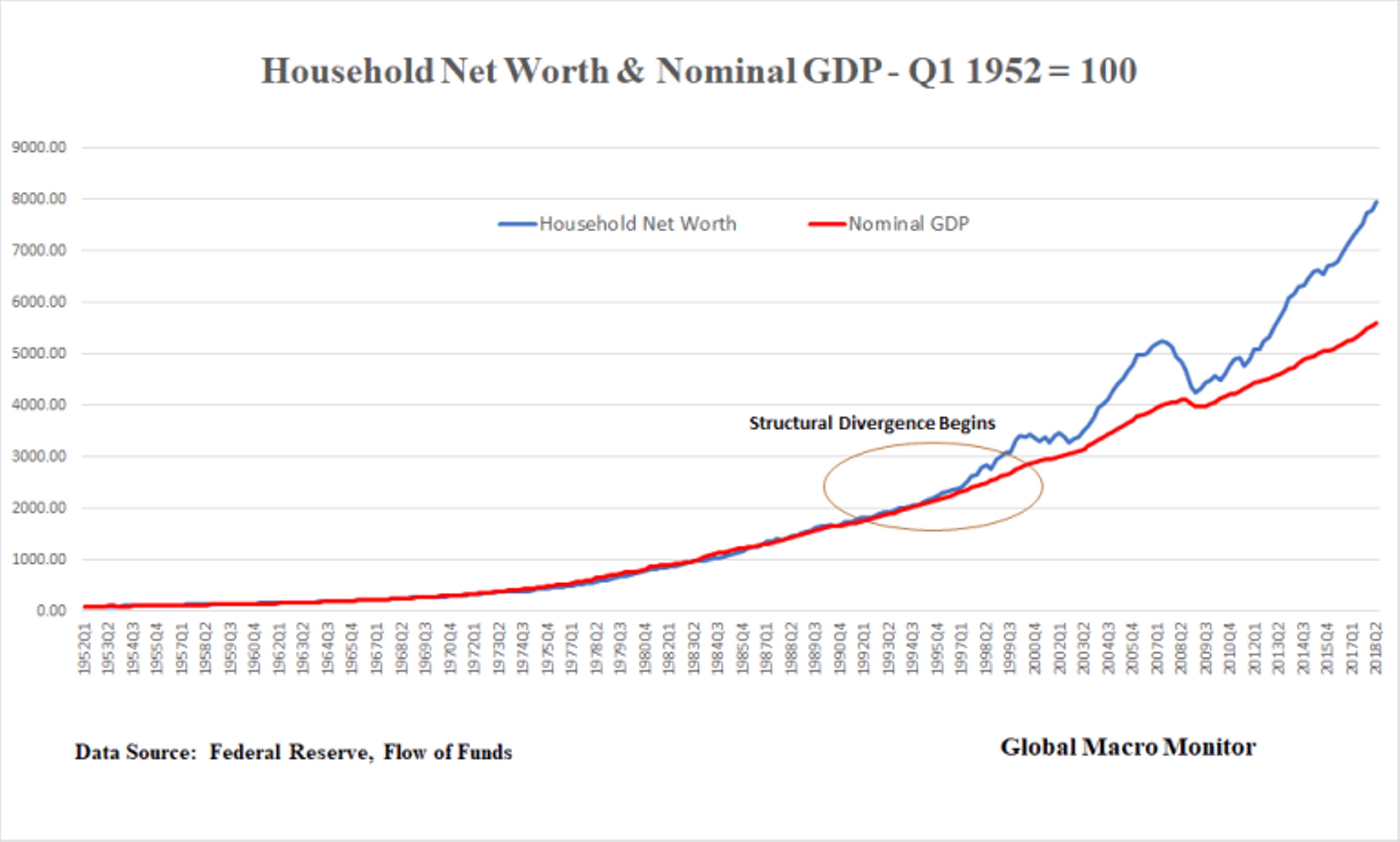

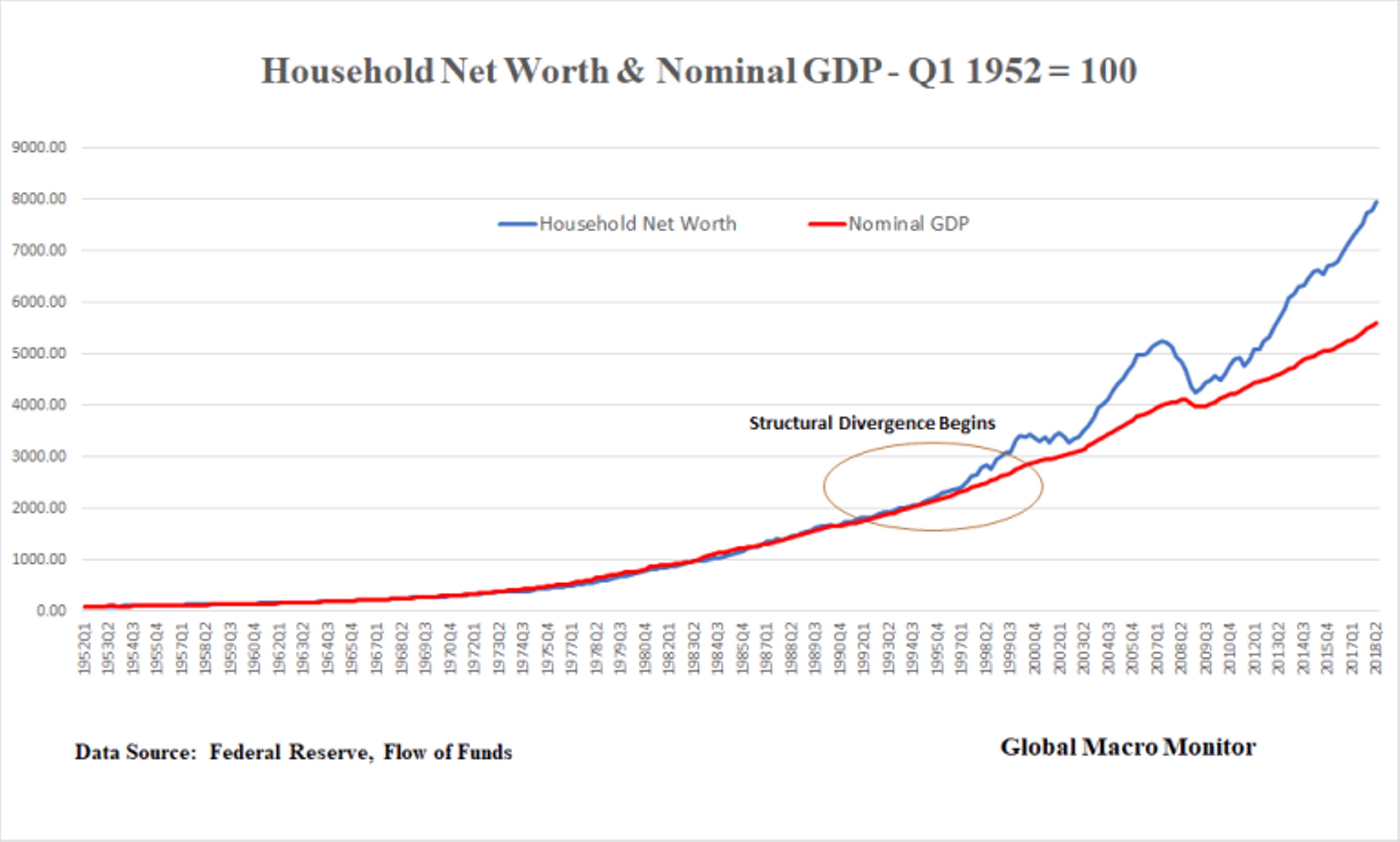

Приведем несколько наглядных примеров. Благосостояние домохозяйств, измеряемое суммой реальных и финансовых активов за вычетом обязательств, достигло рекордных значений $102 трлн.

Этот показатель радикально отдалился от глобального ВВП. Во время финансового кризиса 2008 г. оба этих показателя на короткое время снова сблизились, но затем расхождение пошло еще более высокими темпами.

Отчасти во всем виноваты мировые регуляторы. Именно они, особенно это касается Федеральной резервной системы, всеми силами пытались добиться эффекта богатства домохозяйств. В результате экономика превратилась в замкнутый круг, движимый ростом цен активов, где эффект богатства стимулирует экономический рост (как потребление, так и инвестиционную уверенность), который в свою очередь опять ведет к росту цен активов, а затем опять к росту эффекта богатства.

Авторы издания Global Macro Monitor находят смешными объяснения аналитиков, утверждающих, что рынки активов движимы фундаментальными и финансовыми результатами деятельности корпораций.

На самом деле именно центробанки заставили рынки стремительно расти, а это в свою очередь повысило потребительский спрос, поскольку из-за роста стоимости активов население ощущало себя богаче. Как итог, это позволило улучшить финансовые показатели компаний. Кроме того, нулевые ставки позволили этим же корпорациям рефинансировать дорогие займы и занимать миллиарды долларов для обратного выкупа акций, что опять же привело к повышению стоимости активов.

Складывается ощущение, что руководство центробанков прекрасно понимает опасность авантюры, в которую они ввязались, именно поэтому они так опасались любого более-менее значительного падения стоимости финансовых активов.

Приведенный выше выше график также иллюстрирует, что структурное расхождение цен активов и экономики началось примерно в 1995 г. До этого момента цены активов колебались вокруг тренда роста номинального ВВП, то есть они увеличивались примерно на величину реального экономического роста плюс инфляция в течение почти 50 лет.

Что изменилось? Авторы считают, что дело в глобализации, ведь именно в то время получил распространение интернет, начали активно развиваться экономики Китая, Индии и так далее.

Тогда же, в конце 1990-х гг., случился азиатский кризис, кризис в России и Мексике. В основном это произошло из-за краткосрочного притока "горячего капитала". Позже эти страны выучили урок и начали вмешиваться в валютный рынок, не позволяя валютам слишком сильно укрепляться.

В результате состоялся масштабный рост глобальных валютных резервов, которые затем по большей части были переправлены на финансовые рынки США. Наводнение американских рынков иностранными частными и государственными капиталами сыграло значительную роль в построении "дотком-пузыря" и "пузыря" на рынке американской недвижимости.

Сейчас Штаты в лице Дональда Трампа проводят политику антиглобализации, во всяком случае это выглядит именно так.

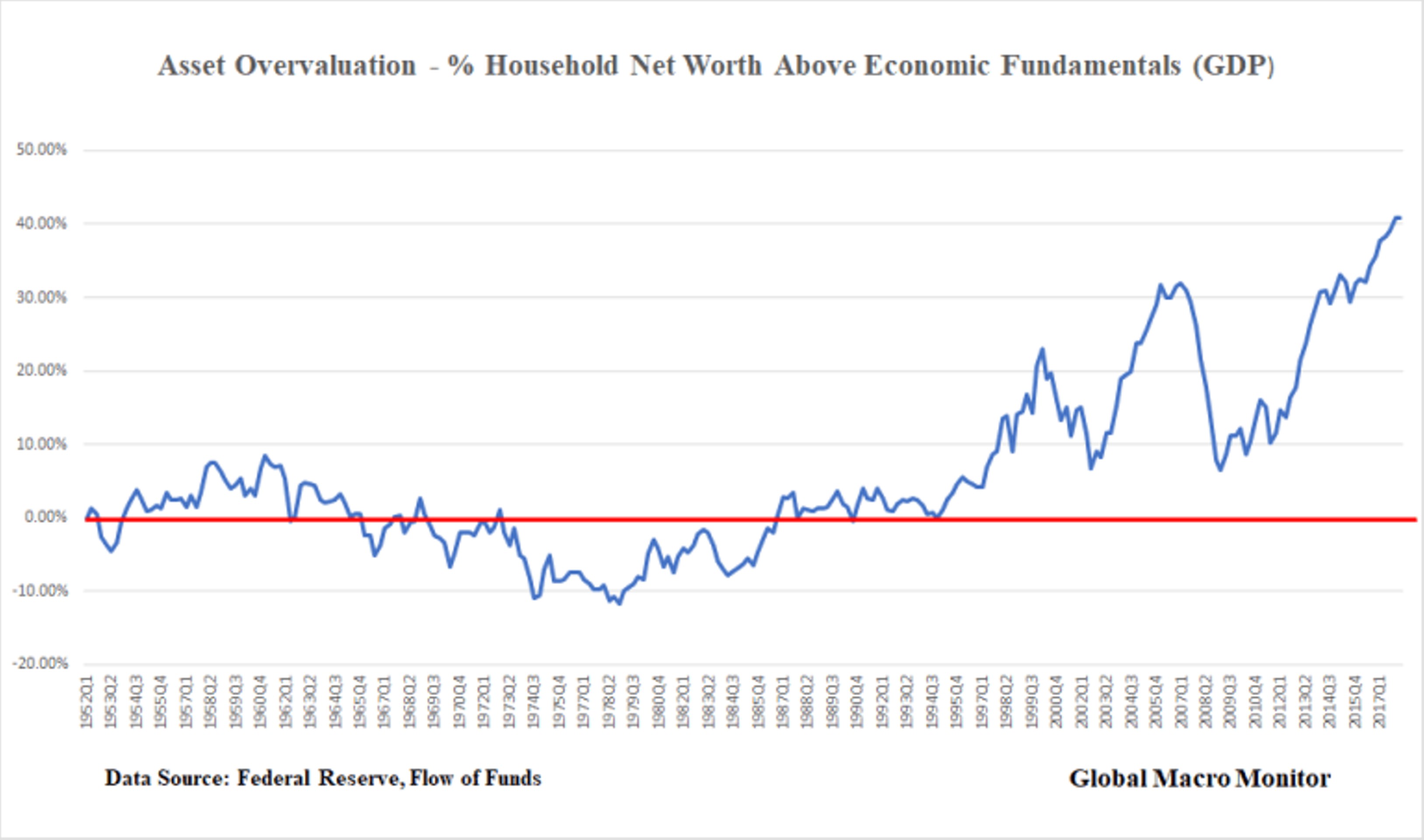

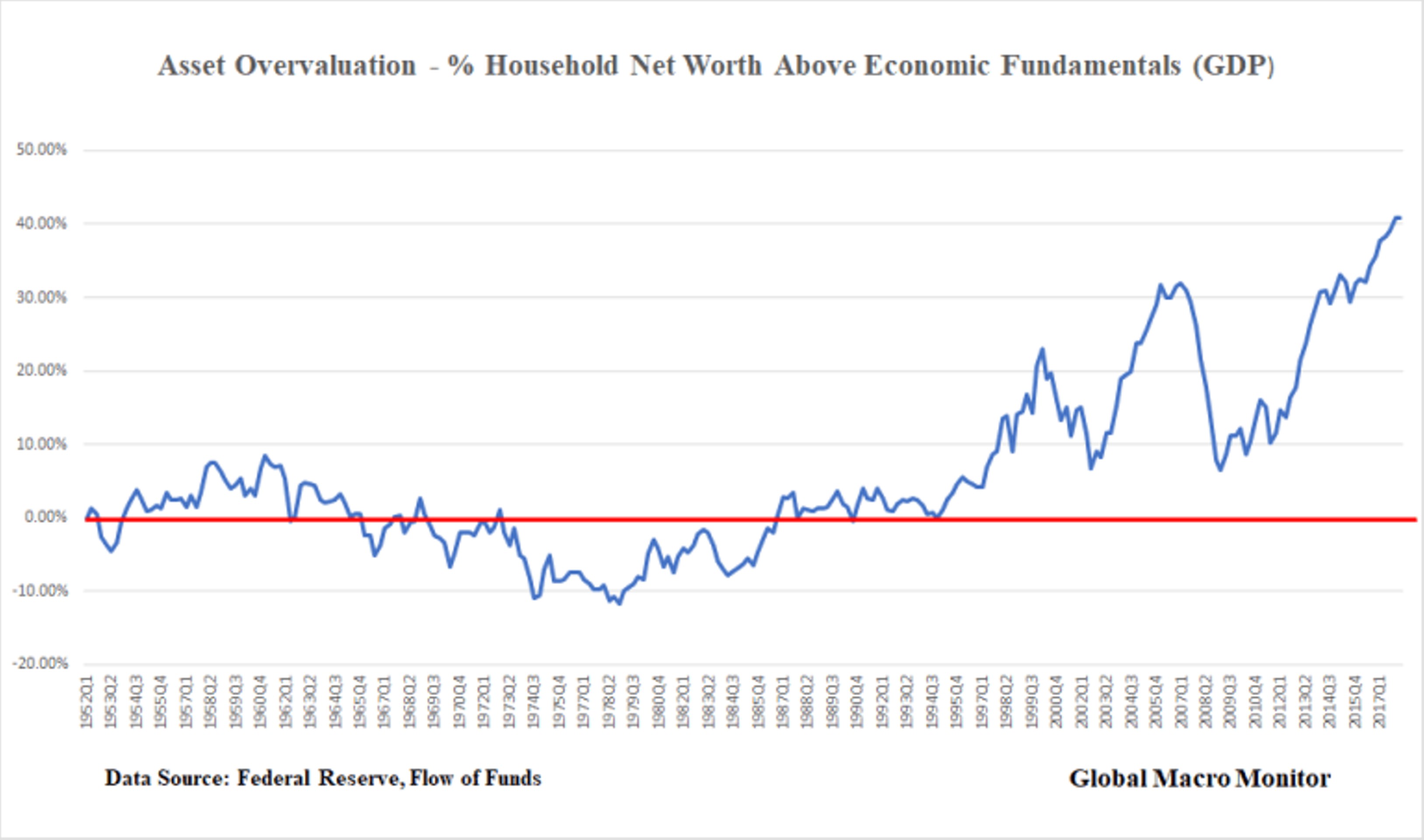

Ниже приведем график, который показывает, что цены активов переоценены относительно экономики на 40%.

Очевидно, что возврат к фундаментальным значением будет очень болезненным, так как для этого рынкам придется испытать обвал.

Приведем несколько наглядных примеров. Благосостояние домохозяйств, измеряемое суммой реальных и финансовых активов за вычетом обязательств, достигло рекордных значений $102 трлн.

Этот показатель радикально отдалился от глобального ВВП. Во время финансового кризиса 2008 г. оба этих показателя на короткое время снова сблизились, но затем расхождение пошло еще более высокими темпами.

Отчасти во всем виноваты мировые регуляторы. Именно они, особенно это касается Федеральной резервной системы, всеми силами пытались добиться эффекта богатства домохозяйств. В результате экономика превратилась в замкнутый круг, движимый ростом цен активов, где эффект богатства стимулирует экономический рост (как потребление, так и инвестиционную уверенность), который в свою очередь опять ведет к росту цен активов, а затем опять к росту эффекта богатства.

Авторы издания Global Macro Monitor находят смешными объяснения аналитиков, утверждающих, что рынки активов движимы фундаментальными и финансовыми результатами деятельности корпораций.

На самом деле именно центробанки заставили рынки стремительно расти, а это в свою очередь повысило потребительский спрос, поскольку из-за роста стоимости активов население ощущало себя богаче. Как итог, это позволило улучшить финансовые показатели компаний. Кроме того, нулевые ставки позволили этим же корпорациям рефинансировать дорогие займы и занимать миллиарды долларов для обратного выкупа акций, что опять же привело к повышению стоимости активов.

Складывается ощущение, что руководство центробанков прекрасно понимает опасность авантюры, в которую они ввязались, именно поэтому они так опасались любого более-менее значительного падения стоимости финансовых активов.

Приведенный выше выше график также иллюстрирует, что структурное расхождение цен активов и экономики началось примерно в 1995 г. До этого момента цены активов колебались вокруг тренда роста номинального ВВП, то есть они увеличивались примерно на величину реального экономического роста плюс инфляция в течение почти 50 лет.

Что изменилось? Авторы считают, что дело в глобализации, ведь именно в то время получил распространение интернет, начали активно развиваться экономики Китая, Индии и так далее.

Тогда же, в конце 1990-х гг., случился азиатский кризис, кризис в России и Мексике. В основном это произошло из-за краткосрочного притока "горячего капитала". Позже эти страны выучили урок и начали вмешиваться в валютный рынок, не позволяя валютам слишком сильно укрепляться.

В результате состоялся масштабный рост глобальных валютных резервов, которые затем по большей части были переправлены на финансовые рынки США. Наводнение американских рынков иностранными частными и государственными капиталами сыграло значительную роль в построении "дотком-пузыря" и "пузыря" на рынке американской недвижимости.

Сейчас Штаты в лице Дональда Трампа проводят политику антиглобализации, во всяком случае это выглядит именно так.

Ниже приведем график, который показывает, что цены активов переоценены относительно экономики на 40%.

Очевидно, что возврат к фундаментальным значением будет очень болезненным, так как для этого рынкам придется испытать обвал.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба