21 марта 2019 LiteForex Демиденко Дмитрий

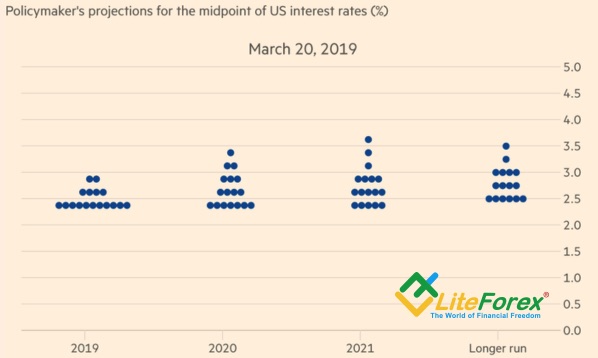

«Голубиный» сюрприз от ФРС. Иначе назвать итоги мартовской встречи центробанка сложно. Инвесторы всерьез рассчитывали, что регулятор верит в возможность восстановления экономики США после традиционно слабого первого квартала. Чтобы это продемонстрировать, FOMC достаточно было показать ожидания одного акта монетарной рестрикции в 2019. По факту из 17-ти чиновников 11 считают, что ставка в текущем году останется на уровне 2,5%. В декабре таких было двое… И хоть Федрезерв оставил себе путь для отступления в виде прогноза об ужесточении денежно-кредитной политики в 2020, рынок не верит, что цикл нормализации возобновится.

Прогнозы FOMC по ставке по федеральным фондам

Источник: Financial Times.

Одновременно центробанк снизил прогноз экономического роста с 2,3% до 2,1%, продемонстрировав инвесторам сомнения, что масштабный фискальный стимул способен разогнать ВВП до перманентных +3%. Экономика возвращается к тренду, а ставки – к нормальным уровням. Таково мнение ФРС, хотя на самом деле текущие уровни затрат по займам низки по историческим меркам. Так реальная ставка в настоящее время составляет 0,25%, а в 2006 – 2,75%, в 2000-4%. В эти годы Федрезерв завершал цикл монетарной рестрикции. Регулятор намерен прекратить сокращение баланса в сентябре. Его размер составит $3,5 трлн или 17% от ВВП. В 2006 речь шла о цифре в 6% от ВВП.

Таким образом, нормальные уровни ставки и баланса на самом деле далеки от нормальных, и у ФРС не будет достаточного количества боеприпасов, чтобы бороться с новым кризисом. Центробанк подумает об этом завтра. Сегодня же реалии таковы, что сильный рынок труда не продуцирует разгон инфляции, а выцветание эффекта фискального стимула приводит к замедлению экономики.

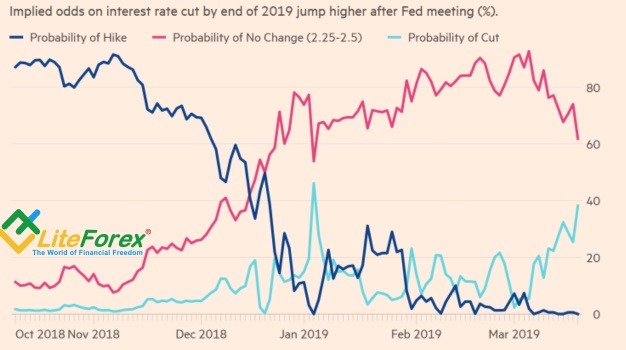

После заявления Джерома Пауэлла о том, что пройдет длительное время, прежде чем инфляция и занятость подадут сигнал о необходимости внесения изменений в монетарную политику, срочный рынок повысил вероятность снижения ставки по федеральным фондам в 2019 с менее чем 30% до 35%. Capital Economics называет текущий экономический прогноз FOMC чересчур оптимистичным и считает, что ФРС снизит ставку на 75 б.п в 2019-2020. На рынке начинают циркулировать слухи, что ужесточив денежно-кредитную политику в декабре, центробанк совершил ошибку. Он должен ее исправить при помощи возврата к прежнему уровню в 2,25%.

Динамика вероятности изменения ставки ФРС

Источник: Financial Times.

Как я и предполагал, прорыв нижней границы консолидации 1,125-1,15 парой EUR/USD оказался ложным пробоем, а возврат котировок выше середины торгового диапазона создает мощный плацдарм для движения пары на север с растущими рисками восстановления долгосрочного «бычьего» тренда. Для этого необходимы позитивные сигналы от немецкой экономики и завершение торговых войн. Увы, но заявление Дональда Трампа о том, что импортные пошлины будут оставаться на прежних уровнях даже после заключения соглашения с Китаем, может спутать все карты. Впрочем, если бы на Forex все было прозрачно, разве был бы он таким интересным?

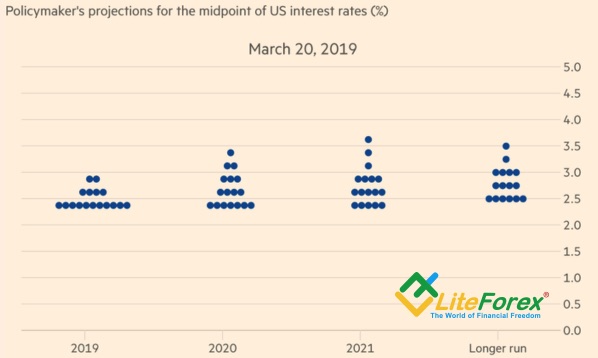

Прогнозы FOMC по ставке по федеральным фондам

Источник: Financial Times.

Одновременно центробанк снизил прогноз экономического роста с 2,3% до 2,1%, продемонстрировав инвесторам сомнения, что масштабный фискальный стимул способен разогнать ВВП до перманентных +3%. Экономика возвращается к тренду, а ставки – к нормальным уровням. Таково мнение ФРС, хотя на самом деле текущие уровни затрат по займам низки по историческим меркам. Так реальная ставка в настоящее время составляет 0,25%, а в 2006 – 2,75%, в 2000-4%. В эти годы Федрезерв завершал цикл монетарной рестрикции. Регулятор намерен прекратить сокращение баланса в сентябре. Его размер составит $3,5 трлн или 17% от ВВП. В 2006 речь шла о цифре в 6% от ВВП.

Таким образом, нормальные уровни ставки и баланса на самом деле далеки от нормальных, и у ФРС не будет достаточного количества боеприпасов, чтобы бороться с новым кризисом. Центробанк подумает об этом завтра. Сегодня же реалии таковы, что сильный рынок труда не продуцирует разгон инфляции, а выцветание эффекта фискального стимула приводит к замедлению экономики.

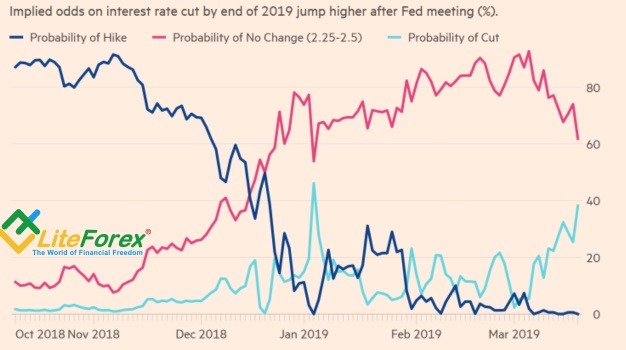

После заявления Джерома Пауэлла о том, что пройдет длительное время, прежде чем инфляция и занятость подадут сигнал о необходимости внесения изменений в монетарную политику, срочный рынок повысил вероятность снижения ставки по федеральным фондам в 2019 с менее чем 30% до 35%. Capital Economics называет текущий экономический прогноз FOMC чересчур оптимистичным и считает, что ФРС снизит ставку на 75 б.п в 2019-2020. На рынке начинают циркулировать слухи, что ужесточив денежно-кредитную политику в декабре, центробанк совершил ошибку. Он должен ее исправить при помощи возврата к прежнему уровню в 2,25%.

Динамика вероятности изменения ставки ФРС

Источник: Financial Times.

Как я и предполагал, прорыв нижней границы консолидации 1,125-1,15 парой EUR/USD оказался ложным пробоем, а возврат котировок выше середины торгового диапазона создает мощный плацдарм для движения пары на север с растущими рисками восстановления долгосрочного «бычьего» тренда. Для этого необходимы позитивные сигналы от немецкой экономики и завершение торговых войн. Увы, но заявление Дональда Трампа о том, что импортные пошлины будут оставаться на прежних уровнях даже после заключения соглашения с Китаем, может спутать все карты. Впрочем, если бы на Forex все было прозрачно, разве был бы он таким интересным?

/templates/new/dleimages/no_icon.gif

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба