6 мая 2019 ITI Capital

Глобальные рынки

За неделю с 26 апреля по 3 мая, захватившую начало майских праздников в России, основной спрос на риск наблюдался на американском рынке акций, в этот раз в большой степени ввиду хороших экономических данных и отчетности компаний, в основном медицинского сектора. Экономические данные и темпы роста чистой прибыли компаний существенно превысили ожидания рынка и сводят на нет угрозу рецессии в США и экономического замедления на более долгий срок. Замедление в феврале и частично в марте явно указывает на сезонный фактор. Важно отметить, что сам индекс акций США, S&P 500, активно не растет и консолидировался на отметке 2940 пунктов. Растут отдельные компании и сектора, в основном медицинская и финансовая отрасли. Более активный рост показывает европейский рынок, например, DAX (+1,1%). Существенное замедление показывают развивающиеся рынки, такие как Китай (-4%), Турция, Бразилия (-3%) и Россия (-2%).

За неделю максимальный рост в США показали компании малой капитализации (+2%), биотехнологии и сектор медицинских услуг. Основной риск для медицинского сектора несет перспектива распространения программы Medicare на всех американцев, которое способно подорвать модели извлечения прибыли большинства компаний отрасли. Сам индекс S&P 500 вырос на скромные 0,3%. Ранее мы определяли и рекомендовали этот сектор как защитный, поскольку он демонстрирует максимальный рост чистой прибыли среди остальных секторов в первом квартале. Среди отдельных компаний максимальный рост за неделю показали Newell Brands (+16%), Incyte (+10,7%), Seagate (+10%) и General Electric (+9,7%). В числе аутсайдеров оказались компании нефтегазовой промышленности. Средний рост по бумагам из нашего защитного портфеля составил 5%.

Экономические данные в США свидетельствуют о преждевременных опасениях

Рост ВВП за первый квартал превысил ожидания рынка на 1% и составил 3,2%. Согласно статистике, заметно выросли расходы населения кв./кв.; до максимума с конца 2006 г., что указывает на рост инфляции. В то же время в прошлую пятницу рост занятости в США также существенно превысил ожидания рынка и составил 236 тыс. за апрель (максимум с января 2019 г.), общий уровень безработицы составил 3,6% — минимум с третьего квартала 1969 г.

Вопреки этому рост часовой зарплаты г/г не изменился. Рынок разочаровали лишь данные по промышленному производству (ISM Manufacturing) за апрель, которые оказались существенно ниже прогнозов, но остались выше 50 пунктов, что указывает на рост производства, который продолжается более низкими темпами.

В целом для ФРС складывается идеальная ситуация (goldilocks), когда экономика продолжает расти, но при этом не перегревается, что демонстрирует стагнация в инфляции. Надежда на дальнейший рост ВВП остается, поэтому с такими данными ФРС нет смысла ни понижать ставки в этом году, ни повышать. Как следствие, во время заседания в среду, 1 мая, глава ФРС несколько ужесточил риторику. Глава Федрезерва Джером Пауэлл заявил в ходе пресс-конференции по итогам заседания, что Центробанк по-прежнему прилагает все усилия, чтобы достичь целевого уровня инфляции. Он отметил, что отставание инфляции в США от таргетируемого уровня в 2% следует считать временным и транзитным явлением, назвав нынешний курс американской денежно-кредитной политики «целесообразным». Другими словами, ФРС оставляет надежду, что инфляция достигнет ключевого уровня в 2% и, следовательно, у рынка сохраняются завышенные ожидания по снижению ставки.

Период отчетности американских компаний подходит к концу, но результаты продолжают удивлять рынок

По состоянию на 3 мая 78% компаний, входящих в S&P 500, успели отчитаться о результатах за первый квартал 2019 г. С точки зрения прибыли, число компаний, сообщивших о том, что прибыль на акцию превзошла прогнозы (76%), превысило средний показатель за пять лет. В целом, компании сообщают о доходах, которые на 5,6% выше оценок, что также выше среднего показателя за пять лет. Комбинированная прибыль (включает фактические результаты для компаний, которые отчитались, и оценочные результаты компаний, которые еще не отчитались) по состоянию на пятницу, 3 мая, снизилась в первом квартале на 0,8%, что меньше, чем снижение прибыли на 2,3% неделей ранее. Неожиданный рост доходов, о которых сообщили компании многих секторов (главным образом, здравоохранения), привели к замедлению снижения доходов в течение недели. Если фактическое снижение прибыли за квартал составит 0,8%, то индекс впервые зафиксирует годовое снижение прибыли со второго квартала 2016 г. (-3,2%).

Динамика сырьевых активов

Максимальный рост показали цены на железную руду (+2%), в аутсайдерах оказались нефть (-2%) ввиду роста запасов в США и попытки заставить ОПЕК отказаться от сокращения добычи в июне.

Доллар/рубль

Рубль оказался под давлением и тестировал отметку 65,53 руб. к доллару в условиях незначительных объемов торговли ввиду удешевления нефти и продаж валют развивающихся стран. В итоге рубль потерял больше 1%, что сопоставимо с другими валютами развивающихся стран.

Предстоящая неделя — зарубежные рынки

Президент США Дональд Трамп в пятницу.ю 3 мая, заявил, что Вашингтон может выйти на сделку с Пекином в течение пары недель. «Если этого не случится — не беда», — добавил он.

Понедельник

Индекс промпроизводства КНР от Caixin, PMI сферы услуг

Вторник

Производственные заказы в ФРГ

Среда

Вице-премьер Госсовета КНР Лю Хэ возвращается в Вашингтон для проведения заключительного раунда торговых переговоров. Белый дом усилил давление, чтобы выйти на сделку, предупредив, что он может отказаться от переговоров

Промышленное производство в ФРГ.

Четверг

Выступление председателя ФРС Джерома Пауэлла и ряда глав ФРБ на конференции в Вашингтоне

Пятница

Инфляция в США за апрель, прогноз 2% г/г, 0,4% м/м. Базовая инфляция, как ожидается, повысилась на 2% г/г, на 0,2% м/м

Нефть

Нефтяные котировки продолжили коррекцию с пикового значения 24 апреля ($74,6/барр.), снизившись за прошедшую неделю на 1,1%, до $70,85/барр. В четверг Brent упал на 2% на фоне данных EIA: коммерческие запасы нефти в США выросли на 9,9 млн барр., что стало наивысшим приростом с сентября 2017 г., а добыча достигла 12,3 млн б/с.

Со 2 мая вступил в силу полный запрет на покупку иранской нефти в соответствии с санкциями США. По оценкам экспертов, это приведет к сокращению экспорта из Ирана до 400–700 тыс. б/с в мае по сравнению с 1 млн б/с в апреле. Иран продолжит поставлять нефть в погашение кредитов от Китая и Индии, официальные лица также подтвердили, что страна будет вынуждена использовать нелегальные каналы продажи нефти.

Россия достигла запланированного в рамках соглашения ОПЕК+ уровня сокращения добычи в 228 тыс. б/с к концу апреля, за апрель объем добычи сократился к октябрю 2018 г. на 213 тыс. б/с (без учета СРП). На наш взгляд, Саудовская Аравия сможет стабилизировать общий объем поставок ОПЕК, несмотря на падение поставок из Ирана и Венесуэлы, поэтому давление на цены за счет растущей добычи в США и неопределенности в отношении роста спроса будет сохраняться.

График недели

Российский рынок

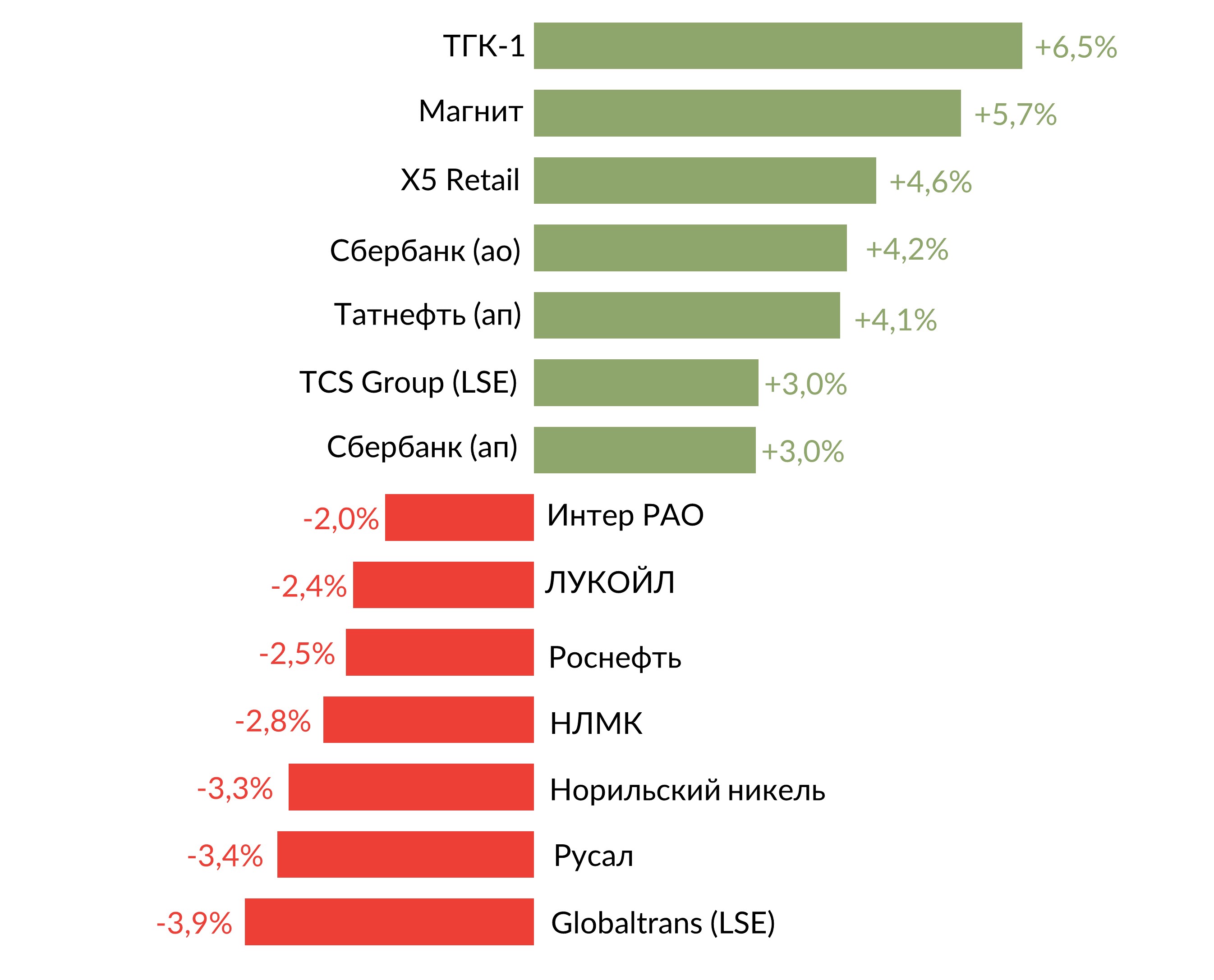

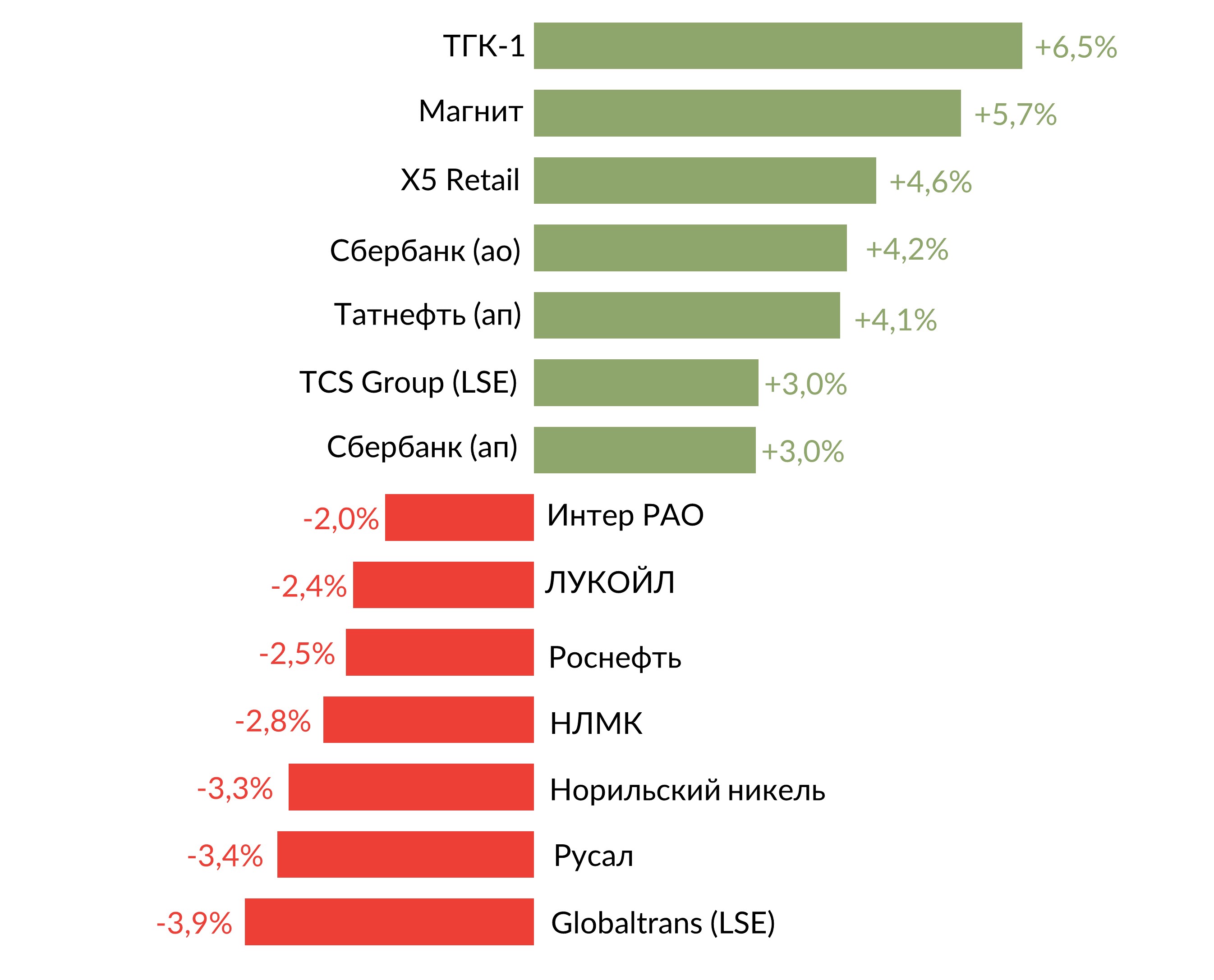

На прошлой неделе торги на бирже были вялыми ввиду праздничных дней. Индекс Мосбиржи вырос на 0,67%, РТС — на 0,11%.

Лидерами роста стали ТГК-1 (+6,5%), Магнит (+5,7%), X5 Retail Group (+4,6%), Сбербанк ао (+4,2%), Татнефть ап (+4,1%), TCS Group (+3%), Сбербанк ап (+3%).

В числе аутсайдеров оказались Globaltrans (-3,9%), Русал (-3,4%), Норильский никель (-3,3%), НЛМК (-2,8%), Роснефть (-2,5%), Лукойл (-2,4%), Интеррао (-2%)

Предстоящая неделя — российский рынок

На предстоящей короткой неделе на российском рынке ожидается затишье. Финансовые результаты по МСФО за 1К19 опубликует компания Юнипро.

Ранее компания сообщала о росте выработки электроэнергии за 1К19 на 7,5% г/г и уменьшении производства тепловой энергии на 11,1%.

Модельные портфели / Торговые идеи

Мы запустили краткосрочную корзину акций с наибольшей дивидендной доходностью.

Акции Baker Huges упали ниже уровня открытия нашей торговой идеи после выхода 30 апреля отчетности за 1К19. Несмотря на чистую прибыль выше ожиданий рынка, негативный свободный денежный поток разочаровал инвесторов. Менеджмент компании сохранил позитивные ожидания на текущий год в целом и продолжает фокусироваться на росте доли компании на рынке, повышении рентабельности и денежного потока, в связи с чем мы ожидаем роста котировок в ближайшие месяцы.

Новости компаний — отчетность

Ожидаемо сильные финансовые результаты за прошлый год опубликовали Газпром и Сургутнефтегаз.

Выручка группы Газпром за 2018 г. выросла до 8,2 трлн руб. (+25,6% г/г) на фоне роста объемов продаж нефти и газа, а также более высоких цен реализации. Показатель EBITDA достиг 2,6 трлн руб. (+77%), а чистая прибыль удвоилась за год, составив 1,46 трлн руб., оба показателя превысили консенсус-прогноз аналитиков. Капиталовложения увеличились на 16,6% относительно 2017 г., до 1,6 трлн руб., чистый денежный поток был маржинально отрицательным (-22 млн руб. против −219 млн руб. в 2017 г.)

Сургутнефтегаз отчитался о росте выручки по МСФО за 2018 г. на 32%, до 1,56 трлн руб., EBITDA достигла 482 млрд руб. (+43% г/г). Чистая прибыль компании выросла в 4,4 раза, до 850 млрд руб., за счет дохода по курсовым разницам в 529 млрд руб. по сравнению с убытком в 2017 г.

Также компания представила результаты за 1К19 по РСБУ, согласно которым выручка компании увеличилась до 394 млрд руб. (+23% г/г), прибыль от продаж достигла 112 млрд руб. (+63% г/г), при этом чистый убыток составил 82 млрд руб. против прибыли 62 млрд руб. годом ранее, что связано с отрицательной курсовой разницей на фоне укрепления рубля.

ММК сообщила о снижении основных финансовых показателей по МСФО за 1К19 относительно предыдущего квартала и 1К18 на фоне негативной динамики объемов продаж и цен реализации. Выручка снизилась до $1,84 млрд (-6,4% кв./кв.), EBITDA — до $440 млн (-18,1% кв./кв.) в связи с ростом цен на железную руду , чистая прибыль — до $224 млрд (-8,2% кв./кв.). При этом компания продемонстрировала сильный свободный денежный поток в размере $260 млн (+8,8% кв./кв., +79% г/г).

Детский мир отчитался о росте выручки за 1К19 по МСФО на 16,1% г/г , до 27,9 млрд руб., в том числе объем выручки интернет-магазина вырос на 74% г/г, до 2,6 млрд руб., выручка сети в Казахстане выросла на 60,4% г/г, до 743 млн руб. Скорректированная EBITDA составила 1,9 млрд руб. (+30,1% г/г), рентабельность скорректированной EBITDA выросла на 0,7 п.п. в годовом сопоставлении, до 6,7%. Чистая прибыль снизилась на 13,4% г/г, до 291 млн руб. Показатель чистый долг/скорректированная EBITDA составил 1,8х на конец марта 2019 г.

Магнит опубликовал финансовые результаты по МСФО за 1К19 ниже ожиданий. Общая выручка группы с учетом доходов от аренды и рекламы увеличилась на 10% г/г, до 319,6 млрд руб., EBITDA ретейлера сократилась на 6,5% г/г, до 19,1 млрд руб. (ниже прогнозируемых 21,7 млрд руб.) на фоне снижения валовой маржи и роста доли операционных расходов в продажах. Чистая прибыль существенно сократилась — на 52,2% г/г, до 3,5 млрд руб. (прогноз — 7,4 млрд руб.) за счет роста амортизации и чистых финансовых расходов.

В ходе телефонной конференции менеджмент Магнита сообщил о том, что компания не планирует рассматривать сделки M&A. Компания подтвердила планы по открытию новых магазинов на уровне прошлого года (2 049 единиц), планирует провести ребрендинг 2 тыс. магазинов и открыть 2 тыс. аптек и ожидает по итогам 2019 г. положительный LFL.

Сбербанк опубликовал умеренно позитивные финансовые результаты по МСФО за 1К19. Чистые процентные доходы выросли на 1,2% г/г, до 337,5 млрд. руб., чистые комиссионные доходы увеличились на 10,7% г/г, до 104,5 млрд руб., чистая прибыль составила 226,6 млрд. руб. (+6,8% г/г), при этом чистая прибыль от продолжающейся деятельности практически не изменилась г/г. Рентабельность капитала снизилась на 1,3 п.п. г/г, до 22,9%, но увеличилась на 4,1 п.п. кв./кв.

Veon опубликовала неоднозначные финансовые результаты за 1К19: выручка компании снизилась на 6% г/г, до $2,12 млрд (чуть ниже прогноза в $2,14 млрд), EBITDA оказалась выше ожиданий — $1,3 млрд (+52% г/г, ожидалось $801 млн.) Чистая прибыль компании составила $530 млн против убытка $88 млн годом ранее. Соотношение чистый долг/EBITDA снизилось с 2,5х в 1К18, до 2,2х в 1К19.

Аэрофлот опубликовал финансовые результаты по РСБУ за 1К19, согласно которым выручка компании выросла на 21,1% г/г, до 114 млрд руб., убыток от продаж составил 30,3 млрд руб. (+43% г/г) на фоне высоких затрат на топливо, а чистый убыток увеличился в 1,9 раза г/г, до 16,9 млрд руб.

Ютэйр отчитался о росте выручки по МСФО за 2018 г. на 10%, до 83,6 млрд руб. По итогам года компания получила чистый убыток в размере 22 млрд руб. против чистой прибыли в 2017 г. 2,4 млрд руб. за счет снижения операционной прибыли и значительного роста финансовых расходов (до 29 млрд руб. по сравнению с 8 млрд руб. в 2017 г.)

Аптечная сеть 36,6 сократила выручку в 2018 г. по МСФО на 7%, до 44,66 млрд руб., чистый убыток вырос в 1,8 раза, до 22,9 млрд руб. за счет увеличения обесценения гудвилла, обесценения и списания нематериальных активов и роста финансовых расходов. Чистый долг компании увеличился на 30%, до 69 млрд руб.

Evraz сообщил о росте консолидированного производства стали за 1К19 на 4,1% г/г, до 3,5 млн т, преимущественно вследствие увеличения выплавки чугуна после завершения капитального ремонта доменной печи на ЕВРАЗ ЗСМК в конце 4К18. Производство сырого коксующегося угля увеличилось на 14,7% г/г, до 6,8 млн т. Объем продаж стальной продукции увеличился на 3,9% г/г, до 3,2 млн т, а продажи рядового коксующегося угля уменьшились до 2,7 млн т (-2,1% г/г) с повышенных уровней в 4К18.

Русал отчитался о сокращении производства алюминия в 1К19 на 1,6% кв./кв., до 928 тыс. т, и росте объема продаж до 896 тыс. т (+2,2% кв./кв.). Объемы продаж продукции с добавленной стоимостью упали до 259 тыс. т (-22% кв./кв.) на фоне неопределенных перспектив снятия санкций с компании при заключении контрактов в конце 2018 г. Средняя цена реализации алюминия в 1К19 составила $1949/т (-7,8% кв./кв.) из-за сезонного фактора и неопределенности вокруг торговых переговоров между США и Китаем, негативная динамика сохранится во 2К19, по оценкам менеджмента. По итогам 2019 г. Русал ожидает роста глобального спроса на алюминий на 3%. Операционные результаты выглядят нейтральными для бумаг компании, на наш взгляд.

En+ Group представила смешанные операционные результаты за 1К19. Результаты металлургического сегмента группы соответствуют объявленным результатам Русала, в сегменте электроэнергетики объемы производства электроэнергии выросли на 9,1% г/г, до 19,2 ТВт, в связи с сильной динамикой выработки гидроэлектростанциями (+17,4% г/г). Отпуск тепла уменьшился на 6,2% г/г, до 10,5 млн Гкал. Средние цены реализации электроэнергии на спотовом рынке увеличились в первой и второй ценовых зонах на 10,2% и 10,5% г/г соответственно.

Новости компаний — дивиденды

Менеджмент ММК предложил направить на выплату промежуточных дивидендов 100% FCF, что составляет 1,488 руб. Ожидаемая дивидендная доходность — 3,7%.

Совет директоров МРСК Волги рекомендовал дивиденды за 2018 г. в размере 0,01318622 руб./акция, что предполагает дивидендную доходность 12,8%. Дата закрытия реестра — 10 июня 2019 г.

Совет директоров МРСК Центра рекомендовал дивиденды за 2018 г. в размере 0,0207533 руб./акция. Дивидендная доходность — 6,8%, дата закрытия реестра — 10 июня 2019 г.

Совет директоров Etalon Group рекомендовал дивиденды за 2018 г. в размере $0,19 на акцию и ГДР (против $0,22 по итогам 2017 г.), несмотря на резкое снижение чистой прибыли компании с 7,9 млрд руб., до 37 млн руб. Дивидендная доходность составит 10%.

Совет директоров ТМК рекомендовал не выплачивать дивиденды по итогам 2018 г., поскольку убыток компании за 2018 г. составил $157 тыс.

Новости компаний — сделки

Лента сообщила о закрытии сделки по приобретению компанией Севергрупп 36,08 млн ГДР Ленты (34,45% капитала) у Luna Inc. и Европейского Банка Реконструкции и Развития (ЕБРР) по цене $3,6/ГДР. Севергрупп объявила оферту на выкуп акций и ГДР у прочих акционеров Ленты по цене $18/акция и $3,6/ГДР, которая действительна до 21 мая 2019 г.

АФК Система сообщила об увеличении прямой доли владения в компании Ozon с 19,3%, до 21,9%, в результате приобретения пакетов ряда миноритарных акционеров Ozon. Совокупная доля АФК Системы составит 38,2%, сумма сделки не разглашается.

По данным Ведомостей, АФК Система и Baring Vostok также предоставили онлайн-ретейлеру конвертируемый заем в 10 млрд руб. (в т.ч. АФК — 5,7 млрд руб.) для поддержания стратегии агрессивного завоевания рынка.

Прочие новости

Московская биржа сообщила о росте риска хранения зерна на элеваторах и ряде случаев недостачи зерна, выступающего обеспечением по сделкам своп, предположительно, вследствие хищения. Биржа предпринимает действия для возврата недостающего обеспечения и получения страхового возмещения, подала заявления о возбуждении уголовных дел. В финансовой отчетности по МСФО за 1К19 создан резерв в размере 2,4 млрд руб., который отражает верхнюю оценку рисков возникновения убытков.

За неделю с 26 апреля по 3 мая, захватившую начало майских праздников в России, основной спрос на риск наблюдался на американском рынке акций, в этот раз в большой степени ввиду хороших экономических данных и отчетности компаний, в основном медицинского сектора. Экономические данные и темпы роста чистой прибыли компаний существенно превысили ожидания рынка и сводят на нет угрозу рецессии в США и экономического замедления на более долгий срок. Замедление в феврале и частично в марте явно указывает на сезонный фактор. Важно отметить, что сам индекс акций США, S&P 500, активно не растет и консолидировался на отметке 2940 пунктов. Растут отдельные компании и сектора, в основном медицинская и финансовая отрасли. Более активный рост показывает европейский рынок, например, DAX (+1,1%). Существенное замедление показывают развивающиеся рынки, такие как Китай (-4%), Турция, Бразилия (-3%) и Россия (-2%).

За неделю максимальный рост в США показали компании малой капитализации (+2%), биотехнологии и сектор медицинских услуг. Основной риск для медицинского сектора несет перспектива распространения программы Medicare на всех американцев, которое способно подорвать модели извлечения прибыли большинства компаний отрасли. Сам индекс S&P 500 вырос на скромные 0,3%. Ранее мы определяли и рекомендовали этот сектор как защитный, поскольку он демонстрирует максимальный рост чистой прибыли среди остальных секторов в первом квартале. Среди отдельных компаний максимальный рост за неделю показали Newell Brands (+16%), Incyte (+10,7%), Seagate (+10%) и General Electric (+9,7%). В числе аутсайдеров оказались компании нефтегазовой промышленности. Средний рост по бумагам из нашего защитного портфеля составил 5%.

Экономические данные в США свидетельствуют о преждевременных опасениях

Рост ВВП за первый квартал превысил ожидания рынка на 1% и составил 3,2%. Согласно статистике, заметно выросли расходы населения кв./кв.; до максимума с конца 2006 г., что указывает на рост инфляции. В то же время в прошлую пятницу рост занятости в США также существенно превысил ожидания рынка и составил 236 тыс. за апрель (максимум с января 2019 г.), общий уровень безработицы составил 3,6% — минимум с третьего квартала 1969 г.

Вопреки этому рост часовой зарплаты г/г не изменился. Рынок разочаровали лишь данные по промышленному производству (ISM Manufacturing) за апрель, которые оказались существенно ниже прогнозов, но остались выше 50 пунктов, что указывает на рост производства, который продолжается более низкими темпами.

В целом для ФРС складывается идеальная ситуация (goldilocks), когда экономика продолжает расти, но при этом не перегревается, что демонстрирует стагнация в инфляции. Надежда на дальнейший рост ВВП остается, поэтому с такими данными ФРС нет смысла ни понижать ставки в этом году, ни повышать. Как следствие, во время заседания в среду, 1 мая, глава ФРС несколько ужесточил риторику. Глава Федрезерва Джером Пауэлл заявил в ходе пресс-конференции по итогам заседания, что Центробанк по-прежнему прилагает все усилия, чтобы достичь целевого уровня инфляции. Он отметил, что отставание инфляции в США от таргетируемого уровня в 2% следует считать временным и транзитным явлением, назвав нынешний курс американской денежно-кредитной политики «целесообразным». Другими словами, ФРС оставляет надежду, что инфляция достигнет ключевого уровня в 2% и, следовательно, у рынка сохраняются завышенные ожидания по снижению ставки.

Период отчетности американских компаний подходит к концу, но результаты продолжают удивлять рынок

По состоянию на 3 мая 78% компаний, входящих в S&P 500, успели отчитаться о результатах за первый квартал 2019 г. С точки зрения прибыли, число компаний, сообщивших о том, что прибыль на акцию превзошла прогнозы (76%), превысило средний показатель за пять лет. В целом, компании сообщают о доходах, которые на 5,6% выше оценок, что также выше среднего показателя за пять лет. Комбинированная прибыль (включает фактические результаты для компаний, которые отчитались, и оценочные результаты компаний, которые еще не отчитались) по состоянию на пятницу, 3 мая, снизилась в первом квартале на 0,8%, что меньше, чем снижение прибыли на 2,3% неделей ранее. Неожиданный рост доходов, о которых сообщили компании многих секторов (главным образом, здравоохранения), привели к замедлению снижения доходов в течение недели. Если фактическое снижение прибыли за квартал составит 0,8%, то индекс впервые зафиксирует годовое снижение прибыли со второго квартала 2016 г. (-3,2%).

Динамика сырьевых активов

Максимальный рост показали цены на железную руду (+2%), в аутсайдерах оказались нефть (-2%) ввиду роста запасов в США и попытки заставить ОПЕК отказаться от сокращения добычи в июне.

Доллар/рубль

Рубль оказался под давлением и тестировал отметку 65,53 руб. к доллару в условиях незначительных объемов торговли ввиду удешевления нефти и продаж валют развивающихся стран. В итоге рубль потерял больше 1%, что сопоставимо с другими валютами развивающихся стран.

Предстоящая неделя — зарубежные рынки

Президент США Дональд Трамп в пятницу.ю 3 мая, заявил, что Вашингтон может выйти на сделку с Пекином в течение пары недель. «Если этого не случится — не беда», — добавил он.

Понедельник

Индекс промпроизводства КНР от Caixin, PMI сферы услуг

Вторник

Производственные заказы в ФРГ

Среда

Вице-премьер Госсовета КНР Лю Хэ возвращается в Вашингтон для проведения заключительного раунда торговых переговоров. Белый дом усилил давление, чтобы выйти на сделку, предупредив, что он может отказаться от переговоров

Промышленное производство в ФРГ.

Четверг

Выступление председателя ФРС Джерома Пауэлла и ряда глав ФРБ на конференции в Вашингтоне

Пятница

Инфляция в США за апрель, прогноз 2% г/г, 0,4% м/м. Базовая инфляция, как ожидается, повысилась на 2% г/г, на 0,2% м/м

Нефть

Нефтяные котировки продолжили коррекцию с пикового значения 24 апреля ($74,6/барр.), снизившись за прошедшую неделю на 1,1%, до $70,85/барр. В четверг Brent упал на 2% на фоне данных EIA: коммерческие запасы нефти в США выросли на 9,9 млн барр., что стало наивысшим приростом с сентября 2017 г., а добыча достигла 12,3 млн б/с.

Со 2 мая вступил в силу полный запрет на покупку иранской нефти в соответствии с санкциями США. По оценкам экспертов, это приведет к сокращению экспорта из Ирана до 400–700 тыс. б/с в мае по сравнению с 1 млн б/с в апреле. Иран продолжит поставлять нефть в погашение кредитов от Китая и Индии, официальные лица также подтвердили, что страна будет вынуждена использовать нелегальные каналы продажи нефти.

Россия достигла запланированного в рамках соглашения ОПЕК+ уровня сокращения добычи в 228 тыс. б/с к концу апреля, за апрель объем добычи сократился к октябрю 2018 г. на 213 тыс. б/с (без учета СРП). На наш взгляд, Саудовская Аравия сможет стабилизировать общий объем поставок ОПЕК, несмотря на падение поставок из Ирана и Венесуэлы, поэтому давление на цены за счет растущей добычи в США и неопределенности в отношении роста спроса будет сохраняться.

График недели

Российский рынок

На прошлой неделе торги на бирже были вялыми ввиду праздничных дней. Индекс Мосбиржи вырос на 0,67%, РТС — на 0,11%.

Лидерами роста стали ТГК-1 (+6,5%), Магнит (+5,7%), X5 Retail Group (+4,6%), Сбербанк ао (+4,2%), Татнефть ап (+4,1%), TCS Group (+3%), Сбербанк ап (+3%).

В числе аутсайдеров оказались Globaltrans (-3,9%), Русал (-3,4%), Норильский никель (-3,3%), НЛМК (-2,8%), Роснефть (-2,5%), Лукойл (-2,4%), Интеррао (-2%)

Предстоящая неделя — российский рынок

На предстоящей короткой неделе на российском рынке ожидается затишье. Финансовые результаты по МСФО за 1К19 опубликует компания Юнипро.

Ранее компания сообщала о росте выработки электроэнергии за 1К19 на 7,5% г/г и уменьшении производства тепловой энергии на 11,1%.

Модельные портфели / Торговые идеи

Мы запустили краткосрочную корзину акций с наибольшей дивидендной доходностью.

Акции Baker Huges упали ниже уровня открытия нашей торговой идеи после выхода 30 апреля отчетности за 1К19. Несмотря на чистую прибыль выше ожиданий рынка, негативный свободный денежный поток разочаровал инвесторов. Менеджмент компании сохранил позитивные ожидания на текущий год в целом и продолжает фокусироваться на росте доли компании на рынке, повышении рентабельности и денежного потока, в связи с чем мы ожидаем роста котировок в ближайшие месяцы.

Новости компаний — отчетность

Ожидаемо сильные финансовые результаты за прошлый год опубликовали Газпром и Сургутнефтегаз.

Выручка группы Газпром за 2018 г. выросла до 8,2 трлн руб. (+25,6% г/г) на фоне роста объемов продаж нефти и газа, а также более высоких цен реализации. Показатель EBITDA достиг 2,6 трлн руб. (+77%), а чистая прибыль удвоилась за год, составив 1,46 трлн руб., оба показателя превысили консенсус-прогноз аналитиков. Капиталовложения увеличились на 16,6% относительно 2017 г., до 1,6 трлн руб., чистый денежный поток был маржинально отрицательным (-22 млн руб. против −219 млн руб. в 2017 г.)

Сургутнефтегаз отчитался о росте выручки по МСФО за 2018 г. на 32%, до 1,56 трлн руб., EBITDA достигла 482 млрд руб. (+43% г/г). Чистая прибыль компании выросла в 4,4 раза, до 850 млрд руб., за счет дохода по курсовым разницам в 529 млрд руб. по сравнению с убытком в 2017 г.

Также компания представила результаты за 1К19 по РСБУ, согласно которым выручка компании увеличилась до 394 млрд руб. (+23% г/г), прибыль от продаж достигла 112 млрд руб. (+63% г/г), при этом чистый убыток составил 82 млрд руб. против прибыли 62 млрд руб. годом ранее, что связано с отрицательной курсовой разницей на фоне укрепления рубля.

ММК сообщила о снижении основных финансовых показателей по МСФО за 1К19 относительно предыдущего квартала и 1К18 на фоне негативной динамики объемов продаж и цен реализации. Выручка снизилась до $1,84 млрд (-6,4% кв./кв.), EBITDA — до $440 млн (-18,1% кв./кв.) в связи с ростом цен на железную руду , чистая прибыль — до $224 млрд (-8,2% кв./кв.). При этом компания продемонстрировала сильный свободный денежный поток в размере $260 млн (+8,8% кв./кв., +79% г/г).

Детский мир отчитался о росте выручки за 1К19 по МСФО на 16,1% г/г , до 27,9 млрд руб., в том числе объем выручки интернет-магазина вырос на 74% г/г, до 2,6 млрд руб., выручка сети в Казахстане выросла на 60,4% г/г, до 743 млн руб. Скорректированная EBITDA составила 1,9 млрд руб. (+30,1% г/г), рентабельность скорректированной EBITDA выросла на 0,7 п.п. в годовом сопоставлении, до 6,7%. Чистая прибыль снизилась на 13,4% г/г, до 291 млн руб. Показатель чистый долг/скорректированная EBITDA составил 1,8х на конец марта 2019 г.

Магнит опубликовал финансовые результаты по МСФО за 1К19 ниже ожиданий. Общая выручка группы с учетом доходов от аренды и рекламы увеличилась на 10% г/г, до 319,6 млрд руб., EBITDA ретейлера сократилась на 6,5% г/г, до 19,1 млрд руб. (ниже прогнозируемых 21,7 млрд руб.) на фоне снижения валовой маржи и роста доли операционных расходов в продажах. Чистая прибыль существенно сократилась — на 52,2% г/г, до 3,5 млрд руб. (прогноз — 7,4 млрд руб.) за счет роста амортизации и чистых финансовых расходов.

В ходе телефонной конференции менеджмент Магнита сообщил о том, что компания не планирует рассматривать сделки M&A. Компания подтвердила планы по открытию новых магазинов на уровне прошлого года (2 049 единиц), планирует провести ребрендинг 2 тыс. магазинов и открыть 2 тыс. аптек и ожидает по итогам 2019 г. положительный LFL.

Сбербанк опубликовал умеренно позитивные финансовые результаты по МСФО за 1К19. Чистые процентные доходы выросли на 1,2% г/г, до 337,5 млрд. руб., чистые комиссионные доходы увеличились на 10,7% г/г, до 104,5 млрд руб., чистая прибыль составила 226,6 млрд. руб. (+6,8% г/г), при этом чистая прибыль от продолжающейся деятельности практически не изменилась г/г. Рентабельность капитала снизилась на 1,3 п.п. г/г, до 22,9%, но увеличилась на 4,1 п.п. кв./кв.

Veon опубликовала неоднозначные финансовые результаты за 1К19: выручка компании снизилась на 6% г/г, до $2,12 млрд (чуть ниже прогноза в $2,14 млрд), EBITDA оказалась выше ожиданий — $1,3 млрд (+52% г/г, ожидалось $801 млн.) Чистая прибыль компании составила $530 млн против убытка $88 млн годом ранее. Соотношение чистый долг/EBITDA снизилось с 2,5х в 1К18, до 2,2х в 1К19.

Аэрофлот опубликовал финансовые результаты по РСБУ за 1К19, согласно которым выручка компании выросла на 21,1% г/г, до 114 млрд руб., убыток от продаж составил 30,3 млрд руб. (+43% г/г) на фоне высоких затрат на топливо, а чистый убыток увеличился в 1,9 раза г/г, до 16,9 млрд руб.

Ютэйр отчитался о росте выручки по МСФО за 2018 г. на 10%, до 83,6 млрд руб. По итогам года компания получила чистый убыток в размере 22 млрд руб. против чистой прибыли в 2017 г. 2,4 млрд руб. за счет снижения операционной прибыли и значительного роста финансовых расходов (до 29 млрд руб. по сравнению с 8 млрд руб. в 2017 г.)

Аптечная сеть 36,6 сократила выручку в 2018 г. по МСФО на 7%, до 44,66 млрд руб., чистый убыток вырос в 1,8 раза, до 22,9 млрд руб. за счет увеличения обесценения гудвилла, обесценения и списания нематериальных активов и роста финансовых расходов. Чистый долг компании увеличился на 30%, до 69 млрд руб.

Evraz сообщил о росте консолидированного производства стали за 1К19 на 4,1% г/г, до 3,5 млн т, преимущественно вследствие увеличения выплавки чугуна после завершения капитального ремонта доменной печи на ЕВРАЗ ЗСМК в конце 4К18. Производство сырого коксующегося угля увеличилось на 14,7% г/г, до 6,8 млн т. Объем продаж стальной продукции увеличился на 3,9% г/г, до 3,2 млн т, а продажи рядового коксующегося угля уменьшились до 2,7 млн т (-2,1% г/г) с повышенных уровней в 4К18.

Русал отчитался о сокращении производства алюминия в 1К19 на 1,6% кв./кв., до 928 тыс. т, и росте объема продаж до 896 тыс. т (+2,2% кв./кв.). Объемы продаж продукции с добавленной стоимостью упали до 259 тыс. т (-22% кв./кв.) на фоне неопределенных перспектив снятия санкций с компании при заключении контрактов в конце 2018 г. Средняя цена реализации алюминия в 1К19 составила $1949/т (-7,8% кв./кв.) из-за сезонного фактора и неопределенности вокруг торговых переговоров между США и Китаем, негативная динамика сохранится во 2К19, по оценкам менеджмента. По итогам 2019 г. Русал ожидает роста глобального спроса на алюминий на 3%. Операционные результаты выглядят нейтральными для бумаг компании, на наш взгляд.

En+ Group представила смешанные операционные результаты за 1К19. Результаты металлургического сегмента группы соответствуют объявленным результатам Русала, в сегменте электроэнергетики объемы производства электроэнергии выросли на 9,1% г/г, до 19,2 ТВт, в связи с сильной динамикой выработки гидроэлектростанциями (+17,4% г/г). Отпуск тепла уменьшился на 6,2% г/г, до 10,5 млн Гкал. Средние цены реализации электроэнергии на спотовом рынке увеличились в первой и второй ценовых зонах на 10,2% и 10,5% г/г соответственно.

Новости компаний — дивиденды

Менеджмент ММК предложил направить на выплату промежуточных дивидендов 100% FCF, что составляет 1,488 руб. Ожидаемая дивидендная доходность — 3,7%.

Совет директоров МРСК Волги рекомендовал дивиденды за 2018 г. в размере 0,01318622 руб./акция, что предполагает дивидендную доходность 12,8%. Дата закрытия реестра — 10 июня 2019 г.

Совет директоров МРСК Центра рекомендовал дивиденды за 2018 г. в размере 0,0207533 руб./акция. Дивидендная доходность — 6,8%, дата закрытия реестра — 10 июня 2019 г.

Совет директоров Etalon Group рекомендовал дивиденды за 2018 г. в размере $0,19 на акцию и ГДР (против $0,22 по итогам 2017 г.), несмотря на резкое снижение чистой прибыли компании с 7,9 млрд руб., до 37 млн руб. Дивидендная доходность составит 10%.

Совет директоров ТМК рекомендовал не выплачивать дивиденды по итогам 2018 г., поскольку убыток компании за 2018 г. составил $157 тыс.

Новости компаний — сделки

Лента сообщила о закрытии сделки по приобретению компанией Севергрупп 36,08 млн ГДР Ленты (34,45% капитала) у Luna Inc. и Европейского Банка Реконструкции и Развития (ЕБРР) по цене $3,6/ГДР. Севергрупп объявила оферту на выкуп акций и ГДР у прочих акционеров Ленты по цене $18/акция и $3,6/ГДР, которая действительна до 21 мая 2019 г.

АФК Система сообщила об увеличении прямой доли владения в компании Ozon с 19,3%, до 21,9%, в результате приобретения пакетов ряда миноритарных акционеров Ozon. Совокупная доля АФК Системы составит 38,2%, сумма сделки не разглашается.

По данным Ведомостей, АФК Система и Baring Vostok также предоставили онлайн-ретейлеру конвертируемый заем в 10 млрд руб. (в т.ч. АФК — 5,7 млрд руб.) для поддержания стратегии агрессивного завоевания рынка.

Прочие новости

Московская биржа сообщила о росте риска хранения зерна на элеваторах и ряде случаев недостачи зерна, выступающего обеспечением по сделкам своп, предположительно, вследствие хищения. Биржа предпринимает действия для возврата недостающего обеспечения и получения страхового возмещения, подала заявления о возбуждении уголовных дел. В финансовой отчетности по МСФО за 1К19 создан резерв в размере 2,4 млрд руб., который отражает верхнюю оценку рисков возникновения убытков.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба