8 мая 2019 QB Finance Лапшина Ксения

Мировая экономика постепенно входит в последнюю фазу делового цикла, признаками которой являются самый длительный за последние 50 лет период экспансии экономики, повышение вероятности рецессии и более мягкая денежно-кредитная политика ведущих Центробанков мира. Инвесторы еще не утратили аппетит к риску, и рынки развивающихся стран выглядят более привлекательными для инвестиций по сравнению с развитыми на фоне внутренних противоречий в Европе и переоцененности рынка США. Данная тенденция не обходит стороной и российский фондовый рынок. В перспективе 1-2 лет индекс РТС может вырасти на 20% в базовом сценарии и более чем на 50% в оптимистичном сценарии благодаря улучшению рыночной инфраструктуры, восстановлению спроса на рисковые активы, увеличению уровня дивидендных выплат и росту чистой прибыли и EPS в ключевых отраслях.

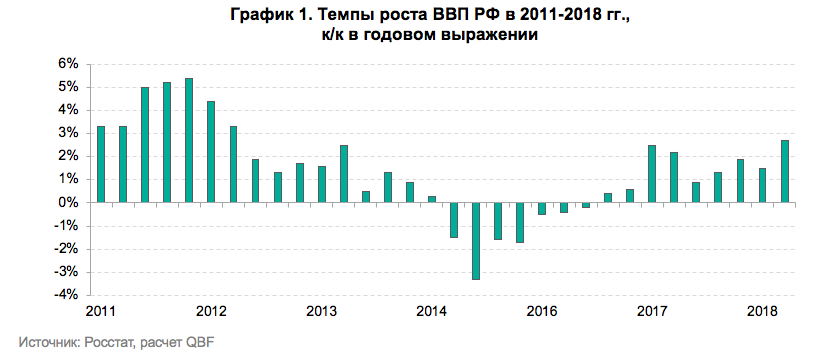

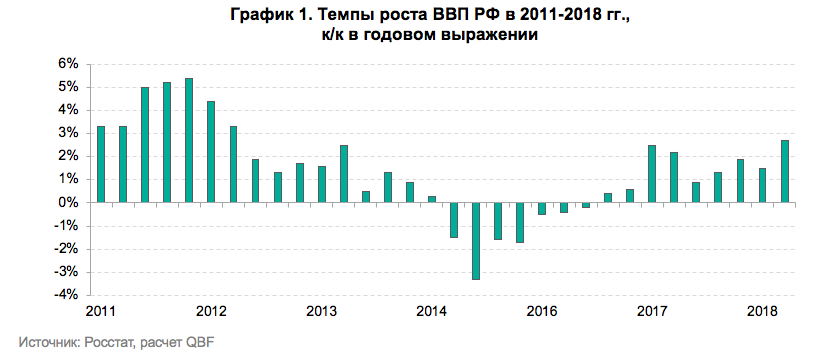

По данным Bloomberg, вероятность наступления рецессии в мировой экономике в следующие 12 месяцев составляет в среднем около 20%. Наиболее близки к рецессии развитые страны с высоким госдолгом, в которых в данный момент наблюдаются замедление промышленного производства и снижение внутреннего спроса, в частности, Япония, США, Италия, Германия, Великобритания. Основной угрозой для экономики США остается переоцененность технологического сектора: на начало 2019 года доля сектора в капитализации всего рынка США достигла 30%, тогда как нормой считается 20%. Евросоюз продолжает бороться со снижением потребительской инфляции и внутренними фискальными и монетарными противоречиями между странами-членами. Китай также сдает лидирующие позиции по темпам экономического роста вследствие затянувшихся торговых споров с США. Дональд Трамп объявил об увеличении пошлин на китайские товары с 10% до 25% на сумму $200 млрд с 10 мая, хотя ранее их повышение дважды откладывалось в декабре 2018 года и в марте 2019 года. На этом фоне состояние экономики России выглядит многообещающе: промышленное производство и потребление растут умеренными темпами, как и ВВП, а ЦБ не спешит повышать ключевую ставку. В 2019 году впервые с 2014 года Россия получила инвестиционный рейтинг от трех рейтинговых агентств Moody’s, Fitch и S&P.

В I квартале текущего года на товарно-сырьевых рынках сложилась благоприятная конъюнктура, что привело к повышению консенсус-прогноза среднего уровня цен на нефть в 2019 году до $65 за баррель в базовом сценарии и $75 за баррель в оптимистичном сценарии. В этом случае средняя оценка темпов роста российской экономики в 2019 году составляет 1,8% г/г. Российская валюта остается умеренно сильной: по отношению к доллару рубль укрепился на 5,6% с начала текущего года. По мере ослабления инфляционного давления смягчается и риторика ЦБ РФ. В марте текущего года годовая инфляция достигла 5,3%, и регулятор, полагает, что пик инфляции был пройден. По оценкам Центробанка, вклад от повышения НДС в инфляцию составил 0,6%, что оказалось почти в 2 раза ниже первоначальных оценок и ожиданий. К концу года рост индекса цен, вероятно, еще замедлится за счет действия сезонных факторов и укрепления рубля, а уже в 2020 году инфляция может вернуться к целевому уровню 4% годовых. По итогам заседания 26 апреля регулятор сохранил ключевую ставку на уровне 7,75% и допустил ее снижение в базовом сценарии на 25 б.п. до конца текущего года.

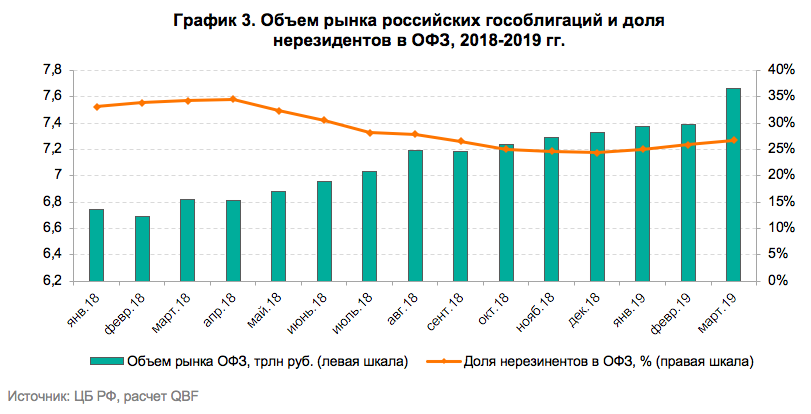

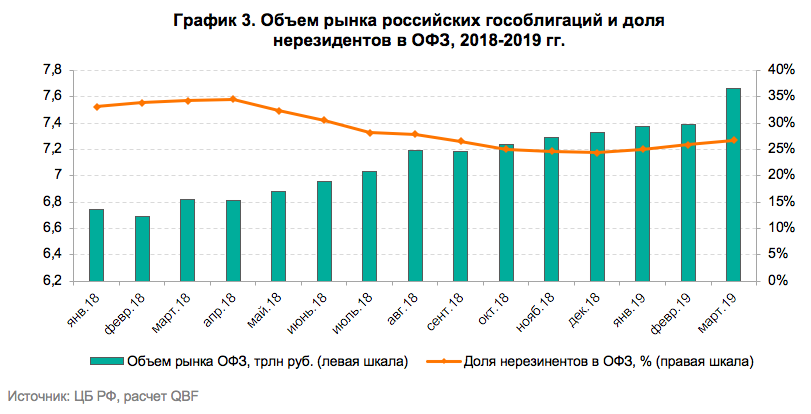

Ожидается, что благоприятный внутренний и внешний фон будет способствовать росту российского фондового рынка во II половине 2019 года и в 2020 году. Говоря об инструментах с фиксированной доходностью, в I квартале текущего года на рынке рублевых облигаций и еврооблигаций сформировались преимущественно положительные тенденции на фоне смягчения риторики Центробанка, увеличения глобального спроса на риск и уменьшения санкционного давления. За первые 3 месяца Минфин перевыполнил план по размещению рублевых ОФЗ на 14%, разместив облигаций на 514 млрд руб., при этом половина всех бумаг была размещена в марте благодаря переходу на новый формат аукционов. В I квартале Минфин разместил государственные еврооблигации на сумму $2,3 млрд, также перевыполнив план внешних заимствований. За этот период существенно увеличился спрос на ОФЗ со стороны нерезидентов, доля которых среди держателей облигаций начала расти, несмотря на геополитические риски. На 1 апреля 2019 года доля нерезидентов превысила 26%, при этом доля иностранных держателей длинных ОФЗ достигает 50-60% в зависимости от выпуска. Умеренная денежно-монетарная политика регулятора обеспечивает высокую доходность по облигациям. При снижении ключевой ставки ЦБ РФ на 25 б.п. до 7,5% годовых до конца года совокупная ожидаемая доходность российских рублевых облигаций составит около 8,5-8,6% годовых в зависимости от сегмента.

Стоит отметить также увеличение числа размещений корпоративных облигаций ввиду благоприятной конъюнктуры. Компании полагают, что сейчас удобное время для регистрации новых выпусков и привлечения заимствований. Вероятно, что в 2019 году объем новых размещенных корпоративных облигаций, как рублевых, так и в иностранной валюте, существенно превысит показатель 2018 года.

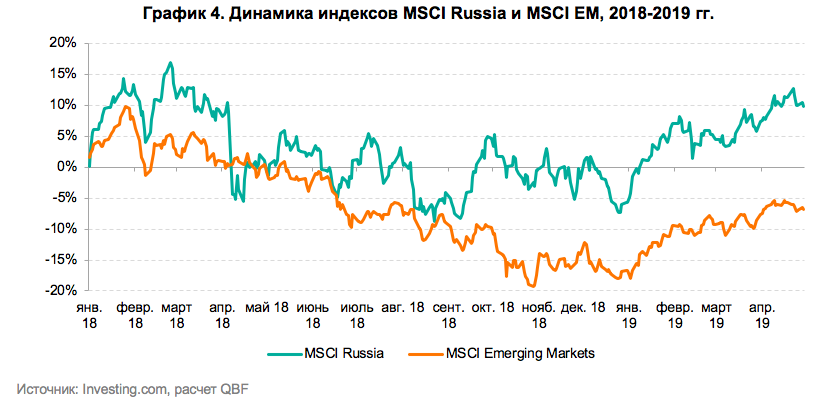

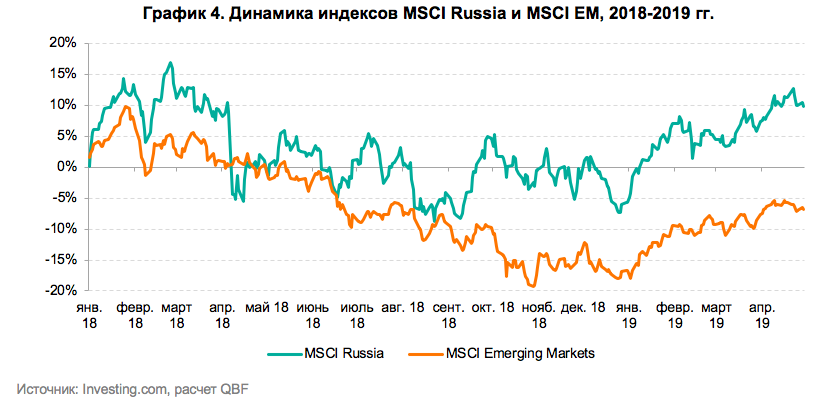

Российский рынок акций сохраняет за собой все шансы обойти другие развивающиеся рынки по динамике и доходности индексов и акций основных эмитентов. Залогом положительной динамики рынка являются низкая фундаментальная оценка, высокая дивидендная доходность, низкая долговая нагрузка компаний и увеличение уровня дивидендных выплат.

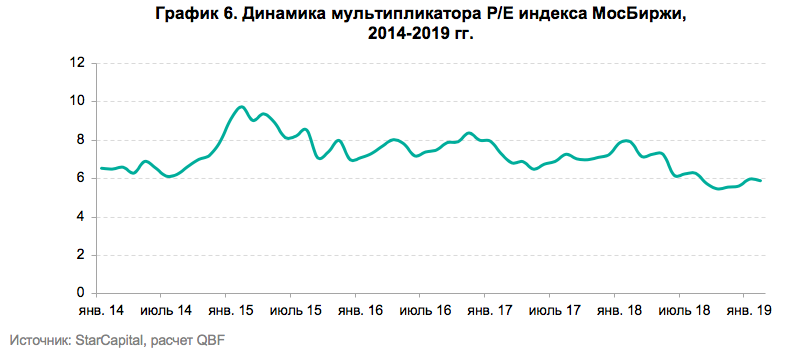

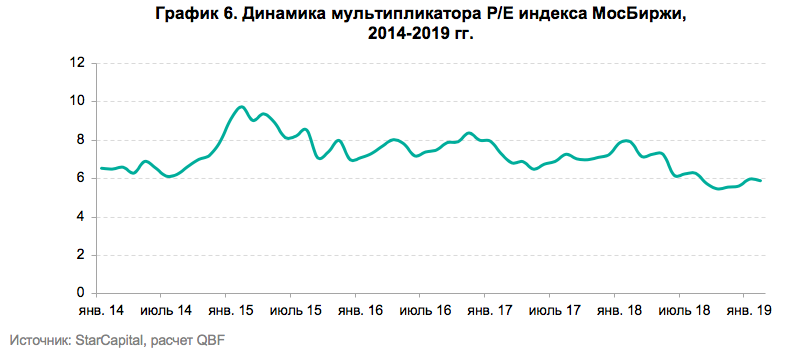

Российские акции остаются недооцененными по отношению не только к развитым, но и к другим развивающимся рынкам, несмотря на существенный рост чистой прибыли российских компаний по итогам 2018 года. Фундаментальная оценка сопоставимых рынков (например, Аргентины, Бразилии, Тайваня, Таиланда, Южной Кореи) составляет 10-15 по мультипликатору Р/Е, тогда как данный показатель для России находится в настоящий момент на уровне 6. При этом, ожидаемая дивидендная доходность российского рынка акций в 2019 году составит около 7% годовых. Никакой другой рынок в мире не обеспечивает подобную комбинацию высокой доходности и потенциала для роста акций.

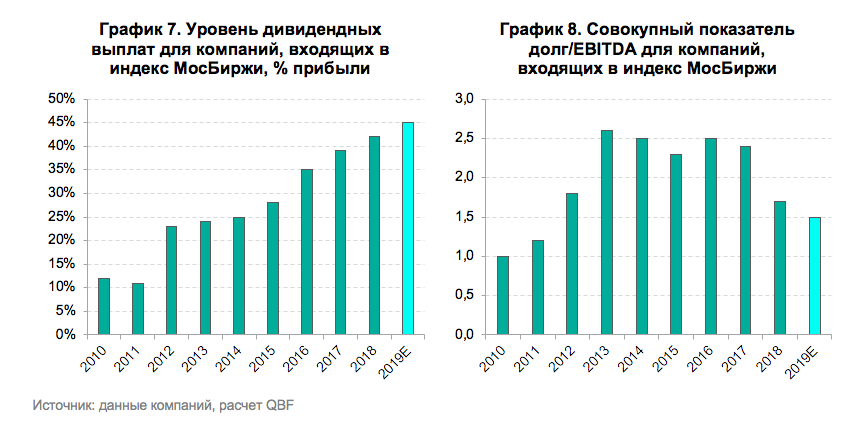

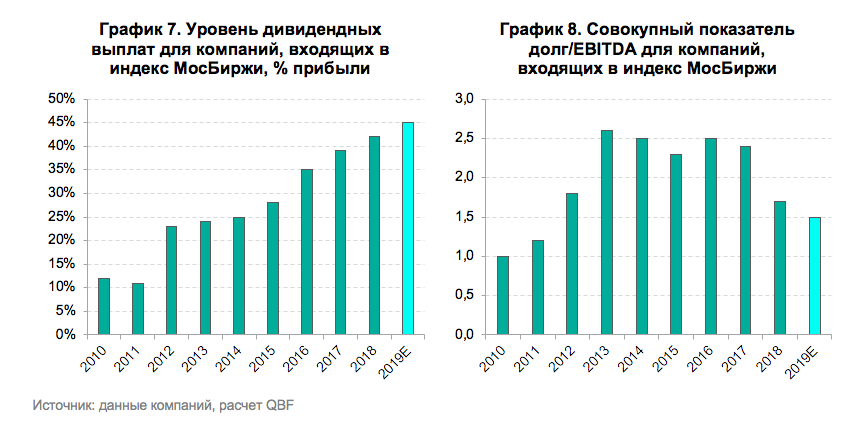

С 2010 года совокупный коэффициент дивидендных выплат компаний, входящих в индекс МосБиржи, вырос почти в 4 раза с 10% до 40% чистой прибыли, и дальнейший потенциал к росту уровня дивидендных выплат сохраняется благодаря тому, что текущие выплаты не превышают 100% свободного денежного потока (FCF). Кроме того, российские эмитенты за последние несколько лет существенно снизили уровень долга по показателю долг/EBITDA с 2,6 в 2013 году до 1,7 в 2018 году.

Таким образом, благоприятная внешняя ситуация, умеренная монетарная политика ЦБ РФ и улучшение финансовых показателей компаний будут поддерживать российский рынок в перспективе 1-2 лет, что позволит индексу РТС показать рост на десятки процентов. Благодаря уникальному сочетанию высокой дивидендной доходности и низкой фундаментальной оценки российские фондовые индексы могут показать намного лучшую динамику, чем индексы развитых и сопоставимых развивающихся стран.

Большое внимание привлекла к себе новость о телефонном разговоре Владимира Путина и Дональда Трампа, который состоялся 3 мая. Согласно данным источника, лидеры стран обсудили итоги доклада Мюллера, ситуации в КНДР и Венесуэле и состояние мировой экономики в целом. Несмотря на то, что о личной встрече президентов речи пока не идет, оптимисты уже заявляют, что даже такое небольшое потепление в отношениях двух стран может стать поводом к смягчению антироссийской санкционной риторики и, соответственно, драйвером роста российского фондового рынка.

По данным Bloomberg, вероятность наступления рецессии в мировой экономике в следующие 12 месяцев составляет в среднем около 20%. Наиболее близки к рецессии развитые страны с высоким госдолгом, в которых в данный момент наблюдаются замедление промышленного производства и снижение внутреннего спроса, в частности, Япония, США, Италия, Германия, Великобритания. Основной угрозой для экономики США остается переоцененность технологического сектора: на начало 2019 года доля сектора в капитализации всего рынка США достигла 30%, тогда как нормой считается 20%. Евросоюз продолжает бороться со снижением потребительской инфляции и внутренними фискальными и монетарными противоречиями между странами-членами. Китай также сдает лидирующие позиции по темпам экономического роста вследствие затянувшихся торговых споров с США. Дональд Трамп объявил об увеличении пошлин на китайские товары с 10% до 25% на сумму $200 млрд с 10 мая, хотя ранее их повышение дважды откладывалось в декабре 2018 года и в марте 2019 года. На этом фоне состояние экономики России выглядит многообещающе: промышленное производство и потребление растут умеренными темпами, как и ВВП, а ЦБ не спешит повышать ключевую ставку. В 2019 году впервые с 2014 года Россия получила инвестиционный рейтинг от трех рейтинговых агентств Moody’s, Fitch и S&P.

В I квартале текущего года на товарно-сырьевых рынках сложилась благоприятная конъюнктура, что привело к повышению консенсус-прогноза среднего уровня цен на нефть в 2019 году до $65 за баррель в базовом сценарии и $75 за баррель в оптимистичном сценарии. В этом случае средняя оценка темпов роста российской экономики в 2019 году составляет 1,8% г/г. Российская валюта остается умеренно сильной: по отношению к доллару рубль укрепился на 5,6% с начала текущего года. По мере ослабления инфляционного давления смягчается и риторика ЦБ РФ. В марте текущего года годовая инфляция достигла 5,3%, и регулятор, полагает, что пик инфляции был пройден. По оценкам Центробанка, вклад от повышения НДС в инфляцию составил 0,6%, что оказалось почти в 2 раза ниже первоначальных оценок и ожиданий. К концу года рост индекса цен, вероятно, еще замедлится за счет действия сезонных факторов и укрепления рубля, а уже в 2020 году инфляция может вернуться к целевому уровню 4% годовых. По итогам заседания 26 апреля регулятор сохранил ключевую ставку на уровне 7,75% и допустил ее снижение в базовом сценарии на 25 б.п. до конца текущего года.

Ожидается, что благоприятный внутренний и внешний фон будет способствовать росту российского фондового рынка во II половине 2019 года и в 2020 году. Говоря об инструментах с фиксированной доходностью, в I квартале текущего года на рынке рублевых облигаций и еврооблигаций сформировались преимущественно положительные тенденции на фоне смягчения риторики Центробанка, увеличения глобального спроса на риск и уменьшения санкционного давления. За первые 3 месяца Минфин перевыполнил план по размещению рублевых ОФЗ на 14%, разместив облигаций на 514 млрд руб., при этом половина всех бумаг была размещена в марте благодаря переходу на новый формат аукционов. В I квартале Минфин разместил государственные еврооблигации на сумму $2,3 млрд, также перевыполнив план внешних заимствований. За этот период существенно увеличился спрос на ОФЗ со стороны нерезидентов, доля которых среди держателей облигаций начала расти, несмотря на геополитические риски. На 1 апреля 2019 года доля нерезидентов превысила 26%, при этом доля иностранных держателей длинных ОФЗ достигает 50-60% в зависимости от выпуска. Умеренная денежно-монетарная политика регулятора обеспечивает высокую доходность по облигациям. При снижении ключевой ставки ЦБ РФ на 25 б.п. до 7,5% годовых до конца года совокупная ожидаемая доходность российских рублевых облигаций составит около 8,5-8,6% годовых в зависимости от сегмента.

Стоит отметить также увеличение числа размещений корпоративных облигаций ввиду благоприятной конъюнктуры. Компании полагают, что сейчас удобное время для регистрации новых выпусков и привлечения заимствований. Вероятно, что в 2019 году объем новых размещенных корпоративных облигаций, как рублевых, так и в иностранной валюте, существенно превысит показатель 2018 года.

Российский рынок акций сохраняет за собой все шансы обойти другие развивающиеся рынки по динамике и доходности индексов и акций основных эмитентов. Залогом положительной динамики рынка являются низкая фундаментальная оценка, высокая дивидендная доходность, низкая долговая нагрузка компаний и увеличение уровня дивидендных выплат.

Российские акции остаются недооцененными по отношению не только к развитым, но и к другим развивающимся рынкам, несмотря на существенный рост чистой прибыли российских компаний по итогам 2018 года. Фундаментальная оценка сопоставимых рынков (например, Аргентины, Бразилии, Тайваня, Таиланда, Южной Кореи) составляет 10-15 по мультипликатору Р/Е, тогда как данный показатель для России находится в настоящий момент на уровне 6. При этом, ожидаемая дивидендная доходность российского рынка акций в 2019 году составит около 7% годовых. Никакой другой рынок в мире не обеспечивает подобную комбинацию высокой доходности и потенциала для роста акций.

С 2010 года совокупный коэффициент дивидендных выплат компаний, входящих в индекс МосБиржи, вырос почти в 4 раза с 10% до 40% чистой прибыли, и дальнейший потенциал к росту уровня дивидендных выплат сохраняется благодаря тому, что текущие выплаты не превышают 100% свободного денежного потока (FCF). Кроме того, российские эмитенты за последние несколько лет существенно снизили уровень долга по показателю долг/EBITDA с 2,6 в 2013 году до 1,7 в 2018 году.

Таким образом, благоприятная внешняя ситуация, умеренная монетарная политика ЦБ РФ и улучшение финансовых показателей компаний будут поддерживать российский рынок в перспективе 1-2 лет, что позволит индексу РТС показать рост на десятки процентов. Благодаря уникальному сочетанию высокой дивидендной доходности и низкой фундаментальной оценки российские фондовые индексы могут показать намного лучшую динамику, чем индексы развитых и сопоставимых развивающихся стран.

Большое внимание привлекла к себе новость о телефонном разговоре Владимира Путина и Дональда Трампа, который состоялся 3 мая. Согласно данным источника, лидеры стран обсудили итоги доклада Мюллера, ситуации в КНДР и Венесуэле и состояние мировой экономики в целом. Несмотря на то, что о личной встрече президентов речи пока не идет, оптимисты уже заявляют, что даже такое небольшое потепление в отношениях двух стран может стать поводом к смягчению антироссийской санкционной риторики и, соответственно, драйвером роста российского фондового рынка.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба