27 июня 2019 Иволга Капитал Хохрин Андрей

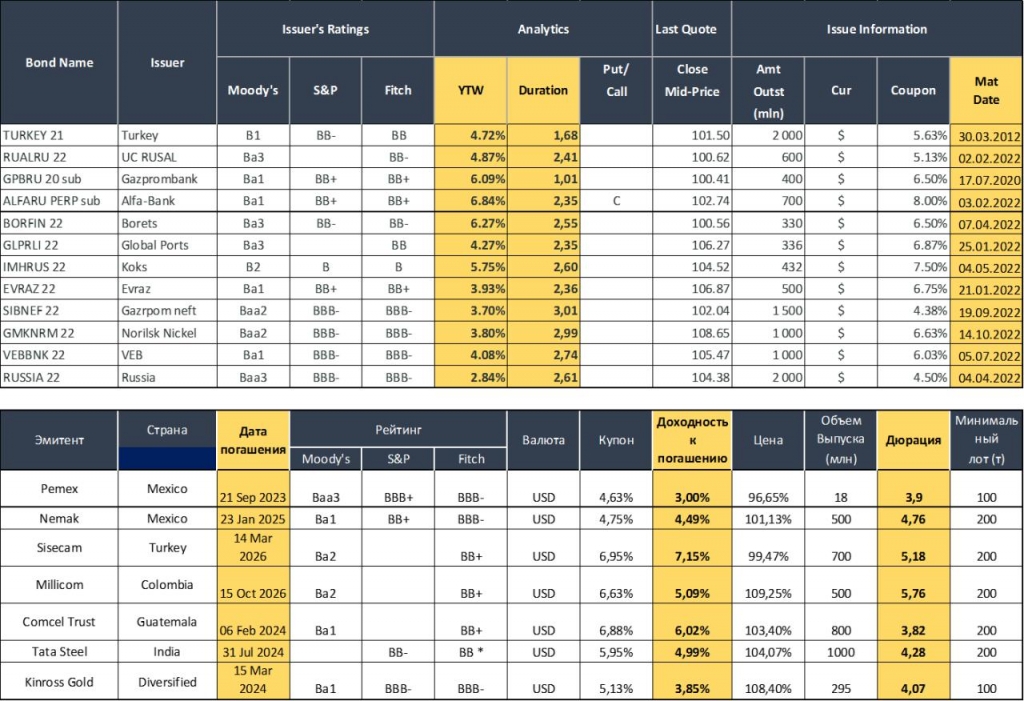

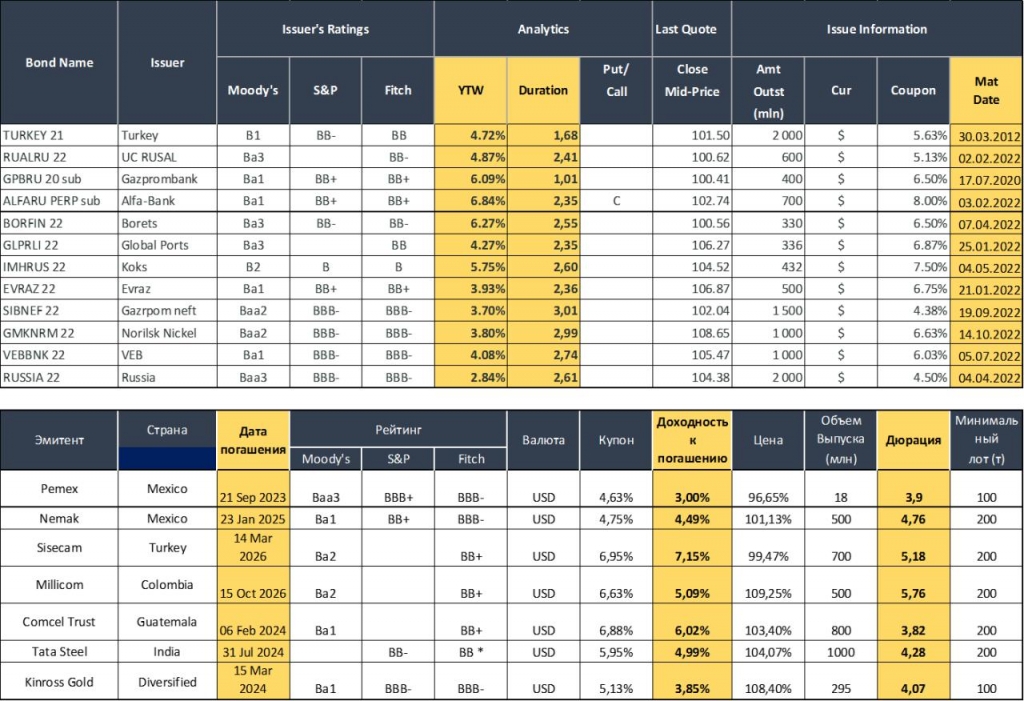

Проценивали долларовые облигации. Запрос к контрагентам был на короткие бумаги. Приводим 2 таблицы, которые от них получили. Даты погашения, дюрация и доходность выделены цветом.

Что можно сказать? Качественные бумаги ушли под 4% годовых. Покупая облигации с доходностями выше 5% вы или покупаете бумаги относительно длинные, или, как это с вечной облигаций Альфа-Банка – с неочевидной датой гашения, или субординированные (Газпромбанк, при необходимости, не моргнув, спишет субординированный долг), или из стран со непонятной нам экономической судьбой.

Рекомендация предсказуемая: покупайте короткие долларовые облигации. Или кладите деньги на долларовый депозит. Т.е. если доллар будет выше, при таких доходностях вы заплатите налоги на валютную переоценку, да и на сам купон заплатите. И сведете доходность к депозитной. А покупать бумаги даже с 5-той ставкой – уже не бесспорно.

Рынок цикличен. Сейчас денег на нем много, долги взмыли по цене и упали в доходностях. Мировой долг с отрицательными ставками — 13 трлн.долл. Наступит и другое время, и наступит быстро, поскольку нынешняя ситуация вполне пирамидальна. И те, кто через полгода-год будут с легко извлекаемыми деньгами, смогут очень качественно эти деньги разместить. Предположим, вы положили доллары на депозит под 2% чистыми. Держали год. И в середине 2020 года купили подешевевшие облигации с нормальными доходностями, скажем, 10% годовых. За 2 года заработали, таким образом, 2%+10%=12%, или 6% годовых. Это не экстремальный сценарий. Экстремальный даст больше. Без потерь нервных клеток.

Погоня за дополнительными 1-2% сейчас, скорее всего, обернется и нервотрепкой, и упeщенными возможностями, и болезненными просадками капитала.

Что можно сказать? Качественные бумаги ушли под 4% годовых. Покупая облигации с доходностями выше 5% вы или покупаете бумаги относительно длинные, или, как это с вечной облигаций Альфа-Банка – с неочевидной датой гашения, или субординированные (Газпромбанк, при необходимости, не моргнув, спишет субординированный долг), или из стран со непонятной нам экономической судьбой.

Рекомендация предсказуемая: покупайте короткие долларовые облигации. Или кладите деньги на долларовый депозит. Т.е. если доллар будет выше, при таких доходностях вы заплатите налоги на валютную переоценку, да и на сам купон заплатите. И сведете доходность к депозитной. А покупать бумаги даже с 5-той ставкой – уже не бесспорно.

Рынок цикличен. Сейчас денег на нем много, долги взмыли по цене и упали в доходностях. Мировой долг с отрицательными ставками — 13 трлн.долл. Наступит и другое время, и наступит быстро, поскольку нынешняя ситуация вполне пирамидальна. И те, кто через полгода-год будут с легко извлекаемыми деньгами, смогут очень качественно эти деньги разместить. Предположим, вы положили доллары на депозит под 2% чистыми. Держали год. И в середине 2020 года купили подешевевшие облигации с нормальными доходностями, скажем, 10% годовых. За 2 года заработали, таким образом, 2%+10%=12%, или 6% годовых. Это не экстремальный сценарий. Экстремальный даст больше. Без потерь нервных клеток.

Погоня за дополнительными 1-2% сейчас, скорее всего, обернется и нервотрепкой, и упeщенными возможностями, и болезненными просадками капитала.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба