25 июля 2019 LiteForex Демиденко Дмитрий

Удивит ли Марио Драги «быков» по EUR/USD?

Если на дуэли право первого выстрела принадлежит тебе, нужно быть крайне осторожным, когда спускаешь курок. Если ЕЦБ будет агрессивно ослаблять денежно-кредитную политику, стремясь поглубже утопить евро, ФРС может ответить снижением ставки по федеральным фондам на 50 б.п, что запустит волну распродаж доллара США. Очередной раунд в валютной войне начинается дуэлью двух ведущих центробанков мира, и первый выстрел должен сделать Франкфурт.

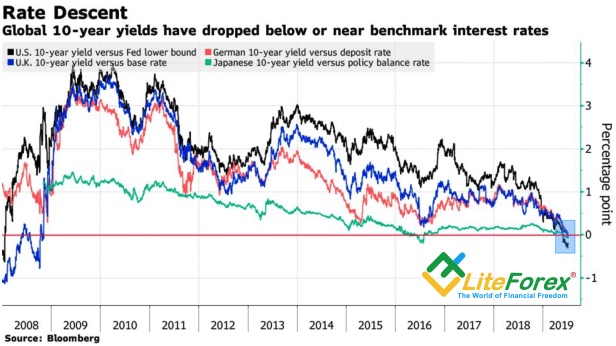

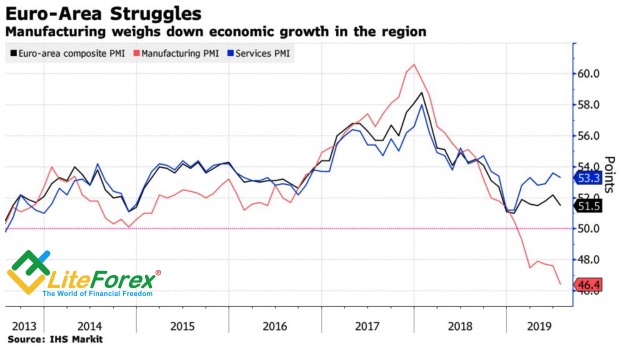

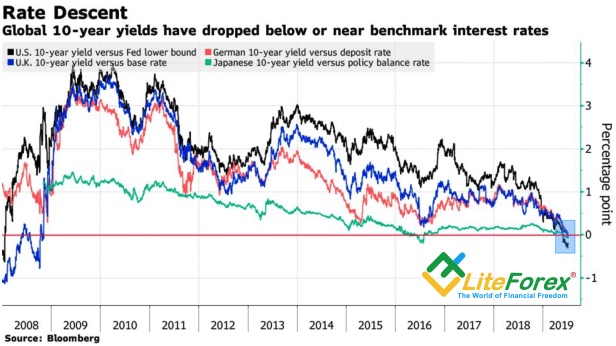

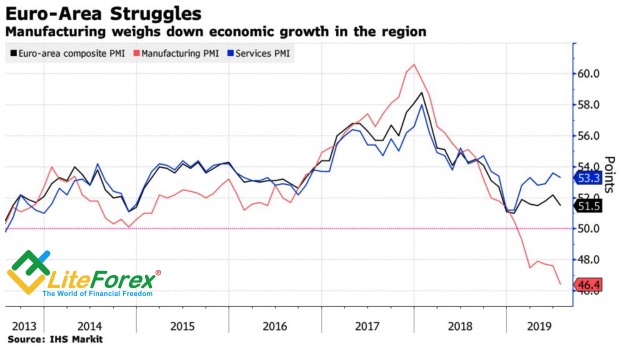

ЕЦБ практически убедил рынки в скорой монетарной экспансии, о чем свидетельствует падение доходности 10-летних немецких облигаций до рекордного минимума в -0,46% (в октябре показатель составлял 0,6%). Ставки по 20-летним бумагам ушли в минус, потянув за собой европейские и мировые аналоги. В качестве основных причин падения фигурируют слабые данные по деловой активности еврозоны и связанные с ними ожидания ослабления денежно-кредитной политики ЕЦБ. Индекс менеджеров по закупкам в производственной сфере Германии под воздействием торговых войн и Brexit рухнул к 7-тилетнему дну.

Динамика доходности облигаций

Источник: Bloomberg.

Динамика европейской деловой активности

Источник: Bloomberg.

Рынок ждет от Европейского регулятора нового монетарного стимула, и нужно признать, что Марио Драги не привык разочаровывать инвесторов. Со времен начала его деятельности на посту главы ЕЦБ в 2011 индекс Bloomberg Barclays, отслеживающий цены на долговые обязательства региона, вырос на 46%. Для сравнения, мировой аналог – на 13,6%. Тем более, что у центробанка есть все основания для смягчения денежно-кредитной политики. Негативная динамика деловой активности усиливает риски рецессии экономики Германии, которая воспринимается в качестве главной пострадавшей от торговых войн и Brexit. Когда доля экспорта в ВВП составляет 47%, любое замедление мировой экономики через несколько месяцев принесет боль твоей собственной.

Процентные свопы выдают 53%-ю вероятность снижения ставки по депозитам на 10 б.п на июльском заседании ЕЦБ. Они полностью уверены, что в сентябре показатель будет находиться на уровне -0,5%. Вопрос в том, захочет ли центробанк ослабить денежно-кредитную политику сейчас, удивив рынок, или будет тянуть до следующего заседания? Первый вариант, вероятнее всего, утопит евро, хотя и не надолго. Свой выстрел Франкфурт сделает, и кто знает, не захочет ли Вашингтон ответить залпом, который собьет с ног «медведей» по EUR/USD? Речь, конечно же идет, о снижении ставки по федеральным фондам на 50 б.п.

С другой стороны, если Марио Драги лишь обозначит свое намерение ослабить денежно-кредитную политику, он должен быть готов к росту евро. Такие действия ЕЦБ уже учтены в котировках основной валютной пары, а как работает принцип «продавай на слухах, покупай на фактах» мы могли убедиться, глядя на фунт. До того момента, как ярый сторонник Brexit Борис Джонсон не стал премьер-министром, стерлинг падал, однако затем началось закрытие коротких позиций. Первая часть описанного мною в начале недели сценария воплотилась в жизнь – «медведи» по EUR/USD сумели взять штурмом поддержку на 1,12. Станет ли реальностью вторая – отскок на фактах?

Если на дуэли право первого выстрела принадлежит тебе, нужно быть крайне осторожным, когда спускаешь курок. Если ЕЦБ будет агрессивно ослаблять денежно-кредитную политику, стремясь поглубже утопить евро, ФРС может ответить снижением ставки по федеральным фондам на 50 б.п, что запустит волну распродаж доллара США. Очередной раунд в валютной войне начинается дуэлью двух ведущих центробанков мира, и первый выстрел должен сделать Франкфурт.

ЕЦБ практически убедил рынки в скорой монетарной экспансии, о чем свидетельствует падение доходности 10-летних немецких облигаций до рекордного минимума в -0,46% (в октябре показатель составлял 0,6%). Ставки по 20-летним бумагам ушли в минус, потянув за собой европейские и мировые аналоги. В качестве основных причин падения фигурируют слабые данные по деловой активности еврозоны и связанные с ними ожидания ослабления денежно-кредитной политики ЕЦБ. Индекс менеджеров по закупкам в производственной сфере Германии под воздействием торговых войн и Brexit рухнул к 7-тилетнему дну.

Динамика доходности облигаций

Источник: Bloomberg.

Динамика европейской деловой активности

Источник: Bloomberg.

Рынок ждет от Европейского регулятора нового монетарного стимула, и нужно признать, что Марио Драги не привык разочаровывать инвесторов. Со времен начала его деятельности на посту главы ЕЦБ в 2011 индекс Bloomberg Barclays, отслеживающий цены на долговые обязательства региона, вырос на 46%. Для сравнения, мировой аналог – на 13,6%. Тем более, что у центробанка есть все основания для смягчения денежно-кредитной политики. Негативная динамика деловой активности усиливает риски рецессии экономики Германии, которая воспринимается в качестве главной пострадавшей от торговых войн и Brexit. Когда доля экспорта в ВВП составляет 47%, любое замедление мировой экономики через несколько месяцев принесет боль твоей собственной.

Процентные свопы выдают 53%-ю вероятность снижения ставки по депозитам на 10 б.п на июльском заседании ЕЦБ. Они полностью уверены, что в сентябре показатель будет находиться на уровне -0,5%. Вопрос в том, захочет ли центробанк ослабить денежно-кредитную политику сейчас, удивив рынок, или будет тянуть до следующего заседания? Первый вариант, вероятнее всего, утопит евро, хотя и не надолго. Свой выстрел Франкфурт сделает, и кто знает, не захочет ли Вашингтон ответить залпом, который собьет с ног «медведей» по EUR/USD? Речь, конечно же идет, о снижении ставки по федеральным фондам на 50 б.п.

С другой стороны, если Марио Драги лишь обозначит свое намерение ослабить денежно-кредитную политику, он должен быть готов к росту евро. Такие действия ЕЦБ уже учтены в котировках основной валютной пары, а как работает принцип «продавай на слухах, покупай на фактах» мы могли убедиться, глядя на фунт. До того момента, как ярый сторонник Brexit Борис Джонсон не стал премьер-министром, стерлинг падал, однако затем началось закрытие коротких позиций. Первая часть описанного мною в начале недели сценария воплотилась в жизнь – «медведи» по EUR/USD сумели взять штурмом поддержку на 1,12. Станет ли реальностью вторая – отскок на фактах?

/templates/new/dleimages/no_icon.gif

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба