24 сентября 2019 Trade Like A Pro Власов Павел

Здравствуйте, коллеги-трейдеры! Замечали ли вы когда-нибудь, что цена, пройдя определенное количество пунктов за торговый день, словно выдыхается, как будто у нее «кончился бензин»?

Сегодня мы поговорим об одной интересной торговой тактике под названием «Уравнитель», которая не является, в силу своей специфики, широко известной и популярной на Форекс. Однако к ее созданию приложил руку известный трейдер Ларри Вильямс.

Подход прост в использовании и не требует применения технических индикаторов. А время, которое необходимо затратить на торговлю, может составлять всего 10 минут в день…

Характеристики стратегии «Уравнитель»

Платформа: любая

Валютные пары: EURUSD, GBPUSD, AUDUSD, USDCHF, USDCAD, USDJPY

Таймфрейм: H1

Время торговли: раз в сутки

Форекс обладает самой высокой ликвидностью среди остальных рынков. Это означает, что валюта представляет собой наиболее востребованный актив среди финансовых и товарных инструментов. Такая ситуация сложилась по причине постоянного контроля Центробанками стоимости национальных денег. Они официально могут манипулировать курсами валют, тогда как в остальных финансовых инструментах подобные действия запрещены законами.

Ликвидность на Форекс обеспечивают золотовалютные запасы стран и уставы, требующие от Центробанков сдерживать стоимость валюты по определенным правилам денежно-кредитной политики. Они и придают уникальность рынку Форекс, на котором можно заработать с помощью самой опасной стратегии – торговли против тренда.

Ударные дни на рынке Форекс

Понятие ударных дней ввел легендарный Ларри Уильямс – автор индикатора Williams R, придумавший систему анализа отчетов COT, и первый из трейдеров, показавший возможность торговать фьючерсы с пятизначными процентами доходности.

Уильямс исследовал множество закономерностей рынка и определил, что после дней с высоким диапазоном торгов (проще говоря, с максимальным падением или ростом по итогу торгового дня) можно ожидать разворот котировок или продолжение тренда. Именно эти моменты и получили название ударного дня, правда, без четких критериев отбора по диапазону изменения стоимости инструментов.

Трейдеру предлагалось самостоятельно его определить, после чего наблюдать за поведением актива. Уровень закрытия последующих свечей должен был указать, в каком направлении тренда или контртренда выставить отложенные ордера. Подробнее и точнее об этом можно прочесть в знаменитой книге Вильямса «Долгосрочные секреты краткосрочной торговли».

Предлагаемый метод — контртрендовая стратегия ударных дней — значительно проще. Если бы Ларри Уильямс исследовал более детально рынок Форекс, то он смог бы дать точное определение ударного дня.

Многие трейдеры знают, что самая ликвидная пара EURUSD редко выходит за уровень +/-1%. В пунктах ударный день евродоллара можно высчитать по методике, описанной ниже.

По какой-то причине на этом уровне практически постоянно образуется «провал» торговой активности, – крупные игроки берут паузу. Возможно, это связано с неким триггером для Регуляторов, которые отслеживают сильные изменения валютного курса.

Периодичность вышеописанного явления и стала основой контртрендовой стратегии «Уравнитель» для наиболее ликвидных пар рынка Форекс – так называемых «мажоров».

Основная идея контртрендовой стратегии «Уравнитель»

В основе стратегии лежит идея поймать коррекцию, возникающую при превышении парой диапазона N пунктов, равного средней ежедневной волатильности. Наличие такого крупного движения часто указывает на возникновение сильного и устойчивого среднесрочного тренда, поэтому тактика не предполагает удержания позиции в течение долгого времени, — выходить будем в конце дня.

Контртрендовая стратегия использует отложенные ордера на покупку и на продажу, что освобождает трейдера от необходимости прогнозировать направление тренда.

Расчет уровней ударных дней для основных валютных пар Форекс

При расчете уровней ударных дней задача трейдера состоит в определении средней дневной волатильности для основных валютных пар. Она рассчитывается множеством способов: на нашем сайте и других ресурсах есть калькуляторы и готовые табличные данные текущего среднего и максимального диапазона изменений валютного курса для различных инструментов Форекс.

Большинство участников валютных торгов, в частности маркет мейкеры, учитывают волатильность пары через хеджирующие сделки по ванильным опционам. Более подробно механизм стратегий описан в отдельной статье на нашем сайте, поэтому не будем на нем заострять внимание.

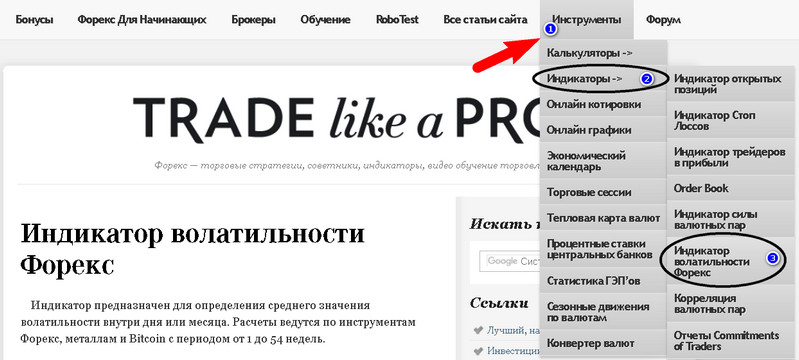

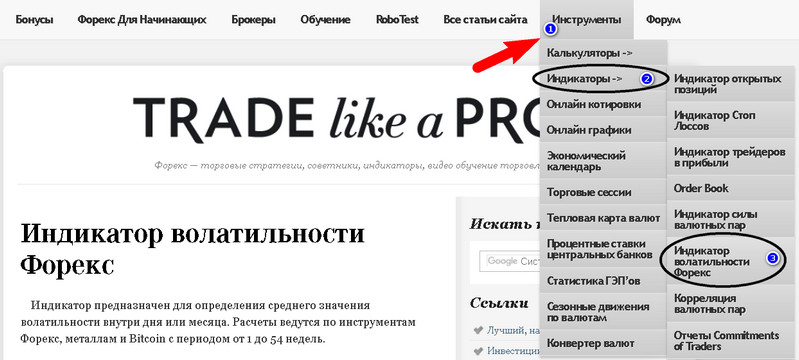

Более простой расчет ударных уровней можно провести с помощью сервиса “Индикатор волатильности Форекс”, который находится в меню “Инструменты” в верхней части нашего сайта. Доступ к странице с таблицами волатильности валют можно получить через раздел “Индикаторы”.

Сервис содержит краткую инструкцию, описывающую достаточно простой функционал таблицы волатильности по различным инструментам Форекс.

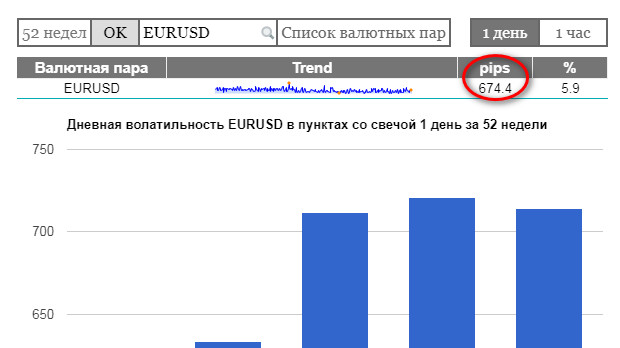

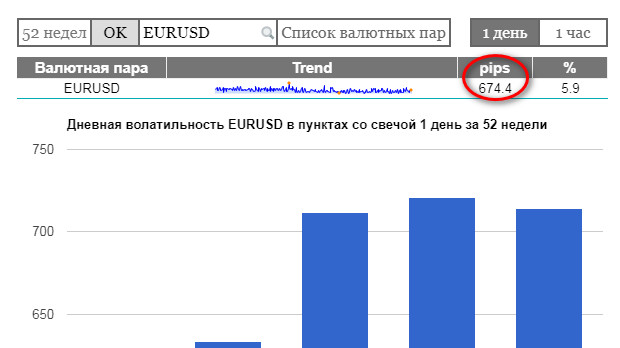

Выставляем в первой графе значение “52 недели”, во втором столбце указываем тикер пары и нажимаем на последнюю ячейку строки с надписью “1 день” (она должна быть закрашенной).

После проведенных манипуляций в строке ниже появится значение волатильности в ячейке “pips”. В приведенном примере она равна 674,4 пипсов, или примерно 67 старых пунктов.

Чтобы получить уровни для других валютных пар, проделываем те же действия, последовательно заменяя тикер EURUSD на нужные нам инструменты и нажимая “ОК”.

Например, для GBPUSD годовая волатильность составит 1028,4 пп.

Это означает, что размер ударных уровней дня для контртрендовых сделок в GBPUSD равен 102,8 старых пункта. Округляем до целого значения, получив те же 100 пунктов, — именно эту цифру можно принять для расчетов и сделок.

Подведем итог, подчеркнув основные моменты:

Уровни ударных дней для основных пар отличаются от EURUSD, а также долгосрочно удерживают одно и то же значение, требующее еженедельного уточнения;

Расчеты уровней проводятся через годовую и дневную волатильность валют;

Также возможно учитывать разный уровень волатильности в разные дни недели. Например, на скриншоте выше видно, что по понедельникам волатильность GBPUSD примерно на 10 пунктов ниже, чем в другие дни.

Правила входа по стратегии ударных дней на Форекс

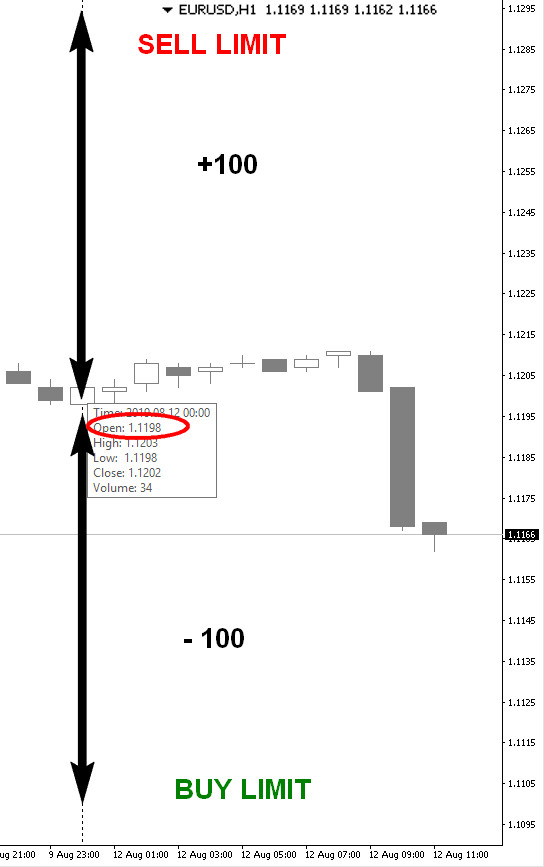

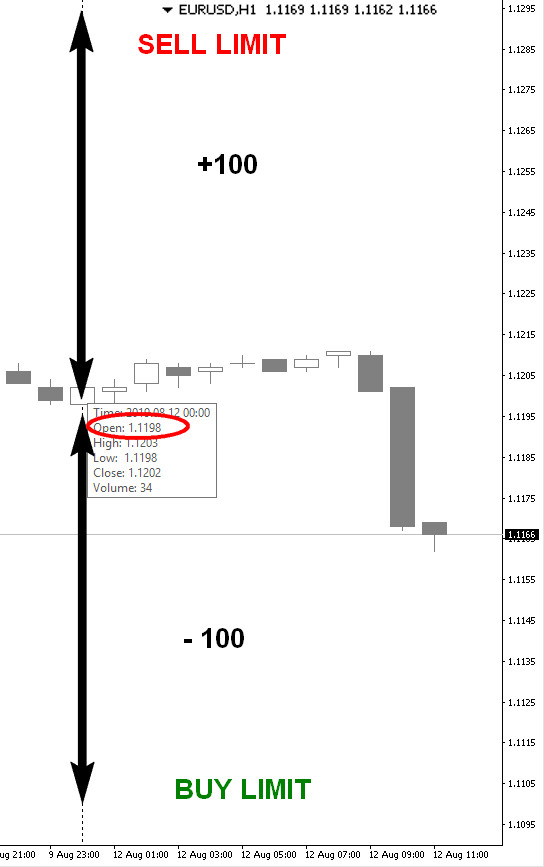

Для простоты расчетов в правилах ниже среднегодовая дневная волатильность пары равна 100 пунктов.

Точку отсчета 100 пунктов для выставления отложенных ордеров определяем как цену открытия свечи в 00-00. Заранее отмерив +/- 100 пп:

выставляем отложенный ордер Sell Limit для входа в шорт

и отложенный ордер Buy Limit для входа в лонг.

Открытие одной из сделок не отменяет второй отложенный ордер по причине обязательного условия закрытия всех позиций в конце сессии. Котировки, пройдя 100 пунктов в одном направлении, очень редко могут вернуться к цене открытия дня и пройти ровно такое же расстояние в обратном направлении. Однако, такое бывает. Например, в день выхода Non Farm PayRolls.

Для каждой позиции сразу устанавливается стоп-лосс, равный 50% от волатильности (в нашем примере — 50 пунктов), и тейк-профит, равный 30% от волатильности (в нашем примере — 30 пунктов). Вы можете поэкспериментировать с этими значениями для разных пар.

Открытая позиция удерживается до конца торгового дня (закрытия свечи D1). По прошествии этого времени, если не сработал стоп-лосс или тейк профит, сделка и второй несработавший отложенный ордер закрываются вручную.

Мани менеджмент стратегии

ММ у стратегии стандартный — старайтесь не рисковать более чем 1-2% от депозита на сделку. В расчетах, как всегда, поможет наш Калькулятор лота.

Сезонность стратегии «Уравнитель»

По причине непредсказуемости ударного дня на рынке Форекс трейдер должен ежедневно выставлять и отменять ордера. На протяжении летних месяцев подобного всплеска волатильности может не происходить неделями, тогда как во второй половине осени и зимой количество сделок возрастет до 2-3 в неделю.

Трейдер может забыть передвинуть или отменить отложенные ордера, что приведет к неожиданным убыткам, и как следствие, поспособствует «забыть» об этой ТС. В этом случае может помочь настройка автоматической отмены отложенных ордеров в конце сессии, а о результативности стратегии говорят около 75% прибыльных сделок.

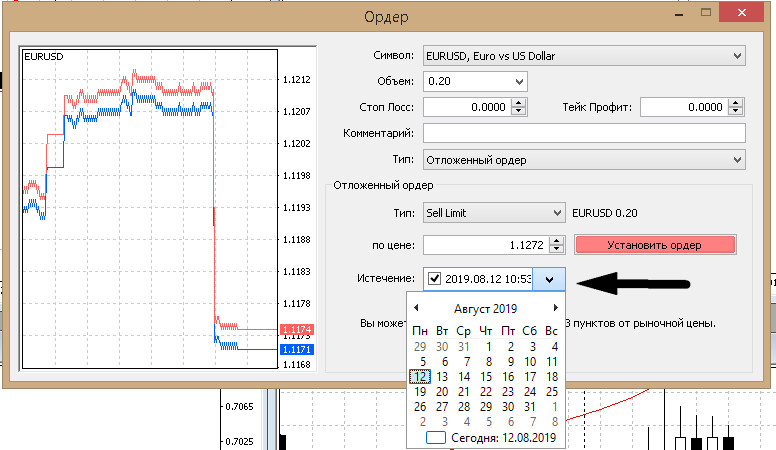

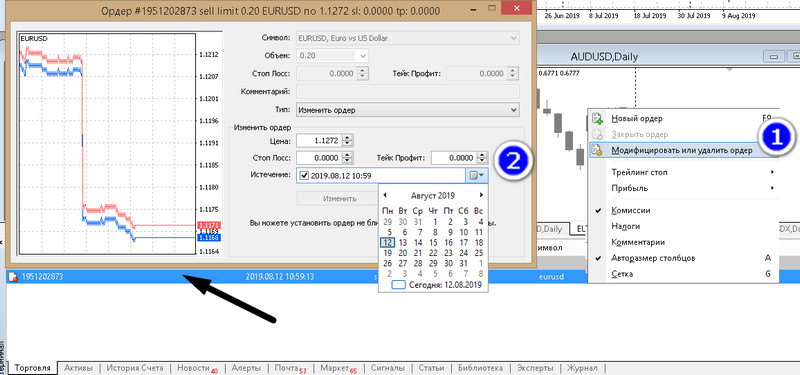

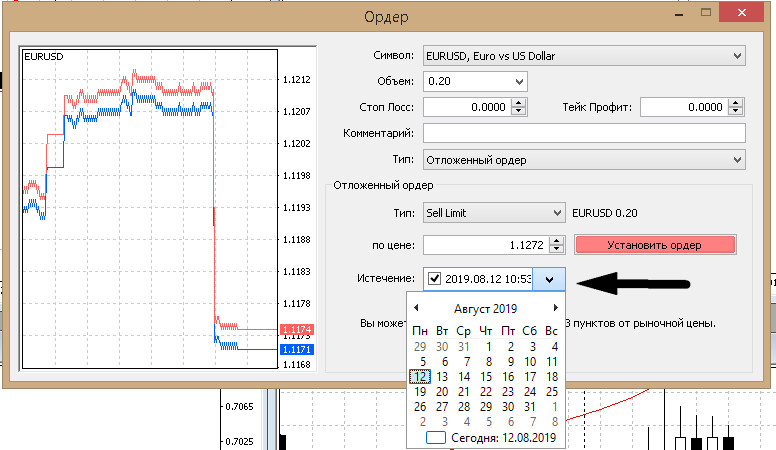

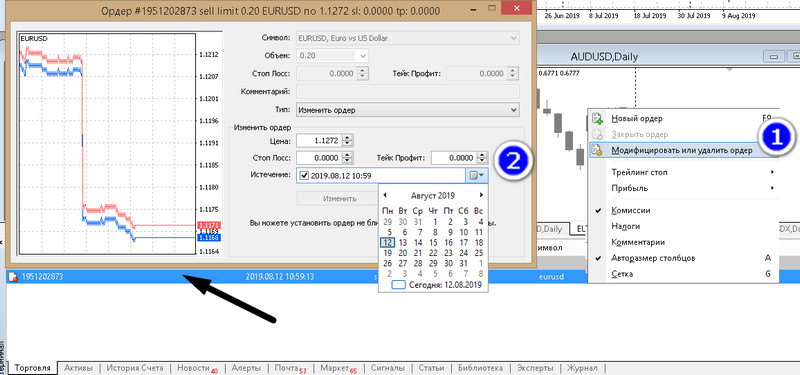

Настроить срок действия можно при установке условий сделки в окне «Истечение»:

Если этот этап случайно пропущен, после отправки заявки на сервер брокера она появится в окне терминала. Щелкните правой клавишей мыши по строке с «лимитником» и выберите в меню пункт «Модифицировать ордер».

Поставьте в окне срока действия время и дату истечения заявки, и робот автоматически удалит ее из терминала.

Когда не стоит торговать по контрстратегии ударных дней

Доллар – основная резервная мировая валюта, что делает его чрезвычайно востребованным в период мировых кризисов. Когда они возникают, волатильность EURUSD увеличивается вдвое, котировки могут проходить по 200 пунктов несколько дней подряд, что приведет к убыткам по контртрендовой стратегии.

В период кризиса следует избегать любого варианта внутридневной торговли, аномально высокая волатильность «сбивает стопы», увеличивает количество ложных сигналов индикаторов, приводит к проскальзываниям цены и т.д. Это касается и контртрендовой стратегии ударных дней: экономические кризисы происходят раз в 5-10 лет, поэтому лучше взять перерыв на один-два месяца, пока не исчезнут кризисные явления.

Понять, где начало и конец кризиса, поможет ВВП США или ЕС в случае его отрицательной динамики, а также гарантийное обеспечение валютных фьючерсов чикагской биржи CME. Пока оно будет существенно выше $2000, — на рынке лучше не торговать.

Также следует по мере возможностей избегать единичных аномалий, к которым можно отнести: референдум Брексит, скандальные выборы Дональда Трампа и тому подобные события; их можно заранее распознать по силе и продолжительности обсуждения в деловой прессе, новостях и СМИ.

Примеры торговли по стратегии ударного дня «Уравнитель»

Рассмотрим несколько примеров. На момент написания статьи среднедневная волатильность GBPUSD равна 100 пунктов. (Не забывайте проводить еженедельные перерасчеты!)

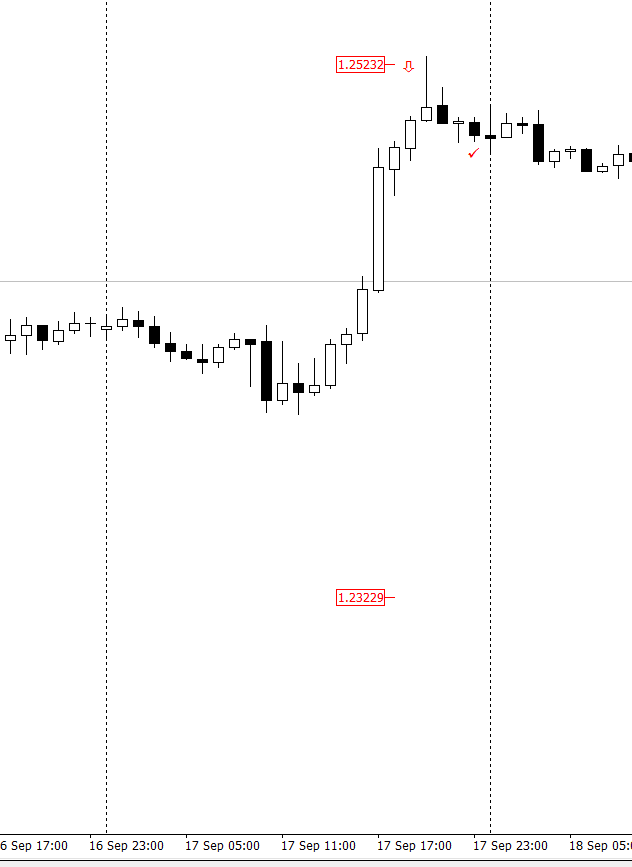

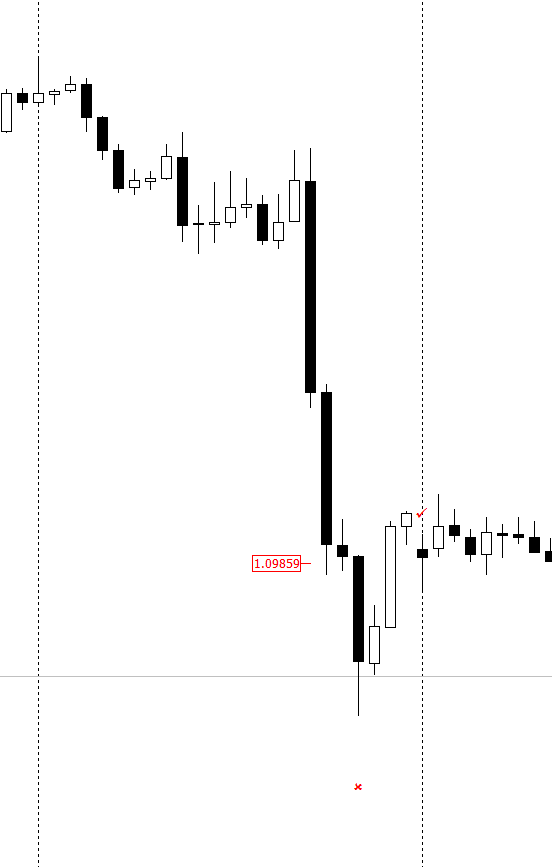

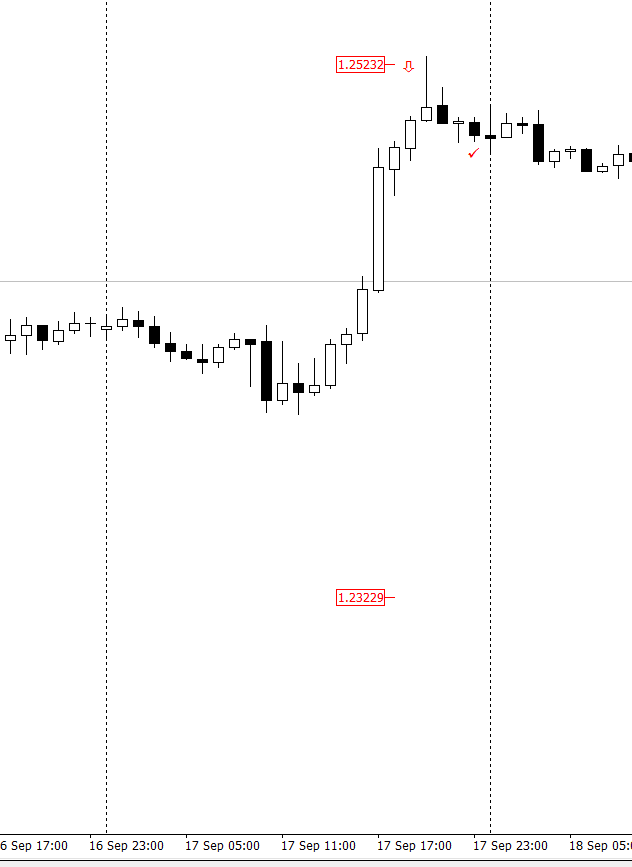

Пример 1.

17 сентября GBPUSD прошла 100 пунктов от цены открытия дня наверх, активировав отложенный ордер SELL LIMIT, и почти сразу же развернулась, активировав тейк профит, равный 30% от волатильности, в данном случае — 30 пунктов.

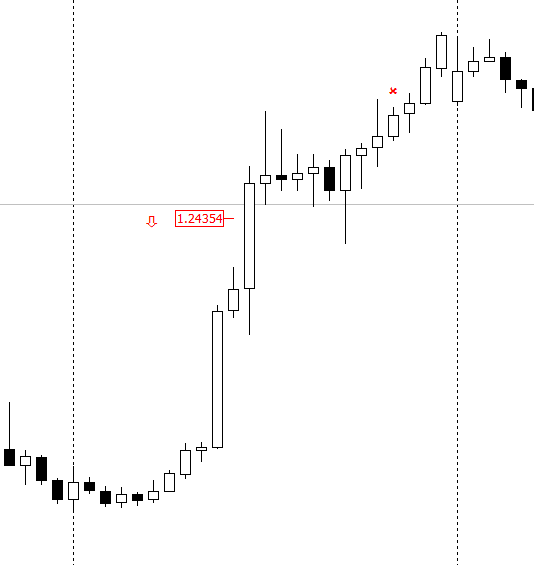

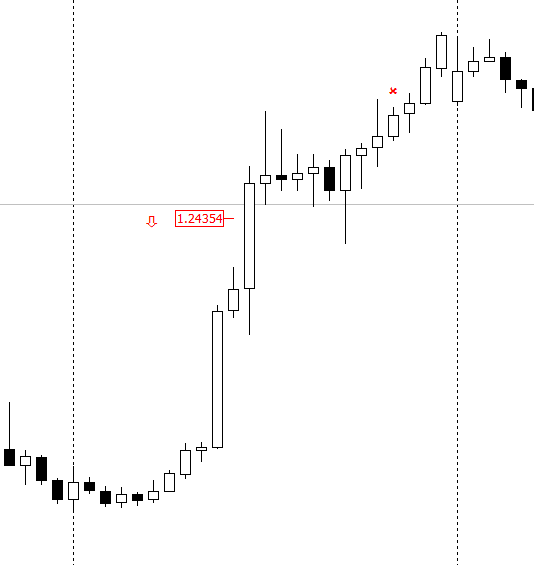

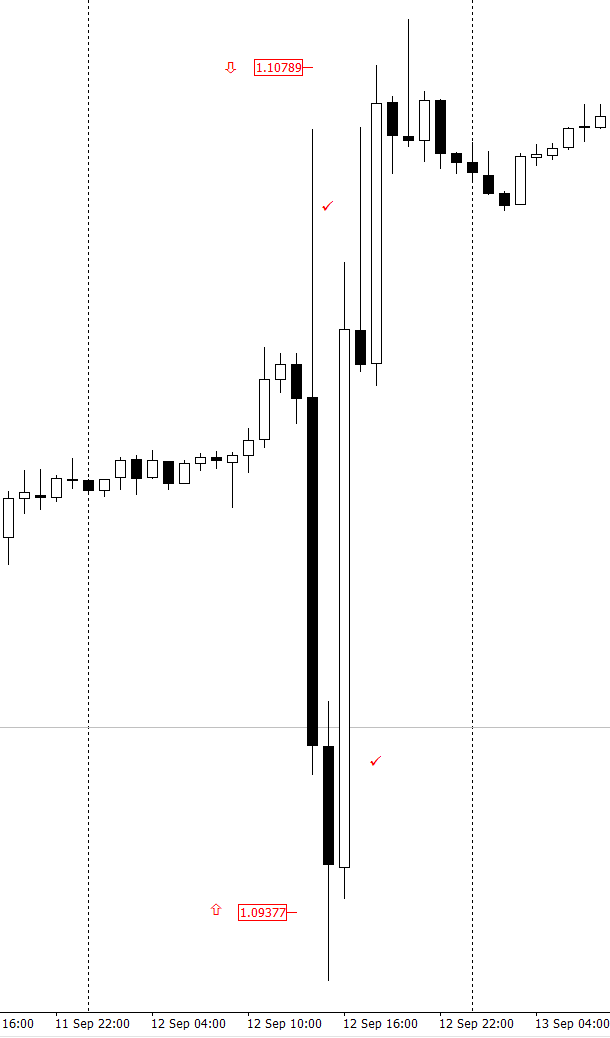

Пример 2

13 сентября пара прошла 100 пунктов вверх, активировала наш ордер на продажу и убежала выше, сработал стоп-лосс, равный 50% от волатильности. Стопы иногда тоже будут, не забывайте их ставить.

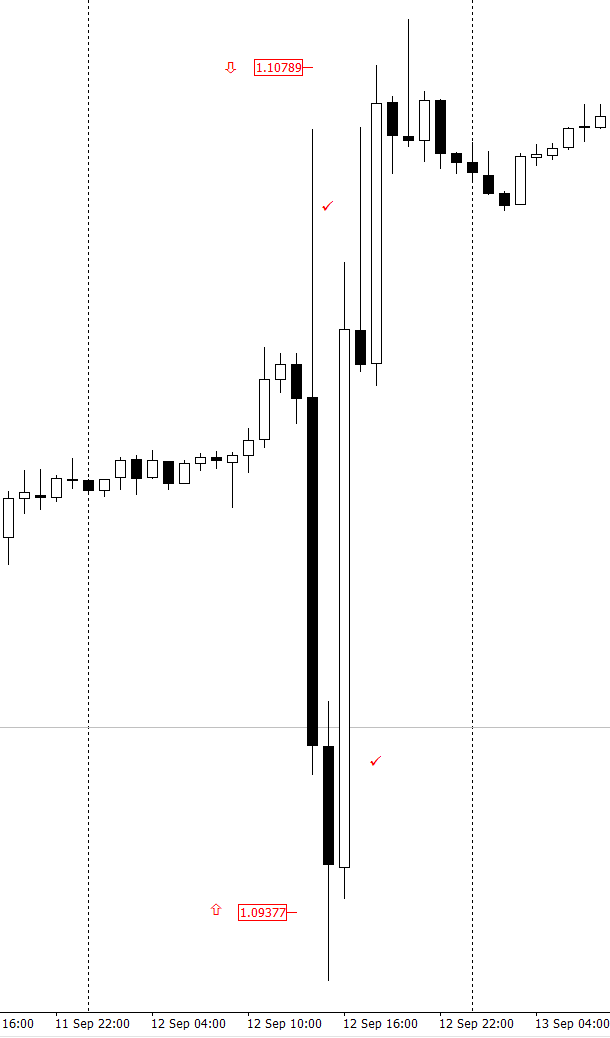

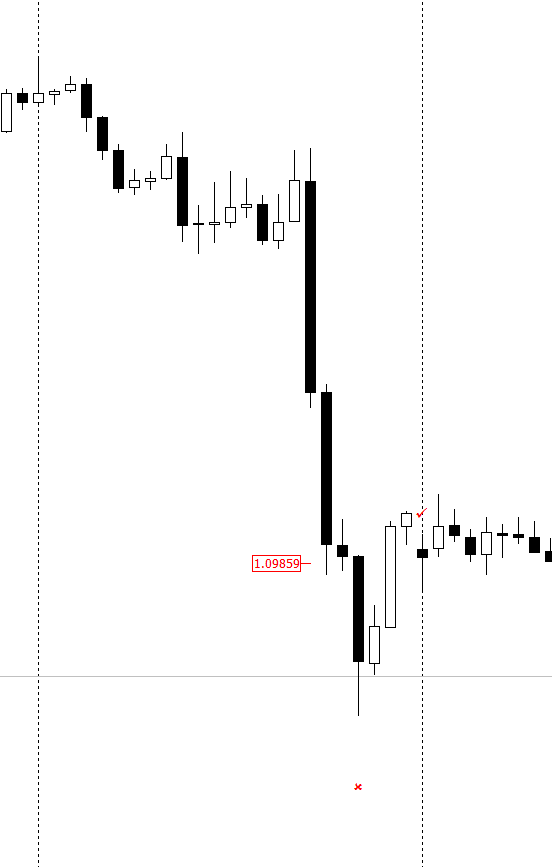

Пример 3.

На сей раз — EURUSD. Волатильность — 70 пунктов, сл — 35 пунктов, тп — 25 пунктов.

В течение дня активировались оба ордера, и оба закрылись по тейк профиту. Такое тоже бывает.

Пример 4

Снова EURUSD. Частенько будут вот такие «скучные» дни. Ордер на покупку активировался, но до конца дня не сработал ни тейк, ни стоп, и мы закрыли сделку с прибылью в 7 пунктов.

Заключение

Контртрендовая стратегия ударных дней «Уравнитель» — это своеобразный способ эмоционального реванша. Когда трейдер по каким-то причинам пропускает большое движение, возможность заработать на нем пусть даже малую толику прибыли снижает вероятность развития фобии FOMO – боязни упущенной возможности. Именно она приводит валютного спекулянта к ошибочным и поспешным входам по прошествии ударного дня.

Описанная стратегия проста и удобна в использовании: не требует индикаторов и глубокого технического или фундаментального анализа, отнимает ежедневно около 10 минут времени. Тактика входа допускает настройку алертов или использование вспомогательных советников по сопровождению и закрытию позиции.

Сегодня мы поговорим об одной интересной торговой тактике под названием «Уравнитель», которая не является, в силу своей специфики, широко известной и популярной на Форекс. Однако к ее созданию приложил руку известный трейдер Ларри Вильямс.

Подход прост в использовании и не требует применения технических индикаторов. А время, которое необходимо затратить на торговлю, может составлять всего 10 минут в день…

Характеристики стратегии «Уравнитель»

Платформа: любая

Валютные пары: EURUSD, GBPUSD, AUDUSD, USDCHF, USDCAD, USDJPY

Таймфрейм: H1

Время торговли: раз в сутки

Форекс обладает самой высокой ликвидностью среди остальных рынков. Это означает, что валюта представляет собой наиболее востребованный актив среди финансовых и товарных инструментов. Такая ситуация сложилась по причине постоянного контроля Центробанками стоимости национальных денег. Они официально могут манипулировать курсами валют, тогда как в остальных финансовых инструментах подобные действия запрещены законами.

Ликвидность на Форекс обеспечивают золотовалютные запасы стран и уставы, требующие от Центробанков сдерживать стоимость валюты по определенным правилам денежно-кредитной политики. Они и придают уникальность рынку Форекс, на котором можно заработать с помощью самой опасной стратегии – торговли против тренда.

Ударные дни на рынке Форекс

Понятие ударных дней ввел легендарный Ларри Уильямс – автор индикатора Williams R, придумавший систему анализа отчетов COT, и первый из трейдеров, показавший возможность торговать фьючерсы с пятизначными процентами доходности.

Уильямс исследовал множество закономерностей рынка и определил, что после дней с высоким диапазоном торгов (проще говоря, с максимальным падением или ростом по итогу торгового дня) можно ожидать разворот котировок или продолжение тренда. Именно эти моменты и получили название ударного дня, правда, без четких критериев отбора по диапазону изменения стоимости инструментов.

Трейдеру предлагалось самостоятельно его определить, после чего наблюдать за поведением актива. Уровень закрытия последующих свечей должен был указать, в каком направлении тренда или контртренда выставить отложенные ордера. Подробнее и точнее об этом можно прочесть в знаменитой книге Вильямса «Долгосрочные секреты краткосрочной торговли».

Предлагаемый метод — контртрендовая стратегия ударных дней — значительно проще. Если бы Ларри Уильямс исследовал более детально рынок Форекс, то он смог бы дать точное определение ударного дня.

Многие трейдеры знают, что самая ликвидная пара EURUSD редко выходит за уровень +/-1%. В пунктах ударный день евродоллара можно высчитать по методике, описанной ниже.

По какой-то причине на этом уровне практически постоянно образуется «провал» торговой активности, – крупные игроки берут паузу. Возможно, это связано с неким триггером для Регуляторов, которые отслеживают сильные изменения валютного курса.

Периодичность вышеописанного явления и стала основой контртрендовой стратегии «Уравнитель» для наиболее ликвидных пар рынка Форекс – так называемых «мажоров».

Основная идея контртрендовой стратегии «Уравнитель»

В основе стратегии лежит идея поймать коррекцию, возникающую при превышении парой диапазона N пунктов, равного средней ежедневной волатильности. Наличие такого крупного движения часто указывает на возникновение сильного и устойчивого среднесрочного тренда, поэтому тактика не предполагает удержания позиции в течение долгого времени, — выходить будем в конце дня.

Контртрендовая стратегия использует отложенные ордера на покупку и на продажу, что освобождает трейдера от необходимости прогнозировать направление тренда.

Расчет уровней ударных дней для основных валютных пар Форекс

При расчете уровней ударных дней задача трейдера состоит в определении средней дневной волатильности для основных валютных пар. Она рассчитывается множеством способов: на нашем сайте и других ресурсах есть калькуляторы и готовые табличные данные текущего среднего и максимального диапазона изменений валютного курса для различных инструментов Форекс.

Большинство участников валютных торгов, в частности маркет мейкеры, учитывают волатильность пары через хеджирующие сделки по ванильным опционам. Более подробно механизм стратегий описан в отдельной статье на нашем сайте, поэтому не будем на нем заострять внимание.

Более простой расчет ударных уровней можно провести с помощью сервиса “Индикатор волатильности Форекс”, который находится в меню “Инструменты” в верхней части нашего сайта. Доступ к странице с таблицами волатильности валют можно получить через раздел “Индикаторы”.

Сервис содержит краткую инструкцию, описывающую достаточно простой функционал таблицы волатильности по различным инструментам Форекс.

Выставляем в первой графе значение “52 недели”, во втором столбце указываем тикер пары и нажимаем на последнюю ячейку строки с надписью “1 день” (она должна быть закрашенной).

После проведенных манипуляций в строке ниже появится значение волатильности в ячейке “pips”. В приведенном примере она равна 674,4 пипсов, или примерно 67 старых пунктов.

Чтобы получить уровни для других валютных пар, проделываем те же действия, последовательно заменяя тикер EURUSD на нужные нам инструменты и нажимая “ОК”.

Например, для GBPUSD годовая волатильность составит 1028,4 пп.

Это означает, что размер ударных уровней дня для контртрендовых сделок в GBPUSD равен 102,8 старых пункта. Округляем до целого значения, получив те же 100 пунктов, — именно эту цифру можно принять для расчетов и сделок.

Подведем итог, подчеркнув основные моменты:

Уровни ударных дней для основных пар отличаются от EURUSD, а также долгосрочно удерживают одно и то же значение, требующее еженедельного уточнения;

Расчеты уровней проводятся через годовую и дневную волатильность валют;

Также возможно учитывать разный уровень волатильности в разные дни недели. Например, на скриншоте выше видно, что по понедельникам волатильность GBPUSD примерно на 10 пунктов ниже, чем в другие дни.

Правила входа по стратегии ударных дней на Форекс

Для простоты расчетов в правилах ниже среднегодовая дневная волатильность пары равна 100 пунктов.

Точку отсчета 100 пунктов для выставления отложенных ордеров определяем как цену открытия свечи в 00-00. Заранее отмерив +/- 100 пп:

выставляем отложенный ордер Sell Limit для входа в шорт

и отложенный ордер Buy Limit для входа в лонг.

Открытие одной из сделок не отменяет второй отложенный ордер по причине обязательного условия закрытия всех позиций в конце сессии. Котировки, пройдя 100 пунктов в одном направлении, очень редко могут вернуться к цене открытия дня и пройти ровно такое же расстояние в обратном направлении. Однако, такое бывает. Например, в день выхода Non Farm PayRolls.

Для каждой позиции сразу устанавливается стоп-лосс, равный 50% от волатильности (в нашем примере — 50 пунктов), и тейк-профит, равный 30% от волатильности (в нашем примере — 30 пунктов). Вы можете поэкспериментировать с этими значениями для разных пар.

Открытая позиция удерживается до конца торгового дня (закрытия свечи D1). По прошествии этого времени, если не сработал стоп-лосс или тейк профит, сделка и второй несработавший отложенный ордер закрываются вручную.

Мани менеджмент стратегии

ММ у стратегии стандартный — старайтесь не рисковать более чем 1-2% от депозита на сделку. В расчетах, как всегда, поможет наш Калькулятор лота.

Сезонность стратегии «Уравнитель»

По причине непредсказуемости ударного дня на рынке Форекс трейдер должен ежедневно выставлять и отменять ордера. На протяжении летних месяцев подобного всплеска волатильности может не происходить неделями, тогда как во второй половине осени и зимой количество сделок возрастет до 2-3 в неделю.

Трейдер может забыть передвинуть или отменить отложенные ордера, что приведет к неожиданным убыткам, и как следствие, поспособствует «забыть» об этой ТС. В этом случае может помочь настройка автоматической отмены отложенных ордеров в конце сессии, а о результативности стратегии говорят около 75% прибыльных сделок.

Настроить срок действия можно при установке условий сделки в окне «Истечение»:

Если этот этап случайно пропущен, после отправки заявки на сервер брокера она появится в окне терминала. Щелкните правой клавишей мыши по строке с «лимитником» и выберите в меню пункт «Модифицировать ордер».

Поставьте в окне срока действия время и дату истечения заявки, и робот автоматически удалит ее из терминала.

Когда не стоит торговать по контрстратегии ударных дней

Доллар – основная резервная мировая валюта, что делает его чрезвычайно востребованным в период мировых кризисов. Когда они возникают, волатильность EURUSD увеличивается вдвое, котировки могут проходить по 200 пунктов несколько дней подряд, что приведет к убыткам по контртрендовой стратегии.

В период кризиса следует избегать любого варианта внутридневной торговли, аномально высокая волатильность «сбивает стопы», увеличивает количество ложных сигналов индикаторов, приводит к проскальзываниям цены и т.д. Это касается и контртрендовой стратегии ударных дней: экономические кризисы происходят раз в 5-10 лет, поэтому лучше взять перерыв на один-два месяца, пока не исчезнут кризисные явления.

Понять, где начало и конец кризиса, поможет ВВП США или ЕС в случае его отрицательной динамики, а также гарантийное обеспечение валютных фьючерсов чикагской биржи CME. Пока оно будет существенно выше $2000, — на рынке лучше не торговать.

Также следует по мере возможностей избегать единичных аномалий, к которым можно отнести: референдум Брексит, скандальные выборы Дональда Трампа и тому подобные события; их можно заранее распознать по силе и продолжительности обсуждения в деловой прессе, новостях и СМИ.

Примеры торговли по стратегии ударного дня «Уравнитель»

Рассмотрим несколько примеров. На момент написания статьи среднедневная волатильность GBPUSD равна 100 пунктов. (Не забывайте проводить еженедельные перерасчеты!)

Пример 1.

17 сентября GBPUSD прошла 100 пунктов от цены открытия дня наверх, активировав отложенный ордер SELL LIMIT, и почти сразу же развернулась, активировав тейк профит, равный 30% от волатильности, в данном случае — 30 пунктов.

Пример 2

13 сентября пара прошла 100 пунктов вверх, активировала наш ордер на продажу и убежала выше, сработал стоп-лосс, равный 50% от волатильности. Стопы иногда тоже будут, не забывайте их ставить.

Пример 3.

На сей раз — EURUSD. Волатильность — 70 пунктов, сл — 35 пунктов, тп — 25 пунктов.

В течение дня активировались оба ордера, и оба закрылись по тейк профиту. Такое тоже бывает.

Пример 4

Снова EURUSD. Частенько будут вот такие «скучные» дни. Ордер на покупку активировался, но до конца дня не сработал ни тейк, ни стоп, и мы закрыли сделку с прибылью в 7 пунктов.

Заключение

Контртрендовая стратегия ударных дней «Уравнитель» — это своеобразный способ эмоционального реванша. Когда трейдер по каким-то причинам пропускает большое движение, возможность заработать на нем пусть даже малую толику прибыли снижает вероятность развития фобии FOMO – боязни упущенной возможности. Именно она приводит валютного спекулянта к ошибочным и поспешным входам по прошествии ударного дня.

Описанная стратегия проста и удобна в использовании: не требует индикаторов и глубокого технического или фундаментального анализа, отнимает ежедневно около 10 минут времени. Тактика входа допускает настройку алертов или использование вспомогательных советников по сопровождению и закрытию позиции.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба