17 декабря 2019 Иволга Капитал Александров Дмитрий

Основная компетенция Иволги Капитал — работа с кредитным риском. Наша задача — знать все о своих эмитентах и контролировать ситуацию всеми доступными методами. Но помимо нашей аналитики по отдельным компаниям, существует статистика, и она очень упряма. В прошлом году Андрей Хохрин представил формулу «300 дней». Ее логика очень проста: эмитент получил деньги от облигаций, и имеет запас прочности на ближайшее время. А до завершения первого года почти наверняка не будет оферты или погашений. В результате такой срок удержания должен существенно снижать кредитный риск эмитента.

Мы провели анализ всех эмиссий облигаций на Московской бирже, выпущенных с 2003 года (данные предоставил CBonds). Задача номер 1 — сравнить среднюю доходность при удержании 300 дней эмитента ВДО (высокодоходных облигаций) и не ВДО. Выясняется, что ВДО в среднем существенно обгоняют широкий рынок, и дают среднюю доходность 12,6% годовых.

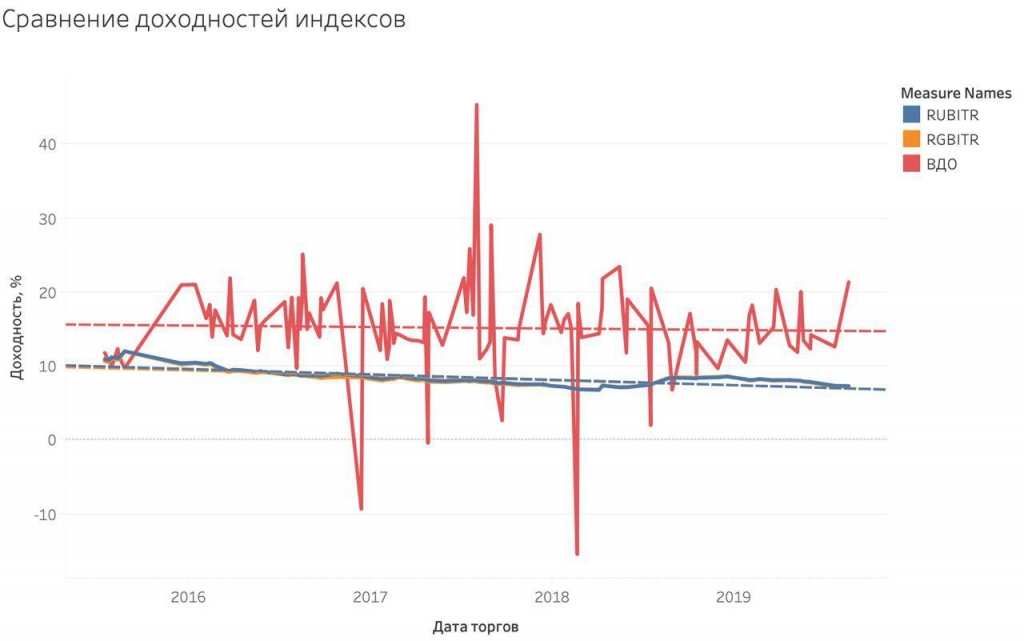

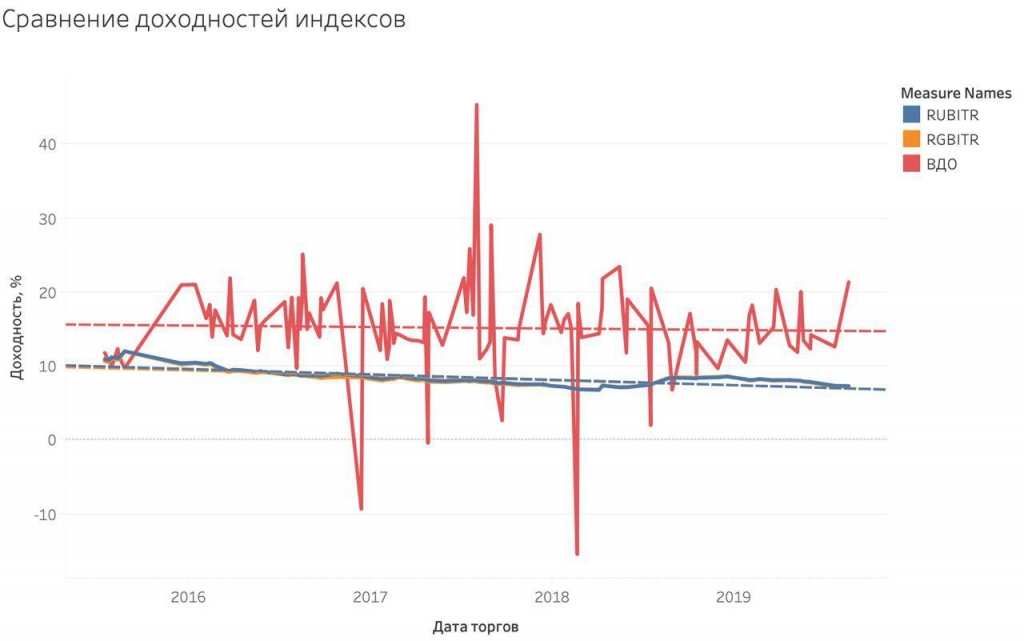

А что, если сравнить стратегию с индексом ОФЗ и широкого рынка? Первое, что бросится в глаза, совпадение динамики ОФЗ и широкого рынка. Все-таки именно государственные бумаги — основа нашего рынка (как и госкомпании становятся основой экономики). Правильнее провести сравнение за несколько последних лет, так как рынок ВДО сильно трансформировался, и по-настоящему появился (или начал появляться) в своем виде только в 2016 году. Выясняется, что такая стратегия будет сильно более волатильна, но принесет и значительно больше доходности. Коэффициент Шарпа (соотношение риска и доходности) у стратегии с ВДО получается около 0,34, у широкого рынка — 0,15. О чем это говорит? О том, что ВДО оплачивают свой риск доходностью, причем делают это лучше, чем рынок в среднем. К сожалению, исследование не учитывает последнее ралли в надежных бумагах из-за понижения ставок, но оно бы не сильно изменило расклад в целом. Это исследование ни в коем случае не должно усыпить бдительность.

Да, ВДО сейчас обыгрывают облигации в целом, по доходности, по волатильности, по спредам, и обладают неплохой ликвидностью для размеров выпуска (по бумагам, где Иволга была организатором, средний оборот составляет 2,3 млн руб. в день). И пусть стратегия 300 дней статистически снижает кредитные риски, в первую очередь необходимо смотреть за качеством эмитента. В приведенном исследовании мы смогли рассмотреть только зарождение рынка ВДО. Но что будет дальше? Раз уж мы решили идти путем статистики, давайте посмотрим, как появлялся рынок ВДО в США, на данных Альтмана. Все начиналось с 1% дефолтов (и даже меньше, если рассмотреть более рани годы), но буквально за 3-4 года уровень дефолтности достиг 10%. На нашем рынке ВДО тоже есть токсичные истории. И единственный способ сохранить текущую доходность не только в ближайший год-два, но и более долгосрочно — избегать этих историй, пусть зачастую они и прельщают отличной доходностью.

Мы провели анализ всех эмиссий облигаций на Московской бирже, выпущенных с 2003 года (данные предоставил CBonds). Задача номер 1 — сравнить среднюю доходность при удержании 300 дней эмитента ВДО (высокодоходных облигаций) и не ВДО. Выясняется, что ВДО в среднем существенно обгоняют широкий рынок, и дают среднюю доходность 12,6% годовых.

А что, если сравнить стратегию с индексом ОФЗ и широкого рынка? Первое, что бросится в глаза, совпадение динамики ОФЗ и широкого рынка. Все-таки именно государственные бумаги — основа нашего рынка (как и госкомпании становятся основой экономики). Правильнее провести сравнение за несколько последних лет, так как рынок ВДО сильно трансформировался, и по-настоящему появился (или начал появляться) в своем виде только в 2016 году. Выясняется, что такая стратегия будет сильно более волатильна, но принесет и значительно больше доходности. Коэффициент Шарпа (соотношение риска и доходности) у стратегии с ВДО получается около 0,34, у широкого рынка — 0,15. О чем это говорит? О том, что ВДО оплачивают свой риск доходностью, причем делают это лучше, чем рынок в среднем. К сожалению, исследование не учитывает последнее ралли в надежных бумагах из-за понижения ставок, но оно бы не сильно изменило расклад в целом. Это исследование ни в коем случае не должно усыпить бдительность.

Да, ВДО сейчас обыгрывают облигации в целом, по доходности, по волатильности, по спредам, и обладают неплохой ликвидностью для размеров выпуска (по бумагам, где Иволга была организатором, средний оборот составляет 2,3 млн руб. в день). И пусть стратегия 300 дней статистически снижает кредитные риски, в первую очередь необходимо смотреть за качеством эмитента. В приведенном исследовании мы смогли рассмотреть только зарождение рынка ВДО. Но что будет дальше? Раз уж мы решили идти путем статистики, давайте посмотрим, как появлялся рынок ВДО в США, на данных Альтмана. Все начиналось с 1% дефолтов (и даже меньше, если рассмотреть более рани годы), но буквально за 3-4 года уровень дефолтности достиг 10%. На нашем рынке ВДО тоже есть токсичные истории. И единственный способ сохранить текущую доходность не только в ближайший год-два, но и более долгосрочно — избегать этих историй, пусть зачастую они и прельщают отличной доходностью.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба