31 января 2020 finversia.ru

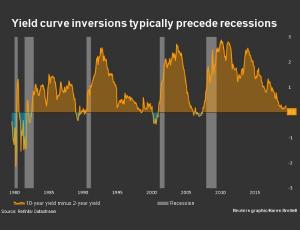

Резкое ралли в казначейских бумагах на этой неделе привело к тому, что некоторые ключевые части кривой доходности США перевернулись, что является сигналом, который традиционно был медвежьим для экономики США.

Кривая между двухлетними и пятилетними нотами перевернулась в понедельник впервые с декабря, а 3-месячная-10-летняя кривая ненадолго стала отрицательной во вторник впервые с октября.

Долгосрочная доходность упала, так как опасения по поводу экономического воздействия китайского коронавируса заставили инвесторов искать безопасные активы.

Этот шаг компенсировал оптимизм в начале года, после того, как Соединенные Штаты и Китай в декабре согласились на деэскалацию своей торговой войны.

Разрыв между трехмесячной и 10-летней доходностью внимательно отслеживается. Инверсия, когда 10-летняя доходность падает ниже доходности по трехмесячным векселям, в прошлом была надежным индикатором того, что рецессия последует через один-два года.

Эта часть кривой доходности перевернулась в марте прошлого года впервые после финансового кризиса 2007-2009 гг.

Тем не менее, хотя рецессия может последовать за инверсией, ее сроки не определены, а слабая денежно-кредитная политика в глобальном масштабе может привести к тому, что любой спад может занять больше времени.

Некоторые аналитики также считают, что относительная привлекательность американских облигаций по отношению к облигациям Европы и Японии, многие из которых имеют отрицательную доходность, удерживает доходности с более длинными сроками погашения ниже, чем они были бы в обратном случае, снижая точность инверсии кривой доходности в качестве сигнала рецессии.

Кривая доходности представляет собой график доходности по всем срокам погашения казначейских обязательств - долгу, проданному федеральным правительством - от 1-месячных векселей до 30-летних облигаций.

В нормальных обстоятельствах у нее есть дугообразный восходящий уклон, потому что инвесторы в облигации ожидают большей компенсации за принятие дополнительного риска владения облигациями с более длительными сроками погашения.

Когда доходность на кривой значительно выше, чем у ее начала, кривая называется крутой. Таким образом, 30-летняя облигация принесет гораздо более высокую доходность, чем 2-летняя облигация.

Когда зазор, или «разброс», узок, она называется плоской кривой. В этой ситуации, например, 10-летняя нота может предложить только умеренно более высокую доходность, чем 3-летняя нота.

В редких случаях часть или вся кривая доходности теряют направление вверх. Это происходит, когда более доходность по более коротким бумагам выше, чем более по долгосрочным, это называется инверсией.

В то время как рыночные комментаторы могут сосредоточиться на разных частях кривой доходности, любая инверсия кривой доходности говорит об одном и том же: ожидание более слабого роста в будущем.

В марте прошлого года инверсия кривой доходности впервые за 12 лет достигла 3-месячных ГКО, когда доходность 10-летних нот US10YT = RR упала ниже, чем у 3-месячных бумаг.

Они торгуются на положительной территории с октября 2019 года, за исключением краткой инверсии во вторник.

Кривая между 2-летними и 10-летними нотами, которая также рассматривается как индикатор рецессии, впервые с 2007 года в августе перевернулась. Это случилось впервые с начала сентября прошлого года.

Инверсия кривой доходности является классическим сигналом надвигающейся рецессии.

Кривая доходности США инвертировалась перед каждой рецессией в течение последних 50 лет. Лишь однажды за все это время этот сигнал оказался ложным.

Когда краткосрочная доходность поднимается выше долгосрочной, это говорит о том, что краткосрочные займы стоят дороже, чем долгосрочные займы.

Инверсия кривой происходит, когда достаточно большая группа инвесторов стекается в долгосрочные облигации. Приток приводит к росту цен на облигации и, в свою очередь, к снижению доходности. Доходность облигаций с более длительным сроком погашения, падающая ниже доходности краткосрочных облигаций, свидетельствует о том, что инвесторы ожидают повышенной волатильности и рыночного риска в краткосрочной перспективе.

В этих обстоятельствах компании часто считают, что финансирование их операций обходится дороже, а руководители склонны ограничивать или откладывать инвестиции. Затраты на потребительские займы также растут, а потребительские расходы, на которые приходится более двух третей экономической активности в США, замедляются.

Экономика в конечном итоге сокращается, и безработица растет.

Краткосрочные ценные бумаги очень чувствительны к политике процентных ставок, установленной центральным банком, таким как Федеральный резерв США.

Долговременные ценные бумаги в большей степени зависят от ожиданий инвесторов в отношении будущей инфляции, поскольку инфляция является врагом для держателей облигаций.

Таким образом, когда ФРС повышает ставки, как это было в течение трех лет, это увеличивает доходность облигаций с более коротким сроком погашения в начале кривой. И когда будущая инфляция рассматривается как сдержанная, как это происходит сейчас, поскольку ожидается, что более высокие затраты по займам станут тормозом для экономики, инвесторы готовы принять относительно скромную доходность долгосрочных облигаций на заднем конце кривой.

Несмотря на предупреждающий знак, другие показатели свидетельствуют о том, что экономика США остается сильной. Уровень безработицы находится вблизи исторических минимумов, а тенденции потребительских расходов не ослабли.

Федеральный комитет по открытым рынкам в среду единогласно проголосовал за сохранение процентных ставок на стабильном уровне, сигнализируя об отсутствии срочной необходимости экономических стимулов на фоне устойчивого роста экономики США. Комитет снизил ставки трижды в 2019 году, чтобы стимулировать экономику на фоне опасений рецессии и напряженности в ходе торговых войн. Председатель Федеральной резервной системы Джером Пауэлл намекнул, что центральный банк не будет корректировать ставки снова, пока инфляция не достигнет своего целевого уровня 2%.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба