21 апреля 2020

Хотя возможностей для инвестирования в рамках российского рынка сейчас гораздо больше, чем было лет 10 назад, однако есть определенные классы активов, которые на данный момент можно приобрести только на зарубежных биржах. При этом, вполне возможно, именно сейчас они могут быть в наибольшей степени интересны для включения в портфель долгосрочных инвесторов, желающих увеличить потенциальную доходность инвестиций. Одним из таких активов являются акции стоимости компаний малой капитализации. О них и пойдет речь в статье, перевод которой представлен ниже

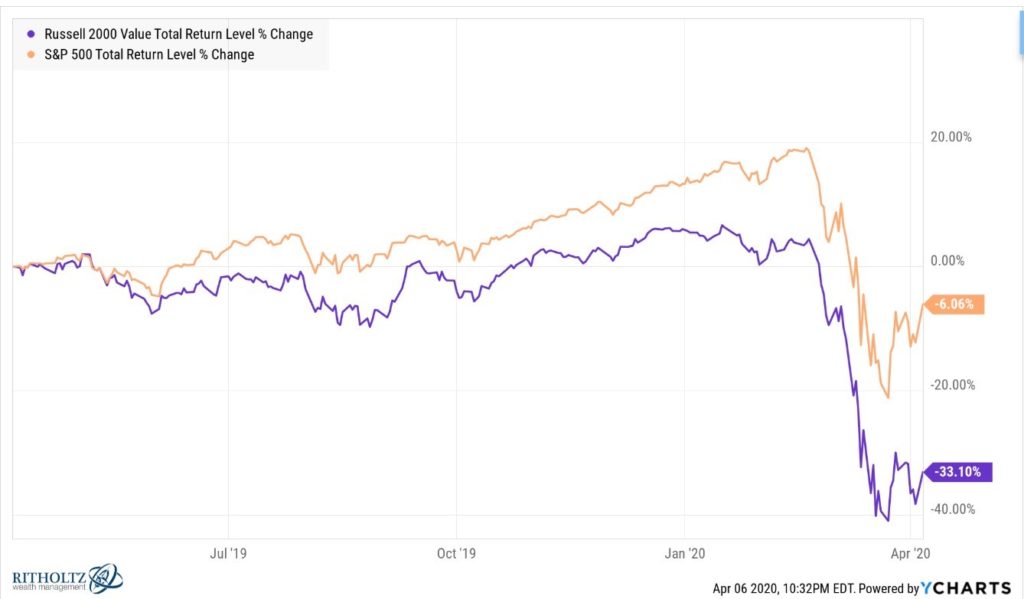

Перевод для sergeynaumov.comПосле роста более чем на 7% по итогам первых шести дней апреля индекс S&P 500 закрылся примерно на уровне ниже 21% от рекордных максимумов, которых достигал индекс в конце февраля. За последние две недели наблюдался отскок более чем на 19%, что делает доходность индекса за последний год не такой уж и плохой – всего -6%.

Правда, то же самое нельзя сказать об акциях стоимости компаний малой капитализации:

на рисунке оранжевая линия – доходность индекса S&P 500 (акции компаний крупной капитализации), синяя линия — доходность индекса Russell 2000 Value (акции стоимости компаний малой капитализации). Доходность обоих индексов учитывает реинвестирование дивидендов

Индекс акций стоимости малой капитализации Russell 2000 снизился почти на 45% от своего максимума. За прошедший год стоимость акций с малой капитализацией упала более, чем на 30%.

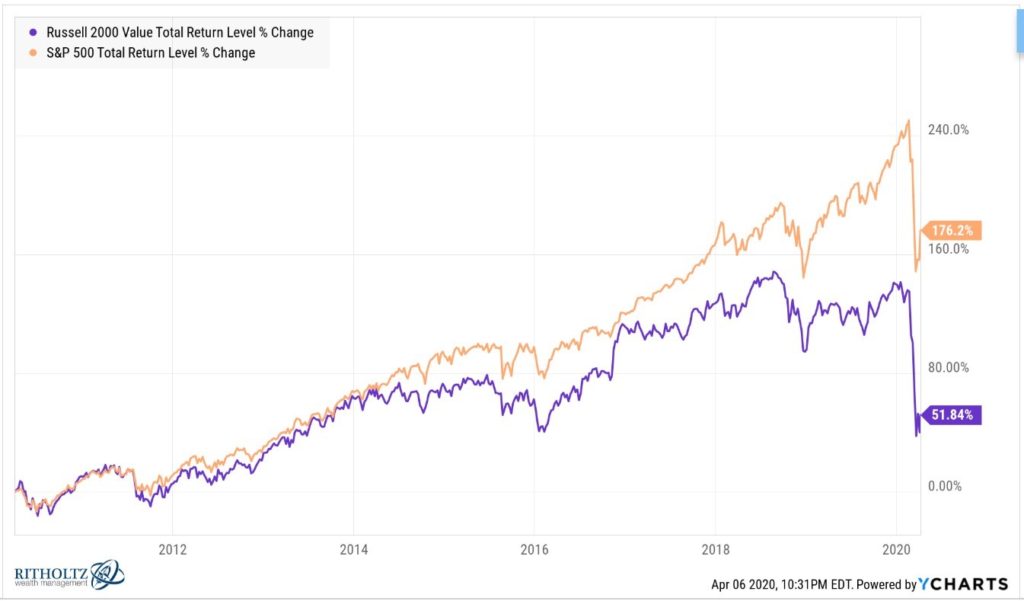

Цифры за последние 10 лет показывают постоянно увеличивающийся разрыв между акциями крупной и малой капитализации:

Это расхождение началось всего несколько лет назад, но резко ускорилось примерно за последний год.

На бычьем рынке акции с крупной капитализацией доминировали над большинством других категорий фондового рынка. Эта тенденция продолжилась и во время текущей распродажи.

В определенной степени сохранение подобной тенденции выглядит логичным. Крупные корпорации лучше подготовлены для того, чтобы справиться с текущей ситуацией, особенно крупные технологические компании. Небольшие компании, вероятно, более остро ощущают на себе экономический спад.

Академические исследования, проведенные за многие годы, показали, что акции стоимости малой капитализации являются одной из самых явных возможностей для получения более высокого потенциального дохода на долгосрочном периоде времени. Хотя вы могли бы и поспорить с этим выводом. Или вы могли бы указать на тот факт, что любой «фактор» в инвестициях (как малая капитализация) обязательно испытывает периоды относительной недостаточной доходности.

Я всегда готов слышать обе стороны, когда речь заходит о дебатах в отношении «факторных» инвестиций.

Возможно, технологии навсегда изменили мир факторного инвестирования или, возможно, это неизбежная часть цикла для акций стоимости компаний малой капитализации, что иллюстрирует, почему так трудно придерживаться потенциально выигрышной стратегии в течение долгого промежутка времени.

Время покажет, кто прав.

Для тех же, кто уже имеет акции малой капитализации в своем портфеле, спасение может прийти с другой стороны этого медвежьего рынка. Исторически акции с малой капитализацией зарабатывали приличную часть своей долгосрочной доходности именно после медвежьего рынка.

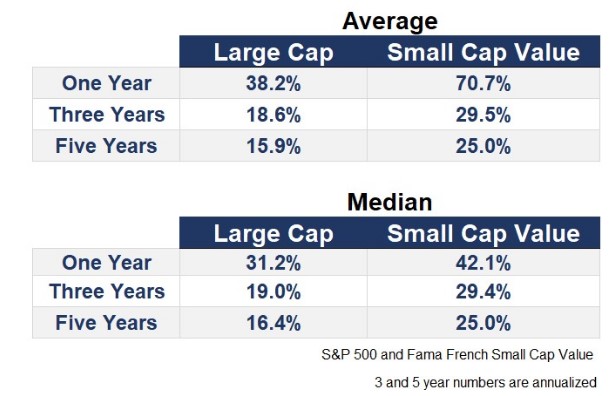

Используя медвежьи рынки по индексу S&P 500, начинающиеся с конца 1920-х годов, я изучил динамику индекса акций S&P и акций стоимости компаний малой капитализацией, и то, как они выходили из этих периодов в течение последующих одного, трех и пяти лет:

Доходность, начиная с середины медвежьих рынков, за период с 1926 г.

Первая таблица – средняя доходность, вторая таблица – медианная доходность. Левый столбец – доходность акций крупной капитализации (Large Cap), правый столбец – доходность акций стоимости малой капитализации (Small Cap Value).

В строках – доходность за один год, три года и пять лет.

Вы можете видеть, что доходность после кризиса, как правило, намного выше у акций стоимости малой капитализации, чем у акций крупной капитализации.

Правда, по этому поводу может очень много предостережений. Хотя данные по акциям стоимости малой капитализации берутся с 1926 года, до 1980-х годов в принципе было невозможно собрать диверсифицированную корзину акций стоимости с малой капитализацией в том виде, как это можно сделать сегодня с помощью ETF или взаимного фонда.

Значительную часть данных, полученных до 1960 года для малых компаний, трудно было использовать в качестве основы для практического применения, поскольку многие из этих компаний были неликвидными и труднодоступными для покупки и продажи.

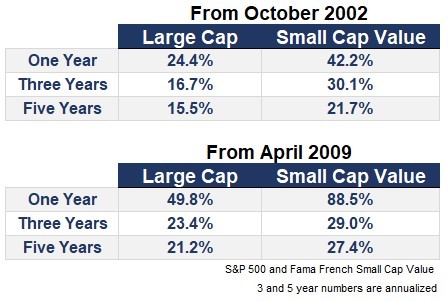

Поэтому вот несколько недавних примеров того, как вели себя акции с разной капитализацией после двух последних кризисов:

Первая таблица – за период с октября 2002 года, вторая таблица — за период с апреля 2009 года.

Левый столбец – доходность акций крупной капитализации (Large Cap), правый столбец – доходность акций стоимости малой капитализации (Small Cap Value).

В строках – доходность за один год, три года и пять лет.

Я бы никогда не пошел так далеко, чтобы гарантировать, что все это повторится снова. Вполне возможно, что компании-победители, вступающие в этот кризис, останутся победителями и при выходе из него. Также возможно, что области фондового рынка, перенесшие серьёзный удар, такие как акции стоимости малой капитализации, представляют собой сжатую пружину, готовую разжаться и показать новые максимальные значения.

Использование истории в качестве ориентира может быть несовершенным, потому что инвесторы не живут в каком-то усредненном мире. Однако в прошлом акции стоимости компаний с малой капитализацией показывали гораздо лучшие результаты, чем их более крупные коллеги, во время восстановления после медвежьего рынка.

Правда, если бы мы только могли выяснить, когда именно закончится этот медвежий рынок…

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба