В истории фондового рынка было несколько провальных дней, которые получили зловещее название чёрных. Интересно, что половина из них пришлась на октябрь 1929 года. Последний из таких — Чёрный понедельник 19 октября 1987 года. В этот день падение индекса Dow Jones составило рекордные 22%, причём 500 пунктов — в последний час торгов.

Вероятные причины обвала

В обвалах рынка в 1929 и 1987 годах есть нечто общее: экономика испытывала небывалый подъём, популярность акций росла с невероятной скоростью — смена тренда стала неожиданностью практически для всех. Есть и другие объединяющие моменты:

падению предшествовал географический перенос центра власти: в 1929 году роль лидера перетягивали США, в 1987-м — Япония;

кредитная нагрузка была чрезвычайно высокой: в 1929-м займы шли на покупку акций, в 1987 году основная долговая нагрузка приходилась на ипотеку;

в обоих случаях наблюдалось снижение ликвидности.

В 1987 году были и свои нюансы: нарастающий накал международных отношений, увеличение налогообложения на биржевую прибыль и использование компьютерных технологий при торговле, которые не были в должной мере протестированы на различных ситуациях. Правда, последствия Чёрного понедельника 1987 года в США оказались гораздо менее болезненные, чем затянувшаяся Великая депрессия после чёрной недели октября 1929-го.

Не последнюю роль в крахе рынка (а иногда и первую) специалисты отводят именно развитию программной торговли. В то время компьютеры использовались в сделках двух видов — хеджировании и арбитраже. Первые — возможность подстраховать свой портфель при падении рынка с помощью продажи фьючерсов, самым популярным из которых был SPX на индекс S&P 500. Вторые — спекулятивные операции: покупка дешевеющих фьючерсов и одновременная продажа ценных бумаг, входящих в соответствующий индекс.

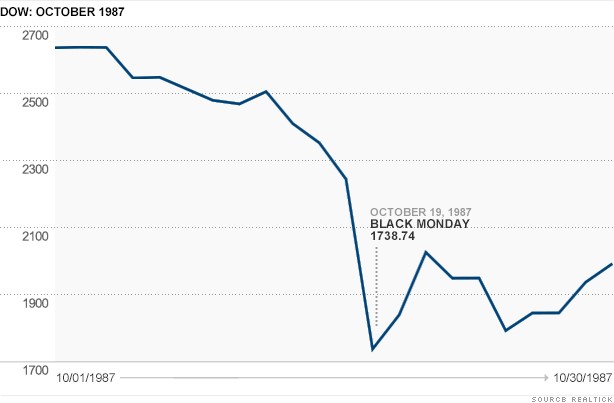

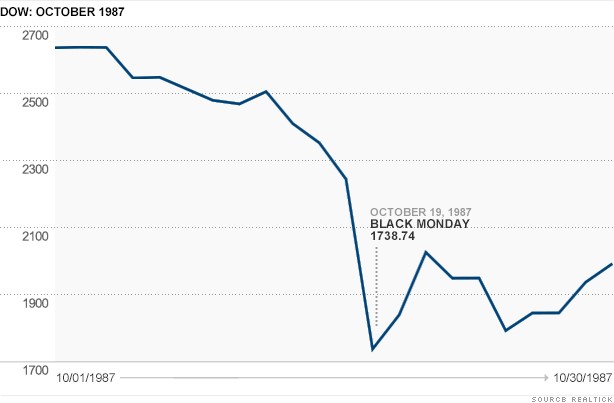

Рис. 1. График движения индекса Dow Jones в октябре 1987

Предпосылки Чёрного понедельника 1987 года

Первым нездоровым звоночком стало увеличение спекулятивных операций с облигациями в Японии — в сентябре произошёл обвал. В попытках снизить потери инвесторы сместили денежные потоки в сторону фондового рынка, и он ответил небольшим ростом в октябре. Но другие страны, в том числе США, болезненно восприняли ситуацию — облигации стали проседать.

Разница в стоимости двух видов ценных бумаг — акций и облигаций — становилась всё существеннее и в условиях надвигающихся выборов в совокупности с давлением на доллар привела к панике на рынке. 6 октября на крупную заявку на продажу индекс Dow Jones отреагировал падением сразу на 90 пунктов. Подобные ситуации бывали и раньше, но в этот раз национальная валюта тоже ослабевала, что не добавляло спокойствия.

14 октября индекс просел на 96 пунктов, 15-го — ещё на 58, а 16-го — на рекордные 108 пунктов за день. Все эти снижения происходили на фоне повышения налога на прибыль, усиления напряжения в Персидском заливе и новостей о тяжёлой болезни первой леди США.

В попытках компенсировать потери от потенциального снижения рынка многие инвесторы в пятницу 16 октября выпустили заявки на продажу фьючерса SPX, который торговался на CME, бирже в Чикаго. Это спровоцировало невероятное падение цены на него. Но стоимость самого фьючерса и его индекса — взаимосвязанные величины, поэтому возникла привлекательная для спекулятивных операций ситуация. В дело вступили индексные арбитражеры.

В воскресенье 18 октября 1987 года в The New York Times вышла статья, в которой говорилось о защите низкого курса доллара со стороны властей и об обвинениях Западной Германии в обвале фондового рынка. Эта публикация стала ещё одним катализатором для панических продаж на фоне общей нестабильности положения и слухов об изменении системы налогообложения в Японии и Германии.

Как развивались события

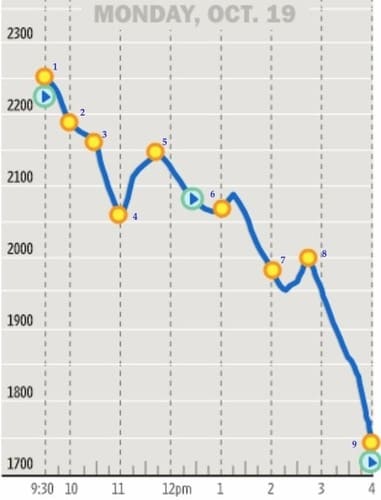

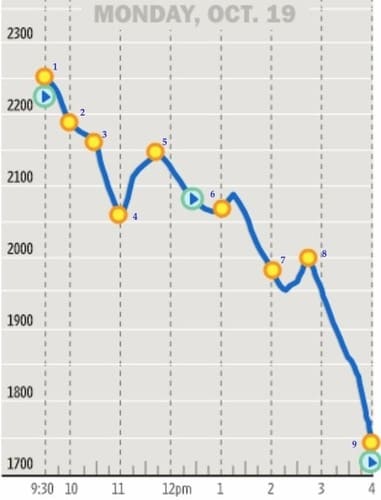

Рис. 2. Движение индекса Dow Jones на NYSE 19 октября 1987 года. Источник

В Чёрный понедельник 19 октября 1987 года в 9:30 прозвучал гонг, отмечающий начало торгов. Но фондовая биржа Нью-Йорка молчала: живых торгов не было. Компьютеры обрабатывали заявки на продажу акций, поданные спекулянтами в пятницу после покупки дешёвого фьючерса. Тишина нарушилась лишь практически через час.

Примерно в 10:30 установился баланс между стоимостью акций индекса S&P 500 и его фьючерсом. Dow Jones при этом снизился сразу на 100 пунктов. Заявки на продажу, выставленные индексными арбитражерами, закрылись по сниженной цене. Купив дешёвый фьючерс, они так же дёшево продали акции — спекуляция провалилась. Такое положение дел длилось ещё около 20 минут.

В попытке отыграть хотя бы часть арбитражеры начали массово скупать SPX на бирже Чикаго, параллельно возвращая только что проданные акции. Dow Jones отреагировал небольшим ростом, но тенденция быстро развернулась. Падение было плавным примерно до обеда, пока заявление председателя SEC Дэвида Рудера о возможном приостановлении торгов в разы не ускорило процесс.

Уже через час индекс Dow Jones преодолел отметку в две тысячи единиц. Но тут вмешался случай: компьютерная система, которая отвечала за автоматическое исполнение приказов, не справилась с потоком заявок и зависла. Через четверть часа ещё одна программа, размещающая ордеры на продажу, тоже прекратила работу. Биржа отреагировала небольшим подъёмом.

За час с четвертью до окончания торгов оказалось, что автоматические продажи фьючерсов, в отличие от акций, продолжали идти полным ходом: котировки на SPX достигли минимальных значений. Но в этот раз индексные арбитражеры не стали вмешиваться, опасаясь повторения утренних событий. Рынок выглядел странно: фьючерсы стремительно падали, а сами ценные бумаги оставались без движения. Ситуация казалась абсурдной.

На момент закрытия торговой сессии Dow Jones потерял 508 пунктов, 300 из них — в последний час. Капитализация фондового рынка упала на треть. Джон Филан, тогдашний глава NYSE, предложил закрыть торги, слишком велики были потери. Но ситуацию удалось спасти.

Во время паники 1907 года вырвать экономику страны из кризиса смог Джон Пирпонт Морган, по сути взявший на себя единоличное управления всеми финансовыми потоками для урегулирования ситуации. Через 80 лет, в очередные чёрные дни, нашёлся новый герой, правда, меньшего масштаба, — руководитель Нью-Йоркского федерального резервного банка Джеральд Корриган.

Корриган понимал, что реальных предпосылок в сложившейся экономической и политической ситуации для такого обвала не было. Он сумел донести это до представителей власти, убедив их не закрывать торги и влить несколько миллиардов долларов из федеральных резервов в биржу для выравнивания положения. Экономического краха США удалось избежать. Уже во вторник индекс Dow Jones вырос на 102 пункта, а объём торгов составил более 600 миллионов акций.

Рис. 3. Выпуск британской газеты The Time за 20 октября 1987 года

ФРС: выход из кризиса Чёрного понедельника 1987 года

На следующий день после рекордного обвала ФРС США выступила во главе с новым президентом Аланом Гринспеном с коротким заявлением, в котором чётко обозначила свою позицию: в соответствии с функциями центрального банка страны федеральный резерв обеспечит необходимую для поддержания экономического и финансового баланса ликвидность. Несколько недель ФРС регулярно покупала ценные бумаги, заранее и публично обозначая свои действия, тем самым успокаивая рынок.

Ещё один фактор положительного воздействия ФРС — побуждение банков предоставлять кредиты на стандартных условиях, снабжая их ликвидностью. Количество займов для компаний, занимающихся ценными бумагами, возросло почти вдвое, особенно в Чикаго и Нью-Йорке.

Что происходило с рынками других стран

Октябрь стал кризисным не только для США: падением отозвались и другие крупные фондовые рынки. Великобританию пошатнуло немного раньше, 15–16 октября, после мощнейшего урагана, от которого пострадали обширные территории. Из-за природного катаклизма в пятницу торги закрыли раньше привычного времени. После открытия новой сессии рынок быстро начал падать: основной британский индекс FTSE 100 потерял более ста пунктов. За два дня снижение составило 23% — аналогично изменению индекса Dow Jones. Просадка продолжилась до середины ноября.

В Японии основной пик событий произошёл 20 октября и получил название Голубой вторник: токийский рынок потерял почти 15%. Последствия по сравнению с другими странами были менее печальными — на восстановление позиций потребовалось меньше полугода. Подобный исход стал возможен благодаря непосредственному участию в регулировании рынка Министерства финансов, в том числе моральному воздействию на крупные фирмы, участников биржевых торгов.

Наиболее тяжёлым ударом Чёрный понедельник 1987-го стал для Новой Зеландии: пострадал не только фондовый рынок, но и экономика страны в целом. Восстановление затянулось на более длительный срок по сравнению с другими странами. В первый день обвала рынок потерял 15%, но падение продолжилось. Он достиг минимума через четыре месяца, в феврале, потеряв 60% своей стоимости. Рецессия продлилась до 1993 года.

Отголоски Чёрного понедельника 1987 года разлетелись по всему миру: к концу месяца канадский фондовый рынок просел на 22,5%, австралийский — на 41,8%, а гонконгский — на 45,8%.

Последствия Чёрного понедельника 1987 года

Неясные причины обвала рынка 19 октября 1987 года пошатнули привычные основы экономики: теорию рыночного равновесия, гипотезу эффективного рынка и теорию рационального поведения человека — всё, что казалось незыблемой истиной. В дальнейшем несостоятельность этих постулатов неоднократно пытался доказать в своих исследованиях Роберт Шиллер, экономист и учёный, лауреат Нобелевской премии по экономике.

Со стороны Комиссии по ценным бумагам и управления фондовых рынков были приняты меры, чтобы избежать повторения ситуации:

пересмотрены торговые протоколы с целью обеспечения единообразия для основных торговых инструментов;

разработаны торговые ограничения, когда при возникновении опасных условий срабатывает автоматическое прекращение торгов;

расширены обязанности некоторых маркетмейкеров, в частности NASDAQ, которые заключались в выкупе части ордера на продажу акций от частных инвесторов.

Возможная роль Советского Союза

Хотя официальных обвинений нет, в сети встречается мнение, что к обвалу рынка 19 октября был причастен Советский Союз. Сторонники подобной теории приводят свои доводы, однако никаких реальных экономических и политических предпосылок, а также природных или техногенных катастроф, способных так прогнуть рынок, не было. В этом сходятся как специалисты, так и показатели быстрого восстановления положения дел.

В ходе анализа обвала выяснилась одна интересная деталь: массовые продажи начались в первую очередь на гонконгском фондовом рынке, только потом процесс пошёл в Австралии, потом в европейских странах, и в конечном итоге настиг США. Отдельные специалисты сходятся во мнении, что подобное развитие событий — не случайность, а заранее спланированная и подготовленная попытка обрушить американскую экономику.

Начиная с 1983 года из СССР массово перевозили золото и валюту в филиалы Внешэкономбанка в Австралии, Гонконге, Сингапуре и Лондоне. Вырученные при продаже золота деньги размещали на офшорных счетах, и их дальнейшая судьба неизвестна. Существует предположение, что на фоне рушащейся советской экономики, власти Союза могли организовать обвал на бирже в попытке разгромить США. Жизнеспособность этой версии под вопросом, но она имеет своих последователей.

Небольшой итог

19 октября 1987 года — последняя официальная чёрная дата в истории биржевых рынков. В масштабе одного дня по падению индекса Dow Jones этот понедельник затмил даже октябрь 1929 года, но вот последствия сравнивать их не имеет смысла —новой Великой депрессии не последовало, а тенденции на рынке сменились уже на следующий день.

Мнения о причинах Чёрного понедельника 1987 года заметно разнятся, но есть несколько основных версий:

технический сбой, в шутку называемый восстанием машин — программы автоматической торговли выходили из строя, не справляясь с возросшей нагрузкой;

увеличивающаяся напряжённость в экономической и политической сфере на международной арене — повышение ставок налогообложения, подписание соглашения о поддержке доллара, снижение ликвидности;

иррациональное принятие решений инвесторами в процессе торгов на фоне общего колебания рынка;

спланированная попытка обрушить экономику США.

Найти подходящие аргументы в пользу любой из причин не так уж сложно, но вряд ли можно узнать истинную. Выводы сделаны, меры приняты, и даже повторение ситуации на рынке сейчас вряд ли вызовет международный коллапс или дефолт отдельных стран: существуют технические возможности быстро приостановить торги в случае неадекватного падения рынка.

Вероятные причины обвала

В обвалах рынка в 1929 и 1987 годах есть нечто общее: экономика испытывала небывалый подъём, популярность акций росла с невероятной скоростью — смена тренда стала неожиданностью практически для всех. Есть и другие объединяющие моменты:

падению предшествовал географический перенос центра власти: в 1929 году роль лидера перетягивали США, в 1987-м — Япония;

кредитная нагрузка была чрезвычайно высокой: в 1929-м займы шли на покупку акций, в 1987 году основная долговая нагрузка приходилась на ипотеку;

в обоих случаях наблюдалось снижение ликвидности.

В 1987 году были и свои нюансы: нарастающий накал международных отношений, увеличение налогообложения на биржевую прибыль и использование компьютерных технологий при торговле, которые не были в должной мере протестированы на различных ситуациях. Правда, последствия Чёрного понедельника 1987 года в США оказались гораздо менее болезненные, чем затянувшаяся Великая депрессия после чёрной недели октября 1929-го.

Не последнюю роль в крахе рынка (а иногда и первую) специалисты отводят именно развитию программной торговли. В то время компьютеры использовались в сделках двух видов — хеджировании и арбитраже. Первые — возможность подстраховать свой портфель при падении рынка с помощью продажи фьючерсов, самым популярным из которых был SPX на индекс S&P 500. Вторые — спекулятивные операции: покупка дешевеющих фьючерсов и одновременная продажа ценных бумаг, входящих в соответствующий индекс.

Рис. 1. График движения индекса Dow Jones в октябре 1987

Предпосылки Чёрного понедельника 1987 года

Первым нездоровым звоночком стало увеличение спекулятивных операций с облигациями в Японии — в сентябре произошёл обвал. В попытках снизить потери инвесторы сместили денежные потоки в сторону фондового рынка, и он ответил небольшим ростом в октябре. Но другие страны, в том числе США, болезненно восприняли ситуацию — облигации стали проседать.

Разница в стоимости двух видов ценных бумаг — акций и облигаций — становилась всё существеннее и в условиях надвигающихся выборов в совокупности с давлением на доллар привела к панике на рынке. 6 октября на крупную заявку на продажу индекс Dow Jones отреагировал падением сразу на 90 пунктов. Подобные ситуации бывали и раньше, но в этот раз национальная валюта тоже ослабевала, что не добавляло спокойствия.

14 октября индекс просел на 96 пунктов, 15-го — ещё на 58, а 16-го — на рекордные 108 пунктов за день. Все эти снижения происходили на фоне повышения налога на прибыль, усиления напряжения в Персидском заливе и новостей о тяжёлой болезни первой леди США.

В попытках компенсировать потери от потенциального снижения рынка многие инвесторы в пятницу 16 октября выпустили заявки на продажу фьючерса SPX, который торговался на CME, бирже в Чикаго. Это спровоцировало невероятное падение цены на него. Но стоимость самого фьючерса и его индекса — взаимосвязанные величины, поэтому возникла привлекательная для спекулятивных операций ситуация. В дело вступили индексные арбитражеры.

В воскресенье 18 октября 1987 года в The New York Times вышла статья, в которой говорилось о защите низкого курса доллара со стороны властей и об обвинениях Западной Германии в обвале фондового рынка. Эта публикация стала ещё одним катализатором для панических продаж на фоне общей нестабильности положения и слухов об изменении системы налогообложения в Японии и Германии.

Как развивались события

Рис. 2. Движение индекса Dow Jones на NYSE 19 октября 1987 года. Источник

В Чёрный понедельник 19 октября 1987 года в 9:30 прозвучал гонг, отмечающий начало торгов. Но фондовая биржа Нью-Йорка молчала: живых торгов не было. Компьютеры обрабатывали заявки на продажу акций, поданные спекулянтами в пятницу после покупки дешёвого фьючерса. Тишина нарушилась лишь практически через час.

Примерно в 10:30 установился баланс между стоимостью акций индекса S&P 500 и его фьючерсом. Dow Jones при этом снизился сразу на 100 пунктов. Заявки на продажу, выставленные индексными арбитражерами, закрылись по сниженной цене. Купив дешёвый фьючерс, они так же дёшево продали акции — спекуляция провалилась. Такое положение дел длилось ещё около 20 минут.

В попытке отыграть хотя бы часть арбитражеры начали массово скупать SPX на бирже Чикаго, параллельно возвращая только что проданные акции. Dow Jones отреагировал небольшим ростом, но тенденция быстро развернулась. Падение было плавным примерно до обеда, пока заявление председателя SEC Дэвида Рудера о возможном приостановлении торгов в разы не ускорило процесс.

Уже через час индекс Dow Jones преодолел отметку в две тысячи единиц. Но тут вмешался случай: компьютерная система, которая отвечала за автоматическое исполнение приказов, не справилась с потоком заявок и зависла. Через четверть часа ещё одна программа, размещающая ордеры на продажу, тоже прекратила работу. Биржа отреагировала небольшим подъёмом.

За час с четвертью до окончания торгов оказалось, что автоматические продажи фьючерсов, в отличие от акций, продолжали идти полным ходом: котировки на SPX достигли минимальных значений. Но в этот раз индексные арбитражеры не стали вмешиваться, опасаясь повторения утренних событий. Рынок выглядел странно: фьючерсы стремительно падали, а сами ценные бумаги оставались без движения. Ситуация казалась абсурдной.

На момент закрытия торговой сессии Dow Jones потерял 508 пунктов, 300 из них — в последний час. Капитализация фондового рынка упала на треть. Джон Филан, тогдашний глава NYSE, предложил закрыть торги, слишком велики были потери. Но ситуацию удалось спасти.

Во время паники 1907 года вырвать экономику страны из кризиса смог Джон Пирпонт Морган, по сути взявший на себя единоличное управления всеми финансовыми потоками для урегулирования ситуации. Через 80 лет, в очередные чёрные дни, нашёлся новый герой, правда, меньшего масштаба, — руководитель Нью-Йоркского федерального резервного банка Джеральд Корриган.

Корриган понимал, что реальных предпосылок в сложившейся экономической и политической ситуации для такого обвала не было. Он сумел донести это до представителей власти, убедив их не закрывать торги и влить несколько миллиардов долларов из федеральных резервов в биржу для выравнивания положения. Экономического краха США удалось избежать. Уже во вторник индекс Dow Jones вырос на 102 пункта, а объём торгов составил более 600 миллионов акций.

Рис. 3. Выпуск британской газеты The Time за 20 октября 1987 года

ФРС: выход из кризиса Чёрного понедельника 1987 года

На следующий день после рекордного обвала ФРС США выступила во главе с новым президентом Аланом Гринспеном с коротким заявлением, в котором чётко обозначила свою позицию: в соответствии с функциями центрального банка страны федеральный резерв обеспечит необходимую для поддержания экономического и финансового баланса ликвидность. Несколько недель ФРС регулярно покупала ценные бумаги, заранее и публично обозначая свои действия, тем самым успокаивая рынок.

Ещё один фактор положительного воздействия ФРС — побуждение банков предоставлять кредиты на стандартных условиях, снабжая их ликвидностью. Количество займов для компаний, занимающихся ценными бумагами, возросло почти вдвое, особенно в Чикаго и Нью-Йорке.

Что происходило с рынками других стран

Октябрь стал кризисным не только для США: падением отозвались и другие крупные фондовые рынки. Великобританию пошатнуло немного раньше, 15–16 октября, после мощнейшего урагана, от которого пострадали обширные территории. Из-за природного катаклизма в пятницу торги закрыли раньше привычного времени. После открытия новой сессии рынок быстро начал падать: основной британский индекс FTSE 100 потерял более ста пунктов. За два дня снижение составило 23% — аналогично изменению индекса Dow Jones. Просадка продолжилась до середины ноября.

В Японии основной пик событий произошёл 20 октября и получил название Голубой вторник: токийский рынок потерял почти 15%. Последствия по сравнению с другими странами были менее печальными — на восстановление позиций потребовалось меньше полугода. Подобный исход стал возможен благодаря непосредственному участию в регулировании рынка Министерства финансов, в том числе моральному воздействию на крупные фирмы, участников биржевых торгов.

Наиболее тяжёлым ударом Чёрный понедельник 1987-го стал для Новой Зеландии: пострадал не только фондовый рынок, но и экономика страны в целом. Восстановление затянулось на более длительный срок по сравнению с другими странами. В первый день обвала рынок потерял 15%, но падение продолжилось. Он достиг минимума через четыре месяца, в феврале, потеряв 60% своей стоимости. Рецессия продлилась до 1993 года.

Отголоски Чёрного понедельника 1987 года разлетелись по всему миру: к концу месяца канадский фондовый рынок просел на 22,5%, австралийский — на 41,8%, а гонконгский — на 45,8%.

Последствия Чёрного понедельника 1987 года

Неясные причины обвала рынка 19 октября 1987 года пошатнули привычные основы экономики: теорию рыночного равновесия, гипотезу эффективного рынка и теорию рационального поведения человека — всё, что казалось незыблемой истиной. В дальнейшем несостоятельность этих постулатов неоднократно пытался доказать в своих исследованиях Роберт Шиллер, экономист и учёный, лауреат Нобелевской премии по экономике.

Со стороны Комиссии по ценным бумагам и управления фондовых рынков были приняты меры, чтобы избежать повторения ситуации:

пересмотрены торговые протоколы с целью обеспечения единообразия для основных торговых инструментов;

разработаны торговые ограничения, когда при возникновении опасных условий срабатывает автоматическое прекращение торгов;

расширены обязанности некоторых маркетмейкеров, в частности NASDAQ, которые заключались в выкупе части ордера на продажу акций от частных инвесторов.

Возможная роль Советского Союза

Хотя официальных обвинений нет, в сети встречается мнение, что к обвалу рынка 19 октября был причастен Советский Союз. Сторонники подобной теории приводят свои доводы, однако никаких реальных экономических и политических предпосылок, а также природных или техногенных катастроф, способных так прогнуть рынок, не было. В этом сходятся как специалисты, так и показатели быстрого восстановления положения дел.

В ходе анализа обвала выяснилась одна интересная деталь: массовые продажи начались в первую очередь на гонконгском фондовом рынке, только потом процесс пошёл в Австралии, потом в европейских странах, и в конечном итоге настиг США. Отдельные специалисты сходятся во мнении, что подобное развитие событий — не случайность, а заранее спланированная и подготовленная попытка обрушить американскую экономику.

Начиная с 1983 года из СССР массово перевозили золото и валюту в филиалы Внешэкономбанка в Австралии, Гонконге, Сингапуре и Лондоне. Вырученные при продаже золота деньги размещали на офшорных счетах, и их дальнейшая судьба неизвестна. Существует предположение, что на фоне рушащейся советской экономики, власти Союза могли организовать обвал на бирже в попытке разгромить США. Жизнеспособность этой версии под вопросом, но она имеет своих последователей.

Небольшой итог

19 октября 1987 года — последняя официальная чёрная дата в истории биржевых рынков. В масштабе одного дня по падению индекса Dow Jones этот понедельник затмил даже октябрь 1929 года, но вот последствия сравнивать их не имеет смысла —новой Великой депрессии не последовало, а тенденции на рынке сменились уже на следующий день.

Мнения о причинах Чёрного понедельника 1987 года заметно разнятся, но есть несколько основных версий:

технический сбой, в шутку называемый восстанием машин — программы автоматической торговли выходили из строя, не справляясь с возросшей нагрузкой;

увеличивающаяся напряжённость в экономической и политической сфере на международной арене — повышение ставок налогообложения, подписание соглашения о поддержке доллара, снижение ликвидности;

иррациональное принятие решений инвесторами в процессе торгов на фоне общего колебания рынка;

спланированная попытка обрушить экономику США.

Найти подходящие аргументы в пользу любой из причин не так уж сложно, но вряд ли можно узнать истинную. Выводы сделаны, меры приняты, и даже повторение ситуации на рынке сейчас вряд ли вызовет международный коллапс или дефолт отдельных стран: существуют технические возможности быстро приостановить торги в случае неадекватного падения рынка.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба