3 июня 2020 investing.com Лиен Кэти

Уверенное ралли фондового рынка свидетельствует об оптимизме инвесторов, что несколько противоречит атмосфере борьбы за права и социальную справедливость, в которую погрузились многие крупные города по всему миру. В начале американской сессии пара USD/JPY преодолела отметку 108 и удерживалась над ней на протяжении всего торгового дня. То же самое относится и к другим чувствительным к спросу на риск валютам, таким как австралийский и новозеландский доллары.

Подобная динамика предполагает, что инвесторы считают экономические последствия социальных волнений ограниченными и кратковременными. Нам еще предстоит узнать, насколько эти ожидания соответствуют истине, поскольку уличные протесты, подобные тем, что проходят в Гонконге, подрывают местную экономику. Например, беспорядки 1992 года, последовавшие за публикацией видео задержания Родни Кинга, обошлись Лос-Анджелесу почти в 4 миллиарда долларов, при этом пострадало имущество суммарной стоимостью более 1 миллиарда долларов. Учитывая, что экономическая активность уже подавлена пандемией COVID-19, эти протесты могут замедлить восстановление экономики, что потенциально обойдется в миллиарды долларов упущенной выгоды. Все зависит от реакции федерального правительства, и, к сожалению, доверие к нему быстро падает. Но пока все выглядит так, будто инвесторы решили закрыть глаза на эти события и находят утешение в новостях о том, что Китай может и дальше импортировать американскую сою, а поток ликвидности не иссякнет в обозримом будущем.

Аппетит к рисковым активам должен быть подкреплен предстоящими отчетами от ADP и ISM. С точки зрения логистики, активность сектора услуг начала восстанавливаться раньше, чем производство. И хотя ожидается, что ADP сообщит о потерях рабочих мест, темпы снижения занятости должны замедлиться. Это может помочь доллару, особенно по отношению к евро (тем более накануне заседания ЕЦБ по монетарной политике).

Австралийский доллар обновил 3-месячноый максимум после того, как Резервный банк решил оставить процентные ставки неизменными. Это ралли не должно никого удивлять, учитывая темпы восстановления экономики Австралии и Китая, которые наблюдались с момента последнего заседания РБА. Хотя регулятор подчеркнул необходимость дальнейшего стимулирования и заявил о готовности наращивать программу выкупа облигаций в случае необходимости, ставки не будут расти до тех пор, пока не будет достигнут существенный прогресс в обеспечении полной занятости. Инвесторов порадовал позитивный прогноз центрального банка и отсутствие упоминаний торгового конфликта Австралии и Китая. РБА отметил признаки стабилизации показателя отработанных часов и роста потребительских расходов. Это позволяет предположить, что экономический спад будет не таким сильным, чем ожидалось ранее. При этом динамика ВВП за первый квартал в полной мере соответствовала ожиданиям: в квартальном отношении экономика замедлилась на 0,3%, но в годовом отношении прирост составил 1,4%.

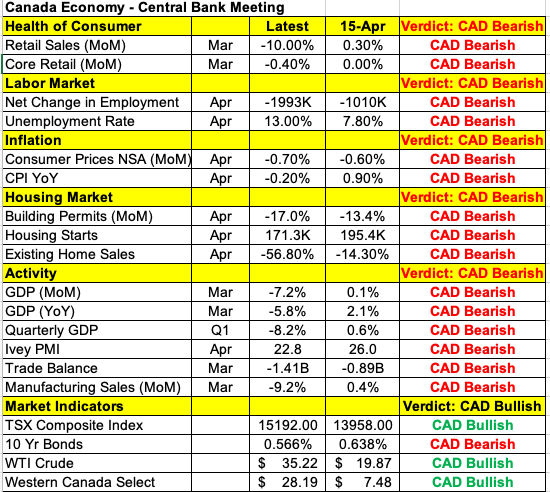

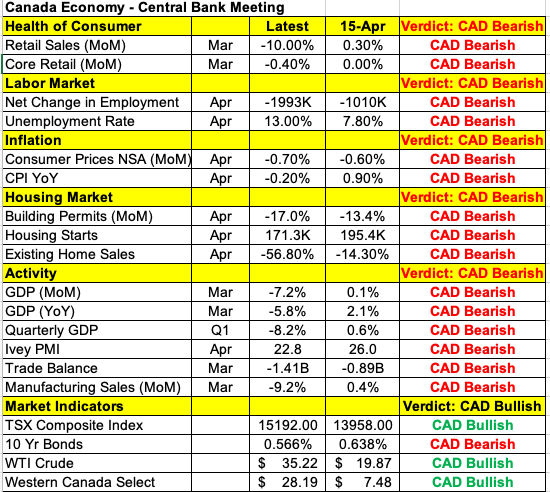

Эстафету принимает Банк Канады, который объявит решение по денежно-кредитной политике в среду. Участникам рынка не стоит ждать наращивания стимулов на предстоящем заседании. Дело в том, что оно станет последним для Стивена Полоза, которого Тиф Маклем сменит на посту главы центрального банка уже на следующий день. Решения о дополнительном смягчении политики предстоит принимать уже ему. Полоз, в свою очередь, продолжает придерживаться «голубиной позиции» и прогнозирует медленное достижение целевого уровня инфляции. В апреле ВВП резко упал на 7,2%. Однако в квартальном отношении экономика замедлилась всего на 8,2%, тогда как эксперты прогнозировали падение показателя на 10%. В последний раз заседание Совета директоров проводилось в апреле; тогда регулятор снизил прогнозы по ВВП и представил новые операции на рынке краткосрочного капитала, назвав текущий кризис сильнейшим за всю историю наблюдений. Данные по рынку труда могут оказать большее влияние на CAD, чем решение центрального банка. Скорее всего, экономика продолжила терять рабочие места, но темпы ухудшения статистики должны были замедлиться (месяцем ранее темпы падения занятости достигли рекордно высокого уровня).

Евро укреплялся шестой день подряд. Мы продолжаем ожидать фиксации прибыли в преддверии решения ЕЦБ по монетарной политике. Почти все ведущие экономисты ожидают наращивания экстренной программы QE, как минимум, на 500 миллиардов евро. Да, некоторые из них прогнозируют скачок на 750 миллиардов-1 триллион евро, но этот сценарий маловероятен, поскольку центральный банк предпочтет оставить себе пространство для маневра. В среду будут опубликованы данные по рынку труда Германии, а также композитный индекс деловой активности и показатель безработицы в еврозоне. Ожидается рост числа заявок на пособия по безработице, но не такой сильный, как месяцем ранее. Фунт также укрепился, и, хотя с точки зрения макростатистики по Великобритании эту неделю нельзя назвать насыщенной, трейдерам стоит обратить внимание на предстоящие публикации пересмотренных индексов деловой активности.

Подобная динамика предполагает, что инвесторы считают экономические последствия социальных волнений ограниченными и кратковременными. Нам еще предстоит узнать, насколько эти ожидания соответствуют истине, поскольку уличные протесты, подобные тем, что проходят в Гонконге, подрывают местную экономику. Например, беспорядки 1992 года, последовавшие за публикацией видео задержания Родни Кинга, обошлись Лос-Анджелесу почти в 4 миллиарда долларов, при этом пострадало имущество суммарной стоимостью более 1 миллиарда долларов. Учитывая, что экономическая активность уже подавлена пандемией COVID-19, эти протесты могут замедлить восстановление экономики, что потенциально обойдется в миллиарды долларов упущенной выгоды. Все зависит от реакции федерального правительства, и, к сожалению, доверие к нему быстро падает. Но пока все выглядит так, будто инвесторы решили закрыть глаза на эти события и находят утешение в новостях о том, что Китай может и дальше импортировать американскую сою, а поток ликвидности не иссякнет в обозримом будущем.

Аппетит к рисковым активам должен быть подкреплен предстоящими отчетами от ADP и ISM. С точки зрения логистики, активность сектора услуг начала восстанавливаться раньше, чем производство. И хотя ожидается, что ADP сообщит о потерях рабочих мест, темпы снижения занятости должны замедлиться. Это может помочь доллару, особенно по отношению к евро (тем более накануне заседания ЕЦБ по монетарной политике).

Австралийский доллар обновил 3-месячноый максимум после того, как Резервный банк решил оставить процентные ставки неизменными. Это ралли не должно никого удивлять, учитывая темпы восстановления экономики Австралии и Китая, которые наблюдались с момента последнего заседания РБА. Хотя регулятор подчеркнул необходимость дальнейшего стимулирования и заявил о готовности наращивать программу выкупа облигаций в случае необходимости, ставки не будут расти до тех пор, пока не будет достигнут существенный прогресс в обеспечении полной занятости. Инвесторов порадовал позитивный прогноз центрального банка и отсутствие упоминаний торгового конфликта Австралии и Китая. РБА отметил признаки стабилизации показателя отработанных часов и роста потребительских расходов. Это позволяет предположить, что экономический спад будет не таким сильным, чем ожидалось ранее. При этом динамика ВВП за первый квартал в полной мере соответствовала ожиданиям: в квартальном отношении экономика замедлилась на 0,3%, но в годовом отношении прирост составил 1,4%.

Эстафету принимает Банк Канады, который объявит решение по денежно-кредитной политике в среду. Участникам рынка не стоит ждать наращивания стимулов на предстоящем заседании. Дело в том, что оно станет последним для Стивена Полоза, которого Тиф Маклем сменит на посту главы центрального банка уже на следующий день. Решения о дополнительном смягчении политики предстоит принимать уже ему. Полоз, в свою очередь, продолжает придерживаться «голубиной позиции» и прогнозирует медленное достижение целевого уровня инфляции. В апреле ВВП резко упал на 7,2%. Однако в квартальном отношении экономика замедлилась всего на 8,2%, тогда как эксперты прогнозировали падение показателя на 10%. В последний раз заседание Совета директоров проводилось в апреле; тогда регулятор снизил прогнозы по ВВП и представил новые операции на рынке краткосрочного капитала, назвав текущий кризис сильнейшим за всю историю наблюдений. Данные по рынку труда могут оказать большее влияние на CAD, чем решение центрального банка. Скорее всего, экономика продолжила терять рабочие места, но темпы ухудшения статистики должны были замедлиться (месяцем ранее темпы падения занятости достигли рекордно высокого уровня).

Евро укреплялся шестой день подряд. Мы продолжаем ожидать фиксации прибыли в преддверии решения ЕЦБ по монетарной политике. Почти все ведущие экономисты ожидают наращивания экстренной программы QE, как минимум, на 500 миллиардов евро. Да, некоторые из них прогнозируют скачок на 750 миллиардов-1 триллион евро, но этот сценарий маловероятен, поскольку центральный банк предпочтет оставить себе пространство для маневра. В среду будут опубликованы данные по рынку труда Германии, а также композитный индекс деловой активности и показатель безработицы в еврозоне. Ожидается рост числа заявок на пособия по безработице, но не такой сильный, как месяцем ранее. Фунт также укрепился, и, хотя с точки зрения макростатистики по Великобритании эту неделю нельзя назвать насыщенной, трейдерам стоит обратить внимание на предстоящие публикации пересмотренных индексов деловой активности.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба