14 июля 2020 T-Investments Жуков Антон

Сегодня только ленивый не рассуждает на тему возможного дефляционного коллапса в США, который сильно ударит по экономике и доходам американских компаний.

Нефть и не только

Эти рассуждения появились после того, как в апреле 2020 года цены на нефтяные фьючерсы впервые в истории достигли отрицательных значений. Одним из первых это предположение высказал колумнист The New York Times, указав на то, что пандемия заставила вхолостую работать множество отраслей экономики: люди перестали потреблять товары в прежних объемах, на них упал спрос, а следовательно, и цена. И это может запустить процесс дефляции.

Жертвой пандемии стали не только нефтяники, но и агробизнесы, и даже пивные заводы, выливавшие молоко и пиво на поля, потому что на них не оказалось спроса. Фьючерсы на кукурузу тоже рухнули на 19% в апреле, но эта новость осталась тогда в тени «отрицательной нефти».

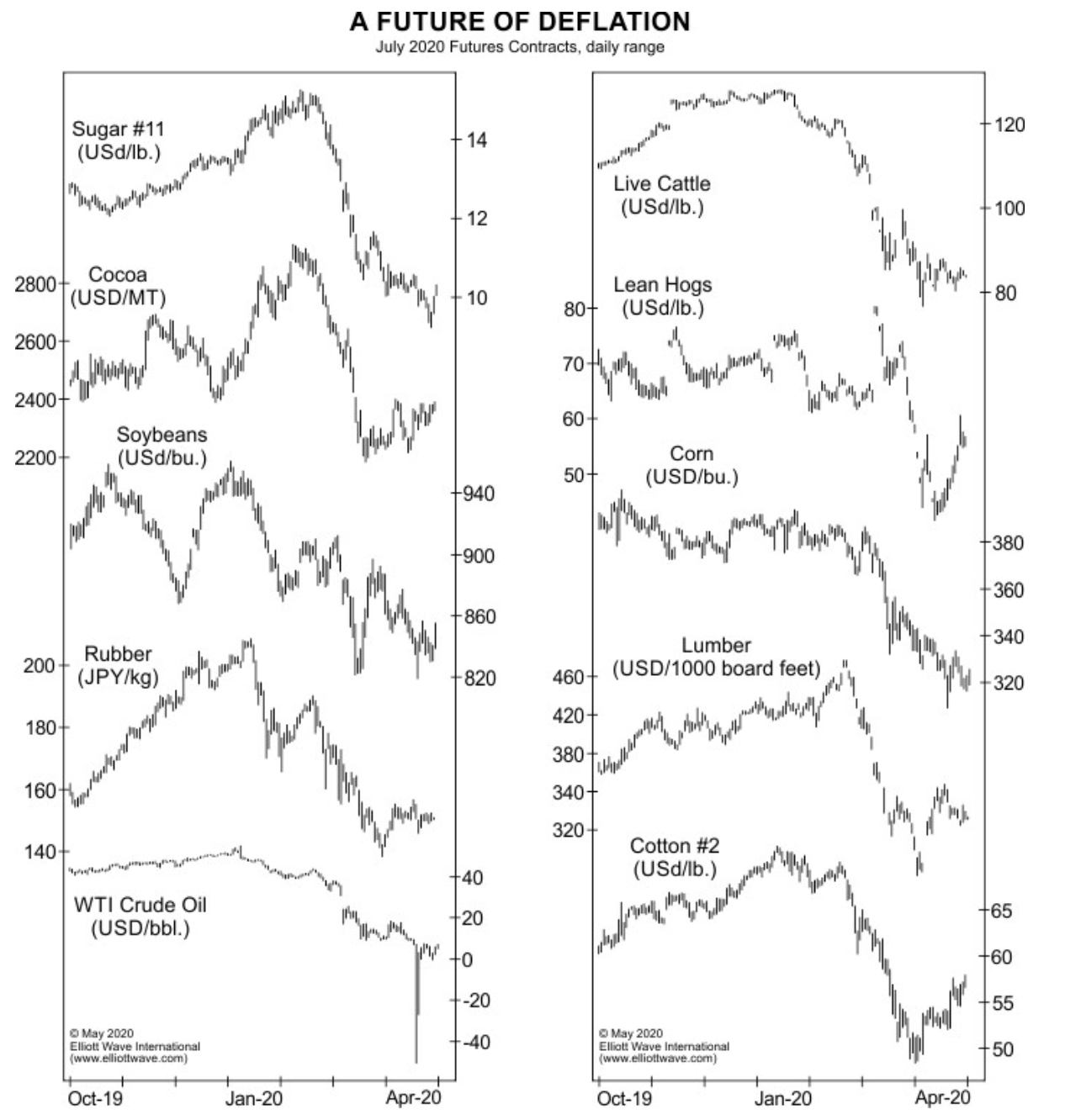

Другой англоязычный колумнист сайта с говорящим названием Deflation.com сопоставил годовую динамику цен на сырье: из его графиков видно, что цены снизились на сахар, какао, соевые бобы, крупный рогатый скот и древесину. Спрос на них также сильно упал.

Падение цен на сахар, какао, соевые бобы, крупный рогатый скот и древесину в США в начале 2020 года. Источник: Deflation.com

Главный вопрос, который стоит сейчас перед многими экономистами, — будет ли быстрое восстановление потребительского спроса или дефляционная спираль уже начала поедать американскую экономику, и люди будут стремиться больше накапливать и меньше тратить?

Давайте разберемся, насколько реальна дефляция в США.

Японский сценарий

Похожий кризис произошел в Японии в 90-х годах, и страна до сих пор не может избавиться от этого явления и разогнать инфляцию.

При дефляции экономика испытывает большой стресс, потому что прибыли местных компаний находятся под огромным давлением из-за низкого потребления товаров и услуг. В Японии этот процесс развивался с начала 90-х годов, когда местный ЦБ решил поддержать внутренний спрос и начал держать ключевую ставку на уровне 0%, а также запустил дополнительную эмиссию денег. По сути, ЦБ Японии сам себя загнал в ловушку тем, что лишил себя любых дальнейших возможностей монетарно влиять на рынок.

Привело это к тому, что страна попала в экономический ад, разные правительства пытались вытащить ее из дефляционной западни, но до сих пор это получалось не очень удачно.

Причины следующие, на мой взгляд:

Население насытилось за счет дешевых кредитов и серьезно сократило свое потребление, что не позволяет никакими монетарными стимулами разогнать инфляцию, а как известно из азов экономической теории, компании не могут развиваться при отсутствии инфляции, потому что цены на товары падают, а вместе с этим и денежные потоки местных предприятий. Люди привыкли к тому, что дефляция съедает цены со временем, и это позволяет им откладывать крупные покупки на более поздний срок.

Япония очень сильно ориентирована на экспорт своих товаров и услуг. Быстрый рост рынков сбыта привел к тому, что развивать их уже почти невозможно, чтобы повторять былой рост ВВП.

Кризис рождаемости, которая постоянно падает. При этом существующее население стареет, и это приводит к тому, что в Японии очень много пенсионеров, а активной молодежи в разы меньше, а ведь именно молодежь двигает экономику вперед. Плюс ко всему уровень потребления у людей старшего возраста ниже.

Отсутствие расслоения. Япония — одна из небольшого количества стран мира, в которых практически отсутствует пропасть между богатыми и бедными. В целом все население страны (ну, плюс-минус) имеет похожий достаток, и этот достаток скорее высокий… и из этого вытекает насыщение и снижение потребления, о котором я рассказал в пункте №1.

C экономикой все понятно, но как же это сказывается на фондовом рынке?

Индекс японской экономики Nikkei

Естественно, негативно.

Основной японский индекс Nikkei 225 с начала 90-х постоянно снижается, и только в 2018 году он вернулся на те же значения, которые были в этих самых 90-х. Согласитесь, не очень удачное вложение для долгосрочного инвестора, несмотря на то, что спекулянты вполне могли зарабатывать на различных движениях индекса, потому что его волатильность очень хорошая была все эти годы. Кстати, при этом, несмотря на то, что Япония — страна-экспортер, валюта у нее очень стабильная. И хотя фондовый рынок Японии я пока обхожу стороной, подушку безопасности предпочитаю хранить в том числе и в иене.

Курс американского доллара к японской иене

Многие экономисты считают, что дальнейшее снижение учетной ставки и различные фискальные стимулирования помогут Японии наконец-то выбраться из этой «спирали», но они забывают про растущий при этом государственный долг, который у Японии составляет уже более 220% от годового ВВП (об этом недавно писала главный редактор Тинькофф Инвестиций). Рано или поздно это приведет к невозможности обслуживать долг и дефолту, поэтому увлекаться снижением и так уже отрицательных ставок не стоит.

Дефляция в США?

По поводу возможности повторения подобного сценария в США — ситуация интересная. С одной стороны, многие причины дефляции в Японии, которые я называл выше, пока не касаются американцев: в США и расслоение между богатыми и бедными большое, и до падения потребления пока далеко. Но с другой стороны, есть большая вероятность, что коронавирус заставит людей задуматься о том, чтобы сократить потребление: вирус показал, что в любой момент может прилететь «черный лебедь» и сильно ударить по кошелькам простых американцев. Сегодня низкие цены на сырье заставили американских экономистов заговорить о дефляции и вспомнить Великую депрессию 1929 года, когда в США случился последний дефляционный коллапс. Также они отмечают, что Евросоюз очень близок к подобному развитию событий, потому что ставки уже отрицательные, а экономика продолжает испытывать огромные проблемы.

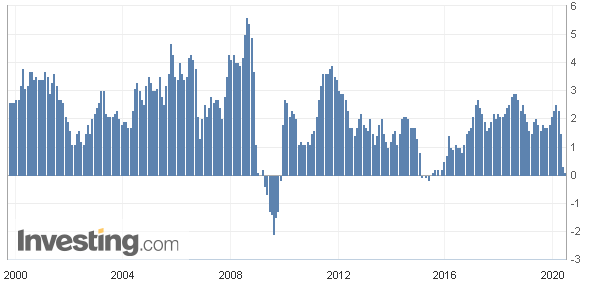

Ключевая ставка ФРС США

Американцы уже сталкивались с подобной ситуацией в 2009 году, когда наступил период дефляции при нулевых процентных ставках, как раз после ипотечного кризиса в 2008-м. Но им удалось справиться с этим явлением и спустя год разогнать инфляцию. В те годы был лишь экономический ступор, а сейчас к нему добавился и социальный — из-за коронавируса, поэтому нет гарантий, что так же легко этот период удастся пережить американской экономике и ФРС.

Ну и что?

В целом дефляция очень вредный процесс, несмотря на кажущийся позитив для обычного обывателя, не связанного с экономикой. Ведь цены постоянно снижаются, но люди не понимают, что снижение цен приводит к сокращению количества денег и кредитов в экономике. Это автоматически ведет к снижению производства, уменьшению прибылей компаний, увеличению безработицы и прочим негативным процессам, которые влияют не только на экономику, но и на повседневную жизнь.

Нефть и не только

Эти рассуждения появились после того, как в апреле 2020 года цены на нефтяные фьючерсы впервые в истории достигли отрицательных значений. Одним из первых это предположение высказал колумнист The New York Times, указав на то, что пандемия заставила вхолостую работать множество отраслей экономики: люди перестали потреблять товары в прежних объемах, на них упал спрос, а следовательно, и цена. И это может запустить процесс дефляции.

Жертвой пандемии стали не только нефтяники, но и агробизнесы, и даже пивные заводы, выливавшие молоко и пиво на поля, потому что на них не оказалось спроса. Фьючерсы на кукурузу тоже рухнули на 19% в апреле, но эта новость осталась тогда в тени «отрицательной нефти».

Другой англоязычный колумнист сайта с говорящим названием Deflation.com сопоставил годовую динамику цен на сырье: из его графиков видно, что цены снизились на сахар, какао, соевые бобы, крупный рогатый скот и древесину. Спрос на них также сильно упал.

Падение цен на сахар, какао, соевые бобы, крупный рогатый скот и древесину в США в начале 2020 года. Источник: Deflation.com

Главный вопрос, который стоит сейчас перед многими экономистами, — будет ли быстрое восстановление потребительского спроса или дефляционная спираль уже начала поедать американскую экономику, и люди будут стремиться больше накапливать и меньше тратить?

Давайте разберемся, насколько реальна дефляция в США.

Японский сценарий

Похожий кризис произошел в Японии в 90-х годах, и страна до сих пор не может избавиться от этого явления и разогнать инфляцию.

При дефляции экономика испытывает большой стресс, потому что прибыли местных компаний находятся под огромным давлением из-за низкого потребления товаров и услуг. В Японии этот процесс развивался с начала 90-х годов, когда местный ЦБ решил поддержать внутренний спрос и начал держать ключевую ставку на уровне 0%, а также запустил дополнительную эмиссию денег. По сути, ЦБ Японии сам себя загнал в ловушку тем, что лишил себя любых дальнейших возможностей монетарно влиять на рынок.

Привело это к тому, что страна попала в экономический ад, разные правительства пытались вытащить ее из дефляционной западни, но до сих пор это получалось не очень удачно.

Причины следующие, на мой взгляд:

Население насытилось за счет дешевых кредитов и серьезно сократило свое потребление, что не позволяет никакими монетарными стимулами разогнать инфляцию, а как известно из азов экономической теории, компании не могут развиваться при отсутствии инфляции, потому что цены на товары падают, а вместе с этим и денежные потоки местных предприятий. Люди привыкли к тому, что дефляция съедает цены со временем, и это позволяет им откладывать крупные покупки на более поздний срок.

Япония очень сильно ориентирована на экспорт своих товаров и услуг. Быстрый рост рынков сбыта привел к тому, что развивать их уже почти невозможно, чтобы повторять былой рост ВВП.

Кризис рождаемости, которая постоянно падает. При этом существующее население стареет, и это приводит к тому, что в Японии очень много пенсионеров, а активной молодежи в разы меньше, а ведь именно молодежь двигает экономику вперед. Плюс ко всему уровень потребления у людей старшего возраста ниже.

Отсутствие расслоения. Япония — одна из небольшого количества стран мира, в которых практически отсутствует пропасть между богатыми и бедными. В целом все население страны (ну, плюс-минус) имеет похожий достаток, и этот достаток скорее высокий… и из этого вытекает насыщение и снижение потребления, о котором я рассказал в пункте №1.

C экономикой все понятно, но как же это сказывается на фондовом рынке?

Индекс японской экономики Nikkei

Естественно, негативно.

Основной японский индекс Nikkei 225 с начала 90-х постоянно снижается, и только в 2018 году он вернулся на те же значения, которые были в этих самых 90-х. Согласитесь, не очень удачное вложение для долгосрочного инвестора, несмотря на то, что спекулянты вполне могли зарабатывать на различных движениях индекса, потому что его волатильность очень хорошая была все эти годы. Кстати, при этом, несмотря на то, что Япония — страна-экспортер, валюта у нее очень стабильная. И хотя фондовый рынок Японии я пока обхожу стороной, подушку безопасности предпочитаю хранить в том числе и в иене.

Курс американского доллара к японской иене

Многие экономисты считают, что дальнейшее снижение учетной ставки и различные фискальные стимулирования помогут Японии наконец-то выбраться из этой «спирали», но они забывают про растущий при этом государственный долг, который у Японии составляет уже более 220% от годового ВВП (об этом недавно писала главный редактор Тинькофф Инвестиций). Рано или поздно это приведет к невозможности обслуживать долг и дефолту, поэтому увлекаться снижением и так уже отрицательных ставок не стоит.

Дефляция в США?

По поводу возможности повторения подобного сценария в США — ситуация интересная. С одной стороны, многие причины дефляции в Японии, которые я называл выше, пока не касаются американцев: в США и расслоение между богатыми и бедными большое, и до падения потребления пока далеко. Но с другой стороны, есть большая вероятность, что коронавирус заставит людей задуматься о том, чтобы сократить потребление: вирус показал, что в любой момент может прилететь «черный лебедь» и сильно ударить по кошелькам простых американцев. Сегодня низкие цены на сырье заставили американских экономистов заговорить о дефляции и вспомнить Великую депрессию 1929 года, когда в США случился последний дефляционный коллапс. Также они отмечают, что Евросоюз очень близок к подобному развитию событий, потому что ставки уже отрицательные, а экономика продолжает испытывать огромные проблемы.

Ключевая ставка ФРС США

Американцы уже сталкивались с подобной ситуацией в 2009 году, когда наступил период дефляции при нулевых процентных ставках, как раз после ипотечного кризиса в 2008-м. Но им удалось справиться с этим явлением и спустя год разогнать инфляцию. В те годы был лишь экономический ступор, а сейчас к нему добавился и социальный — из-за коронавируса, поэтому нет гарантий, что так же легко этот период удастся пережить американской экономике и ФРС.

Ну и что?

В целом дефляция очень вредный процесс, несмотря на кажущийся позитив для обычного обывателя, не связанного с экономикой. Ведь цены постоянно снижаются, но люди не понимают, что снижение цен приводит к сокращению количества денег и кредитов в экономике. Это автоматически ведет к снижению производства, уменьшению прибылей компаний, увеличению безработицы и прочим негативным процессам, которые влияют не только на экономику, но и на повседневную жизнь.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба