19 августа 2020 ITI Capital

Рынки

Во вторник S&P 500 закрылся на историческом максимуме, восстановление индекса стало следствием принятия беспрецедентных стимулирующих мер и оптимизма инвесторов в отношении перспектив борьбы мирового сообщества с пандемией.

Бенчмарк вырос на 0,2%, до 3389,78 п., превзойдя предыдущий рекорд в 3386,15 п. от 19 февраля и нивелировав падение февраля и марта, которое пришло на смену самому длительному циклу росту в истории. В этом году S&P 500 повысился на 4,9%.

Основная причина повышения как вчера, так и с начала года — рост IT-сектора, e-commerce и коммуникационной отрасли, в частности таких компаний как Google. Вчерашнее удорожание акций Amazon на 4% во многом было обусловлено повышением целевой цены бумаг.

Акции Amazon с начала года подорожали почти на 80%, в то время как цена Halliburton увеличилась почти втрое по сравнению с мартовским минимумом, отыграв потери этого года на 33%. Clorox вошел в число компаний, выигрывающих от пандемии, подорожав в этом году на 49%.

Цена Apple повысилась на 57% с начала года, в результате чего стоимость компании приблизилась к $2 трлн, в то время как стоимость Microsoft подскочила более чем на треть. Вместе с Amazon, Alphabet и Facebook на компании приходится около 25% капитализации S&P 500, что позволяет им значительно влиять на направление движения рынка.

К сожалению, меры монетарного и фискального стимулирования на триллионы долларов привели лишь к росту онлайн-экономики, не оказав поддержки реальному сектору. Текущая ситуация из ряда вон выходящая, так как КО США 30 лет, стоимость золота и Nasdaq повысились на 25% с начала года. Фундаментальные компании упали с начала года на 6%. Инвесторы забыли, что к IT-сектору и сектору электронных услуг также относятся циклические компании, и низкие ставки с избытком ликвидности также могут позитивно влиять на производственные компании, но коронавирус внес свои коррективы в старые догмы, и образовались две траектории, гэп между которыми со временем, безусловно, сузится.

По сути покупка IT это формирование пузыря, но контролируемого, так как бумаги пользуются реальным спросом у потребителя и получают поддержку от государства; в дальнейшим неизбежно уменьшение пузыря.

Позитивные настроения на рынке нефти сохраняются, так как запасы сырья в США падают уже третью неделю подряд, сократившись на 4,3 млн барр., по данным API. За несколько недель показатель снизился на 30 млн барр., также падает производство и импорт, растет спрос на переработку бензина. Сегодня выйдут данные Минэнерго США. К сожалению, удорожание нефти не оказывает ощутимой поддержки российским компаниям, как и рост цен на газ, из-за общего перетока средств в IT и e-commerce ввиду пандемии.

К сожалению, ситуация в Белоруссии не создает предпосылок к росту рубля, лишь создавая корреляционные риски помимо общей волатильности на валютном рынке развивающихся стран.

Доллар продолжает слабеть к валютам развитых стран, и это особенно видно по индексу DXY, основной вес в котором приходится на евро. DXY уже опустился до уровня апреля 2018 г.

Потенциал роста рубля значительно ограничен, до выборов президента США в ноябре, на которых, судя по опросам, должен одержать победу Джо Байден, рубль не опустится ниже ₽70.

В фокусе сегодня:

МТС, Мечел, Qiwi: финансовые результаты по МСФО за 2К20.

TCS Group: последний день для попадания в реестр акционеров, имеющих право на получение дивидендов за 2К20. Компания выплатит $0,2/акция, дивидендная доходность составит 0,84%.

Ростелеком: последний день для попадания в реестр акционеров, имеющих право на получение дивидендов за 2019 г. Компания выплатит 5 руб./ао, 5 руб./ап, дивидендная доходность составит по ао 5,0%, по ап 5,23%.

Индекс Мосбиржи во вторник снизился на 0,06%, до 3051 п., РТС повысился на 0,21%, до 1312 п.

Рубль укрепился к доллару до 73,16 руб. и к евро — до 87,29 руб.

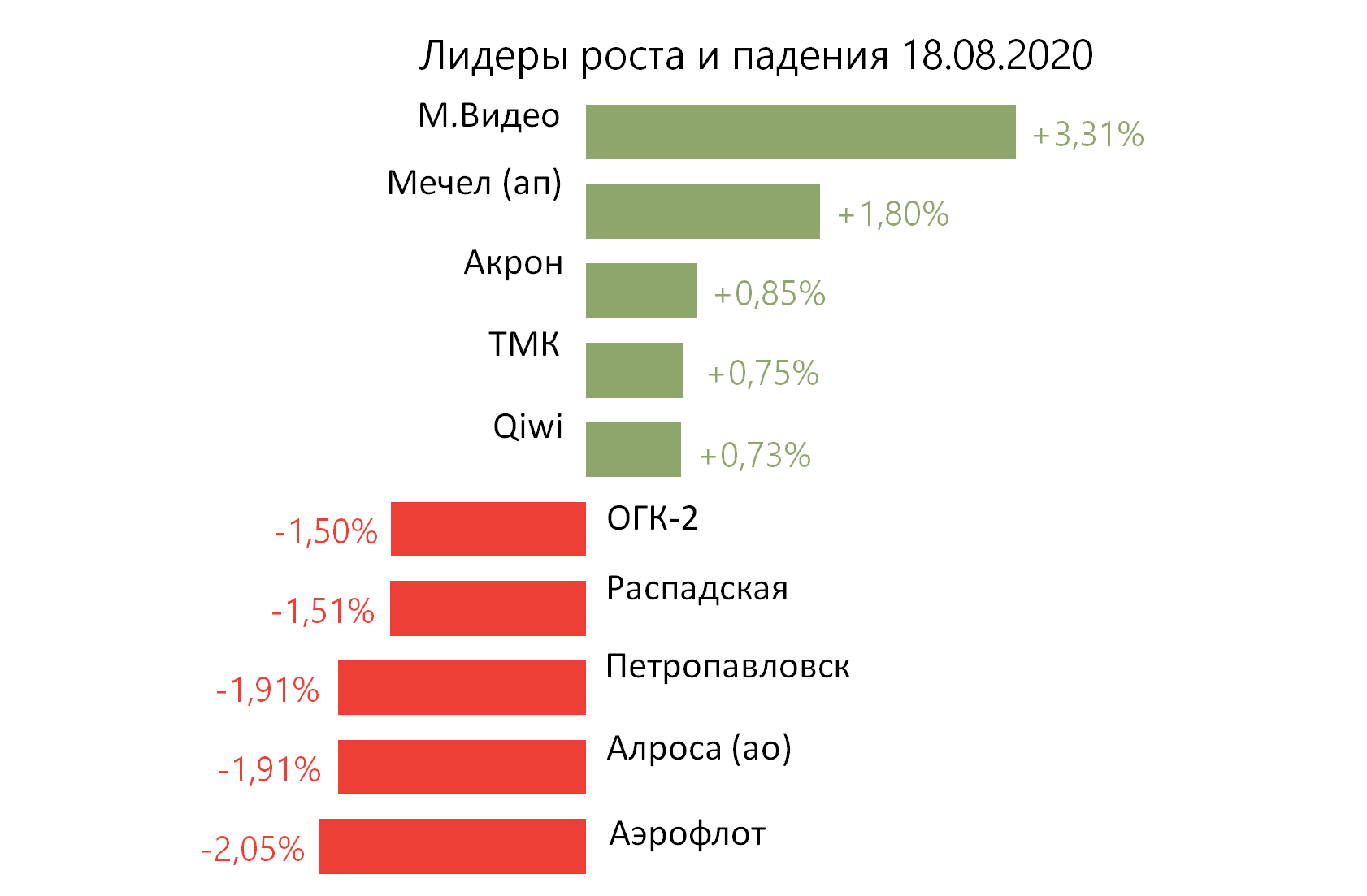

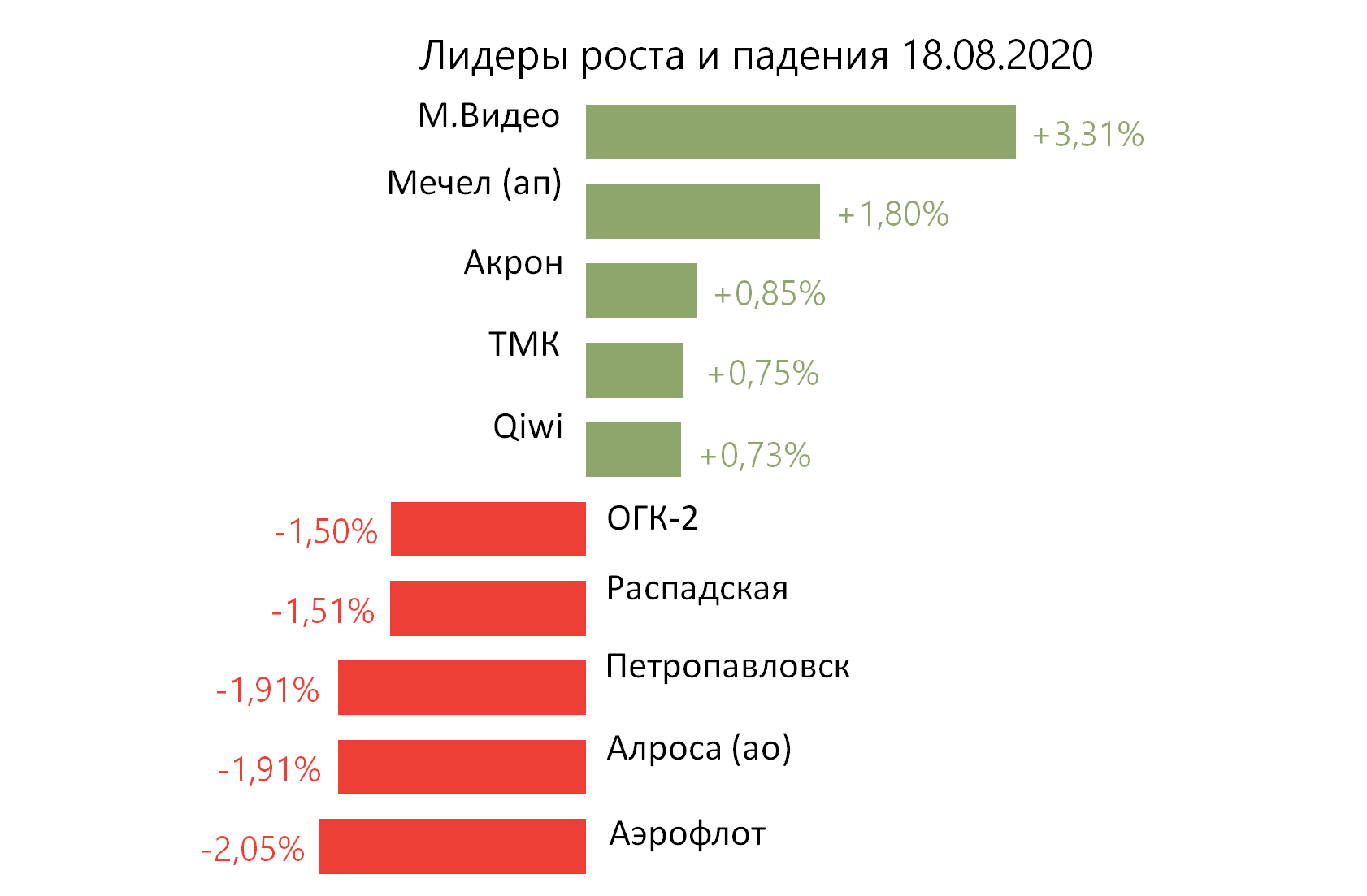

Лидерами роста стали М.Видео (+3,31%), Мечел (ап +1,80%), Акрон (+0,85%), ТМК (+0,75%), Qiwi (+0,73%).

В число аутсайдеров вошли Аэрофлот (-2,05%), Алроса (ао −1,91%), Петропавловск (-1,91%), Распадская (-1,51%), ОГК-2 (-1,50%).

Цена на Brent утром в среду снижается на 0,77%, до $45,12/барр.

Золото дешевеет на 0,40%, до $1994/унция. Доходность десятилетних казначейских облигаций США снижается на 1,49 п.п., до 0,659%.

Японский Nikkei повышается на 0,27%, китайский Shanghai — на 0,01%.

DXY повышается на 0,04%, S&P 500 futures — на 0,01%.

Новости

Совет директоров Татнефти рекомендовал дивиденды за 1П20 в размере 9,94 руб./ао, 9,94 руб./ап. Доходность по ао составляет 1,65%, по ап — 1,72%. Датой закрытия реестра предложено утвердить 12 октября. Окончательное решение по выплате дивидендов будет принято на ГОСА, которое состоится 30 сентября.

TATN RX:-0,67%.

TATNP RX:-0,33%.

Национальный клиринговый центр снял запрет на открытие шорт-позиций по Аэрофлоту.

AFLT RX: −2,05%

Австралийский фонд Macquarie, РФПИ и инвестфонд AGC Equity Partners выходят из совместного консорциума, который владеет 19,03% в Энел Россия. Каждый партнер теперь владеет своими акциями напрямую: Macquarie выкупил свою долю в 5,8%, РФПИ — 5,5%.

Фонд Macquarie начал готовиться к продаже своего пакета. Не исключается продажа пакета на рынке.

ENRU RX: −0,84%

Во вторник S&P 500 закрылся на историческом максимуме, восстановление индекса стало следствием принятия беспрецедентных стимулирующих мер и оптимизма инвесторов в отношении перспектив борьбы мирового сообщества с пандемией.

Бенчмарк вырос на 0,2%, до 3389,78 п., превзойдя предыдущий рекорд в 3386,15 п. от 19 февраля и нивелировав падение февраля и марта, которое пришло на смену самому длительному циклу росту в истории. В этом году S&P 500 повысился на 4,9%.

Основная причина повышения как вчера, так и с начала года — рост IT-сектора, e-commerce и коммуникационной отрасли, в частности таких компаний как Google. Вчерашнее удорожание акций Amazon на 4% во многом было обусловлено повышением целевой цены бумаг.

Акции Amazon с начала года подорожали почти на 80%, в то время как цена Halliburton увеличилась почти втрое по сравнению с мартовским минимумом, отыграв потери этого года на 33%. Clorox вошел в число компаний, выигрывающих от пандемии, подорожав в этом году на 49%.

Цена Apple повысилась на 57% с начала года, в результате чего стоимость компании приблизилась к $2 трлн, в то время как стоимость Microsoft подскочила более чем на треть. Вместе с Amazon, Alphabet и Facebook на компании приходится около 25% капитализации S&P 500, что позволяет им значительно влиять на направление движения рынка.

К сожалению, меры монетарного и фискального стимулирования на триллионы долларов привели лишь к росту онлайн-экономики, не оказав поддержки реальному сектору. Текущая ситуация из ряда вон выходящая, так как КО США 30 лет, стоимость золота и Nasdaq повысились на 25% с начала года. Фундаментальные компании упали с начала года на 6%. Инвесторы забыли, что к IT-сектору и сектору электронных услуг также относятся циклические компании, и низкие ставки с избытком ликвидности также могут позитивно влиять на производственные компании, но коронавирус внес свои коррективы в старые догмы, и образовались две траектории, гэп между которыми со временем, безусловно, сузится.

По сути покупка IT это формирование пузыря, но контролируемого, так как бумаги пользуются реальным спросом у потребителя и получают поддержку от государства; в дальнейшим неизбежно уменьшение пузыря.

Позитивные настроения на рынке нефти сохраняются, так как запасы сырья в США падают уже третью неделю подряд, сократившись на 4,3 млн барр., по данным API. За несколько недель показатель снизился на 30 млн барр., также падает производство и импорт, растет спрос на переработку бензина. Сегодня выйдут данные Минэнерго США. К сожалению, удорожание нефти не оказывает ощутимой поддержки российским компаниям, как и рост цен на газ, из-за общего перетока средств в IT и e-commerce ввиду пандемии.

К сожалению, ситуация в Белоруссии не создает предпосылок к росту рубля, лишь создавая корреляционные риски помимо общей волатильности на валютном рынке развивающихся стран.

Доллар продолжает слабеть к валютам развитых стран, и это особенно видно по индексу DXY, основной вес в котором приходится на евро. DXY уже опустился до уровня апреля 2018 г.

Потенциал роста рубля значительно ограничен, до выборов президента США в ноябре, на которых, судя по опросам, должен одержать победу Джо Байден, рубль не опустится ниже ₽70.

В фокусе сегодня:

МТС, Мечел, Qiwi: финансовые результаты по МСФО за 2К20.

TCS Group: последний день для попадания в реестр акционеров, имеющих право на получение дивидендов за 2К20. Компания выплатит $0,2/акция, дивидендная доходность составит 0,84%.

Ростелеком: последний день для попадания в реестр акционеров, имеющих право на получение дивидендов за 2019 г. Компания выплатит 5 руб./ао, 5 руб./ап, дивидендная доходность составит по ао 5,0%, по ап 5,23%.

Индекс Мосбиржи во вторник снизился на 0,06%, до 3051 п., РТС повысился на 0,21%, до 1312 п.

Рубль укрепился к доллару до 73,16 руб. и к евро — до 87,29 руб.

Лидерами роста стали М.Видео (+3,31%), Мечел (ап +1,80%), Акрон (+0,85%), ТМК (+0,75%), Qiwi (+0,73%).

В число аутсайдеров вошли Аэрофлот (-2,05%), Алроса (ао −1,91%), Петропавловск (-1,91%), Распадская (-1,51%), ОГК-2 (-1,50%).

Цена на Brent утром в среду снижается на 0,77%, до $45,12/барр.

Золото дешевеет на 0,40%, до $1994/унция. Доходность десятилетних казначейских облигаций США снижается на 1,49 п.п., до 0,659%.

Японский Nikkei повышается на 0,27%, китайский Shanghai — на 0,01%.

DXY повышается на 0,04%, S&P 500 futures — на 0,01%.

Новости

Совет директоров Татнефти рекомендовал дивиденды за 1П20 в размере 9,94 руб./ао, 9,94 руб./ап. Доходность по ао составляет 1,65%, по ап — 1,72%. Датой закрытия реестра предложено утвердить 12 октября. Окончательное решение по выплате дивидендов будет принято на ГОСА, которое состоится 30 сентября.

TATN RX:-0,67%.

TATNP RX:-0,33%.

Национальный клиринговый центр снял запрет на открытие шорт-позиций по Аэрофлоту.

AFLT RX: −2,05%

Австралийский фонд Macquarie, РФПИ и инвестфонд AGC Equity Partners выходят из совместного консорциума, который владеет 19,03% в Энел Россия. Каждый партнер теперь владеет своими акциями напрямую: Macquarie выкупил свою долю в 5,8%, РФПИ — 5,5%.

Фонд Macquarie начал готовиться к продаже своего пакета. Не исключается продажа пакета на рынке.

ENRU RX: −0,84%

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба