2 сентября 2020 goldenfront.ru

Даже нефинансовые СМИ обратили внимание на стремительно растущую в этом году цену золота. Есть те, кто частично распознал, но не до конца понял некоторые (более заметные) из многих промежуточных эффектов в причинно-следственной цепочке, такие как «ослабление американского доллара» и «низкая доходность облигаций». Финансовая пресса добавляет к этим факторам управление «резервами центральных банков», добычу и «ювелирный и промышленный» спрос. Заголовок в одном популярном издании на удивление близко подобрался к некоторым (менее заметным) основополагающим причинам: «Страх и дешевые деньги толкают цену золота вверх» (Fear and Cheap Money Send Gold Price Soaring).

Однако главная причина роста цены на золото, причем не только сейчас, – это не «страх и дешевые деньги», а «страх дешевых денег».

В 2013 г. в интервью под заголовком «Что главное в ценообразовании золота?» (What Is Key for the Price Formation of Gold?) Роберт Блюмен (Robert Blumen) выдвинул следующие семь ключевых тезисов, актуальных не только тогда, но и сейчас и в ближайшем будущем (пока будут существовать бумажные деньги):

«Возможна статистическая корреляция, например, между чистым притоком в некий сектор и ростом (или падением) цен. Если у вас есть работающая статистическая модель – замечательно. Но это не причинно-следственная связь. Мне кажется, даже если кто-то обнаружит такого рода корреляцию, она будет двигаться синхронно с ценой, а не предсказывать ее. Чтобы прогнозировать цену, нужен опережающий индикатор».

«На подсчет потоков золота, поступающего в различные рыночные сегменты, такие как промышленность, ювелирное дело, монеты и фонды, уходит много интеллектуальных ресурсов. Возможно, для некоторых целей эти количества интересны, но они не имеют значения, если ты пытаешься понять цену золота, потому что между ними и ценой нет той связи, какую себе представляет большинство».

«Золотой рынок не делится на отдельные рынки для золота, добытого в этом году и в прошлые годы. Покупателю всё равно, покупает ли он золото, добытое недавно или сто лет назад. Все покупатели соревнуются за покупку, а продавцы – за продажу».

«Золото – это, главным образом, актив. Да, небольшое его количество потребляется в промышленности. Но отношение существующих резервов к годовой добыче находится в диапазоне 50-100. Почти всё когда-либо добытое золото хранится где-то в том или ином виде».

«На рынке активов потребление и производство не ограничивают цену. Процесс торгов сводится к тому, у кого больше всего экономическая мотивация держать каждую единицу товара. Процесс ценообразования, главным образом, представляет собой аукцион существующих запасов актива. Те, кто больше всего ценит актив, в итоге будут им владеть, а те, кто ценит его меньше, будут владеть чем-то другим. И, на мой взгляд, именно так следует понимать ценообразование золота».

«Большинство рыночных исследований золота имеют дело с торговым спросом, с тем преимуществом, что его можно измерить. Но намного значимее для цены резервный спрос. Главный фактор цены золота на стороне предложения – это резервный спрос среди тех, кто им владеет… Резервный спрос означает, что ты востребуешь нечто, держа его, вместо того чтобы продавать… В настоящий момент у меня есть резервный спрос на автомобиль, обеденный стол, диван, мобильный телефон и т. д.».

Следовательно: «Цена золота определяется инвесторскими предпочтениями, непосредственно измерить которые невозможно. Но я считаю, что мы понимаем главные факторы в мире, влияющие на инвесторские предпочтения в отношении золота. Данные факторы – это рост денежной массы, количество долга, политическая неопределенность, риск конфискации и привлекательность (или ее отсутствие) других активов».

Важным дополнением к работе Блюмена по ценообразованию золота выступает вышедшая в 2015 г. книга «Австрийская школа для инвесторов: австрийское инвестирование между инфляцией и дефляцией» (Austrian School for Investors: Austrian Investing between Inflation and Deflation). Ее четыре автора не просто последователи австрийской экономической школы, а австрийцы по национальности. Ниже следуют пять ключевых тезисов из раздела «Драгоценные металлы» (Precious Metals) главы 9 «Австрийская инвестиционная практика» (Austrian Investment Practice):

«Предельная полезность золота снижается медленнее, чем у других товаров. Именно этим исключительным свойством, а не предполагаемой редкостью, обусловлен монетарный статус золота и серебра. Важным преимуществом над другими средствами сбережения также выступает их высокая ликвидность… Поэтому центральные банки держат в качестве резервной валюты золото, а не недвижимость, произведения искусства или товарные ресурсы».

«Большинство аналитиков утверждают, что золото обладает характеристиками страховки от инфляции. Но есть также критики, считающие, что статистической корреляции между ценой золота и темпом ценовой инфляции не существует, из чего следует, что представление о страховке от инфляции – это миф. Мы изучили данный вопрос и сделали следующий вывод: золото коррелирует не с темпом инфляции как таковым, а со скоростью изменения темпа инфляции».

«Если золото уже ослабевает в период дезинфляции, то оно должно быть еще слабее в период дефляции. Однако это не так. Поведение золота в дефляционных условиях мало анализировалось, не в последнюю очередь потому, что примеров дефляционных периодов очень немного… В период резко выраженной дефляции не только правительственные бюджеты становятся перегруженными, но падает доверие к финансовой системе и бумажным валютам, в то время как значимость золота растет из-за его первоклассного кредитного качества».

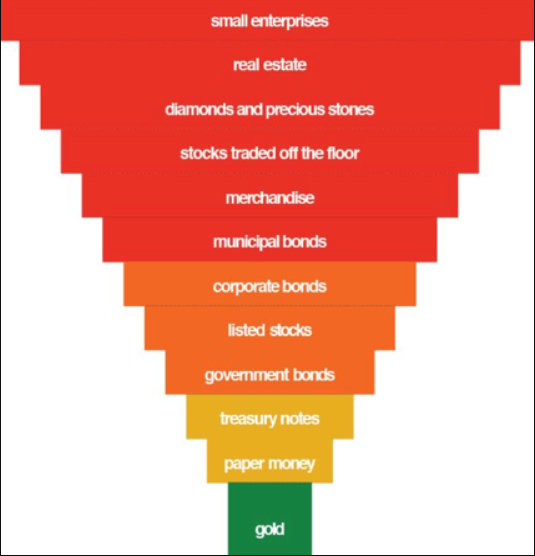

«Подобно песочным часам, ликвидность в финансовой системе постепенно течет вниз по мере спада готовности рисковать. На самом дне находится золото. Из-за всеобщего скептицизма обращение золота падает, так как с ним всё меньше желают расставаться. Степень накопительства всегда пропорциональна доверию к правительству и его валюте».

Сверху вниз:

малые предприятия

недвижимость

алмазы и драгоценные камни

акции, торгуемые вне биржи

товарные ресурсы

муниципальные облигации

корпоративные облигации

акции, котируемые на бирже

государственные облигации

среднесрочные облигации Казначейства США

бумажные деньги

золото

«Золото демонстрирует очень слабую корреляцию с большинством других классов активов, особенно акциями и облигациями».

Ответ на вопрос, почему золото стремительно растет, кроется в печатании денег. Американская денежная масса M0 с 2008 г. подвергалась ряду программ количественного смягчения, увеличиваясь всё быстрее.

Из всего этого следует, что главный фактор, движущий спросом на золото, – это «страх дешевых денег». Данный страх возрастает в периоды экономических потрясений. А такие потрясения почти всегда вызываются и усугубляются правительственным вмешательством. В 2020 г. сюда относится не просто новое количественное смягчение, но также хаотическая правительственная реакция на коронавирус и массовые беспорядки. Но не стоит ожидать, что экономисты и инвесторы с этим в ближайшее время согласятся. Завершу цитатой из статьи экономиста Боба Мерфи (Bob Murphy):

«Есть старый анекдот о том, что цену золота во всем мире понимают ровно два человека. Они оба работают в Банке Англии и не согласны друг с другом».

Однако главная причина роста цены на золото, причем не только сейчас, – это не «страх и дешевые деньги», а «страх дешевых денег».

В 2013 г. в интервью под заголовком «Что главное в ценообразовании золота?» (What Is Key for the Price Formation of Gold?) Роберт Блюмен (Robert Blumen) выдвинул следующие семь ключевых тезисов, актуальных не только тогда, но и сейчас и в ближайшем будущем (пока будут существовать бумажные деньги):

«Возможна статистическая корреляция, например, между чистым притоком в некий сектор и ростом (или падением) цен. Если у вас есть работающая статистическая модель – замечательно. Но это не причинно-следственная связь. Мне кажется, даже если кто-то обнаружит такого рода корреляцию, она будет двигаться синхронно с ценой, а не предсказывать ее. Чтобы прогнозировать цену, нужен опережающий индикатор».

«На подсчет потоков золота, поступающего в различные рыночные сегменты, такие как промышленность, ювелирное дело, монеты и фонды, уходит много интеллектуальных ресурсов. Возможно, для некоторых целей эти количества интересны, но они не имеют значения, если ты пытаешься понять цену золота, потому что между ними и ценой нет той связи, какую себе представляет большинство».

«Золотой рынок не делится на отдельные рынки для золота, добытого в этом году и в прошлые годы. Покупателю всё равно, покупает ли он золото, добытое недавно или сто лет назад. Все покупатели соревнуются за покупку, а продавцы – за продажу».

«Золото – это, главным образом, актив. Да, небольшое его количество потребляется в промышленности. Но отношение существующих резервов к годовой добыче находится в диапазоне 50-100. Почти всё когда-либо добытое золото хранится где-то в том или ином виде».

«На рынке активов потребление и производство не ограничивают цену. Процесс торгов сводится к тому, у кого больше всего экономическая мотивация держать каждую единицу товара. Процесс ценообразования, главным образом, представляет собой аукцион существующих запасов актива. Те, кто больше всего ценит актив, в итоге будут им владеть, а те, кто ценит его меньше, будут владеть чем-то другим. И, на мой взгляд, именно так следует понимать ценообразование золота».

«Большинство рыночных исследований золота имеют дело с торговым спросом, с тем преимуществом, что его можно измерить. Но намного значимее для цены резервный спрос. Главный фактор цены золота на стороне предложения – это резервный спрос среди тех, кто им владеет… Резервный спрос означает, что ты востребуешь нечто, держа его, вместо того чтобы продавать… В настоящий момент у меня есть резервный спрос на автомобиль, обеденный стол, диван, мобильный телефон и т. д.».

Следовательно: «Цена золота определяется инвесторскими предпочтениями, непосредственно измерить которые невозможно. Но я считаю, что мы понимаем главные факторы в мире, влияющие на инвесторские предпочтения в отношении золота. Данные факторы – это рост денежной массы, количество долга, политическая неопределенность, риск конфискации и привлекательность (или ее отсутствие) других активов».

Важным дополнением к работе Блюмена по ценообразованию золота выступает вышедшая в 2015 г. книга «Австрийская школа для инвесторов: австрийское инвестирование между инфляцией и дефляцией» (Austrian School for Investors: Austrian Investing between Inflation and Deflation). Ее четыре автора не просто последователи австрийской экономической школы, а австрийцы по национальности. Ниже следуют пять ключевых тезисов из раздела «Драгоценные металлы» (Precious Metals) главы 9 «Австрийская инвестиционная практика» (Austrian Investment Practice):

«Предельная полезность золота снижается медленнее, чем у других товаров. Именно этим исключительным свойством, а не предполагаемой редкостью, обусловлен монетарный статус золота и серебра. Важным преимуществом над другими средствами сбережения также выступает их высокая ликвидность… Поэтому центральные банки держат в качестве резервной валюты золото, а не недвижимость, произведения искусства или товарные ресурсы».

«Большинство аналитиков утверждают, что золото обладает характеристиками страховки от инфляции. Но есть также критики, считающие, что статистической корреляции между ценой золота и темпом ценовой инфляции не существует, из чего следует, что представление о страховке от инфляции – это миф. Мы изучили данный вопрос и сделали следующий вывод: золото коррелирует не с темпом инфляции как таковым, а со скоростью изменения темпа инфляции».

«Если золото уже ослабевает в период дезинфляции, то оно должно быть еще слабее в период дефляции. Однако это не так. Поведение золота в дефляционных условиях мало анализировалось, не в последнюю очередь потому, что примеров дефляционных периодов очень немного… В период резко выраженной дефляции не только правительственные бюджеты становятся перегруженными, но падает доверие к финансовой системе и бумажным валютам, в то время как значимость золота растет из-за его первоклассного кредитного качества».

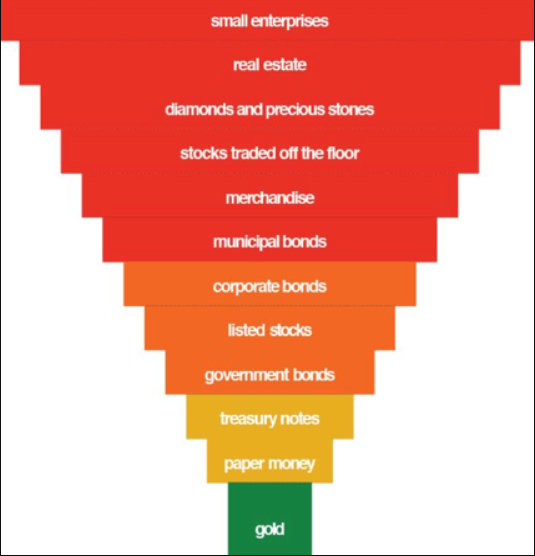

«Подобно песочным часам, ликвидность в финансовой системе постепенно течет вниз по мере спада готовности рисковать. На самом дне находится золото. Из-за всеобщего скептицизма обращение золота падает, так как с ним всё меньше желают расставаться. Степень накопительства всегда пропорциональна доверию к правительству и его валюте».

Сверху вниз:

малые предприятия

недвижимость

алмазы и драгоценные камни

акции, торгуемые вне биржи

товарные ресурсы

муниципальные облигации

корпоративные облигации

акции, котируемые на бирже

государственные облигации

среднесрочные облигации Казначейства США

бумажные деньги

золото

«Золото демонстрирует очень слабую корреляцию с большинством других классов активов, особенно акциями и облигациями».

Ответ на вопрос, почему золото стремительно растет, кроется в печатании денег. Американская денежная масса M0 с 2008 г. подвергалась ряду программ количественного смягчения, увеличиваясь всё быстрее.

Из всего этого следует, что главный фактор, движущий спросом на золото, – это «страх дешевых денег». Данный страх возрастает в периоды экономических потрясений. А такие потрясения почти всегда вызываются и усугубляются правительственным вмешательством. В 2020 г. сюда относится не просто новое количественное смягчение, но также хаотическая правительственная реакция на коронавирус и массовые беспорядки. Но не стоит ожидать, что экономисты и инвесторы с этим в ближайшее время согласятся. Завершу цитатой из статьи экономиста Боба Мерфи (Bob Murphy):

«Есть старый анекдот о том, что цену золота во всем мире понимают ровно два человека. Они оба работают в Банке Англии и не согласны друг с другом».

http://goldenfront.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба