Лето закончилось, и вместе с осенью приходит время сбора урожая. Скоро в СМИ начнут бодро рапортовать о том, как идёт уборочная кампания. Может быть, в каких-то регионах урожай станет рекордным, и будут проскакивать сообщения, сколько зерна пойдёт на экспорт. Инвестиционное сообщество также не останется в стороне — будет актуален вопрос, как заработать на этой волне. Посмотрим, что может предложить отечественный фондовый рынок.

Акции

Если рассматривать компании, акции которых обращаются на Московской бирже, то выбор будет невелик. Так или иначе со сбором урожая связаны всего две компании: ПАО «Русагро» (AGRO) и ПАО «Группа «Черкизово» (GCHE). «Русагро» формально является иностранным эмитентом, и в России торгуются только депозитарные расписки. Этот момент необходимо учитывать, поскольку вы можете попадать под ограничения, связанные с владением иностранными ценными бумагами. Более того, дивиденды по депозитарным распискам вы будете получать в валюте и должны будете самостоятельно отчитываться в налоговой инспекции о полученных доходах и уплачивать налог, поскольку брокер не является налоговым агентом по данному виду дохода.

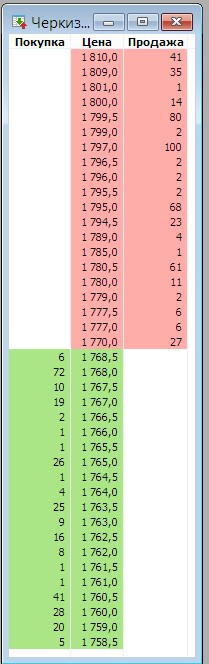

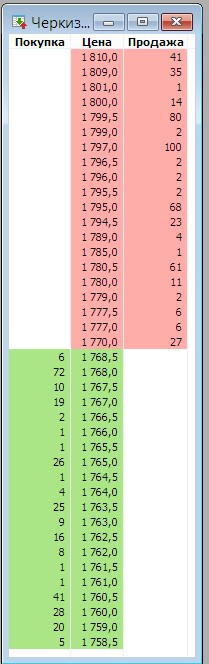

Что касается «Черкизово», то, несмотря на довольно известное имя, акции компании имеют лишь третий уровень листинга и не включены ни в один из индексов Московской биржи. Это означает, что ликвидность акций в данном инструменте относительно низкая, хотя её вполне может быть достаточно для розничного инвестора с небольшим портфелем.

Рис. 1. Очередь заявок ПАО «Группа «Черкизово»

Третий уровень листинга означает, что компания имеет довольно низкий уровень корпоративного управления, что не позволяет включить её в котировальные списки более высоких уровней.

Если отбросить в сторону нюансы, связанные с листингом, и обратиться к финансовым и операционным результатам «Черкизово» и «Русагро», то можно увидеть, что ни для одной из этих компаний доходы от сбора урожая не являются основными. Растениеводство для них — лишь способ обеспечить свои производственные мощности сырьём.

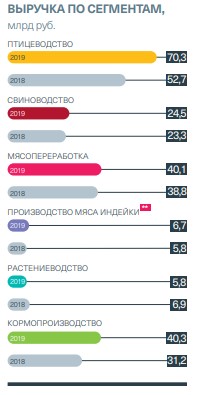

Например, для «Русагро» сельхозпроизводство по итогам 2019 года принесло всего 17% от общего объёма консолидированной выручки группы. Доля существенная, но вряд ли рекордные урожаи этого года особенно сильно повлияют на итоговый результат.

Рис. 2. Изображение: годовой отчёт ПАО «Русагро» за 2019 год

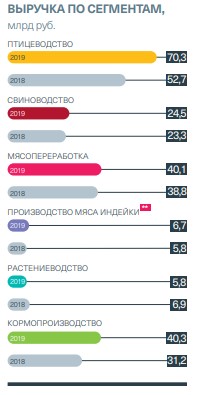

Для «Черкизово» второстепенность доходов от сельхозпроизводства ещё более очевидна. При общей выручке около 190 млрд руб., на долю растениеводства приходится примерно 6 млрд, то есть примерно 3–4% от всего объёма продаж.

Рис. 3. Изображение: годовой отчёт ПАО «Группа «Черкизово» за 2019 год

Облигации

Если на отечественном рынке публичного капитала представлены всего две компании, то на рынке публичного долга на первый взгляд ситуация лучше — присутствует большее количество эмитентов. Анализ списка торгующихся облигаций показал, что можно стать кредитором пяти компаний:

«Агронова-Л»;

Агрофирма «Рубеж»;

АО им. Т. Г. Шевченко;

Объединение «АгроЭлита»;

«Урожай».

Однако почти все они включены биржей в Сектор повышенного инвестиционного риска (ПИР), исключение составляет лишь Агрофирма «Рубеж». Включение в Сектор ПИР не обязательно означает, что деятельность компании сомнительна — это могут быть вполне добросовестные эмитенты с качественным бизнесом. Однако они имеют довольно низкие стандарты раскрытия информации, которые МосБиржа считает явно недостаточными. По этой причине перед покупкой облигаций данных эмитентов необходимо проводить инвестиционный анализ с особой тщательностью.

Сельскохозяйственная отрасль мало представлена на отечественном фондовом рынке. Если говорить о вложениях в акции, то можно опосредованно инвестировать путём покупки бумаг «Русагро» и «Черкизово». При этом надо понимать, что большая часть прибыли этих компаний формируется в других отраслях.

На облигационном рынке выбор эмитентов больше, но есть проблема их инвестиционного качества. Почти все выпуски торгуются в Секторе компаний повышенного риска, что требует от инвестора особой квалификации, а новичкам и вовсе следует избегать этих бумаг.

Акции

Если рассматривать компании, акции которых обращаются на Московской бирже, то выбор будет невелик. Так или иначе со сбором урожая связаны всего две компании: ПАО «Русагро» (AGRO) и ПАО «Группа «Черкизово» (GCHE). «Русагро» формально является иностранным эмитентом, и в России торгуются только депозитарные расписки. Этот момент необходимо учитывать, поскольку вы можете попадать под ограничения, связанные с владением иностранными ценными бумагами. Более того, дивиденды по депозитарным распискам вы будете получать в валюте и должны будете самостоятельно отчитываться в налоговой инспекции о полученных доходах и уплачивать налог, поскольку брокер не является налоговым агентом по данному виду дохода.

Что касается «Черкизово», то, несмотря на довольно известное имя, акции компании имеют лишь третий уровень листинга и не включены ни в один из индексов Московской биржи. Это означает, что ликвидность акций в данном инструменте относительно низкая, хотя её вполне может быть достаточно для розничного инвестора с небольшим портфелем.

Рис. 1. Очередь заявок ПАО «Группа «Черкизово»

Третий уровень листинга означает, что компания имеет довольно низкий уровень корпоративного управления, что не позволяет включить её в котировальные списки более высоких уровней.

Если отбросить в сторону нюансы, связанные с листингом, и обратиться к финансовым и операционным результатам «Черкизово» и «Русагро», то можно увидеть, что ни для одной из этих компаний доходы от сбора урожая не являются основными. Растениеводство для них — лишь способ обеспечить свои производственные мощности сырьём.

Например, для «Русагро» сельхозпроизводство по итогам 2019 года принесло всего 17% от общего объёма консолидированной выручки группы. Доля существенная, но вряд ли рекордные урожаи этого года особенно сильно повлияют на итоговый результат.

Рис. 2. Изображение: годовой отчёт ПАО «Русагро» за 2019 год

Для «Черкизово» второстепенность доходов от сельхозпроизводства ещё более очевидна. При общей выручке около 190 млрд руб., на долю растениеводства приходится примерно 6 млрд, то есть примерно 3–4% от всего объёма продаж.

Рис. 3. Изображение: годовой отчёт ПАО «Группа «Черкизово» за 2019 год

Облигации

Если на отечественном рынке публичного капитала представлены всего две компании, то на рынке публичного долга на первый взгляд ситуация лучше — присутствует большее количество эмитентов. Анализ списка торгующихся облигаций показал, что можно стать кредитором пяти компаний:

«Агронова-Л»;

Агрофирма «Рубеж»;

АО им. Т. Г. Шевченко;

Объединение «АгроЭлита»;

«Урожай».

Однако почти все они включены биржей в Сектор повышенного инвестиционного риска (ПИР), исключение составляет лишь Агрофирма «Рубеж». Включение в Сектор ПИР не обязательно означает, что деятельность компании сомнительна — это могут быть вполне добросовестные эмитенты с качественным бизнесом. Однако они имеют довольно низкие стандарты раскрытия информации, которые МосБиржа считает явно недостаточными. По этой причине перед покупкой облигаций данных эмитентов необходимо проводить инвестиционный анализ с особой тщательностью.

Сельскохозяйственная отрасль мало представлена на отечественном фондовом рынке. Если говорить о вложениях в акции, то можно опосредованно инвестировать путём покупки бумаг «Русагро» и «Черкизово». При этом надо понимать, что большая часть прибыли этих компаний формируется в других отраслях.

На облигационном рынке выбор эмитентов больше, но есть проблема их инвестиционного качества. Почти все выпуски торгуются в Секторе компаний повышенного риска, что требует от инвестора особой квалификации, а новичкам и вовсе следует избегать этих бумаг.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба