14 сентября 2020 goldenfront.ru

Мы с неверием и недоумением наблюдали, как в финансовых СМИ и среди некоторых экономистов и аналитиков распространялся тезис о «восстановлении».

В сущности, экономическое восстановление – это период экспансии, когда мы в итоге превосходим предыдущий пик занятости и производительности. В ближайшее время ничего подобного ждать не стоит.

Человеку свойственно не желать признавать неприятные возможности, такие как та бездна, куда вот-вот скатится мировая экономика, но нам сейчас абсолютно необходимо хладнокровно воспринимать экономическую реальность такой, какая она есть. В противном случае последствия грядущих потрясений будут непосильными.

Чтобы помочь людям и фирмам выбраться из кризиса, мы резюмируем здесь убедительные контраргументы к этому слишком оптимистичному – и в некоторых случаях даже обманчивому – тезису о восстановлении.

Непонимание диффузионных индексов

Пожалуй, главное заблуждение тезиса о восстановлении – в неверном толковании диффузионных индексов, таких как индексы деловой активности (ИДА).

Вот как описывает ИДА IHSMarkit:

«Для каждой переменной индекс представляет собой сумму процента ответов «выше» и половины процента ответов «без изменений». ИДА – это средневзвешенное значение следующих пяти индексов: новые заказы (30%), производительность (25%), занятость (20%), сроки поставок (15%) и резервы покупок (10%)».

Все цифры выше 50 сигнализируют об общем росте в сравнении с предыдущим месяцем, а цифры ниже 50 – о спаде.

Во время карантина ИДА обвалились к диапазону 20-40, что сигнализирует о значительном спаде ожиданий и производства. Сейчас ИДА в основном в диапазоне 50-60. Что это означает?

Проще всего рассматривать ИДА через призму процентных изменений. Так, когда индекс падает до 30, это сигнализирует о спаде (примерно) на 40%. Сколько времени нужно, чтобы соответствующие переменные (производство, продажи, новые заказы и т. д.) восстановились до того уровня, какой был до спада?

Все процентные изменения относительны. Допустим, некий ежемесячный индекс упал на 40% с уровня 100 (до 60). При месячном темпе роста 10% нужно 6 месяцев, чтобы индекс вернулся к уровню 100. При темпе роста 5% нужно 11 месяцев. При 3% – 18 месяцев. При 2% – 26 месяцев.

Застой высокочастотных данных

Кроме того, в случае растущих ИДА (производство и/или услуги) подразумевается темп роста 3-10%. Так что даже в лучшем случае до реального восстановления еще примерно 6 месяцев, но есть серьезные сомнения, что такой темп роста удержится.

Так называемые высокочастотные индикаторы, измеряющие экономическую активность на еженедельной основе, показывают, что мы достигли лишь 60-80% той экономической активности, какая была до коронавируса. Более того, в последнее время они стабилизировались или даже повернули вспять. А значит, ИДА в ближайшие месяцы могут сначала стабилизироваться около 50, а затем опуститься ниже.

Если взглянуть на ключевые экономические индикаторы в важнейших регионах мира, то они также сигнализируют об отсутствии восстановления.

Отсутствие восстановления в США

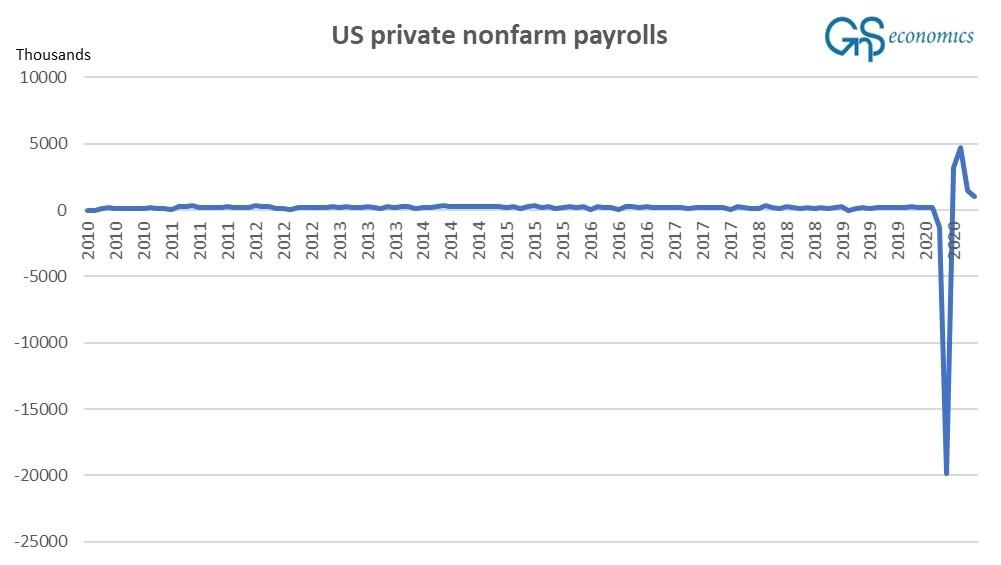

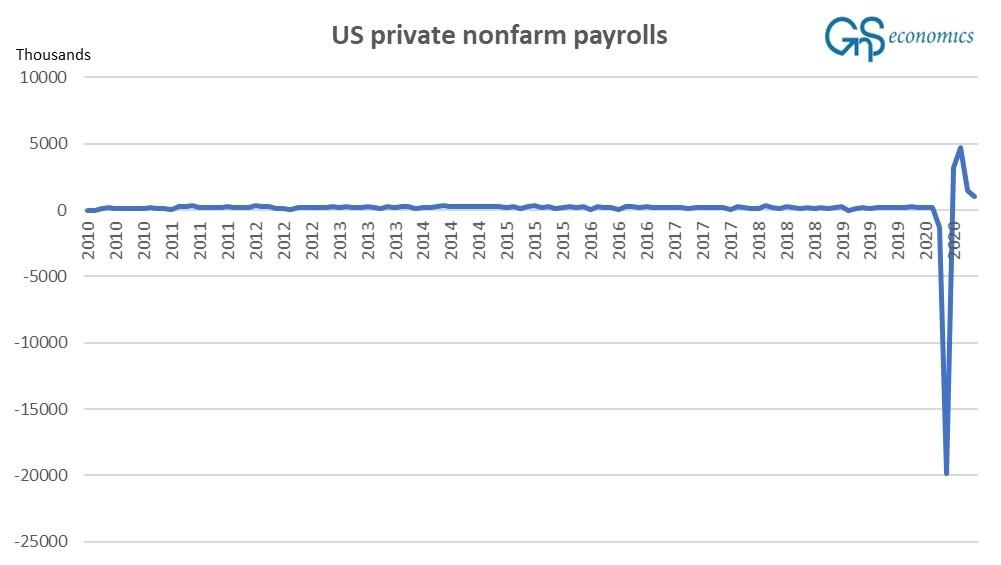

Потребители – важнейший фактор американской экономики (на частное потребление приходится почти 70% ВВП США), а главная составляющая этого фактора – занятость. Занятость в частном секторе весной рухнула и с тех пор восстановилась лишь немного. Темп роста пришел в застой (см. рис. 1).

Рисунок 1. Ежемесячное изменение числа работников частного нефермерского сектора США с января 2010 г. по август 2020 г.

Источники: GnSEconomics, ADP

Работники частного нефермерского сектора США

Тысячи

Тогда как темпы корпоративных банкротств немного замедлились, в августе все равно был самый большой в истории прирост банкротств крупных корпораций. Следовательно, дальнейшее существенное улучшение занятости маловероятно.

Отсутствие восстановления в Китае и Еврозоне

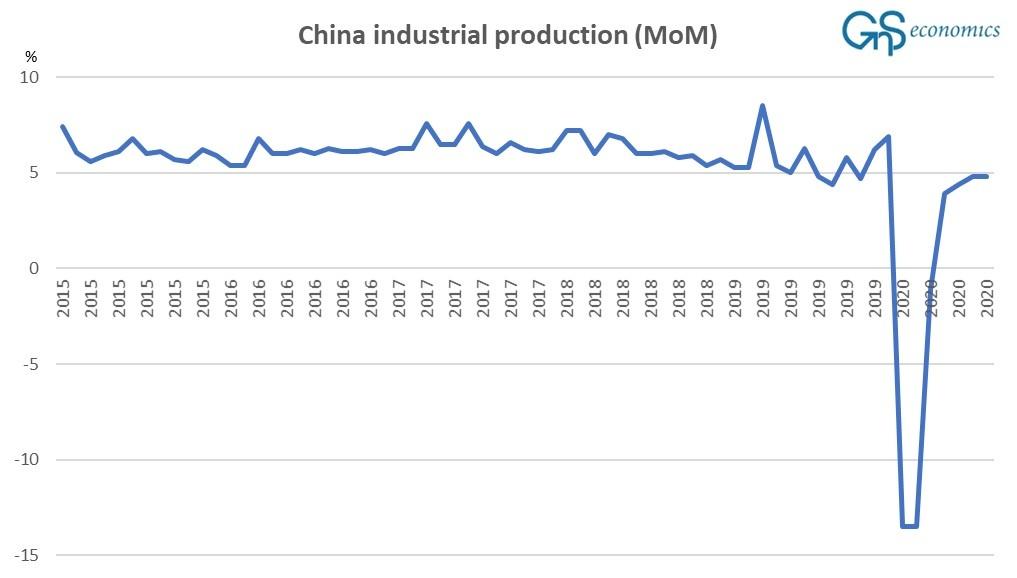

Промышленное производство по-прежнему составляет основу китайской экономики, хотя роль потребителей возросла.

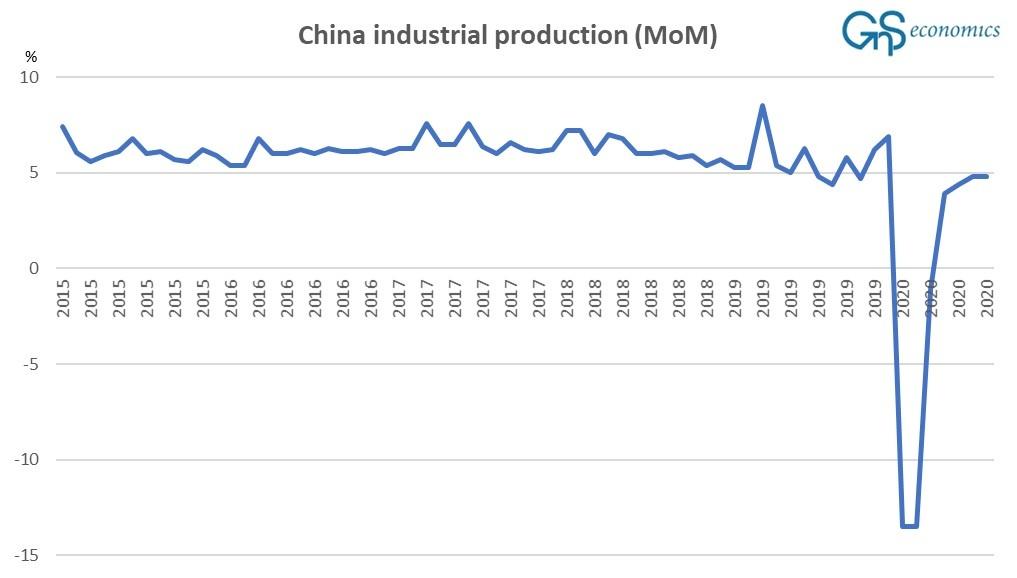

Промышленное производство в Китае в январе и феврале этого года вполне ожидаемо обвалилось, и мы не увидели достаточно сильного отскока, чтобы оно быстро вернулось до тех уровней, какие были до коронавируса (см. рис. 2). При текущем темпе роста 4-5% промышленное производство достигнет того уровня, что был до пандемии (в декабре 2019 г.) не раньше Рождества. Но есть серьезные сомнения, удастся ли Китаю поддерживать такой высокий темп роста.

Розничные продажи не восстановились так, как ожидалось, и вообще в июле они оказались ниже, чем год назад. Также серьезные вопросы о продолжении китайского восстановления вызывает нарастание проблем в перегруженном долгом банковском секторе страны.

Рисунок 2. Ежемесячное процентное изменение промышленного производства Китая

Источники: GnS Economics, Trading Economics

Китайское промышленное производство (ежемесячно)

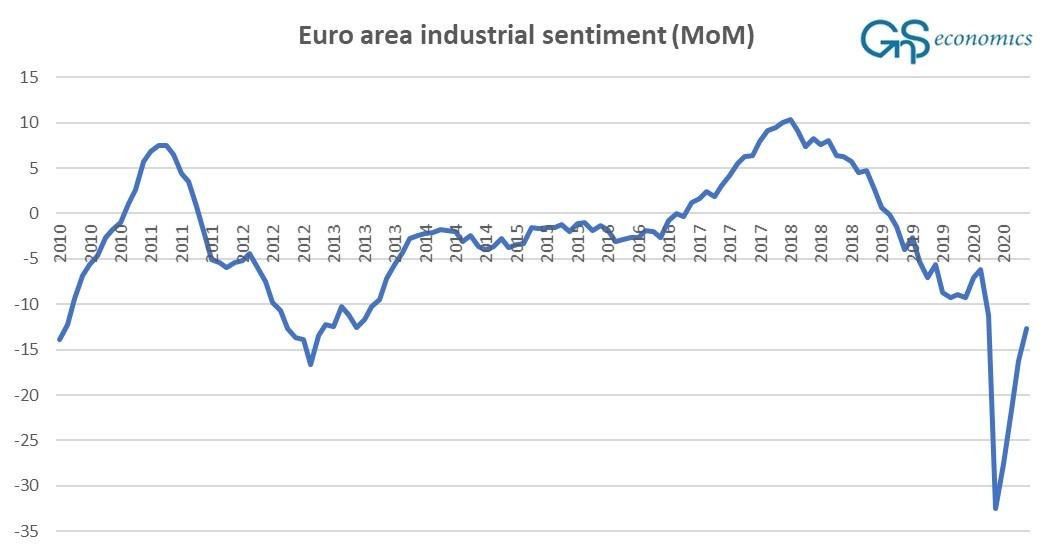

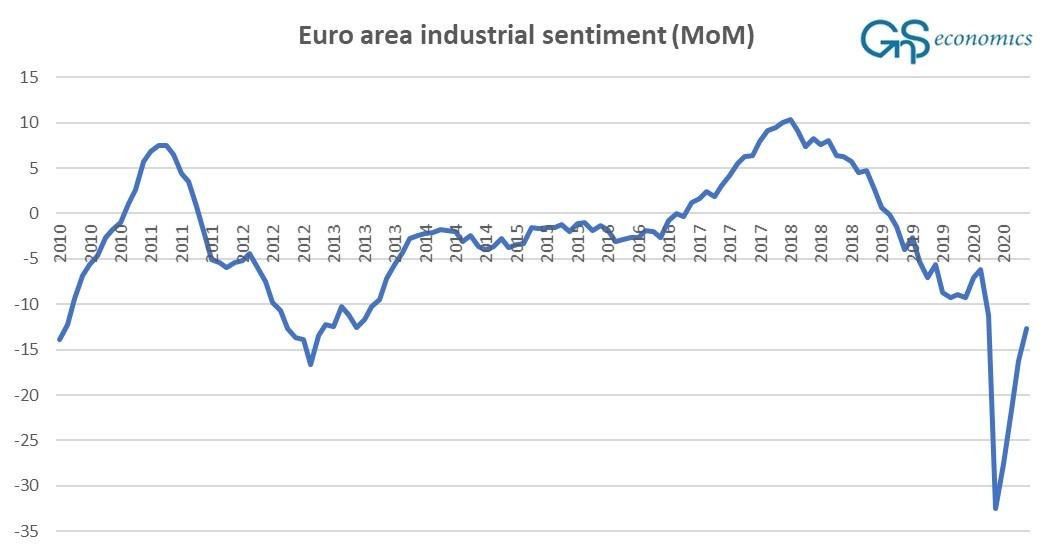

Еврозона – настоящий «проблемный ребенок» тезиса о глобальном восстановлении. Она уже в 4-м квартале 2019 г. погрузилась в рецессию (см. наше мартовское предупреждение о рецессии). И признаков реального восстановления в валютном блоке очень мало, что отражено, например, в отсутствии восстановления рухнувших промышленных настроений (см. рис. 3). Ничего хорошего для хрупкого европейского банковского сектора это не предвещает.

Рисунок 3. Процентное изменение промышленного производства в Еврозоне с января 2010 г. по август 2020 г.

Источники: GnS Economics, Trading Economics

Промышленные настроения в Еврозоне (ежемесячно)

Провал(всё большего) стимулирования

Третья проблема, упускаемая из виду в тезисе о восстановлении, заключается в том, что то блеклое восстановление, какое всё же есть, достигнуто за счет поистине колоссальных масштабов фискального и кредитно-денежного стимулирования.

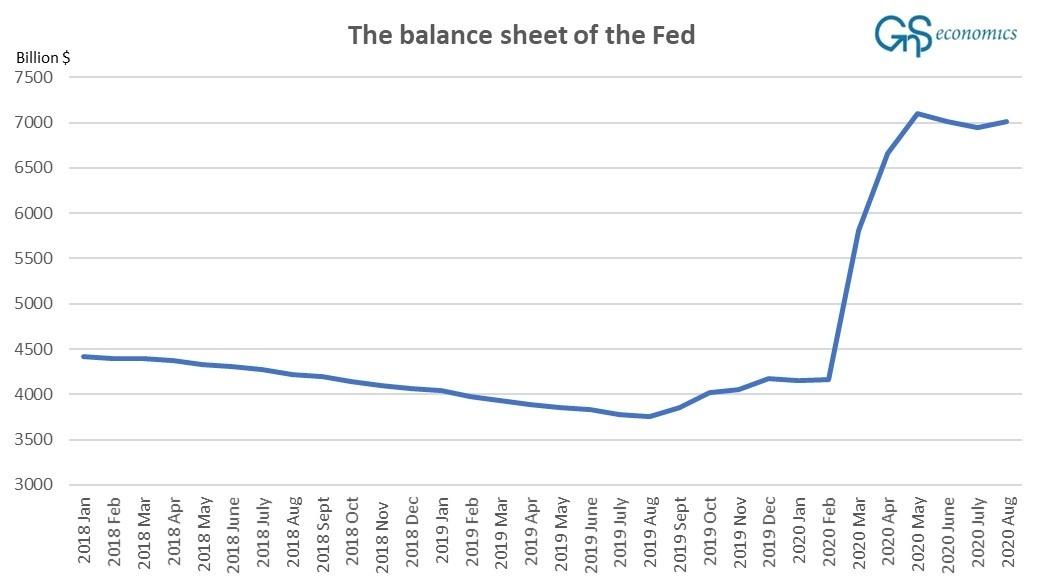

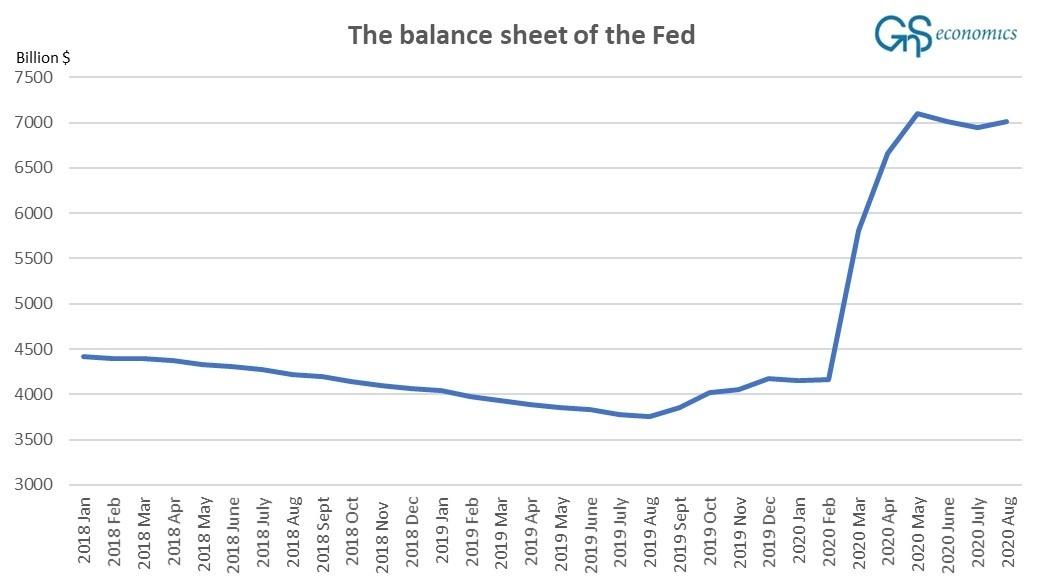

Американское правительство влило в экономику больше $2 трлн, а бюджетный дефицит в 2020 г. должен превысить $3.3 трлн – наивысший уровень в процентах от ВВП с 1945 г. Баланс Федеральной резервной системы (ФРС) также подскочил всего за несколько месяцев с чуть более чем $4 трлн до более чем $7 трлн (см. рис. 4). Иначе как отчаянными такие беспрецедентные действия не назовешь.

Рисунок 4. Общие активы (после исключения взаиморасчетов) ФРС

Источники: GnS Economics, Федеральный резервный банк Сент-Луиса

Баланс ФРС

Млрд $

В Китае стимулирование также побило рекорды. К концу июля совокупное финансирование реальной экономики достигло поразительных $3.3 трлн, запросто превзойдя предыдущий рекорд $2 трлн, установленный в 2019 г. Для экономики, уже и так слишком перегруженной долгом, это, разумеется, совершенно непосильно.

Попросту говоря, реального экономического восстановления ждать не стоит. Наоборот, мы еще больше погружаемся в кризис.

Нас ждет крах

Блеклое восстановление от масштабных экономических последствий пандемии коронавируса достигнуто за счет избыточного фискального и кредитно-денежного стимулирования в самом манипулируемом экономическом цикле в современной истории.

Более того, глобальный экономический цикл уже и так слишком затянулся (рекордный в США) и был в процессе разворота. Центральные банкиры и политические лидеры фактически заделывают дыры в корабле, чья палуба залита водой.

Экономические циклы называются так потому, что любая экономика проходит через периоды экспансии и сокращения. Мы знаем это со времен Древнего Рима. Экономическая экспансия всегда, всегда заканчивается.

Однако история экономических кризисов также научила нас, что если цикл искусственно продлевается посредством кредитно-денежного стимулирования, ведущего к чрезмерной финансовой спекуляции, как мы наблюдаем сейчас, риск катастрофического экономического краха существенно возрастает. К сожалению, из-за неразумных действий центральных банков и политических лидеров нас неминуемо ждет как раз такое событие.

И мы можем увидеть худший экономический кризис за всю историю.

В сущности, экономическое восстановление – это период экспансии, когда мы в итоге превосходим предыдущий пик занятости и производительности. В ближайшее время ничего подобного ждать не стоит.

Человеку свойственно не желать признавать неприятные возможности, такие как та бездна, куда вот-вот скатится мировая экономика, но нам сейчас абсолютно необходимо хладнокровно воспринимать экономическую реальность такой, какая она есть. В противном случае последствия грядущих потрясений будут непосильными.

Чтобы помочь людям и фирмам выбраться из кризиса, мы резюмируем здесь убедительные контраргументы к этому слишком оптимистичному – и в некоторых случаях даже обманчивому – тезису о восстановлении.

Непонимание диффузионных индексов

Пожалуй, главное заблуждение тезиса о восстановлении – в неверном толковании диффузионных индексов, таких как индексы деловой активности (ИДА).

Вот как описывает ИДА IHSMarkit:

«Для каждой переменной индекс представляет собой сумму процента ответов «выше» и половины процента ответов «без изменений». ИДА – это средневзвешенное значение следующих пяти индексов: новые заказы (30%), производительность (25%), занятость (20%), сроки поставок (15%) и резервы покупок (10%)».

Все цифры выше 50 сигнализируют об общем росте в сравнении с предыдущим месяцем, а цифры ниже 50 – о спаде.

Во время карантина ИДА обвалились к диапазону 20-40, что сигнализирует о значительном спаде ожиданий и производства. Сейчас ИДА в основном в диапазоне 50-60. Что это означает?

Проще всего рассматривать ИДА через призму процентных изменений. Так, когда индекс падает до 30, это сигнализирует о спаде (примерно) на 40%. Сколько времени нужно, чтобы соответствующие переменные (производство, продажи, новые заказы и т. д.) восстановились до того уровня, какой был до спада?

Все процентные изменения относительны. Допустим, некий ежемесячный индекс упал на 40% с уровня 100 (до 60). При месячном темпе роста 10% нужно 6 месяцев, чтобы индекс вернулся к уровню 100. При темпе роста 5% нужно 11 месяцев. При 3% – 18 месяцев. При 2% – 26 месяцев.

Застой высокочастотных данных

Кроме того, в случае растущих ИДА (производство и/или услуги) подразумевается темп роста 3-10%. Так что даже в лучшем случае до реального восстановления еще примерно 6 месяцев, но есть серьезные сомнения, что такой темп роста удержится.

Так называемые высокочастотные индикаторы, измеряющие экономическую активность на еженедельной основе, показывают, что мы достигли лишь 60-80% той экономической активности, какая была до коронавируса. Более того, в последнее время они стабилизировались или даже повернули вспять. А значит, ИДА в ближайшие месяцы могут сначала стабилизироваться около 50, а затем опуститься ниже.

Если взглянуть на ключевые экономические индикаторы в важнейших регионах мира, то они также сигнализируют об отсутствии восстановления.

Отсутствие восстановления в США

Потребители – важнейший фактор американской экономики (на частное потребление приходится почти 70% ВВП США), а главная составляющая этого фактора – занятость. Занятость в частном секторе весной рухнула и с тех пор восстановилась лишь немного. Темп роста пришел в застой (см. рис. 1).

Рисунок 1. Ежемесячное изменение числа работников частного нефермерского сектора США с января 2010 г. по август 2020 г.

Источники: GnSEconomics, ADP

Работники частного нефермерского сектора США

Тысячи

Тогда как темпы корпоративных банкротств немного замедлились, в августе все равно был самый большой в истории прирост банкротств крупных корпораций. Следовательно, дальнейшее существенное улучшение занятости маловероятно.

Отсутствие восстановления в Китае и Еврозоне

Промышленное производство по-прежнему составляет основу китайской экономики, хотя роль потребителей возросла.

Промышленное производство в Китае в январе и феврале этого года вполне ожидаемо обвалилось, и мы не увидели достаточно сильного отскока, чтобы оно быстро вернулось до тех уровней, какие были до коронавируса (см. рис. 2). При текущем темпе роста 4-5% промышленное производство достигнет того уровня, что был до пандемии (в декабре 2019 г.) не раньше Рождества. Но есть серьезные сомнения, удастся ли Китаю поддерживать такой высокий темп роста.

Розничные продажи не восстановились так, как ожидалось, и вообще в июле они оказались ниже, чем год назад. Также серьезные вопросы о продолжении китайского восстановления вызывает нарастание проблем в перегруженном долгом банковском секторе страны.

Рисунок 2. Ежемесячное процентное изменение промышленного производства Китая

Источники: GnS Economics, Trading Economics

Китайское промышленное производство (ежемесячно)

Еврозона – настоящий «проблемный ребенок» тезиса о глобальном восстановлении. Она уже в 4-м квартале 2019 г. погрузилась в рецессию (см. наше мартовское предупреждение о рецессии). И признаков реального восстановления в валютном блоке очень мало, что отражено, например, в отсутствии восстановления рухнувших промышленных настроений (см. рис. 3). Ничего хорошего для хрупкого европейского банковского сектора это не предвещает.

Рисунок 3. Процентное изменение промышленного производства в Еврозоне с января 2010 г. по август 2020 г.

Источники: GnS Economics, Trading Economics

Промышленные настроения в Еврозоне (ежемесячно)

Провал(всё большего) стимулирования

Третья проблема, упускаемая из виду в тезисе о восстановлении, заключается в том, что то блеклое восстановление, какое всё же есть, достигнуто за счет поистине колоссальных масштабов фискального и кредитно-денежного стимулирования.

Американское правительство влило в экономику больше $2 трлн, а бюджетный дефицит в 2020 г. должен превысить $3.3 трлн – наивысший уровень в процентах от ВВП с 1945 г. Баланс Федеральной резервной системы (ФРС) также подскочил всего за несколько месяцев с чуть более чем $4 трлн до более чем $7 трлн (см. рис. 4). Иначе как отчаянными такие беспрецедентные действия не назовешь.

Рисунок 4. Общие активы (после исключения взаиморасчетов) ФРС

Источники: GnS Economics, Федеральный резервный банк Сент-Луиса

Баланс ФРС

Млрд $

В Китае стимулирование также побило рекорды. К концу июля совокупное финансирование реальной экономики достигло поразительных $3.3 трлн, запросто превзойдя предыдущий рекорд $2 трлн, установленный в 2019 г. Для экономики, уже и так слишком перегруженной долгом, это, разумеется, совершенно непосильно.

Попросту говоря, реального экономического восстановления ждать не стоит. Наоборот, мы еще больше погружаемся в кризис.

Нас ждет крах

Блеклое восстановление от масштабных экономических последствий пандемии коронавируса достигнуто за счет избыточного фискального и кредитно-денежного стимулирования в самом манипулируемом экономическом цикле в современной истории.

Более того, глобальный экономический цикл уже и так слишком затянулся (рекордный в США) и был в процессе разворота. Центральные банкиры и политические лидеры фактически заделывают дыры в корабле, чья палуба залита водой.

Экономические циклы называются так потому, что любая экономика проходит через периоды экспансии и сокращения. Мы знаем это со времен Древнего Рима. Экономическая экспансия всегда, всегда заканчивается.

Однако история экономических кризисов также научила нас, что если цикл искусственно продлевается посредством кредитно-денежного стимулирования, ведущего к чрезмерной финансовой спекуляции, как мы наблюдаем сейчас, риск катастрофического экономического краха существенно возрастает. К сожалению, из-за неразумных действий центральных банков и политических лидеров нас неминуемо ждет как раз такое событие.

И мы можем увидеть худший экономический кризис за всю историю.

http://goldenfront.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба