12 октября 2020 Иволга Капитал Хохрин Андрей

Сначала два слова о пандемии. С одной стороны, в России темпы заболеваемости выше весенних (в мире это давно так). С другой – готовность системы здравоохранения к таким темпам выше, чем к весенним. Осознание разрушительности жесткого карантина у властей тоже более острое, нежели полгода назад. Ужесточения возможны, но их вред экономике и денежному или фондовому рынку будет ниже, просто в силу большей готовности экономических субъектов к негативному развитию событий. В то же время, ограничения уже есть и давление на экономику и потребление уже есть. А это к замедлению или приостановке восстановления и первого, и второго.

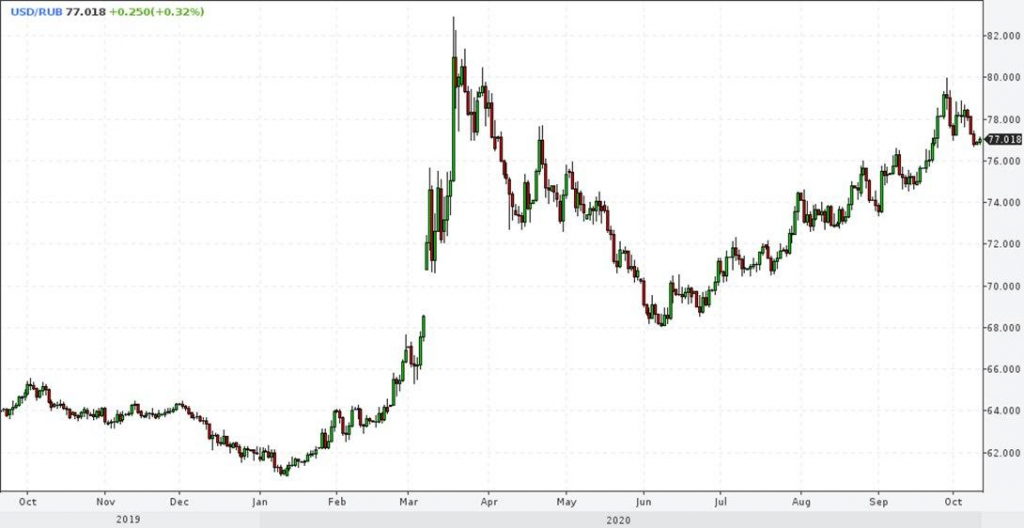

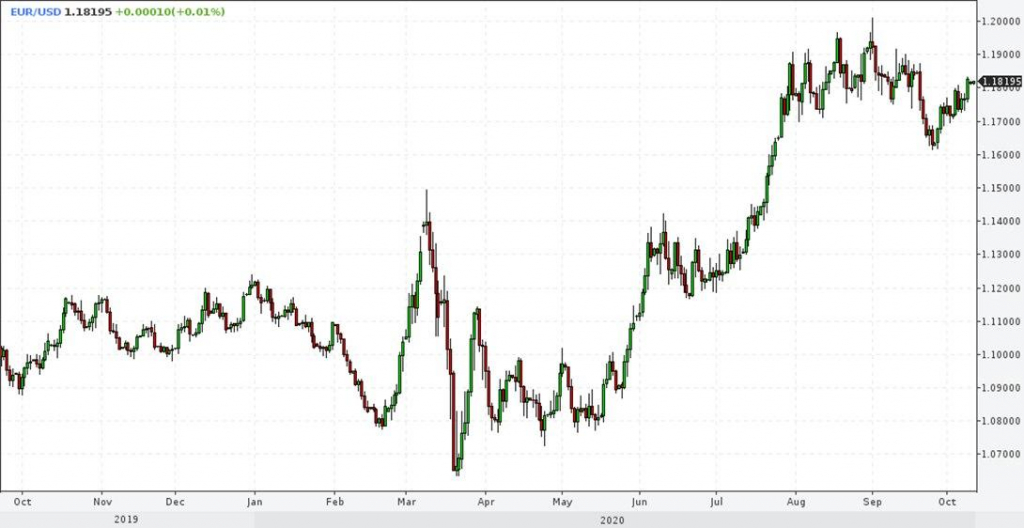

Здесь и далее источник графиков: profinance.ru

Рубль. Меня не покидает ощущение незавершенности тенденции ослабления рубля, что мы видим последние 4 месяца. Могу и буду рад ошибаться. Но пока готовлюсь вновь увидеть 80 рублей за доллар или выше. Однако считаю, что по достижении этих уровней рублевое падение не ускорится, а приостановится.

Российский фондовый рынок, аналогично, думаю, имеет серьезные шансы на обновление минимумов прошлой недели. Как и в случае с рублем, считаю, что рынок все же близок ко дну своей коррекции. Другое дело, что в дальнейшем вряд ли следует ждать его существенного роста. Видимо, и для акций, и для облигаций формируется боковой диапазон вокруг или ниже нынешних уровней.

Американский рынок акций. В его отношении остаюсь более оптимистичным. «Президентское ралли», полагаю, не истощено. S&P500 и NASDAQ имеют хорошие шансы на обновление исторических максимумов. Однако в любом случае этот рост – рискованный. То, что в его фундаменте лежат монетарные стимулы не новость. Проблема в финансовых мультипликаторах, в которые заложены все возможные и невозможные положительные факторы развития компаний. Смена отношения инвесторов или просто недостаток спекулятивного капитала способны вызвать болезненное снижение. Думаю, до конца года мы с ним столкнемся.

EUR/USD. Останусь при мнении, что пара формирует торговый диапазон. 1,165-1,195 – те рамки котировок, на которые рассчитывал бы в октябре. А в случае коррекции американских акций спуск к нижней границе окажется скорым. И можно будет задаться вопросом о ее устойчивости.

Золото. Если фондовый рынок США еще набирает потенциал к коррекции, то золото этот потенциал уже реализует. Подъем цен на прошлой неделе общего сценария перелома тенденции с растущей на падающую в моих глазах не меняет. Даже если этот подъем получит продолжение.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба