11 января 2021 Invest Heroes

Основатель и его фонд

Рэй Далио — Американский основатель инвестиционной компании Bridgewater Associates, также известен своей книгой «Принципы». В Америке Далио называют Стивом Джобсом от мира инвестирования. Рэй Далио находится на 110 строчке в рейтинге Forbes с капиталом в 16,9 млрд.

Bridgewater Associates — Американская инвестиционная компания, основанная в 1975 году. Хедж-фонд обслуживает институционалов, включая пенсионные фонды, НКО и ЦБ разных стран. По состоянию на 2020 год входит в топ 10 крупнейших хедж-фондов, под управлением которого находятся порядка $160 млрд.

Секреты успеха Bridgewater

1.Инвестиционная стратегия. Фокус на сокращении и синтезе сложных систем независимых активов, подкрепленных причинно-следственными связями. Это новый квантовый или количественный подход.

2.Корпоративный дух. Концентрация на основном своде правил и ключевых принципах, лежащих в основе всего, что делает фирма, и которых работники неукоснительно придерживаются.

Первый фактор не обязательно уникален, так как практически любой крупный хедж-фонд обладает хорошей инвестиционной стратегией, однако второй признак уникален. Корпоративный дух — это то, над чем Bridgewaterусилено работает, а также обеспечивает значительное преимущество перед другими хедж-фондами.

Корпоративная культура компании направлена на то, чтобы уловить и усилить в каждом сотруднике положительные стороны таких человеческих качеств, как: креативность, честность, умение абстрагироваться, образное мышление, качественное принятие решений. Более того, компания нацелена на уменьшение негативных аспектов человеческий слабостей: высокомерия, предубеждения и лживости.

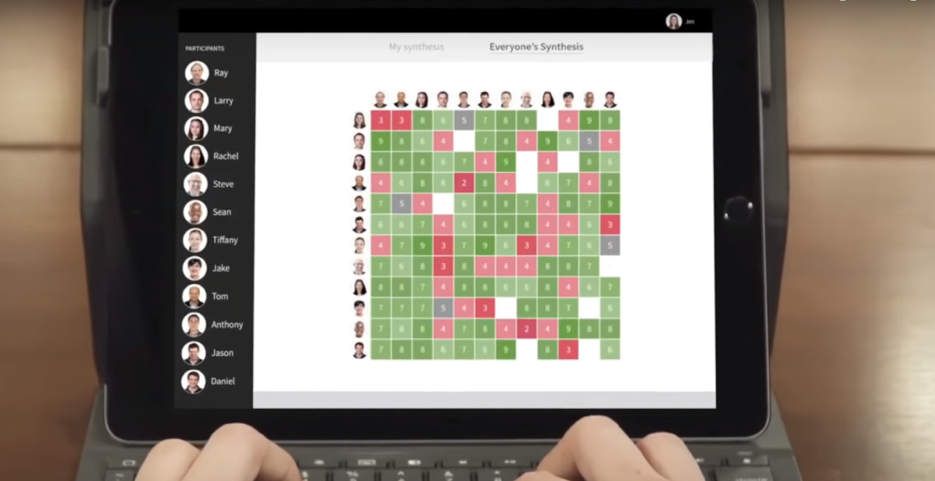

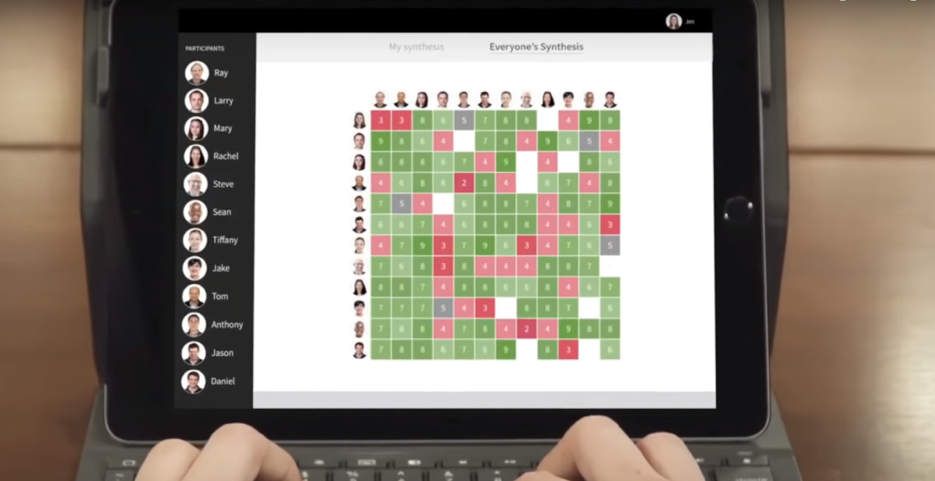

Многие сотрудники финансовых организаций боятся критиковать своих коллег и менеджеров. Однако в Bridgewater критика является обязательным инструментом — если этого не делать, вас могут уволить. Оценка сотрудников использует принципы абсолютной честности и предельной прозрачности и реализуется через приложение Dots, которое позволяет ставить оценки в реальном времени. (Для более подробного изучения списка принципов рекомендуем прочитать книгу Рэя Далио «Принципы».)

Стратегии Фонда

Фонд специализируется, в основном, на двух стратегиях: Pure Alpha и All Weather.

Рассмотрим стратегию All Weather, или другими словами «Всепогодный портфель». Данный портфель предназначен для выживания в любых экономических условиях, не зря его называют всепогодным. All Weatherстановится особенно привлекательным в периоды неожиданных событий,

Рэй Далио считает, что на стоимость актива в большей степени влияют инфляция, дефляция, повышение и снижение экономического роста, поэтому для снижения волатильности он использует диверсификацию по классам активов на основе сезонности рынка:

Инфляция выше ожидаемой;

Инфляция ниже ожидаемой;

Более высокий экономический рост;

Экономический рост ниже среднего.

Далио выбрал классы активов, которые хорошо себя ведут в каждом из этих сезонов, для диверсификации, чтобы обеспечить более плавный и стабильный рост, а также уменьшить просадки портфеля.

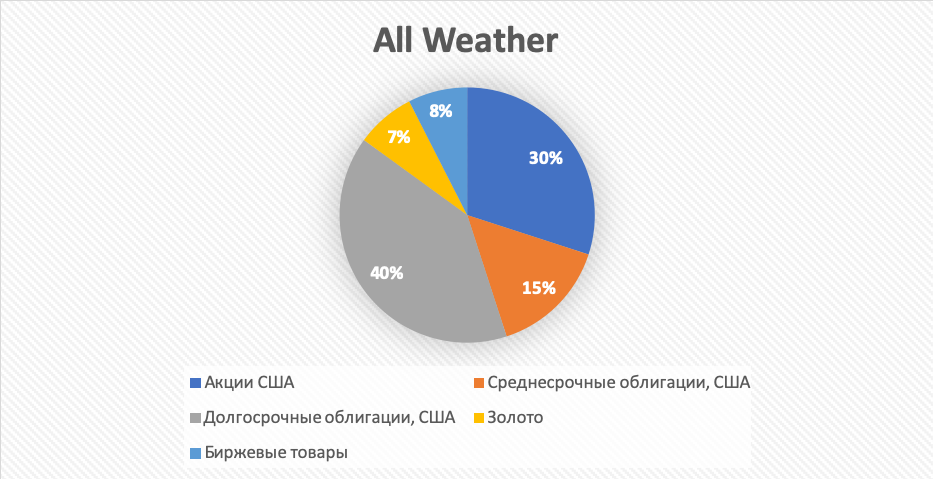

Чтобы снизить волатильность портфеля, основная часть состоит из облигаций (55%), и только 30% приходится на акции, остальную долю в портфеле занимают биржевые товары (15%).

Портфель выглядит следующим образом:

Строим всепогодный портфель сами

Если вы являетесь квалифицированным инвестором, вы можете собрать портфель из следующих низкокомиссионных фондов:

30% VTI (Американские акции)

40% VGLT (Долгосрочные облигации)

15% VGIT (Среднесрочные облигации)

8% IAU (Золото)

7%PDBC (Биржевые товары)

Неквалифицированные инвесторы также могут собрать всепогодный портфель из ETF от Finex.

55% FXRU (Надежные Еврооблигации)

30% FXUS (Американские акции)

15% FXGD (золото)

Однако при составлении портфеля следует учитывать, что у фондов от Finex в разы больше комиссии, чем у фондов группы Vanguard.

Можно отметить, что с начала ипотечного кризиса в 2008 году всепогодный портфель чувствовал себя хорошо и не просел, в отличие от индекса SP 500. В среднем годовой рост портфеля составил 7,93% с максимальной просадкой в 11,98%, в то время как рост SP 500 составлял 8,65%, но также индекс упал вдвое.

Pure Alpha

Другая стратегия — Pure Alphа, которая была запущена в 1989 году. Это инвестиционная стратегия на мировом фондовом рынке, основанная на подходе факторов риска. Идея заключается в том, чтобы найти такие активы, которые имеют низкую корреляцию друг к другу для того, чтобы получать доходность вне зависимости от движений рынка. Как правило, в портфеле находится от 30 до 40 различных торговых позиций по индексам, акциям, облигациям, биржевым товарам и валютам.

В 2011 году была запущена вторая версия портфеля — Pure Alpha Major Markets. Капитал клиентов на момент запуска составлял $2,4 млрд. Летом был открыт доступ для новых инвесторов, которые внесли в фонд еще $7,5 млрд. Отличался данный фонд от своей первой версии тем, что у него была повышена ликвидность за счет фокусировки своего внимания на основных рынках, таких как Европейские облигации. В 2011 году данный фонд принес компании порядка $100 млрд.

Однако для Хедж-фонда 2020 год стал огромным потрясением. В августе ущерб составил 18,6% (более $25 млрд). За 2020 год инвесторы вывели порядка $3,5 млрд. Причиной такого ошеломляющего результата стало то, что компьютерные модели Bridgewater неверно интерпретировали рынок. Bridgewater сильно снизила свои риски и поэтому не смогла поучаствовать полностью загруженным портфелем в восстановлении фондового рынка.

Заключение

Свод правил и принципов Рэя Далио сделал компанию Bridgewater столь известной и крупной. Для успешного инвестирования следует также следовать определенным принципам и правилам.

Диверсифицируйте свои вложения, чтобы при очередном шторме на фондовом рынке не получить огромных убытков.

Продавайте сильно выросшие активы и вкладывайте полученную прибыль в компании с высоким потенциалом.

Четко определяйте цель и маршрут, по которому вы будете двигаться.

Не бойтесь ошибаться — бойтесь не учиться на ошибках. Воспринимайте ошибку как опыт и обязательно делайте выводы.

Нельзя слепо доверять другим людям, однако поинтересоваться мнением других специалистов все же бывает полезно. Но помните, что вся ответственность на ваших плечах.

Всегда обучайтесь новому. Инвестированию нельзя научиться за месяц или год.

Рэй Далио — Американский основатель инвестиционной компании Bridgewater Associates, также известен своей книгой «Принципы». В Америке Далио называют Стивом Джобсом от мира инвестирования. Рэй Далио находится на 110 строчке в рейтинге Forbes с капиталом в 16,9 млрд.

Bridgewater Associates — Американская инвестиционная компания, основанная в 1975 году. Хедж-фонд обслуживает институционалов, включая пенсионные фонды, НКО и ЦБ разных стран. По состоянию на 2020 год входит в топ 10 крупнейших хедж-фондов, под управлением которого находятся порядка $160 млрд.

Секреты успеха Bridgewater

1.Инвестиционная стратегия. Фокус на сокращении и синтезе сложных систем независимых активов, подкрепленных причинно-следственными связями. Это новый квантовый или количественный подход.

2.Корпоративный дух. Концентрация на основном своде правил и ключевых принципах, лежащих в основе всего, что делает фирма, и которых работники неукоснительно придерживаются.

Первый фактор не обязательно уникален, так как практически любой крупный хедж-фонд обладает хорошей инвестиционной стратегией, однако второй признак уникален. Корпоративный дух — это то, над чем Bridgewaterусилено работает, а также обеспечивает значительное преимущество перед другими хедж-фондами.

Корпоративная культура компании направлена на то, чтобы уловить и усилить в каждом сотруднике положительные стороны таких человеческих качеств, как: креативность, честность, умение абстрагироваться, образное мышление, качественное принятие решений. Более того, компания нацелена на уменьшение негативных аспектов человеческий слабостей: высокомерия, предубеждения и лживости.

Многие сотрудники финансовых организаций боятся критиковать своих коллег и менеджеров. Однако в Bridgewater критика является обязательным инструментом — если этого не делать, вас могут уволить. Оценка сотрудников использует принципы абсолютной честности и предельной прозрачности и реализуется через приложение Dots, которое позволяет ставить оценки в реальном времени. (Для более подробного изучения списка принципов рекомендуем прочитать книгу Рэя Далио «Принципы».)

Стратегии Фонда

Фонд специализируется, в основном, на двух стратегиях: Pure Alpha и All Weather.

Рассмотрим стратегию All Weather, или другими словами «Всепогодный портфель». Данный портфель предназначен для выживания в любых экономических условиях, не зря его называют всепогодным. All Weatherстановится особенно привлекательным в периоды неожиданных событий,

Рэй Далио считает, что на стоимость актива в большей степени влияют инфляция, дефляция, повышение и снижение экономического роста, поэтому для снижения волатильности он использует диверсификацию по классам активов на основе сезонности рынка:

Инфляция выше ожидаемой;

Инфляция ниже ожидаемой;

Более высокий экономический рост;

Экономический рост ниже среднего.

Далио выбрал классы активов, которые хорошо себя ведут в каждом из этих сезонов, для диверсификации, чтобы обеспечить более плавный и стабильный рост, а также уменьшить просадки портфеля.

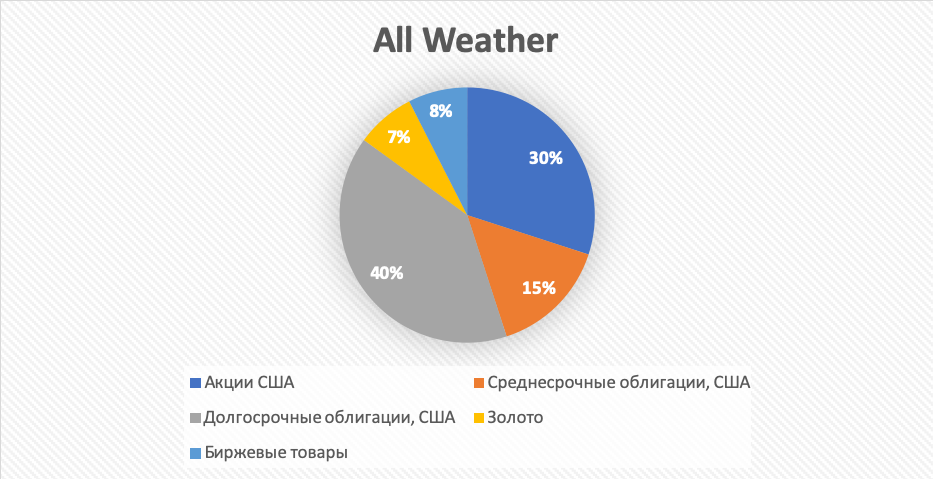

Чтобы снизить волатильность портфеля, основная часть состоит из облигаций (55%), и только 30% приходится на акции, остальную долю в портфеле занимают биржевые товары (15%).

Портфель выглядит следующим образом:

Строим всепогодный портфель сами

Если вы являетесь квалифицированным инвестором, вы можете собрать портфель из следующих низкокомиссионных фондов:

30% VTI (Американские акции)

40% VGLT (Долгосрочные облигации)

15% VGIT (Среднесрочные облигации)

8% IAU (Золото)

7%PDBC (Биржевые товары)

Неквалифицированные инвесторы также могут собрать всепогодный портфель из ETF от Finex.

55% FXRU (Надежные Еврооблигации)

30% FXUS (Американские акции)

15% FXGD (золото)

Однако при составлении портфеля следует учитывать, что у фондов от Finex в разы больше комиссии, чем у фондов группы Vanguard.

Можно отметить, что с начала ипотечного кризиса в 2008 году всепогодный портфель чувствовал себя хорошо и не просел, в отличие от индекса SP 500. В среднем годовой рост портфеля составил 7,93% с максимальной просадкой в 11,98%, в то время как рост SP 500 составлял 8,65%, но также индекс упал вдвое.

Pure Alpha

Другая стратегия — Pure Alphа, которая была запущена в 1989 году. Это инвестиционная стратегия на мировом фондовом рынке, основанная на подходе факторов риска. Идея заключается в том, чтобы найти такие активы, которые имеют низкую корреляцию друг к другу для того, чтобы получать доходность вне зависимости от движений рынка. Как правило, в портфеле находится от 30 до 40 различных торговых позиций по индексам, акциям, облигациям, биржевым товарам и валютам.

В 2011 году была запущена вторая версия портфеля — Pure Alpha Major Markets. Капитал клиентов на момент запуска составлял $2,4 млрд. Летом был открыт доступ для новых инвесторов, которые внесли в фонд еще $7,5 млрд. Отличался данный фонд от своей первой версии тем, что у него была повышена ликвидность за счет фокусировки своего внимания на основных рынках, таких как Европейские облигации. В 2011 году данный фонд принес компании порядка $100 млрд.

Однако для Хедж-фонда 2020 год стал огромным потрясением. В августе ущерб составил 18,6% (более $25 млрд). За 2020 год инвесторы вывели порядка $3,5 млрд. Причиной такого ошеломляющего результата стало то, что компьютерные модели Bridgewater неверно интерпретировали рынок. Bridgewater сильно снизила свои риски и поэтому не смогла поучаствовать полностью загруженным портфелем в восстановлении фондового рынка.

Заключение

Свод правил и принципов Рэя Далио сделал компанию Bridgewater столь известной и крупной. Для успешного инвестирования следует также следовать определенным принципам и правилам.

Диверсифицируйте свои вложения, чтобы при очередном шторме на фондовом рынке не получить огромных убытков.

Продавайте сильно выросшие активы и вкладывайте полученную прибыль в компании с высоким потенциалом.

Четко определяйте цель и маршрут, по которому вы будете двигаться.

Не бойтесь ошибаться — бойтесь не учиться на ошибках. Воспринимайте ошибку как опыт и обязательно делайте выводы.

Нельзя слепо доверять другим людям, однако поинтересоваться мнением других специалистов все же бывает полезно. Но помните, что вся ответственность на ваших плечах.

Всегда обучайтесь новому. Инвестированию нельзя научиться за месяц или год.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба