26 января 2021 T-Investments Городилов Михаил

Сегодня у нас крайне спекулятивная идея: взять акции поставщика услуг в сфере производства высокотехнологичной продукции Avnet (NASDAQ: AVT) чтобы заработать на консолидации в этой сфере.

Потенциал роста и срок действия: 17% в течение 15 месяцев без учета дивидендов.

Почему акции могут вырасти: компания может заработать на росте спроса на ее услуги.

Как действуем: берем акции сейчас по 39,29 $.

На чем компания зарабатывает

Компания оказывает услуги в сфере производства сложной электроники. Согласно годовому отчету, у компании есть 2 подразделения.

Электрокомпоненты. Цикл услуг — от технической экспертизы при создании полупроводников, включая обучение персонала, до услуг логистики в этой сфере и ПО для управления производственным процессом. Это 92,7% выручки. Операционная маржа сегмента — 2,1% от выручки.

Farnell. Поставки оборудования и устройств для прототипирования и тестирования электронной продукции — 7,3% выручки. Операционная маржа сегмента — 5,83% от выручки.

Если суммировать все сведения по роду деятельности компании: Avnet помогает организовать производство сложной технологической продукции, управлять им и модернизировать его. Один из крупнейших клиентов компании — Texas Instruments — дает 10% от выручки. Примерно на такие предприятия Avnet и работает.

76,21% выручки дают услуги в сфере производства полупроводников, 17,84% — производство интегрированных и электромеханических устройств, 3,24% — сфера производства компьютеров. Остальное дает загадочное «другое».

Географическое распределение выручки в отчете показано не совсем корректно — по регионам: 27% — Америки, 32,6% — Европа, Ближний Восток и Африка, а 40,4% — Азия. Приходится гадать, сколько компания получает во Франции, а сколько — в Египте.

Аргументы в пользу компании

Дефицит полупроводников. Под конец 2020 в мире начала ощущаться нехватка полупроводников, а в начале 2021 года спрос существенно опередил предложение — многие производители работают на пределе возможностей, запасы товара стремительно иссякают. В немалой степени этому способствовал бум продаж ПК в период пандемии. В США некоторые автопроизводители даже ставят на паузу производство на заводах: не хватает электронных компонентов для сборки машин, а новые из-за дефицита не подвезли. Ведь в машинах нового образца таких компонентов нужно все больше.

Avnet сможет заработать на этом процессе, как эксперт в сфере управления сложным высокотехнологическим производством.

У компании капитализация 3,88 млрд долларов, и это значительно облегчает накачку ее акций розничными инвесторами. Велика вероятность, что, когда трудящиеся переварят информацию о дефиците полупроводников, они начнут искать, кто от этого выиграет, и в процессе накачают котировки компании.

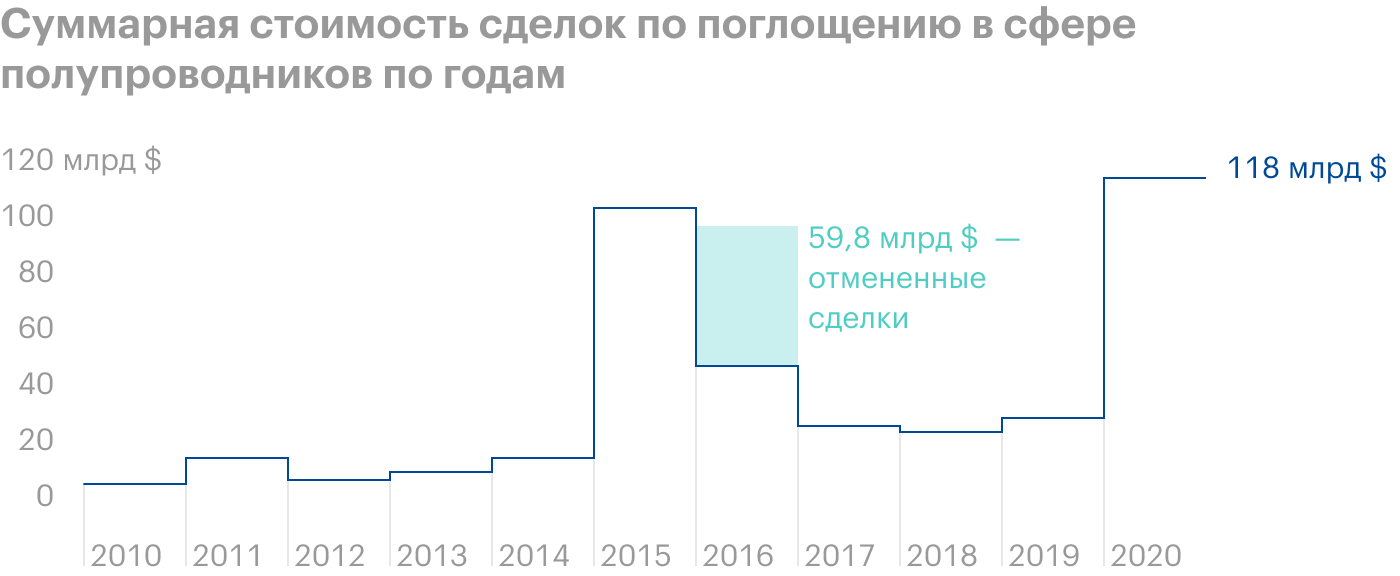

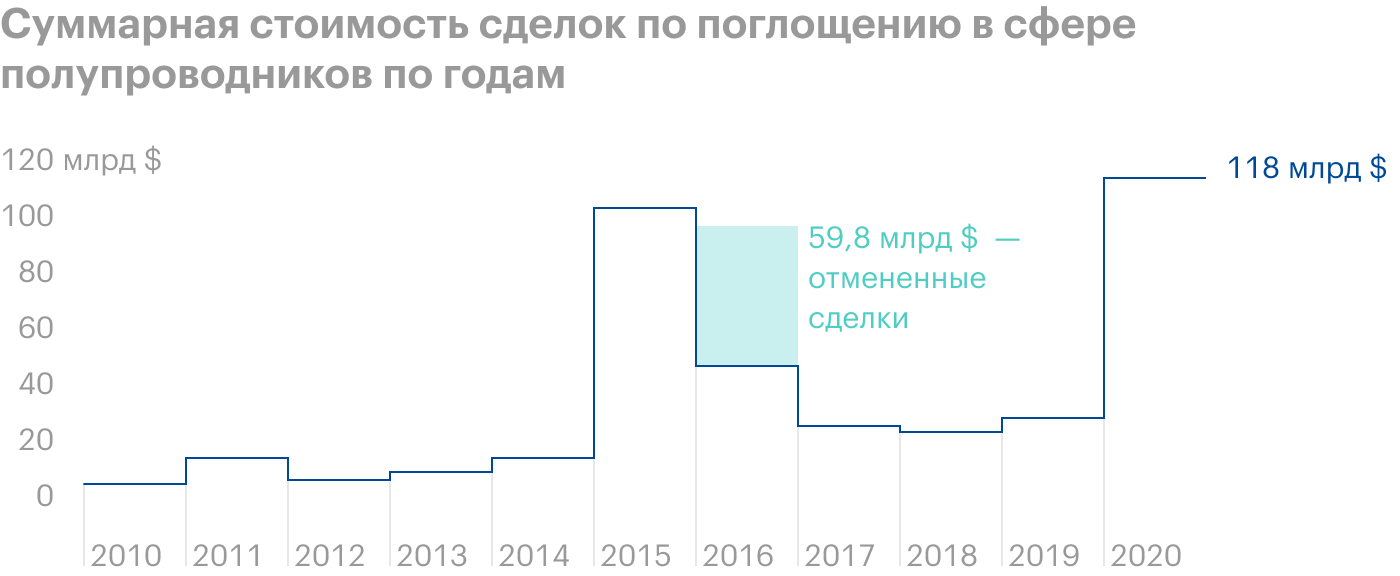

Компанию могут купить. Нынче в сфере производства полупроводников бешеный рост активности. AMD купила Xilinx за 35 млрд долларов, а Nvidia решила купить Arm за 40 млрд долларов. Всего в 2020 заключили соглашений о поглощениях в этой сфере на 118 млрд долларов — это рекордные показатели за 10 лет. Taiwan Semiconductor Manufacturing (TSMC) собирается построить в США новый завод стоимостью 28 млрд долларов.

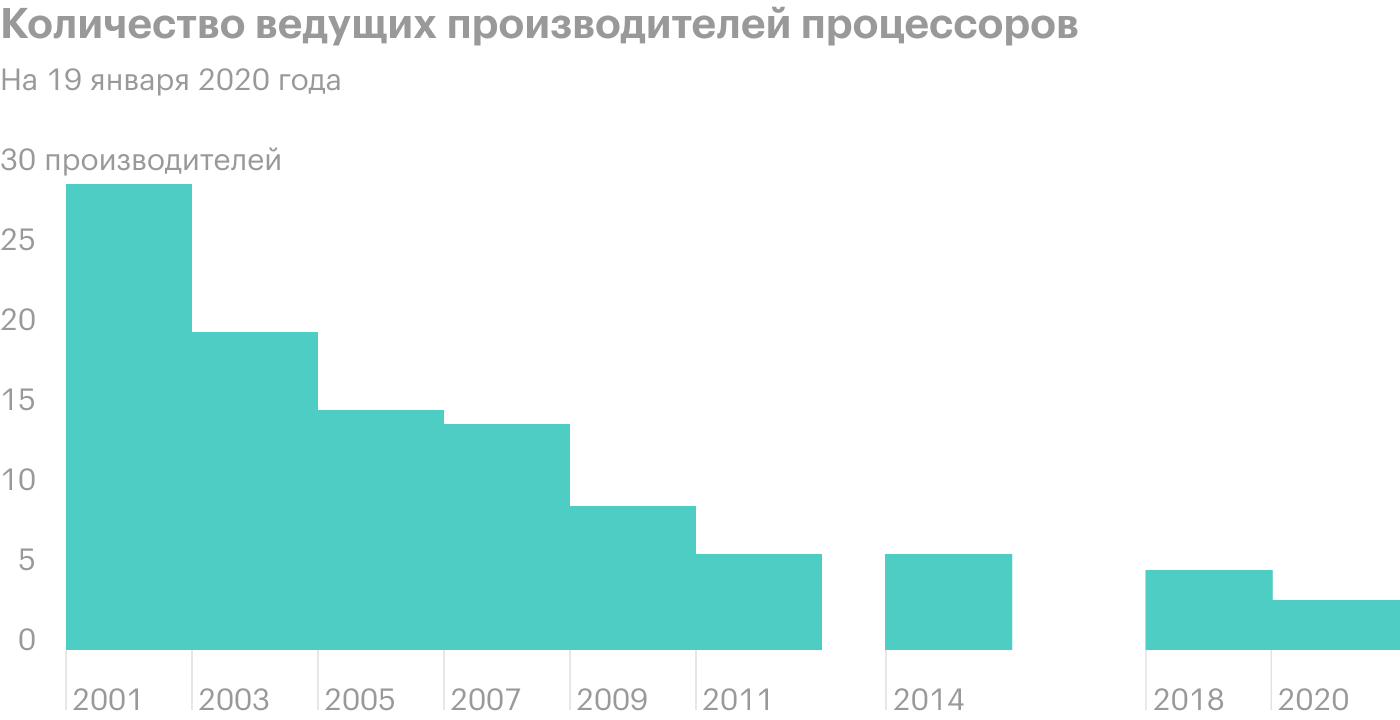

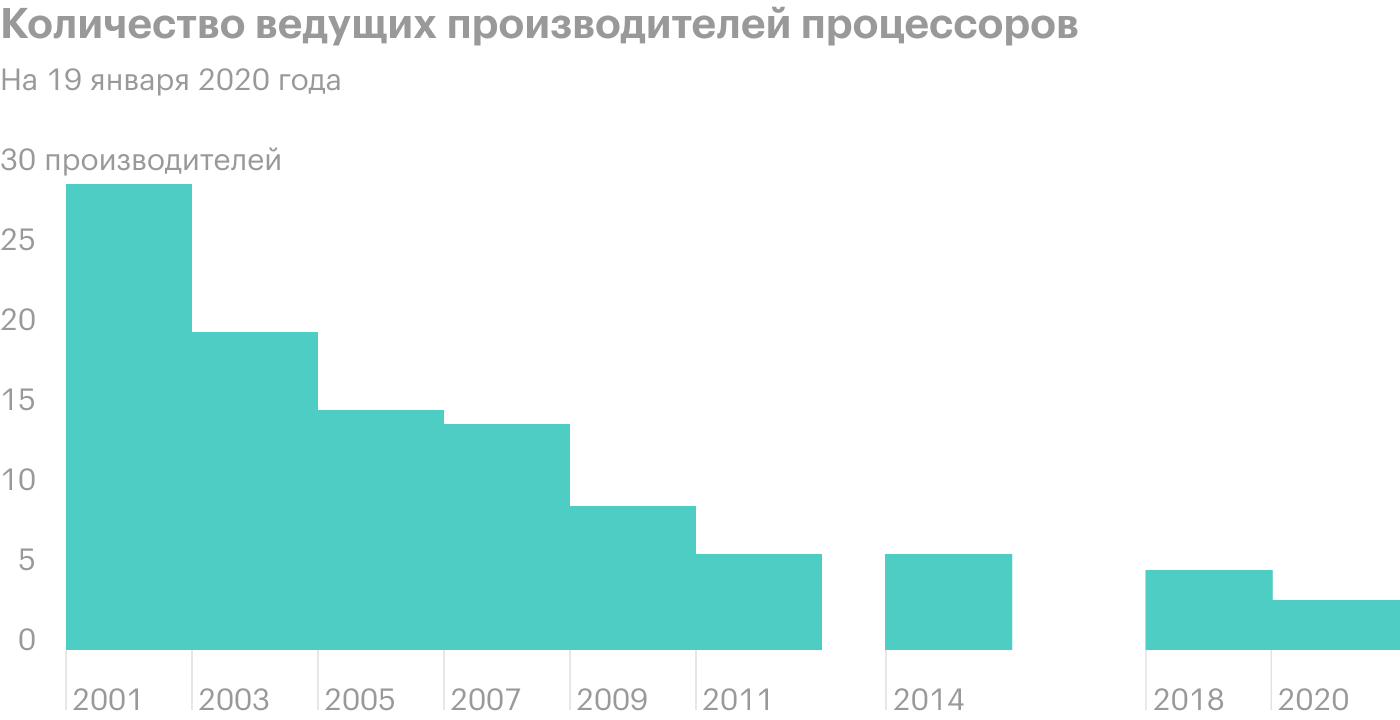

Отрасль давно шла к консолидации. Если 20 лет назад было около 30 ведущих производителей процессоров, то сейчас их осталось только три: Intel, TSMC и Samsung. Кстати, Intel думает о том, чтобы перевести часть своего производства на аутсорс TSMC.

Траты полупроводниковых компаний на обновление основных фондов впервые с 2010 года превысили 15% от выручки, что уже само по себе создает определенные сложности с точки зрения управления и интеграции новых заводов и предприятий в логистические цепочки.

Эти тенденции вкупе с трагическим опытом логистических нарушений 2020 года могут подвигнуть какую-нибудь крупную технологическую компанию купить Avnet, благо капитализация компании невелика. Вероятность реализации такого сценария очень высока, хотя нельзя сказать точно, когда и на каких условиях это произойдет.

Что может помешать

Дивиденды. Компания платит 0,84 $ на акцию в год, что дает неплохую доходность около 2,13% годовых. Это может помочь накачать котировки за счет любителей пассивной доходности. Только вот компания убыточная, и 83 млн долларов, которые она платит акционерам, можно найти куда лучшее применение. Например, эти деньги можно потратить на выплату огромных долгов компании: из 4,603 млрд долларов ее задолженностей 2,766 млрд нужно закрыть в течение года. По идее, денег у компании должно хватить на все: она может рассчитывать примерно на 3,3 млрд долларов в своем распоряжении. Но вероятность сокращения или отмены дивидендов всегда есть — и от такого акции могут упасть.

Конкуренты. У Avnet есть крупные соперники: Arrow Electronics, Future Electronics, World Peace Group, Mouser Electronics и Digi-Key Electronics. Это причина, по которой итоговая маржа компании и в лучшие времена не превышала 3% от выручки. Она же будет тормозить прогресс компании в дальнейшем.

Стоимость и убыточность. Акции компании и так недавно выросли и торгуются недалеко от исторических максимумов, плюс к этому компания убыточная. В совокупности это практически гарантирует волатильность акций. Может даже получиться самый неприятный вариант развития событий: сначала акции упадут — и уже потом компании поступит предложение о продаже, которое она, скорее всего, примет, ведь убыточной компании незачем торговаться. Та же Arrow Electronics вполне может дождаться падения котировок Avnet, чтобы купить компанию подешевле.

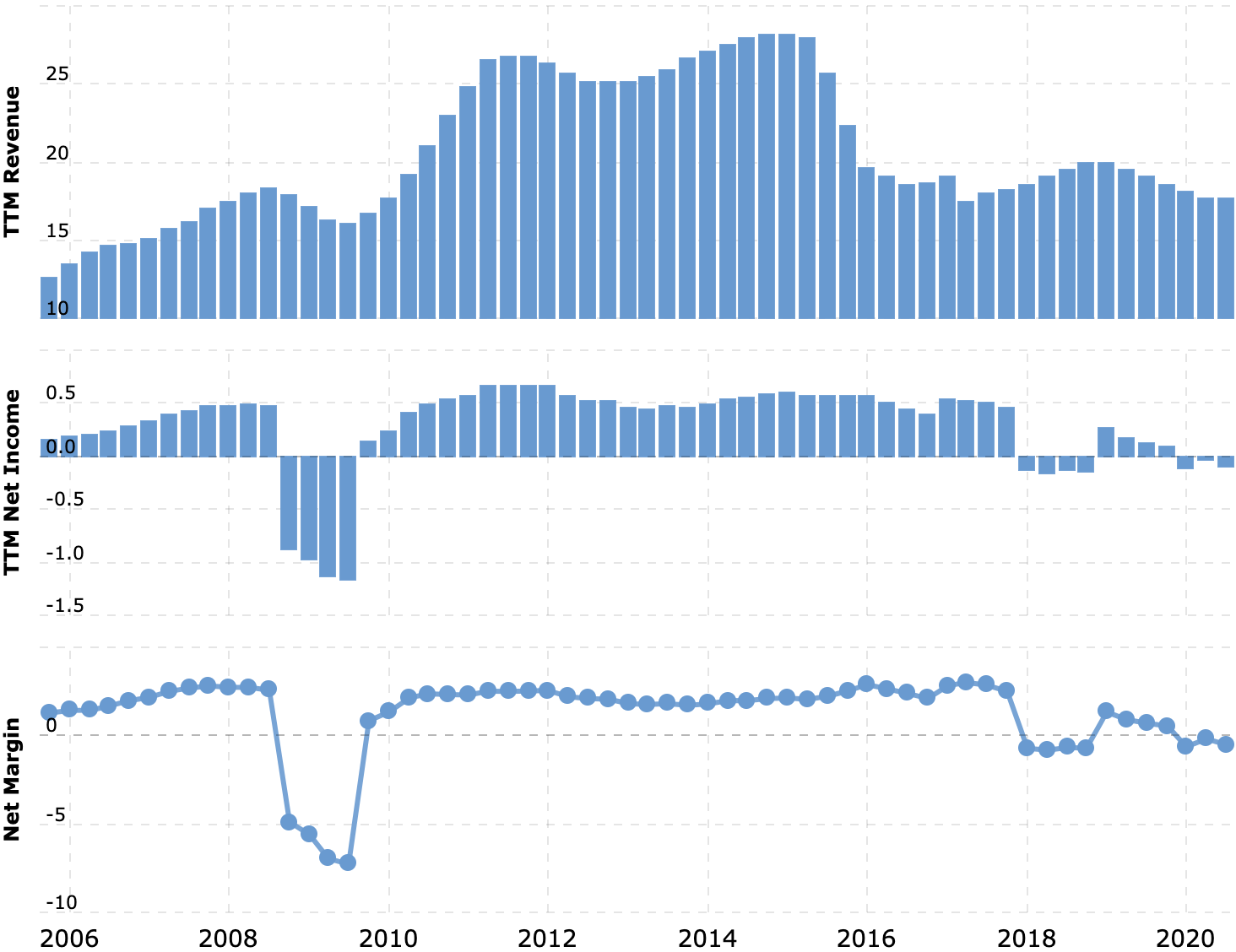

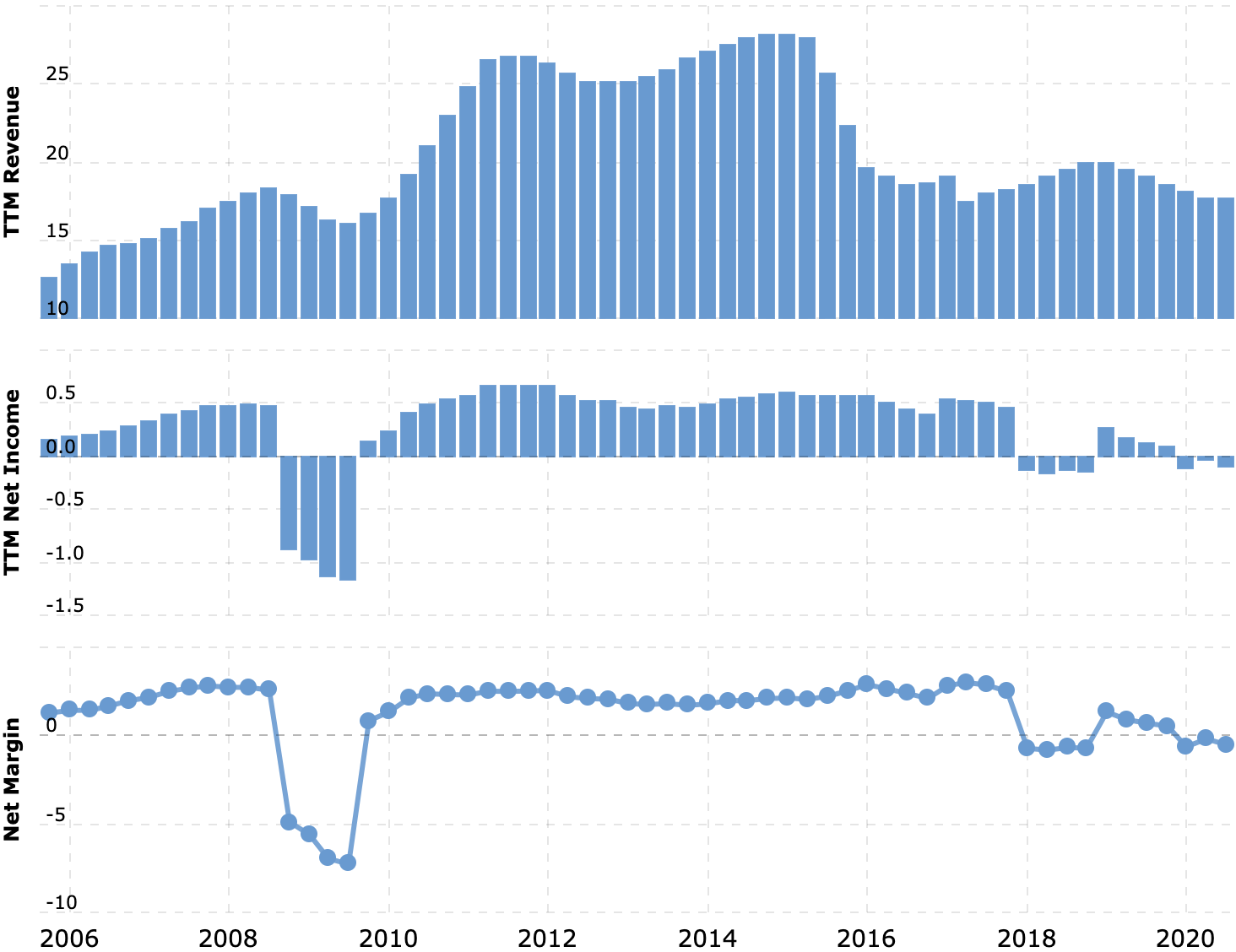

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Что в итоге

27 января у компании выйдет отчет за 2 квартал финансового 2021 года — у бухгалтерских отделов многих компаний, как и у древнегреческих полисов, свое летоисчисление. Не стоит ожидать сверхъестественных результатов: отчет будет отражать ситуацию по состоянию на конец 2020, а острая нехватка полупроводников стала ощущаться в январе 2021. Но акции можно взять сейчас по 39,29 $, а в течение 15 месяцев продать их по 47 $, что чуть меньше их исторического максимума в 48 $.

Это не очень наглый план, если учесть объективные сложности и волну слияний и поглощений в сфере производства полупроводников. Здесь можно ожидать как минимум роста спроса на услуги и решения компании. А как максимум — покупки компании кем-то крупнее.

Только нужно обязательно следить за сайтом Avnet: возможно, появятся нехорошие новости о снижении или отмене дивидендов. Тогда, может быть, получится сбросить акции до того, как эту новость переварят на Санкт-Петербургской бирже.

Идея эта очень спекулятивная, и тем, кто не любит волатильность, здесь делать нечего.

Потенциал роста и срок действия: 17% в течение 15 месяцев без учета дивидендов.

Почему акции могут вырасти: компания может заработать на росте спроса на ее услуги.

Как действуем: берем акции сейчас по 39,29 $.

На чем компания зарабатывает

Компания оказывает услуги в сфере производства сложной электроники. Согласно годовому отчету, у компании есть 2 подразделения.

Электрокомпоненты. Цикл услуг — от технической экспертизы при создании полупроводников, включая обучение персонала, до услуг логистики в этой сфере и ПО для управления производственным процессом. Это 92,7% выручки. Операционная маржа сегмента — 2,1% от выручки.

Farnell. Поставки оборудования и устройств для прототипирования и тестирования электронной продукции — 7,3% выручки. Операционная маржа сегмента — 5,83% от выручки.

Если суммировать все сведения по роду деятельности компании: Avnet помогает организовать производство сложной технологической продукции, управлять им и модернизировать его. Один из крупнейших клиентов компании — Texas Instruments — дает 10% от выручки. Примерно на такие предприятия Avnet и работает.

76,21% выручки дают услуги в сфере производства полупроводников, 17,84% — производство интегрированных и электромеханических устройств, 3,24% — сфера производства компьютеров. Остальное дает загадочное «другое».

Географическое распределение выручки в отчете показано не совсем корректно — по регионам: 27% — Америки, 32,6% — Европа, Ближний Восток и Африка, а 40,4% — Азия. Приходится гадать, сколько компания получает во Франции, а сколько — в Египте.

Аргументы в пользу компании

Дефицит полупроводников. Под конец 2020 в мире начала ощущаться нехватка полупроводников, а в начале 2021 года спрос существенно опередил предложение — многие производители работают на пределе возможностей, запасы товара стремительно иссякают. В немалой степени этому способствовал бум продаж ПК в период пандемии. В США некоторые автопроизводители даже ставят на паузу производство на заводах: не хватает электронных компонентов для сборки машин, а новые из-за дефицита не подвезли. Ведь в машинах нового образца таких компонентов нужно все больше.

Avnet сможет заработать на этом процессе, как эксперт в сфере управления сложным высокотехнологическим производством.

У компании капитализация 3,88 млрд долларов, и это значительно облегчает накачку ее акций розничными инвесторами. Велика вероятность, что, когда трудящиеся переварят информацию о дефиците полупроводников, они начнут искать, кто от этого выиграет, и в процессе накачают котировки компании.

Компанию могут купить. Нынче в сфере производства полупроводников бешеный рост активности. AMD купила Xilinx за 35 млрд долларов, а Nvidia решила купить Arm за 40 млрд долларов. Всего в 2020 заключили соглашений о поглощениях в этой сфере на 118 млрд долларов — это рекордные показатели за 10 лет. Taiwan Semiconductor Manufacturing (TSMC) собирается построить в США новый завод стоимостью 28 млрд долларов.

Отрасль давно шла к консолидации. Если 20 лет назад было около 30 ведущих производителей процессоров, то сейчас их осталось только три: Intel, TSMC и Samsung. Кстати, Intel думает о том, чтобы перевести часть своего производства на аутсорс TSMC.

Траты полупроводниковых компаний на обновление основных фондов впервые с 2010 года превысили 15% от выручки, что уже само по себе создает определенные сложности с точки зрения управления и интеграции новых заводов и предприятий в логистические цепочки.

Эти тенденции вкупе с трагическим опытом логистических нарушений 2020 года могут подвигнуть какую-нибудь крупную технологическую компанию купить Avnet, благо капитализация компании невелика. Вероятность реализации такого сценария очень высока, хотя нельзя сказать точно, когда и на каких условиях это произойдет.

Что может помешать

Дивиденды. Компания платит 0,84 $ на акцию в год, что дает неплохую доходность около 2,13% годовых. Это может помочь накачать котировки за счет любителей пассивной доходности. Только вот компания убыточная, и 83 млн долларов, которые она платит акционерам, можно найти куда лучшее применение. Например, эти деньги можно потратить на выплату огромных долгов компании: из 4,603 млрд долларов ее задолженностей 2,766 млрд нужно закрыть в течение года. По идее, денег у компании должно хватить на все: она может рассчитывать примерно на 3,3 млрд долларов в своем распоряжении. Но вероятность сокращения или отмены дивидендов всегда есть — и от такого акции могут упасть.

Конкуренты. У Avnet есть крупные соперники: Arrow Electronics, Future Electronics, World Peace Group, Mouser Electronics и Digi-Key Electronics. Это причина, по которой итоговая маржа компании и в лучшие времена не превышала 3% от выручки. Она же будет тормозить прогресс компании в дальнейшем.

Стоимость и убыточность. Акции компании и так недавно выросли и торгуются недалеко от исторических максимумов, плюс к этому компания убыточная. В совокупности это практически гарантирует волатильность акций. Может даже получиться самый неприятный вариант развития событий: сначала акции упадут — и уже потом компании поступит предложение о продаже, которое она, скорее всего, примет, ведь убыточной компании незачем торговаться. Та же Arrow Electronics вполне может дождаться падения котировок Avnet, чтобы купить компанию подешевле.

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Что в итоге

27 января у компании выйдет отчет за 2 квартал финансового 2021 года — у бухгалтерских отделов многих компаний, как и у древнегреческих полисов, свое летоисчисление. Не стоит ожидать сверхъестественных результатов: отчет будет отражать ситуацию по состоянию на конец 2020, а острая нехватка полупроводников стала ощущаться в январе 2021. Но акции можно взять сейчас по 39,29 $, а в течение 15 месяцев продать их по 47 $, что чуть меньше их исторического максимума в 48 $.

Это не очень наглый план, если учесть объективные сложности и волну слияний и поглощений в сфере производства полупроводников. Здесь можно ожидать как минимум роста спроса на услуги и решения компании. А как максимум — покупки компании кем-то крупнее.

Только нужно обязательно следить за сайтом Avnet: возможно, появятся нехорошие новости о снижении или отмене дивидендов. Тогда, может быть, получится сбросить акции до того, как эту новость переварят на Санкт-Петербургской бирже.

Идея эта очень спекулятивная, и тем, кто не любит волатильность, здесь делать нечего.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба