3 февраля 2021 Saxo Bank Нистин Андерс

В последнем квартале 2020 года криптовалюты показали взрывной рост, общая капитализация их рынка достигла рекордного максимума. Стоимость биткоина за этот квартал почти утроилась, а за ним последовали и многие альтернативные единицы («альткоины») – например, Ethereum, подорожавший в два раза. Тенденция продолжилась и в 2021 году.

Среди основных причин ралли – повышенный интерес институциональных инвесторов и растущий энтузиазм относительно «децентрализации финансов» (DeFi): криптоиндустрия может заново создать финансовые инструменты, избежав контроля со стороны бизнеса и государства. Индустрия DeFi развилась на основе Ethereum и первоначально была связана со «стейблкоинами», которые привязаны к фиатной валюте (например, USD) или к другим решениям. В декабре прошлого года была запущена начальная стадия обновления Ethereum до версии ETH 2.0, предполагающей расширение пропускной способности сети с повышением защищенности и энергоэффективности. Вопрос в том, хватит ли этих факторов для поддержания «бычьего» рынка в течение всего 2021 года.

Польза от децентрализации валюты

Предложение фиатных (необеспеченных) денег контролируется государством и центральными банками, которые могут печатать их по своему усмотрению. За века это многократно приводило к гиперинфляции: среди ранних примеров можно назвать Западную Римскую империю. Быстрое расширение ее территории приводило к нарастанию военных, транспортных и административных затрат. Чтобы покрыть стремительно растущие расходы, римское правительство постоянно снижало чистоту серебра в монетах, уводя богатство из рук населения и девальвируя валюту. Порча монеты и вызванная ей гиперинфляция внесли свой вклад в крушение империи.

Страх перед обесцениванием денег часто заставлял людей обращаться к неэффективному бартерному обмену, а в новое время – к таким защищенным от инфляции активам, как золото и вообще биржевые товары. Хотя биткоин по-прежнему слишком волатилен, чтобы считаться «безопасной гаванью», децентрализованная природа криптовалют делает их привлекательными для инвесторов в качестве защиты от инфляции – вспомним Венесуэлу, в которой в 2018 году случился один из худших периодов гиперинфляции со времен Второй мировой. Так как предложение биткоина принципиально ограничено 21 миллионами монет, некоторые его свойства подобны свойствам таких редких товаров, как золото. Исходя из этой аналогии, биткоин можно считать вариантом на случай развала нынешней фиатной денежной системы или по крайней мере ее деградации по сравнению с криптовалютами, децентрализованную систему которых не так легко разрушить.

Устранение «бутылочного горлышка» у Ethereum

Биткоин из-за своего ограниченного предложения и больших энергозатрат на майнинг в большей степени считается «хранилищем стоимости», чем такие валюты, как Ethereum. Последний имеет и промышленное применение – подобно серебру, около 50% которого используется в производстве. Сеть Ethereum позволяет генерировать умные контракты – запрограммированные транзакции, автоматически срабатывающие при выполнении заданных условий, в том числе при перечислении транзакционных комиссий. Такие контракты имеют широкий спектр применения и вне финансовой сферы: запись информации о правах собственности, обработка страховых случаев, управление электоральными системами.

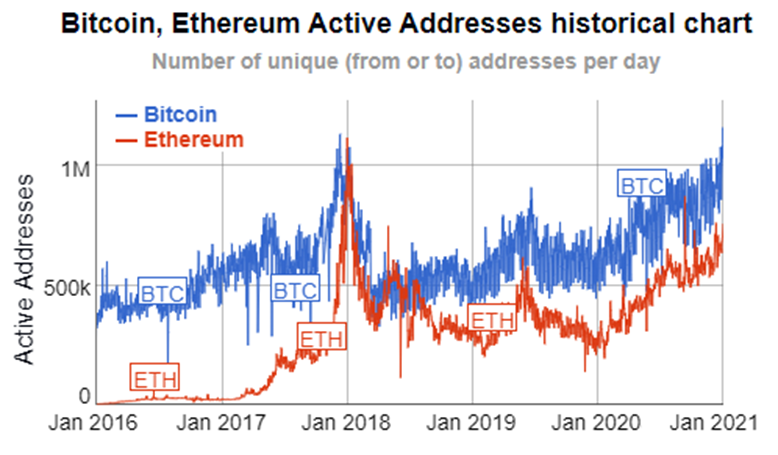

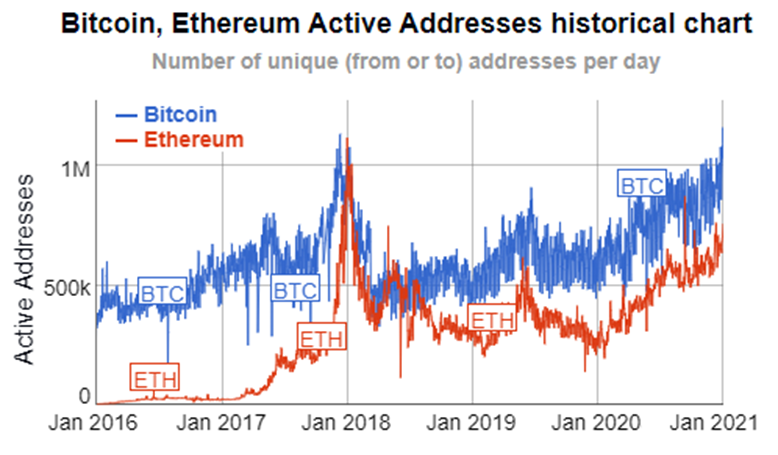

Сейчас этот спектр сильно ограничен малым количеством операций, выполняемых сетью в секунду. Конкуренция за полосу пропускания приводит к высоким транзакционным сборам, поэтому обновление до ETH 2.0 необходимо для роста сети. Количество пользователей сети Ethereum, выраженное в виде количества уникальных активных адресов, всё еще далеко от пика конца 2017 года, а вот у биткоина количество активных адресов достигло нового максимума (см. рис. 1).

Кроме значительного увеличения пропускной способности, обновление ETH 2.0 устранит из процесса верификации потребляющих много энергии майнеров, которые могут и не инвестировать в сам ETH. Вместо этого создается система стейкинга, в которой держатели ETH могут «поставить» (stake) долю своих монет и поучаствовать в процессе валидации. В результате они получают вознаграждение новыми монетами, но теряют часть своей «ставки», если попытаются что-либо изменить в транзакции. Постоянный выпуск новых монет делает ETH инфляционным по природе, поэтому долгосрочные держатели, не участвующие в стейкинге, будут испытывать потери. Впрочем, целью работы Ethereum является удержание инфляции на уровне достаточно низком, чтобы в сети хватало валидаторов для поддержания ее работы.

По данным сайта Money-movers.info (см. рис. 2), дневной объем завершенных сделок в сети Ethereum в сентябре превзошел аналогичный показатель сети Bitcoin. Однако ближе к концу года биткоин вернул себе лидерство благодаря огромному интересу инвесторов к его ралли и высоким комиссиям у ETH.

Использование криптовалют подобно опционам

В нынешней обстановке на финансовых рынках инвесторам, чтобы получить положительный доход, приходится обращаться к акциям и привязанным к ним инструментам. Хотя те, кто в 2020 году вкладывал в криптовалюты, с большой вероятностью получали крупную прибыль, их огромная волатильность требует осторожности. Примером этому стала середина марта прошлого года, когда BTC и ETH за один день потеряли больше половины своей стоимости на фоне паники рынка из-за роста заболеваемости COVID-19. Кроме защиты от инфляции, вложение в криптоиндустрию можно считать аналогом добавления в портфель опциона, который может полностью потерять стоимость, а может дать многократный доход.

В 2021 году, если пренебречь спекуляцией, настроение в мире криптовалют будет зависеть от их перехода в мейнстрим, а также от развития технической инфраструктуры соответственно растущим требованиям сетей. В то же время на горизонте по-прежнему маячат угрозы регуляторных затруднений и нахождения уязвимостей хакерами. В 2020 году криптовалюты начали институционализироваться, становиться привычным делом. Этому есть две причины: возможность выделить 3...5% портфеля на актив, способный принести многократную прибыль, и чудовищный объем фиатных денег в обращении. Молодое поколение, а теперь еще и фондовые менеджеры готовы делать ставку на то, что эта технология переживет лишенные обеспечения деньги.

Рис. 1. Источник: bitinfocharts.com

Рис. 2. Источник: Money-movers.info, данные на 7 января 2021 г.

Среди основных причин ралли – повышенный интерес институциональных инвесторов и растущий энтузиазм относительно «децентрализации финансов» (DeFi): криптоиндустрия может заново создать финансовые инструменты, избежав контроля со стороны бизнеса и государства. Индустрия DeFi развилась на основе Ethereum и первоначально была связана со «стейблкоинами», которые привязаны к фиатной валюте (например, USD) или к другим решениям. В декабре прошлого года была запущена начальная стадия обновления Ethereum до версии ETH 2.0, предполагающей расширение пропускной способности сети с повышением защищенности и энергоэффективности. Вопрос в том, хватит ли этих факторов для поддержания «бычьего» рынка в течение всего 2021 года.

Польза от децентрализации валюты

Предложение фиатных (необеспеченных) денег контролируется государством и центральными банками, которые могут печатать их по своему усмотрению. За века это многократно приводило к гиперинфляции: среди ранних примеров можно назвать Западную Римскую империю. Быстрое расширение ее территории приводило к нарастанию военных, транспортных и административных затрат. Чтобы покрыть стремительно растущие расходы, римское правительство постоянно снижало чистоту серебра в монетах, уводя богатство из рук населения и девальвируя валюту. Порча монеты и вызванная ей гиперинфляция внесли свой вклад в крушение империи.

Страх перед обесцениванием денег часто заставлял людей обращаться к неэффективному бартерному обмену, а в новое время – к таким защищенным от инфляции активам, как золото и вообще биржевые товары. Хотя биткоин по-прежнему слишком волатилен, чтобы считаться «безопасной гаванью», децентрализованная природа криптовалют делает их привлекательными для инвесторов в качестве защиты от инфляции – вспомним Венесуэлу, в которой в 2018 году случился один из худших периодов гиперинфляции со времен Второй мировой. Так как предложение биткоина принципиально ограничено 21 миллионами монет, некоторые его свойства подобны свойствам таких редких товаров, как золото. Исходя из этой аналогии, биткоин можно считать вариантом на случай развала нынешней фиатной денежной системы или по крайней мере ее деградации по сравнению с криптовалютами, децентрализованную систему которых не так легко разрушить.

Устранение «бутылочного горлышка» у Ethereum

Биткоин из-за своего ограниченного предложения и больших энергозатрат на майнинг в большей степени считается «хранилищем стоимости», чем такие валюты, как Ethereum. Последний имеет и промышленное применение – подобно серебру, около 50% которого используется в производстве. Сеть Ethereum позволяет генерировать умные контракты – запрограммированные транзакции, автоматически срабатывающие при выполнении заданных условий, в том числе при перечислении транзакционных комиссий. Такие контракты имеют широкий спектр применения и вне финансовой сферы: запись информации о правах собственности, обработка страховых случаев, управление электоральными системами.

Сейчас этот спектр сильно ограничен малым количеством операций, выполняемых сетью в секунду. Конкуренция за полосу пропускания приводит к высоким транзакционным сборам, поэтому обновление до ETH 2.0 необходимо для роста сети. Количество пользователей сети Ethereum, выраженное в виде количества уникальных активных адресов, всё еще далеко от пика конца 2017 года, а вот у биткоина количество активных адресов достигло нового максимума (см. рис. 1).

Кроме значительного увеличения пропускной способности, обновление ETH 2.0 устранит из процесса верификации потребляющих много энергии майнеров, которые могут и не инвестировать в сам ETH. Вместо этого создается система стейкинга, в которой держатели ETH могут «поставить» (stake) долю своих монет и поучаствовать в процессе валидации. В результате они получают вознаграждение новыми монетами, но теряют часть своей «ставки», если попытаются что-либо изменить в транзакции. Постоянный выпуск новых монет делает ETH инфляционным по природе, поэтому долгосрочные держатели, не участвующие в стейкинге, будут испытывать потери. Впрочем, целью работы Ethereum является удержание инфляции на уровне достаточно низком, чтобы в сети хватало валидаторов для поддержания ее работы.

По данным сайта Money-movers.info (см. рис. 2), дневной объем завершенных сделок в сети Ethereum в сентябре превзошел аналогичный показатель сети Bitcoin. Однако ближе к концу года биткоин вернул себе лидерство благодаря огромному интересу инвесторов к его ралли и высоким комиссиям у ETH.

Использование криптовалют подобно опционам

В нынешней обстановке на финансовых рынках инвесторам, чтобы получить положительный доход, приходится обращаться к акциям и привязанным к ним инструментам. Хотя те, кто в 2020 году вкладывал в криптовалюты, с большой вероятностью получали крупную прибыль, их огромная волатильность требует осторожности. Примером этому стала середина марта прошлого года, когда BTC и ETH за один день потеряли больше половины своей стоимости на фоне паники рынка из-за роста заболеваемости COVID-19. Кроме защиты от инфляции, вложение в криптоиндустрию можно считать аналогом добавления в портфель опциона, который может полностью потерять стоимость, а может дать многократный доход.

В 2021 году, если пренебречь спекуляцией, настроение в мире криптовалют будет зависеть от их перехода в мейнстрим, а также от развития технической инфраструктуры соответственно растущим требованиям сетей. В то же время на горизонте по-прежнему маячат угрозы регуляторных затруднений и нахождения уязвимостей хакерами. В 2020 году криптовалюты начали институционализироваться, становиться привычным делом. Этому есть две причины: возможность выделить 3...5% портфеля на актив, способный принести многократную прибыль, и чудовищный объем фиатных денег в обращении. Молодое поколение, а теперь еще и фондовые менеджеры готовы делать ставку на то, что эта технология переживет лишенные обеспечения деньги.

Рис. 1. Источник: bitinfocharts.com

Рис. 2. Источник: Money-movers.info, данные на 7 января 2021 г.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба