Покупка Уорреном Баффетом доли в Chevron Corp в $4,1 млрд является последним признаком доверия к восстановлению нефтяной отрасли за год, который также стал свидетелем того, как один из самых влиятельных финансистов Америки сбросил ключевые инвестиции.

Нефтегазовые компании США стали темой для Berkshire Hathaway Inc Баффета в то время, когда отрасль терпит самое большое потрясение за последние десятилетия.

НЕФТЯНЫЕ ИНВЕСТИЦИИ BERKSHIRE

— Berkshire в апреле прошлого года купил газовые активы Dominion Energy за $4 млрд.

— Баффет купил 10 миллиардов долларов привилегированной акции Occidental Petroleum Corp OXY.N в 2019 году, помогая финансировать приобретение компанией из Хьюстона 35,7 миллиарда долларов Anadarko Petroleum Corp.

— Подача во вторник показала, что Berkshire владел 48 миллионами акций Chevron по состоянию на 31 декабря и 13,85 миллионами акций канадского оператора нефтяных песков Suncor Energy Inc SU.TO.

ШЕВРОН НЕ ЭКСОН?

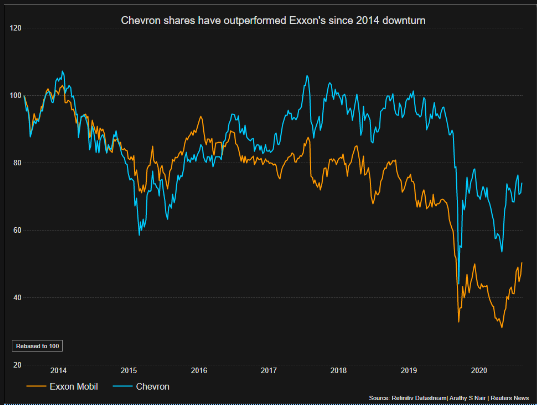

Инвестиции Berkshire в Chevron происходят примерно через шесть лет после того, как фонд распустил свою долю в конкурирующем нефтяном мейджоре Exxon Mobil XOM.N.

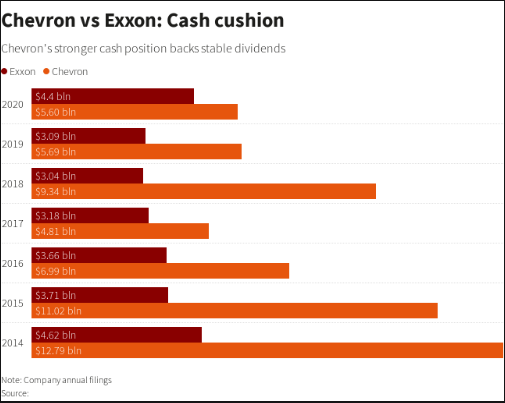

В то время как ведущие инвестиционные банки стали все более позитивными в отношении Exxon, поскольку компания сократила расходы и сектор восстанавливается, Chevron, как считается, имеет более сильный баланс, более высокое качество позиции пермяков и последовательные дивиденды.

Обе компании сообщили об убытках в 2020 году, но аналитики ожидают, что Chevron сможет лучше использовать восстановление на нефтяном рынке благодаря своей подверженности производству, по сравнению с более высокой подверженностью Exxon нефтепереработке.

«Недостаточная производительность энергетических запасов по сравнению с рынком в прошлом году, например, означает, что энергетический сектор является областью, где существует больше стоимости и высоких дивидендов с перспективой повышения цен на сырье», — сказал Аниш Кападия, директор по энергетике лондонской Palissy Advisors.

Нефтегазовые компании США стали темой для Berkshire Hathaway Inc Баффета в то время, когда отрасль терпит самое большое потрясение за последние десятилетия.

НЕФТЯНЫЕ ИНВЕСТИЦИИ BERKSHIRE

— Berkshire в апреле прошлого года купил газовые активы Dominion Energy за $4 млрд.

— Баффет купил 10 миллиардов долларов привилегированной акции Occidental Petroleum Corp OXY.N в 2019 году, помогая финансировать приобретение компанией из Хьюстона 35,7 миллиарда долларов Anadarko Petroleum Corp.

— Подача во вторник показала, что Berkshire владел 48 миллионами акций Chevron по состоянию на 31 декабря и 13,85 миллионами акций канадского оператора нефтяных песков Suncor Energy Inc SU.TO.

ШЕВРОН НЕ ЭКСОН?

Инвестиции Berkshire в Chevron происходят примерно через шесть лет после того, как фонд распустил свою долю в конкурирующем нефтяном мейджоре Exxon Mobil XOM.N.

В то время как ведущие инвестиционные банки стали все более позитивными в отношении Exxon, поскольку компания сократила расходы и сектор восстанавливается, Chevron, как считается, имеет более сильный баланс, более высокое качество позиции пермяков и последовательные дивиденды.

Обе компании сообщили об убытках в 2020 году, но аналитики ожидают, что Chevron сможет лучше использовать восстановление на нефтяном рынке благодаря своей подверженности производству, по сравнению с более высокой подверженностью Exxon нефтепереработке.

«Недостаточная производительность энергетических запасов по сравнению с рынком в прошлом году, например, означает, что энергетический сектор является областью, где существует больше стоимости и высоких дивидендов с перспективой повышения цен на сырье», — сказал Аниш Кападия, директор по энергетике лондонской Palissy Advisors.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба