Сегодня разбираем ремарку Василия Олейника о золоте (на отметке 34:54) из его видео от 21 февраля под названием Доллар лучше, чем золото/Надо избавляться от нефтянки – см. полностью здесь, спасибо за наводку нашему зрителю Kabir.

Хочу заранее оговориться. Несмотря на то, что Василий повторяет все самые заезженные и ложные стереотипы о том, как формируется цена на золото, мне кажется, что он будет одним из немногих аналитиков, кто сможет сменить формат и принять наступление новой золотой эпохи.

В первой фразе Василия содержатся два утверждения. Первое - о корреляции цены на золото с номинальной доходностью казначейских облигаций – оно почти полностью неверное. И второе о том, что в тенденции снижения доходности казначейских облигаций произошел разворот и доходность теперь будет расти. Это в принципе неизвестно никому, но вероятность такого сценария очень невелика.

Во-первых, между номинальной доходностью казначейских облигаций США и ценой на золото нет корреляции за исключением 1970-х гг. Посмотрите на сравнительный график доходности и цен на золото с 1970 гг. Где здесь корреляция – прямая, обратная или еще какая-нибудь?

Справедливости ради отметим, что положительная корреляция у цены на золото (синим на графике ниже), была со ставкой по федеральным фондам (красным), но закончилась еще при жизни Леонида Ильича Брежнева.

Вспомним также, что последний период роста цены на золото, начавшийся в декабре 2015 года почти до дня совпал с началом повышения ставок ФРС.

График, конечно, скот бессловесный и не сможет возразить, когда его будут резать на мелкие кусочки для подтверждения ошибочных тезисов.

* * *

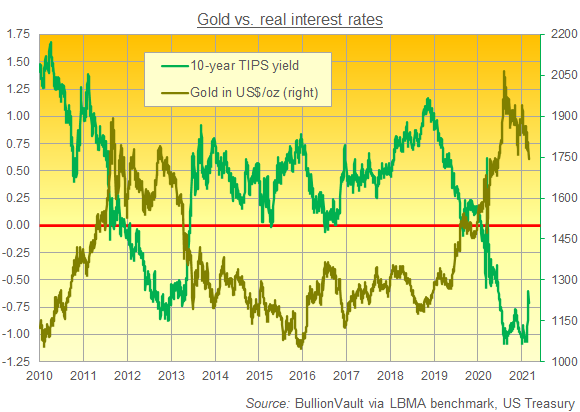

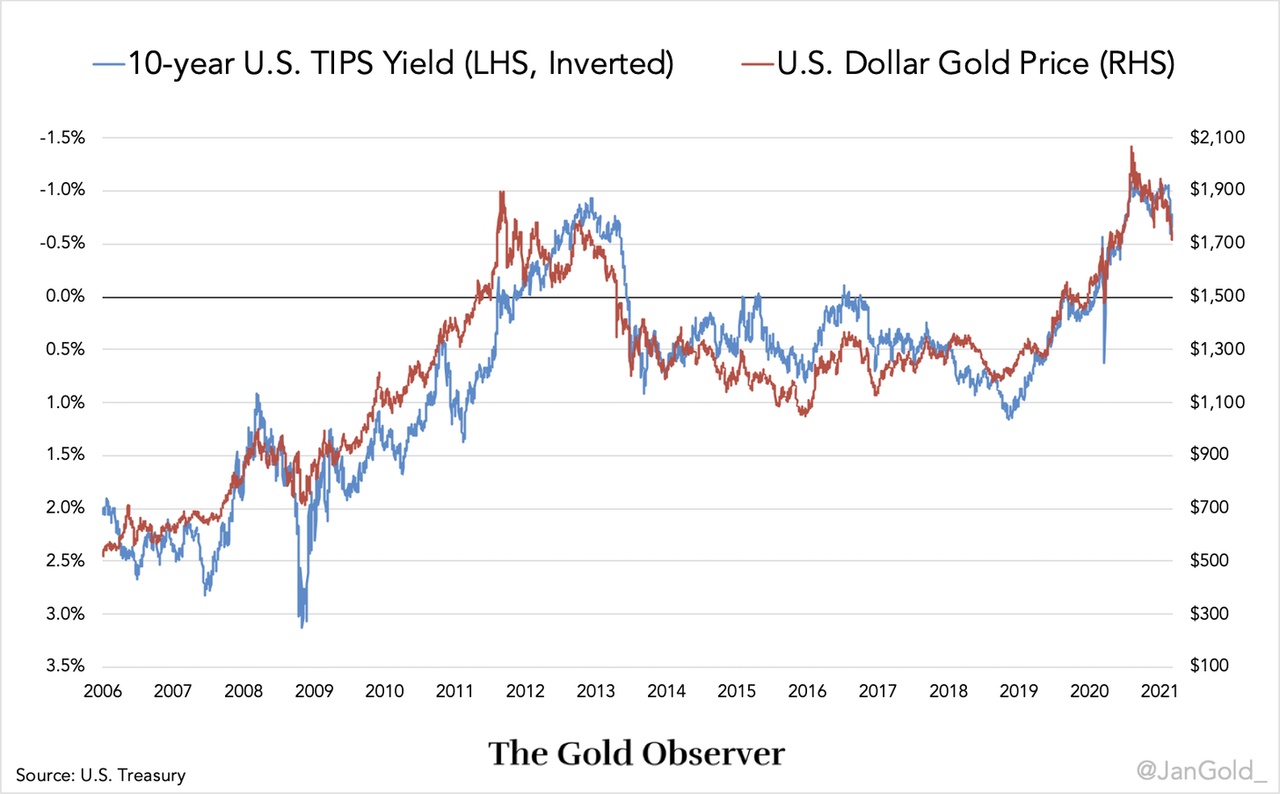

А с чем тогда есть корреляция? Есть обратная корреляция с реальными процентными ставками. Я здесь копирую часть из 76-го выпуска Австрийского обозрения, но она напрямую связана с текущей дискуссией.

Вот как все объясняет Ян Нивенхейз (Jan Nieuwenhuijs) – см. материал полностью здесь:

Яну вторит Адриан Эш (Adrian Ash) из BullionVault в своем материале под названием «Инфляционная распродажа золота» (Gold's Big Inflation Sell-Off).

Он отлично сжимает объяснение проблемы в две короткие фразы: «Люди покупают золото, когда опасаются будущей инфляции. Но цены на золото падают, когда процентные ставки эти страхи обгоняют».

* * *

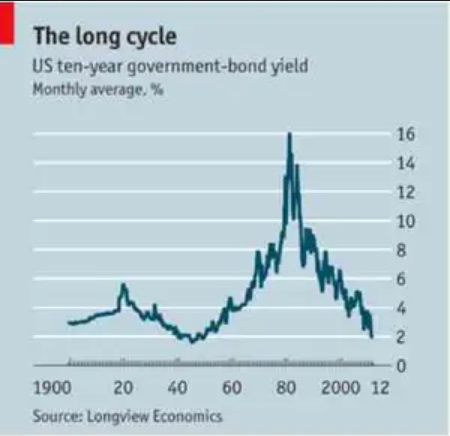

Теперь о якобы произошедшем развороте многолетней тенденции падения доходности государственных облигаций США и долгов в целом, начавшуюся еще в 1981 году и которую еще называют бычьим рынком облигаций.

Тут бабушка надвое сказала. Заявления о неминуемой кончине долгового быка звучали уже много раз и много лет, а он все живехонек. Вот выдержка из вышеупомянутого материала Адриана Эша:

Вот, например, заголовок, который появился в журнале The Economist в марте 2012 года, то есть 9 лет назад: «Великий бычий рынок облигаций наконец-то сдох» (The Great Bond Bull Market Is Finally Toast) – см. здесь. Авторы приводили вот такой яркий график:

А весной прошлого года профессор Уортонской бизнес школы Джереми Сигель (Jeremy Siegel) также провозгласил смерть 40-летнего бычьего рынка облигаций на бизнес телевидении CNBC – см. здесь.

На самом деле бычьи рынки доходности могут длиться не только 40 лет, а целых 100 лет, как показывает график ниже из материала Майка Шедлока (Mike Shedlock) под названием «Вопрос дня: окончен ли бычий рынок облигаций?»

Именно 100 лет длился предыдущий бычий рынок государственных облигаций – с 1838 по 1938 гг.

* * *

Джим Рикардс (Jim Rickards) в своем недавнем материале от октября прошлого года под названием «Бычий рынок, который никак не умрет»:

Рикардс прогнозирует падение доходности 10-летних облигаций США до -0.5% до конца текущего года.

Теперь в двух словах переведу все это на русский. Власти просто не могут себе позволить платить слишком много по своим долгам, потому что дорогие долги разрушат фондовый пузырь и что, еще более страшно, сделают невозможным дальнейшее финансирование бюджетных расходов федерального правительства США в сегодняшних масштабах. Поэтому они будут печатать до последнего.

* * *

Теперь вторая часть выступления Василия, в которой он говорит, что цена на золото расти не будет, потому что (якобы) основными его покупателями являются центральные банки, а у них сейчас дефициты, поэтому они золото продают, и цены на желтый металл тоже падают.

Здесь Василий не прав полностью, на 100%.

У него здесь целое нагромождение непонимания и заблуждений, поэтому давайте посмотрим на все по порядку.

Начнем с того, что по данным Всемирного совета по золоту – см. подробности здесь, даже в коронавирусный 2020 года центральные банки всего мира остались нетто покупателями золота, добавив 273 т желтого металла в свои резервы. 2020 – стал 11-м годом подряд увеличения центральными банками своих резервов.

Справедливости ради отметим, что центральные банки значительно сократили объемы закупок металла – на 60% с рекордных 668.5 т в 2019 году.

Я подозреваю, что когда Василий говорил о продажах ЦБ он, вероятно, имел в виду вот эту новость

Таким образом ЦБ нетто продали в январе чуть больше 6 т золота, потому что 3 т Россия пустила на изготовление монет. Вообще результаты продаж одного месяца вообще ни о чем не говорят, ЦБ все время продают золото, в этом нет ничего особенно.

Но даже здесь обстоятельства Василия подвели, потому что буквально в среду 17 марта появился вот такой заголовок: «Польша намерена нарастить резервы золота на $5,5 млрд»

«Центральный банк Польши планирует приобрести как минимум 100 тонн золота стоимостью около 5,5 млрд долларов по текущим ценам в ближайшие годы, сообщил президент банка Адам Глапиньский».

Справедливости ради скажем, что эта информация появилась почти через месяц после выхода его видео.

* * *

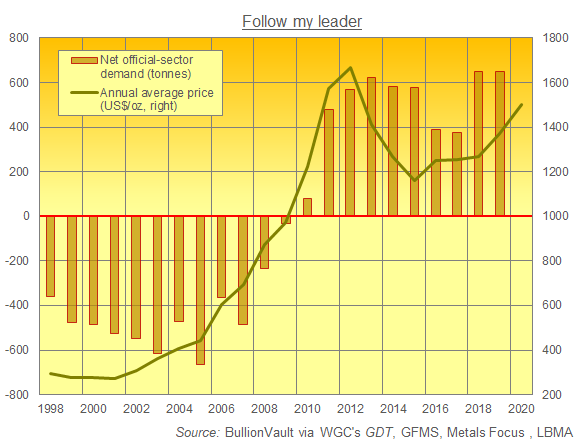

Теперь подробно рассмотрим историческую хронологию покупок и продажи золота ЦБ.

Начать, наверное, стоит с самого знаменитого эпизода в сфере продажи/покупки золота центральными банками, а именно продажи значительной части золотого запаса Великобритании. В период между 1999 и 2002 годами министр финансов Гордон Браун (Gordon Brown) приказал продать почти 400 тонн золотых резервов, когда цена упала до 20-летнего минимума.

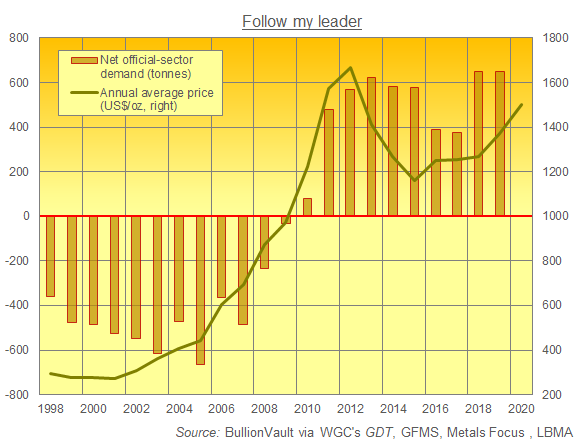

А вот еще один говорящий график по проблеме: нетто продаж и покупок золота центральными банками с конца 1990-х гг из материала Адриана Эша – см. полностью здесь.

Столбцами здесь изображены продажи и покупки золота за год, а зеленой кривой – цена на золото в долларах США. Итак, с начала большого бычьего разворота для золота в 2001 году центральные банки продавали как заведенные. Обратите внимание на то, что самые активные нетто продажи золота – более 600 т пришлись на 2005 год, как раз в момент, когда цена на золото впервые с конце 1970-х превысила отметку в $500. А как только золото достигло пика в 2011 году ЦБ стали нетто покупать. Никакой корреляции здесь вообще нет, Василий.

Дело здесь в том, что Василий, как и большинство российских финансовых и фондовых аналитиков, просто не понимает, как образуется цена на золото.

Что ж, давайте объясним. Для начала предлагаю вашему вниманию ссылки на несколько очень подробно аргументированных, так сказать, классических материалов по проблеме, размещенных на Goldenfront.ru для тех, кто желает глубоко изучить вопрос:

Как правильно понимать спрос на золото

Wall Street Journal не понимает как формируется цена на золото

Почему объем добычи золота не влияет на его цену

Имеет ли значение годовой объем добычи золота?

Какой рынок устанавливает цену на золото – бумажный или физический?

Первые два материала принадлежат перу Роберта Блумена (Robert Blumen), третий Стива Сэвилла (Steve Saville), а четвертый и пятый – Ронана Мэнли (Ronan Manly).

Давайте сначала посмотрим на то, что НЕ влияет на цену на золото, цитирую по материалу Стива Сэвилла под названием «Реальные фундаментальные факторы, влияющие на цену золота: в лучшем случае смешаны»

Г-н Сэвилл и другие его коллеги выделяют шесть факторов, абсолютно негламурных, в отличие продаж центральных банков в статье «Золото и реальные процентные ставки»

Кстати говоря, причиной по которой центральные банки в 1990-е и 2000-е были нетто продавцами золота, было мнение о том, что золото потеряло всякий интерес как защитный актив и более не актуально.

* * *

Теперь о важности надземных запасов и том, почему даже казалось бы значительный ежегодный приток вновь добытого металла в размере около 3000 т или около 1.5% всего когда-либо добытого золота не влияет на его цену.

В этом нам помогут два материала Ронана Мэнли: первый из них называется «Имеет ли значение годовой объем добычи золота?»

Мэнли также цитирует исследование Джилл Лейланд (Jill Leyland), подтверждающее тезис выше. Вот что писала Лейланд, объясняя постоянную покупательную способность золота, делающую его идеальным средством сбережения:

«Данной стабильности способствуют общие фундаментальные показатели спроса и предложения. Золото – редкий металл, и ежегодный прирост предложения составляет лишь малую часть надземных запасов. Большая часть золота хранится в форме, в какой оно легко может вернуться на рынок, если этого требуют экономические обстоятельства, что способствует стабилизации колебаний цены».

Кстати говоря, еще одной важной характеристикой золота является низкая корреляция его цены с ценами других активов.

Почему это так?

Ответ, опять же, кроется в огромных надземных запасах золота и высоколиквидном всемирном золотом рынке, позволяющем при необходимости торговать этими золотыми запасами. Таким образом, спрос на золото может быть удовлетворен не только новой добычей, коррелирующей с экономическими циклами, но также золотом из обширных надземных запасов.

Как говорится в статье WGC за 2003 г. «Чем золото отличается от других активов?» (Why is gold different from other assets?):

И закончим наш выпуск кратким ответом на вопрос, где на данный момент, формируется цена на золото, как на бумажное, так и физическое.

Это часть ответа на вопросо роли Шанхайской биржи золота (Shanghai Gold Exchange (SGE)) в формировании цены на золото из статьи Мэнли под названием Какой рынок устанавливает цену на золото – бумажный или физический?

Но влияет ли торговля на SGE на международную цену на золото, определяемую на лондонском внебиржевом рынке и на COMEX, или же SGE – всего лишь ценополучатель?

Если кратко, то SGE не влияет на международную цену и действительно является ценополучателем.

Вот, что формирует на цену на золото – объем торгов на Лондонском рынке золота, а не мифические продажи ЦБ.

Хочу заранее оговориться. Несмотря на то, что Василий повторяет все самые заезженные и ложные стереотипы о том, как формируется цена на золото, мне кажется, что он будет одним из немногих аналитиков, кто сможет сменить формат и принять наступление новой золотой эпохи.

В первой фразе Василия содержатся два утверждения. Первое - о корреляции цены на золото с номинальной доходностью казначейских облигаций – оно почти полностью неверное. И второе о том, что в тенденции снижения доходности казначейских облигаций произошел разворот и доходность теперь будет расти. Это в принципе неизвестно никому, но вероятность такого сценария очень невелика.

Во-первых, между номинальной доходностью казначейских облигаций США и ценой на золото нет корреляции за исключением 1970-х гг. Посмотрите на сравнительный график доходности и цен на золото с 1970 гг. Где здесь корреляция – прямая, обратная или еще какая-нибудь?

Справедливости ради отметим, что положительная корреляция у цены на золото (синим на графике ниже), была со ставкой по федеральным фондам (красным), но закончилась еще при жизни Леонида Ильича Брежнева.

Вспомним также, что последний период роста цены на золото, начавшийся в декабре 2015 года почти до дня совпал с началом повышения ставок ФРС.

График, конечно, скот бессловесный и не сможет возразить, когда его будут резать на мелкие кусочки для подтверждения ошибочных тезисов.

* * *

А с чем тогда есть корреляция? Есть обратная корреляция с реальными процентными ставками. Я здесь копирую часть из 76-го выпуска Австрийского обозрения, но она напрямую связана с текущей дискуссией.

Вот как все объясняет Ян Нивенхейз (Jan Nieuwenhuijs) – см. материал полностью здесь:

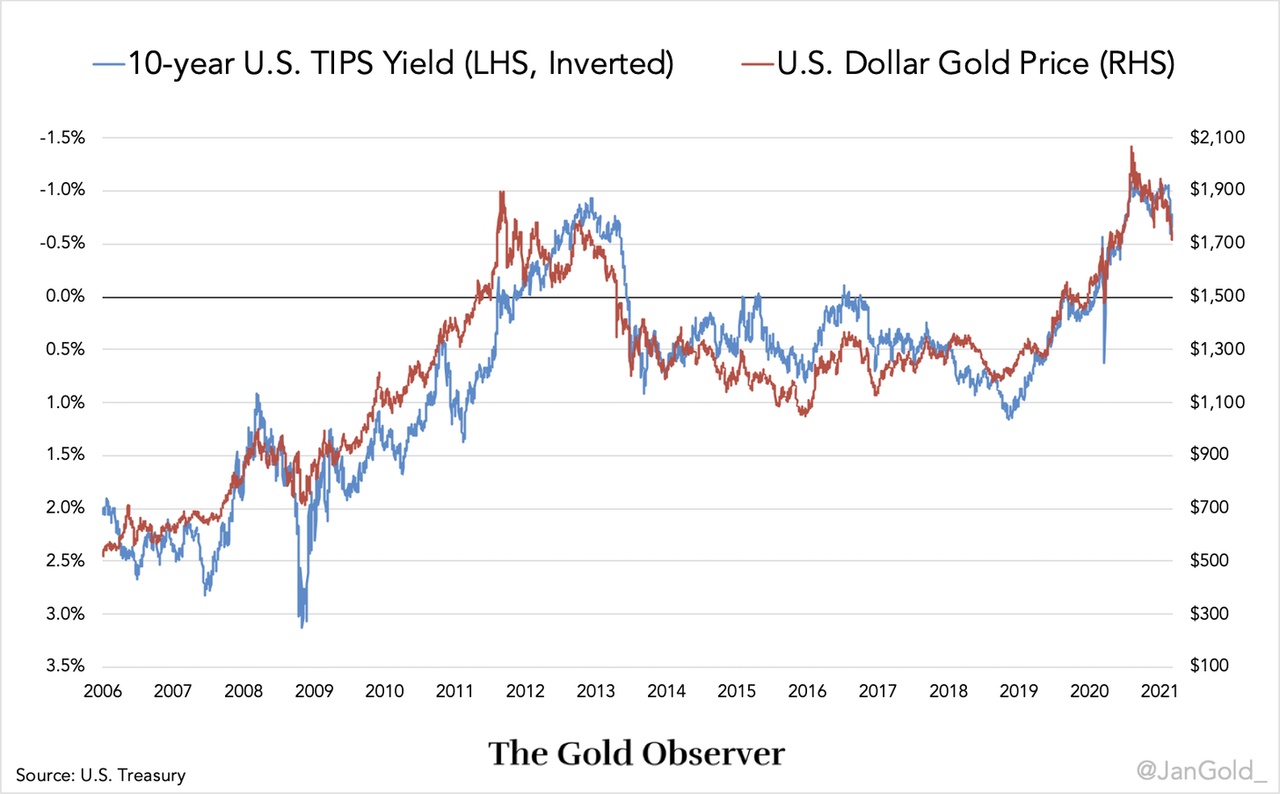

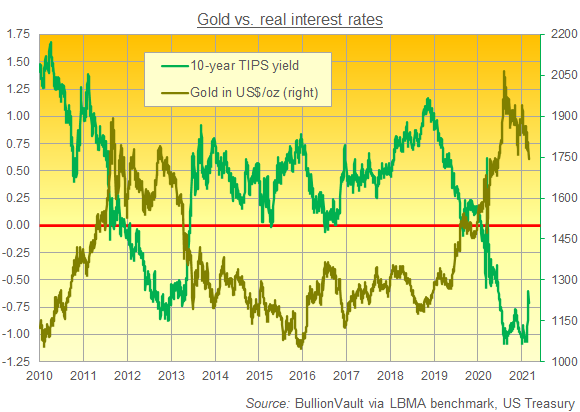

Цена на золото обратно коррелируется с «реальной процентной ставкой», которая основывается на 10-летней государственной облигации США с защитой от инфляции (Treasury Inflation Protected Security (TIPS)). Такая облигация защищает владельца от потребительской инфляции. Если процентная ставка TIPS равна, например, 1%, а годовой уровень инфляции равен 3%, то владелец облигации получает купонную выплату в размере 4% (1% + 3%).

На графике ниже показана корреляция между ценой на золото и ставкой 10-летних TIPS. Обратите внимание на то, что левая шкала 10-летних облигаций с защитой от инфляции поставлена с ног на голову, потому что когда падает ставка TIPS, цена на золото растет и наоборот.

Более аккуратное объяснение ставки TIPS – это «ожидания реальной процентной ставки».

Арифметика рынка облигаций: 10-летняя процентная ставка TIPS равна номинальной доходности 10-летней казначейской облигации минус инфляционные ожидания.

С марта 2020 года инфляционные ожидания росли, как и цена на золото. Но с марта до сентября номинальная доходность 10-летней облигации почти не менялась (около 0.6%), а затем она начала расти. С октября ставка 10-летней доходности растет и ставка TIPS растет вместе с ней, а золото подешевело. На начало марта доходность 10-летней казначейской облигации равна приблизительно 1.6%.

На графике ниже показана корреляция между ценой на золото и ставкой 10-летних TIPS. Обратите внимание на то, что левая шкала 10-летних облигаций с защитой от инфляции поставлена с ног на голову, потому что когда падает ставка TIPS, цена на золото растет и наоборот.

Более аккуратное объяснение ставки TIPS – это «ожидания реальной процентной ставки».

Арифметика рынка облигаций: 10-летняя процентная ставка TIPS равна номинальной доходности 10-летней казначейской облигации минус инфляционные ожидания.

С марта 2020 года инфляционные ожидания росли, как и цена на золото. Но с марта до сентября номинальная доходность 10-летней облигации почти не менялась (около 0.6%), а затем она начала расти. С октября ставка 10-летней доходности растет и ставка TIPS растет вместе с ней, а золото подешевело. На начало марта доходность 10-летней казначейской облигации равна приблизительно 1.6%.

Яну вторит Адриан Эш (Adrian Ash) из BullionVault в своем материале под названием «Инфляционная распродажа золота» (Gold's Big Inflation Sell-Off).

Он отлично сжимает объяснение проблемы в две короткие фразы: «Люди покупают золото, когда опасаются будущей инфляции. Но цены на золото падают, когда процентные ставки эти страхи обгоняют».

* * *

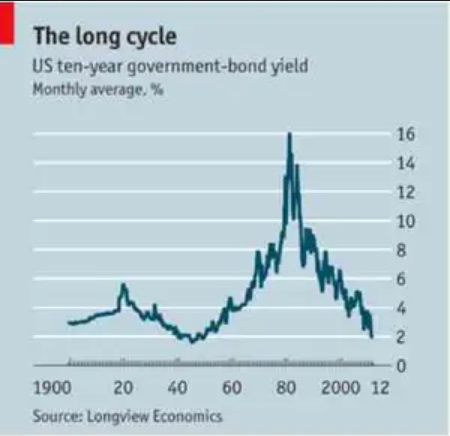

Теперь о якобы произошедшем развороте многолетней тенденции падения доходности государственных облигаций США и долгов в целом, начавшуюся еще в 1981 году и которую еще называют бычьим рынком облигаций.

Тут бабушка надвое сказала. Заявления о неминуемой кончине долгового быка звучали уже много раз и много лет, а он все живехонек. Вот выдержка из вышеупомянутого материала Адриана Эша:

Вот, например, заголовок, который появился в журнале The Economist в марте 2012 года, то есть 9 лет назад: «Великий бычий рынок облигаций наконец-то сдох» (The Great Bond Bull Market Is Finally Toast) – см. здесь. Авторы приводили вот такой яркий график:

А весной прошлого года профессор Уортонской бизнес школы Джереми Сигель (Jeremy Siegel) также провозгласил смерть 40-летнего бычьего рынка облигаций на бизнес телевидении CNBC – см. здесь.

На самом деле бычьи рынки доходности могут длиться не только 40 лет, а целых 100 лет, как показывает график ниже из материала Майка Шедлока (Mike Shedlock) под названием «Вопрос дня: окончен ли бычий рынок облигаций?»

Именно 100 лет длился предыдущий бычий рынок государственных облигаций – с 1838 по 1938 гг.

* * *

Джим Рикардс (Jim Rickards) в своем недавнем материале от октября прошлого года под названием «Бычий рынок, который никак не умрет»:

Но у этих предупреждений есть одна проблема. Облигационные гуру на протяжении многих лет ошибались, и они также неправы сейчас. Ставки будут падать, и ралли облигационного рынка, начавшееся в 1981 г., будет продолжаться. Бычий рынок еще не иссяк.

Посмотрим на историю. 11 февраля 2011 г. доходность 10-летних облигаций Казначейства США на момент погашения составляла 3.64%. К 23 сентября 2011 г. она упала до 1.83%. Затем 16 марта 2012 г. доходность подскочила до 2.23%. 1 июня 2012 г. она упала до 1.46%.

27 декабря 2013 г. доходность снова подскочила, до 3.0%. Затем 30 января 2015 г. она упала до 1.68%. И так продолжалось в 2016-17 гг. В 2018 г. случился последний существенный скачок доходности, достигшей 3.22% 5 октября, после чего 31 июля 2020 г. она обвалилась до 0.54%.

Заметили закономерность? Да, доходность время от времени поднимается. Но за 9 лет она ни разу не превышала 3.25%. Пугающий медвежий рынок облигаций так и не наступил.

Посмотрим на историю. 11 февраля 2011 г. доходность 10-летних облигаций Казначейства США на момент погашения составляла 3.64%. К 23 сентября 2011 г. она упала до 1.83%. Затем 16 марта 2012 г. доходность подскочила до 2.23%. 1 июня 2012 г. она упала до 1.46%.

27 декабря 2013 г. доходность снова подскочила, до 3.0%. Затем 30 января 2015 г. она упала до 1.68%. И так продолжалось в 2016-17 гг. В 2018 г. случился последний существенный скачок доходности, достигшей 3.22% 5 октября, после чего 31 июля 2020 г. она обвалилась до 0.54%.

Заметили закономерность? Да, доходность время от времени поднимается. Но за 9 лет она ни разу не превышала 3.25%. Пугающий медвежий рынок облигаций так и не наступил.

Рикардс прогнозирует падение доходности 10-летних облигаций США до -0.5% до конца текущего года.

Теперь в двух словах переведу все это на русский. Власти просто не могут себе позволить платить слишком много по своим долгам, потому что дорогие долги разрушат фондовый пузырь и что, еще более страшно, сделают невозможным дальнейшее финансирование бюджетных расходов федерального правительства США в сегодняшних масштабах. Поэтому они будут печатать до последнего.

* * *

Теперь вторая часть выступления Василия, в которой он говорит, что цена на золото расти не будет, потому что (якобы) основными его покупателями являются центральные банки, а у них сейчас дефициты, поэтому они золото продают, и цены на желтый металл тоже падают.

Здесь Василий не прав полностью, на 100%.

У него здесь целое нагромождение непонимания и заблуждений, поэтому давайте посмотрим на все по порядку.

Начнем с того, что по данным Всемирного совета по золоту – см. подробности здесь, даже в коронавирусный 2020 года центральные банки всего мира остались нетто покупателями золота, добавив 273 т желтого металла в свои резервы. 2020 – стал 11-м годом подряд увеличения центральными банками своих резервов.

Справедливости ради отметим, что центральные банки значительно сократили объемы закупок металла – на 60% с рекордных 668.5 т в 2019 году.

Я подозреваю, что когда Василий говорил о продажах ЦБ он, вероятно, имел в виду вот эту новость

Мировые центробанки в январе сократили объем золота в золотовалютных резервах на 9,4 тонны, подсчитал World Gold Council (WGC).

Нетто-покупателями были Узбекистан (8,1 тонны) и Казахстан (2,8 тонны), в то время как крупнейшими продавцами оказались Турция (17,2 тонны, по оценке WGC) и Россия (3,1 тонны).

Сокращение объема золота в резервах России, вероятно, связано с анонсированными планами по выпуску памятных золотых монет, отмечает WGC.

Нетто-покупателями были Узбекистан (8,1 тонны) и Казахстан (2,8 тонны), в то время как крупнейшими продавцами оказались Турция (17,2 тонны, по оценке WGC) и Россия (3,1 тонны).

Сокращение объема золота в резервах России, вероятно, связано с анонсированными планами по выпуску памятных золотых монет, отмечает WGC.

Таким образом ЦБ нетто продали в январе чуть больше 6 т золота, потому что 3 т Россия пустила на изготовление монет. Вообще результаты продаж одного месяца вообще ни о чем не говорят, ЦБ все время продают золото, в этом нет ничего особенно.

Но даже здесь обстоятельства Василия подвели, потому что буквально в среду 17 марта появился вот такой заголовок: «Польша намерена нарастить резервы золота на $5,5 млрд»

«Центральный банк Польши планирует приобрести как минимум 100 тонн золота стоимостью около 5,5 млрд долларов по текущим ценам в ближайшие годы, сообщил президент банка Адам Глапиньский».

Справедливости ради скажем, что эта информация появилась почти через месяц после выхода его видео.

* * *

Теперь подробно рассмотрим историческую хронологию покупок и продажи золота ЦБ.

Начать, наверное, стоит с самого знаменитого эпизода в сфере продажи/покупки золота центральными банками, а именно продажи значительной части золотого запаса Великобритании. В период между 1999 и 2002 годами министр финансов Гордон Браун (Gordon Brown) приказал продать почти 400 тонн золотых резервов, когда цена упала до 20-летнего минимума.

А вот еще один говорящий график по проблеме: нетто продаж и покупок золота центральными банками с конца 1990-х гг из материала Адриана Эша – см. полностью здесь.

Столбцами здесь изображены продажи и покупки золота за год, а зеленой кривой – цена на золото в долларах США. Итак, с начала большого бычьего разворота для золота в 2001 году центральные банки продавали как заведенные. Обратите внимание на то, что самые активные нетто продажи золота – более 600 т пришлись на 2005 год, как раз в момент, когда цена на золото впервые с конце 1970-х превысила отметку в $500. А как только золото достигло пика в 2011 году ЦБ стали нетто покупать. Никакой корреляции здесь вообще нет, Василий.

Дело здесь в том, что Василий, как и большинство российских финансовых и фондовых аналитиков, просто не понимает, как образуется цена на золото.

Что ж, давайте объясним. Для начала предлагаю вашему вниманию ссылки на несколько очень подробно аргументированных, так сказать, классических материалов по проблеме, размещенных на Goldenfront.ru для тех, кто желает глубоко изучить вопрос:

Как правильно понимать спрос на золото

Wall Street Journal не понимает как формируется цена на золото

Почему объем добычи золота не влияет на его цену

Имеет ли значение годовой объем добычи золота?

Какой рынок устанавливает цену на золото – бумажный или физический?

Первые два материала принадлежат перу Роберта Блумена (Robert Blumen), третий Стива Сэвилла (Steve Saville), а четвертый и пятый – Ронана Мэнли (Ronan Manly).

Давайте сначала посмотрим на то, что НЕ влияет на цену на золото, цитирую по материалу Стива Сэвилла под названием «Реальные фундаментальные факторы, влияющие на цену золота: в лучшем случае смешаны»

По словам многих вещунов, в число факторов, влияющих на цену золота, входят объем золота, импортируемый Китаем; объем золота, перемещаемый из хранилища Шанхайской фьючерсной биржи; количество «зарегистрированного» золота на COMEX; сезоны дождей и свадеб в Индии; количество золота, продаваемое/покупаемое различными центральными банками; изменения объема добычи и предложения вторичного металла; домыслы по поводу закупок золота JP Morgan. Это не настоящие фундаментальные драйверы цены. В лучшем случае, они являются отвлекающими моментами.

Г-н Сэвилл и другие его коллеги выделяют шесть факторов, абсолютно негламурных, в отличие продаж центральных банков в статье «Золото и реальные процентные ставки»

Доходность TIPS, то есть размер реальных процентных ставок.

Кривая доходности американских государственных облигаций (выраженная в разнице доходности между 10-летней и 2-летней облигацией).

Кредитные спреды (выраженные в отношении IEF (индексный фонд, отслеживающий цены государственных облигаций США со сроком погашения 7-10 лет) к HYG (индексный фонд, отслеживающий мусорные облигации).

Относительная сила банковского сектора (выраженная в отношении BKX (индекс акций ведущих банков/SPX (фондовый индекс S&P 500).

Котировки доллара США.

Общая тенденция для цен на ресурсы.

Также процитирую Сэвилла о значении продаж/покупок золота центральных банков.

Центробанки владеют 30% монетарно-инвестиционного (МИ) золота и поэтому имеют возможность влиять на кратко- и среднесрочную динамику цен на него. Фактические продажи за последние 20 лет были слишком малы, чтобы оказывать долгосрочное влияние на цены. По оценкам Всемирного совета по золоту (World Gold Council), они распродавали свое золото со скоростью 250 т в год в 1990-е годы и 400 т в год в 2000-е годы. Это означает, что, сокращая свои запасы с большей скоростью в период нынешнего бычьего рынка, чем в 1990-е годы центробанки, тем не менее, не смогли значительно повлиять на цену золота.

Новости о продажах ЦБ имеют только краткосрочное влияние на цену.

Продажи ЦБ – это сокращение спроса у некоторых держателей МИ золота, но они одновременно могут привести к росту спроса на МИ золото. Ведь доверие к бумажной валюте падает, когда золото, «обеспечивающее» эту валюту, продается, и падает особенно сильно в тот период, когда валюта ослаблена по другим причинам. Что-то подобное произошло во второй половине 1970-х годов, когда за продажами золота американским казначейством последовал рост цен на него.

Монетарные махинации ЦБ (манипуляции процентными ставками, предложением денег и т.д.) имеют куда большее влияние на долгосрочную цену золота, чем периодические покупки/продажи.

Кривая доходности американских государственных облигаций (выраженная в разнице доходности между 10-летней и 2-летней облигацией).

Кредитные спреды (выраженные в отношении IEF (индексный фонд, отслеживающий цены государственных облигаций США со сроком погашения 7-10 лет) к HYG (индексный фонд, отслеживающий мусорные облигации).

Относительная сила банковского сектора (выраженная в отношении BKX (индекс акций ведущих банков/SPX (фондовый индекс S&P 500).

Котировки доллара США.

Общая тенденция для цен на ресурсы.

Также процитирую Сэвилла о значении продаж/покупок золота центральных банков.

Центробанки владеют 30% монетарно-инвестиционного (МИ) золота и поэтому имеют возможность влиять на кратко- и среднесрочную динамику цен на него. Фактические продажи за последние 20 лет были слишком малы, чтобы оказывать долгосрочное влияние на цены. По оценкам Всемирного совета по золоту (World Gold Council), они распродавали свое золото со скоростью 250 т в год в 1990-е годы и 400 т в год в 2000-е годы. Это означает, что, сокращая свои запасы с большей скоростью в период нынешнего бычьего рынка, чем в 1990-е годы центробанки, тем не менее, не смогли значительно повлиять на цену золота.

Новости о продажах ЦБ имеют только краткосрочное влияние на цену.

Продажи ЦБ – это сокращение спроса у некоторых держателей МИ золота, но они одновременно могут привести к росту спроса на МИ золото. Ведь доверие к бумажной валюте падает, когда золото, «обеспечивающее» эту валюту, продается, и падает особенно сильно в тот период, когда валюта ослаблена по другим причинам. Что-то подобное произошло во второй половине 1970-х годов, когда за продажами золота американским казначейством последовал рост цен на него.

Монетарные махинации ЦБ (манипуляции процентными ставками, предложением денег и т.д.) имеют куда большее влияние на долгосрочную цену золота, чем периодические покупки/продажи.

Кстати говоря, причиной по которой центральные банки в 1990-е и 2000-е были нетто продавцами золота, было мнение о том, что золото потеряло всякий интерес как защитный актив и более не актуально.

* * *

Теперь о важности надземных запасов и том, почему даже казалось бы значительный ежегодный приток вновь добытого металла в размере около 3000 т или около 1.5% всего когда-либо добытого золота не влияет на его цену.

В этом нам помогут два материала Ронана Мэнли: первый из них называется «Имеет ли значение годовой объем добычи золота?»

Другими словами, надземные запасы золота примерно в 62 раза превышают ежегодный приток нового добытого золота, т. е. отношение запасов к притоку очень высокое.

Большая часть этого надземного золота хранится в целях сбережений и сохранения богатства (в том числе в виде золотых ювелирных изделий), и хотя значительная часть надземных запасов не торгуется, она потенциально может торговаться и может попасть на высоколиквидный мировой золотой рынок в зависимости от цены золота. Таким образом, данное намного большее количество надземных золотых запасов существенно расширяет определение золотого предложения.

Большая часть этого надземного золота хранится в целях сбережений и сохранения богатства (в том числе в виде золотых ювелирных изделий), и хотя значительная часть надземных запасов не торгуется, она потенциально может торговаться и может попасть на высоколиквидный мировой золотой рынок в зависимости от цены золота. Таким образом, данное намного большее количество надземных золотых запасов существенно расширяет определение золотого предложения.

Мэнли также цитирует исследование Джилл Лейланд (Jill Leyland), подтверждающее тезис выше. Вот что писала Лейланд, объясняя постоянную покупательную способность золота, делающую его идеальным средством сбережения:

«Данной стабильности способствуют общие фундаментальные показатели спроса и предложения. Золото – редкий металл, и ежегодный прирост предложения составляет лишь малую часть надземных запасов. Большая часть золота хранится в форме, в какой оно легко может вернуться на рынок, если этого требуют экономические обстоятельства, что способствует стабилизации колебаний цены».

Кстати говоря, еще одной важной характеристикой золота является низкая корреляция его цены с ценами других активов.

Почему это так?

Ответ, опять же, кроется в огромных надземных запасах золота и высоколиквидном всемирном золотом рынке, позволяющем при необходимости торговать этими золотыми запасами. Таким образом, спрос на золото может быть удовлетворен не только новой добычей, коррелирующей с экономическими циклами, но также золотом из обширных надземных запасов.

Как говорится в статье WGC за 2003 г. «Чем золото отличается от других активов?» (Why is gold different from other assets?):

«Отсутствие корреляции между доходностью золота и финансовых активов, таких как акции, общепризнано… Фундаментальная причина этого отсутствия корреляции в том, что, в отличие от доходности популярных финансовых активов, доходность золота не коррелирует с экономической активностью.

Считается, что золото отличается от других товаров благодаря трем своим свойствам: оно взаимозаменяемо, неуничтожимо, и, главное, надземные запасы золота огромны в сравнении с притоком… Потенциал высокой ликвидности и чуткости к изменениям цены считается критическим отличием золота от других товаров».

Считается, что золото отличается от других товаров благодаря трем своим свойствам: оно взаимозаменяемо, неуничтожимо, и, главное, надземные запасы золота огромны в сравнении с притоком… Потенциал высокой ликвидности и чуткости к изменениям цены считается критическим отличием золота от других товаров».

И закончим наш выпуск кратким ответом на вопрос, где на данный момент, формируется цена на золото, как на бумажное, так и физическое.

Это часть ответа на вопросо роли Шанхайской биржи золота (Shanghai Gold Exchange (SGE)) в формировании цены на золото из статьи Мэнли под названием Какой рынок устанавливает цену на золото – бумажный или физический?

Но влияет ли торговля на SGE на международную цену на золото, определяемую на лондонском внебиржевом рынке и на COMEX, или же SGE – всего лишь ценополучатель?

Если кратко, то SGE не влияет на международную цену и действительно является ценополучателем.

Вот, что формирует на цену на золото – объем торгов на Лондонском рынке золота, а не мифические продажи ЦБ.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба