Размер прибыли показывает, насколько доходы превышают расходы, но дополнительной информации эта величина в себе не несёт. Прибыль в 1 млн руб. — это хорошо или плохо? Вроде бы хорошо, а если актив оценивается в миллиард? А ведь при этом нужно ещё учесть риски, инфляцию и другие факторы. Поэтому необходим индикатор не только величины прибыли, но и её качества. Таким показателем и является доходность.

Понятие доходности

Когда инвестору нужно понять качество прибыли, он соотносит её величину со стоимостью конкретного актива. Полученный результат показывает доходность — она иллюстрирует, насколько выгодными могут оказаться вложения.

В общем виде доходность рассчитывается по формуле:

R = P / V * 100%, где:

P — прибыль (разница дохода и издержек);

V — стоимость актива.

Для более эффективного использования доходности нужно сравнить её со следующими показателями:

с прошлыми значениями — узнать её динамику;

с безрисковой нормой доходности (для рублей — ставка по облигациям федерального займа (ОФЗ);

с эффективностью альтернативных вложений.

Пример. Инвестору предлагают вложить в проект 100 тыс. руб. и обещают через год вернуть 110 тыс. руб. Доходность, которую он получит, должна составить 10%.

Инвестору необходимо:

выяснить, какую доходность уже приносят ему эти деньги;

подсчитать, какова безопасная величина вложений (доходность гарантированных государством пятилетних ОФЗ составляет около 6,5%);

узнать альтернативы данному предложению.

Инвестор видит, что его деньги хранятся на вкладе до востребования и, следовательно, приносят нулевой доход.

Поняв это, он сравнивает возможные инвестиции в проект с вложениями в ОФЗ, выплаты по которым гарантирует государство. Предполагаемая прибыль от проекта лишь на 3,5% превосходит гарантированный доход от государственных облигаций.

На следующем этапе можно оценить другие возможные варианты вложений: имеющиеся на рынке акции, облигации, условия по депозитам.

Для принятия окончательного решения нужно провести анализ факторов, связанных с доходностью.

Факторы оценки качества доходности

Для оценки доходности нужно учитывать ряд факторов.

Потеря стоимости денег (инфляция). Чем больше её величина, тем больше должна быть и предполагаемая доходность. Инвестор получает доход по депозиту в 4%, но если инфляция 5%, то он фактически теряет деньги. Поэтому доходность его вложений должна начинаться от 5%.

С инфляцией прямо связана ставка рефинансирования (ключевая ставка в РФ) — цена, по которой коммерческие банки занимают деньги у Центробанка. Чем больше стоимость кредитов в экономике, тем значительнее должна быть доходность, покрывающая эти издержки.

Риски. Чем они значительнее, тем больше должна быть доходность для их компенсации. На сайте Московской биржи указаны 134 случая дефолта (зарегистрированные за последние пять лет), когда компании не справились со своими обязательствами, оставив инвесторов без денег. Поэтому доходность по международному эталону надёжности, десятилетним облигациям Правительства США, составляет около 1,6%, а все остальные ценные бумаги вынуждены предлагать более высокий процент. Если рассматривать конкретного эмитента, то риски при операциях с его ценными бумагами зависят от волатильности, качества менеджмента и так далее.

Макроэкономические и внеэкономические факторы (политика, качество институтов и другие) оказывают влияние на всех участников рынка. Они связаны с доходностью обратным отношением: чем они хуже, тем больший доход должны получать инвесторы — иначе их средства будут направлены в другие активы.

Природа актива — здесь нужно учитывать его качество, ликвидность, налоговое бремя и другие аспекты. Конкретный объект недвижимости может предлагать бо́льшую доходность, чем качественная акция, но от ценной бумаги легко избавиться, а быстрая продажа недвижимости обычно предполагает скидку для покупателя.

Для оценки доходности нужно не только провести необходимые расчёты, но и соотнести полученную величину с другими факторами.

Основные разновидности доходности

На основе базовой формулы доходности проводятся более специализированные вычисления, зависящие от природы конкретного актива. Выделяются следующие типы.

Ожидаемая

Наиболее вероятная доходность от актива. Если имеется акция с вероятностью 50% получить как 10%, так и 20% доходности, то её ожидаемая доходность составит: 0,5 * 10 + 0,5 * 20 = 15%.

Реальная

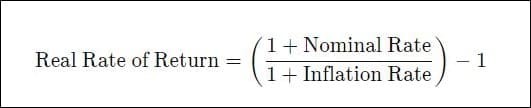

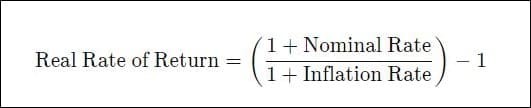

Учитывает фактор инфляции. Её формула:

Если инфляция 5%, а доход от облигации 7%, то реальная доходность составит:

(1 + 0,07 / 1 + 0,05) — 1 * 100% = 1,9%.

Номинальная

Не учитывает величину инфляции и других неявных издержек (налоги и комиссии). В вышеуказанном примере номинальная доходность по облигации будет равна 7%.

По депозитам

Рассчитывается по ставкам вкладов в банках. Эта доходность может вычисляться двумя способами.

Первый использует формулу сложного процента, когда проценты прибавляются к их накопленной величине и к основному вкладу: FV = PV * (1 + r / n)(nt), где:

FV — окончательная величина вклада;

PV — первоначальная сумма;

r — ставка доходности;

n — частота начисления % (в год);

t — продолжительность инвестирования (в годах).

Второй задействует формулу простого процента, когда проценты прибавляются только к сумме основного вклада: FV = PV * r * t.

Пример. Предположим, что:

PV — 1 млн руб.

r = 7%

n = 1

t = 5

По формуле сложных процентов итоговая сумма — 1,4 млн руб. По простым — 1,35 млн руб. Разница — 50 тыс. руб.

Дивидендная доходность

Это отношение годовой суммы дивидендов к средней (медианной) цене акции. Данные по этому показателю публикуются на сайте Московской биржи (для эмитентов, чьи акции представлены на ней). Нюансы этой доходности изложены в отдельной статье.

Купонная доходность

Это отношение суммы выплаты по купону к номиналу облигации. Если купон выплачивается два раза в год и его сумма — 500 руб., а номинал облигации — 10 тыс. руб., то купонная доходность равна 10%. Но обычно цена облигации отличается от её номинала. В таком случае полагающиеся купонные выплаты соотносят с текущей стоимостью облигации.

Как рассчитать доходность по основным ценным бумагам

Для расчёта доходности акций нужно учитывать, что они могут приносить доход как в виде дивидендов, так и при росте стоимости эмитента. При этом выплаты по ним не гарантированы — безусловные дивиденды обязательны лишь для привилегированных акций.

Общая формула доходности акций за год, объединяющая дивиденды и изменение курсов стоимости, выглядит следующим образом:

R = (D + (V2 — V1)) / V1 * 100%, где:

D — дивиденды;

V1 — начальная цена акции;

V2 — конечная цена акции.

Эмитенты облигаций должны выплачивать заранее оговорённый доход инвесторам в форме купонов (не касается дисконтной разновидности данных ценных бумаг). Это положительно влияет на точность расчёта доходности по облигациям.

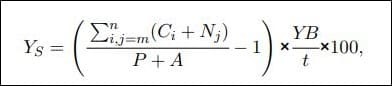

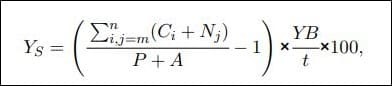

Общая формула доходности облигаций по методологии MOEX:

, где

Ys — простая доходность,%,

Ci — размер i-ого купона;

Nj — размер выплаты j-ой номинальной суммы долга;

A — накопленный купонный доход;

n — число купонных периодов;

m — текущий купонный период;

t — число дней до даты погашения / ближайшей оферты;

YB — базис года (число дней в году).

При операциях с облигациями нужно учитывать совокупность различных факторов, разобранных ранее.

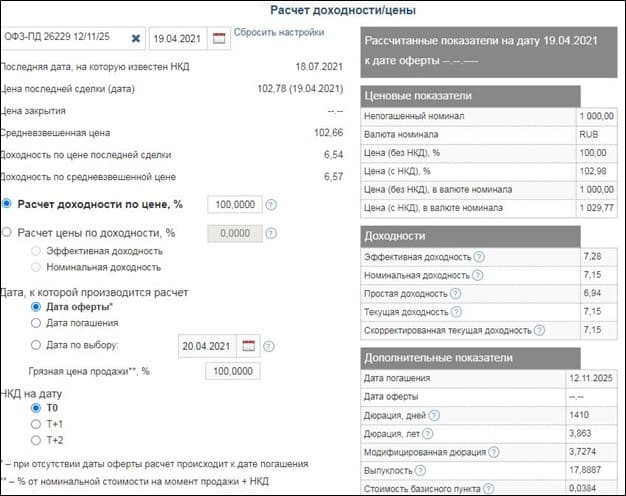

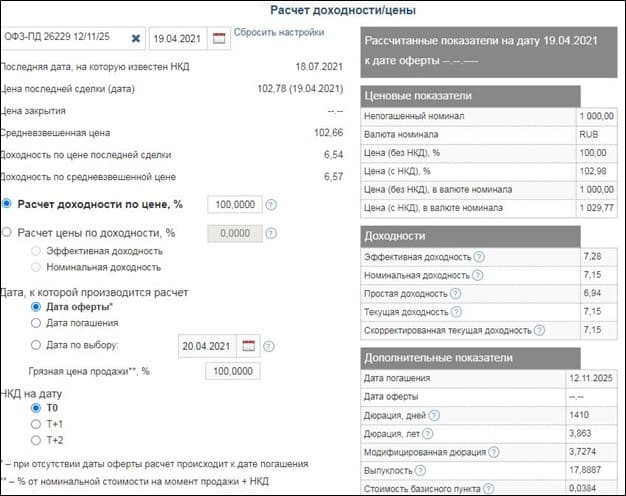

Благодаря разнообразию онлайн-калькуляторов, инвесторы избавлены от необходимости осуществлять расчёты вручную.

Рис. 1. Калькулятор облигаций. Источник: сайт MOEX

Для вычисления доходности облигаций также можно использовать и функцию ДОХОД в Excel.

Что может повлиять на доходность

Доходность облигаций постоянно колеблется в зависимости от динамики ключевой ставки ЦБ и других факторов. Цена облигаций с высокими купонными выплатами увеличивается при понижении ключевой ставки.

Мы рассмотрели основы понятия доходность. Чтобы подробно познакомиться с её разновидностями и их применением, изучите подборку профильных статей в «Открытом журнале».

Понятие доходности

Когда инвестору нужно понять качество прибыли, он соотносит её величину со стоимостью конкретного актива. Полученный результат показывает доходность — она иллюстрирует, насколько выгодными могут оказаться вложения.

В общем виде доходность рассчитывается по формуле:

R = P / V * 100%, где:

P — прибыль (разница дохода и издержек);

V — стоимость актива.

Для более эффективного использования доходности нужно сравнить её со следующими показателями:

с прошлыми значениями — узнать её динамику;

с безрисковой нормой доходности (для рублей — ставка по облигациям федерального займа (ОФЗ);

с эффективностью альтернативных вложений.

Пример. Инвестору предлагают вложить в проект 100 тыс. руб. и обещают через год вернуть 110 тыс. руб. Доходность, которую он получит, должна составить 10%.

Инвестору необходимо:

выяснить, какую доходность уже приносят ему эти деньги;

подсчитать, какова безопасная величина вложений (доходность гарантированных государством пятилетних ОФЗ составляет около 6,5%);

узнать альтернативы данному предложению.

Инвестор видит, что его деньги хранятся на вкладе до востребования и, следовательно, приносят нулевой доход.

Поняв это, он сравнивает возможные инвестиции в проект с вложениями в ОФЗ, выплаты по которым гарантирует государство. Предполагаемая прибыль от проекта лишь на 3,5% превосходит гарантированный доход от государственных облигаций.

На следующем этапе можно оценить другие возможные варианты вложений: имеющиеся на рынке акции, облигации, условия по депозитам.

Для принятия окончательного решения нужно провести анализ факторов, связанных с доходностью.

Факторы оценки качества доходности

Для оценки доходности нужно учитывать ряд факторов.

Потеря стоимости денег (инфляция). Чем больше её величина, тем больше должна быть и предполагаемая доходность. Инвестор получает доход по депозиту в 4%, но если инфляция 5%, то он фактически теряет деньги. Поэтому доходность его вложений должна начинаться от 5%.

С инфляцией прямо связана ставка рефинансирования (ключевая ставка в РФ) — цена, по которой коммерческие банки занимают деньги у Центробанка. Чем больше стоимость кредитов в экономике, тем значительнее должна быть доходность, покрывающая эти издержки.

Риски. Чем они значительнее, тем больше должна быть доходность для их компенсации. На сайте Московской биржи указаны 134 случая дефолта (зарегистрированные за последние пять лет), когда компании не справились со своими обязательствами, оставив инвесторов без денег. Поэтому доходность по международному эталону надёжности, десятилетним облигациям Правительства США, составляет около 1,6%, а все остальные ценные бумаги вынуждены предлагать более высокий процент. Если рассматривать конкретного эмитента, то риски при операциях с его ценными бумагами зависят от волатильности, качества менеджмента и так далее.

Макроэкономические и внеэкономические факторы (политика, качество институтов и другие) оказывают влияние на всех участников рынка. Они связаны с доходностью обратным отношением: чем они хуже, тем больший доход должны получать инвесторы — иначе их средства будут направлены в другие активы.

Природа актива — здесь нужно учитывать его качество, ликвидность, налоговое бремя и другие аспекты. Конкретный объект недвижимости может предлагать бо́льшую доходность, чем качественная акция, но от ценной бумаги легко избавиться, а быстрая продажа недвижимости обычно предполагает скидку для покупателя.

Для оценки доходности нужно не только провести необходимые расчёты, но и соотнести полученную величину с другими факторами.

Основные разновидности доходности

На основе базовой формулы доходности проводятся более специализированные вычисления, зависящие от природы конкретного актива. Выделяются следующие типы.

Ожидаемая

Наиболее вероятная доходность от актива. Если имеется акция с вероятностью 50% получить как 10%, так и 20% доходности, то её ожидаемая доходность составит: 0,5 * 10 + 0,5 * 20 = 15%.

Реальная

Учитывает фактор инфляции. Её формула:

Если инфляция 5%, а доход от облигации 7%, то реальная доходность составит:

(1 + 0,07 / 1 + 0,05) — 1 * 100% = 1,9%.

Номинальная

Не учитывает величину инфляции и других неявных издержек (налоги и комиссии). В вышеуказанном примере номинальная доходность по облигации будет равна 7%.

По депозитам

Рассчитывается по ставкам вкладов в банках. Эта доходность может вычисляться двумя способами.

Первый использует формулу сложного процента, когда проценты прибавляются к их накопленной величине и к основному вкладу: FV = PV * (1 + r / n)(nt), где:

FV — окончательная величина вклада;

PV — первоначальная сумма;

r — ставка доходности;

n — частота начисления % (в год);

t — продолжительность инвестирования (в годах).

Второй задействует формулу простого процента, когда проценты прибавляются только к сумме основного вклада: FV = PV * r * t.

Пример. Предположим, что:

PV — 1 млн руб.

r = 7%

n = 1

t = 5

По формуле сложных процентов итоговая сумма — 1,4 млн руб. По простым — 1,35 млн руб. Разница — 50 тыс. руб.

Дивидендная доходность

Это отношение годовой суммы дивидендов к средней (медианной) цене акции. Данные по этому показателю публикуются на сайте Московской биржи (для эмитентов, чьи акции представлены на ней). Нюансы этой доходности изложены в отдельной статье.

Купонная доходность

Это отношение суммы выплаты по купону к номиналу облигации. Если купон выплачивается два раза в год и его сумма — 500 руб., а номинал облигации — 10 тыс. руб., то купонная доходность равна 10%. Но обычно цена облигации отличается от её номинала. В таком случае полагающиеся купонные выплаты соотносят с текущей стоимостью облигации.

Как рассчитать доходность по основным ценным бумагам

Для расчёта доходности акций нужно учитывать, что они могут приносить доход как в виде дивидендов, так и при росте стоимости эмитента. При этом выплаты по ним не гарантированы — безусловные дивиденды обязательны лишь для привилегированных акций.

Общая формула доходности акций за год, объединяющая дивиденды и изменение курсов стоимости, выглядит следующим образом:

R = (D + (V2 — V1)) / V1 * 100%, где:

D — дивиденды;

V1 — начальная цена акции;

V2 — конечная цена акции.

Эмитенты облигаций должны выплачивать заранее оговорённый доход инвесторам в форме купонов (не касается дисконтной разновидности данных ценных бумаг). Это положительно влияет на точность расчёта доходности по облигациям.

Общая формула доходности облигаций по методологии MOEX:

, где

Ys — простая доходность,%,

Ci — размер i-ого купона;

Nj — размер выплаты j-ой номинальной суммы долга;

A — накопленный купонный доход;

n — число купонных периодов;

m — текущий купонный период;

t — число дней до даты погашения / ближайшей оферты;

YB — базис года (число дней в году).

При операциях с облигациями нужно учитывать совокупность различных факторов, разобранных ранее.

Благодаря разнообразию онлайн-калькуляторов, инвесторы избавлены от необходимости осуществлять расчёты вручную.

Рис. 1. Калькулятор облигаций. Источник: сайт MOEX

Для вычисления доходности облигаций также можно использовать и функцию ДОХОД в Excel.

Что может повлиять на доходность

Доходность облигаций постоянно колеблется в зависимости от динамики ключевой ставки ЦБ и других факторов. Цена облигаций с высокими купонными выплатами увеличивается при понижении ключевой ставки.

Мы рассмотрели основы понятия доходность. Чтобы подробно познакомиться с её разновидностями и их применением, изучите подборку профильных статей в «Открытом журнале».

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба