Сегодня у нас умеренно спекулятивная идея: взять акции платформы для электронной торговли облигациями Tradeweb Markets (NASDAQ: TW), дабы заработать на росте ее бизнеса.

Потенциал роста и срок действия: 20% за 20 месяцев; 11% в год на протяжении 15 лет.

Почему акции могут вырасти: компания развивается в правильном направлении.

Как действуем: берем акции сейчас по 81,62 $.

На чем компания зарабатывает

Tradeweb — это платформа для торговли ценными бумагами, преимущественно долговыми, но также есть различные деривативы и ETF.

Согласно годовому отчету компании, выручка делится на следующие сегменты:

Комиссия за транзакции — 58,1%. То, что компания собирает с участников площадки за торговлю.

Подписка — 22,6%. Фиксированные сборы за подключение клиентам данных рынка и за сам доступ к торгам.

Другие сборы — 18,3%. Это, по сути, дополнительные сборы за торговлю.

Таинственное «другое» — 1%.

По типам клиентов выручка компании распределяется так:

Институциональные — 62,09% — банки, фонды.

Оптовые клиенты — 20,77% — дилеры и крупные трейдеры.

Розничные клиенты — 8,55% — частные лица.

Данные рынка — 8,59%. Это выделена продажа указанным типам клиентов данных по торговле.

63,86% выручки компании дают клиенты из США, 36,14% — клиенты из неназванных других стран.

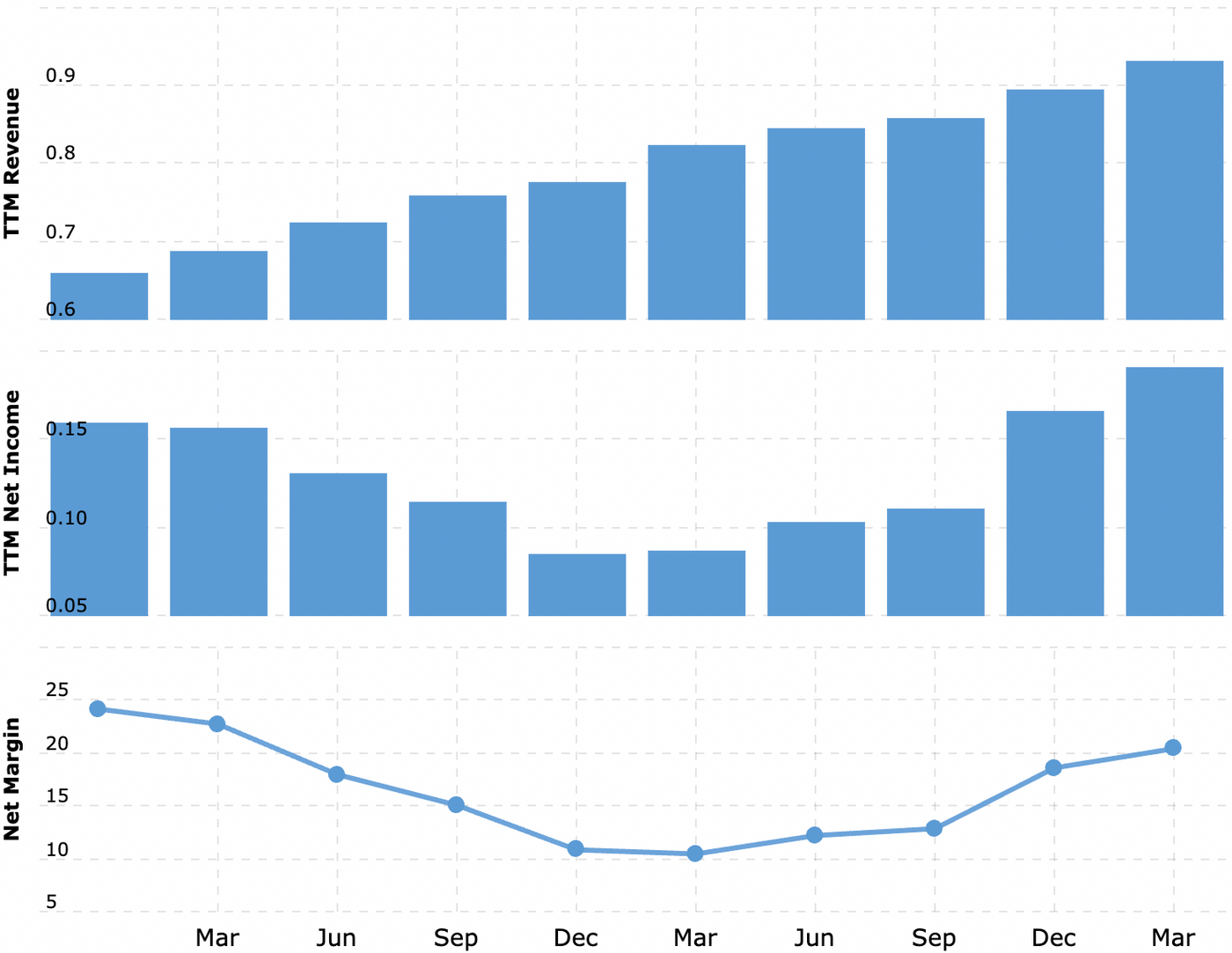

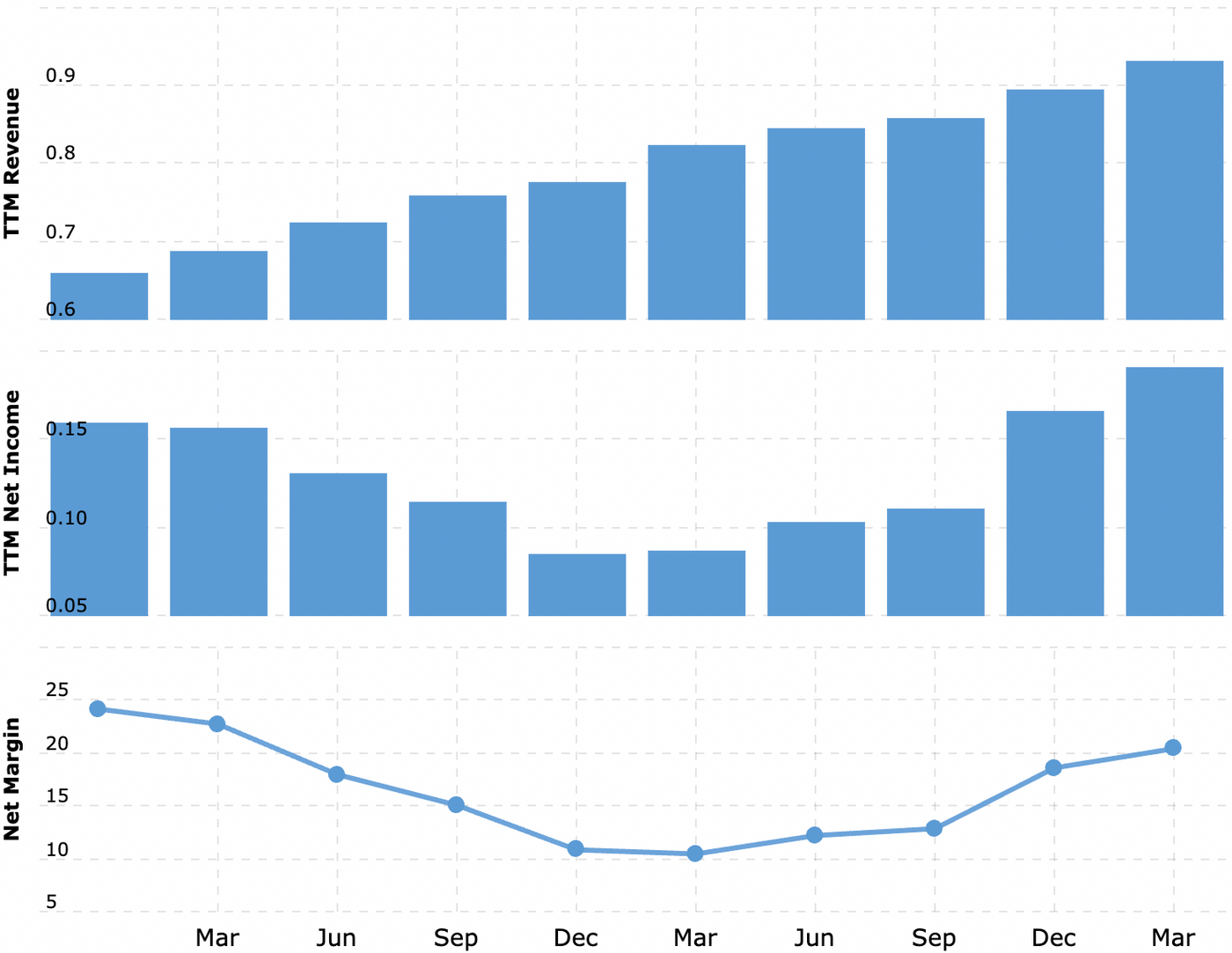

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Аргументы в пользу компании

Правильное направление. Еще в допандемической идее по MarketAxess я говорил о том, что рынок торговли долговыми обязательствами ждет цифровизация с переводом торговли в электронное пространство. Пандемия ускорила этот тренд, а также привела к взрыву активности на рынке долговых обязательств. Корпорации и государства, как развитые, так и вечно развивающиеся, стали занимать деньги в огромных количествах, а инвесторы стали скупать все, что давало больше 0% годовых. Не вижу причин, почему в обозримом будущем накал торгов облигациями будет снижаться, — думаю они будут цифровизироваться еще активнее и наращивать обороты. Что, собственно, уже происходит — и отражается на отчетности Tradeweb самым лучшим образом. Думаю, бизнес Tradeweb может приглянуться Михаилу Шардину.

Тут вам не базар, чтобы торговаться. У компании немаленький P / E — 84,80, но в широком контексте он не выглядит завышенным. Емкость рынка торговли долговыми обязательствами и деривативами составляет аж 6,3 трлн долларов. Tradeweb занимает 16% от этого рынка, и ее оценка в абсолютных цифрах — капитализация 18,95 млрд долларов — выглядит вполне умеренно и предрасполагает к дальнейшему росту.

Нравится не только нам. Учитывая вышеописанные позитивные моменты, я считаю очень вероятным сценарий с покупкой компании кем-нибудь крупнее. Например, Intercontinental Exchange или CME Group.

Позитивный опыт. 8 августа 2019 в расчете на улучшение показателей компании в связи с ростом активности на рынке облигаций я взял эти акции за 45,49 $, а 4 июня 2020 продал их за 62,97 $, заработав 38,5% за 10 месяцев.

Что может помешать

Любишь медок — люби и холодок. У компании есть множество конкурентов: ранее упомянутый MarketAxess, Algomi, IEX Group, trueEX, Bonds.com, OSIsoft, Airex. А еще есть куча мелких стартапов в сфере финтеха, связанных с биржей. Я тут опасаюсь в первую очередь не того, что их наличие негативно повлияет на доходы Tradeweb. Проблема скорее в другом: очень велика вероятность, что Tradeweb будет тратить большие деньги на выкуп конкурентов, дабы увеличить свою долю рынка, что скажется на отчетности.

Gero rem imperialem. Компания стоит недешево, посему стоит быть готовым к тому, что акции будет сильно трясти. Когда я брал их раньше, за 10 месяцев держания акции были достаточно волатильными.

Гроши для жадин. Компания платит 32 цента дивидендов на акцию в год, что дает 0,39% годовых. На это у компании уходит 65,6 млн долларов — около трети прибыли за последние 12 месяцев. В принципе, не думаю, что отмена дивидендов приведет к стремительному падению акций, да и других причин для снижения цены пока не видно. Но все же следует иметь этот момент в виду.

Что в итоге

Берем акции сейчас по 81,62 $. А дальше есть два варианта:

ждать, когда акции дорастут до 98 $. С учетом всех позитивных моментов я думаю, что указанного уровня акции достигнут за следующие 20 месяцев;

держать акции следующие 15 лет. На мой взгляд, этот вариант наиболее предпочтителен, поскольку только на длинной дистанции компания сможет полностью реализовать свой потенциал.

Потенциал роста и срок действия: 20% за 20 месяцев; 11% в год на протяжении 15 лет.

Почему акции могут вырасти: компания развивается в правильном направлении.

Как действуем: берем акции сейчас по 81,62 $.

На чем компания зарабатывает

Tradeweb — это платформа для торговли ценными бумагами, преимущественно долговыми, но также есть различные деривативы и ETF.

Согласно годовому отчету компании, выручка делится на следующие сегменты:

Комиссия за транзакции — 58,1%. То, что компания собирает с участников площадки за торговлю.

Подписка — 22,6%. Фиксированные сборы за подключение клиентам данных рынка и за сам доступ к торгам.

Другие сборы — 18,3%. Это, по сути, дополнительные сборы за торговлю.

Таинственное «другое» — 1%.

По типам клиентов выручка компании распределяется так:

Институциональные — 62,09% — банки, фонды.

Оптовые клиенты — 20,77% — дилеры и крупные трейдеры.

Розничные клиенты — 8,55% — частные лица.

Данные рынка — 8,59%. Это выделена продажа указанным типам клиентов данных по торговле.

63,86% выручки компании дают клиенты из США, 36,14% — клиенты из неназванных других стран.

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Аргументы в пользу компании

Правильное направление. Еще в допандемической идее по MarketAxess я говорил о том, что рынок торговли долговыми обязательствами ждет цифровизация с переводом торговли в электронное пространство. Пандемия ускорила этот тренд, а также привела к взрыву активности на рынке долговых обязательств. Корпорации и государства, как развитые, так и вечно развивающиеся, стали занимать деньги в огромных количествах, а инвесторы стали скупать все, что давало больше 0% годовых. Не вижу причин, почему в обозримом будущем накал торгов облигациями будет снижаться, — думаю они будут цифровизироваться еще активнее и наращивать обороты. Что, собственно, уже происходит — и отражается на отчетности Tradeweb самым лучшим образом. Думаю, бизнес Tradeweb может приглянуться Михаилу Шардину.

Тут вам не базар, чтобы торговаться. У компании немаленький P / E — 84,80, но в широком контексте он не выглядит завышенным. Емкость рынка торговли долговыми обязательствами и деривативами составляет аж 6,3 трлн долларов. Tradeweb занимает 16% от этого рынка, и ее оценка в абсолютных цифрах — капитализация 18,95 млрд долларов — выглядит вполне умеренно и предрасполагает к дальнейшему росту.

Нравится не только нам. Учитывая вышеописанные позитивные моменты, я считаю очень вероятным сценарий с покупкой компании кем-нибудь крупнее. Например, Intercontinental Exchange или CME Group.

Позитивный опыт. 8 августа 2019 в расчете на улучшение показателей компании в связи с ростом активности на рынке облигаций я взял эти акции за 45,49 $, а 4 июня 2020 продал их за 62,97 $, заработав 38,5% за 10 месяцев.

Что может помешать

Любишь медок — люби и холодок. У компании есть множество конкурентов: ранее упомянутый MarketAxess, Algomi, IEX Group, trueEX, Bonds.com, OSIsoft, Airex. А еще есть куча мелких стартапов в сфере финтеха, связанных с биржей. Я тут опасаюсь в первую очередь не того, что их наличие негативно повлияет на доходы Tradeweb. Проблема скорее в другом: очень велика вероятность, что Tradeweb будет тратить большие деньги на выкуп конкурентов, дабы увеличить свою долю рынка, что скажется на отчетности.

Gero rem imperialem. Компания стоит недешево, посему стоит быть готовым к тому, что акции будет сильно трясти. Когда я брал их раньше, за 10 месяцев держания акции были достаточно волатильными.

Гроши для жадин. Компания платит 32 цента дивидендов на акцию в год, что дает 0,39% годовых. На это у компании уходит 65,6 млн долларов — около трети прибыли за последние 12 месяцев. В принципе, не думаю, что отмена дивидендов приведет к стремительному падению акций, да и других причин для снижения цены пока не видно. Но все же следует иметь этот момент в виду.

Что в итоге

Берем акции сейчас по 81,62 $. А дальше есть два варианта:

ждать, когда акции дорастут до 98 $. С учетом всех позитивных моментов я думаю, что указанного уровня акции достигнут за следующие 20 месяцев;

держать акции следующие 15 лет. На мой взгляд, этот вариант наиболее предпочтителен, поскольку только на длинной дистанции компания сможет полностью реализовать свой потенциал.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба