16 июля 2021 ЦентроКредит | Золото

В последние несколько месяцев существовала значительная корреляция между ценами на золото и фактором страха перед инфляцией. За период в 3 месяца цены на золото, как росли, так и падали. Изменение цен происходило из-за разных оценок вероятности того, что инфляция в течение последующих 5 лет превысит 3%.

Цена на золото и вероятность того, что инфляция в течение последующих 5 лет превысит 3%.

Рост цен на золото в марте вследствие проводимой политики ФРС и позитивных инфляционных ожиданий привели к опасениям о превышении инфляцией ориентира в 3%. Однако, в июне цены были значительно скорректированы после того, как представители ФРС восстановили уверенность рынка в том, что инфляция будет временной и вполне управляемой.

С уменьшением инфляционных ожиданий цены на золото стали соответствовать продолжающемуся глобальному восстановлению и умеренной инфляции. По нашим оценкам, золото торгуется со значительным дисконтом к текущему реальному курсу: текущая цена на золото соответствует реальной процентной ставке 0,1% против -0,87%, которая в настоящее время оценивается рынком.

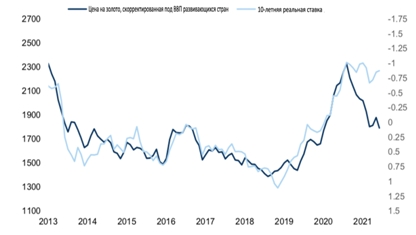

Текущая цена на золото и реальная ставка

В случае, если глобальное восстановление будет непрерывно продолжаться, а инфляция останется достаточно низкой, мы предполагаем, что дисконт сохранится и цены на золото лишь незначительно вырастут вследствие небольшого повышения реальных ставок и продолжающегося улучшения благосостояния в развивающихся странах. В то же время мы считаем, что спрос на золото рынков развивающихся стран продолжит существенно расти во 2 полугодии 2021 года, также мы ожидаем ослабление доллара из-за структурной переоценки. Отсюда, мы предполагаем, что цена на золото может достигнуть $2000 за унцию.

Однако, также возможен сценарий, когда восстановление мировой экономики происходит не так, как ожидалось, или инфляция начнет существенно превышать ожидания, мы предполагаем существенный рост цен на золото, учитывая его недооценку и низкие ассигнования со стороны инвестиционного сообщества. У золота есть значительные возможности для того, чтобы догнать текущие реальные курсы и предполагаемые уровни цен в размере $2300 за унцию. Однако, над мировой экономикой все еще висит ряд неопределенностей. Поэтому мы считаем, что в данном случае золото может быть хорошей стратегической покупкой для портфельных инвесторов, желающих застраховаться от рисков, связанных с макроволатильностью.

Стоит отметить, что мы обнаружили нелинейную зависимость между золотом и инфляцией. Золото не демонстрирует сильной корреляции с инфляцией, когда последняя является умеренной, но становится сильно коррелированным, как только инфляция поднимается выше определенного порога. Золото также имеет тенденцию к умеренному росту в условиях дефляции. Мы также обнаружили, что для золота больше всего важно отклонение инфляции от прошлого тренда по сравнению с абсолютным уровнем.

В сценарии, когда инфляция начинает существенно расти выше ожиданий, цены на золото должны выиграть так же, как и в предыдущие периоды чрезмерной инфляции. Однако степень эффективности будет зависеть от политики ФРС. Хотя реакция золота на чрезмерную инфляцию в пост-90-е годы, была меньше, чем в 70-е и 80-е годы, она, тем не менее, оставалась положительной. Скорее всего, высокая инфляция в условиях ужесточения политики ФРС приведет к опасениям о потенциальном замедлении роста и рецессии.

Также мы обнаружили, что в периоды высокой инфляции и агрессивной политики ФРС на инвестиционный спрос на золото, как правило, влияют инфляционное хеджирование и более высокие реальные ставки. В таких условиях золото становится более коррелированным с долларом, что является показателем эффекта богатства.

Для того, чтобы золото превзошло ожидания, рост инфляции должен быть встречен относительно умеренной реакцией ФРС, которую рынок считает недостаточной для снижения инфляционных ожиданий. В таких условиях золото, скорее всего, отклонится от 10-летних реальных ставок и станет более чувствительным к инфляционным ожиданиям.

В то время как ФРС выдвинула решение об ужесточении денежно-кредитной политики во время их последнего заседания, финансовые условия и фактический уровень стимулирования экономики практически не изменились. Если инфляция продолжит расти на уровне 4%, то, возможно, отношение золота к инфляции покажет рост в 40% по сравнению с текущими уровнями.

Отсюда, мы рассматриваем золото как относительно дешевое хеджирование от обесценивания, предлагающее скромный рост, согласно нашим предположениям, но потенциально способное значительно вырасти в случае, если глобальное восстановление будет затруднено или инфляция сильно возрастет, а ФРС не проявит значительной реакции. Подводя итог, золото является надежным долгосрочным хранилищем ценностей.

Цена на золото и вероятность того, что инфляция в течение последующих 5 лет превысит 3%.

Рост цен на золото в марте вследствие проводимой политики ФРС и позитивных инфляционных ожиданий привели к опасениям о превышении инфляцией ориентира в 3%. Однако, в июне цены были значительно скорректированы после того, как представители ФРС восстановили уверенность рынка в том, что инфляция будет временной и вполне управляемой.

С уменьшением инфляционных ожиданий цены на золото стали соответствовать продолжающемуся глобальному восстановлению и умеренной инфляции. По нашим оценкам, золото торгуется со значительным дисконтом к текущему реальному курсу: текущая цена на золото соответствует реальной процентной ставке 0,1% против -0,87%, которая в настоящее время оценивается рынком.

Текущая цена на золото и реальная ставка

В случае, если глобальное восстановление будет непрерывно продолжаться, а инфляция останется достаточно низкой, мы предполагаем, что дисконт сохранится и цены на золото лишь незначительно вырастут вследствие небольшого повышения реальных ставок и продолжающегося улучшения благосостояния в развивающихся странах. В то же время мы считаем, что спрос на золото рынков развивающихся стран продолжит существенно расти во 2 полугодии 2021 года, также мы ожидаем ослабление доллара из-за структурной переоценки. Отсюда, мы предполагаем, что цена на золото может достигнуть $2000 за унцию.

Однако, также возможен сценарий, когда восстановление мировой экономики происходит не так, как ожидалось, или инфляция начнет существенно превышать ожидания, мы предполагаем существенный рост цен на золото, учитывая его недооценку и низкие ассигнования со стороны инвестиционного сообщества. У золота есть значительные возможности для того, чтобы догнать текущие реальные курсы и предполагаемые уровни цен в размере $2300 за унцию. Однако, над мировой экономикой все еще висит ряд неопределенностей. Поэтому мы считаем, что в данном случае золото может быть хорошей стратегической покупкой для портфельных инвесторов, желающих застраховаться от рисков, связанных с макроволатильностью.

Стоит отметить, что мы обнаружили нелинейную зависимость между золотом и инфляцией. Золото не демонстрирует сильной корреляции с инфляцией, когда последняя является умеренной, но становится сильно коррелированным, как только инфляция поднимается выше определенного порога. Золото также имеет тенденцию к умеренному росту в условиях дефляции. Мы также обнаружили, что для золота больше всего важно отклонение инфляции от прошлого тренда по сравнению с абсолютным уровнем.

В сценарии, когда инфляция начинает существенно расти выше ожиданий, цены на золото должны выиграть так же, как и в предыдущие периоды чрезмерной инфляции. Однако степень эффективности будет зависеть от политики ФРС. Хотя реакция золота на чрезмерную инфляцию в пост-90-е годы, была меньше, чем в 70-е и 80-е годы, она, тем не менее, оставалась положительной. Скорее всего, высокая инфляция в условиях ужесточения политики ФРС приведет к опасениям о потенциальном замедлении роста и рецессии.

Также мы обнаружили, что в периоды высокой инфляции и агрессивной политики ФРС на инвестиционный спрос на золото, как правило, влияют инфляционное хеджирование и более высокие реальные ставки. В таких условиях золото становится более коррелированным с долларом, что является показателем эффекта богатства.

Для того, чтобы золото превзошло ожидания, рост инфляции должен быть встречен относительно умеренной реакцией ФРС, которую рынок считает недостаточной для снижения инфляционных ожиданий. В таких условиях золото, скорее всего, отклонится от 10-летних реальных ставок и станет более чувствительным к инфляционным ожиданиям.

В то время как ФРС выдвинула решение об ужесточении денежно-кредитной политики во время их последнего заседания, финансовые условия и фактический уровень стимулирования экономики практически не изменились. Если инфляция продолжит расти на уровне 4%, то, возможно, отношение золота к инфляции покажет рост в 40% по сравнению с текущими уровнями.

Отсюда, мы рассматриваем золото как относительно дешевое хеджирование от обесценивания, предлагающее скромный рост, согласно нашим предположениям, но потенциально способное значительно вырасти в случае, если глобальное восстановление будет затруднено или инфляция сильно возрастет, а ФРС не проявит значительной реакции. Подводя итог, золото является надежным долгосрочным хранилищем ценностей.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба