20 июля 2021 ITI Capital

Худшая с марта недельная динамика акций стоимости

На неделе с 12 по 16 июля отсутствовал спрос на рисковые активы всех видов, будь то акции стоимости или роста, но акции стоимости, безусловно, попали в число аутсайдеров в рамках коррекции на прошлой неделе. Причины те же - растущие опасения по поводу инфляции, достижение экономикой пиковых темпов роста и новый скачок заболеваемости коронавирусом из-за дельта-штамма, но в основном среди невакцинированных. Главными аутсайдерами по итогам недели стали американские нефтегазодобывающие компании (-14%), некоторые из них торгуются вблизи апрельских уровней, а котировки таких компаний, как Carnival, вернулись к уровню конца февраля, несмотря на ослабление ограничений и правил Центрами по контролю и профилактике заболеваний США и внушительный рост числа вакцинаций в последние месяцы.

Нефть Brent стала аутсайдером на сырьевом рынке, подешевев на 4%, коксующийся уголь – на 13%, железная руда – на 7%. Что касается акций, то больше всего пострадали компании малой капитализации, в частности Russel 2000 потерял 7%. В страновом разрезе российский рынок акций оказался в числе худших, потеряв 3,5% из-за падения нефти, несмотря на то, что ОПЕК+ достигла соглашения о добыче, а крупные международные банки ждут, что сырье подорожает до $80/барр. этим летом на фоне значительного восстановления спроса. Япония потеряла более 3%, а европейские эталонные индексы - более 2%.

S&P 500 снизился на 1%, мировые фондовые бенчмарки – на 1,5%. В лидеры роста вышла Бразилия (+4%) после распродажи предыдущей недели и Китай благодаря частичному восстановлению IT-сектора. Также в плюсе пшеница (+11%) и никель (+2%).

Причина распродажи и новые возможности

На прошлой неделе продолжилась пауза в ротационной торговле и распродажа циклических акций, начавшаяся 16 июня после последнего заседания ФРС, на котором было объявлено о возможном повышении ставки в 2023 г., но с тех пор регулятор сохранял «мягкий» тон. За это время ситуация ухудшилась, так как инфляция ускорилась в июне, а заболеваемость коронавирусом растет даже в странах с высоким уровнем вакцинации но вирус в основном поражает непривитое население. По итогам недели акции стоимости потеряли 5% после снижения на 15% с 16 июня. За это время акции Carnival упали на 30%, американская нефтегазовая промышленность и транспорт – на 15%.

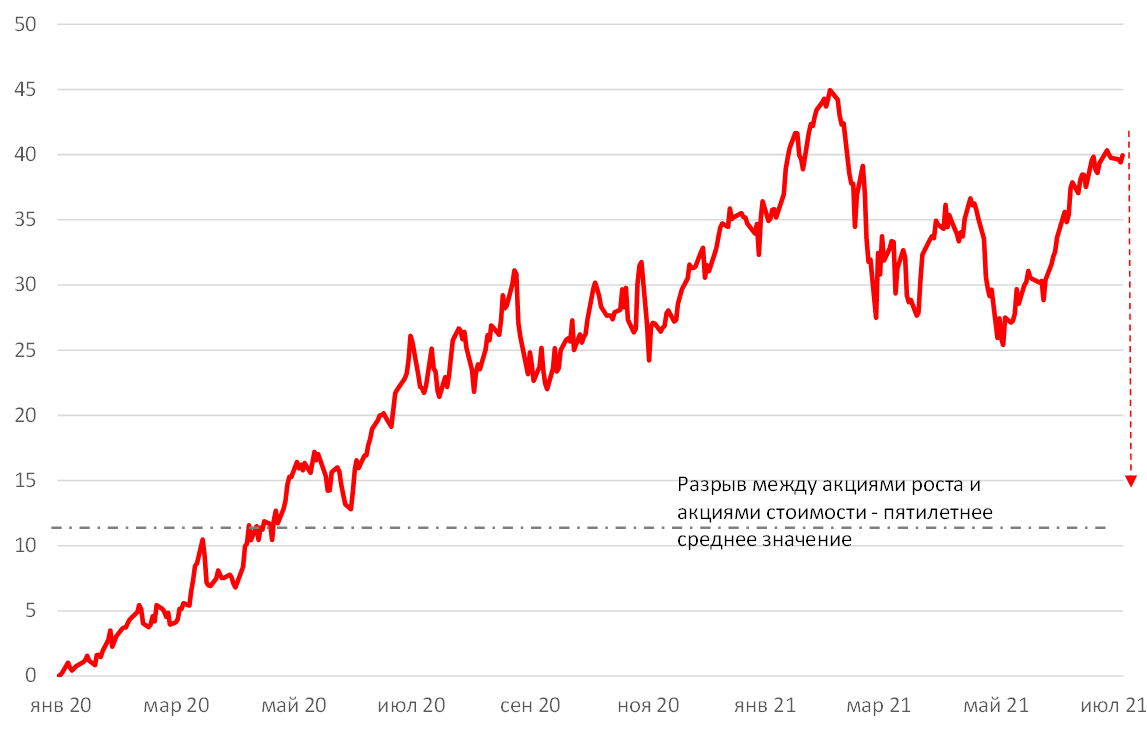

Технически акции стоимости дешевеют с 16 июня, т.е. уже пятую неделю, масштабная распродажа бумаг началась 1 июля. Именно тогда ротация прервалась и с тех пор не возобновлялась. Акции стоимости лишились технического превосходства 19 мая, когда разрыв между Nasdaq и Dow Jones сократился с 45% до 25% по сравнению с 11% в среднем за пять лет, предшествующих пандемии, однако это было вызвано распродажей на рынке Nasdaq/акций роста, в то время как динамика акций стоимости не менялась. Локальные пиковые уровни акций стоимости пришлись на 16 июня, после восстановления бумаг с конца мая.

Мы считаем, что ротация возобновится, это не изменение тренда, а фиксация прибыли по банальной причине – хедж-фонды распродают акции компаний и секторов, которые больше всего выросли с начала года, в частности нефтегазовых предприятий, перед выходом отчетности, чтобы у них был хороший повод для формирования новых позиций. Это по сути запоздалая коррекция, которая должна была начаться еще в мае. Инвесторам следует покупать на низах наиболее перепроданные акции возрождающихся компаний, которые выиграют от ослабления ограничительных мер, продолжения экономического восстановления и высоких финансовых показателей за второй квартал, в частности Occidental, Exxon, Boeing, Carnival, BP, PetroChina и многих других.

Разрыв между акциями роста и акциями стоимости, %

История повторяется

С точки зрения анализа тенденций – это повторение мартовского сценария, когда после уверенного начала года с февраля по март ротационная торговля снова спала, что повысило спрос на переоцененные IT бумаги и другие акции роста. Однако коррекция, продолжавшаяся с 11 марта по 20 апреля 21 года, снова охватила весь рынок 16 июня, а затем сошла на нет и частично вернулась 26 июня. Коррекция в марте-апреле была обусловлена замедлением роста экономических показателей в феврале и марте перед продолжением роста в апреле и мае, опасениями по поводу растущей инфляции, хотя ФРС пообещала сохранить ставки без изменений, и повышенной заболеваемостью коронавирусом по всему миру. На этот раз экономический рост в июне снова замедлился, хотя потребительский сектор прибавляет, как следует из июньских данных по розничной торговле в США, инфляция достигла максимумов 1990-х годов и ускоряется самыми быстрыми темпами с 2008 года, ФРС не хочет повышать ставки и сворачивать программу скупки облигаций, а Джанет Йеллен заявляет, что инфляция может нарастать по спирали всего несколько месяцев и потом замедлится.

В то время глобальный уровень вакцинации составлял всего 5% против 45% в настоящее время, или 3,6 млрд человек, и где по крайней мере 25% полностью вакцинированы, все последние цифры по заболеваемости обусловлены дельта-штаммом, которым заражаются преимущественно непривитые или те, кому поставили лишь одну прививку. По данным американских больниц, подавляющее большинство пациентов, госпитализированных в связи с коронавирусом в некоторых районах страны, не прошло вакцинацию, и некоторые из медучреждений вновь переходят на экстренный режим работы, который уже действовал в разгар пандемии.

ОПЕК+ и крупные производители нефти, неформальным лидером которых выступает Россия, договорились об увеличении добычи на 400 тыс. б/с в месяц до сентября 2022 г., аналогичное соглашение было достигнуто в марте. Кроме того, группа также решила повысить базовые прогнозы добычи – оценки максимального объема добычи каждой страной. Решения вступят в силу в мае 2022 г. Технические изменения также приведут к увеличению реального объема добычи стран, поскольку показатель связан с базовыми прогнозами. ОПЕК заявила, что базовая добыча ОАЭ увеличится примерно на 332 тыс. б/с. Саудовская Аравия и Россия повысят свои базовые уровни добычи на 500 тыс. б/с. В целом, по оценкам группы, расчетная добывающая мощность будет увеличена на 1,63 млн б/с.

Прибыль за второй квартал, которую рынок игнорирует

По состоянию конец прошлой недели 8% компаний S&P 500 уже представили свои результаты за 2К21, по данным Factset. Число компаний, прибыль на акцию которых превзошла ожидания рынка, составило 85%, что выше пятилетнего среднего (75%). Прибыль компаний на 22,9% превосходит прогнозы, что также выше пятилетнего среднего показателя (7,8%). Темпы роста комбинированной прибыли S&P 500 (включает фактические результаты компаний, которые отчитались, и оценочные результаты компаний, которые еще не отчитались) составили около 69% г/г.

Уровень вакцинации

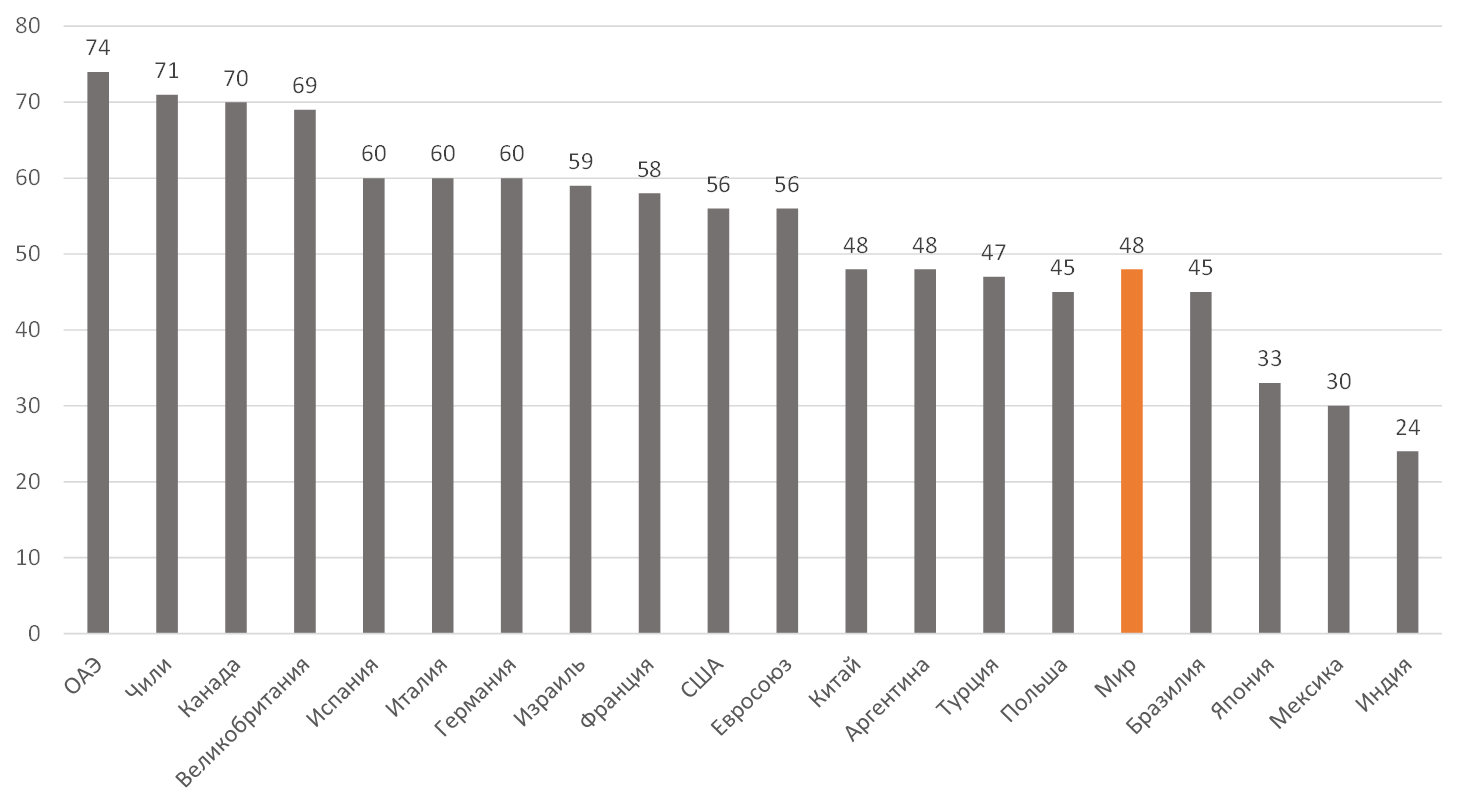

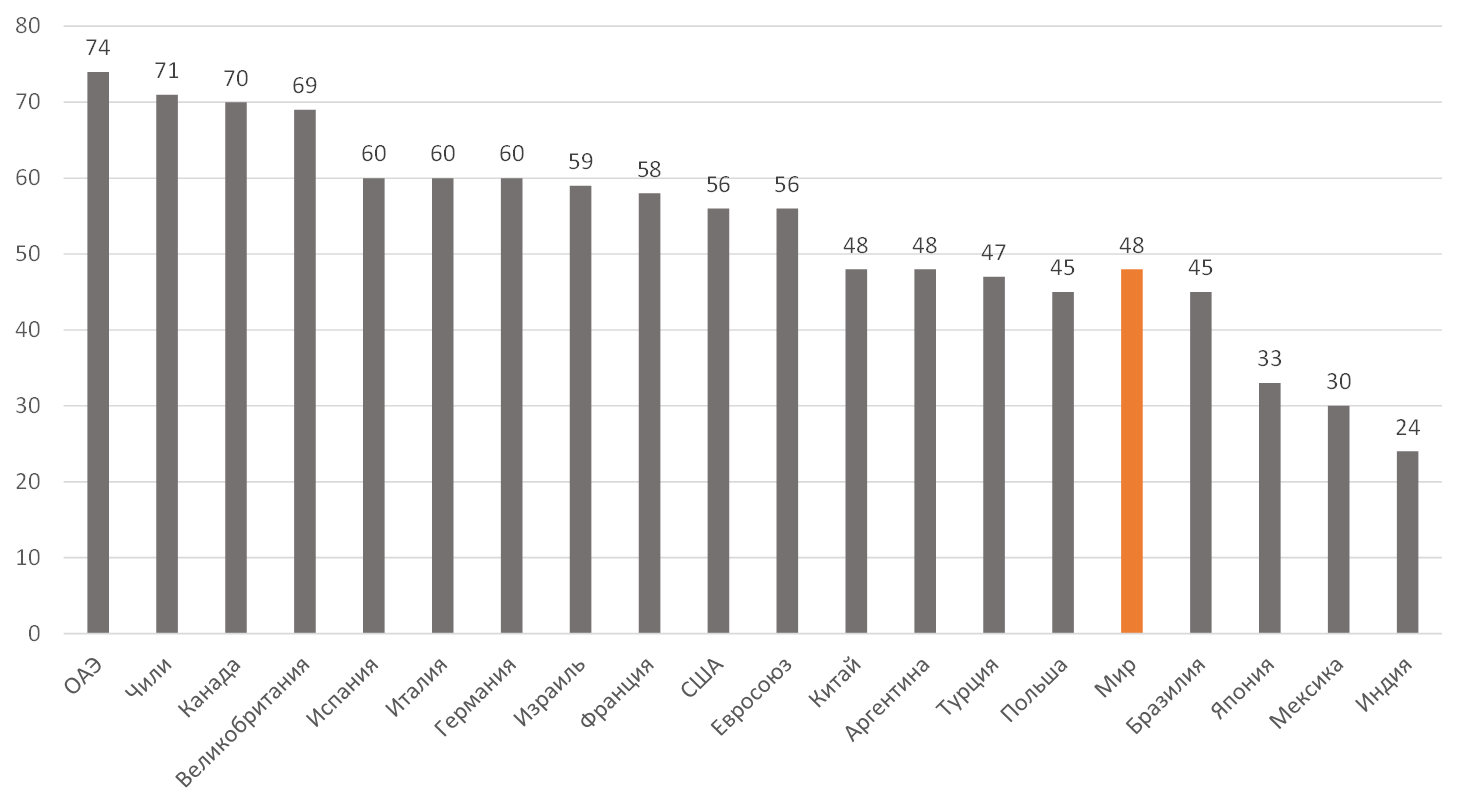

Текущий уровень вакцинации в мире превысил 3,6 млрд человек, или 46% населения исходя из одной прививки на человека, или 25% населения при полной вакцинации. Темпы глобальной вакцинации снижаются, так как молодежь менее охотно делает прививки.

Число заболевших коронавирусом в мире достигло 188 млн, а число смертей превысило 4 млн. Премьер-министр Великобритании Борис Джонсон собирается отметить в Англии «День свободы», отменив большинство ограничений, связанных с пандемией. Наконец, открываются летние Олимпийские игры в Токио, хотя в городе введен режим чрезвычайного положения.

% жителей, которым поставили хотя бы одну прививку от коронавируса

Зарубежные рынки – предстоящая неделя

Европейский центральный банк, Банк Индонезии, Резервный банк ЮАР и Банк России объявят решения по ставкам.

Сезон отчетности в полном разгаре: отчитываются следующие компании: Abbott Laboratories, American Airlines, American Express, Anthem, Asian Paints, ASML Holding, AT&T, Biogen, Blackstone Group, Canadian National Railway, Capital One, Centrica, Chipotle, Coca-Cola, Daimler, D.R. Horton, Equifax, Evolution, Fifth Third, Honeywell, Iberdrola, Intel, Interactive Brokers Group, IBM, J&J, Julius Baer, Kimberly-Clark, Marsh & McLennan, Mulberry Group, Nasdaq, Netflix, Newmont, NextEra Energy, Nordea Bank, Novartis, Philip Morris, Prologis, Roche, SAP, Sartorius, Schindler Holding, Schlumberger, Sika, Snap, Synchrony Financial, Texas Instruments, Travelers, Twitter, UBS, Unilever, Union Pacific, VeriSign, Verizon и Volvo.

Вторник, 20 июля

UBS: отчетность за 2К

Netflix: отчетность за 2К20

Еврозона, Италия: счет текущих операций

Австралия: протоколы заседания ЦБ

Китай: базовая кредитная ставка

Гонконг: уровень безработицы

Япония: ИПЦ

США: объем строительства новых домов, число разрешений на строительство

ЮАР: опережающий индикатор

Германия, Эстония, Чехия, Польша, Грузия: индекс цен производителей (PPI)

Среда, 21 июля

США: данные по запасам нефти от Минэнерго (EIA)

Основатель SpaceX Илон Маск и соучредитель/генеральный директор Square Джек Дорси обсудят биткоин на мероприятии под названием The B Word

Аргентина: экономическая активность

Австралия, Польша: объём розничных продаж

Италия: промышленные продажи

Япония: торговля

Великобритания: чистые заимствования государственного сектора

Четверг, 22 июля

ЕЦБ: Ставка, пресс-конференция председателя Кристин Лагард

Индонезия: ставка, пресс-конференция председателя Перри Варджийо

ЮАР: ставка ЦБ

Twitter: отчетность за 2К

ЕЦБ, Индонезия, ЮАР, Украина: ставка

Еврозона, Нидерланды, Дания: индекс потребительской уверенности

Франция: индекс деловой активности

Нидерланды: безработица, потребительские расходы

Израиль, Россия, Украина: промышленное производство

Тайвань: уровень безработицы

США: число первичных заявок на получение пособий по безработице; индекс опережающих экономических индикаторов и продажи на вторичном рынке жилья США

Пятница, 23 июля

Россия: ставка, пресс-конференция председателя ЦБ Эльвиры Набиуллиной

Япония: Открытие летних Олимпийских игр в Токио

Франция, Германия, Еврозона, Великобритания, США: индекс деловой активности PMI от Markit

Россия: ставка

Великобритания: индекс потребительской уверенности GfK, розничные продажи

Российский рынок за неделю

За прошлую неделю рубль ослаб к доллару и к евро до 74,07 руб. и 87,49 руб. соответственно. Индекс Мосбиржи снизился на 2,21%, РТС – на 1,95%.

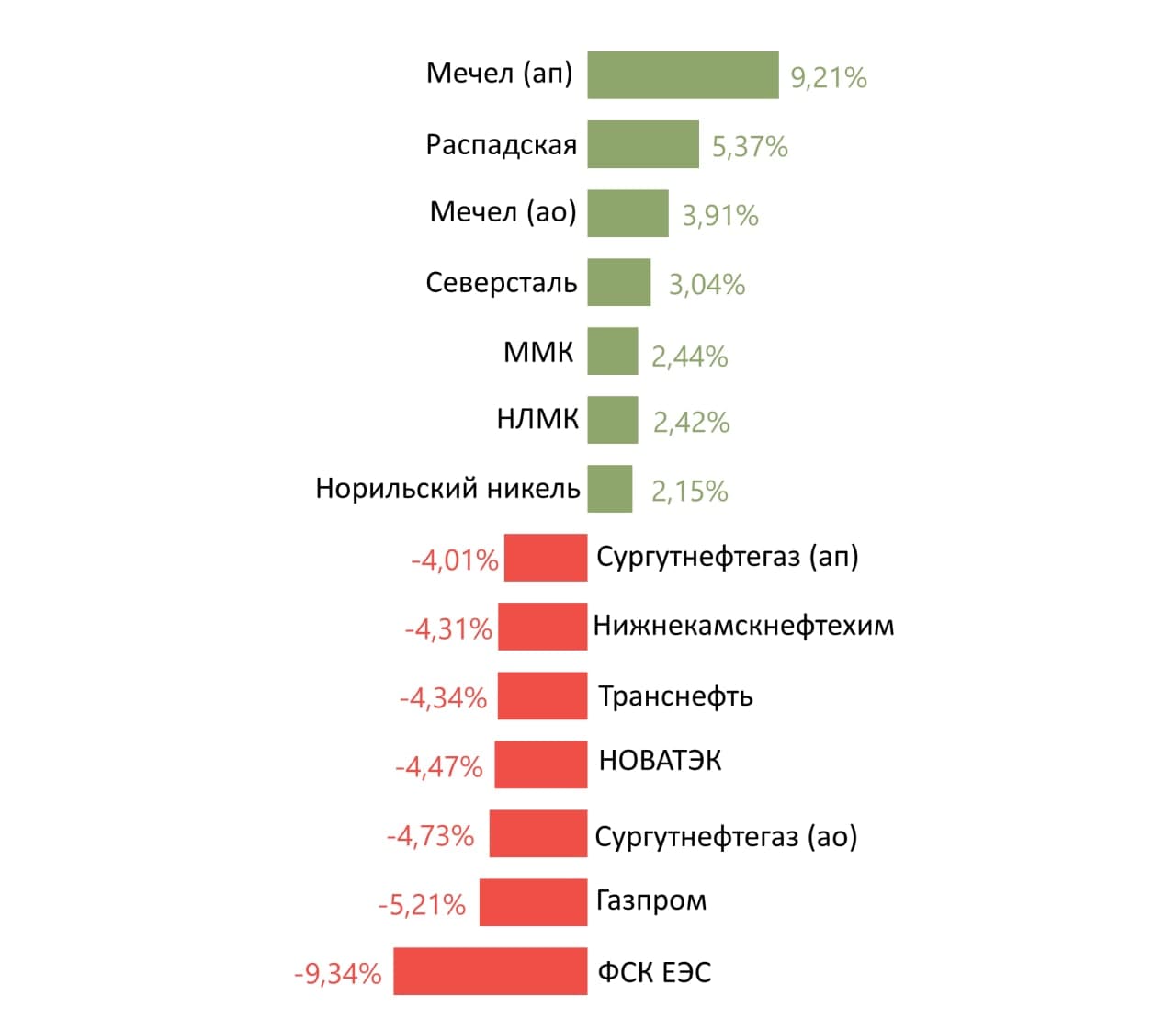

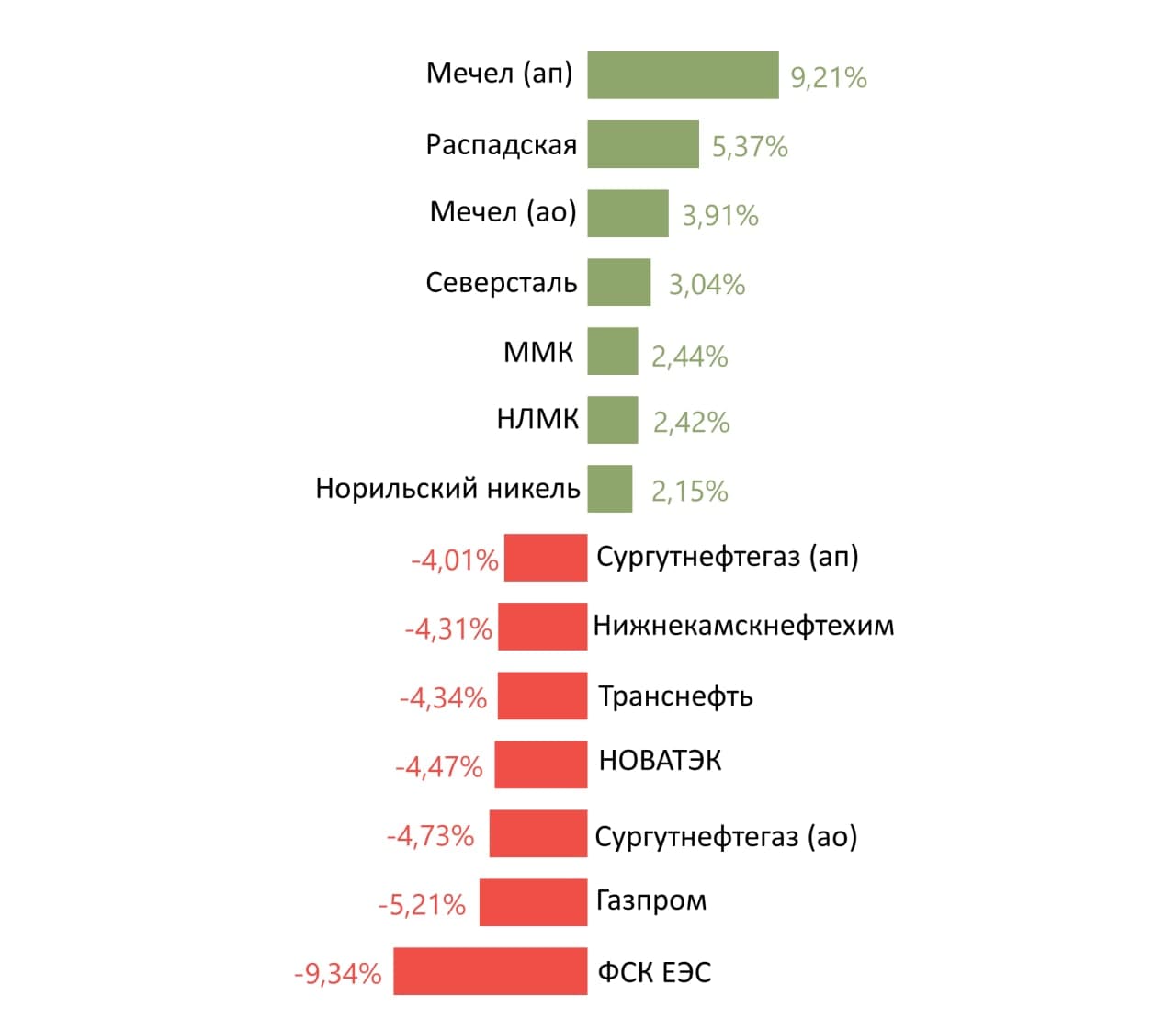

Лидеры роста и падения

Лидерами роста стали Мечел (ап:+9,21%; ао: +3,91%) Распадская (+5,37%), Северсталь (+3,04%), ММК (+2,44%), НЛМУ (+2,42%), Норникель (+2,15%).

В число аутсайдеров вошли ФСК ЕЭС (-9,34%), Газпром (-5,21%), Сургутнефтегаз (ао: -4,73%; ап: -4,01%), НОВАТЭК (-4,47%), Транснефть (-4,34%), Нижнекамскнефтехим (-4,31%).

Долговой рынок

На рынке рублевых облигаций на прошлой неделе наблюдалась преимущественно боковая динамика на фоне сниженной торговой активности. Дневной оборот на ММВБ в среднем не превышал 20 млрд руб., при этом основные потоки отмечались в ОФЗ на ближнем участке кривой. Доходность коротких гособлигаций вновь росла вслед за усилившимися ожиданиями более резкого подъема ключевой ставки на ближайшем заседании ЦБ России. При этом ОФЗ более длинной дюрации колебались в рамках узкого диапазона на фоне снижения доходности 10-летних американских казначейских облигаций (YTM 1,25%), что привело к дальнейшему уплощению суверенной кривой. Спред на участке 2-10 лет сейчас составляет всего 45 б.п., что является минимумом за последние два года.

На еженедельных первичных аукционах в прошлую среду было выставлено два лота – «классические» ОФЗ с погашением через 8 и 15 лет. Серии 26237 и 26240 были предложены в объеме 10 млрд руб. каждая. Как и в прошлые разы, больший интерес вызвал более короткий выпуск, спрос на который составил немногим менее 20 млрд руб. В результате ведомство разместило весь запланированный объем со средневзвешенной доходностью YTM 7,27%, что предполагает премию к вторичному рынку на уровне 4 б.п. На весь объем предложенного второго лота заявки не набрались. Как следствие были проданы бумаги на сумму всего 4,2 млрд руб. Доходность сложилась в размере YTM 7,41%, что существенно выше уровня закрытия днем ранее.

В пятницу, 23 июля, пройдет опорное заседание ЦБ России по денежно-кредитной политике, в рамках которого будет также опубликован обновленный среднесрочный макропрогноз. Консенсус-прогноз большинства участников рынка в последнее время сместился в сторону более масштабного и быстрого ужесточения монетарных условий. По нашему мнению, расширение шага до 100 б. п. также уже не выглядит чем-то маловероятным и необоснованным. С учетом выходящих макроданных необходимость активных действий, в частности, донастройки монетарных параметров со стороны Банка России становится все очевиднее. Регулятор также это осознает, подкрепляя соответствующей риторикой. Председатель ЦБ Набиуллина в своих последних выступлениях обозначила диапазон повышения ключевой ставки 23.07 от 25 до 100 базисных пунктов. Ранее наш базовый прогноз до конца года предполагал рост стоимости кредитования до 6,25%. Мы вынуждены признать, что данная оценка сейчас выглядит излишне оптимистичной, принимая во внимание стремление к постепенному переходу к умеренно жесткой ДКП. Мы не исключаем, что до конца года ключевая ставка может оказаться в диапазоне 6,75-7%. При таком развитии событий ожидать от ЦБ сохранения шага в 50 б. п. становится все сложнее. Иными словами, более решительное повышение бенчмарка сразу на 100 б. п. (до 6,5%), сопровождаемое «ястребиной» риторикой, в ходе ближайшего опорного заседания через неделю выглядит вполне вероятным. Впрочем, рынок уже учитывает данный сценарий. После очередного недавнего витка распродаж коротких ОФЗ доходность на горизонте от года до трех лет оказалась не ниже 6,6% годовых. В зависимости от тона выступления и цифр в пересмотренном среднесрочном прогнозе, повышение коротких ставок и дальнейшее уплощение суверенной кривой могут продолжиться.

На внешних рынках наблюдался рост котировок суверенных бондов развивающихся стран. Положительный импульс возник вслед за заметным снижением доходности американских казначейских облигаций. Российский сегмент выглядел несколько хуже конкурентов. Кривая сдвинулась вниз на 3-5 б.п. Доходность наиболее длинного долларового бенчмарка Russia 47 за неделю опустилась на 3 б.п. (YTM 3,64%). Стоимость страховки от российского риска осталась на прежнем уровне- пятилетний CDS контракт оценивается в 86 п.п.

Новости

Государство намерено оказать поддержку Segezha Group в строительстве комплекса по глубокой переработке леса в Красноярском крае.

Рассматривается поддержка по направлениям механизмов СПИК 2.0, соглашений о защите и поощрении капиталовложений, корпоративных программ повышения конкурентоспособности, а также освобождению от уплаты НДС при ввозе в Россию уникального импортного оборудования. Вдобавок Рослесхозу и главе региона поручено провести анализ достаточности объемов сырья и при необходимости перевести резервные леса в эксплуатационные.

Новость нейтрально позитивна для бумаг компании.

НЛМК представил ожидаемо сильные операционные результаты за 2К21

Производство стали выросло на 5% к/к (+19% г/г), до 4,6 млн т, за счет выхода оборудования на проектную мощность после реконструкции.

Продажи увеличились на 11% к/к (-1% г/г), до 4,3 млн т, на фоне роста продаж на российском рынке, а также роста поставок слябов и чугуна на экспорт.

Продажи на внутренних рынках выросли на 1% к/к (+19% г/г), до 2,8 млн т, на экспортных рынках – выросли на 20% к/к (-30% г/г), до 1,4 млн т.

Несмотря на рост операционных показателей, мы продолжаем осторожно смотреть на бумаги компании ввиду неопределенности с введением временных экспортных пошлин на стальную продукцию в 2022 г. и планов по повышению НДПИ.

Сейчас, однако, рост цен на сталь перевешивает фактор неопределенности внутреннего налогового маневра в металлургии.

De Beers повысила цены на алмазное сырье в пятый раз за восемь месяцев, пользуясь ростом рынка на фоне высокого спроса и ограниченного предложения, сообщило агентство Rapaport.

Цены на алмазы в начале июля возросли на 4-5%. Алмазы более 1 карата подорожали на 5% и выше, в то время как более мелкие камни - примерно на 3%. Решение De Beers базируется на общем низком уровне запасов в системе и росте цены на бриллианты.

Данная новость позитивна для Алросы, которая вместе с De Beers является маркетмейкером на алмазном рынке. Мы сохраняем позитивный взгляд на бумаги Алросы, так как высокая активность на рынке алмазов отражает растущие розничные продажи в США и Китае и дефицит алмазного сырья. Топ-менеджмент компании уже в июле ожидает наступления долгого периода структурного дефицита, в течение которого предложение не будет соответствовать спросу из-за ограниченности запасов у добывающих компаний и предприятий гранильного сегмента.

ММК представил сильные операционные результаты за 2К21:

Производство стали увеличилось на 3% к/к, до 3401 тыс. т, для сравнения, НЛМК за аналогичный период нарастил производство на 5% к/к за счет выхода оборудования на проектную мощность после реконструкции.

Продажи металлопродукции в 2К21 у ММК выросли на 14% к/к, до 3 320 тыс. т против роста на 11% к/к у НЛМК.

Объем выплавки чугуна во 2К21 вырос на 2,6% к/к, до 2 640 тыс. т

Продажи премиальной продукции выросли на 21% к/к, до 1 392 тыс. т

Средние цены реализации во 2К21 выросли на 32,4% к/к, до $944/т, отражая повышательную динамику глобальных индексов на металлопродукцию на фоне сохраняющегося ограниченного предложения на мировых рынках.

ММК, ориентированный на локальный рынок, продемонстрировал лучшую динамику, чем НЛМК.

Протекционизм играет большую роль в торговле металлопродукцией. Введение экспортных пошлин Россией будет косвенно подтверждать наличие «суперренты» у российских производителей, что увеличит вероятность повышения экспортных пошлин со стороны и США, и Евросоюза, ухудшит экономику НЛМК и Северстали относительно ММК. Напротив, запуск турецкого дивизиона (2 млн т стали) поможет ММК нивелировать влияние таможенных пошлин как с российской, так и с европейской сторон.

При высоких мировых ценах на сталь мы предпочитаем осторожно смотреть на сектор ввиду значительной вероятности повышенной налоговой нагрузки и в 2022 г. (риски повышения НДПИ, сохранения экспортных пошлин). Окончательное решение по новым мерам планируется принять после сентябрьских выборов в Госдуму. При этом, отметим, что в повышение НДПИ бы в наименьшей степени сказалось бы на результатах ММК, так как компания закупает большую часть сырья необходимого для производства, в отличие от Северстали и НЛМК.

Алроса возобновила добычу на карьере «Зарница» после приостановления в 2020 г. в связи со сложной рыночной ситуации, вызванной пандемией коронавируса. До конца 2021 г. планируется добыть около 700 тыс. руды из балансовых запасов с переработкой в 2022 г.

Возобновление работ на «Зарнице» не отразится на производственном плане Алросы, так как обогащение этого сырья начнётся только в 2022 г. Предполагаемый объем производства в 2022 г. – около 600 тыс. карат. Производительность добычи с 2022 г. составит около 2,5 млн т руды в год.

На фоне стабилизации спроса на алмазное сырье Алроса решила возобновить горные работы на месторождении с 1 июля.

Кимберлитовая трубка «Зарница» - первое коренное месторождение алмазов, открытое в СССР в 1954 г. В 2016 г. на «Зарнице» был найден ценнейший алмаз массой 207,29 карата, из которого впоследствии был создан крупнейший в истории российской огранки 100,94-каратный бриллиант The Spectacle, проданный на Christie’s в этом году за $12 млн (3% общего объема продаж за июнь).

В июне Алроса возобновила добычу на месторождении «Заря» Айхальского ГОКа. До конца 2021 г. там планируется добыть более 1,2 млн т руды. Также компания планирует провести дополнительные опытно-промышленные работы по добыче на глубоких горизонтах для уточнения алмазоносности руды и стоимостных характеристик алмазов.

Данные новости позитивны для бумаг Алросы, так как свидетельствуют о том, что менеджмент компании уверен в сохранении благоприятной рыночной конъюнктуры в долгосрочной перспективе.

Детский мир представил сильные операционные результаты за 2К21.

Общий объём продаж группы (GMV) составил 41,9 млрд руб. (+32,2% г/г; +5,8% к/к).

Общий объем онлайн-продаж в России составил 11,7 млрд руб. (+20,1% г/г); доля онлайн-продаж составила 29,3% против 28,6% в 1К21.

Компания открыла 49 новых магазинов: 19 магазинов сети Детский мир, 27 магазинов сети ПВЗ Детмир и три магазина сети Зоозавр.

Общее количество магазинов группы составило 929 (+9,3% г/г) в 378 городах и населенных пунктах России, Казахстана и Белоруссии.

Введение в ЕС трансграничного углеродного регулирования затронет в первую очередь Русал – в прошлом году на ЕС пришлось 45% продаж компании, НЛМК (доля продаж в ЕС около 20%) и Фосагро, а также Северсталь, ММК, Евраз.

Согласно опубликованной Еврокомиссией в среду, 14 июля, программе по борьбе с изменением климата, предварительный переходный период углеродного регулирования будет действовать с 1 января 2023 г. до конца 2025 г. С 2026 г. механизм уже будет окончательно утвержден и вступит в силу. До этого времени платежи не предусмотрены, но импортеры обязаны будут ежеквартально предоставлять соответствующую отчетность о выбросах.

Федеральная антимонопольная служба удовлетворила ходатайство Тандера (Магнита) о получении предварительного согласия на сделку по покупке группы Дикси, однако был введён ряд ограничений.

В ряде муниципальных районов доля объединенной компании превысила бы 25%, в ряде районов - 35% (закон о торговле ограничивает долю продовольственных ретейлеров на локальных рынках на уровне 25%), поэтому Магнит недополучит 142 магазина Диски. Помимо этого, в 22 муниципалитетах объединенная доля рынка Магнита и Дикси

должна быть снижена в течение года (до 1 июля 2022 г.) и не превышать 35%.

Магнит в рамках сделки также возьмет обязательство продавать социально значимые товары без наценки в течение года. Однако данное ограничение может оказаться номинальным и в случае возвращения риторики правительства по контролю цен может быть применимо и к другим игрокам.

MMK Решение о новом SPO для возвращения в индекс MSCI Russia будет приниматься с учетом рыночной ситуации. В апреле основной владелец компании Виктор Рашников продал 3% акций комбината в формате ускоренного формирования книги заявок, free-float в результате вырос с 15,7% до 18,7%.

По решению суда ЕС Газпром может претендовать только на 50% объема Opal для транзита из Германию в Чехию (25,7 млрд кубометров). Ограничение введено по требованию Польши, которая из-за Северного потока потеряла часть транзита (55-59 млрд кубометров газа) из России в Германию.

Газпрому удавалось сохранять полную загрузку Северного потока благодаря временному перенаправлению объемов в сухопутный отвод от строящегося Северного потока - 2 Eugal из Германии в Чехию). Но запуск Северного потока-2 приведёт к дефициту мощностей Opal и Северный поток будет недозагружен. Таким образом, Газпром подталкивают к увеличению транзита газа через Польшу и Украину.

Краткосрочно новость спекулятивно может привести к росту цен на газ, что несколько компенсирует негативный фон для акций Газпрома.

Интересно, что газ в Opal физически на данный момент может быть только российским, что даёт основание для переговорной позиции, несмотря на окончательность (согласно новостным агентствам) решения суда. Среднесрочно выпадающие мощности могут привести к потере доли рынка Газпромом или необходимости увеличения капзатрат.

Северсталь представила нейтрально позитивные финансовые результаты по МСФО за 2К21 – финансовые показатели оказались слабее консенсус-прогноза Интерфакса, за исключением FCF, который превысил консенсус-прогноз на 6,6%, что позволило компании направить рекордную сумму на дивиденды по итогам квартала. Это может поддержать бумаги Северстали в краткосрочном периоде, квартальная дивдоходность на уровне 5% - лучше ожиданий рынка.

Выручка выросла на 32,8% к/к (+85,3% г/г), до $2946 млн (-2,3% vs консенсус-прогноз);

EBITDA увеличилась на 41,7 % к/к (+228,7% г/г), до $1647 млн (-0,5% vs консенсус-прогноз);

Чистая прибыль увеличилась на 58% к/к (+191,3% г/г) до $1139 млн (-5,4% vs консенсус-прогноз);

FCF составил $938 млн против $497 млн в 1К21 и $190 млн в 2К20 (+6,6% vs консенсус-прогноз).

СД компании рекомендовал выплатить 84,45 руб. на акцию в качестве дивидендов за 2К21, что соответствует квартальной дивдоходности на уровне 5%. Для сравнения, за 1К21 на одну акцию Северсталь выплатила 46,77 руб., за 4К20 – 36,27 руб./акция.

Датой закрытия реестра на получение квартальных выплат рекомендовано установить 2 сентября.

Производство стали компании снизилось на 6% к/к (+1% г/г), до 2,776 млн т. Продажи стальной продукции группы увеличились на 2% к/к (+4% г/г) и составили 2,678 млн т.

Газпром Добыча природного газа Газпромом за 1П21 выросла на 17,8% г/г, до 278,8 млрд куб. м. Поставки из газотранспортной системы на внутренний рынок увеличились на 15,5% г/г (+19,2 млрд куб. м).

Наиболее быстрыми темпами рос экспорт в страны дальнего зарубежья: + 24,3% г/г, до 107,5 млрд куб. м газа, сообщил Интерфакс. Росли поставки в Турцию (+205,2% г/г), Германию (+43,3% г/г), Италию (+15% г/г), Румынию (+294,8% г/г), Польшу (+16,5% г/г), Сербию (на 123,5%), Францию (+10,3% г/г).

В подземных хранилищах Европы запасы газа восстанавливаются медленно. На середину июля разница в уровне активного газа в ПХГ относительно 2020 г. составила 31,4 млрд куб. м.

Алроса представила операционные результаты за 2К21 и 1П21.

Добыча алмазов в 2К21 снизилась на 8% к/к, до 7 млн кт (+22% г/г), за 1П21 показатель вырос на 6% г/г, до 14,5 млн кт за счет низкой базы 2020 г.

Продажи алмазов по итогам 2К21 снизились на 26% к/к, до 11,4 млн кт (в т. ч. 4,5 млн кт из запасов), в связи с высокой базой 1К21 (продажи – 15,5 млн кт, в т.ч. 8 млн кт из запасов). За 1П21 продажи алмазов выросли в 2,7 раза г/г, до 27 млн кт, в т. ч. 12,5 млн кт из запасов.

Запасы алмазов на конец 2К21 снизились до 8,4 млн кт против 12,8 млн кт за 1К21 и 26,3 млн кт за 2К20. Динамика показателей подтверждает ситуацию на рынке, которую описал топ-менеджмент Алросы – хороший спрос на ювелирную продукцию в условиях приближения запасов добывающих компаний к минимальным значениям на фоне структурного снижения добычи алмазов.

Средняя цена реализации ювелирных алмазов в 2К21 выросла на 28% к/к, до $145/кт, за счет роста индекса цен и нормализации структуры продаж на алмазно-бриллиантовом рынке.

Выручка от продаж алмазно-бриллиантовой продукции за 2К21 выросла на 1% к/к и в 13,5 раз г/г, до $1,176 млрд. За 1П21 показатель увеличился в 2,4 раза г/г, до $2,335 млрд.

Результаты, представленные компанией, свидетельствуют о входе алмазно-бриллиантового рынка в период затяжного структурного дефицита, причины наступления которого уже комментировал заместитель генерального директора компании Евгений Агуреев.

Металлургия Rio Tinto сообщила, что поставки железной руды из Австралии в 2К21 сократились на 12% г/г. Годовой объем экспорта будет соответствовать нижней границе ранее обозначенного прогнозного диапазона. Прогноз предусматривал диапазон от 325–340 млн т. Во втором квартале компания поставила 76,3 млн т австралийской железной руды, за первое полугодие - 154,1 млн т. Новость может поддержать рост цен на железорудное сырье и сталь.

На неделе с 12 по 16 июля отсутствовал спрос на рисковые активы всех видов, будь то акции стоимости или роста, но акции стоимости, безусловно, попали в число аутсайдеров в рамках коррекции на прошлой неделе. Причины те же - растущие опасения по поводу инфляции, достижение экономикой пиковых темпов роста и новый скачок заболеваемости коронавирусом из-за дельта-штамма, но в основном среди невакцинированных. Главными аутсайдерами по итогам недели стали американские нефтегазодобывающие компании (-14%), некоторые из них торгуются вблизи апрельских уровней, а котировки таких компаний, как Carnival, вернулись к уровню конца февраля, несмотря на ослабление ограничений и правил Центрами по контролю и профилактике заболеваний США и внушительный рост числа вакцинаций в последние месяцы.

Нефть Brent стала аутсайдером на сырьевом рынке, подешевев на 4%, коксующийся уголь – на 13%, железная руда – на 7%. Что касается акций, то больше всего пострадали компании малой капитализации, в частности Russel 2000 потерял 7%. В страновом разрезе российский рынок акций оказался в числе худших, потеряв 3,5% из-за падения нефти, несмотря на то, что ОПЕК+ достигла соглашения о добыче, а крупные международные банки ждут, что сырье подорожает до $80/барр. этим летом на фоне значительного восстановления спроса. Япония потеряла более 3%, а европейские эталонные индексы - более 2%.

S&P 500 снизился на 1%, мировые фондовые бенчмарки – на 1,5%. В лидеры роста вышла Бразилия (+4%) после распродажи предыдущей недели и Китай благодаря частичному восстановлению IT-сектора. Также в плюсе пшеница (+11%) и никель (+2%).

Причина распродажи и новые возможности

На прошлой неделе продолжилась пауза в ротационной торговле и распродажа циклических акций, начавшаяся 16 июня после последнего заседания ФРС, на котором было объявлено о возможном повышении ставки в 2023 г., но с тех пор регулятор сохранял «мягкий» тон. За это время ситуация ухудшилась, так как инфляция ускорилась в июне, а заболеваемость коронавирусом растет даже в странах с высоким уровнем вакцинации но вирус в основном поражает непривитое население. По итогам недели акции стоимости потеряли 5% после снижения на 15% с 16 июня. За это время акции Carnival упали на 30%, американская нефтегазовая промышленность и транспорт – на 15%.

Технически акции стоимости дешевеют с 16 июня, т.е. уже пятую неделю, масштабная распродажа бумаг началась 1 июля. Именно тогда ротация прервалась и с тех пор не возобновлялась. Акции стоимости лишились технического превосходства 19 мая, когда разрыв между Nasdaq и Dow Jones сократился с 45% до 25% по сравнению с 11% в среднем за пять лет, предшествующих пандемии, однако это было вызвано распродажей на рынке Nasdaq/акций роста, в то время как динамика акций стоимости не менялась. Локальные пиковые уровни акций стоимости пришлись на 16 июня, после восстановления бумаг с конца мая.

Мы считаем, что ротация возобновится, это не изменение тренда, а фиксация прибыли по банальной причине – хедж-фонды распродают акции компаний и секторов, которые больше всего выросли с начала года, в частности нефтегазовых предприятий, перед выходом отчетности, чтобы у них был хороший повод для формирования новых позиций. Это по сути запоздалая коррекция, которая должна была начаться еще в мае. Инвесторам следует покупать на низах наиболее перепроданные акции возрождающихся компаний, которые выиграют от ослабления ограничительных мер, продолжения экономического восстановления и высоких финансовых показателей за второй квартал, в частности Occidental, Exxon, Boeing, Carnival, BP, PetroChina и многих других.

Разрыв между акциями роста и акциями стоимости, %

История повторяется

С точки зрения анализа тенденций – это повторение мартовского сценария, когда после уверенного начала года с февраля по март ротационная торговля снова спала, что повысило спрос на переоцененные IT бумаги и другие акции роста. Однако коррекция, продолжавшаяся с 11 марта по 20 апреля 21 года, снова охватила весь рынок 16 июня, а затем сошла на нет и частично вернулась 26 июня. Коррекция в марте-апреле была обусловлена замедлением роста экономических показателей в феврале и марте перед продолжением роста в апреле и мае, опасениями по поводу растущей инфляции, хотя ФРС пообещала сохранить ставки без изменений, и повышенной заболеваемостью коронавирусом по всему миру. На этот раз экономический рост в июне снова замедлился, хотя потребительский сектор прибавляет, как следует из июньских данных по розничной торговле в США, инфляция достигла максимумов 1990-х годов и ускоряется самыми быстрыми темпами с 2008 года, ФРС не хочет повышать ставки и сворачивать программу скупки облигаций, а Джанет Йеллен заявляет, что инфляция может нарастать по спирали всего несколько месяцев и потом замедлится.

В то время глобальный уровень вакцинации составлял всего 5% против 45% в настоящее время, или 3,6 млрд человек, и где по крайней мере 25% полностью вакцинированы, все последние цифры по заболеваемости обусловлены дельта-штаммом, которым заражаются преимущественно непривитые или те, кому поставили лишь одну прививку. По данным американских больниц, подавляющее большинство пациентов, госпитализированных в связи с коронавирусом в некоторых районах страны, не прошло вакцинацию, и некоторые из медучреждений вновь переходят на экстренный режим работы, который уже действовал в разгар пандемии.

ОПЕК+ и крупные производители нефти, неформальным лидером которых выступает Россия, договорились об увеличении добычи на 400 тыс. б/с в месяц до сентября 2022 г., аналогичное соглашение было достигнуто в марте. Кроме того, группа также решила повысить базовые прогнозы добычи – оценки максимального объема добычи каждой страной. Решения вступят в силу в мае 2022 г. Технические изменения также приведут к увеличению реального объема добычи стран, поскольку показатель связан с базовыми прогнозами. ОПЕК заявила, что базовая добыча ОАЭ увеличится примерно на 332 тыс. б/с. Саудовская Аравия и Россия повысят свои базовые уровни добычи на 500 тыс. б/с. В целом, по оценкам группы, расчетная добывающая мощность будет увеличена на 1,63 млн б/с.

Прибыль за второй квартал, которую рынок игнорирует

По состоянию конец прошлой недели 8% компаний S&P 500 уже представили свои результаты за 2К21, по данным Factset. Число компаний, прибыль на акцию которых превзошла ожидания рынка, составило 85%, что выше пятилетнего среднего (75%). Прибыль компаний на 22,9% превосходит прогнозы, что также выше пятилетнего среднего показателя (7,8%). Темпы роста комбинированной прибыли S&P 500 (включает фактические результаты компаний, которые отчитались, и оценочные результаты компаний, которые еще не отчитались) составили около 69% г/г.

Уровень вакцинации

Текущий уровень вакцинации в мире превысил 3,6 млрд человек, или 46% населения исходя из одной прививки на человека, или 25% населения при полной вакцинации. Темпы глобальной вакцинации снижаются, так как молодежь менее охотно делает прививки.

Число заболевших коронавирусом в мире достигло 188 млн, а число смертей превысило 4 млн. Премьер-министр Великобритании Борис Джонсон собирается отметить в Англии «День свободы», отменив большинство ограничений, связанных с пандемией. Наконец, открываются летние Олимпийские игры в Токио, хотя в городе введен режим чрезвычайного положения.

% жителей, которым поставили хотя бы одну прививку от коронавируса

Зарубежные рынки – предстоящая неделя

Европейский центральный банк, Банк Индонезии, Резервный банк ЮАР и Банк России объявят решения по ставкам.

Сезон отчетности в полном разгаре: отчитываются следующие компании: Abbott Laboratories, American Airlines, American Express, Anthem, Asian Paints, ASML Holding, AT&T, Biogen, Blackstone Group, Canadian National Railway, Capital One, Centrica, Chipotle, Coca-Cola, Daimler, D.R. Horton, Equifax, Evolution, Fifth Third, Honeywell, Iberdrola, Intel, Interactive Brokers Group, IBM, J&J, Julius Baer, Kimberly-Clark, Marsh & McLennan, Mulberry Group, Nasdaq, Netflix, Newmont, NextEra Energy, Nordea Bank, Novartis, Philip Morris, Prologis, Roche, SAP, Sartorius, Schindler Holding, Schlumberger, Sika, Snap, Synchrony Financial, Texas Instruments, Travelers, Twitter, UBS, Unilever, Union Pacific, VeriSign, Verizon и Volvo.

Вторник, 20 июля

UBS: отчетность за 2К

Netflix: отчетность за 2К20

Еврозона, Италия: счет текущих операций

Австралия: протоколы заседания ЦБ

Китай: базовая кредитная ставка

Гонконг: уровень безработицы

Япония: ИПЦ

США: объем строительства новых домов, число разрешений на строительство

ЮАР: опережающий индикатор

Германия, Эстония, Чехия, Польша, Грузия: индекс цен производителей (PPI)

Среда, 21 июля

США: данные по запасам нефти от Минэнерго (EIA)

Основатель SpaceX Илон Маск и соучредитель/генеральный директор Square Джек Дорси обсудят биткоин на мероприятии под названием The B Word

Аргентина: экономическая активность

Австралия, Польша: объём розничных продаж

Италия: промышленные продажи

Япония: торговля

Великобритания: чистые заимствования государственного сектора

Четверг, 22 июля

ЕЦБ: Ставка, пресс-конференция председателя Кристин Лагард

Индонезия: ставка, пресс-конференция председателя Перри Варджийо

ЮАР: ставка ЦБ

Twitter: отчетность за 2К

ЕЦБ, Индонезия, ЮАР, Украина: ставка

Еврозона, Нидерланды, Дания: индекс потребительской уверенности

Франция: индекс деловой активности

Нидерланды: безработица, потребительские расходы

Израиль, Россия, Украина: промышленное производство

Тайвань: уровень безработицы

США: число первичных заявок на получение пособий по безработице; индекс опережающих экономических индикаторов и продажи на вторичном рынке жилья США

Пятница, 23 июля

Россия: ставка, пресс-конференция председателя ЦБ Эльвиры Набиуллиной

Япония: Открытие летних Олимпийских игр в Токио

Франция, Германия, Еврозона, Великобритания, США: индекс деловой активности PMI от Markit

Россия: ставка

Великобритания: индекс потребительской уверенности GfK, розничные продажи

Российский рынок за неделю

За прошлую неделю рубль ослаб к доллару и к евро до 74,07 руб. и 87,49 руб. соответственно. Индекс Мосбиржи снизился на 2,21%, РТС – на 1,95%.

Лидеры роста и падения

Лидерами роста стали Мечел (ап:+9,21%; ао: +3,91%) Распадская (+5,37%), Северсталь (+3,04%), ММК (+2,44%), НЛМУ (+2,42%), Норникель (+2,15%).

В число аутсайдеров вошли ФСК ЕЭС (-9,34%), Газпром (-5,21%), Сургутнефтегаз (ао: -4,73%; ап: -4,01%), НОВАТЭК (-4,47%), Транснефть (-4,34%), Нижнекамскнефтехим (-4,31%).

Долговой рынок

На рынке рублевых облигаций на прошлой неделе наблюдалась преимущественно боковая динамика на фоне сниженной торговой активности. Дневной оборот на ММВБ в среднем не превышал 20 млрд руб., при этом основные потоки отмечались в ОФЗ на ближнем участке кривой. Доходность коротких гособлигаций вновь росла вслед за усилившимися ожиданиями более резкого подъема ключевой ставки на ближайшем заседании ЦБ России. При этом ОФЗ более длинной дюрации колебались в рамках узкого диапазона на фоне снижения доходности 10-летних американских казначейских облигаций (YTM 1,25%), что привело к дальнейшему уплощению суверенной кривой. Спред на участке 2-10 лет сейчас составляет всего 45 б.п., что является минимумом за последние два года.

На еженедельных первичных аукционах в прошлую среду было выставлено два лота – «классические» ОФЗ с погашением через 8 и 15 лет. Серии 26237 и 26240 были предложены в объеме 10 млрд руб. каждая. Как и в прошлые разы, больший интерес вызвал более короткий выпуск, спрос на который составил немногим менее 20 млрд руб. В результате ведомство разместило весь запланированный объем со средневзвешенной доходностью YTM 7,27%, что предполагает премию к вторичному рынку на уровне 4 б.п. На весь объем предложенного второго лота заявки не набрались. Как следствие были проданы бумаги на сумму всего 4,2 млрд руб. Доходность сложилась в размере YTM 7,41%, что существенно выше уровня закрытия днем ранее.

В пятницу, 23 июля, пройдет опорное заседание ЦБ России по денежно-кредитной политике, в рамках которого будет также опубликован обновленный среднесрочный макропрогноз. Консенсус-прогноз большинства участников рынка в последнее время сместился в сторону более масштабного и быстрого ужесточения монетарных условий. По нашему мнению, расширение шага до 100 б. п. также уже не выглядит чем-то маловероятным и необоснованным. С учетом выходящих макроданных необходимость активных действий, в частности, донастройки монетарных параметров со стороны Банка России становится все очевиднее. Регулятор также это осознает, подкрепляя соответствующей риторикой. Председатель ЦБ Набиуллина в своих последних выступлениях обозначила диапазон повышения ключевой ставки 23.07 от 25 до 100 базисных пунктов. Ранее наш базовый прогноз до конца года предполагал рост стоимости кредитования до 6,25%. Мы вынуждены признать, что данная оценка сейчас выглядит излишне оптимистичной, принимая во внимание стремление к постепенному переходу к умеренно жесткой ДКП. Мы не исключаем, что до конца года ключевая ставка может оказаться в диапазоне 6,75-7%. При таком развитии событий ожидать от ЦБ сохранения шага в 50 б. п. становится все сложнее. Иными словами, более решительное повышение бенчмарка сразу на 100 б. п. (до 6,5%), сопровождаемое «ястребиной» риторикой, в ходе ближайшего опорного заседания через неделю выглядит вполне вероятным. Впрочем, рынок уже учитывает данный сценарий. После очередного недавнего витка распродаж коротких ОФЗ доходность на горизонте от года до трех лет оказалась не ниже 6,6% годовых. В зависимости от тона выступления и цифр в пересмотренном среднесрочном прогнозе, повышение коротких ставок и дальнейшее уплощение суверенной кривой могут продолжиться.

На внешних рынках наблюдался рост котировок суверенных бондов развивающихся стран. Положительный импульс возник вслед за заметным снижением доходности американских казначейских облигаций. Российский сегмент выглядел несколько хуже конкурентов. Кривая сдвинулась вниз на 3-5 б.п. Доходность наиболее длинного долларового бенчмарка Russia 47 за неделю опустилась на 3 б.п. (YTM 3,64%). Стоимость страховки от российского риска осталась на прежнем уровне- пятилетний CDS контракт оценивается в 86 п.п.

Новости

Государство намерено оказать поддержку Segezha Group в строительстве комплекса по глубокой переработке леса в Красноярском крае.

Рассматривается поддержка по направлениям механизмов СПИК 2.0, соглашений о защите и поощрении капиталовложений, корпоративных программ повышения конкурентоспособности, а также освобождению от уплаты НДС при ввозе в Россию уникального импортного оборудования. Вдобавок Рослесхозу и главе региона поручено провести анализ достаточности объемов сырья и при необходимости перевести резервные леса в эксплуатационные.

Новость нейтрально позитивна для бумаг компании.

НЛМК представил ожидаемо сильные операционные результаты за 2К21

Производство стали выросло на 5% к/к (+19% г/г), до 4,6 млн т, за счет выхода оборудования на проектную мощность после реконструкции.

Продажи увеличились на 11% к/к (-1% г/г), до 4,3 млн т, на фоне роста продаж на российском рынке, а также роста поставок слябов и чугуна на экспорт.

Продажи на внутренних рынках выросли на 1% к/к (+19% г/г), до 2,8 млн т, на экспортных рынках – выросли на 20% к/к (-30% г/г), до 1,4 млн т.

Несмотря на рост операционных показателей, мы продолжаем осторожно смотреть на бумаги компании ввиду неопределенности с введением временных экспортных пошлин на стальную продукцию в 2022 г. и планов по повышению НДПИ.

Сейчас, однако, рост цен на сталь перевешивает фактор неопределенности внутреннего налогового маневра в металлургии.

De Beers повысила цены на алмазное сырье в пятый раз за восемь месяцев, пользуясь ростом рынка на фоне высокого спроса и ограниченного предложения, сообщило агентство Rapaport.

Цены на алмазы в начале июля возросли на 4-5%. Алмазы более 1 карата подорожали на 5% и выше, в то время как более мелкие камни - примерно на 3%. Решение De Beers базируется на общем низком уровне запасов в системе и росте цены на бриллианты.

Данная новость позитивна для Алросы, которая вместе с De Beers является маркетмейкером на алмазном рынке. Мы сохраняем позитивный взгляд на бумаги Алросы, так как высокая активность на рынке алмазов отражает растущие розничные продажи в США и Китае и дефицит алмазного сырья. Топ-менеджмент компании уже в июле ожидает наступления долгого периода структурного дефицита, в течение которого предложение не будет соответствовать спросу из-за ограниченности запасов у добывающих компаний и предприятий гранильного сегмента.

ММК представил сильные операционные результаты за 2К21:

Производство стали увеличилось на 3% к/к, до 3401 тыс. т, для сравнения, НЛМК за аналогичный период нарастил производство на 5% к/к за счет выхода оборудования на проектную мощность после реконструкции.

Продажи металлопродукции в 2К21 у ММК выросли на 14% к/к, до 3 320 тыс. т против роста на 11% к/к у НЛМК.

Объем выплавки чугуна во 2К21 вырос на 2,6% к/к, до 2 640 тыс. т

Продажи премиальной продукции выросли на 21% к/к, до 1 392 тыс. т

Средние цены реализации во 2К21 выросли на 32,4% к/к, до $944/т, отражая повышательную динамику глобальных индексов на металлопродукцию на фоне сохраняющегося ограниченного предложения на мировых рынках.

ММК, ориентированный на локальный рынок, продемонстрировал лучшую динамику, чем НЛМК.

Протекционизм играет большую роль в торговле металлопродукцией. Введение экспортных пошлин Россией будет косвенно подтверждать наличие «суперренты» у российских производителей, что увеличит вероятность повышения экспортных пошлин со стороны и США, и Евросоюза, ухудшит экономику НЛМК и Северстали относительно ММК. Напротив, запуск турецкого дивизиона (2 млн т стали) поможет ММК нивелировать влияние таможенных пошлин как с российской, так и с европейской сторон.

При высоких мировых ценах на сталь мы предпочитаем осторожно смотреть на сектор ввиду значительной вероятности повышенной налоговой нагрузки и в 2022 г. (риски повышения НДПИ, сохранения экспортных пошлин). Окончательное решение по новым мерам планируется принять после сентябрьских выборов в Госдуму. При этом, отметим, что в повышение НДПИ бы в наименьшей степени сказалось бы на результатах ММК, так как компания закупает большую часть сырья необходимого для производства, в отличие от Северстали и НЛМК.

Алроса возобновила добычу на карьере «Зарница» после приостановления в 2020 г. в связи со сложной рыночной ситуации, вызванной пандемией коронавируса. До конца 2021 г. планируется добыть около 700 тыс. руды из балансовых запасов с переработкой в 2022 г.

Возобновление работ на «Зарнице» не отразится на производственном плане Алросы, так как обогащение этого сырья начнётся только в 2022 г. Предполагаемый объем производства в 2022 г. – около 600 тыс. карат. Производительность добычи с 2022 г. составит около 2,5 млн т руды в год.

На фоне стабилизации спроса на алмазное сырье Алроса решила возобновить горные работы на месторождении с 1 июля.

Кимберлитовая трубка «Зарница» - первое коренное месторождение алмазов, открытое в СССР в 1954 г. В 2016 г. на «Зарнице» был найден ценнейший алмаз массой 207,29 карата, из которого впоследствии был создан крупнейший в истории российской огранки 100,94-каратный бриллиант The Spectacle, проданный на Christie’s в этом году за $12 млн (3% общего объема продаж за июнь).

В июне Алроса возобновила добычу на месторождении «Заря» Айхальского ГОКа. До конца 2021 г. там планируется добыть более 1,2 млн т руды. Также компания планирует провести дополнительные опытно-промышленные работы по добыче на глубоких горизонтах для уточнения алмазоносности руды и стоимостных характеристик алмазов.

Данные новости позитивны для бумаг Алросы, так как свидетельствуют о том, что менеджмент компании уверен в сохранении благоприятной рыночной конъюнктуры в долгосрочной перспективе.

Детский мир представил сильные операционные результаты за 2К21.

Общий объём продаж группы (GMV) составил 41,9 млрд руб. (+32,2% г/г; +5,8% к/к).

Общий объем онлайн-продаж в России составил 11,7 млрд руб. (+20,1% г/г); доля онлайн-продаж составила 29,3% против 28,6% в 1К21.

Компания открыла 49 новых магазинов: 19 магазинов сети Детский мир, 27 магазинов сети ПВЗ Детмир и три магазина сети Зоозавр.

Общее количество магазинов группы составило 929 (+9,3% г/г) в 378 городах и населенных пунктах России, Казахстана и Белоруссии.

Введение в ЕС трансграничного углеродного регулирования затронет в первую очередь Русал – в прошлом году на ЕС пришлось 45% продаж компании, НЛМК (доля продаж в ЕС около 20%) и Фосагро, а также Северсталь, ММК, Евраз.

Согласно опубликованной Еврокомиссией в среду, 14 июля, программе по борьбе с изменением климата, предварительный переходный период углеродного регулирования будет действовать с 1 января 2023 г. до конца 2025 г. С 2026 г. механизм уже будет окончательно утвержден и вступит в силу. До этого времени платежи не предусмотрены, но импортеры обязаны будут ежеквартально предоставлять соответствующую отчетность о выбросах.

Федеральная антимонопольная служба удовлетворила ходатайство Тандера (Магнита) о получении предварительного согласия на сделку по покупке группы Дикси, однако был введён ряд ограничений.

В ряде муниципальных районов доля объединенной компании превысила бы 25%, в ряде районов - 35% (закон о торговле ограничивает долю продовольственных ретейлеров на локальных рынках на уровне 25%), поэтому Магнит недополучит 142 магазина Диски. Помимо этого, в 22 муниципалитетах объединенная доля рынка Магнита и Дикси

должна быть снижена в течение года (до 1 июля 2022 г.) и не превышать 35%.

Магнит в рамках сделки также возьмет обязательство продавать социально значимые товары без наценки в течение года. Однако данное ограничение может оказаться номинальным и в случае возвращения риторики правительства по контролю цен может быть применимо и к другим игрокам.

MMK Решение о новом SPO для возвращения в индекс MSCI Russia будет приниматься с учетом рыночной ситуации. В апреле основной владелец компании Виктор Рашников продал 3% акций комбината в формате ускоренного формирования книги заявок, free-float в результате вырос с 15,7% до 18,7%.

По решению суда ЕС Газпром может претендовать только на 50% объема Opal для транзита из Германию в Чехию (25,7 млрд кубометров). Ограничение введено по требованию Польши, которая из-за Северного потока потеряла часть транзита (55-59 млрд кубометров газа) из России в Германию.

Газпрому удавалось сохранять полную загрузку Северного потока благодаря временному перенаправлению объемов в сухопутный отвод от строящегося Северного потока - 2 Eugal из Германии в Чехию). Но запуск Северного потока-2 приведёт к дефициту мощностей Opal и Северный поток будет недозагружен. Таким образом, Газпром подталкивают к увеличению транзита газа через Польшу и Украину.

Краткосрочно новость спекулятивно может привести к росту цен на газ, что несколько компенсирует негативный фон для акций Газпрома.

Интересно, что газ в Opal физически на данный момент может быть только российским, что даёт основание для переговорной позиции, несмотря на окончательность (согласно новостным агентствам) решения суда. Среднесрочно выпадающие мощности могут привести к потере доли рынка Газпромом или необходимости увеличения капзатрат.

Северсталь представила нейтрально позитивные финансовые результаты по МСФО за 2К21 – финансовые показатели оказались слабее консенсус-прогноза Интерфакса, за исключением FCF, который превысил консенсус-прогноз на 6,6%, что позволило компании направить рекордную сумму на дивиденды по итогам квартала. Это может поддержать бумаги Северстали в краткосрочном периоде, квартальная дивдоходность на уровне 5% - лучше ожиданий рынка.

Выручка выросла на 32,8% к/к (+85,3% г/г), до $2946 млн (-2,3% vs консенсус-прогноз);

EBITDA увеличилась на 41,7 % к/к (+228,7% г/г), до $1647 млн (-0,5% vs консенсус-прогноз);

Чистая прибыль увеличилась на 58% к/к (+191,3% г/г) до $1139 млн (-5,4% vs консенсус-прогноз);

FCF составил $938 млн против $497 млн в 1К21 и $190 млн в 2К20 (+6,6% vs консенсус-прогноз).

СД компании рекомендовал выплатить 84,45 руб. на акцию в качестве дивидендов за 2К21, что соответствует квартальной дивдоходности на уровне 5%. Для сравнения, за 1К21 на одну акцию Северсталь выплатила 46,77 руб., за 4К20 – 36,27 руб./акция.

Датой закрытия реестра на получение квартальных выплат рекомендовано установить 2 сентября.

Производство стали компании снизилось на 6% к/к (+1% г/г), до 2,776 млн т. Продажи стальной продукции группы увеличились на 2% к/к (+4% г/г) и составили 2,678 млн т.

Газпром Добыча природного газа Газпромом за 1П21 выросла на 17,8% г/г, до 278,8 млрд куб. м. Поставки из газотранспортной системы на внутренний рынок увеличились на 15,5% г/г (+19,2 млрд куб. м).

Наиболее быстрыми темпами рос экспорт в страны дальнего зарубежья: + 24,3% г/г, до 107,5 млрд куб. м газа, сообщил Интерфакс. Росли поставки в Турцию (+205,2% г/г), Германию (+43,3% г/г), Италию (+15% г/г), Румынию (+294,8% г/г), Польшу (+16,5% г/г), Сербию (на 123,5%), Францию (+10,3% г/г).

В подземных хранилищах Европы запасы газа восстанавливаются медленно. На середину июля разница в уровне активного газа в ПХГ относительно 2020 г. составила 31,4 млрд куб. м.

Алроса представила операционные результаты за 2К21 и 1П21.

Добыча алмазов в 2К21 снизилась на 8% к/к, до 7 млн кт (+22% г/г), за 1П21 показатель вырос на 6% г/г, до 14,5 млн кт за счет низкой базы 2020 г.

Продажи алмазов по итогам 2К21 снизились на 26% к/к, до 11,4 млн кт (в т. ч. 4,5 млн кт из запасов), в связи с высокой базой 1К21 (продажи – 15,5 млн кт, в т.ч. 8 млн кт из запасов). За 1П21 продажи алмазов выросли в 2,7 раза г/г, до 27 млн кт, в т. ч. 12,5 млн кт из запасов.

Запасы алмазов на конец 2К21 снизились до 8,4 млн кт против 12,8 млн кт за 1К21 и 26,3 млн кт за 2К20. Динамика показателей подтверждает ситуацию на рынке, которую описал топ-менеджмент Алросы – хороший спрос на ювелирную продукцию в условиях приближения запасов добывающих компаний к минимальным значениям на фоне структурного снижения добычи алмазов.

Средняя цена реализации ювелирных алмазов в 2К21 выросла на 28% к/к, до $145/кт, за счет роста индекса цен и нормализации структуры продаж на алмазно-бриллиантовом рынке.

Выручка от продаж алмазно-бриллиантовой продукции за 2К21 выросла на 1% к/к и в 13,5 раз г/г, до $1,176 млрд. За 1П21 показатель увеличился в 2,4 раза г/г, до $2,335 млрд.

Результаты, представленные компанией, свидетельствуют о входе алмазно-бриллиантового рынка в период затяжного структурного дефицита, причины наступления которого уже комментировал заместитель генерального директора компании Евгений Агуреев.

Металлургия Rio Tinto сообщила, что поставки железной руды из Австралии в 2К21 сократились на 12% г/г. Годовой объем экспорта будет соответствовать нижней границе ранее обозначенного прогнозного диапазона. Прогноз предусматривал диапазон от 325–340 млн т. Во втором квартале компания поставила 76,3 млн т австралийской железной руды, за первое полугодие - 154,1 млн т. Новость может поддержать рост цен на железорудное сырье и сталь.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба