Сегодня у нас умеренно спекулятивная идея: взять акции рекрутингового агентства Kforce (NASDAQ: KFRC), дабы заработать на росте спроса на его услуги.

Потенциал роста и срок действия: 12,5% за 14 месяцев; 10% в год на протяжении 15 лет. Все без учета дивидендов.

Почему акции могут вырасти: на услуги компании большой спрос.

Как действуем: берем сейчас по 63,09 $.

На чем компания зарабатывает

Это рекрутинговое агентство, специализирующееся на финансовом и технологическом секторах. Kforce за деньги помогает заказчикам найти нужных кандидатов.

Согласно годовому отчету, по типам клиентов выручка разделяется так:

технологический сектор — 75,1%. Все, что связано с ИТ;

финансы — 24,9%. Компания находит заказчикам специалистов в области финансов: от аудита и бухгалтерии до специалистов по налогам и бюджетированию. Заказчиками компании выступают не только финансовые организации, но также и компании из таких сфер, как производство и здравоохранение.

По типам найма сотрудников компании выручка выглядит так:

сотрудники, которых нанимают на определенный срок, — 97%. Обычно это те, кого нанимают ради работы над конкретным проектом, без постоянного устройства в штат. Как правило, такие сотрудники находятся в статусе консультантов. В технологическом сегменте они приносят 98,4% выручки Kforce, а в финансовом — 95,15%;

сотрудники в штате компании — 3%. В технологическом сегменте эти сотрудники приносят 1,6%, в финансовом — 4,85%.

Я не нашел в отчете упоминаний о зарубежных доходах, так что будем считать, что работает компания только в США.

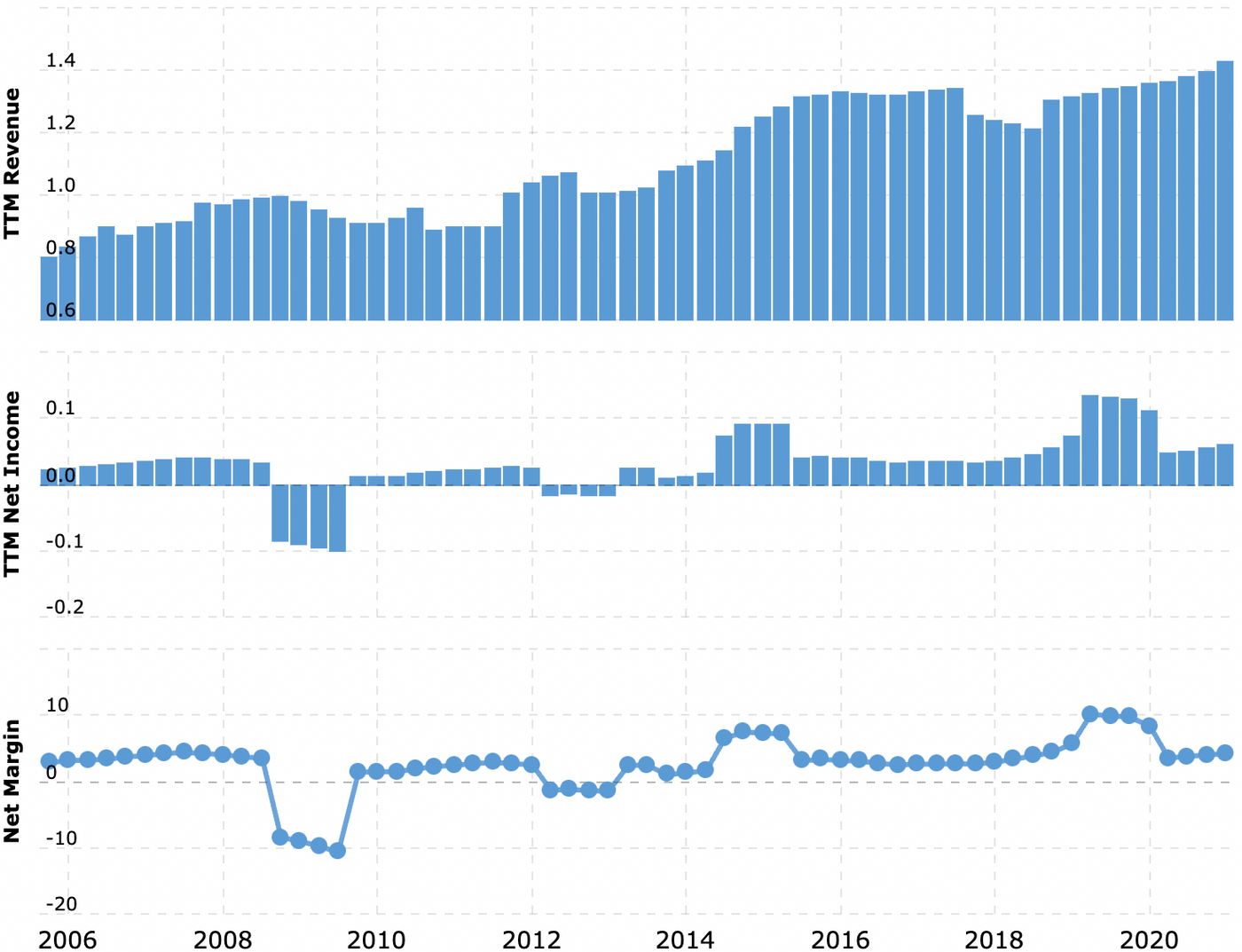

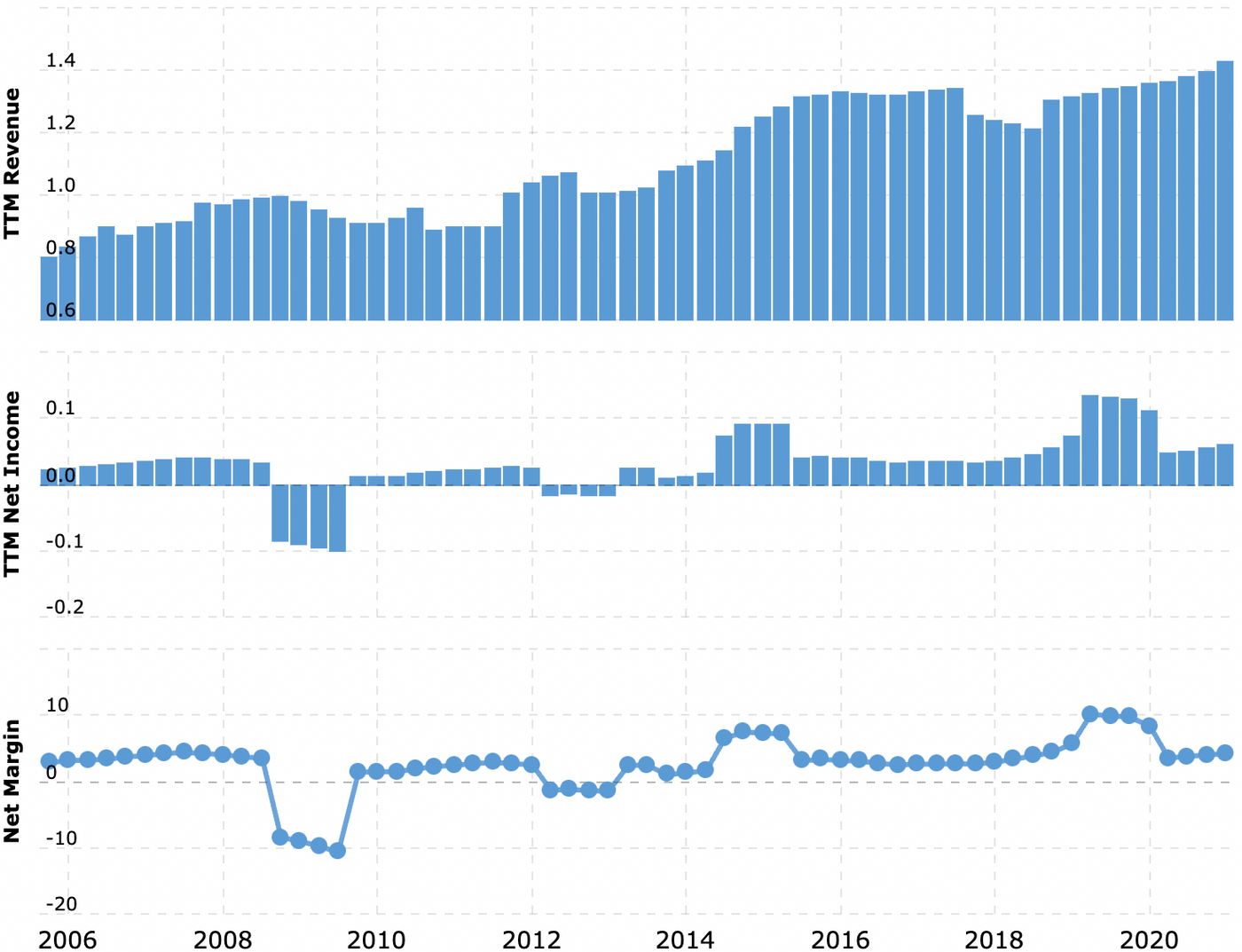

На графике Macrotrends нет данных за последний квартал, о котором компания отчиталась 3 августа. Еще важно отметить, что рост прибыли в 2019 вызван продажей одного из отделений компании.

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Аргументы в пользу компании

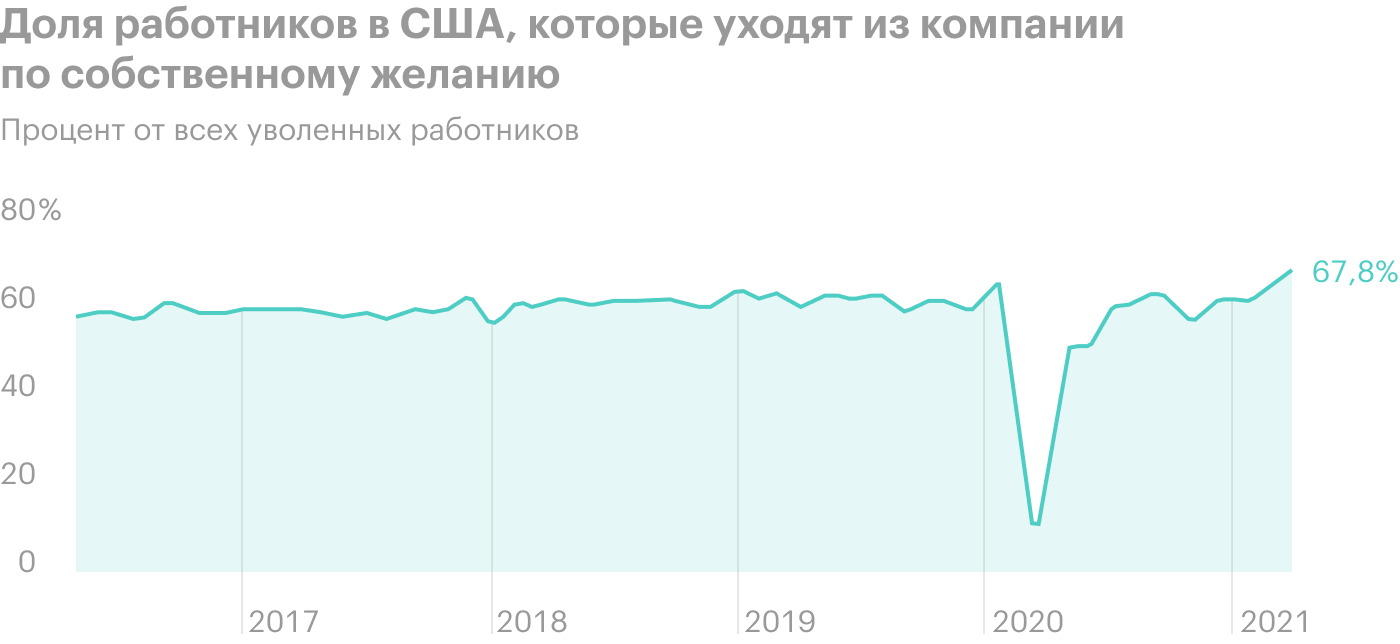

Спрос. Достаточно открыть любой свежий выпуск Daily Shot, чтобы увидеть, как в США растет спрос на новых работников. Вчера у Kforce вышел хороший отчет: выручка выросла на 17% по сравнению с аналогичным периодом 2020 и на 19,1% по сравнению с аналогичным периодом 2019. Прибыль выросла в два с лишним раза в сравнении с 2020 годом и на 31,7% по сравнению с 2019, если учитывать только прибыль от операций компании без учета разовых доходов от продажи одного из подразделений.

Так что я бы ждал дальнейшего улучшения конъюнктуры для компании: спрос на ее услуги в текущих условиях будет расти. А так как Kforce работает преимущественно на ИТ-компании, над которыми, судя по всему, «никогда не заходит солнце», все складывается как нельзя лучше.

Цена. У компании небольшая капитализация в 1,38 млрд долларов и небольшой P / E — 22,32. Это будет способствовать росту котировок акций за счет притока инвесторов, ищущих возможности заработать «на теме роста занятости».

Долгий срок. Основные деньги компании дают временные или проектные работники. Это очень хорошо из-за смещения фокуса на сдельную работу — этот сюжет мы освещали в нашей инвестидее по Upwork. Тем более что Kforce специализируется на удовлетворении нужд в основном технологического сектора, печально известного запредельной стоимостью труда работников. Работодатели будут рады снизить издержки за счет временного найма специалистов на контрактной основе, работающих по принципу «как потопал, так и полопал».

Так что, я думаю, Kforce ждет большое будущее. Впрочем, то же самое имеет место и в финансовом секторе: анекдотические свидетельства из финансовой рубрики Business Insider указывают на чрезмерный рост зарплат в этой отрасли. Так что и здесь работодатели будут использовать временный наем для сокращения расходов.

Оценка. Согласно оценкам компании, в 2021 году объемы ее целевого рынка составят 39,5 млрд долларов: 31,7 млрд — решения для технологических компаний и 7,8 млрд — решения в мире финансов. Со своими 1,43 млрд долларов выручки за последние 12 месяцев Kforce занимает 3,62% этого рынка — но ее капитализация чуть меньше ее доли на целевом рынке. Иными словами, компания не выглядит переоцененной — большая редкость в США, где компания может стоить как 50% целевого рынка, занимая на нем меньше 1%. Так что тут есть хорошее пространство для роста котировок.

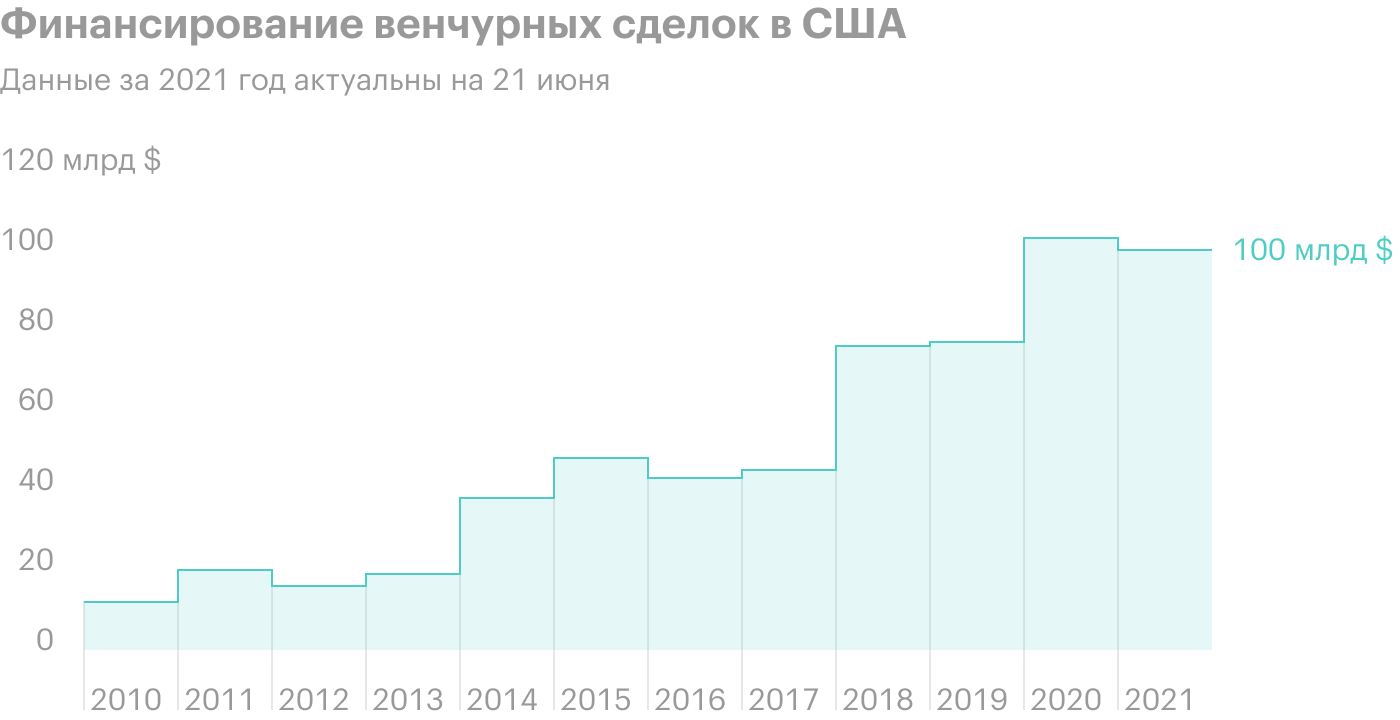

Могут купить. Все вышеуказанные достоинства могут привести к покупке компании кем-то из мира технологий, учитывая ИТ-ориентацию Kforce. Это вполне разумное предположение: объемы венчурного финансирования в США в этом году достигли отметки в 100 млрд долларов. Это свидетельствует о том, что у потенциальных покупателей Kforce из мира высоких технологий очень много денег. Очень вероятным покупателем компании представляется Accenture, но это только догадки.

Что может помешать

Концентрация. Согласно годовому отчету, 10 неназванных крупнейших клиентов компании дают ей 28% выручки. Изменение отношений с кем-то из них может сказаться на отчетности Kforce.

Новый карантин. По заказам из финансовой сферы может сильно ударить повторение карантина. Собственно, так оно и произошло в 2020 году. Этот момент следует иметь в виду.

Заместительная терапия. В значительной степени компания полагается на привоз иностранных специалистов, которые попадают в США по специальной визе для высококвалифицированных работников — H-1B. Смысл завоза таких работников в том, что они дешевле американских специалистов. В Кремниевой долине засилье кодеров из РФ, Индии, КНР, да и кодеры из Западной Европы тоже дешевле американских спецов. Любые серьезные препятствия на пути импорта H-1B-специалистов могут негативно сказаться на выручке компании.

Вероятность, что организованные действия американских кодеров приведут к ограничению завоза их конкурентов, невелика: у айтишников исчезающе небольшая доля работников состоит в профсоюзах. Зато мир после пандемии с постоянно меняющимся ландшафтом запретов и ограничений на полеты из разных стран может сильно повысить издержки компании. После коронавируса мир станет больше похож на новеллу «Михаэль Кольхаас» фон Клейста со шлагбаумами на каждом шагу — и это не очень хорошо для бизнеса компании, предполагающего сравнительную легкость перемещения трудовых ресурсов.

Дребеденды. Kforce платит 1,04 $ дивидендов на акцию в год — примерно 1,64% годовых. На это у компании уходит 21,84 млн долларов в год — примерно 36,4% от ее прибыли за последние 12 месяцев. В принципе, имеющихся денег у компании хватит на все, но все же следует иметь в виду возможность урезания выплат.

Аванс. За минувшие 2 года акции выросли на 84% и сейчас стоят относительно дорого, если сравнивать с показателями последних 5 лет. Хотя рост выручки и прибыли там был не такой крутой, чтобы оправдать рост цены. Так что есть вероятность, что акции Kforce будет трясти в ходе очередного биржевого обвала.

Что в итоге

Акции можно взять сейчас по 63,09 $, а дальше есть два варианта:

дождаться цены 71 $. Думаю, что этого уровня мы достигнем за следующие 14 месяцев;

держать акции следующие 15 лет, чтобы увидеть, как компания реализует свой потенциал.

Потенциал роста и срок действия: 12,5% за 14 месяцев; 10% в год на протяжении 15 лет. Все без учета дивидендов.

Почему акции могут вырасти: на услуги компании большой спрос.

Как действуем: берем сейчас по 63,09 $.

На чем компания зарабатывает

Это рекрутинговое агентство, специализирующееся на финансовом и технологическом секторах. Kforce за деньги помогает заказчикам найти нужных кандидатов.

Согласно годовому отчету, по типам клиентов выручка разделяется так:

технологический сектор — 75,1%. Все, что связано с ИТ;

финансы — 24,9%. Компания находит заказчикам специалистов в области финансов: от аудита и бухгалтерии до специалистов по налогам и бюджетированию. Заказчиками компании выступают не только финансовые организации, но также и компании из таких сфер, как производство и здравоохранение.

По типам найма сотрудников компании выручка выглядит так:

сотрудники, которых нанимают на определенный срок, — 97%. Обычно это те, кого нанимают ради работы над конкретным проектом, без постоянного устройства в штат. Как правило, такие сотрудники находятся в статусе консультантов. В технологическом сегменте они приносят 98,4% выручки Kforce, а в финансовом — 95,15%;

сотрудники в штате компании — 3%. В технологическом сегменте эти сотрудники приносят 1,6%, в финансовом — 4,85%.

Я не нашел в отчете упоминаний о зарубежных доходах, так что будем считать, что работает компания только в США.

На графике Macrotrends нет данных за последний квартал, о котором компания отчиталась 3 августа. Еще важно отметить, что рост прибыли в 2019 вызван продажей одного из отделений компании.

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Аргументы в пользу компании

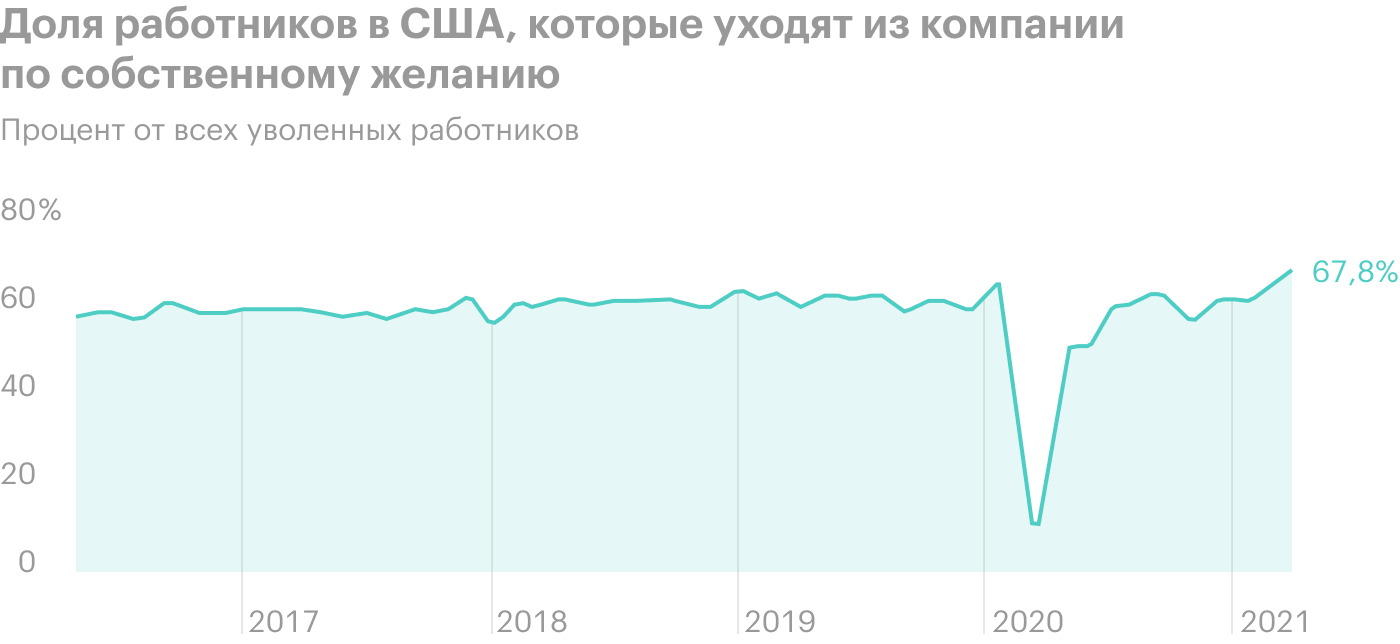

Спрос. Достаточно открыть любой свежий выпуск Daily Shot, чтобы увидеть, как в США растет спрос на новых работников. Вчера у Kforce вышел хороший отчет: выручка выросла на 17% по сравнению с аналогичным периодом 2020 и на 19,1% по сравнению с аналогичным периодом 2019. Прибыль выросла в два с лишним раза в сравнении с 2020 годом и на 31,7% по сравнению с 2019, если учитывать только прибыль от операций компании без учета разовых доходов от продажи одного из подразделений.

Так что я бы ждал дальнейшего улучшения конъюнктуры для компании: спрос на ее услуги в текущих условиях будет расти. А так как Kforce работает преимущественно на ИТ-компании, над которыми, судя по всему, «никогда не заходит солнце», все складывается как нельзя лучше.

Цена. У компании небольшая капитализация в 1,38 млрд долларов и небольшой P / E — 22,32. Это будет способствовать росту котировок акций за счет притока инвесторов, ищущих возможности заработать «на теме роста занятости».

Долгий срок. Основные деньги компании дают временные или проектные работники. Это очень хорошо из-за смещения фокуса на сдельную работу — этот сюжет мы освещали в нашей инвестидее по Upwork. Тем более что Kforce специализируется на удовлетворении нужд в основном технологического сектора, печально известного запредельной стоимостью труда работников. Работодатели будут рады снизить издержки за счет временного найма специалистов на контрактной основе, работающих по принципу «как потопал, так и полопал».

Так что, я думаю, Kforce ждет большое будущее. Впрочем, то же самое имеет место и в финансовом секторе: анекдотические свидетельства из финансовой рубрики Business Insider указывают на чрезмерный рост зарплат в этой отрасли. Так что и здесь работодатели будут использовать временный наем для сокращения расходов.

Оценка. Согласно оценкам компании, в 2021 году объемы ее целевого рынка составят 39,5 млрд долларов: 31,7 млрд — решения для технологических компаний и 7,8 млрд — решения в мире финансов. Со своими 1,43 млрд долларов выручки за последние 12 месяцев Kforce занимает 3,62% этого рынка — но ее капитализация чуть меньше ее доли на целевом рынке. Иными словами, компания не выглядит переоцененной — большая редкость в США, где компания может стоить как 50% целевого рынка, занимая на нем меньше 1%. Так что тут есть хорошее пространство для роста котировок.

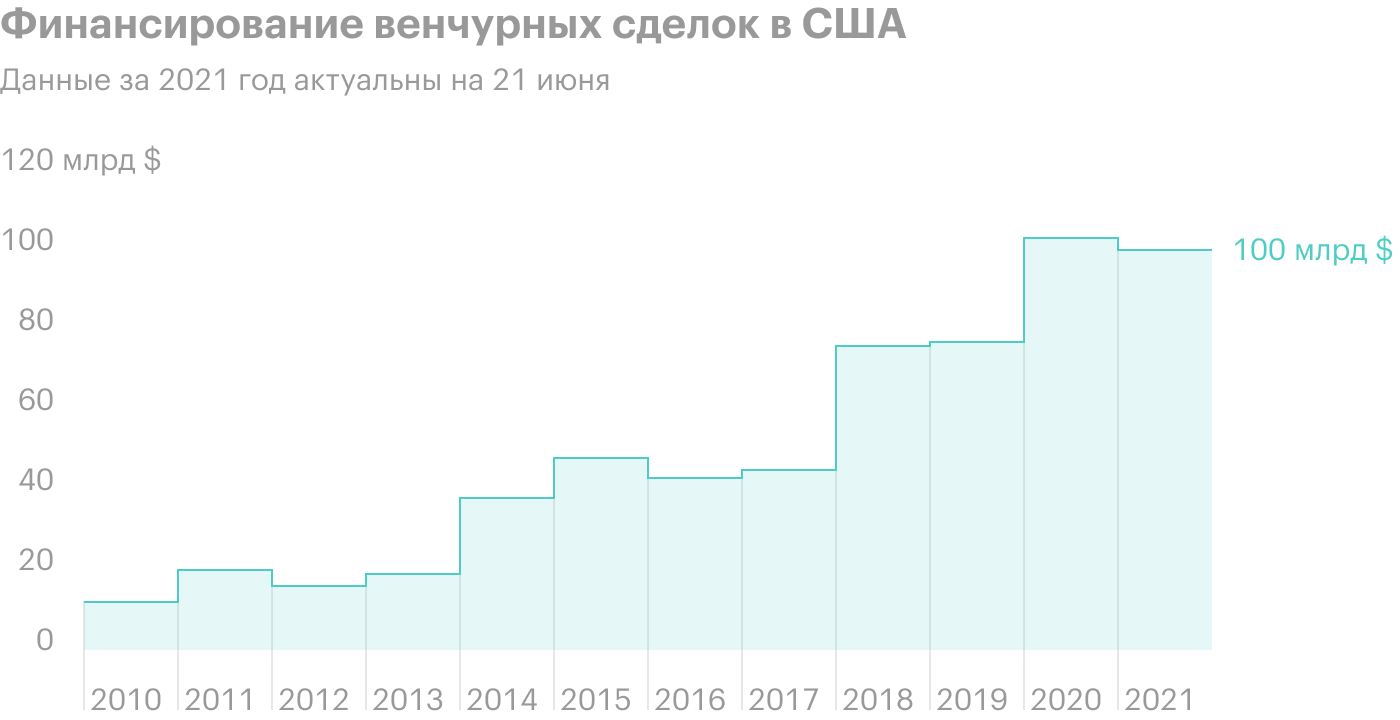

Могут купить. Все вышеуказанные достоинства могут привести к покупке компании кем-то из мира технологий, учитывая ИТ-ориентацию Kforce. Это вполне разумное предположение: объемы венчурного финансирования в США в этом году достигли отметки в 100 млрд долларов. Это свидетельствует о том, что у потенциальных покупателей Kforce из мира высоких технологий очень много денег. Очень вероятным покупателем компании представляется Accenture, но это только догадки.

Что может помешать

Концентрация. Согласно годовому отчету, 10 неназванных крупнейших клиентов компании дают ей 28% выручки. Изменение отношений с кем-то из них может сказаться на отчетности Kforce.

Новый карантин. По заказам из финансовой сферы может сильно ударить повторение карантина. Собственно, так оно и произошло в 2020 году. Этот момент следует иметь в виду.

Заместительная терапия. В значительной степени компания полагается на привоз иностранных специалистов, которые попадают в США по специальной визе для высококвалифицированных работников — H-1B. Смысл завоза таких работников в том, что они дешевле американских специалистов. В Кремниевой долине засилье кодеров из РФ, Индии, КНР, да и кодеры из Западной Европы тоже дешевле американских спецов. Любые серьезные препятствия на пути импорта H-1B-специалистов могут негативно сказаться на выручке компании.

Вероятность, что организованные действия американских кодеров приведут к ограничению завоза их конкурентов, невелика: у айтишников исчезающе небольшая доля работников состоит в профсоюзах. Зато мир после пандемии с постоянно меняющимся ландшафтом запретов и ограничений на полеты из разных стран может сильно повысить издержки компании. После коронавируса мир станет больше похож на новеллу «Михаэль Кольхаас» фон Клейста со шлагбаумами на каждом шагу — и это не очень хорошо для бизнеса компании, предполагающего сравнительную легкость перемещения трудовых ресурсов.

Дребеденды. Kforce платит 1,04 $ дивидендов на акцию в год — примерно 1,64% годовых. На это у компании уходит 21,84 млн долларов в год — примерно 36,4% от ее прибыли за последние 12 месяцев. В принципе, имеющихся денег у компании хватит на все, но все же следует иметь в виду возможность урезания выплат.

Аванс. За минувшие 2 года акции выросли на 84% и сейчас стоят относительно дорого, если сравнивать с показателями последних 5 лет. Хотя рост выручки и прибыли там был не такой крутой, чтобы оправдать рост цены. Так что есть вероятность, что акции Kforce будет трясти в ходе очередного биржевого обвала.

Что в итоге

Акции можно взять сейчас по 63,09 $, а дальше есть два варианта:

дождаться цены 71 $. Думаю, что этого уровня мы достигнем за следующие 14 месяцев;

держать акции следующие 15 лет, чтобы увидеть, как компания реализует свой потенциал.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба