6 августа 2021 investing.com Крамер Майкл

Сезон публикации корпоративных отчетов за второй квартал близится к завершению, и результаты оказались куда более сильными, чем ожидалось. Это побудило аналитиков повысить свои прогнозы по прибыли для S&P 500. Однако с учетом того, что мультипликатор P/E для индекса сейчас находится на максимуме более чем за 20 лет, у всех на уме следующий вопрос: а были ли квартальные результаты достаточно сильными?

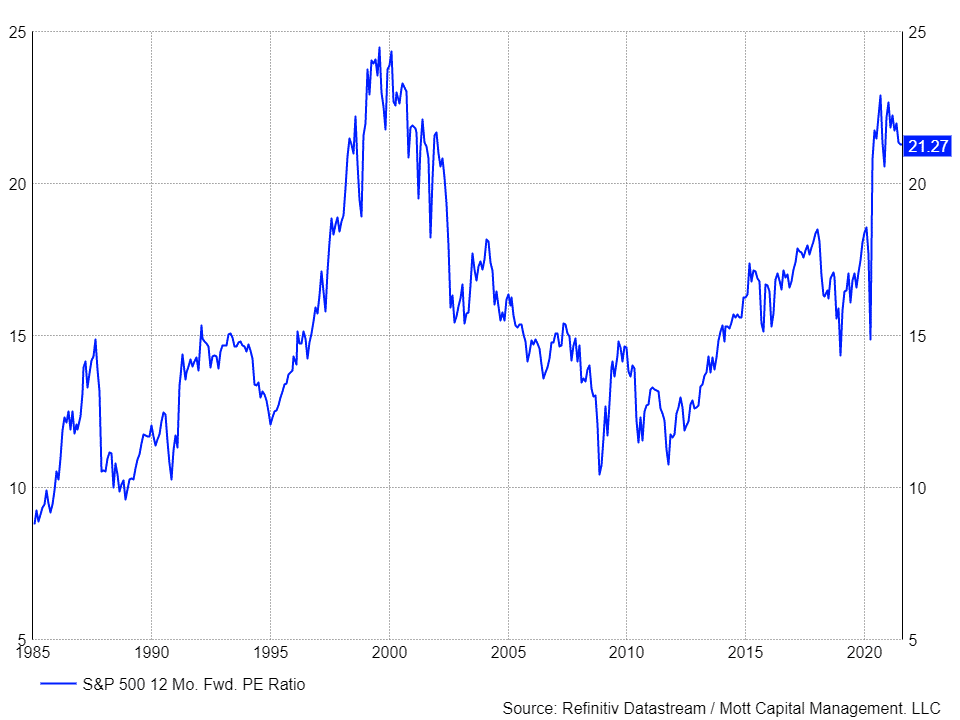

Форвардный мультипликатор P/E для S&P 500, основанный на прогнозируемой на следующие 12 месяцев прибыли, сейчас составляет 21,3. Таким высоким мультипликатор был лишь в конце 90-х годов.

Высокий P/E до сих пор поддерживался за счет сильного роста прибылей и мягкой денежно-кредитной политики ФРС. Однако темпы роста в дальнейшем, вероятно, будут замедляться, а склонность ФРС к ужесточению политики будет расти по мере восстановления американской экономики.

Высокий P/E

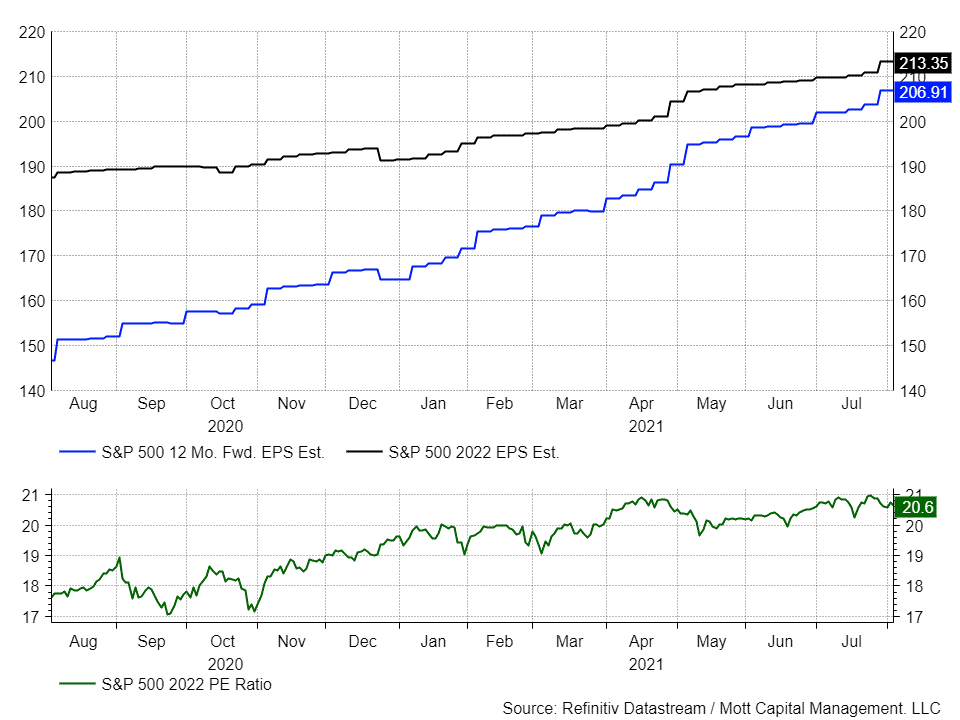

Темпы роста корпоративных прибылей резко возросли в 2021 году в условиях выхода американской экономики из локдауна. Вместе с мягкой денежно-кредитной политикой это подталкивало вверх S&P 500, способствуя повышению мультипликатора P/E. Текущий сезон отчетности почти завершен, и по состоянию на сегодняшний момент пересмотра прогнозов по прибылям на 2022 год недостаточно для того, чтобы P/E опустился до более разумных и стабильных уровней, например, таких, что наблюдались до пандемии. Тогда значения P/E не превышали 20.

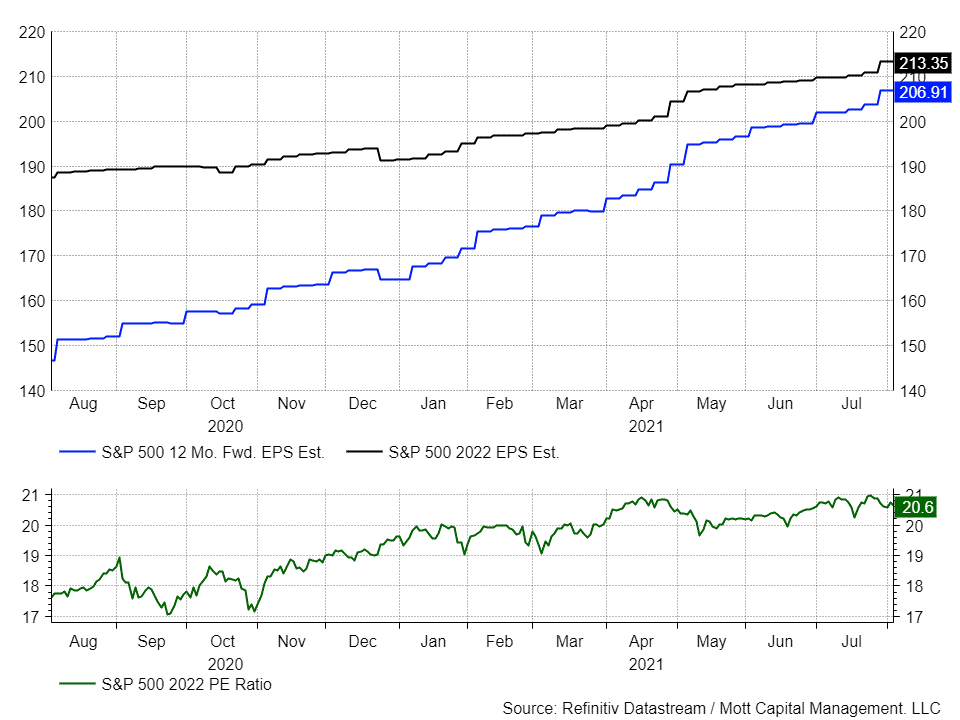

Форвардные прогнозы по EPS для S&P 500

Результаты оказались недостаточно сильными

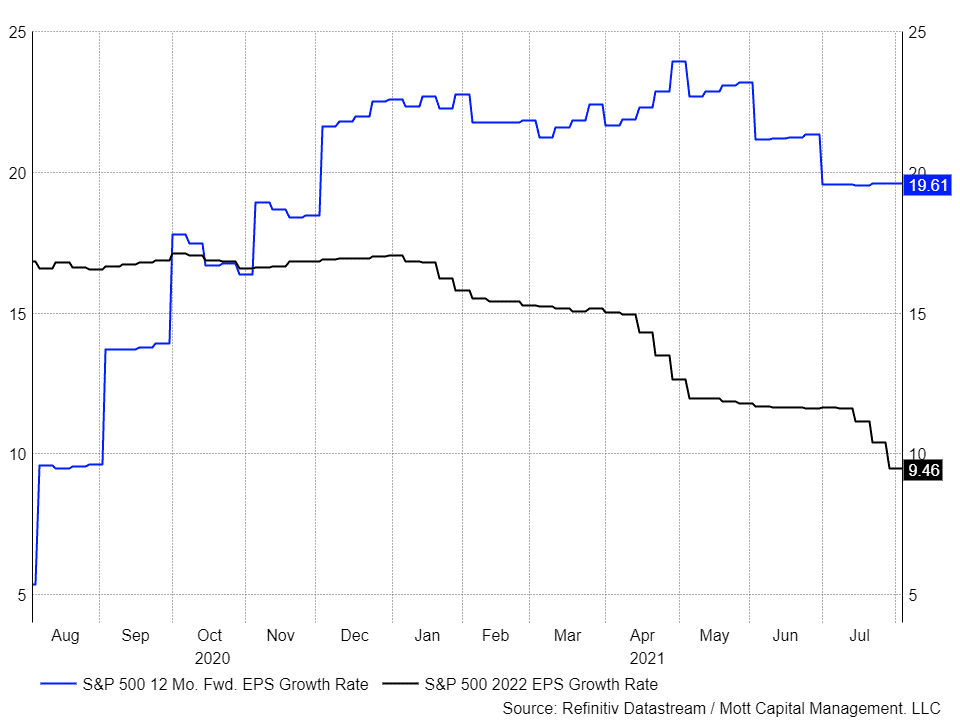

По ходу этого сезона отчетности пересмотр прогнозов по прибыли в основном затронул ближний временной горизонт, то есть прогнозы были повышены на оставшуюся часть 2021 года, а не на 2022 год. В связи с этим в 2022 году ожидается значительное замедление роста — прогноз предполагает увеличение прибылей всего на 9,5%. Это также означает, что оценка прибылей на ближайшие 12 месяцев будет отражать прогнозируемую на 2022 год прибыль в размере $213,35 на акцию, а значит, мультипликатор P/E для S&P 500 будет составлять 20,7, что лишь немного ниже текущего форвардного показателя.

Получается, что сильных результатов за второй квартал оказалось недостаточно для того, чтобы поднять прогнозы по прибыли на 2022 год и понизить оценочные мультипликаторы для индекса. Если только прогнозы по прибыли на 2022 год не начнут серьезно повышаться, индекс столкнется с замедлением роста прибылей и более «ястребиной» ФРС при сохранении пиковых значений P/E.

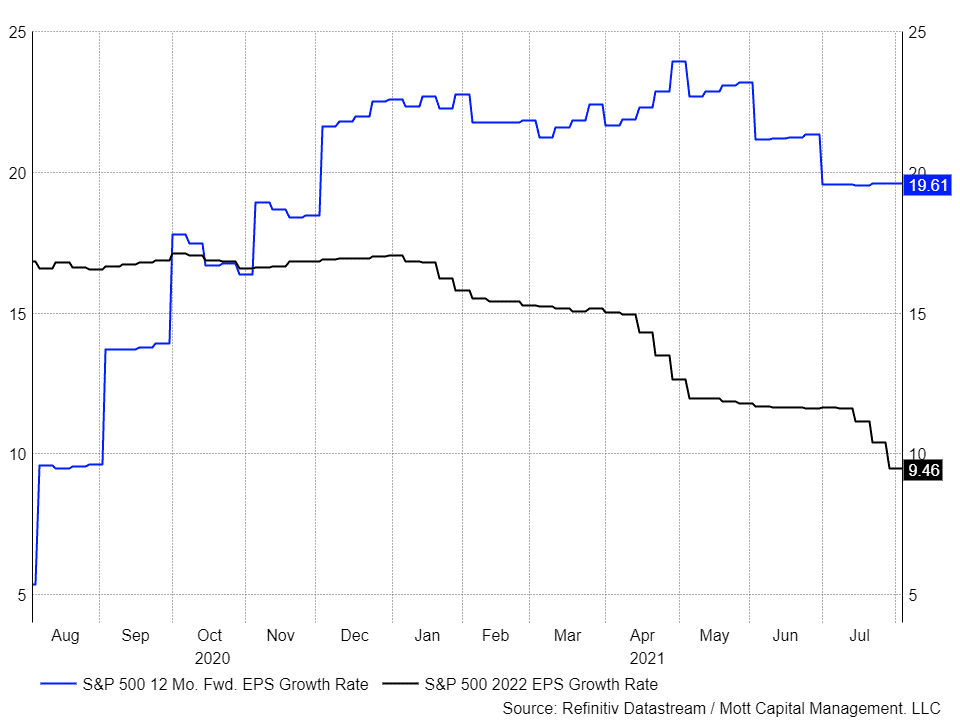

Темпы роста EPS для S&P 500

Это может создать для S&P 500 проблемы в последние четыре месяца 2021 года, ведь инвесторы начинают задумываться о том, во сколько они готовы оценить прибыль. Более высокие темпы роста заслуживают более высокого мультипликатора P/E, более низкие темпы роста — наоборот, более низкого мультипликатора.

Дальнейшее развитие событий

Рынку необходимо, чтобы прогнозы по прибыли пересматривались гораздо быстрее. Чтобы мультипликатор P/E на 2022 год вернулся к допандемийным уровням в районе 17, а S&P 500 удержался на текущем уровне 4 400, прибыль за следующий год должна увеличиться примерно до $258 на акцию. Чтобы получить P/E на уровне 18, нужна прибыль $244 на акцию. Обе цифры выглядят труднодостижимыми с учетом того, что прибыли за 2022 год нужно вырасти с текущих уровней по меньшей мере на 14%.

С другой стороны, если прибыли не увеличатся, значению S&P 500 нужно будет сократиться на 12,7%, чтобы мультипликатор P/E снизился до 18. Чтобы получить P/E на уровне 17, индексу нужно упасть на 17,5%, примерно до 3 630.

Оба сценария кажутся экстремальными, однако они показывают, что сезон отчетности не смог оказать рынку необходимую ему поддержку, хотя результаты и оказались значительно лучше ожиданий.

Форвардный мультипликатор P/E для S&P 500, основанный на прогнозируемой на следующие 12 месяцев прибыли, сейчас составляет 21,3. Таким высоким мультипликатор был лишь в конце 90-х годов.

Высокий P/E до сих пор поддерживался за счет сильного роста прибылей и мягкой денежно-кредитной политики ФРС. Однако темпы роста в дальнейшем, вероятно, будут замедляться, а склонность ФРС к ужесточению политики будет расти по мере восстановления американской экономики.

Высокий P/E

Темпы роста корпоративных прибылей резко возросли в 2021 году в условиях выхода американской экономики из локдауна. Вместе с мягкой денежно-кредитной политикой это подталкивало вверх S&P 500, способствуя повышению мультипликатора P/E. Текущий сезон отчетности почти завершен, и по состоянию на сегодняшний момент пересмотра прогнозов по прибылям на 2022 год недостаточно для того, чтобы P/E опустился до более разумных и стабильных уровней, например, таких, что наблюдались до пандемии. Тогда значения P/E не превышали 20.

Форвардные прогнозы по EPS для S&P 500

Результаты оказались недостаточно сильными

По ходу этого сезона отчетности пересмотр прогнозов по прибыли в основном затронул ближний временной горизонт, то есть прогнозы были повышены на оставшуюся часть 2021 года, а не на 2022 год. В связи с этим в 2022 году ожидается значительное замедление роста — прогноз предполагает увеличение прибылей всего на 9,5%. Это также означает, что оценка прибылей на ближайшие 12 месяцев будет отражать прогнозируемую на 2022 год прибыль в размере $213,35 на акцию, а значит, мультипликатор P/E для S&P 500 будет составлять 20,7, что лишь немного ниже текущего форвардного показателя.

Получается, что сильных результатов за второй квартал оказалось недостаточно для того, чтобы поднять прогнозы по прибыли на 2022 год и понизить оценочные мультипликаторы для индекса. Если только прогнозы по прибыли на 2022 год не начнут серьезно повышаться, индекс столкнется с замедлением роста прибылей и более «ястребиной» ФРС при сохранении пиковых значений P/E.

Темпы роста EPS для S&P 500

Это может создать для S&P 500 проблемы в последние четыре месяца 2021 года, ведь инвесторы начинают задумываться о том, во сколько они готовы оценить прибыль. Более высокие темпы роста заслуживают более высокого мультипликатора P/E, более низкие темпы роста — наоборот, более низкого мультипликатора.

Дальнейшее развитие событий

Рынку необходимо, чтобы прогнозы по прибыли пересматривались гораздо быстрее. Чтобы мультипликатор P/E на 2022 год вернулся к допандемийным уровням в районе 17, а S&P 500 удержался на текущем уровне 4 400, прибыль за следующий год должна увеличиться примерно до $258 на акцию. Чтобы получить P/E на уровне 18, нужна прибыль $244 на акцию. Обе цифры выглядят труднодостижимыми с учетом того, что прибыли за 2022 год нужно вырасти с текущих уровней по меньшей мере на 14%.

С другой стороны, если прибыли не увеличатся, значению S&P 500 нужно будет сократиться на 12,7%, чтобы мультипликатор P/E снизился до 18. Чтобы получить P/E на уровне 17, индексу нужно упасть на 17,5%, примерно до 3 630.

Оба сценария кажутся экстремальными, однако они показывают, что сезон отчетности не смог оказать рынку необходимую ему поддержку, хотя результаты и оказались значительно лучше ожиданий.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба