3 августа издатель видеоигр Activision Blizzard (NASDAQ:ATVI) опубликовал финансовый отчет за второй квартал. С тех пор акции ATVI были весьма волатильными. В настоящее время они торгуются на отметке $83,63, что примерно на 10% ниже уровня начала года. За последние 52 недели бумаги ATVI практически не изменились, прибавив всего 1%.

Для сравнения: VanEck Vectors Video Gaming and eSports ETF (NYSE:ESPO) с начала года просел на 6%, но при этом за последний год прибавил почти 10%. Годовой диапазон акций ATVI ограничен отметками $71,19 и $104,53; рекордный максимум был зафиксирован в середине февраля.

Рыночная капитализация Activision Blizzard составляет 65 миллиардов долларов. Вот как выглядит этот показатель для ряда ее «коллег» по сегменту цифровых развлечений:

Electronic Arts (NASDAQ:EA) — около $40 млрд;

Gravity (NASDAQ:GRVY) — $612 млн;

Nintendo (OTC:NTDOY)) — $56 млрд;

Take-Two Interactive Software (NASDAQ:TTWO) — около $40 млрд;

Zynga (NASDAQ:ZNGA) — $19 млрд.

Таким образом, Activision Blizzard в настоящее время является крупнейшим издателем видеоигр в мире. Ее портфель франшиз включает Call of Duty, Candy Crush, Diablo, Overwatch, Pet Rescue и World of Warcraft.

Второй квартал оказался удачным для компании. Выручка по GAAP составила 2,29 миллиарда долларов, что на 19% больше показателя аналогичного периода прошлого года. Прибыль на акцию по GAAP выросла с прошлогодних 75 центов до 1,12 доллара. Руководство также улучшило прогнозы на текущий год. Акции ATVI в настоящее время торгуются с форвардным коэффициентом P/E в 24,33, а отношение P/S составляет 7,34.

Несмотря на сильные финансовые показатели, новостной фон вокруг компании не самый благоприятный. В июле Департамент справедливого найма и жилищного строительства Калифорнии (DFEH) подал гражданский иск против компании. Сейчас игроки с Уолл-стрит оценивают возможные последствия судебного процесса по обвинению компании в «нарушении Закона о равной оплате труда и Закона о справедливой занятости и жилищном строительстве» для акций ATVI.

Прогнозы по акциям ATVI

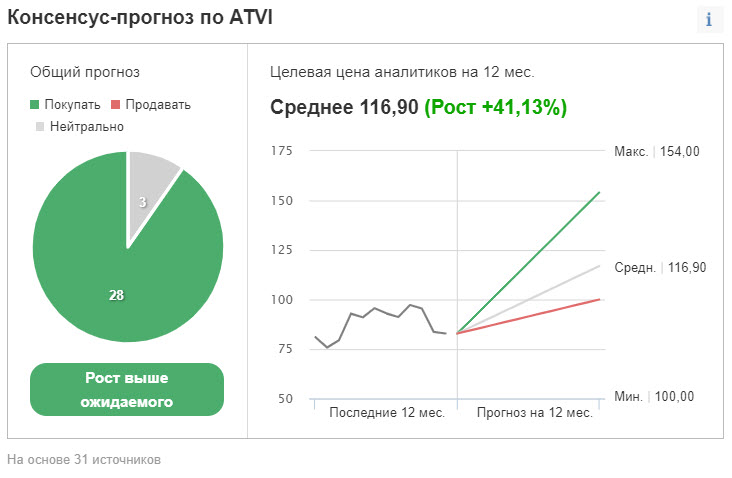

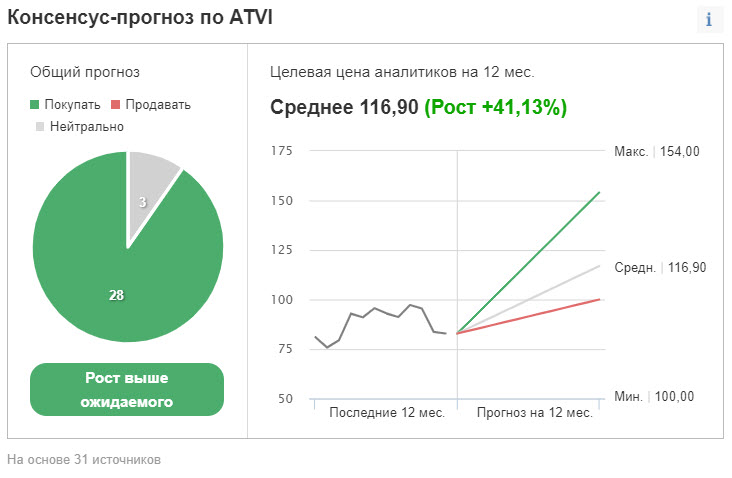

Подавляющая масса аналитиков, опрошенных Investing.com, полагает, что акции Activision Blizzard будут торговаться «лучше рынка» со средним 12-месячным таргетом в $116,90, что предполагает потенциал роста примерно на 40% (оценки варьируются от 100 до 154 долларов).

Другими словами, даже несмотря на судебное преследование Уолл-стрит с оптимизмом оценивает будущее акций ATVI. Однако в краткосрочной перспективе все еще можно ожидать повышенной волатильности.

В этом контексте инвесторы могут рассмотреть возможность включения акций в долгосрочные портфели. Однако покупка 100 акций Activision Blizzard обойдется примерно в 8363 доллара, что является внушительной суммой для большинства людей.

Кроме того, многие участники рынка обеспокоены возможностью краткосрочной коррекции. В результате их выбор может пасть на стратеги покрытых опционов колл.

Итак, сегодня мы рассмотрим концепцию диагонального дебетового спрэда на ATVI с использованием опционов LEAPS, которая ограничивает как потенциальную прибыль, так и риски. Она схожа с применением покрытых коллов, но обходится куда дешевле.

Диагональный дебетовый спрэд по акциям ATVI

Текущая стоимость акций: $83.63

Для начала трейдер покупает «долгосрочный» колл с более низкой ценой исполнения, и в то же время продает «краткосрочный» колл с более высокой ценой страйк, создавая диагональный спрэд.

Другими словами, опционы колл (в данном случае на акции ATVI) имеют разные цены страйк и даты экспирации. Трейдер открывает длинную позицию по одному опциону и короткую — по второму, чтобы получить прибыль в виде диагонального спрэда.

Эта стратегия ограничивает как риски, так и потенциальную прибыль. Трейдер устанавливает позицию по чистому дебету (или стоимости), который представляет собой максимальный убыток.

Большинство трейдеров, применяющих этот механизм, умеренно оптимистичны в отношении базового актива, т.е. бумаг ATVI.

Вместо прямой покупки 100 акций, трейдер приобретает опцион «глубоко в деньгах», в котором колл LEAPS выступает «суррогатом» акций ATVI.

На первом этапе этой стратегии трейдер может купить опцион LEAPS «в деньгах» (например, контракт с датой экспирации 20 января 2023 года и ценой страйк в $65). В настоящее время он предлагается по $23,60 за акцию. Другими словами, владение опционом колл, который истекает почти через полтора года, обойдется трейдеру в $2360 (вместо $8363).

Дельта этого опциона (которая показывает величину ожидаемого изменения цены опциона при изменении стоимости базового актива на 1 доллар) близка к 0,80.

Если акции ATVI подорожают на 1 доллар до $84,63, то текущая цена опциона вырастет на 80 центов. Обратите внимание, что фактическое изменение может отличаться из-за влияния других факторов, на которых мы не будем останавливаться в данной статье.

В качестве второго этапа этой стратегии трейдер продает краткосрочный колл «вне денег» (например, опцион на 19 ноября 2021 года с ценой страйк в $85). Текущая премия по этому опциону составляет $4,68. Другими словами, продавец опциона получит 468 долларов (без учета комиссии).

В стратегии учитываются две даты экспирации, поэтому довольно сложно выразить точную формулу точки безубыточности этой сделки. Различные брокеры или сайты предлагают собственные калькуляторы расчета прибылей и убытков.

Для расчета стоимости контрактов с наибольшими сроками исполнения (то есть колов LEAPS) на момент экспирации краткосрочных опционов, требуется модель ценообразования, которая позволяет оценить «приблизительную» точку безубыточности.

Максимальный потенциал сделки

Наибольшую прибыль можно извлечь в том случае, если стоимость акции равна цене исполнения краткосрочного колла на дату его экспирации. Другими словами, трейдер хочет, чтобы цена бумаг ATVI оставалась как можно ближе к цене страйк краткосрочного опциона (в нашем случае — $85) на 19 ноября 2021 г., не превышая ее.

В нашем примере максимальный доход теоретически составит около $538 при цене в 85 долларов на момент экспирации. Значение получено при помощи калькулятора прибылей и убытков, но приблизительную цифру можно рассчитать самостоятельно.

Продавец опциона (то есть трейдер) получил 468 долларов за проданный опцион. Между тем, акции ATVI выросли со $83,63 до $85. Разница составляет $1,37 за одну акцию (или 137 долларов за 100 бумаг).

Поскольку дельта долгосрочного опциона LEAPS равна 0,8, стоимость опциона теоретически увеличится на $109,60 (137*0,80). Помните, что на практике она может отличаться в любую сторону.

Складываем $468 и $109,60 и получаем 577,60 доллара. И хотя полученная цифра немного отличается от указанных выше 538 долларов, для приблизительной оценки этот метод подходит весьма неплохо.

Понятно, что для другой цены страйк отличалась бы и дельта. Соответственно, на это стоит делать поправку для того, чтобы получить приблизительное значение прибыли или убытка.

В идеале трейдер надеется, что краткосрочный колл истечет «вне денег». Затем он может продавать коллы один за одним (пока через полтора года не истечет контракт LEAPS).

Для сравнения: VanEck Vectors Video Gaming and eSports ETF (NYSE:ESPO) с начала года просел на 6%, но при этом за последний год прибавил почти 10%. Годовой диапазон акций ATVI ограничен отметками $71,19 и $104,53; рекордный максимум был зафиксирован в середине февраля.

Рыночная капитализация Activision Blizzard составляет 65 миллиардов долларов. Вот как выглядит этот показатель для ряда ее «коллег» по сегменту цифровых развлечений:

Electronic Arts (NASDAQ:EA) — около $40 млрд;

Gravity (NASDAQ:GRVY) — $612 млн;

Nintendo (OTC:NTDOY)) — $56 млрд;

Take-Two Interactive Software (NASDAQ:TTWO) — около $40 млрд;

Zynga (NASDAQ:ZNGA) — $19 млрд.

Таким образом, Activision Blizzard в настоящее время является крупнейшим издателем видеоигр в мире. Ее портфель франшиз включает Call of Duty, Candy Crush, Diablo, Overwatch, Pet Rescue и World of Warcraft.

Второй квартал оказался удачным для компании. Выручка по GAAP составила 2,29 миллиарда долларов, что на 19% больше показателя аналогичного периода прошлого года. Прибыль на акцию по GAAP выросла с прошлогодних 75 центов до 1,12 доллара. Руководство также улучшило прогнозы на текущий год. Акции ATVI в настоящее время торгуются с форвардным коэффициентом P/E в 24,33, а отношение P/S составляет 7,34.

Несмотря на сильные финансовые показатели, новостной фон вокруг компании не самый благоприятный. В июле Департамент справедливого найма и жилищного строительства Калифорнии (DFEH) подал гражданский иск против компании. Сейчас игроки с Уолл-стрит оценивают возможные последствия судебного процесса по обвинению компании в «нарушении Закона о равной оплате труда и Закона о справедливой занятости и жилищном строительстве» для акций ATVI.

Прогнозы по акциям ATVI

Подавляющая масса аналитиков, опрошенных Investing.com, полагает, что акции Activision Blizzard будут торговаться «лучше рынка» со средним 12-месячным таргетом в $116,90, что предполагает потенциал роста примерно на 40% (оценки варьируются от 100 до 154 долларов).

Другими словами, даже несмотря на судебное преследование Уолл-стрит с оптимизмом оценивает будущее акций ATVI. Однако в краткосрочной перспективе все еще можно ожидать повышенной волатильности.

В этом контексте инвесторы могут рассмотреть возможность включения акций в долгосрочные портфели. Однако покупка 100 акций Activision Blizzard обойдется примерно в 8363 доллара, что является внушительной суммой для большинства людей.

Кроме того, многие участники рынка обеспокоены возможностью краткосрочной коррекции. В результате их выбор может пасть на стратеги покрытых опционов колл.

Итак, сегодня мы рассмотрим концепцию диагонального дебетового спрэда на ATVI с использованием опционов LEAPS, которая ограничивает как потенциальную прибыль, так и риски. Она схожа с применением покрытых коллов, но обходится куда дешевле.

Диагональный дебетовый спрэд по акциям ATVI

Текущая стоимость акций: $83.63

Для начала трейдер покупает «долгосрочный» колл с более низкой ценой исполнения, и в то же время продает «краткосрочный» колл с более высокой ценой страйк, создавая диагональный спрэд.

Другими словами, опционы колл (в данном случае на акции ATVI) имеют разные цены страйк и даты экспирации. Трейдер открывает длинную позицию по одному опциону и короткую — по второму, чтобы получить прибыль в виде диагонального спрэда.

Эта стратегия ограничивает как риски, так и потенциальную прибыль. Трейдер устанавливает позицию по чистому дебету (или стоимости), который представляет собой максимальный убыток.

Большинство трейдеров, применяющих этот механизм, умеренно оптимистичны в отношении базового актива, т.е. бумаг ATVI.

Вместо прямой покупки 100 акций, трейдер приобретает опцион «глубоко в деньгах», в котором колл LEAPS выступает «суррогатом» акций ATVI.

На первом этапе этой стратегии трейдер может купить опцион LEAPS «в деньгах» (например, контракт с датой экспирации 20 января 2023 года и ценой страйк в $65). В настоящее время он предлагается по $23,60 за акцию. Другими словами, владение опционом колл, который истекает почти через полтора года, обойдется трейдеру в $2360 (вместо $8363).

Дельта этого опциона (которая показывает величину ожидаемого изменения цены опциона при изменении стоимости базового актива на 1 доллар) близка к 0,80.

Если акции ATVI подорожают на 1 доллар до $84,63, то текущая цена опциона вырастет на 80 центов. Обратите внимание, что фактическое изменение может отличаться из-за влияния других факторов, на которых мы не будем останавливаться в данной статье.

В качестве второго этапа этой стратегии трейдер продает краткосрочный колл «вне денег» (например, опцион на 19 ноября 2021 года с ценой страйк в $85). Текущая премия по этому опциону составляет $4,68. Другими словами, продавец опциона получит 468 долларов (без учета комиссии).

В стратегии учитываются две даты экспирации, поэтому довольно сложно выразить точную формулу точки безубыточности этой сделки. Различные брокеры или сайты предлагают собственные калькуляторы расчета прибылей и убытков.

Для расчета стоимости контрактов с наибольшими сроками исполнения (то есть колов LEAPS) на момент экспирации краткосрочных опционов, требуется модель ценообразования, которая позволяет оценить «приблизительную» точку безубыточности.

Максимальный потенциал сделки

Наибольшую прибыль можно извлечь в том случае, если стоимость акции равна цене исполнения краткосрочного колла на дату его экспирации. Другими словами, трейдер хочет, чтобы цена бумаг ATVI оставалась как можно ближе к цене страйк краткосрочного опциона (в нашем случае — $85) на 19 ноября 2021 г., не превышая ее.

В нашем примере максимальный доход теоретически составит около $538 при цене в 85 долларов на момент экспирации. Значение получено при помощи калькулятора прибылей и убытков, но приблизительную цифру можно рассчитать самостоятельно.

Продавец опциона (то есть трейдер) получил 468 долларов за проданный опцион. Между тем, акции ATVI выросли со $83,63 до $85. Разница составляет $1,37 за одну акцию (или 137 долларов за 100 бумаг).

Поскольку дельта долгосрочного опциона LEAPS равна 0,8, стоимость опциона теоретически увеличится на $109,60 (137*0,80). Помните, что на практике она может отличаться в любую сторону.

Складываем $468 и $109,60 и получаем 577,60 доллара. И хотя полученная цифра немного отличается от указанных выше 538 долларов, для приблизительной оценки этот метод подходит весьма неплохо.

Понятно, что для другой цены страйк отличалась бы и дельта. Соответственно, на это стоит делать поправку для того, чтобы получить приблизительное значение прибыли или убытка.

В идеале трейдер надеется, что краткосрочный колл истечет «вне денег». Затем он может продавать коллы один за одним (пока через полтора года не истечет контракт LEAPS).

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба