25 августа 2021 DollarCollapse.com

Отрывки из новостной рассылки Джея Тейлора (Jay Taylor) MiningStocks.com:

Нижеприведенные соображения взяты из превосходной статьи Мэттью Пипенбурга (Matthew Piepenburg) из Matterhorn Asset Management о «значении (растущих) покупок золота центральными банками, (падающих) отрицательных процентных ставок и высказываний Стэнли Фишера (Stanley Fischer)».

Центральные банки покупают золото как безумные! Почему?

Стоит следить не за тем, что центральные банки говорят, а за тем, что они делают, потому что чаще всего их слова нацелены на то, чтобы поведение масс лучше всего защищало их акционеров и зависящие от них правительства. Общество в целом интересует их меньше всего. В США акционеры Федеральной резервной системы (ФРС) – это банки из крупных денежных центров. Таким образом, тогда как ФРС и западные центральные банкиры не демонстрируют желания покупать золото (хотя Германия несколько лет назад потребовала поставку того, что она держала за границей), свои золотые резервы наращивают государства, не имеющие тесных связей с американской империей.

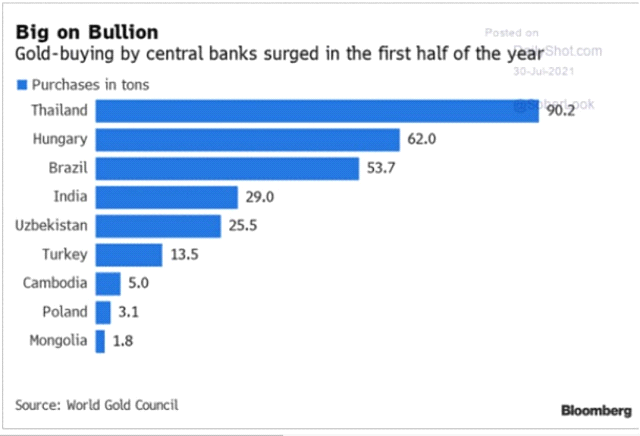

Заинтересованные в металле

Покупки золота центральными банками в первой половине года взлетели

Покупки в тоннах

Таиланд

Венгрия

Бразилия

Индия

Узбекистан

Турция

Камбоджа

Польша

Монголия

Источник: Всемирный совет по золоту

Китай и Россия отсутствуют на графике выше, так как они активно копили золото в течение последнего десятилетия. Таиланд, Венгрия и Бразилия стали по-настоящему крупными покупателями физического металла в первые 6 месяцев 2021 г. В первой половине года глобальные золотые резервы центральных банков выросли на 333 т, что почти на 40% больше 5-летнего среднего. Данным трем государствам очень хорошо знакомы последствия импорта американской инфляционной политики, поэтому они стремятся хранить свое богатство в реальных средствах сбережения. При сохранении текущего темпа покупок золота центральными банками в этом году будет побит предыдущий рекорд после Второй мировой войны, установленный в 2018 г. (651 т).

Отрицательные реальные ставки и потребность покупать золото

Популярные СМИ скорее припишут покупку золота центральными банками коронавирусу, чем тому факту, что ФРС и другие центральные банки попали в долговой водоворот, откуда не могут выбраться. Начиная с Алана Гринспена (Alan Greenspan) после краха фондового рынка в 1987 г. и создания президентской рабочей группы (также известной как команда по защите от обвала), ФРС самоотверженно печатала деньги как «решение» для того, чтобы поддерживать высокие цены акций. Теория сводилась к тому, что цены на активы (акции, недвижимость и т. д.) оказывают «эффект богатства», поддерживающий сильный спрос в экономике и, следовательно, способный помочь избежать серьезного рыночного спада. Если всё же такой спад случится, как в 1987, 2000 и 2008 гг., то ФРС может просто стимулировать рост цен с помощью основанных на долге бумажных денег.

Поначалу казалось, что эта стратегия отлично работает, пока ФРС не подплыла к краю долгового водоворота. Следует иметь в виду, что бумажные деньги создаются с помощью долга, начиная с долга федерального правительства, финансируемого либо сберегателями, покупающими облигации Казначейства США, либо, в отсутствие серьезных покупателей государственных облигаций, как сейчас, деньгами, создаваемыми ФРС из воздуха. Если бы американский долг оставался ниже 100% ВВП, то будущее, возможно, не выглядело бы таким мрачным, но в целом уровень 100% считается точкой невозврата, когда валюта страны, вероятно, утонет в водовороте. В этой точке бремя процентов начинает сильно давить на способность страны обслуживать свой долг.

В 2019 г. вице-председатель ФРС Стэнли Фишер заметил, что «достаточно будет небольшого шока для роста… чтобы отношение долга взлетело и вызвало опасения насчет его устойчивости». Когда Стэнли Фишер говорил эти слова в 2019 г., отношение американского долга к ВВП было 105%. С тех пор оно выросло до 130%. Другими словами, у центральных банкиров осталось мало времени.

Еще одна динамика, засасывающая американский доллар в водоворот до точки «невозврата», – это отрицательные реальные процентные ставки, которые теперь нужно поддерживать и даже еще больше снизить, чтобы сохранить высокие цены на активы, что, в свою очередь, важно для того, чтобы уберечь всю экономику от краха. Забудьте о каком-либо содержательном реальном росте, когда инфляция ускоряется и конца этому не предвидится. Таким образом, ФРС попала в долговой водоворот, откуда не выбраться живым. Ставки не только отрицательные сейчас, но они станут еще более отрицательными, и это очень бычий знак для золота и серебра. Как отметил г-н Пипенбург, «если только в дальнейшем реальные (т. е. с поправкой на инфляцию) ставки заметно не поднимутся, цена на золото резко вырастет».

«Почему мы так в этом уверены?»… читайте остальное здесь.

Нижеприведенные соображения взяты из превосходной статьи Мэттью Пипенбурга (Matthew Piepenburg) из Matterhorn Asset Management о «значении (растущих) покупок золота центральными банками, (падающих) отрицательных процентных ставок и высказываний Стэнли Фишера (Stanley Fischer)».

Центральные банки покупают золото как безумные! Почему?

Стоит следить не за тем, что центральные банки говорят, а за тем, что они делают, потому что чаще всего их слова нацелены на то, чтобы поведение масс лучше всего защищало их акционеров и зависящие от них правительства. Общество в целом интересует их меньше всего. В США акционеры Федеральной резервной системы (ФРС) – это банки из крупных денежных центров. Таким образом, тогда как ФРС и западные центральные банкиры не демонстрируют желания покупать золото (хотя Германия несколько лет назад потребовала поставку того, что она держала за границей), свои золотые резервы наращивают государства, не имеющие тесных связей с американской империей.

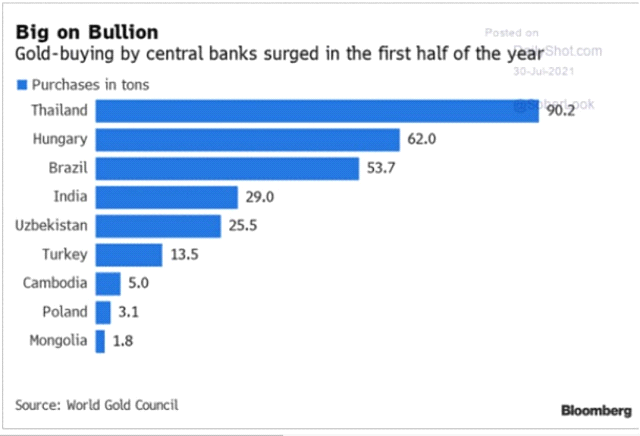

Заинтересованные в металле

Покупки золота центральными банками в первой половине года взлетели

Покупки в тоннах

Таиланд

Венгрия

Бразилия

Индия

Узбекистан

Турция

Камбоджа

Польша

Монголия

Источник: Всемирный совет по золоту

Китай и Россия отсутствуют на графике выше, так как они активно копили золото в течение последнего десятилетия. Таиланд, Венгрия и Бразилия стали по-настоящему крупными покупателями физического металла в первые 6 месяцев 2021 г. В первой половине года глобальные золотые резервы центральных банков выросли на 333 т, что почти на 40% больше 5-летнего среднего. Данным трем государствам очень хорошо знакомы последствия импорта американской инфляционной политики, поэтому они стремятся хранить свое богатство в реальных средствах сбережения. При сохранении текущего темпа покупок золота центральными банками в этом году будет побит предыдущий рекорд после Второй мировой войны, установленный в 2018 г. (651 т).

Отрицательные реальные ставки и потребность покупать золото

Популярные СМИ скорее припишут покупку золота центральными банками коронавирусу, чем тому факту, что ФРС и другие центральные банки попали в долговой водоворот, откуда не могут выбраться. Начиная с Алана Гринспена (Alan Greenspan) после краха фондового рынка в 1987 г. и создания президентской рабочей группы (также известной как команда по защите от обвала), ФРС самоотверженно печатала деньги как «решение» для того, чтобы поддерживать высокие цены акций. Теория сводилась к тому, что цены на активы (акции, недвижимость и т. д.) оказывают «эффект богатства», поддерживающий сильный спрос в экономике и, следовательно, способный помочь избежать серьезного рыночного спада. Если всё же такой спад случится, как в 1987, 2000 и 2008 гг., то ФРС может просто стимулировать рост цен с помощью основанных на долге бумажных денег.

Поначалу казалось, что эта стратегия отлично работает, пока ФРС не подплыла к краю долгового водоворота. Следует иметь в виду, что бумажные деньги создаются с помощью долга, начиная с долга федерального правительства, финансируемого либо сберегателями, покупающими облигации Казначейства США, либо, в отсутствие серьезных покупателей государственных облигаций, как сейчас, деньгами, создаваемыми ФРС из воздуха. Если бы американский долг оставался ниже 100% ВВП, то будущее, возможно, не выглядело бы таким мрачным, но в целом уровень 100% считается точкой невозврата, когда валюта страны, вероятно, утонет в водовороте. В этой точке бремя процентов начинает сильно давить на способность страны обслуживать свой долг.

В 2019 г. вице-председатель ФРС Стэнли Фишер заметил, что «достаточно будет небольшого шока для роста… чтобы отношение долга взлетело и вызвало опасения насчет его устойчивости». Когда Стэнли Фишер говорил эти слова в 2019 г., отношение американского долга к ВВП было 105%. С тех пор оно выросло до 130%. Другими словами, у центральных банкиров осталось мало времени.

Еще одна динамика, засасывающая американский доллар в водоворот до точки «невозврата», – это отрицательные реальные процентные ставки, которые теперь нужно поддерживать и даже еще больше снизить, чтобы сохранить высокие цены на активы, что, в свою очередь, важно для того, чтобы уберечь всю экономику от краха. Забудьте о каком-либо содержательном реальном росте, когда инфляция ускоряется и конца этому не предвидится. Таким образом, ФРС попала в долговой водоворот, откуда не выбраться живым. Ставки не только отрицательные сейчас, но они станут еще более отрицательными, и это очень бычий знак для золота и серебра. Как отметил г-н Пипенбург, «если только в дальнейшем реальные (т. е. с поправкой на инфляцию) ставки заметно не поднимутся, цена на золото резко вырастет».

«Почему мы так в этом уверены?»… читайте остальное здесь.

http://dollarcollapse.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба