Прошлая неделя завершилась ростом и была богата на события. Но инвестиционных идей было не так много, как неделей раньше. Сегодня рассмотрим идеи по префам «Ленэнерго», «Детскому миру» и «Мосбирже».

Жара на пользу префам «Ленэнерго»

Аналитики внимательно изучили отчётность «Ленэнерго» (LSNGP) и пришли к выводу, что благодаря восстановлению энергорынка компания может получить рекордную прибыль по РСБУ по итогам года, а держатели привилегированных акций (префов) могут получить рекордные дивиденды (около 17,9 руб. на акцию, или 10,7% дивидендной доходности). На фоне этого целевая цена по префам была повышена до 198 руб. за акцию.

«Ленэнерго» представила сильную отчётность по РСБУ по итогам I полугодия 2021 г. Выручка и чистая прибыль компании выросли на 18% и 48% соответственно, в основном за счёт увеличения отпуска электроэнергии на фоне восстановления деловой активности и температурного фактора. Выручка от техприсоединения (ТП) удвоилась, достигнув 3,7 млрд руб., но в прогнозе компании по итогам года значится 6,5 млрд руб., поэтому можно ждать ещё одного удвоения. При этом в последние годы влияние ТП на выручку компании снижается; на первый план выходит основной бизнес — передача электроэнергии.

В июле «Ленэнерго» пересмотрела свой финансовый план, который предполагает выход на рекордную прибыль по РСБУ в размере 14,53 млрд руб. По итогам I полугодия чистая прибыль составила 11,2 млрд руб., следовательно, по итогам года мы можем увидеть более значительный показатель — около 17–19 или даже 20 млрд руб.

Мы анализируем отчётность по РСБУ, потому что компания распределяет в виде дивидендов 10% от чистой прибыли именно согласно этому виду отчётности. Чем больше прибыль, тем больше дивидендов получат держатели привилегированных акций.

Если говорить о рисках, то можно выделить два фактора.

Возвращение эффекта сглаживания индексации тарифов, а значит, риск недополучения прибыли в будущем. Сейчас уже идёт судебное разбирательство по этому поводу, однако оно может продолжаться годами.

Изменение дивидендной политики. Владельцы обыкновенных акций находятся в шатком положении, так как дивиденды могут сократить, учитывая обширную инвестиционную программу. При этом держатели привилегированных акций находятся под защитой, так как размер дивиденда зафиксирован в уставе. Но всё может поменяться. На текущий момент для этого нет предпосылок, но риск существует.

С технической точки зрения акция торгуется на исторических максимумах, третий день штурмуя вершину. Однако пробой совсем слабый, и есть вероятность возврата под уровень. Лучше дождаться закрепления над уровнем, теста и только потом заходить в позицию.

Рис. 1. Динамика изменения стоимости привилегированных акций «Ленэнерго» на Мосбирже в июне 2019 — июне 2021 г.

Смотри в будущее с Мосбиржей

Аналитики считают, что «Московская биржа» (MOEX) опубликовала смешанные результаты по итогам II квартала 2021 г., но рекомендуют пока отложить отчёт в сторону и сфокусироваться на имеющихся трендах, которые предполагают ускорение роста прибыли в ближайшие годы. Ожидается, что рост числа участников рынка, а также увеличение количества финансовых инструментов спровоцируют ускорение роста чистой прибыли на 12% ежегодно в ближайшее пять лет против стагнации показателя в предыдущее пятилетие. В итоге целевая цена по бумаге была поднята до 230 руб. за акцию.

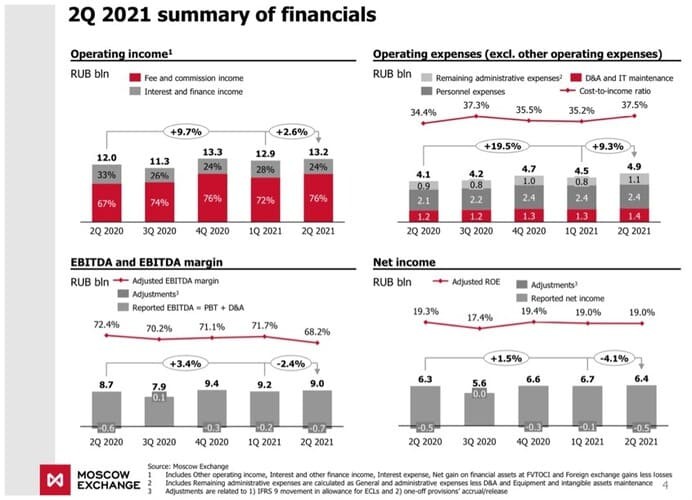

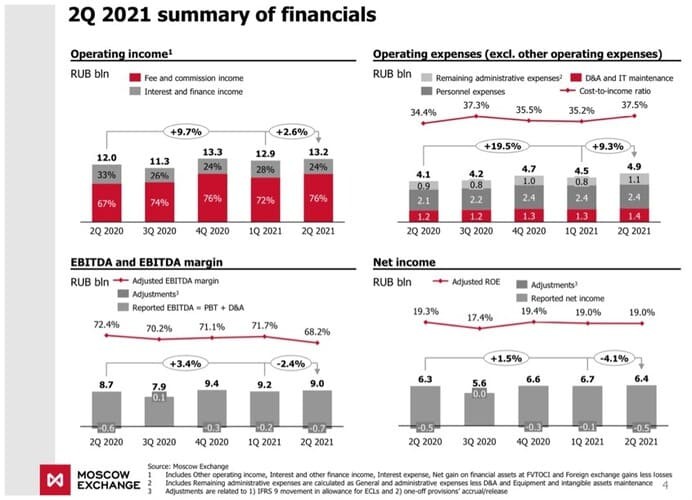

ПАО «Московская биржа» — один из самых известных эмитентов на Мосбирже. По итогам II квартала 2021 г. компания показала рост операционных доходов на 9,7% по отношению к аналогичному периоду 2020 г. Операционные расходы за тот же период выросли на 19,5%. В итоге скорректированная чистая прибыль выросла всего на 1,5%, а по сравнению с I кварталом вообще сократилась на 4,1%. Схожая ситуация и со скорректированным показателем EBITDA.

Процентные доходы торговой площадки также снижаются на фоне снижения ставок. Однако ЦБ РФ уже поднял ключевую ставку, и не за горами подъём ставок со стороны ФРС США, поэтому уже в следующей отчётности мы можем увидеть отражение этих действий на процентных доходах биржи.

Рис. 2. Динамика финансовых показателей ПАО «Московская биржа» по итогам II квартала 2021 г. Источник: презентация компании

Смущает и рост операционных расходов на 19,5%. Но при изучении отчётности становится понятно, что данный рост связан с приобретением ведущей платформы онлайн-страхования INGURU, а значит, это разовое событие. К тому же в будущем эта платформа должна принести дополнительную прибыль.

Среди факторов, которые будут поддерживать котировки в будущем, стоит отметить увеличение времени торгов и количества финансовых инструментов, а также рост числа участников рынка. Дополнительным драйвером может стать переоценка компании на фоне IPO ПАО «Санкт-Петербургская биржа», которое оценивают в 1,9–2,5 млрд долл.

С технической точки зрения акция торгуется в восходящем тренде, вблизи исторических максимумов. Покупать бумагу стоит при приближении к уровню 178,5 руб. за штуку.

Рис. 3. Динамика изменения стоимости акций ПАО «Московская биржа» на Мосбирже в октябре 2019 — июле 2021 г.

Акции «Московской биржи» можно добавить в свои инвестиционные портфели, особенно учитывая, что компания всегда направляет на дивиденды более 80% чистой прибыли.

Дивиденды «Детского мира» могут повзрослеть

«Детский мир» (DSKY) опубликовал ожидаемо сильные финансовые результаты по МСФО по итогам I полугодия и II квартала 2021 г. За II квартал чистая прибыль выросла на 184,4% — до 3,9 млрд руб., а EBITDA прибавила 55,3%. Аналитики понимают, что растущая прибыль приведёт к росту дивидендов и дивидендной доходности, поэтому рекомендуют покупать акции компании с целью 182 руб. за штуку.

По итогам I полугодия выручка «Детского мира» выросла на 22,1%, а прибыль — в 4,7 раза, до 5,2 млрд руб. Однако среди причин положительной динамики финансовых показателей, за исключением органического роста и выхода на полную мощность новых магазинов, стоит отметить и разовый доход в размере 1,3 млрд руб., полученный в рамках государственной программы антикризисной поддержки. Выросло и количество онлайн-продаж — на 60,4%. Также инвесторов порадовало снижение чистого долга на 5% и соотношения «чистый долг / EBITDA» с 1,7 до 1,2.

Обычно «Детский мир» платит 100% чистой прибыли по РСБУ в виде дивидендов, делая это два раза в год — по итогам девяти и двенадцати месяцев. Если рассчитать дивиденды на текущий момент, то инвесторы уже могут получить 5,63 руб. на акцию, что соответствует 4% доходности. Начало учебного года подстегнёт продажи, и чистая прибыль, без учёта государственной компенсации, по итогам года может удвоиться и составить около 9,1 млрд руб. В таком случае дивиденд может составить 12,3 руб. на акцию, или 8,8%.

Тем временем аналитики прогнозируют 11–12% доходности, то есть дивиденды в размере 14–16 руб. на акцию. Сейчас стоит сосредоточиться на наборе позиции, так как даже доходность 8,8% для растущего бизнеса станет причиной для роста котировок.

С технической точки зрения акция торгуется в боковике и недавно оттолкнулась от зоны покупок. Приемлемым уровнем можно считать 120 руб. за акцию, так как он до сих пор не был протестирован. При этом есть риск, что имеющийся уровень 130–136 руб. не даст котировкам спуститься ниже.

Рис. 4. Динамика изменения стоимости привилегированных акций «Детского мира» на Мосбирже в октябре 2019 — июле 2021 г.

Жара на пользу префам «Ленэнерго»

Аналитики внимательно изучили отчётность «Ленэнерго» (LSNGP) и пришли к выводу, что благодаря восстановлению энергорынка компания может получить рекордную прибыль по РСБУ по итогам года, а держатели привилегированных акций (префов) могут получить рекордные дивиденды (около 17,9 руб. на акцию, или 10,7% дивидендной доходности). На фоне этого целевая цена по префам была повышена до 198 руб. за акцию.

«Ленэнерго» представила сильную отчётность по РСБУ по итогам I полугодия 2021 г. Выручка и чистая прибыль компании выросли на 18% и 48% соответственно, в основном за счёт увеличения отпуска электроэнергии на фоне восстановления деловой активности и температурного фактора. Выручка от техприсоединения (ТП) удвоилась, достигнув 3,7 млрд руб., но в прогнозе компании по итогам года значится 6,5 млрд руб., поэтому можно ждать ещё одного удвоения. При этом в последние годы влияние ТП на выручку компании снижается; на первый план выходит основной бизнес — передача электроэнергии.

В июле «Ленэнерго» пересмотрела свой финансовый план, который предполагает выход на рекордную прибыль по РСБУ в размере 14,53 млрд руб. По итогам I полугодия чистая прибыль составила 11,2 млрд руб., следовательно, по итогам года мы можем увидеть более значительный показатель — около 17–19 или даже 20 млрд руб.

Мы анализируем отчётность по РСБУ, потому что компания распределяет в виде дивидендов 10% от чистой прибыли именно согласно этому виду отчётности. Чем больше прибыль, тем больше дивидендов получат держатели привилегированных акций.

Если говорить о рисках, то можно выделить два фактора.

Возвращение эффекта сглаживания индексации тарифов, а значит, риск недополучения прибыли в будущем. Сейчас уже идёт судебное разбирательство по этому поводу, однако оно может продолжаться годами.

Изменение дивидендной политики. Владельцы обыкновенных акций находятся в шатком положении, так как дивиденды могут сократить, учитывая обширную инвестиционную программу. При этом держатели привилегированных акций находятся под защитой, так как размер дивиденда зафиксирован в уставе. Но всё может поменяться. На текущий момент для этого нет предпосылок, но риск существует.

С технической точки зрения акция торгуется на исторических максимумах, третий день штурмуя вершину. Однако пробой совсем слабый, и есть вероятность возврата под уровень. Лучше дождаться закрепления над уровнем, теста и только потом заходить в позицию.

Рис. 1. Динамика изменения стоимости привилегированных акций «Ленэнерго» на Мосбирже в июне 2019 — июне 2021 г.

Смотри в будущее с Мосбиржей

Аналитики считают, что «Московская биржа» (MOEX) опубликовала смешанные результаты по итогам II квартала 2021 г., но рекомендуют пока отложить отчёт в сторону и сфокусироваться на имеющихся трендах, которые предполагают ускорение роста прибыли в ближайшие годы. Ожидается, что рост числа участников рынка, а также увеличение количества финансовых инструментов спровоцируют ускорение роста чистой прибыли на 12% ежегодно в ближайшее пять лет против стагнации показателя в предыдущее пятилетие. В итоге целевая цена по бумаге была поднята до 230 руб. за акцию.

ПАО «Московская биржа» — один из самых известных эмитентов на Мосбирже. По итогам II квартала 2021 г. компания показала рост операционных доходов на 9,7% по отношению к аналогичному периоду 2020 г. Операционные расходы за тот же период выросли на 19,5%. В итоге скорректированная чистая прибыль выросла всего на 1,5%, а по сравнению с I кварталом вообще сократилась на 4,1%. Схожая ситуация и со скорректированным показателем EBITDA.

Процентные доходы торговой площадки также снижаются на фоне снижения ставок. Однако ЦБ РФ уже поднял ключевую ставку, и не за горами подъём ставок со стороны ФРС США, поэтому уже в следующей отчётности мы можем увидеть отражение этих действий на процентных доходах биржи.

Рис. 2. Динамика финансовых показателей ПАО «Московская биржа» по итогам II квартала 2021 г. Источник: презентация компании

Смущает и рост операционных расходов на 19,5%. Но при изучении отчётности становится понятно, что данный рост связан с приобретением ведущей платформы онлайн-страхования INGURU, а значит, это разовое событие. К тому же в будущем эта платформа должна принести дополнительную прибыль.

Среди факторов, которые будут поддерживать котировки в будущем, стоит отметить увеличение времени торгов и количества финансовых инструментов, а также рост числа участников рынка. Дополнительным драйвером может стать переоценка компании на фоне IPO ПАО «Санкт-Петербургская биржа», которое оценивают в 1,9–2,5 млрд долл.

С технической точки зрения акция торгуется в восходящем тренде, вблизи исторических максимумов. Покупать бумагу стоит при приближении к уровню 178,5 руб. за штуку.

Рис. 3. Динамика изменения стоимости акций ПАО «Московская биржа» на Мосбирже в октябре 2019 — июле 2021 г.

Акции «Московской биржи» можно добавить в свои инвестиционные портфели, особенно учитывая, что компания всегда направляет на дивиденды более 80% чистой прибыли.

Дивиденды «Детского мира» могут повзрослеть

«Детский мир» (DSKY) опубликовал ожидаемо сильные финансовые результаты по МСФО по итогам I полугодия и II квартала 2021 г. За II квартал чистая прибыль выросла на 184,4% — до 3,9 млрд руб., а EBITDA прибавила 55,3%. Аналитики понимают, что растущая прибыль приведёт к росту дивидендов и дивидендной доходности, поэтому рекомендуют покупать акции компании с целью 182 руб. за штуку.

По итогам I полугодия выручка «Детского мира» выросла на 22,1%, а прибыль — в 4,7 раза, до 5,2 млрд руб. Однако среди причин положительной динамики финансовых показателей, за исключением органического роста и выхода на полную мощность новых магазинов, стоит отметить и разовый доход в размере 1,3 млрд руб., полученный в рамках государственной программы антикризисной поддержки. Выросло и количество онлайн-продаж — на 60,4%. Также инвесторов порадовало снижение чистого долга на 5% и соотношения «чистый долг / EBITDA» с 1,7 до 1,2.

Обычно «Детский мир» платит 100% чистой прибыли по РСБУ в виде дивидендов, делая это два раза в год — по итогам девяти и двенадцати месяцев. Если рассчитать дивиденды на текущий момент, то инвесторы уже могут получить 5,63 руб. на акцию, что соответствует 4% доходности. Начало учебного года подстегнёт продажи, и чистая прибыль, без учёта государственной компенсации, по итогам года может удвоиться и составить около 9,1 млрд руб. В таком случае дивиденд может составить 12,3 руб. на акцию, или 8,8%.

Тем временем аналитики прогнозируют 11–12% доходности, то есть дивиденды в размере 14–16 руб. на акцию. Сейчас стоит сосредоточиться на наборе позиции, так как даже доходность 8,8% для растущего бизнеса станет причиной для роста котировок.

С технической точки зрения акция торгуется в боковике и недавно оттолкнулась от зоны покупок. Приемлемым уровнем можно считать 120 руб. за акцию, так как он до сих пор не был протестирован. При этом есть риск, что имеющийся уровень 130–136 руб. не даст котировкам спуститься ниже.

Рис. 4. Динамика изменения стоимости привилегированных акций «Детского мира» на Мосбирже в октябре 2019 — июле 2021 г.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба