Эта неделя прошла под знаком центральных банков. Из их комментариев можно понять, что мировая экономика продолжает восстанавливаться, а начало процедуры нормализации денежно-кредитной политики уже не за горами.

Подобную риторику мы услышали в первую очередь от Федеральной резервной системы и Банка Англии, тогда как центральные банки Японии и Швейцарии пока не готовы сменить политический курс. В результате еще сильнее увеличился разрыв между облигациями «ястребиных» и «голубиных» стран. Это должно оказать фундаментальную поддержку таким валютам, как доллар и фунт, особенно по отношению к валютам, чьи центральные банки не планируют ужесточать ДКП. На ум сразу приходят пары USD/JPY и GBP/CHF.

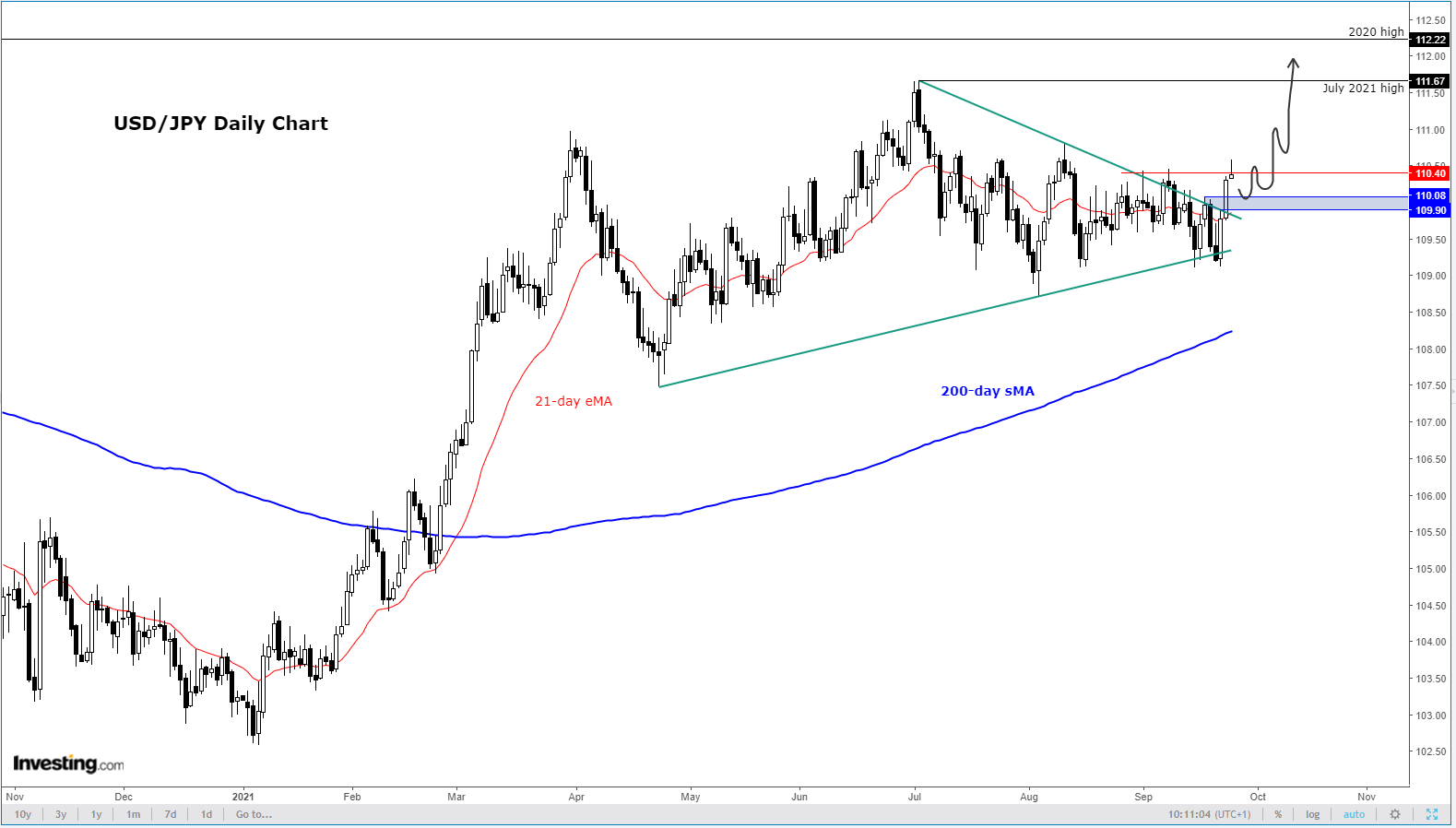

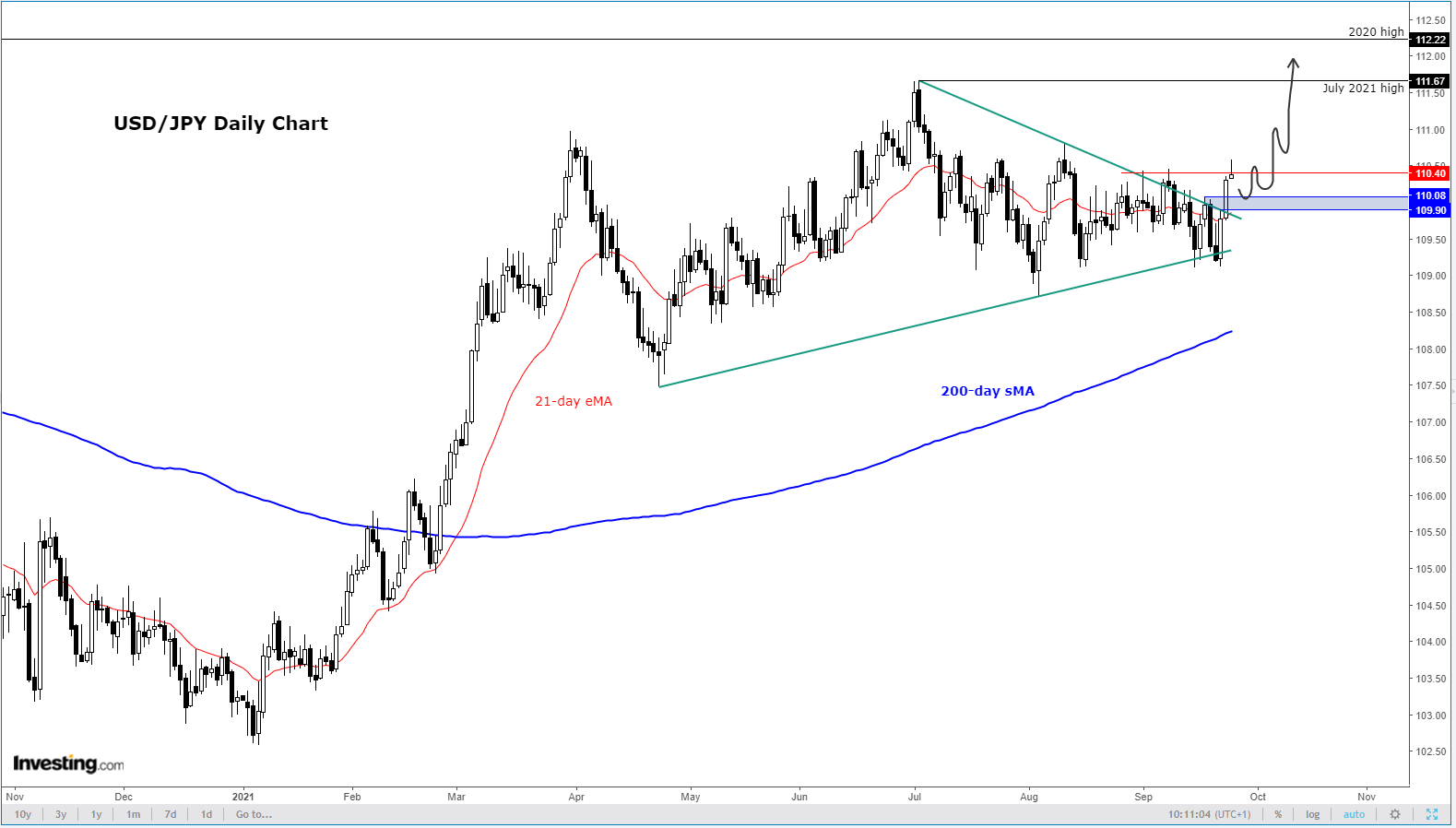

Фактически, USD/JPY готова переписать годовой максимум (при условии, что спрос на рисковые активы не обвалится, вызвав внезапный скачок спроса на иену). Но с технической точки зрения пробой треугольника недвусмысленно говорит о том, что путь наименьшего сопротивления пролегает наверх.

В будущем я ожидаю повторного тестирования диапазона 109,10-110,10, который должен выступить в качестве уровня поддержки. Если покупатели успешно защитят свои позиции, следующим логическим таргетом пары станет июльский максимум в 111,67, а затем и прошлогодний пик в 112,22.

Между тем, с фундаментальной точки зрения у USD/JPY также есть факторы поддержки. Председатель ФРС Джером Пауэлл сказал, что центральный банк США может начать сворачивание программы выкупа активов в ноябре и завершить процесс к середине 2022 года. Кроме того, точечный график FOMC отражает перспективы повышения ключевой ставки в следующем году.

Скорое начало процедуры нормализации ДКП должно оказать повышательное давление на доходность облигаций, что приведет к увеличению спреда между бумагами США и облигациями стран с «голубиными» центральными банками (например, Японии).

Фактически, спред доходностей 10-летних облигаций Японии и аналогичных бумаг США вышел за рамки недавней консолидации в пользу американских бондов. Подобная ситуация играет на руку «быкам» пары USD/JPY.

Единственной угрозой является возможность падения спроса на рисковые активы, что приведет к росту иены как актива «тихой гавани».

Подобную риторику мы услышали в первую очередь от Федеральной резервной системы и Банка Англии, тогда как центральные банки Японии и Швейцарии пока не готовы сменить политический курс. В результате еще сильнее увеличился разрыв между облигациями «ястребиных» и «голубиных» стран. Это должно оказать фундаментальную поддержку таким валютам, как доллар и фунт, особенно по отношению к валютам, чьи центральные банки не планируют ужесточать ДКП. На ум сразу приходят пары USD/JPY и GBP/CHF.

Фактически, USD/JPY готова переписать годовой максимум (при условии, что спрос на рисковые активы не обвалится, вызвав внезапный скачок спроса на иену). Но с технической точки зрения пробой треугольника недвусмысленно говорит о том, что путь наименьшего сопротивления пролегает наверх.

В будущем я ожидаю повторного тестирования диапазона 109,10-110,10, который должен выступить в качестве уровня поддержки. Если покупатели успешно защитят свои позиции, следующим логическим таргетом пары станет июльский максимум в 111,67, а затем и прошлогодний пик в 112,22.

Между тем, с фундаментальной точки зрения у USD/JPY также есть факторы поддержки. Председатель ФРС Джером Пауэлл сказал, что центральный банк США может начать сворачивание программы выкупа активов в ноябре и завершить процесс к середине 2022 года. Кроме того, точечный график FOMC отражает перспективы повышения ключевой ставки в следующем году.

Скорое начало процедуры нормализации ДКП должно оказать повышательное давление на доходность облигаций, что приведет к увеличению спреда между бумагами США и облигациями стран с «голубиными» центральными банками (например, Японии).

Фактически, спред доходностей 10-летних облигаций Японии и аналогичных бумаг США вышел за рамки недавней консолидации в пользу американских бондов. Подобная ситуация играет на руку «быкам» пары USD/JPY.

Единственной угрозой является возможность падения спроса на рисковые активы, что приведет к росту иены как актива «тихой гавани».

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба