«Полюс» (MCX, LSE: PLZL) — огромная золотодобывающая компания с активами в Красноярском крае, Иркутской и Магаданской областях и Республике Саха (Якутия). По состоянию на 2020 год у «Полюса» крупнейшие в мире запасы золота, которые оцениваются в 104 млн унций, что прилично больше, чем у большинства международных конкурентов и почти в три раза больше, чем у ближайшего российского конкурента — «Полиметалла».

О компании

Компания не только владеет огромными запасами золота, она еще и один из лидеров по объему его производства. По состоянию на 2020 год «Полюс» вошел в четверку крупнейших мировых производителей с результатом 2,8 млн унций золота, что практически в два раза больше, чем у «Полиметалла». При этом объем производства компании постепенно рос в последние годы — на 0,6 млн унций по сравнению с 2017 годом. Производственные показатели первого полугодия 2021 года немного скромнее, чем в 2020 году, но незначительно.

43% производства по итогам 2020 года обеспечило флагманское месторождение компании — Олимпиада, еще по 16% — Наталкинское и Благодатное.

Важное конкурентное преимущество «Полюса» — самые низкие в мире среди крупных конкурентов денежные затраты на добычу. Этого удается достичь как за счет качественных месторождений с высоким содержанием золота в породе и того, что все они открытого типа, так и за счет преимущественно рублевых затрат и постоянной работы над повышением эффективности.

Компания действительно не стоит на месте, а активно расширяет бизнес и повышает его эффективность: по сравнению с 2014 годом «Полюс» увеличил производство на 63%, одновременно уменьшив общие денежные затраты (TCC) на 38%. И компания не останавливается на достигнутом: капитальные затраты за 2021 и несколько последующих лет планируются в размере 1—1,2 млрд долларов в год, притом что в последние годы они были примерно в два раза меньше.

Значительную часть денег компания планирует потратить на строительство новой золотоизвлекательной фабрики на месторождении Благодатное, модернизацию и расширение производства на Олимпиаде и Куранахе.

Основные капитальные затраты 3,3 млрд долларов «Полюс» планирует в ближайшие годы потратить на развитие нового месторождения Сухой Лог. Это огромное месторождение в Иркутской области с доказанными и вероятными запасами 40 млн унций, а оцененными и выявленными — 67 млн унций золота с одной из рекордно низких себестоимостей добычи в перспективе. В 2017 году аукцион на право разработки Сухого Лога выиграло совместное предприятие «Полюса» и госкорпорации «Ростех», после этого «Полюс» постепенно увеличивал долю участия в нем, полностью консолидировав в сентябре 2020 года.

В настоящий момент производится подготовка технико-экономического обоснования проекта, а принятие окончательного инвестиционного решения планируется в 2022 году. Предполагается, что запуск золотоизвлекательной фабрики на Сухом Логе произойдет в 2027 году, а среднегодовой объем производства планируется на уровне 2,3 млн унций, что не сильно меньше нынешнего объема производства всей компании.

Запасы золота крупнейших мировых золотодобытчиков по состоянию на 2020 год, млн унций

Объем производства золота крупнейшими мировыми золотодобытчиками в 2020 году, млн унций

Объем производства золота компанией по годам, млн унций

Структура производства золота по месторождениям компании в 2020 году

Денежные затраты крупнейших мировых золотодобытчиков в долларах на унцию в 2020 году

Финансовые показатели

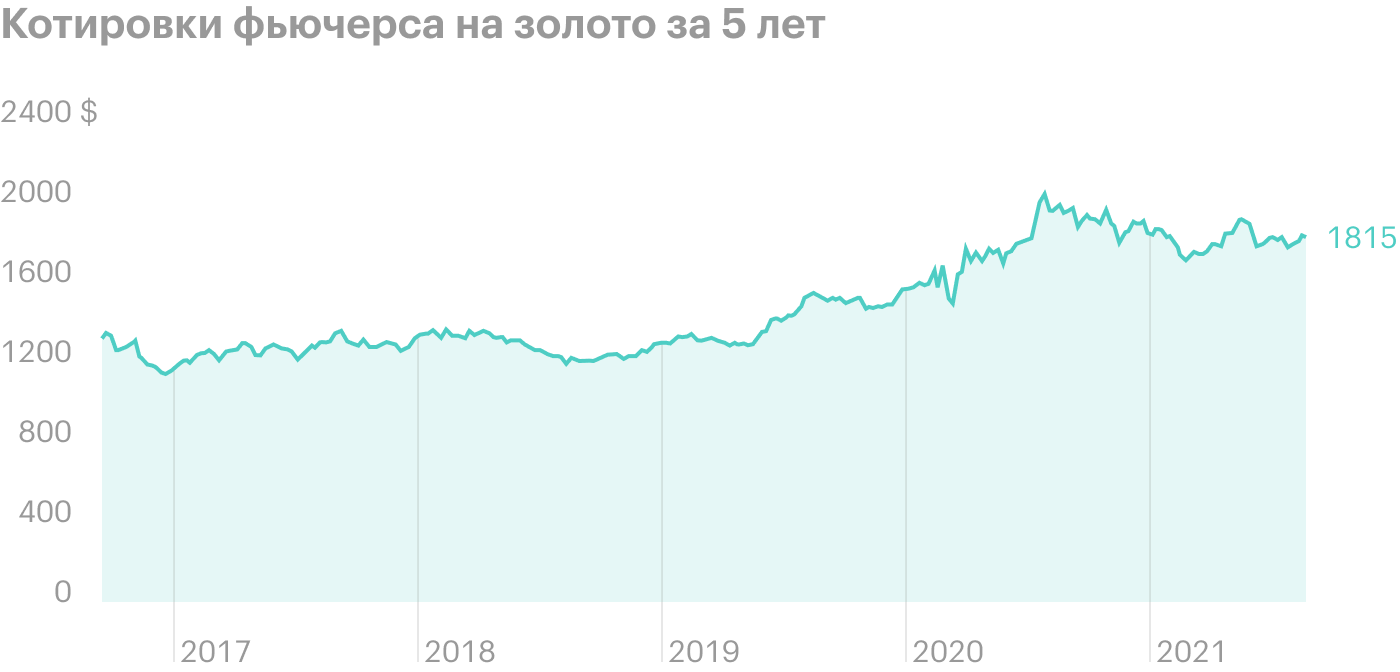

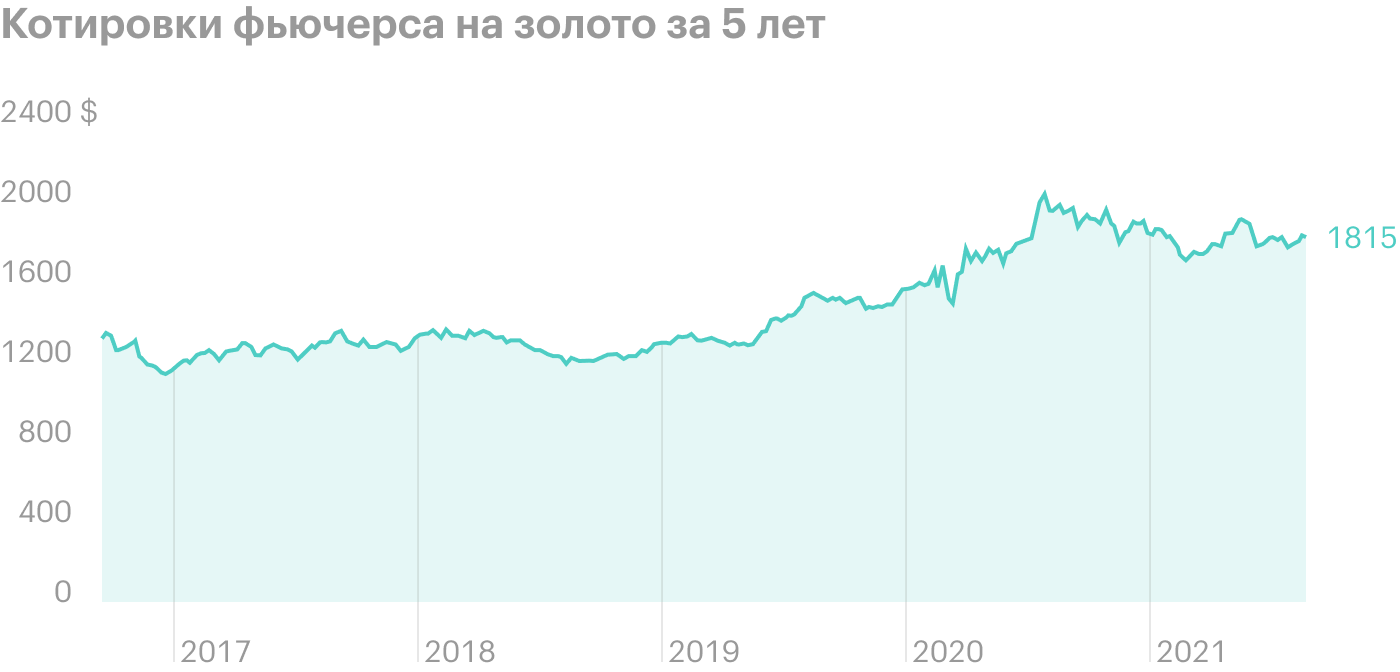

Выручка и EBITDA компании за последние годы росли и увеличились в два раза по сравнению с показателями 2017—2018 годов. Так как выручка «Полюса» зависит от цены на золото, которая номинируется в долларах, можно считать компанию экспортером.

Чистая прибыль компании также имеет тенденцию к росту, но довольно волатильна. Компания активно использует производные финансовые инструменты для хеджирования цен на золото и валютного курса. Их переоценка периодически значительно увеличивает или уменьшает прибыль.

Чистый долг компании в последние годы снижается, что является положительным моментом, особенно на фоне грядущего увеличения капитальных затрат.

Выручка, EBITDA, чистая прибыль и чистый долг по годам, млрд рублей

Акционерный капитал

История «Полюса» тянется еще с советских времен с одноименной артели старателей. В 1990-х годах артель была акционирована, после чего акции консолидировал ее глава Хазрет Совмен. В 2002 году он был избран президентом Республики Адыгея, после чего продал свои акции компании «Норильский никель». В 2006 году его золотодобывающие активы были выделены в отдельную компанию, «Полюс» стал публичным, а в 2009 году основной акционер «Норильского никеля» Владимир Потанин продал крупный пакет акций структурам Сулеймана Керимова. Постепенно семья Керимовых увеличивала долю в компании, и на настоящий момент Саид Керимов — контролирующий акционер «Полюса» с долей 76,34%.

В декабре 2020 года компания проводила обратный выкуп акций: было выкуплено около 1,43 млн бумаг для программы мотивации сотрудников, сделок M&A и для консолидации активов ПАО «Лензолото», через которую «Полюс» владеет россыпными месторождениями.

Структура акционерного капитала компании

Дивиденды и дивидендная политика

У «Полюса» с 2018 года действует дивидендная политика, согласно которой компания планирует выплачивать дивиденды на полугодовой основе в размере 30% от EBITDA, если значение мультипликатора Net Debt / скорректированная EBITDA не превышает 2,5. Дивидендная доходность в последние годы была в районе 5%.

Дивиденды и дивидендная доходность компании

Почему акции могут вырасти

Растущий лидер отрасли с хорошими мультипликаторами. «Полюс» не просто лидер золотодобывающей отрасли России — компания постоянно наращивает производственные и финансовые показатели, повышает эффективность бизнеса. А впереди у «Полюса» еще освоение гигантского месторождения Сухой Лог. Вполне вероятно, что в перспективе нескольких лет бизнес компании станет значительно больше. А в ожидании этого роста инвесторы еще и могут получать вполне неплохие дивиденды.

Кроме того, у «Полюса» хорошие мультипликаторы как в абсолютных выражениях, так и в сравнении с конкурентами. Компания менее закредитована, чем конкуренты. «Полюс» стоит несколько дороже, но это логично: он крупнее и эффективнее.

Рентабельность капитала снизилась с запредельных 222,3 до 62,1%, но это из-за того, что у компании был довольно маленький собственный капитал, а далее он начал расти. Особенно радует мультипликатор Net Debt / EBITDA, значение которого постоянно уменьшалось и достигло очень комфортного значения 0,52.

Защитный сектор. Во времена биржевых потрясений инвесторы массово скупают защитные активы, а один из главных защитных активов — золото. Один из вариантов инвестиций в золото — это покупка акций золотодобывающих компаний. Так что у них зачастую обратная корреляция со всем рынком. Золотодобывающие компании — это экспортеры, так как цены на золото устанавливаются в долларах, а значит, они защищают и от девальвации рубля.

ESG. Компания активно работает в направлении соответствия стандартам ESG: за последние годы агентства S&P Global, MSCI, Sustainalytics и CDP повысили рейтинги «Полюса» на несколько ступеней, отразив достижения компании. К ним можно отнести уменьшение объема выбросов углекислых газов, сокращение потребления воды, а в 2021 году компания кардинально повысила процент используемой энергии из возобновляемых источников энергии с 36 до 100%.

Если точнее, то «Полюс» вывел из эксплуатации некоторые собственные теплоэлектростанции и повысил долю потребляемой энергии, произведенной на гидроэлектростанциях, до 90%, а для компенсации оставшихся 10% купил зеленые I-REC сертификаты. С учетом популярности ESG эти действия должны помочь компании привлечь вложения в ее ценные бумаги и в будущем не платить постепенно вводимые налоги на углеродные выбросы.

Почему акции могут упасть

Зависимость от конъюнктуры. В обзорах сырьевых компаний мы часто обращаем внимание на то, что их бизнес зачастую значительно зависит от конъюнктуры. И если цены, например, на нефть и сталь более или менее зависят от баланса спроса и предложения, от уровня деловой активности в мире, то с золотом все намного сложнее. Всего 8% спроса на золото за 2020 год было обеспечено промышленностью, еще 38% — ювелирной отраслью, а весь остальной спрос был связан с инвестициями. То есть значительная доля покупателей золота — это частные и институциональные инвесторы, уверенные, что это хороший инвестиционный актив, или же желающие заработать на том, что многие другие в этом уверены. А вера — это вопрос зыбкий.

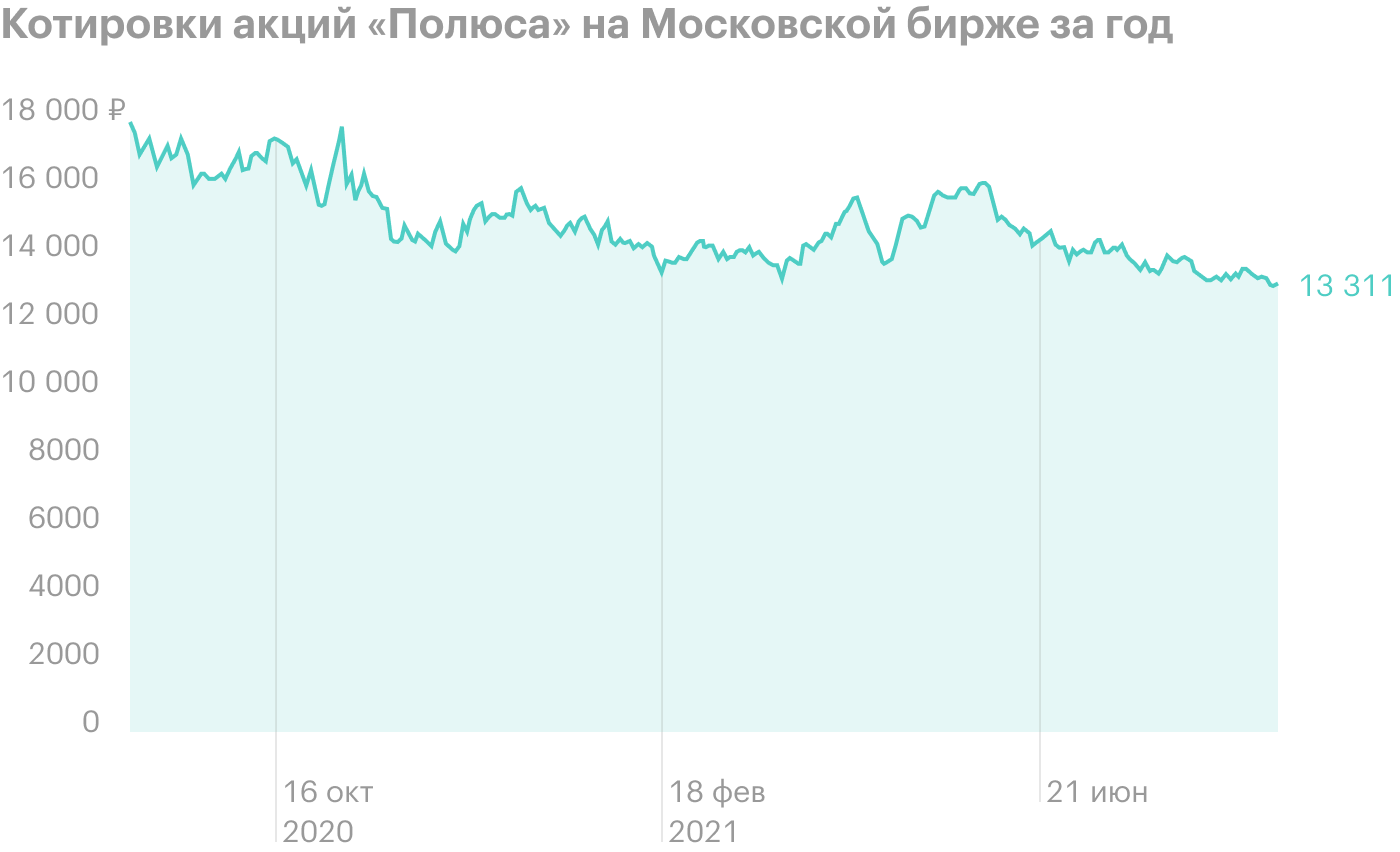

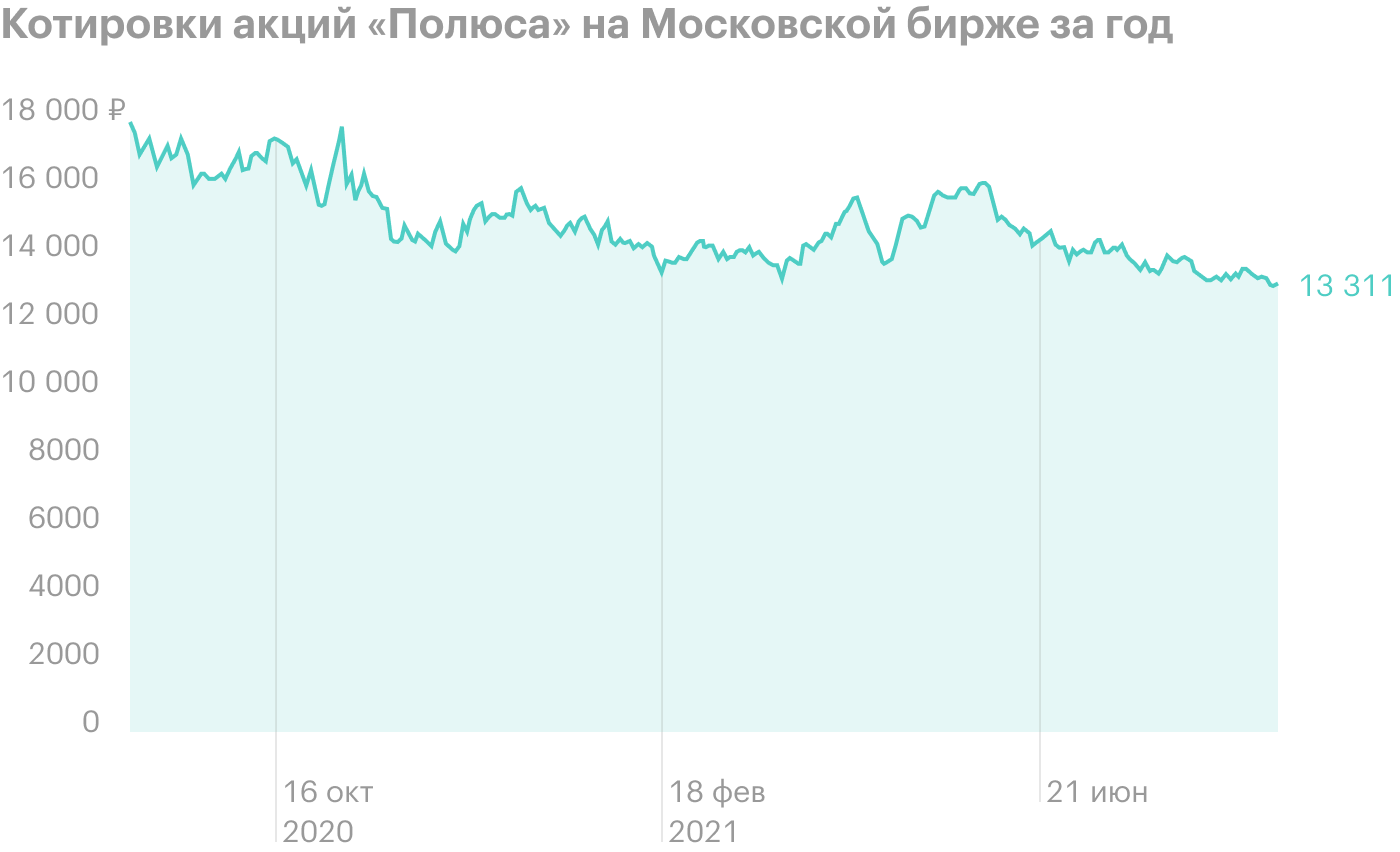

С бизнесом «Полюса» в целом все хорошо: производственные и финансовые показатели растут, но цены на золото снизились с исторических максимумов годовалой давности, и это немедленно отразилось на котировках компании: за последний год акции подешевели примерно на четверть.

Кроме волатильности цен самого золота, на финансовые показатели «Полюса» значительно влияют курсовые разницы, а также переоценка производных финансовых инструментов.

Возможное введение дополнительных пошлин. Летом 2021 года власти ввели временные пошлины на экспорт черных и цветных металлов. Эти пошлины не затронули золотодобытчиков, но прецедент создан: возможно, в недалеком будущем мы увидим что-то подобное и для них, что снизит доходы компании и вызовет падение котировок на этом информационном поводе.

Структура мирового спроса на золото в 2020 году

Мультипликаторы «Полюса» по годам

Мультипликаторы крупнейших российских публичных золотодобытчиков за первое полугодие 2021 года

В итоге

«Полюс» — лидер золотодобывающей отрасли России и один из крупнейших и эффективнейших игроков в мире на этом рынке. В последние годы компания показала хорошие производственные и финансовые результаты и не собирается останавливаться на достигнутом. Чем-то «Полюс» напоминает «Роснефть»: несмотря на огромный масштаб бизнеса, впереди у компании освоение гигантского месторождения, которое поможет ощутимо повысить производственные показатели.

Но не стоит забывать, что золотодобывающая отрасль очень специфичная: она не просто зависит от цен на сырье, но во многом зависит от настроений и веры людей в золото как в инвестиционный инструмент.

О компании

Компания не только владеет огромными запасами золота, она еще и один из лидеров по объему его производства. По состоянию на 2020 год «Полюс» вошел в четверку крупнейших мировых производителей с результатом 2,8 млн унций золота, что практически в два раза больше, чем у «Полиметалла». При этом объем производства компании постепенно рос в последние годы — на 0,6 млн унций по сравнению с 2017 годом. Производственные показатели первого полугодия 2021 года немного скромнее, чем в 2020 году, но незначительно.

43% производства по итогам 2020 года обеспечило флагманское месторождение компании — Олимпиада, еще по 16% — Наталкинское и Благодатное.

Важное конкурентное преимущество «Полюса» — самые низкие в мире среди крупных конкурентов денежные затраты на добычу. Этого удается достичь как за счет качественных месторождений с высоким содержанием золота в породе и того, что все они открытого типа, так и за счет преимущественно рублевых затрат и постоянной работы над повышением эффективности.

Компания действительно не стоит на месте, а активно расширяет бизнес и повышает его эффективность: по сравнению с 2014 годом «Полюс» увеличил производство на 63%, одновременно уменьшив общие денежные затраты (TCC) на 38%. И компания не останавливается на достигнутом: капитальные затраты за 2021 и несколько последующих лет планируются в размере 1—1,2 млрд долларов в год, притом что в последние годы они были примерно в два раза меньше.

Значительную часть денег компания планирует потратить на строительство новой золотоизвлекательной фабрики на месторождении Благодатное, модернизацию и расширение производства на Олимпиаде и Куранахе.

Основные капитальные затраты 3,3 млрд долларов «Полюс» планирует в ближайшие годы потратить на развитие нового месторождения Сухой Лог. Это огромное месторождение в Иркутской области с доказанными и вероятными запасами 40 млн унций, а оцененными и выявленными — 67 млн унций золота с одной из рекордно низких себестоимостей добычи в перспективе. В 2017 году аукцион на право разработки Сухого Лога выиграло совместное предприятие «Полюса» и госкорпорации «Ростех», после этого «Полюс» постепенно увеличивал долю участия в нем, полностью консолидировав в сентябре 2020 года.

В настоящий момент производится подготовка технико-экономического обоснования проекта, а принятие окончательного инвестиционного решения планируется в 2022 году. Предполагается, что запуск золотоизвлекательной фабрики на Сухом Логе произойдет в 2027 году, а среднегодовой объем производства планируется на уровне 2,3 млн унций, что не сильно меньше нынешнего объема производства всей компании.

Запасы золота крупнейших мировых золотодобытчиков по состоянию на 2020 год, млн унций

Объем производства золота крупнейшими мировыми золотодобытчиками в 2020 году, млн унций

Объем производства золота компанией по годам, млн унций

Структура производства золота по месторождениям компании в 2020 году

Денежные затраты крупнейших мировых золотодобытчиков в долларах на унцию в 2020 году

Финансовые показатели

Выручка и EBITDA компании за последние годы росли и увеличились в два раза по сравнению с показателями 2017—2018 годов. Так как выручка «Полюса» зависит от цены на золото, которая номинируется в долларах, можно считать компанию экспортером.

Чистая прибыль компании также имеет тенденцию к росту, но довольно волатильна. Компания активно использует производные финансовые инструменты для хеджирования цен на золото и валютного курса. Их переоценка периодически значительно увеличивает или уменьшает прибыль.

Чистый долг компании в последние годы снижается, что является положительным моментом, особенно на фоне грядущего увеличения капитальных затрат.

Выручка, EBITDA, чистая прибыль и чистый долг по годам, млрд рублей

Акционерный капитал

История «Полюса» тянется еще с советских времен с одноименной артели старателей. В 1990-х годах артель была акционирована, после чего акции консолидировал ее глава Хазрет Совмен. В 2002 году он был избран президентом Республики Адыгея, после чего продал свои акции компании «Норильский никель». В 2006 году его золотодобывающие активы были выделены в отдельную компанию, «Полюс» стал публичным, а в 2009 году основной акционер «Норильского никеля» Владимир Потанин продал крупный пакет акций структурам Сулеймана Керимова. Постепенно семья Керимовых увеличивала долю в компании, и на настоящий момент Саид Керимов — контролирующий акционер «Полюса» с долей 76,34%.

В декабре 2020 года компания проводила обратный выкуп акций: было выкуплено около 1,43 млн бумаг для программы мотивации сотрудников, сделок M&A и для консолидации активов ПАО «Лензолото», через которую «Полюс» владеет россыпными месторождениями.

Структура акционерного капитала компании

Дивиденды и дивидендная политика

У «Полюса» с 2018 года действует дивидендная политика, согласно которой компания планирует выплачивать дивиденды на полугодовой основе в размере 30% от EBITDA, если значение мультипликатора Net Debt / скорректированная EBITDA не превышает 2,5. Дивидендная доходность в последние годы была в районе 5%.

Дивиденды и дивидендная доходность компании

Почему акции могут вырасти

Растущий лидер отрасли с хорошими мультипликаторами. «Полюс» не просто лидер золотодобывающей отрасли России — компания постоянно наращивает производственные и финансовые показатели, повышает эффективность бизнеса. А впереди у «Полюса» еще освоение гигантского месторождения Сухой Лог. Вполне вероятно, что в перспективе нескольких лет бизнес компании станет значительно больше. А в ожидании этого роста инвесторы еще и могут получать вполне неплохие дивиденды.

Кроме того, у «Полюса» хорошие мультипликаторы как в абсолютных выражениях, так и в сравнении с конкурентами. Компания менее закредитована, чем конкуренты. «Полюс» стоит несколько дороже, но это логично: он крупнее и эффективнее.

Рентабельность капитала снизилась с запредельных 222,3 до 62,1%, но это из-за того, что у компании был довольно маленький собственный капитал, а далее он начал расти. Особенно радует мультипликатор Net Debt / EBITDA, значение которого постоянно уменьшалось и достигло очень комфортного значения 0,52.

Защитный сектор. Во времена биржевых потрясений инвесторы массово скупают защитные активы, а один из главных защитных активов — золото. Один из вариантов инвестиций в золото — это покупка акций золотодобывающих компаний. Так что у них зачастую обратная корреляция со всем рынком. Золотодобывающие компании — это экспортеры, так как цены на золото устанавливаются в долларах, а значит, они защищают и от девальвации рубля.

ESG. Компания активно работает в направлении соответствия стандартам ESG: за последние годы агентства S&P Global, MSCI, Sustainalytics и CDP повысили рейтинги «Полюса» на несколько ступеней, отразив достижения компании. К ним можно отнести уменьшение объема выбросов углекислых газов, сокращение потребления воды, а в 2021 году компания кардинально повысила процент используемой энергии из возобновляемых источников энергии с 36 до 100%.

Если точнее, то «Полюс» вывел из эксплуатации некоторые собственные теплоэлектростанции и повысил долю потребляемой энергии, произведенной на гидроэлектростанциях, до 90%, а для компенсации оставшихся 10% купил зеленые I-REC сертификаты. С учетом популярности ESG эти действия должны помочь компании привлечь вложения в ее ценные бумаги и в будущем не платить постепенно вводимые налоги на углеродные выбросы.

Почему акции могут упасть

Зависимость от конъюнктуры. В обзорах сырьевых компаний мы часто обращаем внимание на то, что их бизнес зачастую значительно зависит от конъюнктуры. И если цены, например, на нефть и сталь более или менее зависят от баланса спроса и предложения, от уровня деловой активности в мире, то с золотом все намного сложнее. Всего 8% спроса на золото за 2020 год было обеспечено промышленностью, еще 38% — ювелирной отраслью, а весь остальной спрос был связан с инвестициями. То есть значительная доля покупателей золота — это частные и институциональные инвесторы, уверенные, что это хороший инвестиционный актив, или же желающие заработать на том, что многие другие в этом уверены. А вера — это вопрос зыбкий.

С бизнесом «Полюса» в целом все хорошо: производственные и финансовые показатели растут, но цены на золото снизились с исторических максимумов годовалой давности, и это немедленно отразилось на котировках компании: за последний год акции подешевели примерно на четверть.

Кроме волатильности цен самого золота, на финансовые показатели «Полюса» значительно влияют курсовые разницы, а также переоценка производных финансовых инструментов.

Возможное введение дополнительных пошлин. Летом 2021 года власти ввели временные пошлины на экспорт черных и цветных металлов. Эти пошлины не затронули золотодобытчиков, но прецедент создан: возможно, в недалеком будущем мы увидим что-то подобное и для них, что снизит доходы компании и вызовет падение котировок на этом информационном поводе.

Структура мирового спроса на золото в 2020 году

Мультипликаторы «Полюса» по годам

Мультипликаторы крупнейших российских публичных золотодобытчиков за первое полугодие 2021 года

В итоге

«Полюс» — лидер золотодобывающей отрасли России и один из крупнейших и эффективнейших игроков в мире на этом рынке. В последние годы компания показала хорошие производственные и финансовые результаты и не собирается останавливаться на достигнутом. Чем-то «Полюс» напоминает «Роснефть»: несмотря на огромный масштаб бизнеса, впереди у компании освоение гигантского месторождения, которое поможет ощутимо повысить производственные показатели.

Но не стоит забывать, что золотодобывающая отрасль очень специфичная: она не просто зависит от цен на сырье, но во многом зависит от настроений и веры людей в золото как в инвестиционный инструмент.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба