15 октября 2021 БКС Экспресс Зельцер Михаил

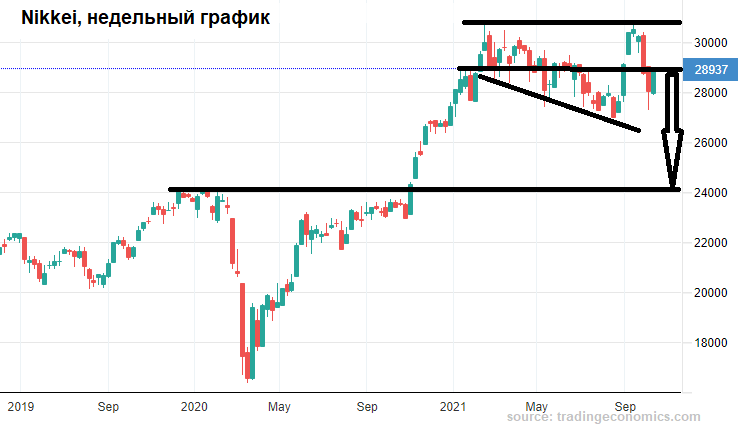

Японский Nikkei (+1,6%)

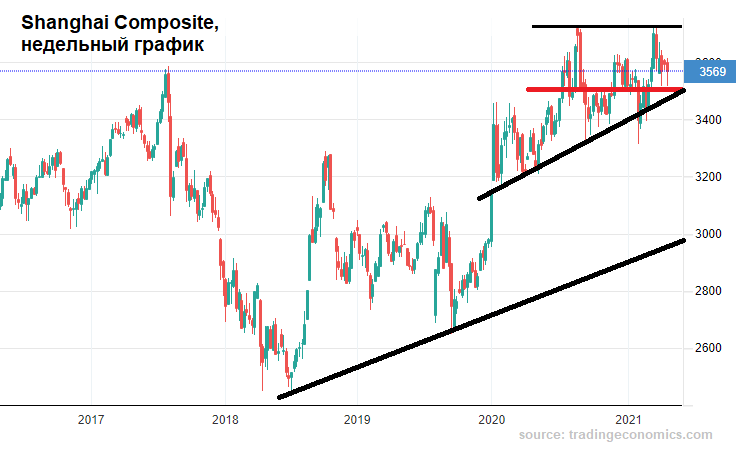

Китайский Shanghai Composite (+0,3%)

Южнокорейский Kospi (+0,9%)

Гонконгский Hang Seng (+0,8%)

Австралийский ASX (+0,7%)

О главном

Торговая неделя завершается с преимуществом фондовых быков, несмотря на прояснение планов ФРС по монетарно-фискальному циклу: на фоне бушующей инфляции и очевидного тренда на восстановление занятости грядет ужесточение курса, что само по себе означает ослабление драйвера роста рисковых активов.

Сейчас инвесторы уповают на размеренное снижение темпов выкупа долговых инструментов Федрезервом США, а высокие прибыли корпораций прошлых периодов экстраполируют на будущее, не учитывая объективные риски замедления глобальных экономик.

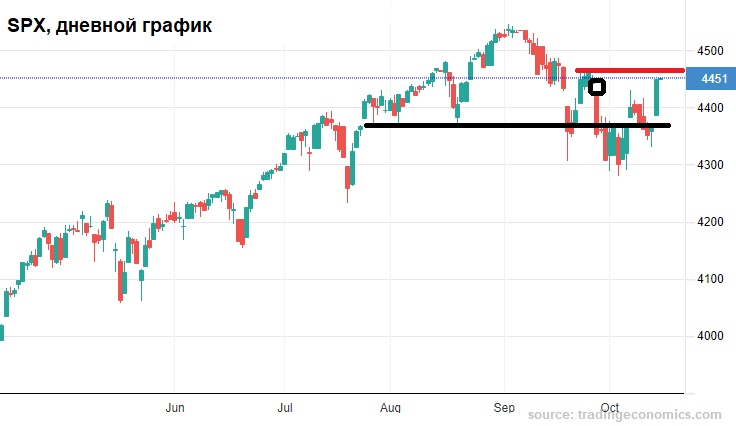

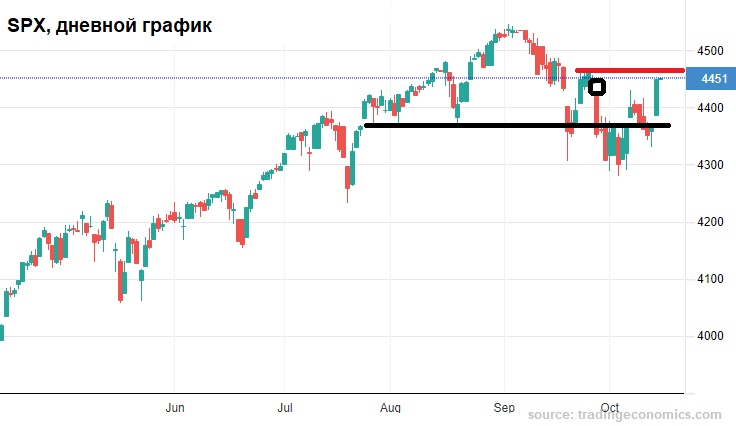

Вероятно, вчерашний порыв оптимизма в индексах и вызван сильными результатами банковского сектора Штатов за III квартал. Однако остаются большие опасения, что прорыв уровня сопротивления в 4370 п. по S&P 500 окажется скоротечным.

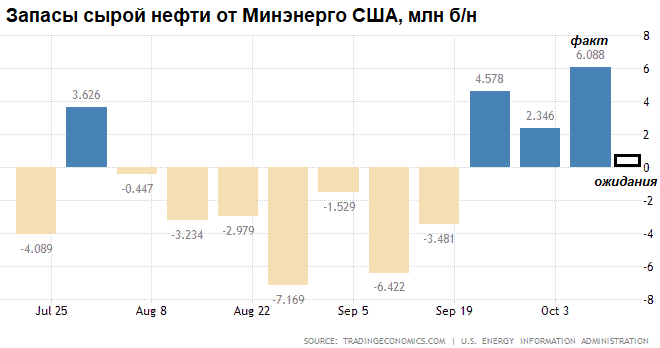

Нефтяные контракты на Brent взяли максимумы года, выше $84,5. Оценки незавершенности формации роста пока подтверждаются. А позитивная для нефтемедведей статистика по запасам сырой нефти в Штатах не находит отражения в сырьевых ценах. Фактор дефицита энергоносителей все еще сильнее сигналов о наращении резервов.

Азиатские рынки

Азиатские инвесторы готовятся уйти на выходные в приподнятом настроении. Фондовая конъюнктура перед открытием Европы за быков.

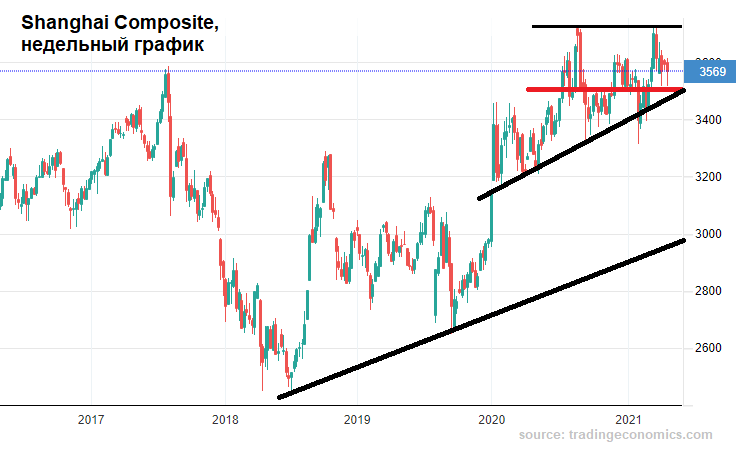

Китайский Shanghai Composite несколько отстранен от общемирового скачка оптимизма, прибавляя в пятницу лишь треть процента — сказываются внутристрановые проблемы сектора недвижимости и ценовое давление в экономике на фоне энергетического кризиса.

С технической точки зрения недельное закрытие композитного бенчмарка все же говорит о превалировании медвежьих настроений. Поддержка индекса на 3500 п. пока уберегает рынок от сваливания в область годовых минимумов. Относительно глобальных площадок индекс голубых фишек Поднебесной и бенчмарк автономного Гонконга в 2021 г. демонстрируют худший результат в мире, скатывая в область -10% с начала года.

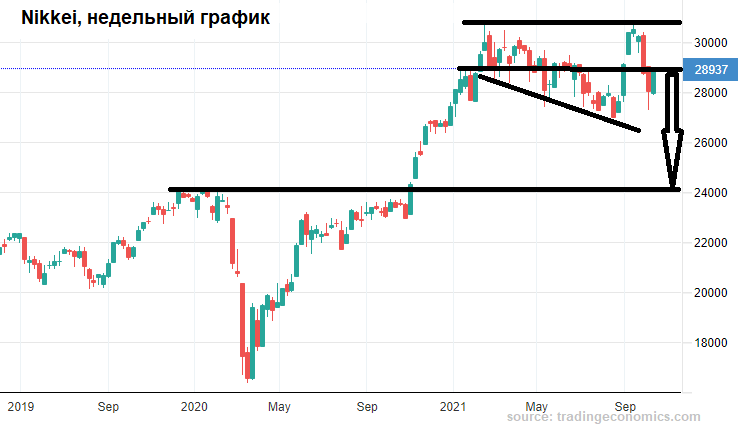

Японский Nikkei закрывает торговую неделю с приростом в 3%, включая пятничный полуторапроцентный подъем индекса акций. Быкам удалось купировать разрастание панических настроений, приведших к сентябрьскому обвалу с пика рынка почти на 15%. Правительство отказалось от идеи пересмотра принципов налогообложения доходов от прироста капитала и дивидендов.

Техническая картина несколько улучшилась, но недельный отскок Nikkei по-прежнему рассматривается как снятие перепроданности бумаг. Незаменимую поддержку японским коллегам оказал оптимизм американских инвесторов. С начала года Nikkei прибавил 5% против +11% по глобальному ACWI.

Таким образом, инвесторы азиатского региона пытаются отмахнуться от негативных фундаментальных факторов. Взлет инфляции, энергетический кризис, риски строительного сектора Поднебесной, замедление темпов ВВП — видится, не отражены еще в полной мере в стоимости фондовых индексов.

Тем не менее европейским быкам азиатский оптимизм пойдет на пользу. Внешний фон перед открытием континентальных площадок положительный.

Американские площадки

Задор среды распространился и на четверг. Индексы Штатов показали впечатляющий дневной подъем, взлетев в среднем на 1,7%. И это несмотря на скачок инфляции до 5,4% годовых и восстановление рынка труда страны.

Ситуация с занятостью и ценовое давление — два основных маркера курса Федрезерва. По обоим, по сути, достигнуты таргеты регулятора, а поэтому у ФРС нет аргументов к промедлению со сворачиванием монетарно-фискального стимулирования.

Накануне стали известны подробности грядущего секвестра QE: ориентировочно к концу ноября Центробанк начнет снижать лимит ежемесячной покупки долговых инструментов на $15 млрд. Тем самым, исходя из объема в $120 млрд, полное прекращение программы может наступить уже через 8 месяцев от старта.

Данные по числу заявок на пособие по безработице отразили падение показателя до минимумов с кризисного марта 2020 г. Число нуждающихся сократилось до 293 тыс. при допандемических метриках в 200–220 тыс.

Тем не менее в четверг медведям не удалось защитить важный уровень в 4370 п. по S&P 500. Прорыв сопротивления привел к закрытию краткосрочных игроков на понижение. В утренние часы пятницы восходящая тенденция продолжается во фьючерсном контракте: производная прибавляет 0,4%, подбираясь к 4450 п., что позитивно и для покупателей европейских бумаг.

Учитывая возросшую волатильность в последние месяцы, локальная победа быков не отвергает среднесрочного негативного сентимента к рынку, основанного на неминуемом ужесточении монетарного курса.

Поддержать бычий порыв накануне смогли корпоративные результаты за III квартал. Финансовый сектор США отчитывается ожидаемо сильно: резервы снижаются, обеспечивая кредитным организациям скачок рентабельности и прибыльности. Однако это результаты прошлых периодов. Подъем ставок на волне замедления макропоказателей из-за скачка инфляции в дальнейшем может и не обеспечить столь сильных результатов банковского сектора. Но инвесторы пока оценивают иначе.

Таким образом, быкам США удалось укрепить позиции, вернув в S&P 500 и планку на 4370 п., и локальный уровень в 4430 п. На дневном графике индекса в сентябре был оставлен гэп на 4443 п. Судя по фьючерсам, сегодня он будет перекрыт: в игру должны вступить продавцы, если не хотят окончательно растерять торговое преимущество. Недельное закрытие рынка станет показательным.

Сырье

Цены на нефть обновили максимумы года, переваливая в утренние часы за $84,5 за баррель марки Bent. Тактика инструмента в последние дни говорила о высокой вероятности прорыва максимумов, оценки сводились к незавершенности импульсного хода вверх. Учитывая статистическую волатильность нефтяных фьючерсов, быки могут попробовать сфокусироваться даже на сопротивлении под $87. Рынок перегрет, но не готов к охлаждению.

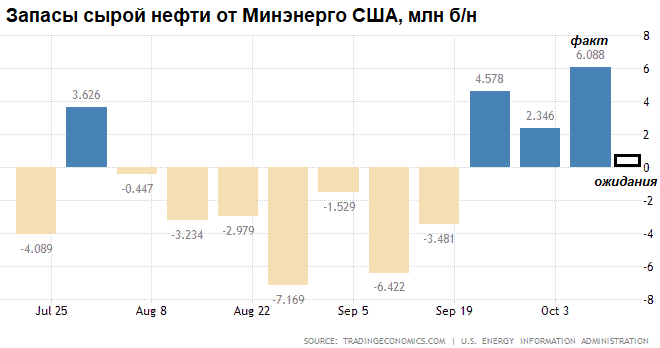

Вышедшие накануне официальные данные Минэнерго по запасам сырой нефти в Штатах подтвердили ранние оценки API о наращении резервов. Недельные запасы увеличились в 9 раз больше, чем оценивалось рынком, до 6,1 млн баррелей. Однако негативная реакция была скоротечной, после отчета быки не пустили медведей даже ниже $83,2. Фактор ограниченного предложения сырья на рынок от ОПЕК+ оказался сильнее влияния разворота тренда по американским запасам на котировки.

Китайский Shanghai Composite (+0,3%)

Южнокорейский Kospi (+0,9%)

Гонконгский Hang Seng (+0,8%)

Австралийский ASX (+0,7%)

О главном

Торговая неделя завершается с преимуществом фондовых быков, несмотря на прояснение планов ФРС по монетарно-фискальному циклу: на фоне бушующей инфляции и очевидного тренда на восстановление занятости грядет ужесточение курса, что само по себе означает ослабление драйвера роста рисковых активов.

Сейчас инвесторы уповают на размеренное снижение темпов выкупа долговых инструментов Федрезервом США, а высокие прибыли корпораций прошлых периодов экстраполируют на будущее, не учитывая объективные риски замедления глобальных экономик.

Вероятно, вчерашний порыв оптимизма в индексах и вызван сильными результатами банковского сектора Штатов за III квартал. Однако остаются большие опасения, что прорыв уровня сопротивления в 4370 п. по S&P 500 окажется скоротечным.

Нефтяные контракты на Brent взяли максимумы года, выше $84,5. Оценки незавершенности формации роста пока подтверждаются. А позитивная для нефтемедведей статистика по запасам сырой нефти в Штатах не находит отражения в сырьевых ценах. Фактор дефицита энергоносителей все еще сильнее сигналов о наращении резервов.

Азиатские рынки

Азиатские инвесторы готовятся уйти на выходные в приподнятом настроении. Фондовая конъюнктура перед открытием Европы за быков.

Китайский Shanghai Composite несколько отстранен от общемирового скачка оптимизма, прибавляя в пятницу лишь треть процента — сказываются внутристрановые проблемы сектора недвижимости и ценовое давление в экономике на фоне энергетического кризиса.

С технической точки зрения недельное закрытие композитного бенчмарка все же говорит о превалировании медвежьих настроений. Поддержка индекса на 3500 п. пока уберегает рынок от сваливания в область годовых минимумов. Относительно глобальных площадок индекс голубых фишек Поднебесной и бенчмарк автономного Гонконга в 2021 г. демонстрируют худший результат в мире, скатывая в область -10% с начала года.

Японский Nikkei закрывает торговую неделю с приростом в 3%, включая пятничный полуторапроцентный подъем индекса акций. Быкам удалось купировать разрастание панических настроений, приведших к сентябрьскому обвалу с пика рынка почти на 15%. Правительство отказалось от идеи пересмотра принципов налогообложения доходов от прироста капитала и дивидендов.

Техническая картина несколько улучшилась, но недельный отскок Nikkei по-прежнему рассматривается как снятие перепроданности бумаг. Незаменимую поддержку японским коллегам оказал оптимизм американских инвесторов. С начала года Nikkei прибавил 5% против +11% по глобальному ACWI.

Таким образом, инвесторы азиатского региона пытаются отмахнуться от негативных фундаментальных факторов. Взлет инфляции, энергетический кризис, риски строительного сектора Поднебесной, замедление темпов ВВП — видится, не отражены еще в полной мере в стоимости фондовых индексов.

Тем не менее европейским быкам азиатский оптимизм пойдет на пользу. Внешний фон перед открытием континентальных площадок положительный.

Американские площадки

Задор среды распространился и на четверг. Индексы Штатов показали впечатляющий дневной подъем, взлетев в среднем на 1,7%. И это несмотря на скачок инфляции до 5,4% годовых и восстановление рынка труда страны.

Ситуация с занятостью и ценовое давление — два основных маркера курса Федрезерва. По обоим, по сути, достигнуты таргеты регулятора, а поэтому у ФРС нет аргументов к промедлению со сворачиванием монетарно-фискального стимулирования.

Накануне стали известны подробности грядущего секвестра QE: ориентировочно к концу ноября Центробанк начнет снижать лимит ежемесячной покупки долговых инструментов на $15 млрд. Тем самым, исходя из объема в $120 млрд, полное прекращение программы может наступить уже через 8 месяцев от старта.

Данные по числу заявок на пособие по безработице отразили падение показателя до минимумов с кризисного марта 2020 г. Число нуждающихся сократилось до 293 тыс. при допандемических метриках в 200–220 тыс.

Тем не менее в четверг медведям не удалось защитить важный уровень в 4370 п. по S&P 500. Прорыв сопротивления привел к закрытию краткосрочных игроков на понижение. В утренние часы пятницы восходящая тенденция продолжается во фьючерсном контракте: производная прибавляет 0,4%, подбираясь к 4450 п., что позитивно и для покупателей европейских бумаг.

Учитывая возросшую волатильность в последние месяцы, локальная победа быков не отвергает среднесрочного негативного сентимента к рынку, основанного на неминуемом ужесточении монетарного курса.

Поддержать бычий порыв накануне смогли корпоративные результаты за III квартал. Финансовый сектор США отчитывается ожидаемо сильно: резервы снижаются, обеспечивая кредитным организациям скачок рентабельности и прибыльности. Однако это результаты прошлых периодов. Подъем ставок на волне замедления макропоказателей из-за скачка инфляции в дальнейшем может и не обеспечить столь сильных результатов банковского сектора. Но инвесторы пока оценивают иначе.

Таким образом, быкам США удалось укрепить позиции, вернув в S&P 500 и планку на 4370 п., и локальный уровень в 4430 п. На дневном графике индекса в сентябре был оставлен гэп на 4443 п. Судя по фьючерсам, сегодня он будет перекрыт: в игру должны вступить продавцы, если не хотят окончательно растерять торговое преимущество. Недельное закрытие рынка станет показательным.

Сырье

Цены на нефть обновили максимумы года, переваливая в утренние часы за $84,5 за баррель марки Bent. Тактика инструмента в последние дни говорила о высокой вероятности прорыва максимумов, оценки сводились к незавершенности импульсного хода вверх. Учитывая статистическую волатильность нефтяных фьючерсов, быки могут попробовать сфокусироваться даже на сопротивлении под $87. Рынок перегрет, но не готов к охлаждению.

Вышедшие накануне официальные данные Минэнерго по запасам сырой нефти в Штатах подтвердили ранние оценки API о наращении резервов. Недельные запасы увеличились в 9 раз больше, чем оценивалось рынком, до 6,1 млн баррелей. Однако негативная реакция была скоротечной, после отчета быки не пустили медведей даже ниже $83,2. Фактор ограниченного предложения сырья на рынок от ОПЕК+ оказался сильнее влияния разворота тренда по американским запасам на котировки.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба