Сегодня у нас умеренно спекулятивная и даже в чем-то консервативная идея: взять акции немецкого производителя батареек Varta (ETR: VAR1), дабы заработать на росте заказов компании.

Потенциал роста и срок действия: 14,5% за 14 месяцев без учета дивидендов; 18% за 3 года без учета дивидендов; 7% годовых в течение 10 лет с учетом дивидендов.

Почему акции могут вырасти: промышленный подъем в мире стимулирует бизнес компании.

Как действуем: берем акции сейчас по 124,7 €.

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

На чем компания зарабатывает

Компания производит батарейки — и я уверен, что среди наших читателей нет никого, кто бы не видел эти самые батарейки хотя бы раз. Согласно годовому отчету компании, 99,77% выручки дают товары, а 0,23% — услуги.

По сегментам выручка разделяется так:

Микробатарейки — 52,01%. Компоненты для промышленности — для производства высокотехнологичной электроники. Маржа скорректированной EBITDA сегмента — 39,8% от его выручки.

Питание и энергия — 9,33%. В сегменте учитываются продажи решений для обеспечения энергоснабжения предприятий. Маржа скорректированной EBITDA сегмента — 8,3% от его выручки.

Батарейки для потребительского сегмента — 38,66%. Легендарные батарейки Varta. Маржа скорректированной EBITDA сегмента — 16,1% от его выручки.

Выручка по странам и регионам:

Европа — 53,28%, Германия дает компании 21,67% всей выручки.

Азия — 38,09%.

Северная Америка — 6,25%.

Другие регионы — 2,38% другие регионы.

К сожалению, информации по другим странам в отчете нет.

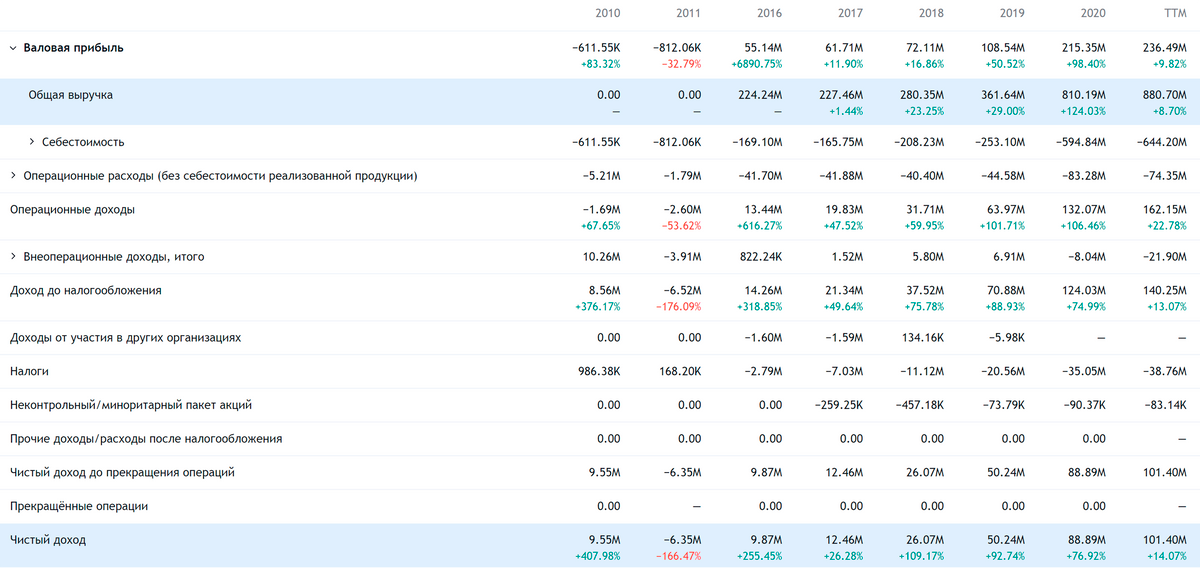

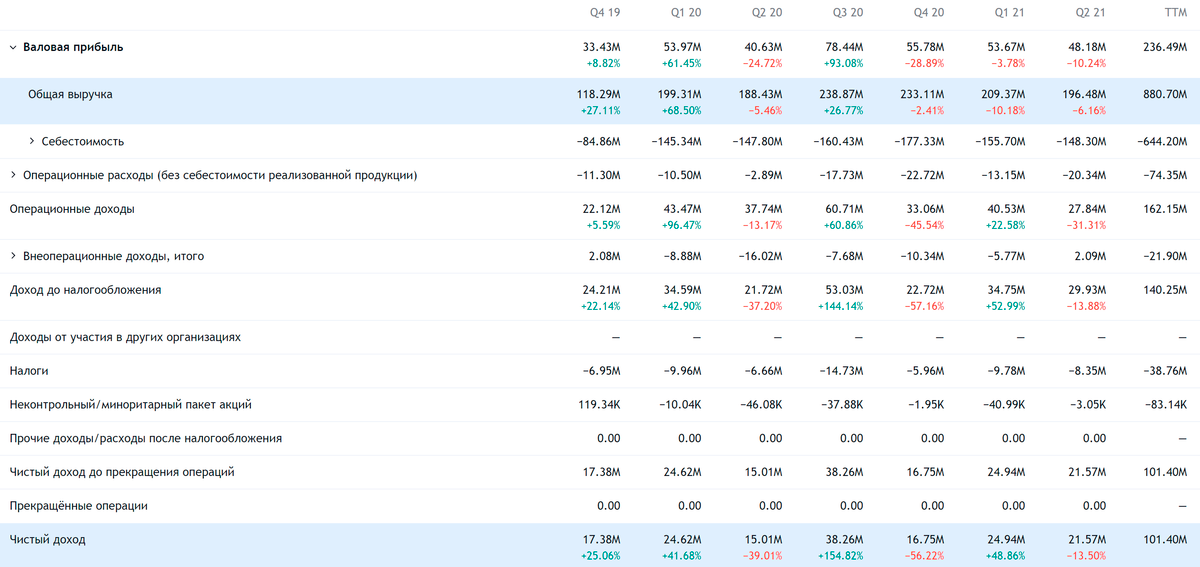

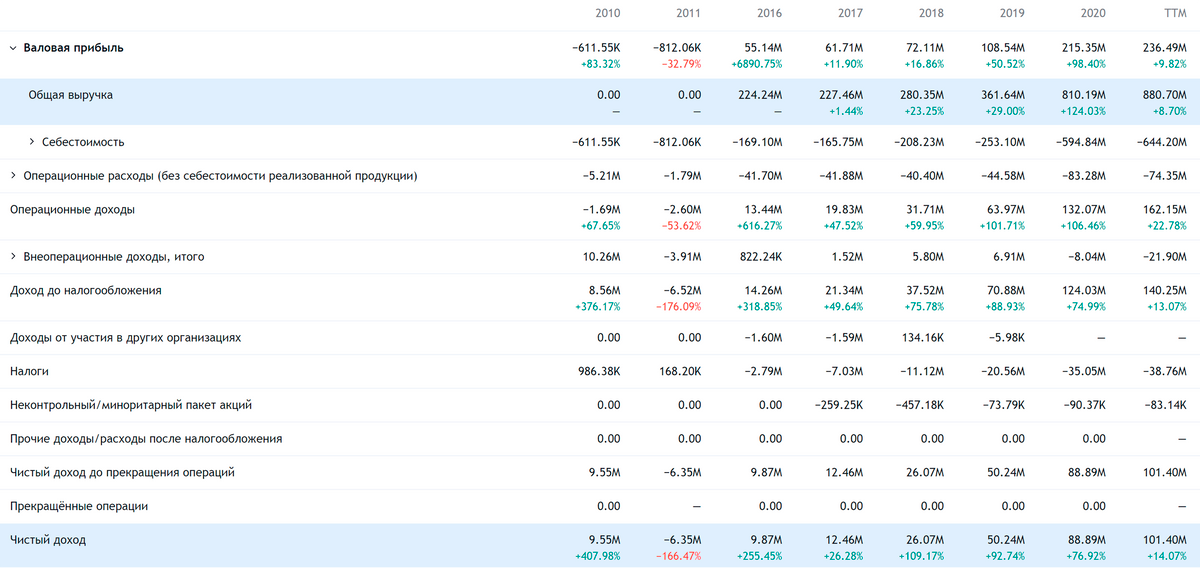

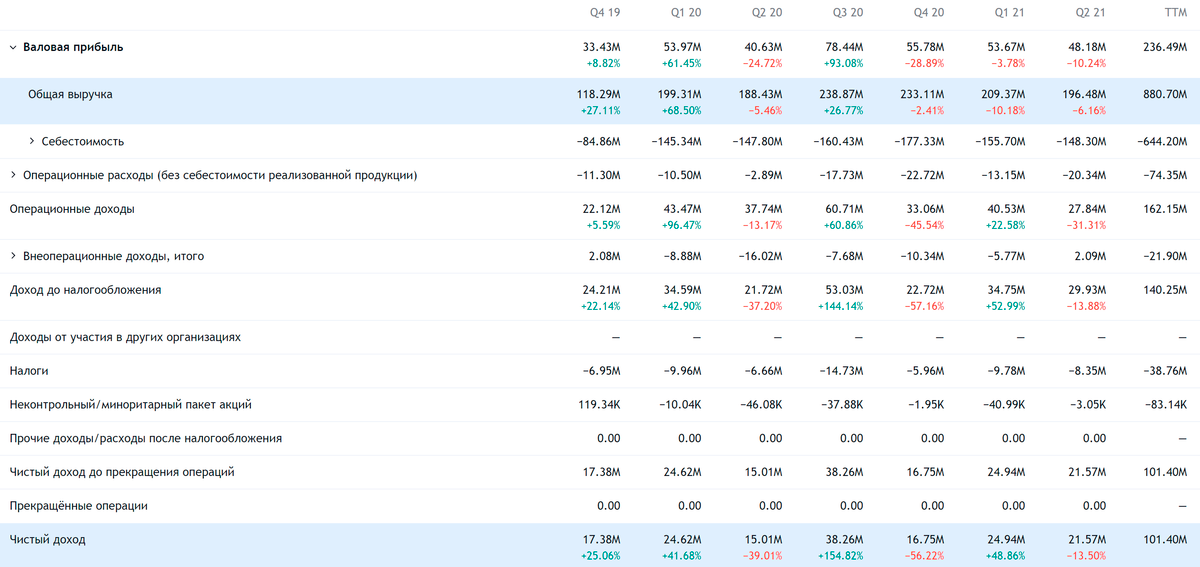

Резкий скачок выручки в 2020 вызван тем, что компания консолидировала контроль над несколькими дочерними предприятиями, — в итоге выручка выросла на 140% в отчетности. Но если считать только органический рост — выручку только от уже существовавшего на тот момент бизнеса компании без учета присоединения «дочек», — то она выросла на 50%.

Аргументы в пользу компании

И сегодня, и завтра. В Германии и Европе в целом промышленный подъем, так что у нас есть основания надеяться, что этот квартал у Varta будет позитивным.

Но и без этого можно ожидать постепенного улучшения финансовых показателей компании: она производит важный ресурс, без которого современной цивилизации не обойтись никак. Конечно, в теории возможно, что власть в развитых странах скоро захватят кровожадные маньяки из числа «зеленых», которые радикально решат проблему роста энергопотребления, запретив вообще всю электронику и отправив жителей из городов «жить в лесу и молиться колесу». Но пока таких предпосылок нет.

Дивиденды. Компания платит 2,48 € дивидендов на акцию в год, что дает примерно 1,98% годовых. По немецким меркам это очень большая дивидендная доходность — так что я бы ожидал, что в акции Varta набьются сторонники идеи «деньги должны работать».

Немецкая прописка. Varta — это сильный и известный бренд. Поэтому котировки компании вполне могут накачать немецкие розничные инвесторы, массовый исход которых на биржу упоминался в ряде идей по немецким эмитентам, например в идее по Infineon.

Могут купить. В абсолютных цифрах компания стоит недорого: ее капитализация составляет примерно 5 млрд евро. Так что возможно, что ее попытается купить какой-нибудь крупный американский промышленный конгломерат.

Что может помешать

Концентрация. Согласно годовому отчету, один крупный неназванный клиент дает компании 26,15% ее выручки. Изменение отношений с ним может негативно сказаться на отчетности компании.

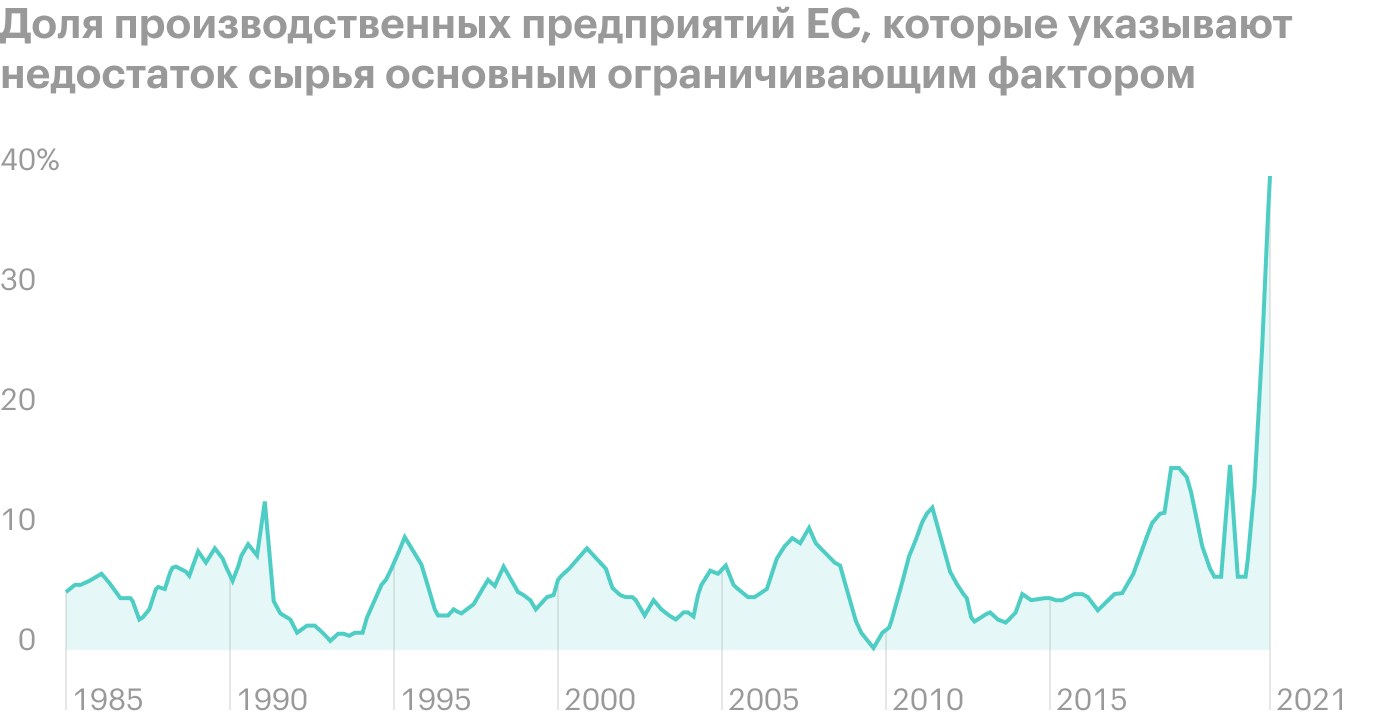

«Идет караван из Ирана». Европейские промышленные предприятия сейчас страдают от нехватки компонентов и оборудования — думаю, и Varta чаша сия не миновала. Также стоит быть готовыми к росту логистических издержек компании. А еще есть нехорошие сигналы: показатели экспорта из стран еврозоны падают.

Возможно, дефицит сырья и оборудования, а также логистические неурядицы в этом квартале приведут к тому, что Varta заработает меньше, чем могла бы, просто потому, что она физически не сможет выполнить заказы. И конечно, всегда остается угроза нового масштабного карантина.

Литий. Огромную, но точно не известно какую, часть выручки компании дают литиевые батарейки. Проблема с литием в том, что цены на этот ресурс могут быть очень волатильными из-за крайней непрозрачности механизма ценообразования. Так что нужно быть морально готовыми к тому, что рост цен на этот ресурс может негативно повлиять на отчетность компании.

Дивиденды. На выплаты у компании уходит 100 млн евро в год — почти 98,61% от ее прибыли за минувшие 12 месяцев. Согласно последнему отчету, у Varta на счетах есть 48,586 млн евро, а еще есть сумма задолженностей контрагентов компании, которая составляет 129,485 млн. При этом сумма задолженностей самой компании составляет 772,279 млн, из которых 446 млн нужно погасить в течение года. Если у компании случится форс-мажор, то выплаты вполне могут порезать — и тогда акции упадут.

Цена. P / E у компании немаленький — почти 50. Это довольно много, так что есть вероятность, что акции будет трясти. Особенно если отчет разочарует инвесторов.

Что в итоге

Берем акции сейчас за 124,7 €. А дальше есть несколько вариантов действий:

держать акции до уровня 143 €. Думаю, его мы достигнем за следующие 14 месяцев;

держать их до исторического максимума 160 €, которого компания достигла в августе этого года;

держать акции следующие 10 лет и получать дивиденды.

Потенциал роста и срок действия: 14,5% за 14 месяцев без учета дивидендов; 18% за 3 года без учета дивидендов; 7% годовых в течение 10 лет с учетом дивидендов.

Почему акции могут вырасти: промышленный подъем в мире стимулирует бизнес компании.

Как действуем: берем акции сейчас по 124,7 €.

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

На чем компания зарабатывает

Компания производит батарейки — и я уверен, что среди наших читателей нет никого, кто бы не видел эти самые батарейки хотя бы раз. Согласно годовому отчету компании, 99,77% выручки дают товары, а 0,23% — услуги.

По сегментам выручка разделяется так:

Микробатарейки — 52,01%. Компоненты для промышленности — для производства высокотехнологичной электроники. Маржа скорректированной EBITDA сегмента — 39,8% от его выручки.

Питание и энергия — 9,33%. В сегменте учитываются продажи решений для обеспечения энергоснабжения предприятий. Маржа скорректированной EBITDA сегмента — 8,3% от его выручки.

Батарейки для потребительского сегмента — 38,66%. Легендарные батарейки Varta. Маржа скорректированной EBITDA сегмента — 16,1% от его выручки.

Выручка по странам и регионам:

Европа — 53,28%, Германия дает компании 21,67% всей выручки.

Азия — 38,09%.

Северная Америка — 6,25%.

Другие регионы — 2,38% другие регионы.

К сожалению, информации по другим странам в отчете нет.

Резкий скачок выручки в 2020 вызван тем, что компания консолидировала контроль над несколькими дочерними предприятиями, — в итоге выручка выросла на 140% в отчетности. Но если считать только органический рост — выручку только от уже существовавшего на тот момент бизнеса компании без учета присоединения «дочек», — то она выросла на 50%.

Аргументы в пользу компании

И сегодня, и завтра. В Германии и Европе в целом промышленный подъем, так что у нас есть основания надеяться, что этот квартал у Varta будет позитивным.

Но и без этого можно ожидать постепенного улучшения финансовых показателей компании: она производит важный ресурс, без которого современной цивилизации не обойтись никак. Конечно, в теории возможно, что власть в развитых странах скоро захватят кровожадные маньяки из числа «зеленых», которые радикально решат проблему роста энергопотребления, запретив вообще всю электронику и отправив жителей из городов «жить в лесу и молиться колесу». Но пока таких предпосылок нет.

Дивиденды. Компания платит 2,48 € дивидендов на акцию в год, что дает примерно 1,98% годовых. По немецким меркам это очень большая дивидендная доходность — так что я бы ожидал, что в акции Varta набьются сторонники идеи «деньги должны работать».

Немецкая прописка. Varta — это сильный и известный бренд. Поэтому котировки компании вполне могут накачать немецкие розничные инвесторы, массовый исход которых на биржу упоминался в ряде идей по немецким эмитентам, например в идее по Infineon.

Могут купить. В абсолютных цифрах компания стоит недорого: ее капитализация составляет примерно 5 млрд евро. Так что возможно, что ее попытается купить какой-нибудь крупный американский промышленный конгломерат.

Что может помешать

Концентрация. Согласно годовому отчету, один крупный неназванный клиент дает компании 26,15% ее выручки. Изменение отношений с ним может негативно сказаться на отчетности компании.

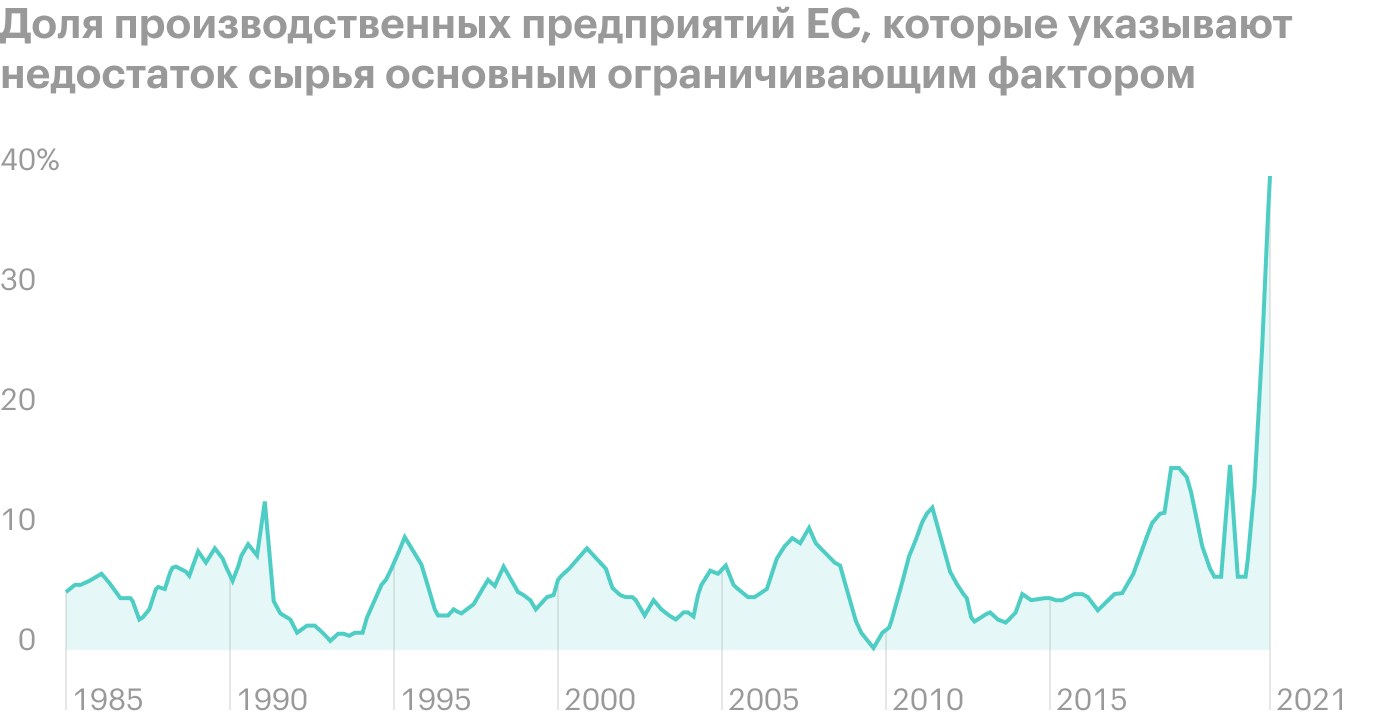

«Идет караван из Ирана». Европейские промышленные предприятия сейчас страдают от нехватки компонентов и оборудования — думаю, и Varta чаша сия не миновала. Также стоит быть готовыми к росту логистических издержек компании. А еще есть нехорошие сигналы: показатели экспорта из стран еврозоны падают.

Возможно, дефицит сырья и оборудования, а также логистические неурядицы в этом квартале приведут к тому, что Varta заработает меньше, чем могла бы, просто потому, что она физически не сможет выполнить заказы. И конечно, всегда остается угроза нового масштабного карантина.

Литий. Огромную, но точно не известно какую, часть выручки компании дают литиевые батарейки. Проблема с литием в том, что цены на этот ресурс могут быть очень волатильными из-за крайней непрозрачности механизма ценообразования. Так что нужно быть морально готовыми к тому, что рост цен на этот ресурс может негативно повлиять на отчетность компании.

Дивиденды. На выплаты у компании уходит 100 млн евро в год — почти 98,61% от ее прибыли за минувшие 12 месяцев. Согласно последнему отчету, у Varta на счетах есть 48,586 млн евро, а еще есть сумма задолженностей контрагентов компании, которая составляет 129,485 млн. При этом сумма задолженностей самой компании составляет 772,279 млн, из которых 446 млн нужно погасить в течение года. Если у компании случится форс-мажор, то выплаты вполне могут порезать — и тогда акции упадут.

Цена. P / E у компании немаленький — почти 50. Это довольно много, так что есть вероятность, что акции будет трясти. Особенно если отчет разочарует инвесторов.

Что в итоге

Берем акции сейчас за 124,7 €. А дальше есть несколько вариантов действий:

держать акции до уровня 143 €. Думаю, его мы достигнем за следующие 14 месяцев;

держать их до исторического максимума 160 €, которого компания достигла в августе этого года;

держать акции следующие 10 лет и получать дивиденды.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба