Акции PayPal (NASDAQ:PYPL) упали на 24,6% с максимума 2021 года в $308,53, зафиксированного 23 июля, и закрылись недавно на отметке $232,59. За истекший период года стоимость акций практически не изменилась, тогда как 12-месячная отдача от инвестирования в эти бумаги достигает 24,96%.

Динамика акций PayPal за последние 12 месяцев

Источник: Investing.com

Львиную долю позиций акции PayPal потеряли с 28 июля, когда компания представила финансовые результаты за второй квартал, хотя ее прибыль на акцию и превзошла ожидания. Показатели за второй квартал оказались хуже результатов первого квартала, что не стало неожиданностью, правда участники рынка, видимо, все-таки надеялись на продолжение роста.

Прибыль на акцию PayPal за прошедшие кварталы и прогнозы

Источник: ETrade

Выделенные зеленым (красным) проценты отражают, насколько сильно прибыль на акцию превысила (оказалась ниже) консенсус-прогноза.

С приближением даты публикации отчета за третий квартал (8 ноября) акции платежной системы продолжают торговаться со значительным дисконтом к уровням, фиксировавшимся ранее по ходу 2021 года. Появившиеся недавно слухи о планах PayPal приобрести Pinterest (NYSE:PINS) вызвали недоумение у некоторых участников рынка. Акции PayPal в итоге выросли в цене на 6%, когда компания объявила, что в настоящее время не планирует покупку фотохостинга.

Последний раз я писал о PayPal 11 марта 2021 года и присвоил тогда ее акциям рейтинг «нейтрально». Хотя PayPal является лидером в сфере цифровых платежей, «быки», похоже, недооценивают угрозу, исходящую со стороны ряда других крупных компаний, соперничающих на этом рынке (явление, прозванное заблуждением большого рынка).

В той мартовской статье, озаглавленной «"Заблуждение большого рынка" создает опасность для инвесторов, ставящих на рост PayPal» (PayPall Bulls At Risk From 'Big Market Delusion'), говорилось о «бычьем» консенсусе по этой компании среди аналитиков Уолл-стрит, при этом 12-месячный ценовой таргет был на 22,5% выше текущей на тот момент рыночной цены. Со времени публикации той статьи акции PayPal подешевели на 6,8%, тогда как индекс S&P 500 повысился на 17,4% (без учета дивидендов).

Мой анализ в марте показал, что рынок опционов посылает серьезный сигнал тревоги в отношении PayPal. Цена опциона представляет собой рыночную оценку вероятности того, что цена базового актива вырастет (в случае опционов колл) или упадет (опционы пут) относительно определенного уровня (цены страйк) на дату экспирации контракта.

Анализируя цены колл и пут, можно получить вероятностную оценку динамики стоимости базового актива участниками рынка. Этот подход лег в основу множества моих аналитических материалов. Его более подробное описание вместе со ссылками на полезную финансовую литературу можно найти в моей обзорной статье.

По состоянию на март рыночный прогноз для PayPal на начало 2022 года был «медвежьим» (расчеты проводились с использованием опционов с экспирацией 21 января 2022 года). Пиковая вероятность для этого приблизительно 10-месячного периода соответствовала снижению цены акций на 17,5%, при этом годовая волатильность составила 43%. В свете существенного расхождения между «бычьим» консенсусом Уолл-стрит и «медвежьими» ожиданиями участников рынка я тогда решил присвоить акциям рейтинг «нейтрально».

В преддверии публикации финансовых результатов за третий квартал я произвел новые расчеты основанного на опционах рыночного прогноза и сопоставил их с консенсусом Уолл-стрит.

Консенсус Уолл-стрит

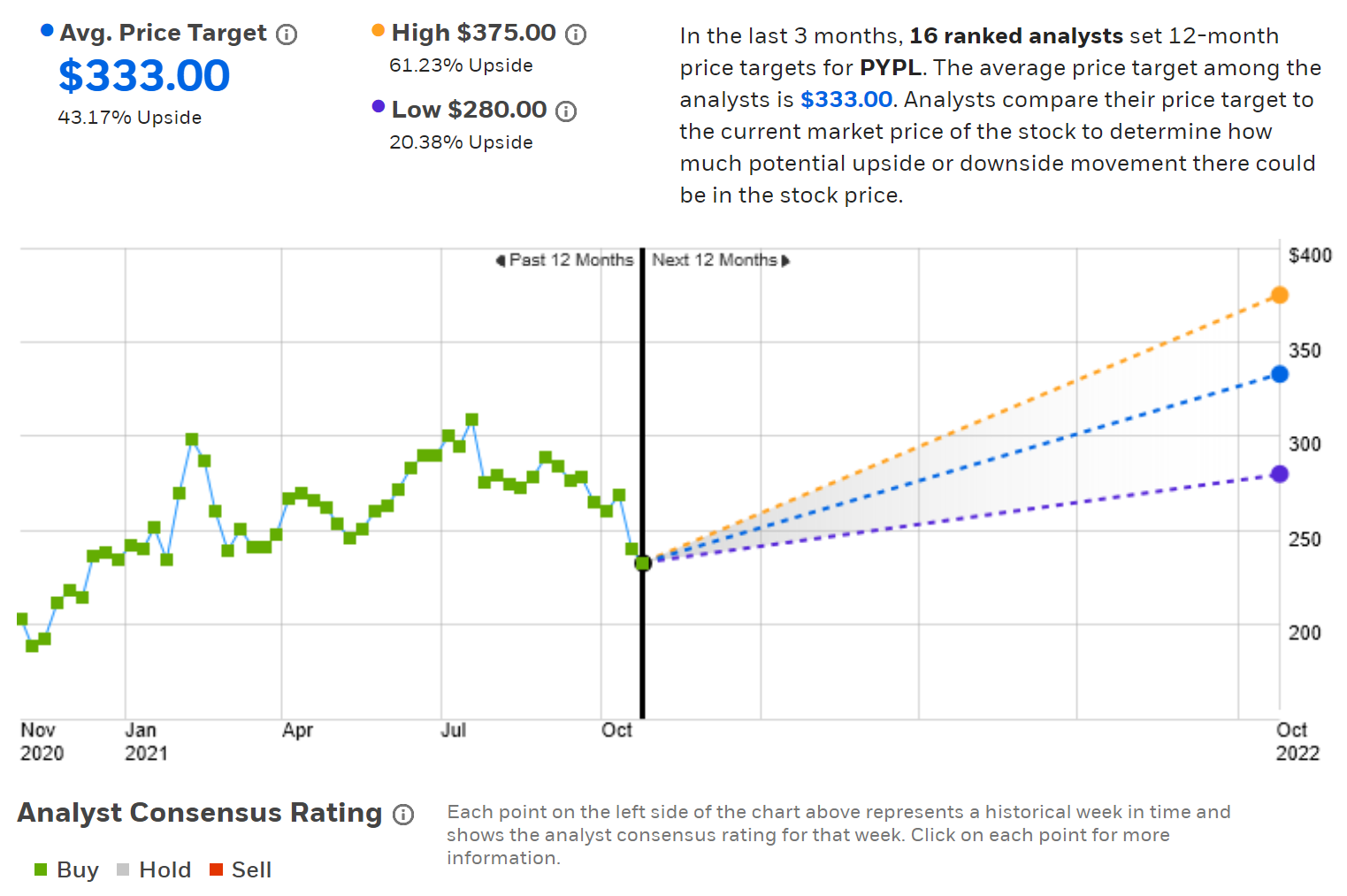

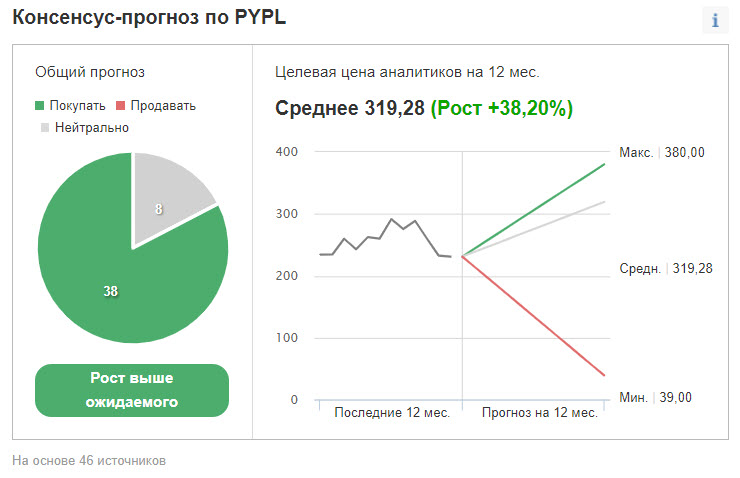

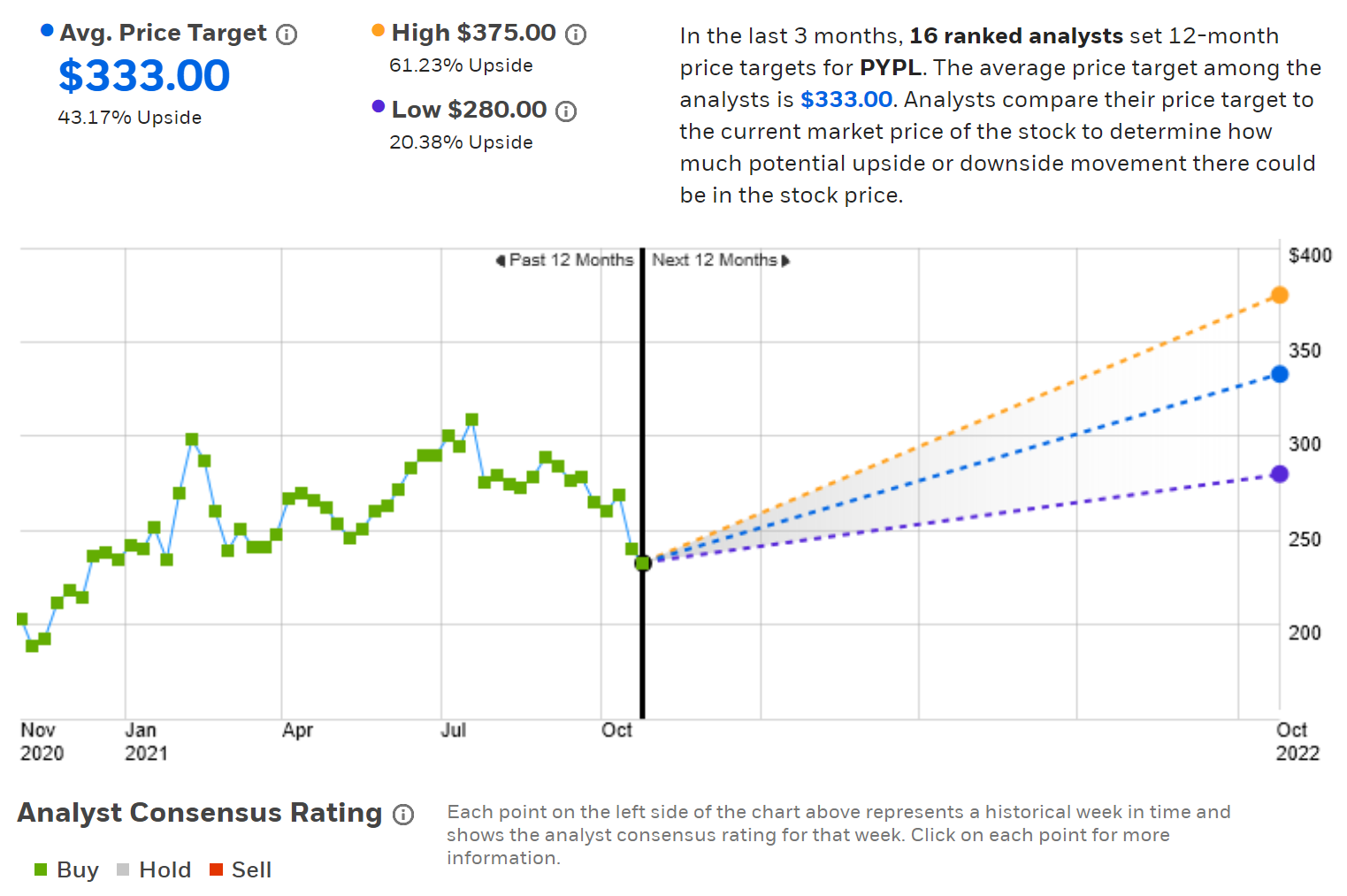

Доступная на eTrade версия консенсус-прогнозов Уолл-стрит отражает мнения 16 квалифицированных аналитиков, присвоивших акциям PayPal рейтинги и ценовой таргет в течение последних 90 дней.

Как и в марте, консенсусный рейтинг для PayPal сейчас «бычий», а 12-месячный ценовой таргет в $333 на 43,2% превышает текущую цену и примерно на 10% выше мартовского таргета.

Рейтинги и 12-месячные ценовые таргеты для акций PayPal

Источник: ETrade.com

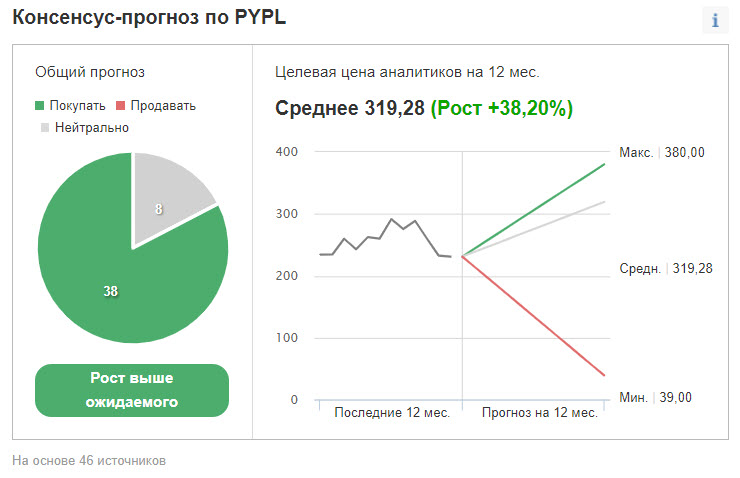

Investing.com предоставляет аналогичную информацию, базируясь на мнении уже 46 аналитиков. Рейтинг также является «бычьим», а усредненный 12-месячный таргет предполагает рост на 37,3%.

Консенсус Уолл-стрит, начиная с марта, оставался неизменно «бычьим», а 12-месячный ценовой таргет увеличился, несмотря на падение акций. Судя по тому, что 12-месячный таргет находится на 40% выше текущей цены акций, инвесторы, не покупающие акции PayPal, должно быть, полагают, что прогнозы сейчас слишком оптимистичны, или же они считают бумаги настолько рискованными, что их не заманить даже высокой ожидаемой доходностью (либо и то, и другое).

Ожидания участников рынка в отношении PayPal

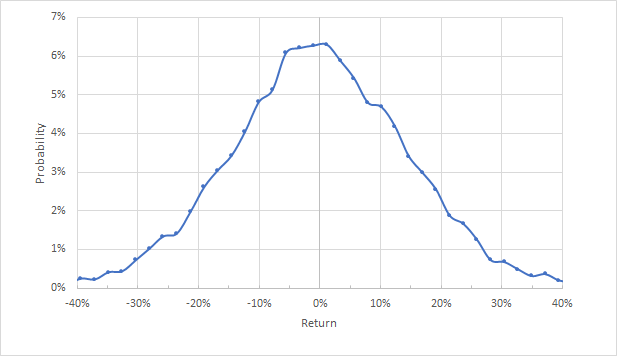

Я проанализировал опционы пут и колл с различными ценами страйк и датой экспирации 21 января 2022 года, что позволяет сформировать рыночный прогноз для акций на следующие 2,7 месяца. Кроме того, в рамках понимания более долгосрочной перспективы были рассмотрены опционы, которые истекают через 7,5 месяца (17 июня 2022 года).

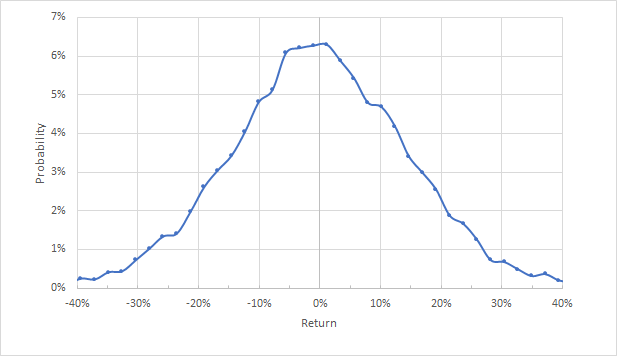

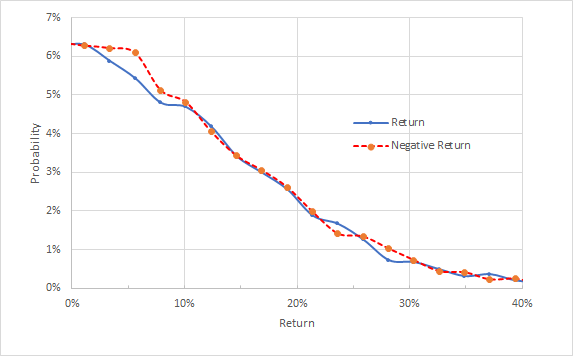

В стандартном виде прогноз выглядит как распределение вероятностей определенных ценовых движений (как положительных, так и отрицательных), где на вертикальной оси отображены значения вероятности, а на горизонтальной — изменение цены.

Прогноз динамики акций PayPal к 21 января 2022 года

Данный расчет произведен на основе данных об опционах с платформы eTrade

Получившаяся модель для следующих 2,7 месяца в целом симметрична с равномерным распределением вероятностей положительных и отрицательных ценовых движений. Расчетная годовая волатильность, полученная из этого распределения, составляет 37%, что чуть ниже, чем в марте (43%).

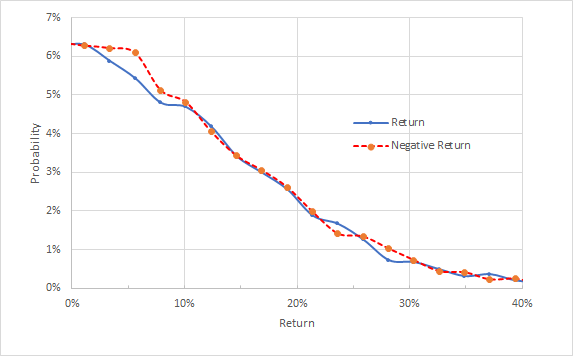

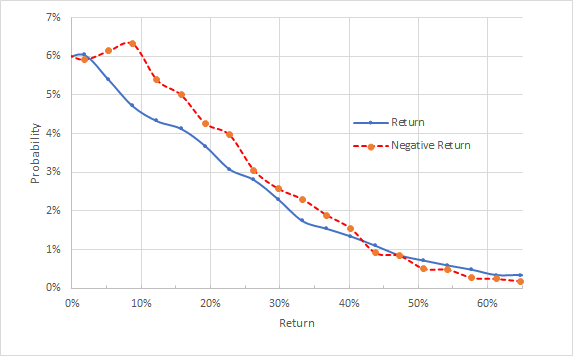

Чтобы упростить прямое сопоставление относительных вероятностей положительных и отрицательных ценовых изменений, я нанес их на положительную сторону оси X (см. ниже).

Прогноз динамики акций PayPa к 21 января 2022 года

Данный расчет произведен на основе данных об опционах с платформы eTrade

Как можно заметить, вероятности положительных и отрицательных изменений практически одинаковы для большинства исходов (сплошная синяя линия либо находится совсем недалеко от красной пунктирной линии, либо чуть выше нее). Вероятности отрицательных ценовых изменений чуть повышены для исходов от -10% до 10% (0% до 10% на графике выше).

В теории от рыночного прогноза можно ожидать преобладания негативных оценок, учитывая готовность инвесторов переплачивать за опционы пут в желании ограничить убытки. С учетом этой тенденции ожидания участников рынка на следующие 2,7 месяца сейчас слегка «бычьи».

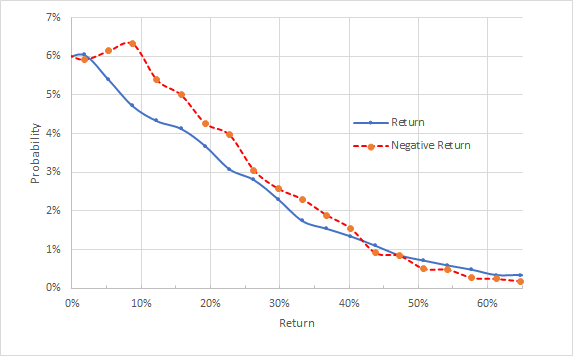

Рыночный прогноз на 7,5 месяца вперед (с настоящего момента по 17 июня 2022 года) кажутся относительно «медвежьими»: вероятности отрицательных ценовых изменений существенно превышают вероятности положительных изменений для различных, наиболее вероятных исходов. Пиковая вероятность соответствует снижению на 8,7% за этот период в 7,5 месяца. Расчетная годовая волатильность, полученная из этого распределения, составляет 35%.

Прогноз динамики акций PayPa к 17 июня 2022 года

Данный расчет произведен на основе данных об опционах с платформы eTrade.

Итак, рыночный прогноз для акций PayPal на период до начала 2022 года слегка «бычий», а к середине 2022 года ожидания становятся умеренно «медвежьими». Это говорит о том, что у рынка опционов есть вера в отскок акций в краткосрочной перспективе, возможно, вслед за публикацией сильной отчетности за третий квартал, однако долгосрочные перспективы особенно радужными не назовешь. Более низкая ожидаемая волатильность по сравнению с уровнями, наблюдавшимися ранее в этом году, является умеренно позитивным сигналом.

Подведем итог

PayPal и предлагаемые компанией услуги вызывают у меня восхищение. Исходя из личного опыта, могу сказать, что благодаря усердной работе PayPal и принадлежащей ей Venmo цифровые платежи стали очень удобными. С другой стороны, похожий функционал предлагают многие другие компании. Если сравнивать PayPal и Venmo, к примеру, с Zelle, то каких-либо существенных преимуществ я назвать не могу.

Аналитики Уолл-стрит в целом смотрят с оптимизмом на перспективы PayPal, и их оценки предполагают потенциал для значительного роста акций. Их 12-месячный ценовой таргет примерно на 40% выше текущей цены бумаг. Лично я считаю привлекательными акции, ожидаемая отдача от инвестирования в которые составляет как минимум половину от прогнозируемой волатильности (около 36%).

Если брать консенсус-прогноз Уолл-стрит на веру, можно заключить, что акции PayPal действительно стоит покупать. Ожидания участников рынка относительно PayPal на начало 2022 года сейчас чуть «бычьи», при этом на середину следующего года они умеренно «медвежьи». Рыночный прогноз стал гораздо более оптимистичным по сравнению с мартом.

Учитывая консенсус Уолл-стрит вкупе с ожиданиями участников рынка, я занимаю «осторожно бычью» позицию по PayPal перед публикацией квартального отчета, но, если говорить о долгосрочном периоде, я придерживаюсь нейтральных взглядов.

Динамика акций PayPal за последние 12 месяцев

Источник: Investing.com

Львиную долю позиций акции PayPal потеряли с 28 июля, когда компания представила финансовые результаты за второй квартал, хотя ее прибыль на акцию и превзошла ожидания. Показатели за второй квартал оказались хуже результатов первого квартала, что не стало неожиданностью, правда участники рынка, видимо, все-таки надеялись на продолжение роста.

Прибыль на акцию PayPal за прошедшие кварталы и прогнозы

Источник: ETrade

Выделенные зеленым (красным) проценты отражают, насколько сильно прибыль на акцию превысила (оказалась ниже) консенсус-прогноза.

С приближением даты публикации отчета за третий квартал (8 ноября) акции платежной системы продолжают торговаться со значительным дисконтом к уровням, фиксировавшимся ранее по ходу 2021 года. Появившиеся недавно слухи о планах PayPal приобрести Pinterest (NYSE:PINS) вызвали недоумение у некоторых участников рынка. Акции PayPal в итоге выросли в цене на 6%, когда компания объявила, что в настоящее время не планирует покупку фотохостинга.

Последний раз я писал о PayPal 11 марта 2021 года и присвоил тогда ее акциям рейтинг «нейтрально». Хотя PayPal является лидером в сфере цифровых платежей, «быки», похоже, недооценивают угрозу, исходящую со стороны ряда других крупных компаний, соперничающих на этом рынке (явление, прозванное заблуждением большого рынка).

В той мартовской статье, озаглавленной «"Заблуждение большого рынка" создает опасность для инвесторов, ставящих на рост PayPal» (PayPall Bulls At Risk From 'Big Market Delusion'), говорилось о «бычьем» консенсусе по этой компании среди аналитиков Уолл-стрит, при этом 12-месячный ценовой таргет был на 22,5% выше текущей на тот момент рыночной цены. Со времени публикации той статьи акции PayPal подешевели на 6,8%, тогда как индекс S&P 500 повысился на 17,4% (без учета дивидендов).

Мой анализ в марте показал, что рынок опционов посылает серьезный сигнал тревоги в отношении PayPal. Цена опциона представляет собой рыночную оценку вероятности того, что цена базового актива вырастет (в случае опционов колл) или упадет (опционы пут) относительно определенного уровня (цены страйк) на дату экспирации контракта.

Анализируя цены колл и пут, можно получить вероятностную оценку динамики стоимости базового актива участниками рынка. Этот подход лег в основу множества моих аналитических материалов. Его более подробное описание вместе со ссылками на полезную финансовую литературу можно найти в моей обзорной статье.

По состоянию на март рыночный прогноз для PayPal на начало 2022 года был «медвежьим» (расчеты проводились с использованием опционов с экспирацией 21 января 2022 года). Пиковая вероятность для этого приблизительно 10-месячного периода соответствовала снижению цены акций на 17,5%, при этом годовая волатильность составила 43%. В свете существенного расхождения между «бычьим» консенсусом Уолл-стрит и «медвежьими» ожиданиями участников рынка я тогда решил присвоить акциям рейтинг «нейтрально».

В преддверии публикации финансовых результатов за третий квартал я произвел новые расчеты основанного на опционах рыночного прогноза и сопоставил их с консенсусом Уолл-стрит.

Консенсус Уолл-стрит

Доступная на eTrade версия консенсус-прогнозов Уолл-стрит отражает мнения 16 квалифицированных аналитиков, присвоивших акциям PayPal рейтинги и ценовой таргет в течение последних 90 дней.

Как и в марте, консенсусный рейтинг для PayPal сейчас «бычий», а 12-месячный ценовой таргет в $333 на 43,2% превышает текущую цену и примерно на 10% выше мартовского таргета.

Рейтинги и 12-месячные ценовые таргеты для акций PayPal

Источник: ETrade.com

Investing.com предоставляет аналогичную информацию, базируясь на мнении уже 46 аналитиков. Рейтинг также является «бычьим», а усредненный 12-месячный таргет предполагает рост на 37,3%.

Консенсус Уолл-стрит, начиная с марта, оставался неизменно «бычьим», а 12-месячный ценовой таргет увеличился, несмотря на падение акций. Судя по тому, что 12-месячный таргет находится на 40% выше текущей цены акций, инвесторы, не покупающие акции PayPal, должно быть, полагают, что прогнозы сейчас слишком оптимистичны, или же они считают бумаги настолько рискованными, что их не заманить даже высокой ожидаемой доходностью (либо и то, и другое).

Ожидания участников рынка в отношении PayPal

Я проанализировал опционы пут и колл с различными ценами страйк и датой экспирации 21 января 2022 года, что позволяет сформировать рыночный прогноз для акций на следующие 2,7 месяца. Кроме того, в рамках понимания более долгосрочной перспективы были рассмотрены опционы, которые истекают через 7,5 месяца (17 июня 2022 года).

В стандартном виде прогноз выглядит как распределение вероятностей определенных ценовых движений (как положительных, так и отрицательных), где на вертикальной оси отображены значения вероятности, а на горизонтальной — изменение цены.

Прогноз динамики акций PayPal к 21 января 2022 года

Данный расчет произведен на основе данных об опционах с платформы eTrade

Получившаяся модель для следующих 2,7 месяца в целом симметрична с равномерным распределением вероятностей положительных и отрицательных ценовых движений. Расчетная годовая волатильность, полученная из этого распределения, составляет 37%, что чуть ниже, чем в марте (43%).

Чтобы упростить прямое сопоставление относительных вероятностей положительных и отрицательных ценовых изменений, я нанес их на положительную сторону оси X (см. ниже).

Прогноз динамики акций PayPa к 21 января 2022 года

Данный расчет произведен на основе данных об опционах с платформы eTrade

Как можно заметить, вероятности положительных и отрицательных изменений практически одинаковы для большинства исходов (сплошная синяя линия либо находится совсем недалеко от красной пунктирной линии, либо чуть выше нее). Вероятности отрицательных ценовых изменений чуть повышены для исходов от -10% до 10% (0% до 10% на графике выше).

В теории от рыночного прогноза можно ожидать преобладания негативных оценок, учитывая готовность инвесторов переплачивать за опционы пут в желании ограничить убытки. С учетом этой тенденции ожидания участников рынка на следующие 2,7 месяца сейчас слегка «бычьи».

Рыночный прогноз на 7,5 месяца вперед (с настоящего момента по 17 июня 2022 года) кажутся относительно «медвежьими»: вероятности отрицательных ценовых изменений существенно превышают вероятности положительных изменений для различных, наиболее вероятных исходов. Пиковая вероятность соответствует снижению на 8,7% за этот период в 7,5 месяца. Расчетная годовая волатильность, полученная из этого распределения, составляет 35%.

Прогноз динамики акций PayPa к 17 июня 2022 года

Данный расчет произведен на основе данных об опционах с платформы eTrade.

Итак, рыночный прогноз для акций PayPal на период до начала 2022 года слегка «бычий», а к середине 2022 года ожидания становятся умеренно «медвежьими». Это говорит о том, что у рынка опционов есть вера в отскок акций в краткосрочной перспективе, возможно, вслед за публикацией сильной отчетности за третий квартал, однако долгосрочные перспективы особенно радужными не назовешь. Более низкая ожидаемая волатильность по сравнению с уровнями, наблюдавшимися ранее в этом году, является умеренно позитивным сигналом.

Подведем итог

PayPal и предлагаемые компанией услуги вызывают у меня восхищение. Исходя из личного опыта, могу сказать, что благодаря усердной работе PayPal и принадлежащей ей Venmo цифровые платежи стали очень удобными. С другой стороны, похожий функционал предлагают многие другие компании. Если сравнивать PayPal и Venmo, к примеру, с Zelle, то каких-либо существенных преимуществ я назвать не могу.

Аналитики Уолл-стрит в целом смотрят с оптимизмом на перспективы PayPal, и их оценки предполагают потенциал для значительного роста акций. Их 12-месячный ценовой таргет примерно на 40% выше текущей цены бумаг. Лично я считаю привлекательными акции, ожидаемая отдача от инвестирования в которые составляет как минимум половину от прогнозируемой волатильности (около 36%).

Если брать консенсус-прогноз Уолл-стрит на веру, можно заключить, что акции PayPal действительно стоит покупать. Ожидания участников рынка относительно PayPal на начало 2022 года сейчас чуть «бычьи», при этом на середину следующего года они умеренно «медвежьи». Рыночный прогноз стал гораздо более оптимистичным по сравнению с мартом.

Учитывая консенсус Уолл-стрит вкупе с ожиданиями участников рынка, я занимаю «осторожно бычью» позицию по PayPal перед публикацией квартального отчета, но, если говорить о долгосрочном периоде, я придерживаюсь нейтральных взглядов.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба