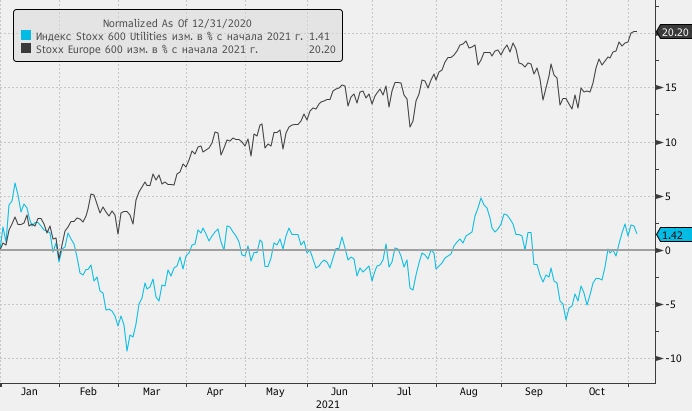

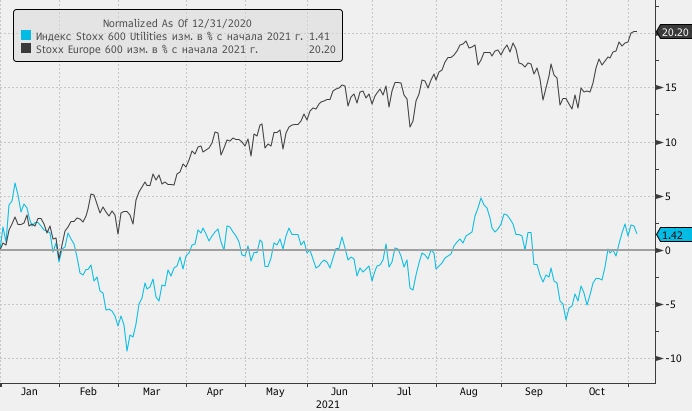

Панъевропейский индекс Stoxx Europe 600 по состоянию на 3 ноября может похвастаться не только ростом с начала 2021 года на 20,2%, но и тем фактом, что все 20 отраслевых секторов за тот же период выросли. Здесь наше внимание будет приковано к аутсайдеру — индексу Stoxx 600 Utilities, который в течение года нередко уходил в минус, но заметно поправил свое положение в октябре и поэтому сейчас демонстрирует рост с начала года на 1,4%.

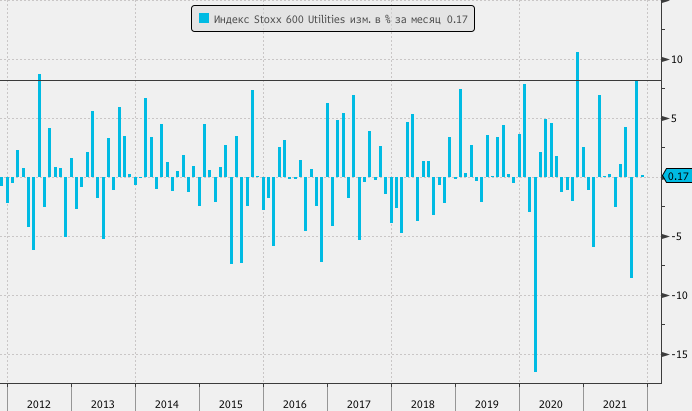

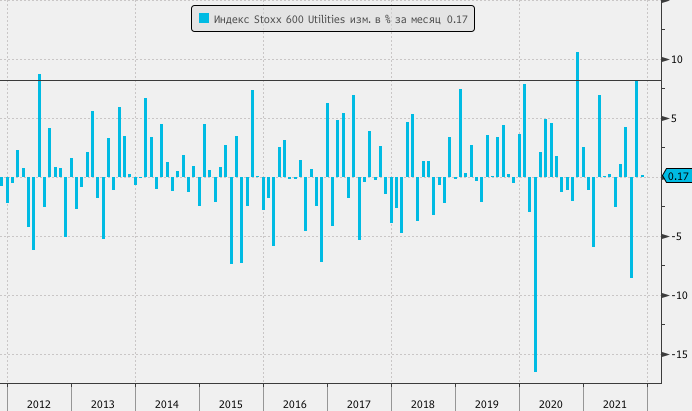

Индекс коммунальных и электроэнергетических компаний вырос в октябре на 8,2%. За период с 2012 года было только 2 месяца, которые по темпам роста смогли опередить минувший октябрь. Продемонстрировать впечатляющий месячный прирост помогли высокие цены на энергоносители в совокупности с менее агрессивным правительственным регулированием прибыли от высоких цен на газ. Так, к примеру, в Испании поставщики энергии, которые предлагали потребителям долгосрочные контракты по фиксированной цене, освобождались от налога на сверхприбыль.

Stoxx 600 Utilities относится к защитным секторам, которые попадают в поле зрения инвесторов в моменты распродажи циклических акций. Однако в 2021 году инвесторы, покупавшие банки и автопроизводителей, предпочитали хеджировать ставку на циклические компании секторов здравоохранения, который является конкурентом Utilities в статусе защитного сектора.

Состав индекса меняется. Вес компаний в индексе, которые предоставляют клиентам традиционные коммунальные услуги, уже составляет всего 15%. Основная весовая доля приходится на компании, которые являются бенефициарами ESG-повестки и «зеленой энергетики». Конференция по климату, которая в ноябре проходит в Глазго имеет принципиальное значение для перспектив сектора. Итоги саммита могут обеспечить дополнительный импульс роста или же отправить сектор в нокдаун.

Напомним, в рамках Парижского климатического соглашения от 2015 года богатые страны взяли на себя обязательство ежегодно до 2020 года направлять по 100 млрд долларов, чтобы помочь развивающимся странам адаптироваться к новым климатическим требованиям. Однако богатые страны не выполнили свои обещания в должном объеме. При этом целью Парижского соглашения было удержание роста глобальной средней температуры «намного ниже» 2 градусов Цельсия от уровней до промышленной революции. Меж тем цель Конференции по климату в Глазго — не допустить повышения средней глобальной температуры уже более чем на 1,5 градуса по Цельсию. Соответственно, развитым странам придется подтолкнуть развивающиеся к выполнению еще более амбициозных климатических целей. Вряд ли это будет возможно, если развитые экономики не будут выполнять свои финансовые обещания. В среду, 3 ноября, Финансовый альянс Глазго за нулевые выбросы (Glasgow Financial Alliance for Net Zero), куда входят около 450 компаний, совокупные активы которых насчитывают порядка $130 трлн, пообещал выполнять разработанную программу по достижению нулевых выбросов СО2 к 2050 году и достижению промежуточных целей программы к 2030 году.

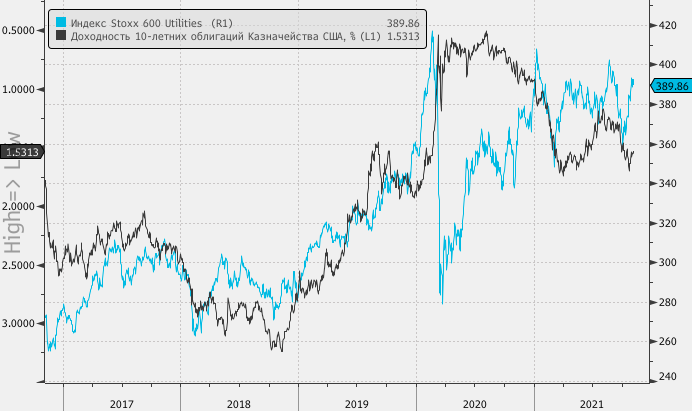

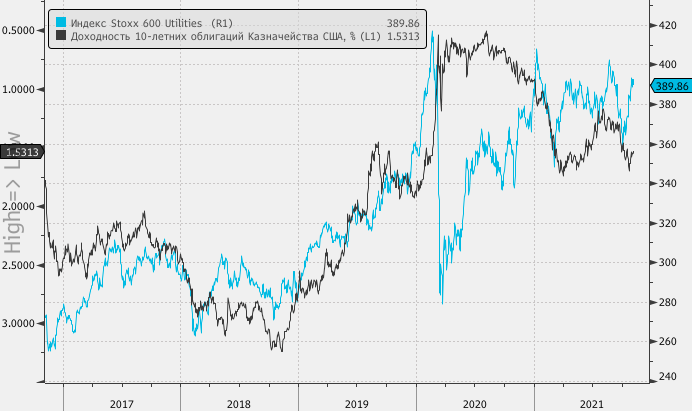

Помимо итогов климатической конференции на сектор Utilities могут сильно повлиять итоги заседания ФРС, которые будут объявлены вечером 3 ноября. Традиционно существует относительно высокая обратная корреляция между доходностями облигаций и динамикой Stoxx 600 Utilities — обычно, когда доходности растут, сектор проседает. Хотя в 2020-м и 2021-м годах корреляция из-за пандемии нарушилась. Однако при условии роста мирового производства и обусловленной экономическим ростом более высокой доходности облигаций циклические секторы — промышленность, технологии, финансы, должны демонстрировать более высокую доходность, нежели контрциклические секторы типа коммунальщиков, здравоохранения, телекомов и ритейла.

Так что в итоге? Стал ли худший сектор панъевропейского индекса более привлекательным для инвесторов или нет? Прежде, чем ответить однозначно на этот вопрос мы предпочтем дождаться итогов ноябрьского заседания ФРС и завершения климатической конференции в Глазго.

Индекс коммунальных и электроэнергетических компаний вырос в октябре на 8,2%. За период с 2012 года было только 2 месяца, которые по темпам роста смогли опередить минувший октябрь. Продемонстрировать впечатляющий месячный прирост помогли высокие цены на энергоносители в совокупности с менее агрессивным правительственным регулированием прибыли от высоких цен на газ. Так, к примеру, в Испании поставщики энергии, которые предлагали потребителям долгосрочные контракты по фиксированной цене, освобождались от налога на сверхприбыль.

Stoxx 600 Utilities относится к защитным секторам, которые попадают в поле зрения инвесторов в моменты распродажи циклических акций. Однако в 2021 году инвесторы, покупавшие банки и автопроизводителей, предпочитали хеджировать ставку на циклические компании секторов здравоохранения, который является конкурентом Utilities в статусе защитного сектора.

Состав индекса меняется. Вес компаний в индексе, которые предоставляют клиентам традиционные коммунальные услуги, уже составляет всего 15%. Основная весовая доля приходится на компании, которые являются бенефициарами ESG-повестки и «зеленой энергетики». Конференция по климату, которая в ноябре проходит в Глазго имеет принципиальное значение для перспектив сектора. Итоги саммита могут обеспечить дополнительный импульс роста или же отправить сектор в нокдаун.

Напомним, в рамках Парижского климатического соглашения от 2015 года богатые страны взяли на себя обязательство ежегодно до 2020 года направлять по 100 млрд долларов, чтобы помочь развивающимся странам адаптироваться к новым климатическим требованиям. Однако богатые страны не выполнили свои обещания в должном объеме. При этом целью Парижского соглашения было удержание роста глобальной средней температуры «намного ниже» 2 градусов Цельсия от уровней до промышленной революции. Меж тем цель Конференции по климату в Глазго — не допустить повышения средней глобальной температуры уже более чем на 1,5 градуса по Цельсию. Соответственно, развитым странам придется подтолкнуть развивающиеся к выполнению еще более амбициозных климатических целей. Вряд ли это будет возможно, если развитые экономики не будут выполнять свои финансовые обещания. В среду, 3 ноября, Финансовый альянс Глазго за нулевые выбросы (Glasgow Financial Alliance for Net Zero), куда входят около 450 компаний, совокупные активы которых насчитывают порядка $130 трлн, пообещал выполнять разработанную программу по достижению нулевых выбросов СО2 к 2050 году и достижению промежуточных целей программы к 2030 году.

Помимо итогов климатической конференции на сектор Utilities могут сильно повлиять итоги заседания ФРС, которые будут объявлены вечером 3 ноября. Традиционно существует относительно высокая обратная корреляция между доходностями облигаций и динамикой Stoxx 600 Utilities — обычно, когда доходности растут, сектор проседает. Хотя в 2020-м и 2021-м годах корреляция из-за пандемии нарушилась. Однако при условии роста мирового производства и обусловленной экономическим ростом более высокой доходности облигаций циклические секторы — промышленность, технологии, финансы, должны демонстрировать более высокую доходность, нежели контрциклические секторы типа коммунальщиков, здравоохранения, телекомов и ритейла.

Так что в итоге? Стал ли худший сектор панъевропейского индекса более привлекательным для инвесторов или нет? Прежде, чем ответить однозначно на этот вопрос мы предпочтем дождаться итогов ноябрьского заседания ФРС и завершения климатической конференции в Глазго.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба