8 ноября 2021 investing.com Крамер Майкл

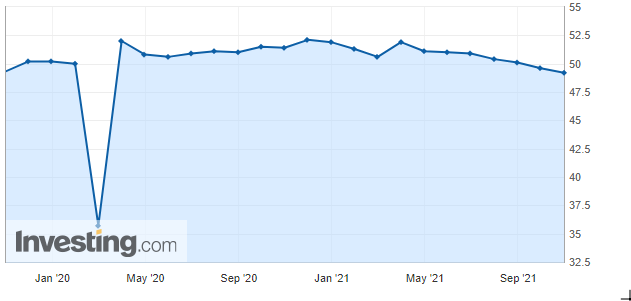

Порой бывает так, что инвесторы, сосредоточив все свое внимание на одном событии, упускают из виду другое не менее важное событие, разворачивающегося прямо у них перед глазами. Согласно данным PMI, активность в производственном секторе Китая сокращается уже два месяца подряд. Американские фоновые рынки, похоже, не обратили на это внимания.

На замедление указывают не только индексы PMI. Фьючерсы на железную руду обвалились почти на 50% с середины июля, а Baltic Dry Index упал почти на такую же величину всего за четыре недели. Цены на сырьевые товары вроде соевых бобов снизились почти на 25%. Вне зависимости от причин, стоящих за проблемами в Китае, факт остается фактом: в мировой экономике разворачивается не связанный с инфляцией процесс, который в итоге может оказаться даже еще более влиятельным.

PMI производственного сектора Китая

Риски игнорируются

С учетом обвала цен на некоторые ключевые сырьевые товары и снижения стоимости перевозок, вторая по величине мировая экономика, похоже, замедляется. О том, что китайская экономика снова столкнулась с понижательным давлением, недавно говорилось в статье, опубликованной в South China Morning Post. Это действительно важно, поскольку Китай является второй по величине экономикой мира, и любое замедление активности в этой стране с большой долей вероятности скажется на всей мировой экономике.

Впрочем, инвесторы на американских рынках даже глазом не моргнули. На фоне спроса на рисковые активы индекс S&P 500 активно повышается с середины октября и достиг нового рекордного максимума. Вместо ухудшения макроэкономической ситуации участники рынка продолжают уделять основное внимание инфляционным рискам и теме сворачивания программы ФРС по покупке активов.

Внимание направлено на инфляцию

Хотя инфляция вот уже некоторое время остается всеобщей проблемой, по-прежнему не ясно, действительно ли она сохранится. С учетом того, что проблемы с инфляцией во многом связаны с факторами предложения, можно было бы предположить, что цены скорректируются и стабилизируются, как только будут устранены дефициты.

В результате этого краткосрочного инфляционного давления резко повысились показатели на коротком конце кривой доходности, в то время как доходности на длинном конце кривой изменяются в боковом тренде. Последнее, возможно, говорит о том, что инвесторы в долгосрочные облигации испытывают больше обеспокоенности по поводу долгосрочных макроэкономических перспектив, нежели инфляции.

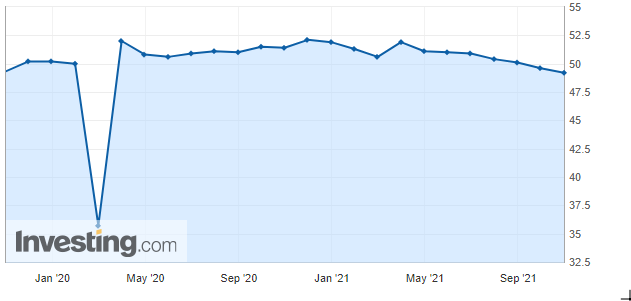

Не исключено, что кривая доходностей США начинает отражать именно замедление производственной активности в Китае и связанное с ним замедление мировой экономики. Статистика ухудшается даже в Германии, где розничные продажи в сентябре сократились на 2,5% к предыдущему месяцу, и производственный PMI оказался слабее прогноза и снизился по сравнению с предыдущим месяцем.

PMI производственного сектора Германии

Когда рынки осознают риски?

В то время как американские рынки, похоже, не обращают никакого внимания на риски замедления мировой экономики, азиатские рынки их точно не игнорируют. Южнокорейский фондовый индекс KOSPI упал с максимумов примерно на 10%, а фондовый рынок Тайваня потерял около 5%, причем нисходящий тренд сохраняется уже с середины июля.

Ключевой австралийский фондовый индекс с июня находится в боковом тренде.

Сигналы тревоги множатся, и они будут становиться все более настойчивыми по мере дальнейшего падения цен на ключевые сырьевые товары. Американские рынки рано или поздно все-таки осознают риски замедления мировой экономики. Возможно, как раз тогда, когда ФРС начнет сворачивать свою программу стимулирования.

На замедление указывают не только индексы PMI. Фьючерсы на железную руду обвалились почти на 50% с середины июля, а Baltic Dry Index упал почти на такую же величину всего за четыре недели. Цены на сырьевые товары вроде соевых бобов снизились почти на 25%. Вне зависимости от причин, стоящих за проблемами в Китае, факт остается фактом: в мировой экономике разворачивается не связанный с инфляцией процесс, который в итоге может оказаться даже еще более влиятельным.

PMI производственного сектора Китая

Риски игнорируются

С учетом обвала цен на некоторые ключевые сырьевые товары и снижения стоимости перевозок, вторая по величине мировая экономика, похоже, замедляется. О том, что китайская экономика снова столкнулась с понижательным давлением, недавно говорилось в статье, опубликованной в South China Morning Post. Это действительно важно, поскольку Китай является второй по величине экономикой мира, и любое замедление активности в этой стране с большой долей вероятности скажется на всей мировой экономике.

Впрочем, инвесторы на американских рынках даже глазом не моргнули. На фоне спроса на рисковые активы индекс S&P 500 активно повышается с середины октября и достиг нового рекордного максимума. Вместо ухудшения макроэкономической ситуации участники рынка продолжают уделять основное внимание инфляционным рискам и теме сворачивания программы ФРС по покупке активов.

Внимание направлено на инфляцию

Хотя инфляция вот уже некоторое время остается всеобщей проблемой, по-прежнему не ясно, действительно ли она сохранится. С учетом того, что проблемы с инфляцией во многом связаны с факторами предложения, можно было бы предположить, что цены скорректируются и стабилизируются, как только будут устранены дефициты.

В результате этого краткосрочного инфляционного давления резко повысились показатели на коротком конце кривой доходности, в то время как доходности на длинном конце кривой изменяются в боковом тренде. Последнее, возможно, говорит о том, что инвесторы в долгосрочные облигации испытывают больше обеспокоенности по поводу долгосрочных макроэкономических перспектив, нежели инфляции.

Не исключено, что кривая доходностей США начинает отражать именно замедление производственной активности в Китае и связанное с ним замедление мировой экономики. Статистика ухудшается даже в Германии, где розничные продажи в сентябре сократились на 2,5% к предыдущему месяцу, и производственный PMI оказался слабее прогноза и снизился по сравнению с предыдущим месяцем.

PMI производственного сектора Германии

Когда рынки осознают риски?

В то время как американские рынки, похоже, не обращают никакого внимания на риски замедления мировой экономики, азиатские рынки их точно не игнорируют. Южнокорейский фондовый индекс KOSPI упал с максимумов примерно на 10%, а фондовый рынок Тайваня потерял около 5%, причем нисходящий тренд сохраняется уже с середины июля.

Ключевой австралийский фондовый индекс с июня находится в боковом тренде.

Сигналы тревоги множатся, и они будут становиться все более настойчивыми по мере дальнейшего падения цен на ключевые сырьевые товары. Американские рынки рано или поздно все-таки осознают риски замедления мировой экономики. Возможно, как раз тогда, когда ФРС начнет сворачивать свою программу стимулирования.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба